23 марта 2023 Omega Global Кошкина Лика

Общая ситуация

Общая ситуация на рынках на 90% зависит от ФРС, 10% — всевозможные форс-мажоры в виде пандемий и геополитики (самым шоковым могут стать санкции в отношении Китая на текущий момент).

Именно от политики ФРС зависит развитие банковского кризиса и рост экономики мира, зависящей в свою очередь от силы спроса в экономике США.

От динамики долгового и фондового рынков США зависит динамика рынков мира.

Решения ЕЦБ, ВоЕ и других ЦБ могут лишь ускорить или замедлить движение валют в паре с долларом, но определять тренд будет динамика доллара.

В связи с этим сегодняшнее решение ФРС является основополагающим для динамики всех рынков.

Заседание ФРС

Пауэлл трус и голубь по натуре, больше всего он опасается нового финансового кризиса, в связи с этим он бы как минимум взял паузу в повышении ставок и сократил размер QT.

Но Пауэлл не единолично принимает решение, мнение Йеллен является определяющим, а она заявила, что главным приоритетом Байдена остается борьба с инфляцией.

Главные критики ФРС, к котором Пауэлл вынужден прислушиваться после ряда ошибок, Саммерс и Дадли, заявили, что ФРС не должна прекращать борьбу с инфляцией, хотя и не стали отрицать разумность решения о сохранении ставки неизменной на сегодняшнем заседании.

Члены ФРС в большинстве, вероятно, не станут менять приоритет борьбы с инфляцией на финансовую стабильность, ибо этот кризис не кажется серьезным, ФРС выдает банкам неограниченное количество ликвидности под залог разнообразного мусора и этого достаточно для тушения пожара, не говоря о возможности временного распространения страховки на все депозиты в качестве тяжелого оружия при обострении кризиса, рассматриваемого Белым домом.

Более логично, что ФРС признает влияние банковского кризиса на ужесточение финансовых условий, которое равносильно повышению ставки на 0,25%-0,50% и не будет брать на себя обязательств по повышению ставки на майском заседании, но не станет оглашать о прекращении цикла повышения ставок.

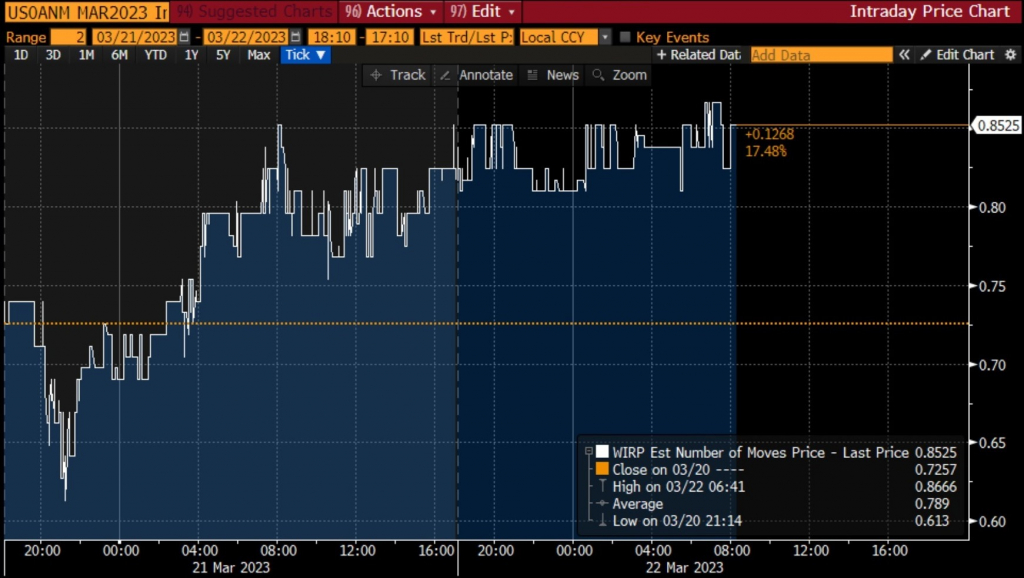

По повышению ставки на 0,25% ситуация сложная, ужесточение финансовых условий оправдывает отсутствие повышение ставки сегодня, но рынки ждут повышения ставки на 0,25% с шансом 85% и ФРС обычно склонен оправдывать ожидания рынка, дабы не усиливать признание серьезности ситуации с крахом банков, хотя по уму сохранение ставки неизменной сегодня более, нежели разумно:

Самое проблематичное решение касается сокращения баланса, но это красная линия для ФРС и если нет сильных угроз по продолжению банкротства банков, то логично ожидать отсутствие изменений в политике QT.

Указания по ставкам в сопроводительном заявлении, наиболее вероятно, будут гласить о принятии решения «от заседания к заседанию».

Прогнозы членов ФРС по потолку ставок логично повысить в диапазон 5,25%-5,5%, но с учетом того, что ужесточение банковского кредитования равносильно повышению ставки на 0,25%-0,50%, то сие тоже спорно.

Пауэлл должен пройти по лезвию бритвы, он должен сохранить акцент на инфляции, предотвратить сильное смягчение финансовых условий в виде роста фондового рынка и сохранить право на продолжение цикла повышения ставок в дальнейшем при необходимости, при этом понимая, что банковский кризис поставил крест на возможности дальнейшего повышения ставок.

Он будет отрицать возможность снижения ставок ФРС с июля, что логично, ибо правильный цикл ФРС сначала предполагает окончание цикла повышения ставок, потом завершение QT и только после этого можно начать снижать ставки.

Рынки, которые ожидают снижение ставок ФРС с июля, будут разочарованы в этом вопросе, если программа QT останется неизменной – эти два фактора будут на уход от риска вне зависимости от сегодняшнего решения ФРС по ставке.

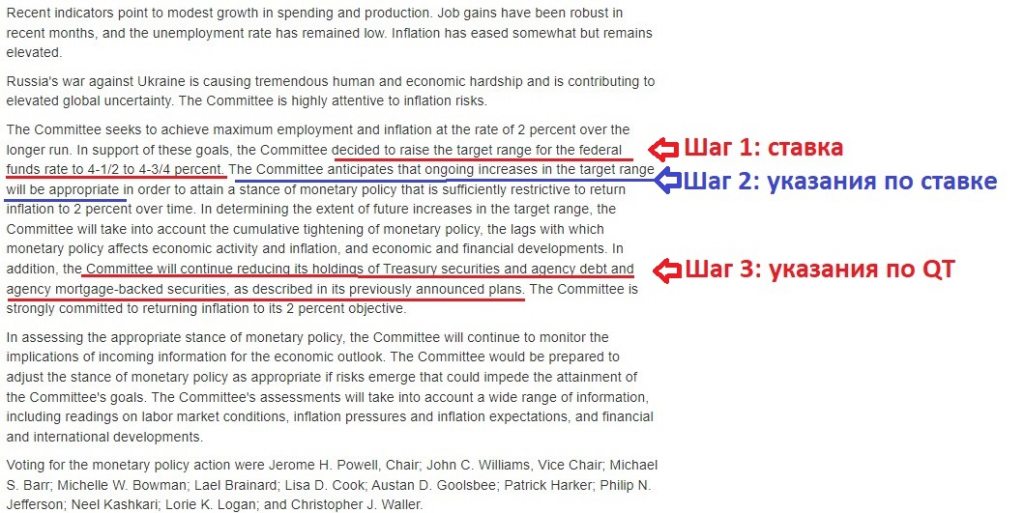

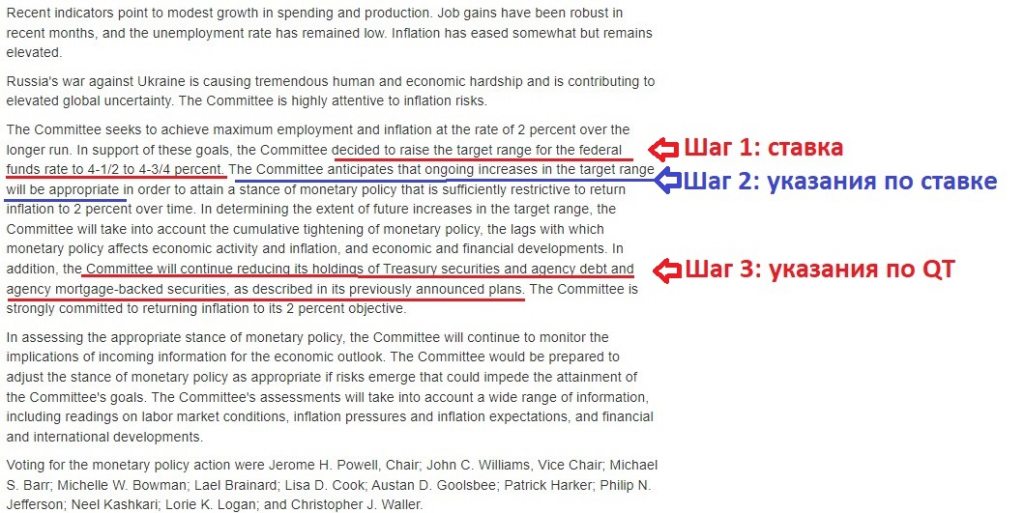

Порядок анализа решения ФРС:

1. Ставка.

Решение по ставке будет уравновешенным.

При отсутствии повышения ставки сегодня Пауэлл допустит повышение ставки в мае при устойчивости инфляции, при повышении ставки сегодня Пауэлл не станет гарантировать повышение ставки на майском заседании.

Но любое решение по ставке нужно оправдать, отсутствие повышения ставки сегодня скажет о большей обеспокоенности ФРС банковским кризисом, в то время как повышение ставки на 0,25% предполагает риторику Пауэлла о том, что банковский кризис локализован и приоритет ФРС остается на снижении инфляции.

Рынки могут упасть при любом решении по ставке, но отсутствие повышения ставки может дать лишь краткосрочное падение при страхах заражения в банковском секторе, ибо более дешевые деньги способствуют аппетиту к риску, невзирая на опасность.

2. Указания по дальнейшей траектории ставок.

Наиболее вероятный исход – указание, что решение по дальнейшему повышению ставок будут приниматься «от заседания к заседанию».

Использование слова «пауза» в указаниях по пути ставок будет способствовать большему аппетиту к риску, но ФРС вряд ли пойдет на такое кардинальное изменение формулировки.

3. Указания по сокращению баланса (QT).

Неизменная формулировка будет негативна для аппетита к риску.

Снижение размера QT на аппетит к риску.

Приостановка QT – на сильный рост фонды.

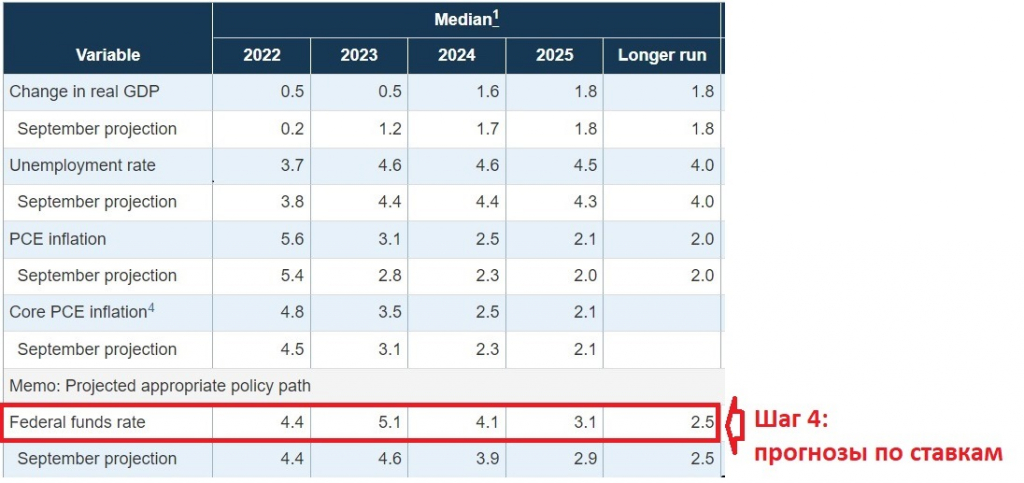

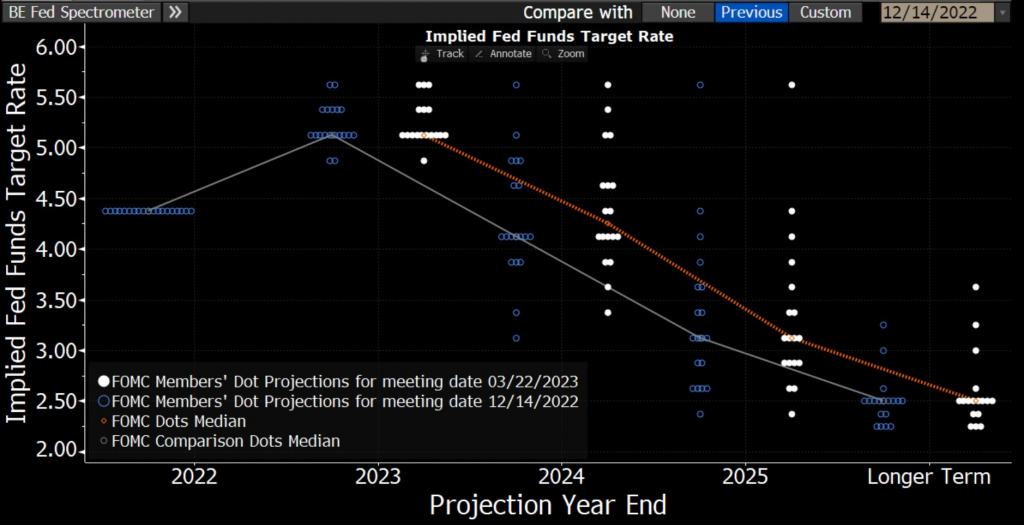

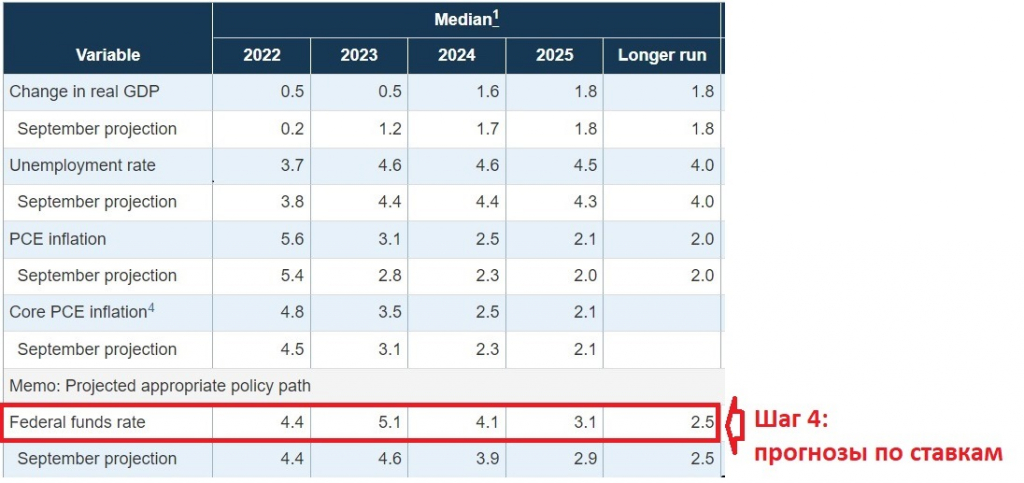

4. Прогнозы членов ФРС по траектории ставок.

Пауэлл много говорил о том, что потолок ставок ФРС в марте будет пересмотрен на повышение из-за сильной инфляции в секторе услуг и сильного рынка труда.

Обещание Пауэлла нужно воплощать, но если учитывать, что ужесточение финансовых условий равносильно повышению ставки на 0,25%-0,50%, то может и не стоит повышать потолок ставок ФРС.

В целом, повышение потолка ставок на уход от риска, отсутствие повышения на аппетит к риску.

5. В последнюю очередь можно изучить точечные прогнозы ФРС, которые будут иметь значение при небольшом перевесе голосов.

Также можно глянуть оценку текущей ситуации в сопроводиловке ФРС, прогнозы по росту инфляции и экономике, но никто сейчас понятия не имеет с какой силой упадет этот шкаф.

Инакомыслящих быть не должно, традиция ФРС – объединение при кризисе.

Пресс-конференция Пауэлла важна, она может развернуть рынки в противоположную сторону после реакции на решение ФРС.

В последнее время Пауэлл практиковал «уравновешивание» голубиного решения с ястребиной риторикой и наоборот.

Т.е. если ФРС берет паузу в повышении ставок, как заявил сегодня член ЕЦБ Вунш, то Пауэлл может заявить о том, что пауза необходима для понимания влияния банковского кризиса на ужесточение финансовых условий, после паузы борьба с инфляцией продолжится через повышение ставок, а о снижении ставок речь не идет, QT продолжается.

Но если дела совсем плохи и, как утверждает WSJ, ещё 187 банков США находятся на грани краха, то голубиным может быть и решение, и риторика Пауэлла, но в этом случае рынки могут поддаться панике, что приведет к падению фондового рынка.

В целом, анализ заседания ФРС будет сложным, опасно трактовать бинарно на уровне ястребиный ФРС/голубиный ФРС.

В конечном итоге, голубиный разворот ФРС приведет к очень сильному росту фондового рынка США, но при рецессии для глобального разворота потребуется начало цикла снижения ставок ФРС.

По ВА/ТА:

Понятно, что сегодня все зависит от ФА и локальные ТФ по ТА рассматривать практически бессмысленно.

— Евродоллар.

Структура по евродоллару, как и по фунтдоллару, ростовая, от ФРС зависит лишь размер волны 2.

При ястребином ФРС, включая отказ от прекращения QT с риторикой об отсутствии планов снижения ставки, падение во 2 волне можно удлинить перед продолжением роста.

— Насдак100.

На старших ТФ нужно учитывать поддержки и сопротивления.

В любом случае, структура по фондовым индексам ростовая, от ФРС зависит краткосрочное движение, только истинный пробой оранжевой поддержки отменит ростовой сценарий.

Вывод по заседанию ФРС

Ключевые моменты решения ФРС:

— Ставка повышена на 0,25%;

— Указание по дальнейшей траектории ставок изменено на «потребуется некоторое дополнительное повышение ставок» вместо «необходимо дальнейшее повышение ставок» ранее;

— Программа QT осталась неизмененной;

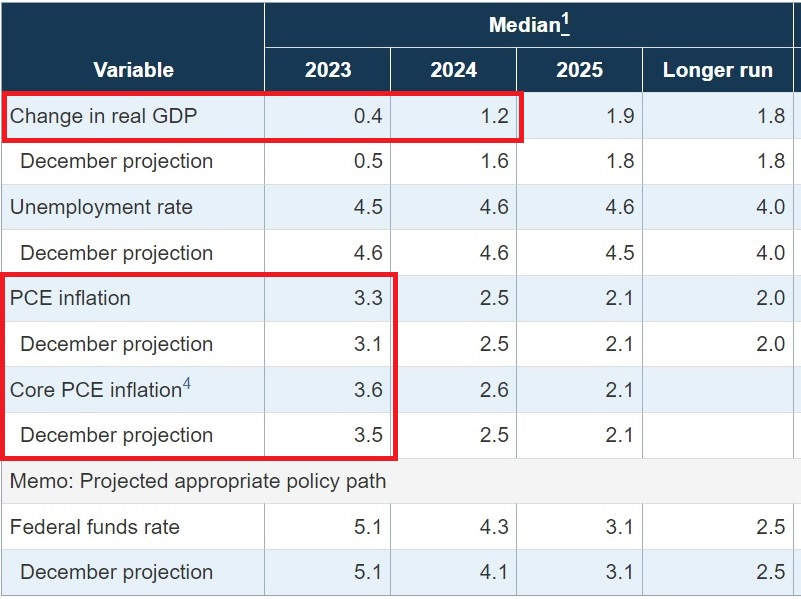

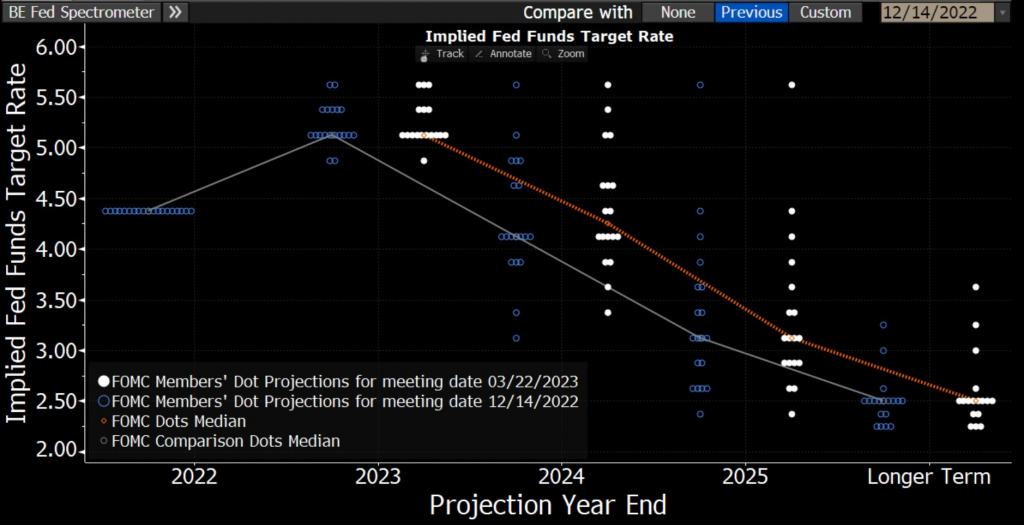

— Медианные прогнозы членов ФРС по потолку ставок остались неизменными на уровне 5,0%-5,25%, т.е. до окончания цикла повышения ставок нужно ещё одно повышение на 0,25%;

— Точечные прогнозы членов ФРС были достаточно единогласны на 2023 год, только один член ФРС видит ставку на уровне 4,75%-5,0% на конец 2023 года.

Сопроводительное заявление ФРС включало:

— Инфляция остается повышенной;

— Банковская система США надежна и устойчива;

— Недавние события, вероятно, приведут к ужесточению кредитных условий для домохозяйств и предприятий и окажут давление на экономическую активность, найм и инфляцию;

— Степень этих эффектов неясна, ФРС по-прежнему очень внимательно относится к инфляционным рискам.

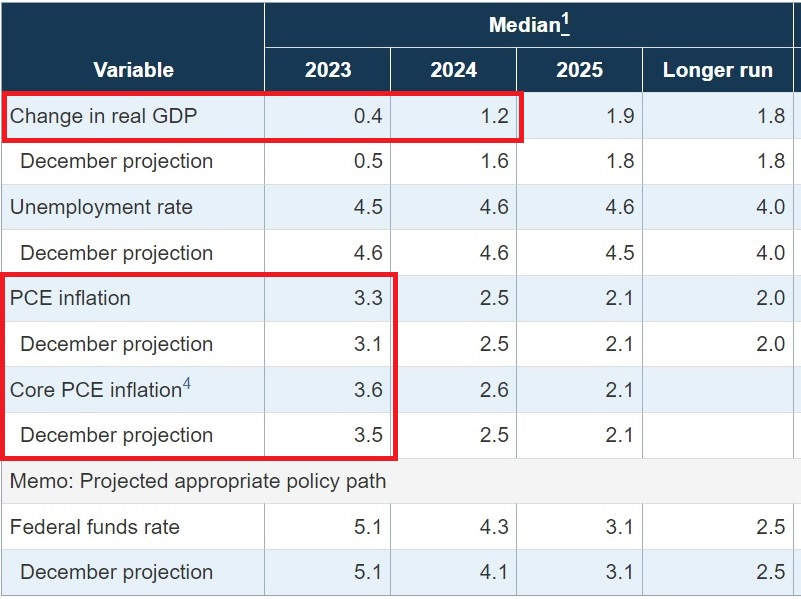

Экономические прогнозы членов ФРС были повышены по инфляции на 2023 год и значительно снижены по росту ВВП США на 2024 год (который является годом президентских выборов):

Пауэлл заявил:

— Проблемы с банками решены благодаря совместным действиям ФРС, минфина и FDIC.

ФРС готов использовать все свои инструменты для обеспечения безопасности банковской системы.

— С момента февральского заседания прогресса по инфляции достигнуто не было.

Базовая инфляция в секторе услуг по-прежнему не демонстрирует признаков падения, рынок труда остается плотным, инфляция высокой.

Рост зарплат показал некоторые признаки ослабления, но спрос по-прежнему превышает предложение.

— Ужесточение кредитных условий может означать, что ФРС потребуется меньше повысить ставки для достижения цели по инфляции.

Члены ФРС включили ужесточения кредитных условий в свои прогнозы.

Но пока слишком неопределенности с последствиями банковского кризиса, при большем понимании последствий будет более понятно какой должна быть последующая политика ФРС.

— Снижение ставок в этом году не является базовым сценарием ФРС.

ФРС твердо намерена снизить инфляцию, если для этого потребуется повысить ставки выше прогноза — мы сделаем это.

— Банковский кризис снизил шансы на мягкую посадку экономики, но путь к ней остается и ФРС ищет его.

Приоритет остается на снижении инфляции, финансовые условия должны оставаться жесткими.

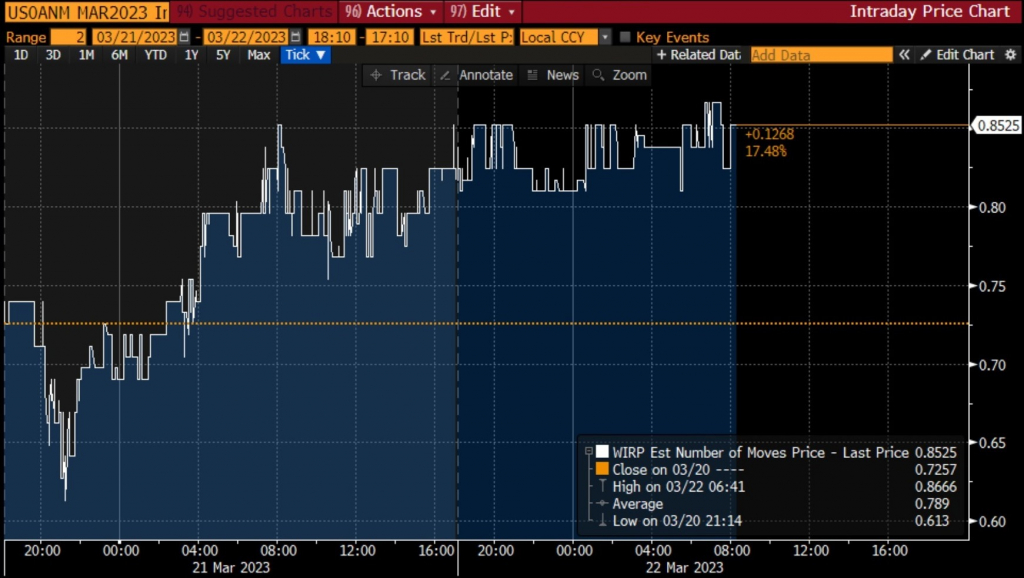

Фондовый рынок отреагировал на решение ФРС ростом, а доллар упал, невзирая на отсутствие планов по снижению ставки в 2023 году и отказу от QT.

На Пауэлле рост прекратился, ответы на вопросы приводили к шипам в разные стороны, но понимание, что Пауэлл фактически признал приближение рецессии по причине кредитного кризиса и сохранил приоритет на инфляции с отказом от снижения ставок и прекращения QT привело к исчезновению аппетита к риску.

Добили рынки слова минфина США Йеллен, которая свидетельствовала перед Конгрессом США в отношении банковского кризиса.

Йеллен заявила:

— Я не рассматривала и не обсуждала что-либо, связанное с полным страхованием или гарантиями депозитов;

— Я не собираюсь рассматривать вопрос о том, следует ли поднять страховой потолок FDIC, я сосредоточена на использовании существующих инструментов для восстановления доверия к банкам;

— Для повышении страхового предела FDIC потребуется законодательство.

Поскольку аппетит к риску на рынках после краха банков был тесно связан с инсайдом о том, что Белый дом рассматривает возможность временного страхования всех депозитов при ухудшении банковского кризиса, но не уверен в том, можно ли сие принять без согласия Конгресса (а в Конгрессе для этого голосов нет), то комментарии Йеллен произвели на рынки эффект холодного душа, который пришелся на рассуждения Пауэлла, не готового протянуть рынкам руку помощи в виде смягчения политики.

Для фондового рынка позитива ноль.

Доллар пока ещё падает по причине ястребиного ЕЦБ и в ожидании решения ВоЕ завтра с корреляцией на рост золота, но при продолжении банковского кризиса с грядущей рецессией в США и отсутствием смягчения политики ФРС корреляция может изменится в любой момент.

По ВА/ТА:

— Евродоллар.

По евродоллару все говорит о продолжении роста, часовой канал пробит вверх, признаков завершения роста по ВА нет.

Я очень сомневаюсь, что доллар будет падать при падении фондового рынка, такая корреляция обычно очень краткосрочная, но посмотрим завтра после заседания ВоЕ.

Пробой поддержки заставит задуматься о целях падения.

— S&P500.

Минимальная цель на нижней образующей канала, но негатива на текущий момент достаточно для падения ниже.

— Насдак100.

Первая поддержка в центре внимания.

Общая ситуация на рынках на 90% зависит от ФРС, 10% — всевозможные форс-мажоры в виде пандемий и геополитики (самым шоковым могут стать санкции в отношении Китая на текущий момент).

Именно от политики ФРС зависит развитие банковского кризиса и рост экономики мира, зависящей в свою очередь от силы спроса в экономике США.

От динамики долгового и фондового рынков США зависит динамика рынков мира.

Решения ЕЦБ, ВоЕ и других ЦБ могут лишь ускорить или замедлить движение валют в паре с долларом, но определять тренд будет динамика доллара.

В связи с этим сегодняшнее решение ФРС является основополагающим для динамики всех рынков.

Заседание ФРС

Пауэлл трус и голубь по натуре, больше всего он опасается нового финансового кризиса, в связи с этим он бы как минимум взял паузу в повышении ставок и сократил размер QT.

Но Пауэлл не единолично принимает решение, мнение Йеллен является определяющим, а она заявила, что главным приоритетом Байдена остается борьба с инфляцией.

Главные критики ФРС, к котором Пауэлл вынужден прислушиваться после ряда ошибок, Саммерс и Дадли, заявили, что ФРС не должна прекращать борьбу с инфляцией, хотя и не стали отрицать разумность решения о сохранении ставки неизменной на сегодняшнем заседании.

Члены ФРС в большинстве, вероятно, не станут менять приоритет борьбы с инфляцией на финансовую стабильность, ибо этот кризис не кажется серьезным, ФРС выдает банкам неограниченное количество ликвидности под залог разнообразного мусора и этого достаточно для тушения пожара, не говоря о возможности временного распространения страховки на все депозиты в качестве тяжелого оружия при обострении кризиса, рассматриваемого Белым домом.

Более логично, что ФРС признает влияние банковского кризиса на ужесточение финансовых условий, которое равносильно повышению ставки на 0,25%-0,50% и не будет брать на себя обязательств по повышению ставки на майском заседании, но не станет оглашать о прекращении цикла повышения ставок.

По повышению ставки на 0,25% ситуация сложная, ужесточение финансовых условий оправдывает отсутствие повышение ставки сегодня, но рынки ждут повышения ставки на 0,25% с шансом 85% и ФРС обычно склонен оправдывать ожидания рынка, дабы не усиливать признание серьезности ситуации с крахом банков, хотя по уму сохранение ставки неизменной сегодня более, нежели разумно:

Самое проблематичное решение касается сокращения баланса, но это красная линия для ФРС и если нет сильных угроз по продолжению банкротства банков, то логично ожидать отсутствие изменений в политике QT.

Указания по ставкам в сопроводительном заявлении, наиболее вероятно, будут гласить о принятии решения «от заседания к заседанию».

Прогнозы членов ФРС по потолку ставок логично повысить в диапазон 5,25%-5,5%, но с учетом того, что ужесточение банковского кредитования равносильно повышению ставки на 0,25%-0,50%, то сие тоже спорно.

Пауэлл должен пройти по лезвию бритвы, он должен сохранить акцент на инфляции, предотвратить сильное смягчение финансовых условий в виде роста фондового рынка и сохранить право на продолжение цикла повышения ставок в дальнейшем при необходимости, при этом понимая, что банковский кризис поставил крест на возможности дальнейшего повышения ставок.

Он будет отрицать возможность снижения ставок ФРС с июля, что логично, ибо правильный цикл ФРС сначала предполагает окончание цикла повышения ставок, потом завершение QT и только после этого можно начать снижать ставки.

Рынки, которые ожидают снижение ставок ФРС с июля, будут разочарованы в этом вопросе, если программа QT останется неизменной – эти два фактора будут на уход от риска вне зависимости от сегодняшнего решения ФРС по ставке.

Порядок анализа решения ФРС:

1. Ставка.

Решение по ставке будет уравновешенным.

При отсутствии повышения ставки сегодня Пауэлл допустит повышение ставки в мае при устойчивости инфляции, при повышении ставки сегодня Пауэлл не станет гарантировать повышение ставки на майском заседании.

Но любое решение по ставке нужно оправдать, отсутствие повышения ставки сегодня скажет о большей обеспокоенности ФРС банковским кризисом, в то время как повышение ставки на 0,25% предполагает риторику Пауэлла о том, что банковский кризис локализован и приоритет ФРС остается на снижении инфляции.

Рынки могут упасть при любом решении по ставке, но отсутствие повышения ставки может дать лишь краткосрочное падение при страхах заражения в банковском секторе, ибо более дешевые деньги способствуют аппетиту к риску, невзирая на опасность.

2. Указания по дальнейшей траектории ставок.

Наиболее вероятный исход – указание, что решение по дальнейшему повышению ставок будут приниматься «от заседания к заседанию».

Использование слова «пауза» в указаниях по пути ставок будет способствовать большему аппетиту к риску, но ФРС вряд ли пойдет на такое кардинальное изменение формулировки.

3. Указания по сокращению баланса (QT).

Неизменная формулировка будет негативна для аппетита к риску.

Снижение размера QT на аппетит к риску.

Приостановка QT – на сильный рост фонды.

4. Прогнозы членов ФРС по траектории ставок.

Пауэлл много говорил о том, что потолок ставок ФРС в марте будет пересмотрен на повышение из-за сильной инфляции в секторе услуг и сильного рынка труда.

Обещание Пауэлла нужно воплощать, но если учитывать, что ужесточение финансовых условий равносильно повышению ставки на 0,25%-0,50%, то может и не стоит повышать потолок ставок ФРС.

В целом, повышение потолка ставок на уход от риска, отсутствие повышения на аппетит к риску.

5. В последнюю очередь можно изучить точечные прогнозы ФРС, которые будут иметь значение при небольшом перевесе голосов.

Также можно глянуть оценку текущей ситуации в сопроводиловке ФРС, прогнозы по росту инфляции и экономике, но никто сейчас понятия не имеет с какой силой упадет этот шкаф.

Инакомыслящих быть не должно, традиция ФРС – объединение при кризисе.

Пресс-конференция Пауэлла важна, она может развернуть рынки в противоположную сторону после реакции на решение ФРС.

В последнее время Пауэлл практиковал «уравновешивание» голубиного решения с ястребиной риторикой и наоборот.

Т.е. если ФРС берет паузу в повышении ставок, как заявил сегодня член ЕЦБ Вунш, то Пауэлл может заявить о том, что пауза необходима для понимания влияния банковского кризиса на ужесточение финансовых условий, после паузы борьба с инфляцией продолжится через повышение ставок, а о снижении ставок речь не идет, QT продолжается.

Но если дела совсем плохи и, как утверждает WSJ, ещё 187 банков США находятся на грани краха, то голубиным может быть и решение, и риторика Пауэлла, но в этом случае рынки могут поддаться панике, что приведет к падению фондового рынка.

В целом, анализ заседания ФРС будет сложным, опасно трактовать бинарно на уровне ястребиный ФРС/голубиный ФРС.

В конечном итоге, голубиный разворот ФРС приведет к очень сильному росту фондового рынка США, но при рецессии для глобального разворота потребуется начало цикла снижения ставок ФРС.

По ВА/ТА:

Понятно, что сегодня все зависит от ФА и локальные ТФ по ТА рассматривать практически бессмысленно.

— Евродоллар.

Структура по евродоллару, как и по фунтдоллару, ростовая, от ФРС зависит лишь размер волны 2.

При ястребином ФРС, включая отказ от прекращения QT с риторикой об отсутствии планов снижения ставки, падение во 2 волне можно удлинить перед продолжением роста.

— Насдак100.

На старших ТФ нужно учитывать поддержки и сопротивления.

В любом случае, структура по фондовым индексам ростовая, от ФРС зависит краткосрочное движение, только истинный пробой оранжевой поддержки отменит ростовой сценарий.

Вывод по заседанию ФРС

Ключевые моменты решения ФРС:

— Ставка повышена на 0,25%;

— Указание по дальнейшей траектории ставок изменено на «потребуется некоторое дополнительное повышение ставок» вместо «необходимо дальнейшее повышение ставок» ранее;

— Программа QT осталась неизмененной;

— Медианные прогнозы членов ФРС по потолку ставок остались неизменными на уровне 5,0%-5,25%, т.е. до окончания цикла повышения ставок нужно ещё одно повышение на 0,25%;

— Точечные прогнозы членов ФРС были достаточно единогласны на 2023 год, только один член ФРС видит ставку на уровне 4,75%-5,0% на конец 2023 года.

Сопроводительное заявление ФРС включало:

— Инфляция остается повышенной;

— Банковская система США надежна и устойчива;

— Недавние события, вероятно, приведут к ужесточению кредитных условий для домохозяйств и предприятий и окажут давление на экономическую активность, найм и инфляцию;

— Степень этих эффектов неясна, ФРС по-прежнему очень внимательно относится к инфляционным рискам.

Экономические прогнозы членов ФРС были повышены по инфляции на 2023 год и значительно снижены по росту ВВП США на 2024 год (который является годом президентских выборов):

Пауэлл заявил:

— Проблемы с банками решены благодаря совместным действиям ФРС, минфина и FDIC.

ФРС готов использовать все свои инструменты для обеспечения безопасности банковской системы.

— С момента февральского заседания прогресса по инфляции достигнуто не было.

Базовая инфляция в секторе услуг по-прежнему не демонстрирует признаков падения, рынок труда остается плотным, инфляция высокой.

Рост зарплат показал некоторые признаки ослабления, но спрос по-прежнему превышает предложение.

— Ужесточение кредитных условий может означать, что ФРС потребуется меньше повысить ставки для достижения цели по инфляции.

Члены ФРС включили ужесточения кредитных условий в свои прогнозы.

Но пока слишком неопределенности с последствиями банковского кризиса, при большем понимании последствий будет более понятно какой должна быть последующая политика ФРС.

— Снижение ставок в этом году не является базовым сценарием ФРС.

ФРС твердо намерена снизить инфляцию, если для этого потребуется повысить ставки выше прогноза — мы сделаем это.

— Банковский кризис снизил шансы на мягкую посадку экономики, но путь к ней остается и ФРС ищет его.

Приоритет остается на снижении инфляции, финансовые условия должны оставаться жесткими.

Фондовый рынок отреагировал на решение ФРС ростом, а доллар упал, невзирая на отсутствие планов по снижению ставки в 2023 году и отказу от QT.

На Пауэлле рост прекратился, ответы на вопросы приводили к шипам в разные стороны, но понимание, что Пауэлл фактически признал приближение рецессии по причине кредитного кризиса и сохранил приоритет на инфляции с отказом от снижения ставок и прекращения QT привело к исчезновению аппетита к риску.

Добили рынки слова минфина США Йеллен, которая свидетельствовала перед Конгрессом США в отношении банковского кризиса.

Йеллен заявила:

— Я не рассматривала и не обсуждала что-либо, связанное с полным страхованием или гарантиями депозитов;

— Я не собираюсь рассматривать вопрос о том, следует ли поднять страховой потолок FDIC, я сосредоточена на использовании существующих инструментов для восстановления доверия к банкам;

— Для повышении страхового предела FDIC потребуется законодательство.

Поскольку аппетит к риску на рынках после краха банков был тесно связан с инсайдом о том, что Белый дом рассматривает возможность временного страхования всех депозитов при ухудшении банковского кризиса, но не уверен в том, можно ли сие принять без согласия Конгресса (а в Конгрессе для этого голосов нет), то комментарии Йеллен произвели на рынки эффект холодного душа, который пришелся на рассуждения Пауэлла, не готового протянуть рынкам руку помощи в виде смягчения политики.

Для фондового рынка позитива ноль.

Доллар пока ещё падает по причине ястребиного ЕЦБ и в ожидании решения ВоЕ завтра с корреляцией на рост золота, но при продолжении банковского кризиса с грядущей рецессией в США и отсутствием смягчения политики ФРС корреляция может изменится в любой момент.

По ВА/ТА:

— Евродоллар.

По евродоллару все говорит о продолжении роста, часовой канал пробит вверх, признаков завершения роста по ВА нет.

Я очень сомневаюсь, что доллар будет падать при падении фондового рынка, такая корреляция обычно очень краткосрочная, но посмотрим завтра после заседания ВоЕ.

Пробой поддержки заставит задуматься о целях падения.

— S&P500.

Минимальная цель на нижней образующей канала, но негатива на текущий момент достаточно для падения ниже.

— Насдак100.

Первая поддержка в центре внимания.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба