12 апреля 2023 Открытие Шульгин Михаил

Российские акции подешевели по итогам торгов во вторник, 11 апреля. Рублевый индекс в первой половине дня сформировал новый максимум с 11 апреля 2022 г. на уровне 2577.1 п. Но во второй половине дня мы наблюдали коррекцию. Осциллятор RSI (с периодом 14 дней) демонстрирует максимальную перекупленность рублевого индекса с января 2020 года. В то же время более 92% компаний-компонентов Индекса МосБиржи торгуются одновременно выше своей средней цены за 50, 100 и 200 дней соответственно. Критическая перекупленность.

На 19:00 мск:

Индекс МосБиржи — 2 533,69 п. (-0,54%), с нач. года +17,6%

Индекс РТС — 973,39 п. (-1,06%), с нач. года +0,3%

Stoxx Europe 600 — 461,79 п. (+0,62%), с нач. года +8,7%

DAX — 15 655,17 п. (+0,37%), с нач. года +12,4%

FTSE 100 — 7 785,72 п. (+0,57%), с нач. года +4,5%

S&P 500 — 4 119,31 п. (+0,25%), с нач. года +7,3%

VIX — 18,63 п. (-0.34 пт), с нач. года -3.04 пт

MSCI World — 2 786,20 п. (-0,15%), с нач. года +7,1%

Внешний фон был умеренно позитивным для российского рынка. Европейские акции не торговались в понедельник, во вторник впервые открылись после пасхальных праздников и достигли месячного максимума. В частности, французский CAC 49 закрылся на рекордно высоком уровне.

В США негативную динамику показывали в основном технологические акции перед публикацией в среду данных по потребительской инфляции за март. Эти данные могут подтвердить, что ФРС будет вынуждена продолжать цикл повышения ставок, несмотря на недавние проблемы в банковском секторе, поскольку рынок труда демонстрирует устойчивость, а повышение цен на нефть может негативно сказаться на ценовом давлении. Данные Bank of America Corp. показали, что инвесторы продавали акции США в течение последних двух недель. В результате хедж-фонды и другие спекулянты накапливают самую большую короткую позицию с ноября 2011 года. Меж тем денежный рынок по-прежнему подразумевает, что ФРС будет вынуждена к концу года снизить ставку по федеральным фондам на 50 б.п. от пика 2023 г.

Цены на нефть также подросли на ожиданиях публикации ежемесячных отчётов МЭА и ОПЕК на этой неделе. Отчет Управления энергетической информации США во вторник отразил лишь незначительное увеличение добычи по сравнению с предыдущими прогнозами. Это позитивно для роста котировок. Российский морской экспорт нефти на прошлой неделе резко сократился, что может в перспективе ухудшить баланс спроса и предложения. При этом почти 500 тыс. б/с не идут на рынок из Курдистана. Потребуется время и дополнительные переговоры, чтобы эти баррели смогли вернуться на рынок. Бэквордация говорит в пользу ралли нефтяных котировок спред между фьючерсными контрактами декабрь 2023 – декабрь 2024 превысил $5/барр. по сравнению с $2,5/барр. 3 недели назад. Таким образом, бычья структура рынка усиливается.

На 19:15 мск:

Brent, $/бар. — 85,65 (+1,75%), с нач. года -0,3%

WTI, $/бар. — 81,57 (+2,29%), с нач. года +1,6%

Urals (инд. Средиземноморье), $/бар. — 60,71 (+2,33%), с нач. года -5,2%

Золото, $/тр. унц. — 2 005,01 (+0,68%), с нач. года +9,9%

Серебро, $/тр. унц. — 25,07 (+0,79%), с нач. года +4,7%

Алюминий, $/т — 2 302,50 (-1,33%), с нач. года -3,2%

Медь, $/т — 8 854,50 (+0,62%), с нач. года +5,8%

Никель, $/т — 23 472,00 (+2,95%) с нач. года -21,9%

Российский фондовый рынок продолжает использовать в качестве драйвера роста ослабление рубля. Доллар во вторник прибавил 35,3 копейки до 81,97, евро подорожал на 7,3 копейки до 89,58, а юань подскочил на 6 копеек до 11,91.

Основной фактор давления, на наш взгляд – сильная техническая перекупленность. При этом факторы поддержки прежние – рост нефтяных котировок, слабый рубль, ожидания новой ликвидности в виде дивидендной массы.

Индекс МосБиржи с ноября 2022 г. по март 2023 г. торговался в умеренно восходящем канале, пробил его в прошлом месяце, и последующее восходящее движение уже реализовало более 100% ширины того канала. Если в ближайшее время цены на нефть и рубль стабилизируются, то мы можем увидеть коррекцию российского рынка на 5-6%, как минимум. Если же рубль будет дальше слабеть, а нефть – раллировать, то при Brent $90/барр. и USDRUB 85,00, мы можем увидеть даже 2750 п. без всякой коррекции.

На 19:15 мск:

EUR/USD — 1,0906 (+0,43%), с начала года +1,9%

GBP/USD — 1,2418 (+0,29%), с начала года +2,8%

USD/JPY — 133,72 (+0,08%), с начала года +2,0%

Индекс доллара — 102,19 (-0,38%), с начала года -1,3%

USD/RUB (Мосбиржа) — 81,965 (+0,43%), с начала года +17,3%

EUR/RUB (Мосбиржа) — 89,58 (+0,82%), с начала года +20,6%

Дивидендная доходность индекса МосБиржи составляет 8,3 %. Индекс торгуется с коэффициентом 2,2 к прибыли за прошедший год (P/E).

Ключевые новости дня

Банк России опубликовал предварительную оценку текущего счета платежного баланса РФ. В 1 квартале 2023 г. профицит составил $18,6 млрд. Это почти в 4 раза меньше, чем в 1 квартале 2022 г. ($69,8 млрд) и в 2 раза меньше, чем в 4 квартале 2022 г. ($37,5 млрд). Торговый баланс в 1 квартале составил $29 млрд. В базисе год к году – снижение в 2,9 раза, в базисе квартал к кварталу – снижение в 2 раза. Экспорт в 1 квартале 2023 г. снизился на 35% г/г и на 28% кв/кв до $101 млрд. Импорт в 1 квартале 2023 г. вырос на 0,4% г/г, но упал на 13% кв/кв до $71,8 млрд.

В фокусе

12 апреля (среда) совет директоров «Совкомфлота» (FLOT) рассмотрит рекомендации по дивидендам за 2022 год.

До 12 апреля нужно купить акции «Группы Позитив» (POSI), чтобы попасть в первую часть дивидендов за 2022 г. (37,87 руб./акц.). У нас есть актуальная инвестидея в этих бумагах, наш новый таргет 2300 руб. за акцию.

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня (в понедельник было наоборот).

Худшим по динамике стал бывший лидер понедельника - индекс «Транспорта» (-2%). Здесь лидировали по темпам снижения акции ДВМП (FESH) и акции НМТП (NMTP).

Наименьшее снижение показал индекс «Металлов и добычи» (-0,02%). В лидерах были обычка и префы «Мечела» (MTLRP), а также бумаги золотодобытчика Polymetal (POLY). В аутсайдерах акции «Распадской» (RASP).

Индекс «Химии и нефтехимии» (-1,5%). В секторе подорожали акции «Акрона» (AKRN), а в лидерах снижения была обычка «Нижнекамскнефтехима» (NKNC), а также префы и обычка «Оргсинтеза» (KZOS).

Индекс «Информационных технологий» (-1,5%). Тут в плюсе перед дивидендной отсечкой только акции «Позитива». В лидерах снижения расписки «ЦИАН» (CIAN), OZON (OZON), VK Company (VKCO).

Индекс «Финансов» (-1,2%). Лидировали по темпам роста бумаги «Ренессанса» (RENI). В аутсайдерах были расписки TCS Group (TCSG).

Индекс «Нефти и газа» (-0,8%). В секторе подросли акции «Газпрома» (GAZP). Остальные бумаги в минусе. Лидером снижения стал «Новатэк» (NVTK) и префы «Транснефти» (TRNFP).

Индекс «Строительных компаний» (-1%). Все девелоперы в минусе. В лидерах снижения были расписки «Эталона» (ETLN) и акции «Самолета» (SMLT). Затем по темпам был ранжированы акции «Группы ЛСР» (LSRG) и акции ГК «ПИК» (PIKK).

Индекс «Потребительского сектора» (-1%). Почти на 7% подешевели акции «Мать и дитя» (MDMG). При этом почти на 10% подскочили в цене бумаги «ВУШ Холдинг» (WUSH).

Индекс «Телекоммуникаций» (-1,6%). Аутсайдерами стали префы МГТС (MGTSP), подешевевшие на 4%. За ними следовали обычка (RTKM) и префы «Ростелекома» (RTKMP), потерявшие в цене более 1%, затем акции МТС (MTSS).

Из ТОП-25 акций лидеров по объему торгов 5 подорожали и 20 подешевели на 22:30 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), акции «Газпрома» (GAZP) и акции Polymetal (POLY). Наиболее существенный рост показали акции «ВУШ Холдинг». Наиболее существенное снижение – акции «РуссНефти» (RNFT), потерявшие в цене 3,5%.

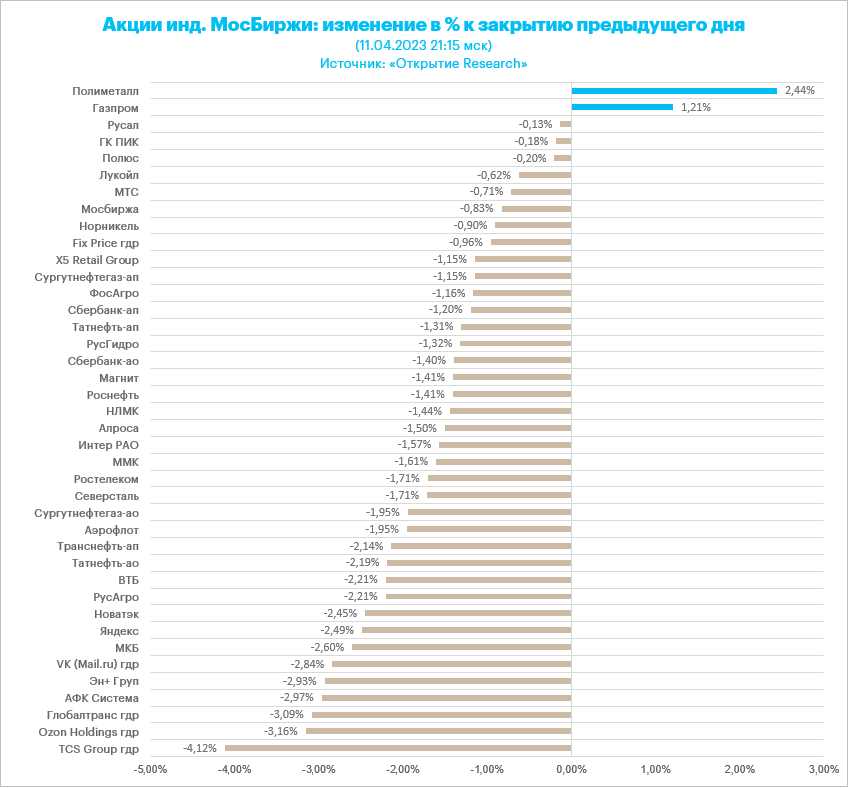

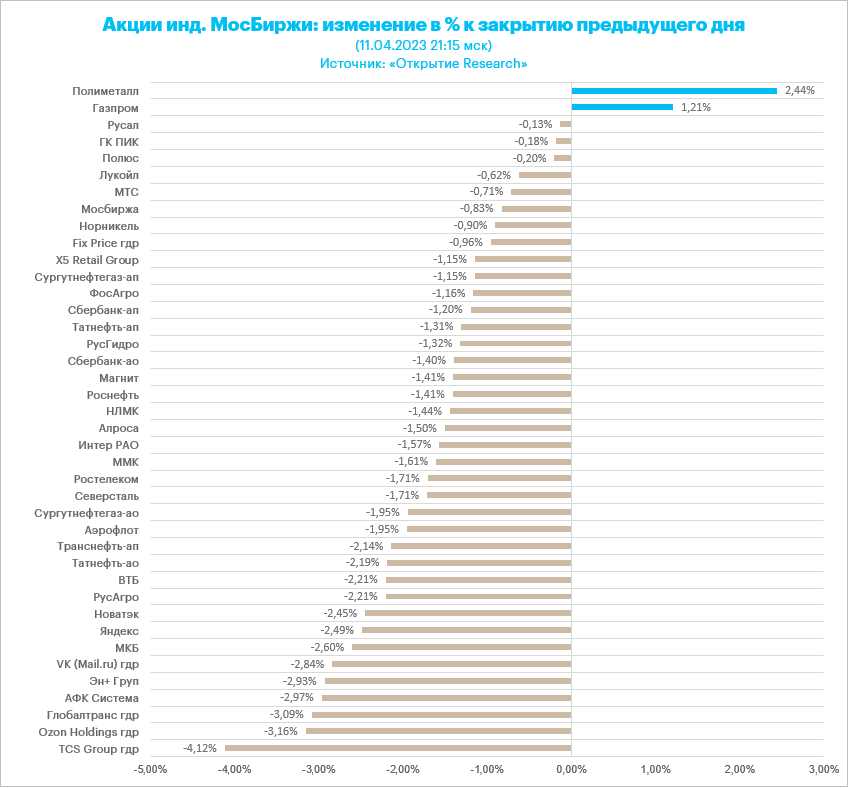

Из 40 акций индекса МосБиржи 2 подорожали и 38 подешевели по итогам дня (на 21:15 мск).

92,9 % компаний индекса торгуются выше своей 50-дневной МА, 97,6 % торгуются выше своей 100-дневной МА, 95,2 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся экстремальную краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

«Аэрофлот» (AFLT) опубликовал обнадеживающие операционные показатели за март 2023 г. Пассажиропоток вырос на 50,3% г/г, пассажирооборот увеличился на 63% г/г. При этом занятость кресел подросла до 86,3% по сравнению с 79,5% в том же месяце годом ранее. Количество рейсов увеличилось на треть, а грузооборот на 60%. При этом по итогам 1 квартала 2023 г., если сравнивать с 1 кварталом 2022 года, также позитивная динамика по большинству ключевых показателей.

«Распадская» по РСБУ сократила чистую прибыль в 1 квартале 2023 г. почти в 5 раз до 3,8 млрд руб. Дело в том, что выручка сократилась на 27,5% г/г, а себестоимость подскочила на 42,6% г/г.

«Абрау-Дюрсо» (ABRD) по данным управленческой отчетности увеличила в 2022 г. выручку на 22,4% г/г до 12,076 млрд руб. Показатель EBITDA вырос на 23,6% г/г до 3,63 млрд руб., чистая прибыль выросла на 25,6%, до 1,7 млрд руб., а рентабельность чистой прибыли составила 14%. Ведущий в России производитель игристых вин по итогам 2022 года может увеличить выплату дивидендов на 32%. Заседание совета директоров, на котором будет обсуждаться вопрос, запланировано на май. Дивиденды по итогам 2021 года составили 3,44 рубля на акцию. Если предположить увеличение на треть, то это 4,54 руб., дивдоходность 1,7%.

На 19:00 мск:

Индекс МосБиржи — 2 533,69 п. (-0,54%), с нач. года +17,6%

Индекс РТС — 973,39 п. (-1,06%), с нач. года +0,3%

Stoxx Europe 600 — 461,79 п. (+0,62%), с нач. года +8,7%

DAX — 15 655,17 п. (+0,37%), с нач. года +12,4%

FTSE 100 — 7 785,72 п. (+0,57%), с нач. года +4,5%

S&P 500 — 4 119,31 п. (+0,25%), с нач. года +7,3%

VIX — 18,63 п. (-0.34 пт), с нач. года -3.04 пт

MSCI World — 2 786,20 п. (-0,15%), с нач. года +7,1%

Внешний фон был умеренно позитивным для российского рынка. Европейские акции не торговались в понедельник, во вторник впервые открылись после пасхальных праздников и достигли месячного максимума. В частности, французский CAC 49 закрылся на рекордно высоком уровне.

В США негативную динамику показывали в основном технологические акции перед публикацией в среду данных по потребительской инфляции за март. Эти данные могут подтвердить, что ФРС будет вынуждена продолжать цикл повышения ставок, несмотря на недавние проблемы в банковском секторе, поскольку рынок труда демонстрирует устойчивость, а повышение цен на нефть может негативно сказаться на ценовом давлении. Данные Bank of America Corp. показали, что инвесторы продавали акции США в течение последних двух недель. В результате хедж-фонды и другие спекулянты накапливают самую большую короткую позицию с ноября 2011 года. Меж тем денежный рынок по-прежнему подразумевает, что ФРС будет вынуждена к концу года снизить ставку по федеральным фондам на 50 б.п. от пика 2023 г.

Цены на нефть также подросли на ожиданиях публикации ежемесячных отчётов МЭА и ОПЕК на этой неделе. Отчет Управления энергетической информации США во вторник отразил лишь незначительное увеличение добычи по сравнению с предыдущими прогнозами. Это позитивно для роста котировок. Российский морской экспорт нефти на прошлой неделе резко сократился, что может в перспективе ухудшить баланс спроса и предложения. При этом почти 500 тыс. б/с не идут на рынок из Курдистана. Потребуется время и дополнительные переговоры, чтобы эти баррели смогли вернуться на рынок. Бэквордация говорит в пользу ралли нефтяных котировок спред между фьючерсными контрактами декабрь 2023 – декабрь 2024 превысил $5/барр. по сравнению с $2,5/барр. 3 недели назад. Таким образом, бычья структура рынка усиливается.

На 19:15 мск:

Brent, $/бар. — 85,65 (+1,75%), с нач. года -0,3%

WTI, $/бар. — 81,57 (+2,29%), с нач. года +1,6%

Urals (инд. Средиземноморье), $/бар. — 60,71 (+2,33%), с нач. года -5,2%

Золото, $/тр. унц. — 2 005,01 (+0,68%), с нач. года +9,9%

Серебро, $/тр. унц. — 25,07 (+0,79%), с нач. года +4,7%

Алюминий, $/т — 2 302,50 (-1,33%), с нач. года -3,2%

Медь, $/т — 8 854,50 (+0,62%), с нач. года +5,8%

Никель, $/т — 23 472,00 (+2,95%) с нач. года -21,9%

Российский фондовый рынок продолжает использовать в качестве драйвера роста ослабление рубля. Доллар во вторник прибавил 35,3 копейки до 81,97, евро подорожал на 7,3 копейки до 89,58, а юань подскочил на 6 копеек до 11,91.

Основной фактор давления, на наш взгляд – сильная техническая перекупленность. При этом факторы поддержки прежние – рост нефтяных котировок, слабый рубль, ожидания новой ликвидности в виде дивидендной массы.

Индекс МосБиржи с ноября 2022 г. по март 2023 г. торговался в умеренно восходящем канале, пробил его в прошлом месяце, и последующее восходящее движение уже реализовало более 100% ширины того канала. Если в ближайшее время цены на нефть и рубль стабилизируются, то мы можем увидеть коррекцию российского рынка на 5-6%, как минимум. Если же рубль будет дальше слабеть, а нефть – раллировать, то при Brent $90/барр. и USDRUB 85,00, мы можем увидеть даже 2750 п. без всякой коррекции.

На 19:15 мск:

EUR/USD — 1,0906 (+0,43%), с начала года +1,9%

GBP/USD — 1,2418 (+0,29%), с начала года +2,8%

USD/JPY — 133,72 (+0,08%), с начала года +2,0%

Индекс доллара — 102,19 (-0,38%), с начала года -1,3%

USD/RUB (Мосбиржа) — 81,965 (+0,43%), с начала года +17,3%

EUR/RUB (Мосбиржа) — 89,58 (+0,82%), с начала года +20,6%

Дивидендная доходность индекса МосБиржи составляет 8,3 %. Индекс торгуется с коэффициентом 2,2 к прибыли за прошедший год (P/E).

Ключевые новости дня

Банк России опубликовал предварительную оценку текущего счета платежного баланса РФ. В 1 квартале 2023 г. профицит составил $18,6 млрд. Это почти в 4 раза меньше, чем в 1 квартале 2022 г. ($69,8 млрд) и в 2 раза меньше, чем в 4 квартале 2022 г. ($37,5 млрд). Торговый баланс в 1 квартале составил $29 млрд. В базисе год к году – снижение в 2,9 раза, в базисе квартал к кварталу – снижение в 2 раза. Экспорт в 1 квартале 2023 г. снизился на 35% г/г и на 28% кв/кв до $101 млрд. Импорт в 1 квартале 2023 г. вырос на 0,4% г/г, но упал на 13% кв/кв до $71,8 млрд.

В фокусе

12 апреля (среда) совет директоров «Совкомфлота» (FLOT) рассмотрит рекомендации по дивидендам за 2022 год.

До 12 апреля нужно купить акции «Группы Позитив» (POSI), чтобы попасть в первую часть дивидендов за 2022 г. (37,87 руб./акц.). У нас есть актуальная инвестидея в этих бумагах, наш новый таргет 2300 руб. за акцию.

Итоги российского рынка

Все 10 отраслевых индексов снизились по итогам дня (в понедельник было наоборот).

Худшим по динамике стал бывший лидер понедельника - индекс «Транспорта» (-2%). Здесь лидировали по темпам снижения акции ДВМП (FESH) и акции НМТП (NMTP).

Наименьшее снижение показал индекс «Металлов и добычи» (-0,02%). В лидерах были обычка и префы «Мечела» (MTLRP), а также бумаги золотодобытчика Polymetal (POLY). В аутсайдерах акции «Распадской» (RASP).

Индекс «Химии и нефтехимии» (-1,5%). В секторе подорожали акции «Акрона» (AKRN), а в лидерах снижения была обычка «Нижнекамскнефтехима» (NKNC), а также префы и обычка «Оргсинтеза» (KZOS).

Индекс «Информационных технологий» (-1,5%). Тут в плюсе перед дивидендной отсечкой только акции «Позитива». В лидерах снижения расписки «ЦИАН» (CIAN), OZON (OZON), VK Company (VKCO).

Индекс «Финансов» (-1,2%). Лидировали по темпам роста бумаги «Ренессанса» (RENI). В аутсайдерах были расписки TCS Group (TCSG).

Индекс «Нефти и газа» (-0,8%). В секторе подросли акции «Газпрома» (GAZP). Остальные бумаги в минусе. Лидером снижения стал «Новатэк» (NVTK) и префы «Транснефти» (TRNFP).

Индекс «Строительных компаний» (-1%). Все девелоперы в минусе. В лидерах снижения были расписки «Эталона» (ETLN) и акции «Самолета» (SMLT). Затем по темпам был ранжированы акции «Группы ЛСР» (LSRG) и акции ГК «ПИК» (PIKK).

Индекс «Потребительского сектора» (-1%). Почти на 7% подешевели акции «Мать и дитя» (MDMG). При этом почти на 10% подскочили в цене бумаги «ВУШ Холдинг» (WUSH).

Индекс «Телекоммуникаций» (-1,6%). Аутсайдерами стали префы МГТС (MGTSP), подешевевшие на 4%. За ними следовали обычка (RTKM) и префы «Ростелекома» (RTKMP), потерявшие в цене более 1%, затем акции МТС (MTSS).

Из ТОП-25 акций лидеров по объему торгов 5 подорожали и 20 подешевели на 22:30 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), акции «Газпрома» (GAZP) и акции Polymetal (POLY). Наиболее существенный рост показали акции «ВУШ Холдинг». Наиболее существенное снижение – акции «РуссНефти» (RNFT), потерявшие в цене 3,5%.

Из 40 акций индекса МосБиржи 2 подорожали и 38 подешевели по итогам дня (на 21:15 мск).

92,9 % компаний индекса торгуются выше своей 50-дневной МА, 97,6 % торгуются выше своей 100-дневной МА, 95,2 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся экстремальную краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

«Аэрофлот» (AFLT) опубликовал обнадеживающие операционные показатели за март 2023 г. Пассажиропоток вырос на 50,3% г/г, пассажирооборот увеличился на 63% г/г. При этом занятость кресел подросла до 86,3% по сравнению с 79,5% в том же месяце годом ранее. Количество рейсов увеличилось на треть, а грузооборот на 60%. При этом по итогам 1 квартала 2023 г., если сравнивать с 1 кварталом 2022 года, также позитивная динамика по большинству ключевых показателей.

«Распадская» по РСБУ сократила чистую прибыль в 1 квартале 2023 г. почти в 5 раз до 3,8 млрд руб. Дело в том, что выручка сократилась на 27,5% г/г, а себестоимость подскочила на 42,6% г/г.

«Абрау-Дюрсо» (ABRD) по данным управленческой отчетности увеличила в 2022 г. выручку на 22,4% г/г до 12,076 млрд руб. Показатель EBITDA вырос на 23,6% г/г до 3,63 млрд руб., чистая прибыль выросла на 25,6%, до 1,7 млрд руб., а рентабельность чистой прибыли составила 14%. Ведущий в России производитель игристых вин по итогам 2022 года может увеличить выплату дивидендов на 32%. Заседание совета директоров, на котором будет обсуждаться вопрос, запланировано на май. Дивиденды по итогам 2021 года составили 3,44 рубля на акцию. Если предположить увеличение на треть, то это 4,54 руб., дивдоходность 1,7%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба