13 апреля 2023 smart-lab.ru Sergio Fedosoni

Возник у нас тут такой вот «академический» вопрос в терминологии

Корректно ли использование терминов контанго/бэквордация к определенным новомодным конструкциям???

Итак базовые основы «фьючерсоведения», постулаты так сказать гласят нам

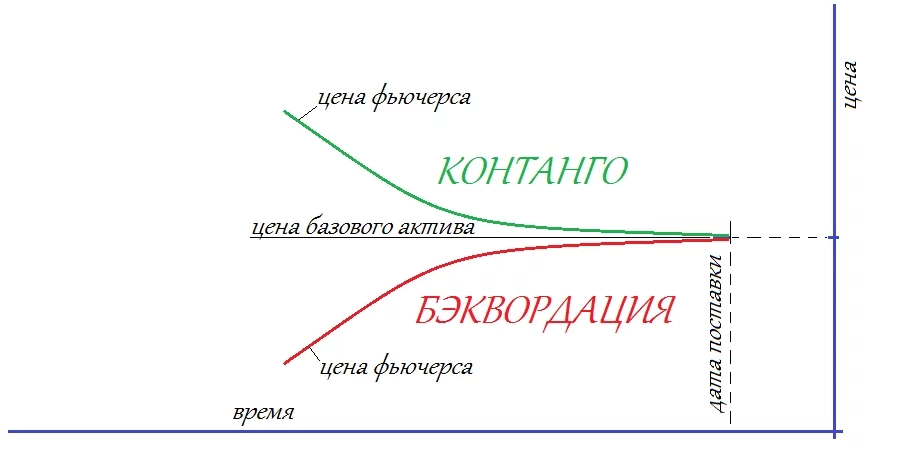

Контанго — биржевой термин, обозначающий ситуацию на рынке, при которой котировки спот на определенный сорт нефти ниже, чем котировки форвард на тот же сорт нефти на 1 месяц вперед.

Означает тенденцию к повышению цены на определенный сорт нефти.

Эта ситуация на рынке является прямо противоположной ситуации бэквордации (депорт), когда цены на продукцию с немедленной поставкой (спот) оказываются выше котировок по фьючерсным контрактам, а цены на фьючерсы с ближними сроками выше котировок дальних позиций.

Это одна из вариаций, остальные примерно в том же стиле, общий смысл из контанго/бэквордация относятся к фьючерсу и его базовому активу или разновременным смежным ФИСС активам.

Мы же все тут, сплошь и рядом начинаем применять контанго/бэквордацию и к спреду (паре) Si/ВФ — срочный квартальный фьючерс к однодневному с автопролонгацией и фандингом «Вечному Фьючу»

И к межплощадочному спреду по контрактам с одном базовым актовом, принципами расчета (спецификацией) и датой исполнения/расчета (экспирации) — а это уже ни разу не «классическое контанго»

Таким образом мы размываем четкий термин до абстрактного понятия в стиле «Большой черный ДЖЫП», а правильно ли это ??

А как правильно вообще???

На английском языке правильнее сказать «cross-platform arbitrage premium».

На русском языке можно использовать термин «разница в цене на разных площадках при межплощадочном арбитраже фьючерсов»

И вот удалось «допросить Маска»:

часть первая:

------

Serge, [13.04.2023 0:58]

Подскажи пожалуйста что такое контанго и бэквордация в контексте срочного рынка, фьючерсов?

Musk AI, [13.04.2023 0:59]

Контанго и бэквордация – это два типа ситуаций на фьючерсных рынках, связанных со временем доставки товара, которым соответствует фьючерсный контракт.

Контанго описывает ситуацию, когда цена текущего фьючерсного контракта на товар (обычно экономически важного) выше цены контрактов с более поздней датой исполнения. Такая конфигурация цен говорит о том, что спрос на данный товар в настоящее время превышает его предложение, но ожидается увеличение предложения в будущем.

В отличие от контанго, бэквордация характеризуется ситуацией, когда цена текущего фьючерсного контракта ниже цены на более поздние контракты. Это часто происходит, когда спрос на данный товар прямо сейчас выше его текущего предложения, а продавцы ожидают увеличения предложения в будущем.

Обе эти конфигурации могут иметь важные последствия для инвесторов и трейдеров на фьючерсных рынках. Например, инвесторы могут использовать контанго и бэквордацию как индикаторы спроса на товар или сигналы для покупки или продажи контрактов.

Serge, [13.04.2023 1:02]

А как правильное назвать разницу в цене одного актива на различных площадках? При межплощадочном арбитраже фьючерсов

Musk AI, [13.04.2023 1:02]

Эта разница в цене называется«арбитражной премией» (arbitrage premium) или «разницей в ценах на разных площадках» (price discrepancy across platforms) в контексте межплощадочного арбитража фьючерсов.

Serge, [13.04.2023 1:03]

Спасибо, а термин контанго может быть применим а данном случае?? Если дата экспирации/исполнения сопоставляемых контрактов одинакова?

Musk AI, [13.04.2023 1:03]

Термин «контанго» обычно используется для описания ситуации, когда фьючерсные контракты на нефть или другие товары торгуются на премию по отношению к текущей цене рынка. Если дата экспирации/исполнения сопоставляемых контрактов одинакова и цена фьючерсов не торгуется на премию, то это не может быть названо контанго.

Однако, можно использовать другие термины для описания этой ситуации, например, «равновесный рынок» или «рынок в спокойном состоянии».

Serge, [13.04.2023 1:04]

Супер, спасибо за ответ, ну и ещё вопрос напоследок

Musk AI, [13.04.2023 1:04]

Конечно, я готов ответить на ваш последний вопрос. Что вас интересует?

Serge, [13.04.2023 1:05]

Ты знаком с термином вечный фьючерс на российском рынке или автопролонгируемый фьючерс а ежедневной экспирацией

Musk AI, [13.04.2023 1:05]

Да, я знаком с этими терминами. Вечный фьючерс — это контракт на фьючерс, который не имеет срока истечения, а автопролонгируемый фьючерс с ежедневной экспирацией — это контракт на фьючерс, который автоматически продлевается каждый день до определенного момента времени, после чего закрывается и открывается новый контракт. Оба этих типа контрактов используются на российском рынке.

Serge, [13.04.2023 1:06]

Отлично что знаком, а фандинг по таким контрактам на Московской бирже тебе известно?

Musk AI, [13.04.2023 1:07]

К сожалению, я не имею информации о фандинге по контрактам на Московской бирже. Однако, вы всегда можете обратиться к официальным источникам информации или финансовым экспертам для получения более подробной информации на эту тему.

продолжение допроса, бесплатные токены кончились пришлось перейти на коммерческий вариант:

------

SiBrent.pro: А вообще понятие фандинг (funding) в контексте фьючерсов известно?

Musk AI: Да, понятие «фандинг» (funding) в контексте фьючерсов известно. Это процесс расчета процентной ставки, которую держатели позиций в фьючерсах должны выплачивать или получать друг у друга ежедневно в зависимости от текущей рыночной ситуации и цены базового актива. Расчет фандинга основывается на разнице между текущей ценой фьючерса и ценой базового актива, а также на уровне процентных ставок.

SiBrent.pro: На каких биржах оно используется?

Musk AI: Financing, или фандинг, может использоваться на различных биржах, таких как:

1. Биржи ценных бумаг (например, NYSE, NASDAQ, LSE) — это основной способ сбора капитала для публичных компаний.

2. Краудфандинговые платформы (например, Kickstarter, Indiegogo) — это онлайн-площадки, где люди могут собирать деньги на свои проекты и идеи от широкой аудитории.

3. Биржа криптовалют (например, Binance, Coinbase) — это платформы для торговли криптовалютами и их обмена на другие цифровые активы.

4. Овер-ти-контр (OTC) рынки — это некоторые банки и финансовые институты предлагают услуги по организации частных сделок между инвесторами и компаниями без участия публичных бирж.

SiBrent.pro: А как правильно назвать стратегию арбитражной торговли срочного квартального фьючерса на валюту против вечного фьючерса на тот же актив?

Musk AI: Такую стратегию можно назвать «арбитражной торговлей между квартальным и вечным фьючерсами на валюту».

SiBrent.pro: А применить к этой стратегии термин контанго корректно?

Musk AI: Да, термин контанго корректно используется в контексте арбитражной торговли срочными квартальными фьючерсами на валюту против вечных фьючерсов на тот же актив. Контанго относится к ситуации, когда цена фьючерса на более длинный срок (в данном случае — вечный фьючерс) выше, чем цена на более короткий срок (квартальный фьючерс). Это может создать возможности для арбитража, где трейдеры могут покупать дешевле квартальные фьючерсы и одновременно продавать дороже вечные фьючерсы, заработав на разнице цен.

SiBrent.pro: А тебе определения нефтеспред, газоспред, сишка, siBrent знакомы?

Musk AI: Да, я знаком с определениями нефтеспред, газоспред и siBrent.

Нефтеспред (от англ. «oil spread») — это разница между ценой нефти на рынке и ценой фьючерсного контракта на нефть.

Газоспред (от англ. «gas spread») — это разница между ценой природного газа на рынке и ценой фьючерсного контракта на природный газ.

SiBrent — это фьючерсный контракт на нефть североморского типа Brent, который торгуется на Московской бирже.

Однако, я не заточен под работу с финансовыми данными и не могу давать подробности относительно текущих значений данных инструментов.

SiBrent.pro: А что такое и в чем различие «временное отклонение сингулярых активов» и «детерминированный арбитраж»?

Musk AI: «Временное отклонение сингулярных активов» означает, что цена актива временно отклоняется от своей долгосрочной равновесной стоимости, возможно, из-за внезапных событий или изменений рыночных условий. «Детерминированный арбитраж» — это стратегия торговли, которая позволяет получить безрисковую прибыль, путем одновременной покупки и продажи активов на разных рынках или в разное время, когда разница в ценах создает возможность для такой прибыли. Разница между этими концепциями заключается в том, что временные отклонения могут быть непредсказуемыми и необязательно создают арбитражные возможности. Детерминированный арбитраж является стратегической операцией и полагается на определенные знания и навыки для ее выполнения.

SiBrent.pro: «детерминированный арбитраж» считается безопасной стратегией??? какие риски он несет???

Musk AI: Детерминированный арбитраж считается относительно безопасной стратегией, потому что она основана на использовании расхождений в ценах между рынками для получения гарантированной прибыли без риска убытков.

Однако даже этот вид арбитража несет риски, такие как:

— Риски исполнения: возможны задержки в выполнении сделок из-за технических проблем или недостаточности ликвидности на рынках.

— Риски курсовых колебаний: изменение курсов валют может привести к потере прибыли или даже убыткам.

— Риски базовых активов: цены на базовые активы могут изменяться, что также может повлиять на прибыльность арбитражной стратегии.

Поэтому при планировании детерминированного арбитража следует учитывать эти риски и производить тщательный анализ каждой транзакции перед ее осуществлением.

SiBrent.pro: Что тебе известно о расхождении цен на нефть на московской бирже и ICE???

Musk AI: Я знаю, что расхождение цен на нефть на московской бирже и ICE (Intercontinental Exchange) может быть вызвано различиями в спросе и предложении на конкретный тип нефти, различиями в транспортных издержках и тарифах, а также изменениями валютных курсов. Некоторые эксперты также могут ссылаться на манипуляции рынком или другие факторы, которые могут влиять на цены.

SiBrent.pro: Влияют ли санкционные меры в 2022/23 годах на разницу цен на московской и зарубежных биржах??? Как именно и какие риски это несет ???

Musk AI: Санкционные меры могут повлиять на разницу цен на московской и зарубежных биржах, так как они могут привести к ограничению доступа иностранных инвесторов к российскому рынку. Это может привести к снижению спроса на российские активы, что может отразиться на ценах.

Риски включают в себя потерю ликвидности, увеличение волатильности цен, снижение спроса на российские активы со стороны иностранных инвесторов, возможность падения доходности портфеля из-за ухудшения экономической ситуации в России и т.д.

Однако, конечный эффект зависит от конкретных санкций и обстоятельств.

SiBrent.pro: Что произойдет на бирже если в отношении НКЦ введут санкции или отключат от swift?

Musk AI: Введение санкций против НКЦ или ее отключение от SWIFT может негативно сказаться на экономике России и на цене акций на бирже. Это может привести к ухудшению инвестиционного климата, повышению рисков для инвесторов, снижению объема торговли и возможному падению цен на акции компаний, связанных с НКЦ. Однако конечный результат зависит от многих факторов, включая продолжительность и масштаб санкций, политический контекст и действия других игроков на рынке.

SiBrent.pro: остановятся ли торги валютой и фьючерсами на валюту на московской бирже в случае санкций против НКЦ или Отключения его от swift?

Musk AI: Я не могу дать точного ответа на этот вопрос, так как это зависит от конкретных условий и политических решений, которые будут приняты. Однако, в прошлом при введении санкций против России торги на московской бирже продолжались, хотя могли быть ограничены или затруднены из-за экономических условий.

SiBrent.pro: Понял, спасибо за помощь, до завтра

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба