19 апреля 2023 Открытие Сыроваткин Олег

Европа

Днем Stoxx Europe 600 обновил годовые максимумы, но после начала торгов в США продавцы перехватили инициативу. По состоянию на 17:30 мск 6 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали финансы, производство материалов и производство товаров длительного пользования. Отставали производство товаров первой необходимости, здравоохранение и энергетика.

Позитивные настроения, которые господствовали на рынке акций Европы утром и днем, были обусловлены публикацией довольно сильной макроэкономической статистики по Китаю. Рост ВВП страны в I кв. на 4,5% г/г, а также неплохие цифры по промышленному производству и сильные данные по розничных продажам за март показали, что экономика страны находится на пути к восстановлению.

Тем не менее неуверенность относительно экономических перспектив самой Европы и США, а также набирающего ход сезона корпоративной отчетности пока сдерживает инвесторов от более активной покупки акций.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 14,1 к прибыли за прошедший год (P/E) и с коэффициентом 12,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 60,2% компаний индекса торгуются выше своей 50-дневной МА, 68,2% торгуются выше своей 100-дневной МА, 74,5% торгуются выше своей 200-дневной МА.

На 17:30 мск:

Индекс MSCI EM -1 003,78 п. (+0,33%), с нач. года +5,0%

Stoxx Europe 600 -468,29 п. (+0,31%), с нач. года +10,2%

DAX -15 863,78 п. (+0,47%) с нач. года +13,9%

FTSE 100 — 7 901,13 п. (+0,27%), с нач. года +6,0%

США

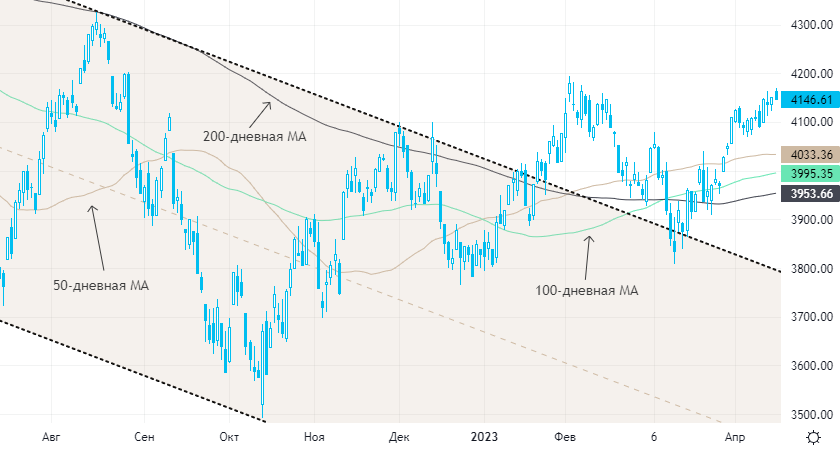

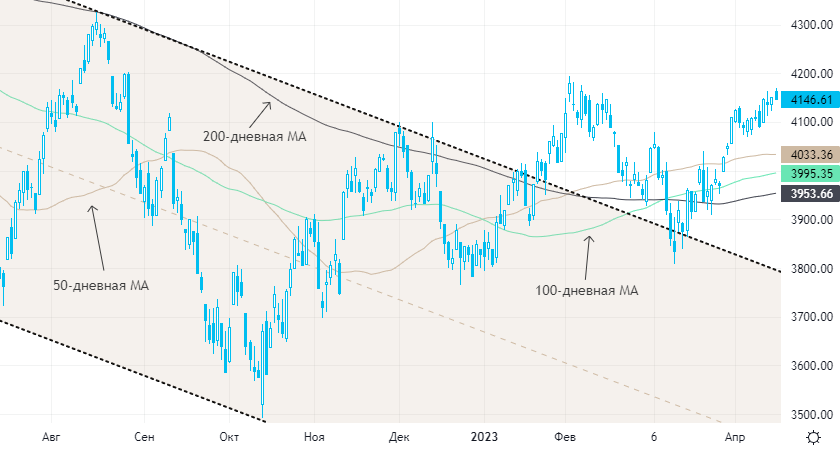

S&P 500 начал торги с гэпа вверх в область многонедельных максимумов, однако быстро растерял все достижения, уйдя в небольшой минус. По состоянию на 17:30 мск 7 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали промышленность, ИТ и производство материалов. Отставали здравоохранение, телекомы и финансы.

Настроение инвесторам подпортили комментарии главы ФРБ Сент-Луиса Джеймса Булларда о том, что он считает необходимым продолжить ужесточение денежно-кредитной политики в целях обуздания инфляции. Кроме того, Goldman Sachs представил довольно скромные результаты за прошлый квартал, которые оказались хуже ожиданий рынка в части выручки. Прибыль превысила консенсус, но все же заметно снизилась в годовом сопоставлении.

Результаты Bank of America превзошли консенсус в части выручки и прибыли.

Тем не менее поддержку рынку оказывает агрессивное медвежье позиционирование спекулянтов во фьючерсах на S&P 500, о котором в пятницу сообщила CFTC. Кроме того, результаты ежемесячного опроса управляющих активами, который проводит BofA, показали, что доля акций в их портфелях относительно доли облигаций достигла минимального значения со времен мирового финансового кризиса 2008–2009 годов. Оба этих фактора вместе или по отдельности могут в какой-то момент спровоцировать рост рынка акций США.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,9 к прибыли за прошедший год (P/E) и с коэффициентом 17,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 57,9% компаний индекса торгуются выше своей 50-дневной МА, 54,9% торгуются выше своей 100-дневной МА, 61,9% торгуются выше своей 200-дневной МА.

На 17:30 мск:

S&P 500 — 4 142,48 п. (-0,21%), с нач. года +7,9%

VIX — 17,34 пт (+0.39 пт), с нач. года -4.33 пт

MSCI World — 2 827,24 п. (+0,05%), с нач. года +8,6%

Нефть и другие сырьевые активы

Цены на нефть сегодня днем проверили на прочность основание многодневного консолидационного диапазона, но сумели от него отскочить. Этот диапазон был сформирован после объявленного 2 апреля решения ведущих участников ОПЕК+ сократить добычу нефти в мае.

Опубликованные сегодня данные показали довольно уверенный рост ВВП Китая в I кв. (+4,5% г/г против консенсуса +4,0% г/г и аналогичного показателя прошлого года на уровне +2,9% г/г). Темпы роста промышленного производства в Китае ускорились в марте до 3,9% г/г с 2,4% г/г, но не дотянули до консенсуса в +4,4% г/г. Цифры выглядят неплохо, но инвесторам, вероятно, хотелось бы увидеть более быстрое восстановление экономики страны.

Календарные спреды во фьючерсах на Brent и WTI сокращаются, что указывает на ослабление рынка.

По данным LME, спекулянты увеличили чистые длинные позиции во фьючерсах и опционах на медь и алюминий до 23-месячного и 7-недельного максимумов соответственно. Столь агрессивное бычье позиционирование в меди может как минимум повысить волатильность цен, а то и спровоцировать их значительное снижение.

Золото и серебро после двухдневного снижения дорожали на фоне ослабления доллара против валют G10.

На 17:30 мск:

Brent, $/бар. — 84,65 (-0,13%) с нач. года -1,5%

WTI, $/бар. — 80,79 (-0,05%) с нач. года +0,7%

Urals, $/бар. — 59,77 (-0,33%) с нач. года -6,7%

Золото, $/тр. унц. — 2 009,15 (+0,70%) с нач. года +10,1%

Серебро, $/тр. унц. — 25,22 (+0,75%) с нач. года +5,3%

Алюминий, $/т — 2 424,00 (+1,91%) с нач. года +1,9%

Медь, $/т — 9 013,00 (+0,54%) с нач. года +7,7%

Никель, $/т — 25 485,00 (+3,17%) с нач. года -15,2%

Днем Stoxx Europe 600 обновил годовые максимумы, но после начала торгов в США продавцы перехватили инициативу. По состоянию на 17:30 мск 6 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали финансы, производство материалов и производство товаров длительного пользования. Отставали производство товаров первой необходимости, здравоохранение и энергетика.

Позитивные настроения, которые господствовали на рынке акций Европы утром и днем, были обусловлены публикацией довольно сильной макроэкономической статистики по Китаю. Рост ВВП страны в I кв. на 4,5% г/г, а также неплохие цифры по промышленному производству и сильные данные по розничных продажам за март показали, что экономика страны находится на пути к восстановлению.

Тем не менее неуверенность относительно экономических перспектив самой Европы и США, а также набирающего ход сезона корпоративной отчетности пока сдерживает инвесторов от более активной покупки акций.

Дивидендная доходность Stoxx Europe 600 составляет 3,3%. Индекс торгуется с коэффициентом 14,1 к прибыли за прошедший год (P/E) и с коэффициентом 12,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 60,2% компаний индекса торгуются выше своей 50-дневной МА, 68,2% торгуются выше своей 100-дневной МА, 74,5% торгуются выше своей 200-дневной МА.

На 17:30 мск:

Индекс MSCI EM -1 003,78 п. (+0,33%), с нач. года +5,0%

Stoxx Europe 600 -468,29 п. (+0,31%), с нач. года +10,2%

DAX -15 863,78 п. (+0,47%) с нач. года +13,9%

FTSE 100 — 7 901,13 п. (+0,27%), с нач. года +6,0%

США

S&P 500 начал торги с гэпа вверх в область многонедельных максимумов, однако быстро растерял все достижения, уйдя в небольшой минус. По состоянию на 17:30 мск 7 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали промышленность, ИТ и производство материалов. Отставали здравоохранение, телекомы и финансы.

Настроение инвесторам подпортили комментарии главы ФРБ Сент-Луиса Джеймса Булларда о том, что он считает необходимым продолжить ужесточение денежно-кредитной политики в целях обуздания инфляции. Кроме того, Goldman Sachs представил довольно скромные результаты за прошлый квартал, которые оказались хуже ожиданий рынка в части выручки. Прибыль превысила консенсус, но все же заметно снизилась в годовом сопоставлении.

Результаты Bank of America превзошли консенсус в части выручки и прибыли.

Тем не менее поддержку рынку оказывает агрессивное медвежье позиционирование спекулянтов во фьючерсах на S&P 500, о котором в пятницу сообщила CFTC. Кроме того, результаты ежемесячного опроса управляющих активами, который проводит BofA, показали, что доля акций в их портфелях относительно доли облигаций достигла минимального значения со времен мирового финансового кризиса 2008–2009 годов. Оба этих фактора вместе или по отдельности могут в какой-то момент спровоцировать рост рынка акций США.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,9 к прибыли за прошедший год (P/E) и с коэффициентом 17,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 57,9% компаний индекса торгуются выше своей 50-дневной МА, 54,9% торгуются выше своей 100-дневной МА, 61,9% торгуются выше своей 200-дневной МА.

На 17:30 мск:

S&P 500 — 4 142,48 п. (-0,21%), с нач. года +7,9%

VIX — 17,34 пт (+0.39 пт), с нач. года -4.33 пт

MSCI World — 2 827,24 п. (+0,05%), с нач. года +8,6%

Нефть и другие сырьевые активы

Цены на нефть сегодня днем проверили на прочность основание многодневного консолидационного диапазона, но сумели от него отскочить. Этот диапазон был сформирован после объявленного 2 апреля решения ведущих участников ОПЕК+ сократить добычу нефти в мае.

Опубликованные сегодня данные показали довольно уверенный рост ВВП Китая в I кв. (+4,5% г/г против консенсуса +4,0% г/г и аналогичного показателя прошлого года на уровне +2,9% г/г). Темпы роста промышленного производства в Китае ускорились в марте до 3,9% г/г с 2,4% г/г, но не дотянули до консенсуса в +4,4% г/г. Цифры выглядят неплохо, но инвесторам, вероятно, хотелось бы увидеть более быстрое восстановление экономики страны.

Календарные спреды во фьючерсах на Brent и WTI сокращаются, что указывает на ослабление рынка.

По данным LME, спекулянты увеличили чистые длинные позиции во фьючерсах и опционах на медь и алюминий до 23-месячного и 7-недельного максимумов соответственно. Столь агрессивное бычье позиционирование в меди может как минимум повысить волатильность цен, а то и спровоцировать их значительное снижение.

Золото и серебро после двухдневного снижения дорожали на фоне ослабления доллара против валют G10.

На 17:30 мск:

Brent, $/бар. — 84,65 (-0,13%) с нач. года -1,5%

WTI, $/бар. — 80,79 (-0,05%) с нач. года +0,7%

Urals, $/бар. — 59,77 (-0,33%) с нач. года -6,7%

Золото, $/тр. унц. — 2 009,15 (+0,70%) с нач. года +10,1%

Серебро, $/тр. унц. — 25,22 (+0,75%) с нач. года +5,3%

Алюминий, $/т — 2 424,00 (+1,91%) с нач. года +1,9%

Медь, $/т — 9 013,00 (+0,54%) с нач. года +7,7%

Никель, $/т — 25 485,00 (+3,17%) с нач. года -15,2%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба