29 апреля 2023 Открытие Сыроваткин Олег

В пятницу, 28 апреля, индекс Мосбиржи снизился на 0,42% до 2 634,94 п., а индекс РТС вырос на 0,89% до 1 033,57 п. Разница в динамике индексов была обусловлена снижением курса доллара к рублю на 1,33% до 80,25. Внутри дня снижение доллара превышало 2,5 рубля от уровня закрытия четверга.

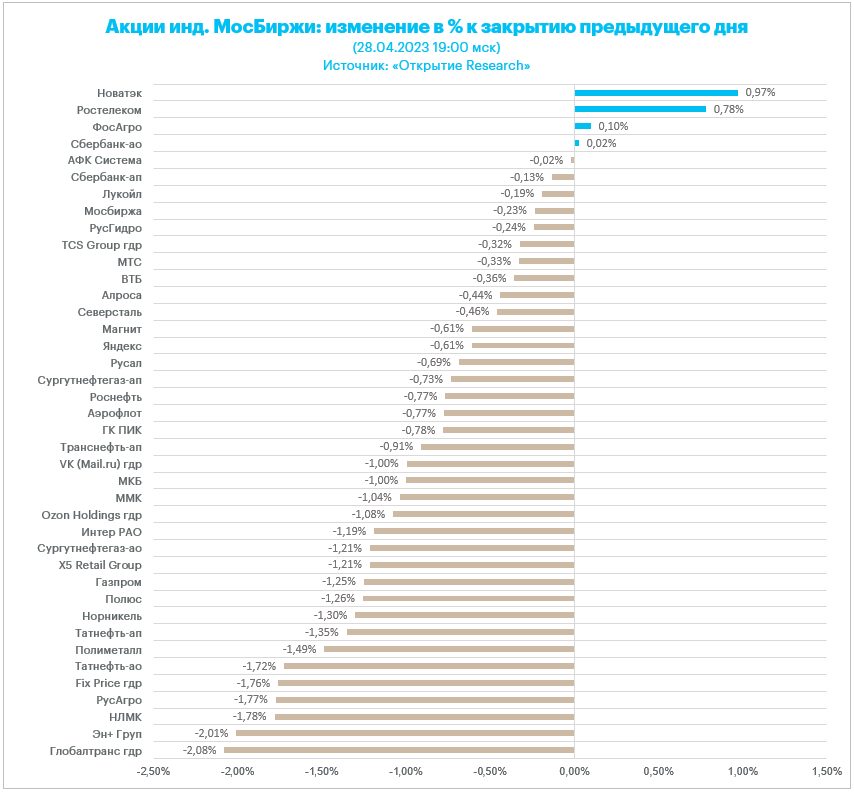

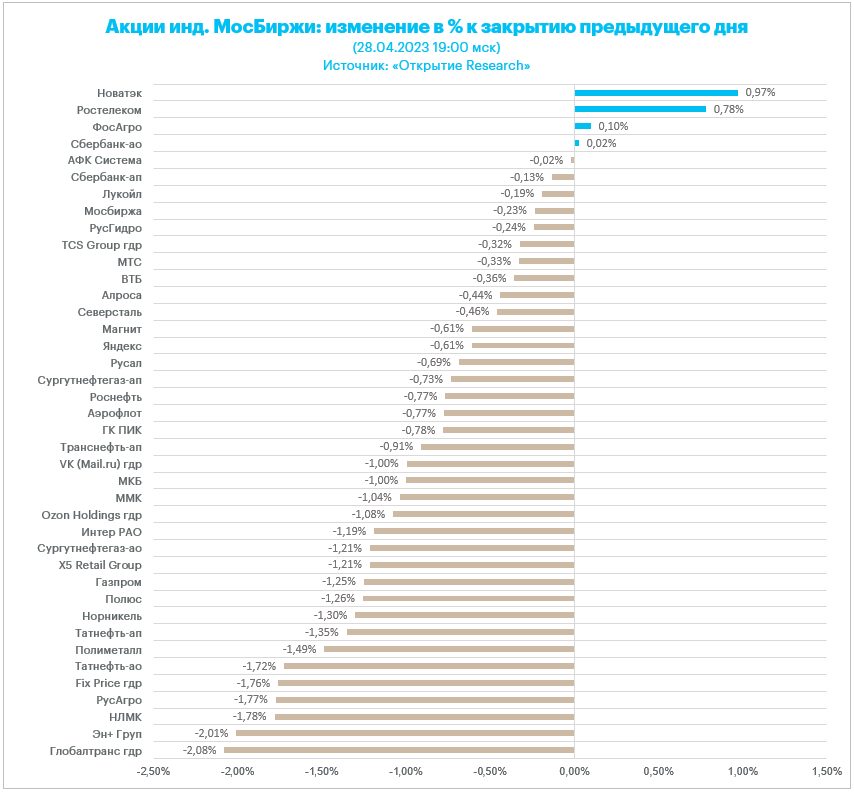

8 отраслевых индексов закрылись в минусе, 2 — в плюсе. Наилучшую динамику показали финансы (+0,37%), строители (+0,04%) и телекомы (-0,43%). Главными аутсайдерами выступили потребительский сектор (-1,47%), металлы/добыча (-1,09%) и транспорт (-1,00%).

Из 40 акций индекса МосБиржи 4 подорожали и 36 подешевели по итогам дня (на 19:00 мск).

90,5% компонентов индекса торгуются выше 50-дневной МА, 97,6% торгуются выше 100-дневной МА, 95,2% торгуются выше 200-дневной МА. Эти цифры указывают на сохраняющуюся экстремальную перекупленность российского фондового рынка.

Индекс Мосбиржи показал устойчивость на фоне значительного укрепления рубля. Объем торгов остался высоким, но все же снизился относительно четверга до 51,1 млрд руб. Пока никаких технических признаков разворота вниз не наблюдается, однако риски внезапной фиксации прибыли сохраняются, учитывая сильную перекупленность рынка акций РФ и нестабильный внешний фон.

Дополнительное давление на индекс Мосбиржи может оказать продолжение коррекционного роста рубля, который сильно перепродан. Объем торгов в паре доллар/рубль сегодня составил 165,8 млрд руб., что стало рекордным значением с 22 декабря 2022 г. Сильная прямая корреляция между индексами российских облигаций и рублем, которая сегодня наблюдалась, намекает на то, что рынок ждет дальнейшего замедления инфляции в РФ.

Ключевое событие дня

Банк России сохранил ставку на уровне 7,5%. Прогноз по инфляции был снижен до 4,5%-6,5% с прежних 5,0%-7,0%. Также был скорректирован прогноз по ставке до 7,3%-8,2%, в 2024 году — до 6,5%-7,5%, в 2025 году — до 5,0%-6,0%. Темпы прироста ВВП в 2023 году составят, как ожидается, 0,5%-2,0%, а в 2024 году — 0,5–2,5%.

Корпоративные истории

Выручка MD Medical Group Investments Plc (MDMG) в I кв. составила 6,2 млрд руб., практически не изменившись по сравнению с аналогичным периодом 2022 года (рост на 0,2%). «Невыразительная динамика выручки связана с сокращением доходов московских госпиталей в связи с эффектом высокой базы в I кв. 2022 года из-за существенного уровня загрузки инфекционного госпиталя „Лапино-4“ на фоне пандемии COVID-19. Таким образом, уже во II кв. мы ожидаем существенно ускорения динамики выручки группы. Собственно, по словам гендиректора MDMG Марка Курцера без учета эффекта COVID-19 рост выручки группы в I кв. составил 11% г/г. Компания пока не рекомендовала выплаты акционерам по итогам 2022 года и аккумулирует кэш на балансе. Однако мы по-прежнему видим здесь очень значительный дивидендный потенциал и сохраняем рекомендацию ПОКУПАТЬ по бумагам MDMG», — комментирует начальник Управления анализа рынков «Открытие Инвестиции» Алексей Павлов.

Группа ЛСР» (LSRG) в январе—марте 2023 года сократило продажи на 36,9% г/г до 25,7 млрд руб. Объем реализованной недвижимости уменьшился на 26,2%, до 161 тыс. кв. м. «„Группа ЛСР“ вновь представила слабые операционные показатели. Понятно, что рынок недвижимости в I кв. пребывал не в лучшей форме, однако дело, очевидно, не только в нем. Напомним, что продажи группы в физическом выражении сокращались и в 2021, и в 2022 годах. Отметим также, что и в сегменте строительных материалов у ЛСР в отчетном периоде наблюдался спад по всем позициям, кроме гранитного щебня. По-прежнему не видим никаких драйверов для роста акций компании. Особенно в свете отсутствия дивидендов в последние два года и интересной судьбы казначейского пакета ЛСР», — комментирует начальник Управления анализа рынков «Открытие Инвестиции» Алексей Павлов.

Чистая прибыль «Самолета» (SMLT) по МСФО выросла за 2022 год на 81% до 15,3 млрд руб. Выручка увеличилась на 85% до 172,2 млрд руб. Скорректированная EBITDA удвоилась до 48,2 млрд руб. Рентабельность по данному показателю составила 29% по сравнению с 24,8% годом ранее. «То есть компания пока вполне оправдывает наши надежды», — отмечает Андрей Кочетков, ведущий аналитик отдела глобальных исследований «Открытие инвестиции». — «„Самолёт“, на наш взгляд — единственный из публичных девелоперов, который имеет все шансы и дальше наращивать финансовые показатели, невзирая на не самую благоприятную макроэкономическую среду. Мы сохраняем рекомендацию „Покупать“ по акциям девелопера. Цель — 4118 руб.»

Совет директоров «Норникеля» (GMKN) рекомендовал годовому собранию акционеров не выплачивать дивиденды по итогам 2022 года. «Усилившиеся геополитические риски отрицательно повлияли на финансовые результаты компании и создали новые вызовы для ее операционной и сбытовой деятельности, а также для успешной реализации ряда стратегических проектов», — говорится в пресс-релизе компании.

Вопрос продажи ПАО «Фортум» и ПАО «Юнипро» (UPRO) пока не рассматривается, заявил журналистам министр энергетики РФ Николай Шульгинов.

Внешний фон

Stoxx Europe 600 показал в пятницу умеренный рост и закрыл неделю небольшим снижением. Индекс остается неподалеку от годовых максимумов, и инвесторов не смущает тот факт, что, хотя инфляция по отдельным странам еврозоны показывает смешанную динамику, она все же остается на упорно высоком уровне.

Главным событием пятницы стала публикация цифр по базовому индексу расходов на личное потребление в США за март, за которыми пристально следит ФРС. Индекс вырос на 0,3% м/м (как и ожидалось) и 4,6% г/г (в соответствии с консенсусом и ниже показателя февраля в 4,7%). Рыночные ожидания по динамике ставки по федеральным фондам остались прежними (повышение в мае на 0,25%, пауза в июне—июле и снижение на те же 0,25% в сентябре), но настроения улучшились, и инвесторы начали покупать рискованные активы.

В Европе и США продолжается сезон корпоративной отчетности, и инвесторы следят за тем, как инфляция и рост процентных ставок повлияли на выручку и маржинальность компаний.

По состоянию на вечер пятницы отчитались 189 компании из Stoxx Europe 600: 66% из них превысили ожидания по выручке, а 63% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем росли на 0,12%.

Также отчитались 265 компаний из S&P 500: 66% из них превысили ожидания по выручке, а 80% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем снижались на 0,21%.

На 18:55 мск:

Индекс MSCI EM -972,18 п. (+0,45%), с нач. года +1,7%

Stoxx Europe 600 -466,64 п. (+0,56%), с нач. года +9,8%

DAX -15 922,38 п. (+0,77%) с нач. года +14,4%

FTSE 100 — 7 870,57 п. (+0,50%), с нач. года +5,6%

S&P 500 — 4 157,53 п. (+0,54%), с нач. года +8,3%

VIX — 15,97 пт (-1.06 пт), с нач. года -5.7 пт

MSCI World — 2 815,77 п. (+1,30%), с нач. года +8,2%

Утром и днем цены на нефть чувствовали себя не очень уверенно, как и рискованные активы в целом, но ближе к открытию торгов в США показали хороший рост. Поводом послужила публикация неплохой статистики по инфляции в США за март (об этом выше). Таким образом, сегодня динамика цен на нефть определялась внешними факторами.

На 18:55 мск:

Brent, $/бар. — 79,50 (+1,44%) с нач. года -7,5%

WTI, $/бар. — 76,63 (+2,50%) с нач. года -4,5%

Urals, $/бар. — 55,86 (+3,93%) с нач. года -12,8%

Золото, $/тр. унц. — 1 989,85 (+0,10%) с нач. года +9,1%

Серебро, $/тр. унц. — 25,00 (+0,30%) с нач. года +4,4%

Алюминий, $/т — 2 363,50 (+1,92%) с нач. года -0,6%

Медь, $/т — 8 605,00 (+0,22%) с нач. года +2,8%

Никель, $/т — 24 275,00 (+0,73%) с нач. года -19,2%

8 отраслевых индексов закрылись в минусе, 2 — в плюсе. Наилучшую динамику показали финансы (+0,37%), строители (+0,04%) и телекомы (-0,43%). Главными аутсайдерами выступили потребительский сектор (-1,47%), металлы/добыча (-1,09%) и транспорт (-1,00%).

Из 40 акций индекса МосБиржи 4 подорожали и 36 подешевели по итогам дня (на 19:00 мск).

90,5% компонентов индекса торгуются выше 50-дневной МА, 97,6% торгуются выше 100-дневной МА, 95,2% торгуются выше 200-дневной МА. Эти цифры указывают на сохраняющуюся экстремальную перекупленность российского фондового рынка.

Индекс Мосбиржи показал устойчивость на фоне значительного укрепления рубля. Объем торгов остался высоким, но все же снизился относительно четверга до 51,1 млрд руб. Пока никаких технических признаков разворота вниз не наблюдается, однако риски внезапной фиксации прибыли сохраняются, учитывая сильную перекупленность рынка акций РФ и нестабильный внешний фон.

Дополнительное давление на индекс Мосбиржи может оказать продолжение коррекционного роста рубля, который сильно перепродан. Объем торгов в паре доллар/рубль сегодня составил 165,8 млрд руб., что стало рекордным значением с 22 декабря 2022 г. Сильная прямая корреляция между индексами российских облигаций и рублем, которая сегодня наблюдалась, намекает на то, что рынок ждет дальнейшего замедления инфляции в РФ.

Ключевое событие дня

Банк России сохранил ставку на уровне 7,5%. Прогноз по инфляции был снижен до 4,5%-6,5% с прежних 5,0%-7,0%. Также был скорректирован прогноз по ставке до 7,3%-8,2%, в 2024 году — до 6,5%-7,5%, в 2025 году — до 5,0%-6,0%. Темпы прироста ВВП в 2023 году составят, как ожидается, 0,5%-2,0%, а в 2024 году — 0,5–2,5%.

Корпоративные истории

Выручка MD Medical Group Investments Plc (MDMG) в I кв. составила 6,2 млрд руб., практически не изменившись по сравнению с аналогичным периодом 2022 года (рост на 0,2%). «Невыразительная динамика выручки связана с сокращением доходов московских госпиталей в связи с эффектом высокой базы в I кв. 2022 года из-за существенного уровня загрузки инфекционного госпиталя „Лапино-4“ на фоне пандемии COVID-19. Таким образом, уже во II кв. мы ожидаем существенно ускорения динамики выручки группы. Собственно, по словам гендиректора MDMG Марка Курцера без учета эффекта COVID-19 рост выручки группы в I кв. составил 11% г/г. Компания пока не рекомендовала выплаты акционерам по итогам 2022 года и аккумулирует кэш на балансе. Однако мы по-прежнему видим здесь очень значительный дивидендный потенциал и сохраняем рекомендацию ПОКУПАТЬ по бумагам MDMG», — комментирует начальник Управления анализа рынков «Открытие Инвестиции» Алексей Павлов.

Группа ЛСР» (LSRG) в январе—марте 2023 года сократило продажи на 36,9% г/г до 25,7 млрд руб. Объем реализованной недвижимости уменьшился на 26,2%, до 161 тыс. кв. м. «„Группа ЛСР“ вновь представила слабые операционные показатели. Понятно, что рынок недвижимости в I кв. пребывал не в лучшей форме, однако дело, очевидно, не только в нем. Напомним, что продажи группы в физическом выражении сокращались и в 2021, и в 2022 годах. Отметим также, что и в сегменте строительных материалов у ЛСР в отчетном периоде наблюдался спад по всем позициям, кроме гранитного щебня. По-прежнему не видим никаких драйверов для роста акций компании. Особенно в свете отсутствия дивидендов в последние два года и интересной судьбы казначейского пакета ЛСР», — комментирует начальник Управления анализа рынков «Открытие Инвестиции» Алексей Павлов.

Чистая прибыль «Самолета» (SMLT) по МСФО выросла за 2022 год на 81% до 15,3 млрд руб. Выручка увеличилась на 85% до 172,2 млрд руб. Скорректированная EBITDA удвоилась до 48,2 млрд руб. Рентабельность по данному показателю составила 29% по сравнению с 24,8% годом ранее. «То есть компания пока вполне оправдывает наши надежды», — отмечает Андрей Кочетков, ведущий аналитик отдела глобальных исследований «Открытие инвестиции». — «„Самолёт“, на наш взгляд — единственный из публичных девелоперов, который имеет все шансы и дальше наращивать финансовые показатели, невзирая на не самую благоприятную макроэкономическую среду. Мы сохраняем рекомендацию „Покупать“ по акциям девелопера. Цель — 4118 руб.»

Совет директоров «Норникеля» (GMKN) рекомендовал годовому собранию акционеров не выплачивать дивиденды по итогам 2022 года. «Усилившиеся геополитические риски отрицательно повлияли на финансовые результаты компании и создали новые вызовы для ее операционной и сбытовой деятельности, а также для успешной реализации ряда стратегических проектов», — говорится в пресс-релизе компании.

Вопрос продажи ПАО «Фортум» и ПАО «Юнипро» (UPRO) пока не рассматривается, заявил журналистам министр энергетики РФ Николай Шульгинов.

Внешний фон

Stoxx Europe 600 показал в пятницу умеренный рост и закрыл неделю небольшим снижением. Индекс остается неподалеку от годовых максимумов, и инвесторов не смущает тот факт, что, хотя инфляция по отдельным странам еврозоны показывает смешанную динамику, она все же остается на упорно высоком уровне.

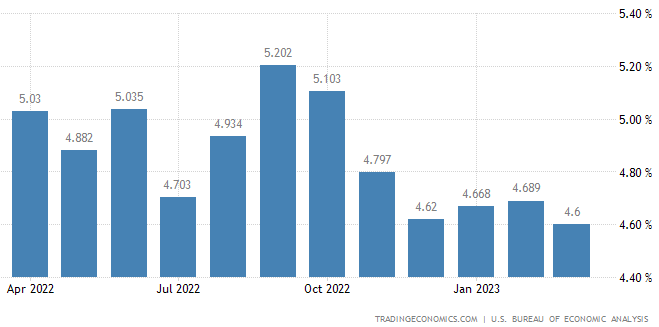

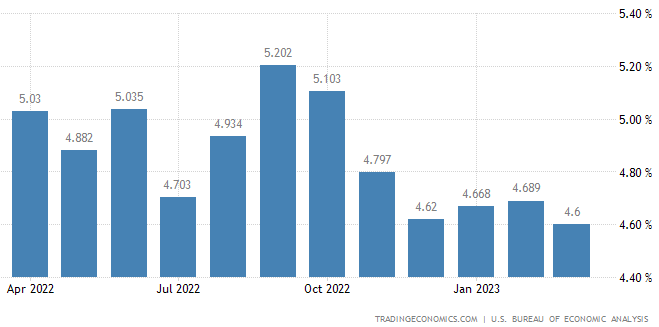

Главным событием пятницы стала публикация цифр по базовому индексу расходов на личное потребление в США за март, за которыми пристально следит ФРС. Индекс вырос на 0,3% м/м (как и ожидалось) и 4,6% г/г (в соответствии с консенсусом и ниже показателя февраля в 4,7%). Рыночные ожидания по динамике ставки по федеральным фондам остались прежними (повышение в мае на 0,25%, пауза в июне—июле и снижение на те же 0,25% в сентябре), но настроения улучшились, и инвесторы начали покупать рискованные активы.

В Европе и США продолжается сезон корпоративной отчетности, и инвесторы следят за тем, как инфляция и рост процентных ставок повлияли на выручку и маржинальность компаний.

По состоянию на вечер пятницы отчитались 189 компании из Stoxx Europe 600: 66% из них превысили ожидания по выручке, а 63% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем росли на 0,12%.

Также отчитались 265 компаний из S&P 500: 66% из них превысили ожидания по выручке, а 80% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем снижались на 0,21%.

На 18:55 мск:

Индекс MSCI EM -972,18 п. (+0,45%), с нач. года +1,7%

Stoxx Europe 600 -466,64 п. (+0,56%), с нач. года +9,8%

DAX -15 922,38 п. (+0,77%) с нач. года +14,4%

FTSE 100 — 7 870,57 п. (+0,50%), с нач. года +5,6%

S&P 500 — 4 157,53 п. (+0,54%), с нач. года +8,3%

VIX — 15,97 пт (-1.06 пт), с нач. года -5.7 пт

MSCI World — 2 815,77 п. (+1,30%), с нач. года +8,2%

Утром и днем цены на нефть чувствовали себя не очень уверенно, как и рискованные активы в целом, но ближе к открытию торгов в США показали хороший рост. Поводом послужила публикация неплохой статистики по инфляции в США за март (об этом выше). Таким образом, сегодня динамика цен на нефть определялась внешними факторами.

На 18:55 мск:

Brent, $/бар. — 79,50 (+1,44%) с нач. года -7,5%

WTI, $/бар. — 76,63 (+2,50%) с нач. года -4,5%

Urals, $/бар. — 55,86 (+3,93%) с нач. года -12,8%

Золото, $/тр. унц. — 1 989,85 (+0,10%) с нач. года +9,1%

Серебро, $/тр. унц. — 25,00 (+0,30%) с нач. года +4,4%

Алюминий, $/т — 2 363,50 (+1,92%) с нач. года -0,6%

Медь, $/т — 8 605,00 (+0,22%) с нач. года +2,8%

Никель, $/т — 24 275,00 (+0,73%) с нач. года -19,2%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба