4 мая 2023 Omega Global Кошкина Лика

Вводная к заседанию ФРС

Общая ситуация

Настроение инвесторов печальное, если ранее главным страхом были высокие ставки ФРС, которые приведут к рецессии, то теперь к страху рецессии добавились риски продолжения банковского кризиса, что может превратить рецессию из умеренной в глубокую и длительную, а игры Конгресса США с Белым домом по потолку госдолга вызывают шок.

Геополитика не улучшилась, риски эскалации торговых отношений США и Китая увеличились.

Всем понятно, что фондовый рынок упадет, но экономические отчеты продолжают утверждать, что рецессии пока нет, хотя сигналы о её приближении становятся все более ясными.

Падение доллара отодвинет время наступления рецессии в США, ибо экспортные заказы растут, а значит и прибыль компаний может вырасти выше прогноза.

Инвесторы находятся в состоянии «покупать страшно, а шортить может быть рано», заседание ФРС сегодня может кинуть на чашу весов камушек, который выведет из состояния затянувшего равновесия.

Заседание ФРС

Решение ФРС сегодня будет трудным.

Члены ФРС во главе с Пауэллом не могут не понимать абсурдность повышения ставки в текущей ситуации продолжения банковского кризиса, но опасаются, что отсутствие ожидаемого повышения ставки может усилить панику.

Есть небольшие шансы отсутствия повышения ставки ФРС сегодня, но в этом случае ФРС оставит указания по ставкам в сопроводительном заявлении неизменным, а Пауэлл будет меньше голубить.

С другой стороны, повышение ставки на 0,25% подтвердит плановое развитие событий с обещанным «небольшим дополнительным повышением ставки» и в этом случае можно поставить условную точку в цикле ужесточения политики, Пауэлл может быть голубиным настолько, насколько сие уместно.

Т.е. выбор стоит между голубиным решением+ястребиной риторике и ястребиным решением+голубиной риторике, второе может быть лучше для продолжения аппетита к риску с учетом неплохих экономических отчетов США этой недели.

Порядок анализа решения ФРС:

— Ставка.

В базовом варианте ФРС повысит сегодня ставку на 0,25%.

В повышении ставки ФРС больше нет необходимости, но рынки ожидают повышения ставки на 0,25% с шансом выше 80%, а ФРС склонна не разочаровывать ожидания рынка, ибо она не понимает какую реакцию этим может вызвать, опасаясь усиления паники с ускорением оттока депозитов из банков.

Но есть небольшой шанс, что ФРС поступит не из соображений популизма под давлением рынков, а из соображений правильности решения для банковского сектора, оставив ставку неизменной, а глава ФРС может направить реакцию рынка в правильную сторону, представив это решение в лучшем свете для рынков, хотя для этого глава ФРС должен обладать необходимыми навыками коммуникации с рынками, для Пауэлла это может быть сложновато.

— Указания по дальнейшей траектории ставок.

Если ФРС повысит ставку – логично изменить указания в сопроводиловке на что-либо вроде «ФРС считает, что уже сделанных повышений ставок достаточно для возвращения инфляции к цели 2,0% со временем, но, если динамика инфляции не будет соответствовать прогнозам ФРС, возможны дополнительные повышения ставки».

Стиль, который ФРС выберет для того, чтобы огласить о паузе/точке в процессе повышения ставок важен, чем более четко будет сформулирована мысль о завершении цикла повышении ставок, тем сильнее будет аппетит к риску на фоне падения доллара.

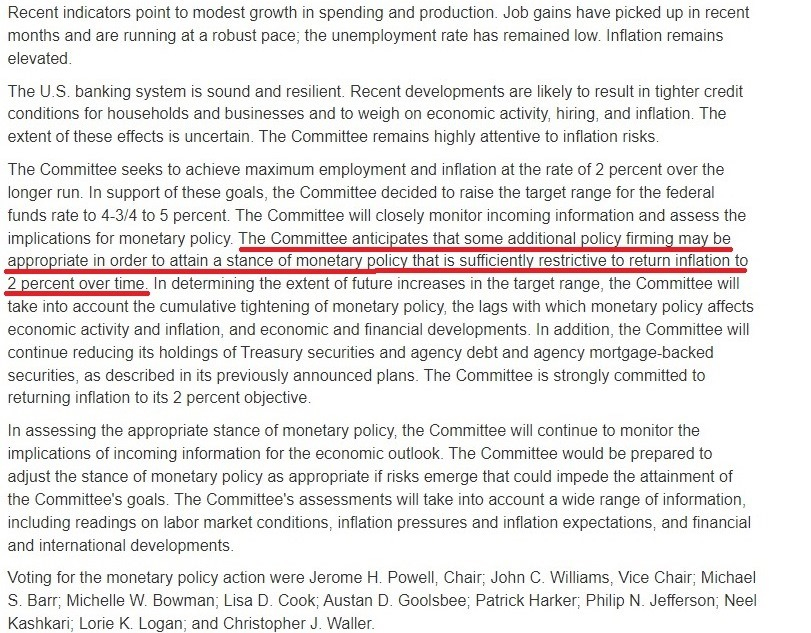

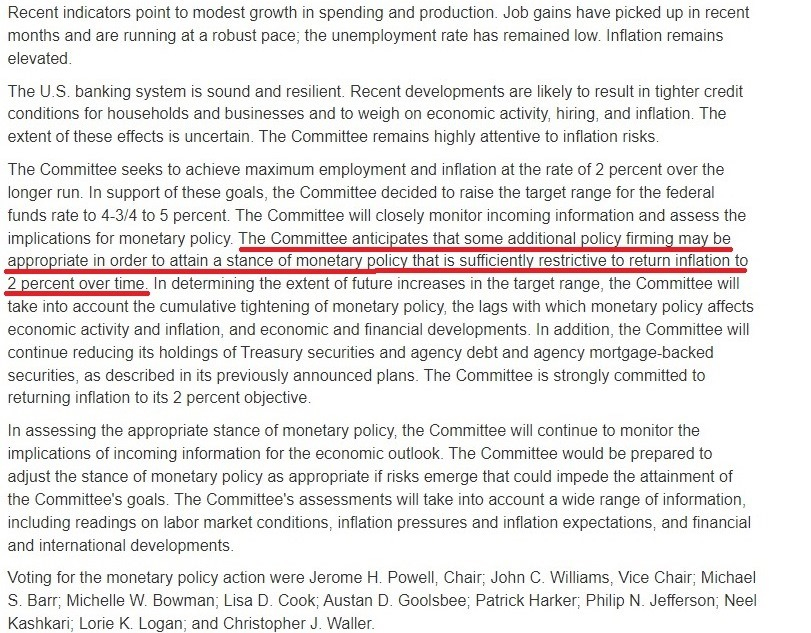

На примере мартовской сопроводиловки место с указанием по ставкам:

— Пресс-конференция Пауэлла.

В любом случае риторика Пауэлла должна быть голубиной, ибо ястребить при банковском кризисе и нарастающем недовольстве демократов последствиями политики ФРС для экономики перед выборами 2024 года глупо.

Но степень голубизны зависит от отсутствия или наличия повышения ставки сегодня, при повышении ставки на 0,25% Пауэлл может позволить себе быть голубее голубиного.

Любопытны любые комментарии Пауэлла о возможном снижении ставок в конце текущего года, допустит ли он такую вероятность или будет яростно противостоять этому.

Любое допущение Джеем вероятности снижения ставок раньше 2024 года будет позитивно для аппетита к риску с падением доллара.

По ВА/ТА.

— Индекс доллара.

Во вводной в май рисовала так на старших ТФ:

Небольшой перехай по индексу доллара был и, при откровенно голубином ФРС, можно завершить вверх волну 2.

Пробой канала вниз подтвердит, что коррекция вверх завершена.

— Насдак100.

Коррекция в 2 волне, скорее всего, закончена или почти завершена и можно продолжать рост в предполагаемой финальной волне роста 5 подволны 3.

Но если ФРС будет ястребить, то не исключено, что рост в рамках волны 1 закончен и началась ожидаемая коррекция в волне 2:

Вывод по заседанию ФРС

ФРС повысила ставку на 0,25%, при этом из сопроводительного заявления исчезли указания о необходимости дополнительного повышения ставок.

ФРС будет внимательно следить за поступающей информацией и оценивать последствия для перспектив политики.

В целом, заявление ФРС, в котором нет прямого указания на необходимость повышения ставок официально может считаться объявлением об окончании цикла повышения ставок.

Да, ФРС умудрилась написать пространное предложение о необходимости оценки сделанных повышений ставок, экономических и финансовых факторов, но это попытка оставить себе руки развязанными.

Пресс-конференция Пауэлла началась со лжи, его рассуждения была алогичными и непоследовательными.

Джей отступил от традиции и начал с банковского сектора, сказав, что банковские условия с марта значительно улучшились.

Любой трейдер знает, что это ложь, достаточно просто открыть индекс региональных банков KRE.

Дальше — хуже.

Пауэлл заявил, что на сегодняшнем заседании ФРС не принимала решение о паузе, члены ФРС хотят сбалансировать риск недостаточного замедления экономической активности с риском слишком сильного замедления экономической активности, этим и вызвано исчезновение формулировки о необходимости дополнительного повышения ставок.

Джей заявил, что ФРС будет постоянно переоценивать ситуацию, решение будет приниматься от заседания к заседанию, сейчас нельзя утверждать, что ставки ФРС достигли нужного уровня, прежде чем сие заявить нужны дополнительные данные.

Пауэлл сказал, что поддержка повышения ставки сегодня была сильной, несколько членов ФРС предлагали объявить о паузе, но не на сегодняшнем заседании.

Впервые на моей памяти Джей заговорил о собственных прогнозах, он сказал, что, невзирая на прогнозы персонала ФРС об умеренной рецессии, лично он не ждет рецессию, а прогнозирует умеренный рост экономики.

Но в ответе на другой вопрос он сказал, что если рецессия будет — она будет легкой и краткосрочной.

Пауэлл отметил, что вполне возможно охлаждение рынка труда без значительного роста безработицы, хотя это было бы вопреки истории.

Любопытно, что Пауэлл не сопротивлялся яростно вопросом о возможности снижения ставок, а лаконично отмечал, что это противоречит прогнозам ФРС по инфляции и без снижения инфляции ФРС не начнет снижения ставок.

Но больше всего мне понравилась концовка.

В самом конце пресс-конференции Пауэлл отметил, что ФРС близка по ставкам к уровню, достаточно ограничивающему рост экономики, а может даже уже и достигла его.

А на вопрос о возможной причине повышения ставок в июне, может ли драйвером стать сильный нонфарм или отчет по инфляции, Пауэлл заявил, что ФРС достаточно быстро и сильно повысила ставки и может позволить себе дольше понаблюдать за ситуацией для принятия решения о необходимости дополнительных повышений ставок.

Очевидно, что ФРС достигла потолка ставок, но поскольку постоянно ошибалась в своих прогнозах по инфляции, то хочет удостоверится в её падении перед тем, как заявлять об окончании цикла повышения ставок.

Рынки не ждут больше повышения ставок ФРС, но понятно, что экономические отчеты теперь будет на первом плане и реакция на них будет бурной.

Рисунки оставляю неизменными с вводной на ФРС, ибо движений на рынках почти не было.

Решающими будут отчеты по рынку труда в пятницу и инфляция CPI США 10 мая.

Общая ситуация

Настроение инвесторов печальное, если ранее главным страхом были высокие ставки ФРС, которые приведут к рецессии, то теперь к страху рецессии добавились риски продолжения банковского кризиса, что может превратить рецессию из умеренной в глубокую и длительную, а игры Конгресса США с Белым домом по потолку госдолга вызывают шок.

Геополитика не улучшилась, риски эскалации торговых отношений США и Китая увеличились.

Всем понятно, что фондовый рынок упадет, но экономические отчеты продолжают утверждать, что рецессии пока нет, хотя сигналы о её приближении становятся все более ясными.

Падение доллара отодвинет время наступления рецессии в США, ибо экспортные заказы растут, а значит и прибыль компаний может вырасти выше прогноза.

Инвесторы находятся в состоянии «покупать страшно, а шортить может быть рано», заседание ФРС сегодня может кинуть на чашу весов камушек, который выведет из состояния затянувшего равновесия.

Заседание ФРС

Решение ФРС сегодня будет трудным.

Члены ФРС во главе с Пауэллом не могут не понимать абсурдность повышения ставки в текущей ситуации продолжения банковского кризиса, но опасаются, что отсутствие ожидаемого повышения ставки может усилить панику.

Есть небольшие шансы отсутствия повышения ставки ФРС сегодня, но в этом случае ФРС оставит указания по ставкам в сопроводительном заявлении неизменным, а Пауэлл будет меньше голубить.

С другой стороны, повышение ставки на 0,25% подтвердит плановое развитие событий с обещанным «небольшим дополнительным повышением ставки» и в этом случае можно поставить условную точку в цикле ужесточения политики, Пауэлл может быть голубиным настолько, насколько сие уместно.

Т.е. выбор стоит между голубиным решением+ястребиной риторике и ястребиным решением+голубиной риторике, второе может быть лучше для продолжения аппетита к риску с учетом неплохих экономических отчетов США этой недели.

Порядок анализа решения ФРС:

— Ставка.

В базовом варианте ФРС повысит сегодня ставку на 0,25%.

В повышении ставки ФРС больше нет необходимости, но рынки ожидают повышения ставки на 0,25% с шансом выше 80%, а ФРС склонна не разочаровывать ожидания рынка, ибо она не понимает какую реакцию этим может вызвать, опасаясь усиления паники с ускорением оттока депозитов из банков.

Но есть небольшой шанс, что ФРС поступит не из соображений популизма под давлением рынков, а из соображений правильности решения для банковского сектора, оставив ставку неизменной, а глава ФРС может направить реакцию рынка в правильную сторону, представив это решение в лучшем свете для рынков, хотя для этого глава ФРС должен обладать необходимыми навыками коммуникации с рынками, для Пауэлла это может быть сложновато.

— Указания по дальнейшей траектории ставок.

Если ФРС повысит ставку – логично изменить указания в сопроводиловке на что-либо вроде «ФРС считает, что уже сделанных повышений ставок достаточно для возвращения инфляции к цели 2,0% со временем, но, если динамика инфляции не будет соответствовать прогнозам ФРС, возможны дополнительные повышения ставки».

Стиль, который ФРС выберет для того, чтобы огласить о паузе/точке в процессе повышения ставок важен, чем более четко будет сформулирована мысль о завершении цикла повышении ставок, тем сильнее будет аппетит к риску на фоне падения доллара.

На примере мартовской сопроводиловки место с указанием по ставкам:

— Пресс-конференция Пауэлла.

В любом случае риторика Пауэлла должна быть голубиной, ибо ястребить при банковском кризисе и нарастающем недовольстве демократов последствиями политики ФРС для экономики перед выборами 2024 года глупо.

Но степень голубизны зависит от отсутствия или наличия повышения ставки сегодня, при повышении ставки на 0,25% Пауэлл может позволить себе быть голубее голубиного.

Любопытны любые комментарии Пауэлла о возможном снижении ставок в конце текущего года, допустит ли он такую вероятность или будет яростно противостоять этому.

Любое допущение Джеем вероятности снижения ставок раньше 2024 года будет позитивно для аппетита к риску с падением доллара.

По ВА/ТА.

— Индекс доллара.

Во вводной в май рисовала так на старших ТФ:

Небольшой перехай по индексу доллара был и, при откровенно голубином ФРС, можно завершить вверх волну 2.

Пробой канала вниз подтвердит, что коррекция вверх завершена.

— Насдак100.

Коррекция в 2 волне, скорее всего, закончена или почти завершена и можно продолжать рост в предполагаемой финальной волне роста 5 подволны 3.

Но если ФРС будет ястребить, то не исключено, что рост в рамках волны 1 закончен и началась ожидаемая коррекция в волне 2:

Вывод по заседанию ФРС

ФРС повысила ставку на 0,25%, при этом из сопроводительного заявления исчезли указания о необходимости дополнительного повышения ставок.

ФРС будет внимательно следить за поступающей информацией и оценивать последствия для перспектив политики.

В целом, заявление ФРС, в котором нет прямого указания на необходимость повышения ставок официально может считаться объявлением об окончании цикла повышения ставок.

Да, ФРС умудрилась написать пространное предложение о необходимости оценки сделанных повышений ставок, экономических и финансовых факторов, но это попытка оставить себе руки развязанными.

Пресс-конференция Пауэлла началась со лжи, его рассуждения была алогичными и непоследовательными.

Джей отступил от традиции и начал с банковского сектора, сказав, что банковские условия с марта значительно улучшились.

Любой трейдер знает, что это ложь, достаточно просто открыть индекс региональных банков KRE.

Дальше — хуже.

Пауэлл заявил, что на сегодняшнем заседании ФРС не принимала решение о паузе, члены ФРС хотят сбалансировать риск недостаточного замедления экономической активности с риском слишком сильного замедления экономической активности, этим и вызвано исчезновение формулировки о необходимости дополнительного повышения ставок.

Джей заявил, что ФРС будет постоянно переоценивать ситуацию, решение будет приниматься от заседания к заседанию, сейчас нельзя утверждать, что ставки ФРС достигли нужного уровня, прежде чем сие заявить нужны дополнительные данные.

Пауэлл сказал, что поддержка повышения ставки сегодня была сильной, несколько членов ФРС предлагали объявить о паузе, но не на сегодняшнем заседании.

Впервые на моей памяти Джей заговорил о собственных прогнозах, он сказал, что, невзирая на прогнозы персонала ФРС об умеренной рецессии, лично он не ждет рецессию, а прогнозирует умеренный рост экономики.

Но в ответе на другой вопрос он сказал, что если рецессия будет — она будет легкой и краткосрочной.

Пауэлл отметил, что вполне возможно охлаждение рынка труда без значительного роста безработицы, хотя это было бы вопреки истории.

Любопытно, что Пауэлл не сопротивлялся яростно вопросом о возможности снижения ставок, а лаконично отмечал, что это противоречит прогнозам ФРС по инфляции и без снижения инфляции ФРС не начнет снижения ставок.

Но больше всего мне понравилась концовка.

В самом конце пресс-конференции Пауэлл отметил, что ФРС близка по ставкам к уровню, достаточно ограничивающему рост экономики, а может даже уже и достигла его.

А на вопрос о возможной причине повышения ставок в июне, может ли драйвером стать сильный нонфарм или отчет по инфляции, Пауэлл заявил, что ФРС достаточно быстро и сильно повысила ставки и может позволить себе дольше понаблюдать за ситуацией для принятия решения о необходимости дополнительных повышений ставок.

Очевидно, что ФРС достигла потолка ставок, но поскольку постоянно ошибалась в своих прогнозах по инфляции, то хочет удостоверится в её падении перед тем, как заявлять об окончании цикла повышения ставок.

Рынки не ждут больше повышения ставок ФРС, но понятно, что экономические отчеты теперь будет на первом плане и реакция на них будет бурной.

Рисунки оставляю неизменными с вводной на ФРС, ибо движений на рынках почти не было.

Решающими будут отчеты по рынку труда в пятницу и инфляция CPI США 10 мая.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба