21 июля 2023 Финам Лапшина Ксения

После роста более чем на 40% за I полугодие сейчас IT-сектор имеет минимальный апсайд. Фундаментальная оценка крупных эмитентов из состава фонда XLK близка к справедливой, многие из них с начала года опередили по динамике отраслевой индекс, а некоторые акции выросли в цене более чем на 100%. IT-сектор является в настоящее время самым дорогим из всех 11 секторов в индексе S&P 500, торгуясь заметно выше 5-летнего и 10-летнего среднего по форвардному мультипликатору Р/Е. На таких высоких уровнях возможностей для покупок осталось мало. Однако хорошие отчеты за II квартал и позитивные прогнозы могут поспособствовать переоценке будущих финансовых показателей и повышению целевых цен. Тогда и потенциал роста акций может стать выше.

Мы присваиваем рейтинг «Держать» акциям Technology Select Sector SPDR Fund (XLK) c целевой ценой $ 181,70 на следующие 12 месяцев. Апсайд составляет 1,1%.

XLK — биржевой фонд с экспозицией на американские технологические корпорации из состава индекса S&P 500.

Фонд покрывает индустрии программного обеспечения, аппаратного обеспечения, полупроводников, IT-сервисов, коммуникационного оборудования и микроэлектроники.

По состоянию на 19.07.2023 в портфеле фонда представлено 65 эмитентов. В топ-5 входят компании Apple, Microsoft, NVIDIA, Broadcom и Adobe, на их долю приходится 58% портфеля.

В этом году IТ-сектор неожиданно выбился в лидеры на американском рынке. По итогам I полугодия 2023 года отраслевой индекс IT-сектора продемонстрировал рост на 42%, что стало лучшим результатом за последние 40 лет. Причем 90% роста отраслевого индекса IT-сектора обеспечили всего 8 эмитентов: Apple, Microsoft, NVIDIA, Broadcom, Oracle, Adobe, Salesforce, AMD.

Основным драйвером послужил бум технологий ИИ. При этом опасения инвесторов относительно формирования «пузыря» в IT-секторе на фоне бума ИИ не оправдались. Компании подтверждают высокий спрос на продукты и решения, связанные с ИИ. Очевидные бенефициары генеративного ИИ — Microsoft, Alphabet, Oracle. Помимо бигтехов, есть много других желающих вступить в гонку ИИ: IBM, Salesforce, Adobe, Meta Platforms, Shopify, Unity, Cisco, AT&T, Accenture.

В США начался сезон корпоративной отчетности за II квартал. IT-сектору в сезон отчетности всегда уделяется большое внимание, поскольку динамика акций бигтехов после отчетов способна задать направление движения широкому рынку. Ожидания по динамике EPS в IT-секторе составляют в среднем -3,7% г/г. Скорее всего, сезон отчетности подтвердит, что «дно» по корпоративным прибылям пройдено в I квартале, теперь ситуация будет плавно улучшаться. Кроме того, впервые с I квартала 2022 года динамика прибыли в IT-секторе может оказаться лучше, чем в среднем по S&P 500.

Мы провели оценку потенциала акций XLK на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет всего 1,1%. Основные риски для акций XLK сопряжены с высокими процентными ставками и возможным началом глобальной рецессии.

Описание ETF

Technology Select Sector SPDR Fund (XLK) — биржевой инвестиционный фонд открытого типа с экспозицией на американские IT-компании из состава индекса S&P 500. Фонд отслеживает и повторяет динамику отраслевого индекса Technology Select Sector Index.

Фонд имеет достаточно широкую направленность и покрывает индустрии программного обеспечения (доля 38%), полупроводников и полупроводникового оборудования (доля 26%), аппаратного обеспечения (доля 24%), IT-сервисов (доля 5%), коммуникационного оборудования (доля 4%), микроэлектроники (доля 3%).

Фонд создан 16.12.1998, управляющей компанией выступает State Street Global Advisors. Комиссия за управление равна 0,10%. По состоянию на 19.07.2023 под управлением фонда находятся активы в размере $ 52,5 млрд.

По состоянию на 19.07.2023 в портфеле фонда представлено 65 эмитентов. В топ-5 входят компании Apple, Microsoft, NVIDIA, Broadcom и Adobe, на их долю приходится 58% портфеля.

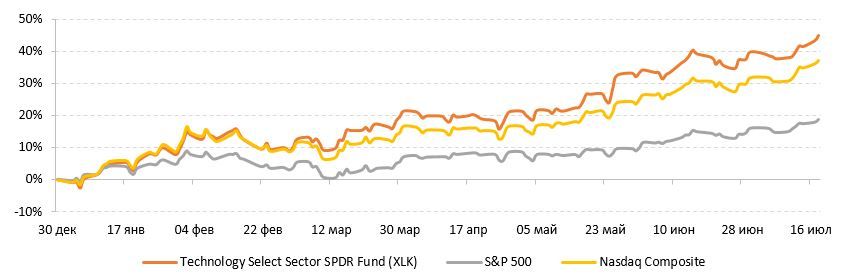

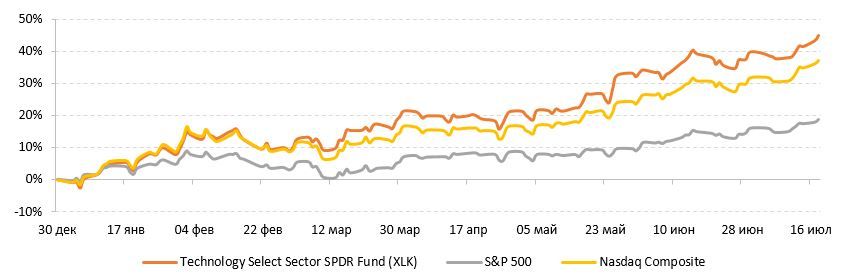

РЕБАЗИРОВАННАЯ ДИНАМИКА TECHNOLOGY SELECT SECTOR SPDR FUND И ИНДЕКСОВ S&P 500 И NASDAQ COMPOSITE, %

Перспективы и риски

IT-сектор адаптировался к новым реалиям и высоким процентным ставкам быстрее, чем ожидалось. В майском обзоре IDC прогнозирует рост глобальных затрат на ИКТ около 5% г/г по итогам 2023 года, хотя еще в начале года оценка роста составляла всего 2–3% г/г. Некоторым отраслям высокая инфляция сыграла на руку, например поставщикам IT-сервисов, которые повысили цены. В других отраслях компаниям пришлось сократить штат и затянуть пояса, но это дало результат.

Опасения относительно рецессии и банковского кризиса ослабли, но окончательно не исчезли. Хотя ФРС взяла паузу на последнем заседании и оставила ставку неизменной, прогнозы членов FOMC предполагают, что до конца года возможно еще 2 повышения ставки по 25 б. п. Ожидания рецессии смещаются на конец 2023 года или же начало 2024-го. В моменте это играет на руку рынку в целом и IT-отрасли в частности, но ухудшает среднесрочные прогнозы и ожидания.

В этом году IТ-сектор неожиданно выбился в лидеры на американском рынке. По итогам I полугодия 2023 года отраслевой индекс IT-сектора продемонстрировал рост на 42% по сравнению с ростом на 16% по индексу S&P 500 и 32% по индексу NASDAQ Composite. Для сектора такой полугодовой результат стал лучшим за последние 40 лет. Основным драйвером послужил бум технологий ИИ. Этот фактор имел обширный эффект и поддержал многих отраслевых эмитентов, даже имеющих лишь косвенное отношение к ИИ. Однако по факту около 90% роста отраслевого индекса IT-сектора обеспечили всего 8 эмитентов: Apple, Microsoft, NVIDIA, Broadcom, Oracle, Adobe, Salesforce, AMD.

Опасения инвесторов относительно формирования «пузыря» в IT-секторе на фоне бума ИИ не оправдались. Компании подтверждают высокий спрос на продукты и решения, связанные с ИИ. Мы ожидаем, что ажиотаж вокруг искусственного интеллекта будет постепенно стихать, но фундаментально этот фактор еще долгие годы будет выступать драйвером роста финансовых результатов IT-компаний. Прогнозы по отрасли ИИ сильно разнятся, в ближайшие 10 лет среднегодовые темпы роста могут составить от 20% до 40%, но даже при самом скромном развитии событий отрасль, вероятно, достигнет $ 1 трлн к 2030 году. Очевидные бенефициары генеративного ИИ — Microsoft, Alphabet, Oracle. Помимо бигтехов, есть много других желающих вступить в гонку ИИ. Новые ИИ-продукты появляются у Amazon, IBM, Salesforce, Adobe, Meta Platforms, Shopify, Unity, Cisco, AT&T, Accenture и др.

В США начался сезон корпоративной отчетности за II квартал. IT-сектору в сезон отчетности всегда уделяется большое внимание, поскольку динамика акций бигтехов после отчетов способна задать направление движения широкому рынку. К этому сейчас добавляется пристальное внимание к ИИ: инвесторы будут следить за комментариями компаний, чтобы найти подтверждение тому, что ИИ — реальный драйвер для техкорпораций. Одними из ключевых станут отчеты компаний Microsoft и NVIDIA. Надо сказать, что в прошлый сезон они удивили, отчитавшись лучше ожиданий. Именно за счет того, что аналитики повысили свои ожидания по этим двум компаниям, средний прогноз по динамике EPS в IT-секторе на II квартал был улучшен с -5,9% до -3,7%. Если фактическая динамика EPS за II квартал окажется на уровне или лучше ожиданий, то можно будет констатировать, что «дно» по корпоративным прибылям было пройдено в I квартале, теперь ситуация будет плавно улучшаться. Кроме того, впервые с I квартала 2022 года динамика прибыли в IT-секторе может оказаться лучше, чем в среднем по S&P 500.

IT-сектор остается самым дорогим из всех 11 секторов в индексе S&P 500. На 30 июня его форвардный P/E составляет 27,1х, что намного выше среднего значения за 5 лет (22,4х) и за 10 лет (19,2х). В контексте текущей ситуации видим 2 возможных варианта развития событий на II полугодие:

a) сектор может показать небольшую консолидацию или коррекцию вместе с широким рынком в связи с текущей высокой фундаментальной оценкой. Если сценарий рецессии станет более вероятен к концу года, то инвесторы будут перекладываться в защитные активы;

b) сектор может показать умеренный рост, но не такой стремительный, как в I полугодии. Если компании хорошо отчитаются за II квартал и дадут позитивные прогнозы на III и IV кварталы, то мультипликаторы могут несколько снизиться от своих локальных максимумов. На этом фоне инвесторы продолжат вкладываться в сектор, который выглядит островком надежности на фоне проблем в других секторах.

Дивидендная политика

Дивидендная политика фонда предусматривает ежеквартальные выплаты. Средняя годовая дивидендная доходность фонда в 2002–2022 гг. составляет 1,27%. Принимая во внимание тот факт, что технологические компании в своем большинстве нечасто выплачивают дивиденды, отдавая предпочтение обратному выкупу акций, дивидендные выплаты, пусть и невысокие, добавляют привлекательности фонду. В 2023 году ожидаем дивидендную доходность около 0,8%. Повышение номинальных дивидендных выплат перекрывается стремительным ростом акций.

ДИВИДЕНДЫ И ДИВИДЕНДНАЯ ДОХОДНОСТЬ TECHNOLOGY SELECT SECTOR SPDR FUND

Ведущие компании портфеля ETF

Apple (AAPL)

Рейтинг ФГ «Финам» — «Покупать» с целевой ценой $ 200 (апсайд 2,5%)

В июне капитализация Apple впервые достигла и превысила $ 3 трлн. Инвестиции в «яблочную» компанию, как минимум в ближайшие несколько лет, не потеряют своей актуальности. Новые технологии, лояльная потребительская база и расширение экосистемы являются ключевыми долгосрочными драйверами для Apple. Ежегодное обновление продуктовой линейки позволяет компании поддерживать рост маржи даже в условиях снижения спроса на потребительскую электронику, что доказано на примере последнего года. Дальнейшая цифровизация и большая база активных устройств в 2 млрд дают Apple гарантию роста продаж на долгосрочном горизонте. Кроме того, компания расширяет свою экосистему за счет новых линеек бизнеса. Недавно Apple презентовала гарнитуру дополненной реальности Vision Pro, а в будущем планирует выпуск собственного электромобиля. Главные риски для Apple — ужесточение антимонопольного законодательства, зависимость от Китая по части сборки и поставок комплектующих. Однако отмечаем, что Apple уже начала активную работу по географической диверсификации производства с фокусом на Индии и Вьетнаме. По объемам обратного выкупа Apple остается мировым лидером: за 2022 год компания выкупила с рынка акции на $ 88,5 млрд, а в начале мая анонсировала очередную программу buyback на $ 90 млрд.

Microsoft Corporation (MSFT)

Рейтинг ФГ «Финам» — «Держать» с целевой ценой $ 341 (даунсайд 4,0%)

Основным драйвером роста выручки Microsoft остается облачный сегмент. Отрасль облачных вычислений пока относительно устойчива к ухудшению глобальной экономики. В III квартале 2023 фингода выручка облачной платформы Microsoft Cloud достигла рекордных $ 28,5 млрд (+22% г/г). Лидерство в сфере ИИ открывает перед Microsoft огромные возможности, ИИ-продукты улучшат ценностное предложение сервисов и помогут увеличить доходы от облачных сервисов и корпоративного ПО. Microsoft надеется, что ИИ-функционал, добавленный в поисковую систему Bing и браузер Edge, поможет ей потеснить Alphabet на рынке поиска. Microsoft достигла неплохих результатов и в направлении кибербезопасности: годовая выручка в этом направлении превышает $ 20 млрд, что делает компанию крупным игроком в отрасли с долей 3%. Microsoft также не теряет надежды закрыть сделку по покупке Activision Blizzard — осталось добиться согласия британского антимонопольного регулятора. Как и другим компаниям, Microsoft приходится адаптироваться к высокой инфляции и высоким процентным ставкам. При этом по сравнению со многими техкорпорациями Microsoft удается расти, развиваться и инвестировать в инновации без ущерба для операционной эффективности. В III квартале 2023 фингода валовая и операционная маржа оказалась выше, чем годом ранее.

NVIDIA Corporation (NVDA)

Рейтинг ФГ «Финам» — «Продавать» с целевой ценой $ 382,40 (даунсайд 18,8%)

В июне NVIDIA пополнила клуб триллионеров, впервые достигнув капитализации $ 1 трлн. В последние месяцы NVIDIA стала одним из ключевых бенефициаров бума технологий генеративного ИИ. Компания уже испытывает большой спрос на свои чипы для обучения ИИ и высокопроизводительных вычислений, которые в данный момент считаются наиболее эффективными из всех существующих на рынке решений. Аналитики ожидают, что NVIDIA будет доминировать на рынке ИИ-чипов в ближайшие годы и может занять долю до 90%. Отчетность NVIDIA за I квартал 2024 фингода с окончанием 30 апреля была в целом неплохой. Выручка снизилась на 13% г/г, а скорр. прибыль на акцию — на 20% г/г, но важно, что оба показателя значительно превзошли прогнозы. Вместе с этим менеджмент дал сильный прогноз на II квартал 2024 фингода: ожидается, что выручка вырастет на 64% г/г, до рекордных $ 11 млрд. Мы положительно оцениваем долгосрочные перспективы NVIDIA, при этом сегмент решений для центров обработки данных, как ожидается, останется главным драйвером роста финпоказателей компании. Акции NVIDIA продемонстрировали рост более чем в 3 раза с начала года, но на текущих уровнях бумаги торгуются с очень высокой премией по мультипликаторам относительно аналогов, которая не обоснована даже с учетом всех положительных факторов.

Оценка

Мы провели оценку потенциала акций Technology Select Sector SPDR Fund на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет 1,1%, что предполагает целевую цену на уровне $ 181,70. Присваиваем акциям XLK рейтинг

Технический анализ

Акции Technology Select Sector SPDR Fund с осени прошлого года демонстрируют весьма устойчивый растущий тренд. Однако с учетом того, что у портфельных компаний практически не осталось потенциала к росту, акции фонда имеют ограниченный апсайд на коротком горизонте. От верхней границы канала акции могут скорректироваться до $ 170 или ниже.

Мы присваиваем рейтинг «Держать» акциям Technology Select Sector SPDR Fund (XLK) c целевой ценой $ 181,70 на следующие 12 месяцев. Апсайд составляет 1,1%.

XLK — биржевой фонд с экспозицией на американские технологические корпорации из состава индекса S&P 500.

Фонд покрывает индустрии программного обеспечения, аппаратного обеспечения, полупроводников, IT-сервисов, коммуникационного оборудования и микроэлектроники.

По состоянию на 19.07.2023 в портфеле фонда представлено 65 эмитентов. В топ-5 входят компании Apple, Microsoft, NVIDIA, Broadcom и Adobe, на их долю приходится 58% портфеля.

В этом году IТ-сектор неожиданно выбился в лидеры на американском рынке. По итогам I полугодия 2023 года отраслевой индекс IT-сектора продемонстрировал рост на 42%, что стало лучшим результатом за последние 40 лет. Причем 90% роста отраслевого индекса IT-сектора обеспечили всего 8 эмитентов: Apple, Microsoft, NVIDIA, Broadcom, Oracle, Adobe, Salesforce, AMD.

Основным драйвером послужил бум технологий ИИ. При этом опасения инвесторов относительно формирования «пузыря» в IT-секторе на фоне бума ИИ не оправдались. Компании подтверждают высокий спрос на продукты и решения, связанные с ИИ. Очевидные бенефициары генеративного ИИ — Microsoft, Alphabet, Oracle. Помимо бигтехов, есть много других желающих вступить в гонку ИИ: IBM, Salesforce, Adobe, Meta Platforms, Shopify, Unity, Cisco, AT&T, Accenture.

В США начался сезон корпоративной отчетности за II квартал. IT-сектору в сезон отчетности всегда уделяется большое внимание, поскольку динамика акций бигтехов после отчетов способна задать направление движения широкому рынку. Ожидания по динамике EPS в IT-секторе составляют в среднем -3,7% г/г. Скорее всего, сезон отчетности подтвердит, что «дно» по корпоративным прибылям пройдено в I квартале, теперь ситуация будет плавно улучшаться. Кроме того, впервые с I квартала 2022 года динамика прибыли в IT-секторе может оказаться лучше, чем в среднем по S&P 500.

Мы провели оценку потенциала акций XLK на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет всего 1,1%. Основные риски для акций XLK сопряжены с высокими процентными ставками и возможным началом глобальной рецессии.

Описание ETF

Technology Select Sector SPDR Fund (XLK) — биржевой инвестиционный фонд открытого типа с экспозицией на американские IT-компании из состава индекса S&P 500. Фонд отслеживает и повторяет динамику отраслевого индекса Technology Select Sector Index.

Фонд имеет достаточно широкую направленность и покрывает индустрии программного обеспечения (доля 38%), полупроводников и полупроводникового оборудования (доля 26%), аппаратного обеспечения (доля 24%), IT-сервисов (доля 5%), коммуникационного оборудования (доля 4%), микроэлектроники (доля 3%).

Фонд создан 16.12.1998, управляющей компанией выступает State Street Global Advisors. Комиссия за управление равна 0,10%. По состоянию на 19.07.2023 под управлением фонда находятся активы в размере $ 52,5 млрд.

По состоянию на 19.07.2023 в портфеле фонда представлено 65 эмитентов. В топ-5 входят компании Apple, Microsoft, NVIDIA, Broadcom и Adobe, на их долю приходится 58% портфеля.

РЕБАЗИРОВАННАЯ ДИНАМИКА TECHNOLOGY SELECT SECTOR SPDR FUND И ИНДЕКСОВ S&P 500 И NASDAQ COMPOSITE, %

Перспективы и риски

IT-сектор адаптировался к новым реалиям и высоким процентным ставкам быстрее, чем ожидалось. В майском обзоре IDC прогнозирует рост глобальных затрат на ИКТ около 5% г/г по итогам 2023 года, хотя еще в начале года оценка роста составляла всего 2–3% г/г. Некоторым отраслям высокая инфляция сыграла на руку, например поставщикам IT-сервисов, которые повысили цены. В других отраслях компаниям пришлось сократить штат и затянуть пояса, но это дало результат.

Опасения относительно рецессии и банковского кризиса ослабли, но окончательно не исчезли. Хотя ФРС взяла паузу на последнем заседании и оставила ставку неизменной, прогнозы членов FOMC предполагают, что до конца года возможно еще 2 повышения ставки по 25 б. п. Ожидания рецессии смещаются на конец 2023 года или же начало 2024-го. В моменте это играет на руку рынку в целом и IT-отрасли в частности, но ухудшает среднесрочные прогнозы и ожидания.

В этом году IТ-сектор неожиданно выбился в лидеры на американском рынке. По итогам I полугодия 2023 года отраслевой индекс IT-сектора продемонстрировал рост на 42% по сравнению с ростом на 16% по индексу S&P 500 и 32% по индексу NASDAQ Composite. Для сектора такой полугодовой результат стал лучшим за последние 40 лет. Основным драйвером послужил бум технологий ИИ. Этот фактор имел обширный эффект и поддержал многих отраслевых эмитентов, даже имеющих лишь косвенное отношение к ИИ. Однако по факту около 90% роста отраслевого индекса IT-сектора обеспечили всего 8 эмитентов: Apple, Microsoft, NVIDIA, Broadcom, Oracle, Adobe, Salesforce, AMD.

Опасения инвесторов относительно формирования «пузыря» в IT-секторе на фоне бума ИИ не оправдались. Компании подтверждают высокий спрос на продукты и решения, связанные с ИИ. Мы ожидаем, что ажиотаж вокруг искусственного интеллекта будет постепенно стихать, но фундаментально этот фактор еще долгие годы будет выступать драйвером роста финансовых результатов IT-компаний. Прогнозы по отрасли ИИ сильно разнятся, в ближайшие 10 лет среднегодовые темпы роста могут составить от 20% до 40%, но даже при самом скромном развитии событий отрасль, вероятно, достигнет $ 1 трлн к 2030 году. Очевидные бенефициары генеративного ИИ — Microsoft, Alphabet, Oracle. Помимо бигтехов, есть много других желающих вступить в гонку ИИ. Новые ИИ-продукты появляются у Amazon, IBM, Salesforce, Adobe, Meta Platforms, Shopify, Unity, Cisco, AT&T, Accenture и др.

В США начался сезон корпоративной отчетности за II квартал. IT-сектору в сезон отчетности всегда уделяется большое внимание, поскольку динамика акций бигтехов после отчетов способна задать направление движения широкому рынку. К этому сейчас добавляется пристальное внимание к ИИ: инвесторы будут следить за комментариями компаний, чтобы найти подтверждение тому, что ИИ — реальный драйвер для техкорпораций. Одними из ключевых станут отчеты компаний Microsoft и NVIDIA. Надо сказать, что в прошлый сезон они удивили, отчитавшись лучше ожиданий. Именно за счет того, что аналитики повысили свои ожидания по этим двум компаниям, средний прогноз по динамике EPS в IT-секторе на II квартал был улучшен с -5,9% до -3,7%. Если фактическая динамика EPS за II квартал окажется на уровне или лучше ожиданий, то можно будет констатировать, что «дно» по корпоративным прибылям было пройдено в I квартале, теперь ситуация будет плавно улучшаться. Кроме того, впервые с I квартала 2022 года динамика прибыли в IT-секторе может оказаться лучше, чем в среднем по S&P 500.

IT-сектор остается самым дорогим из всех 11 секторов в индексе S&P 500. На 30 июня его форвардный P/E составляет 27,1х, что намного выше среднего значения за 5 лет (22,4х) и за 10 лет (19,2х). В контексте текущей ситуации видим 2 возможных варианта развития событий на II полугодие:

a) сектор может показать небольшую консолидацию или коррекцию вместе с широким рынком в связи с текущей высокой фундаментальной оценкой. Если сценарий рецессии станет более вероятен к концу года, то инвесторы будут перекладываться в защитные активы;

b) сектор может показать умеренный рост, но не такой стремительный, как в I полугодии. Если компании хорошо отчитаются за II квартал и дадут позитивные прогнозы на III и IV кварталы, то мультипликаторы могут несколько снизиться от своих локальных максимумов. На этом фоне инвесторы продолжат вкладываться в сектор, который выглядит островком надежности на фоне проблем в других секторах.

Дивидендная политика

Дивидендная политика фонда предусматривает ежеквартальные выплаты. Средняя годовая дивидендная доходность фонда в 2002–2022 гг. составляет 1,27%. Принимая во внимание тот факт, что технологические компании в своем большинстве нечасто выплачивают дивиденды, отдавая предпочтение обратному выкупу акций, дивидендные выплаты, пусть и невысокие, добавляют привлекательности фонду. В 2023 году ожидаем дивидендную доходность около 0,8%. Повышение номинальных дивидендных выплат перекрывается стремительным ростом акций.

ДИВИДЕНДЫ И ДИВИДЕНДНАЯ ДОХОДНОСТЬ TECHNOLOGY SELECT SECTOR SPDR FUND

Ведущие компании портфеля ETF

Apple (AAPL)

Рейтинг ФГ «Финам» — «Покупать» с целевой ценой $ 200 (апсайд 2,5%)

В июне капитализация Apple впервые достигла и превысила $ 3 трлн. Инвестиции в «яблочную» компанию, как минимум в ближайшие несколько лет, не потеряют своей актуальности. Новые технологии, лояльная потребительская база и расширение экосистемы являются ключевыми долгосрочными драйверами для Apple. Ежегодное обновление продуктовой линейки позволяет компании поддерживать рост маржи даже в условиях снижения спроса на потребительскую электронику, что доказано на примере последнего года. Дальнейшая цифровизация и большая база активных устройств в 2 млрд дают Apple гарантию роста продаж на долгосрочном горизонте. Кроме того, компания расширяет свою экосистему за счет новых линеек бизнеса. Недавно Apple презентовала гарнитуру дополненной реальности Vision Pro, а в будущем планирует выпуск собственного электромобиля. Главные риски для Apple — ужесточение антимонопольного законодательства, зависимость от Китая по части сборки и поставок комплектующих. Однако отмечаем, что Apple уже начала активную работу по географической диверсификации производства с фокусом на Индии и Вьетнаме. По объемам обратного выкупа Apple остается мировым лидером: за 2022 год компания выкупила с рынка акции на $ 88,5 млрд, а в начале мая анонсировала очередную программу buyback на $ 90 млрд.

Microsoft Corporation (MSFT)

Рейтинг ФГ «Финам» — «Держать» с целевой ценой $ 341 (даунсайд 4,0%)

Основным драйвером роста выручки Microsoft остается облачный сегмент. Отрасль облачных вычислений пока относительно устойчива к ухудшению глобальной экономики. В III квартале 2023 фингода выручка облачной платформы Microsoft Cloud достигла рекордных $ 28,5 млрд (+22% г/г). Лидерство в сфере ИИ открывает перед Microsoft огромные возможности, ИИ-продукты улучшат ценностное предложение сервисов и помогут увеличить доходы от облачных сервисов и корпоративного ПО. Microsoft надеется, что ИИ-функционал, добавленный в поисковую систему Bing и браузер Edge, поможет ей потеснить Alphabet на рынке поиска. Microsoft достигла неплохих результатов и в направлении кибербезопасности: годовая выручка в этом направлении превышает $ 20 млрд, что делает компанию крупным игроком в отрасли с долей 3%. Microsoft также не теряет надежды закрыть сделку по покупке Activision Blizzard — осталось добиться согласия британского антимонопольного регулятора. Как и другим компаниям, Microsoft приходится адаптироваться к высокой инфляции и высоким процентным ставкам. При этом по сравнению со многими техкорпорациями Microsoft удается расти, развиваться и инвестировать в инновации без ущерба для операционной эффективности. В III квартале 2023 фингода валовая и операционная маржа оказалась выше, чем годом ранее.

NVIDIA Corporation (NVDA)

Рейтинг ФГ «Финам» — «Продавать» с целевой ценой $ 382,40 (даунсайд 18,8%)

В июне NVIDIA пополнила клуб триллионеров, впервые достигнув капитализации $ 1 трлн. В последние месяцы NVIDIA стала одним из ключевых бенефициаров бума технологий генеративного ИИ. Компания уже испытывает большой спрос на свои чипы для обучения ИИ и высокопроизводительных вычислений, которые в данный момент считаются наиболее эффективными из всех существующих на рынке решений. Аналитики ожидают, что NVIDIA будет доминировать на рынке ИИ-чипов в ближайшие годы и может занять долю до 90%. Отчетность NVIDIA за I квартал 2024 фингода с окончанием 30 апреля была в целом неплохой. Выручка снизилась на 13% г/г, а скорр. прибыль на акцию — на 20% г/г, но важно, что оба показателя значительно превзошли прогнозы. Вместе с этим менеджмент дал сильный прогноз на II квартал 2024 фингода: ожидается, что выручка вырастет на 64% г/г, до рекордных $ 11 млрд. Мы положительно оцениваем долгосрочные перспективы NVIDIA, при этом сегмент решений для центров обработки данных, как ожидается, останется главным драйвером роста финпоказателей компании. Акции NVIDIA продемонстрировали рост более чем в 3 раза с начала года, но на текущих уровнях бумаги торгуются с очень высокой премией по мультипликаторам относительно аналогов, которая не обоснована даже с учетом всех положительных факторов.

Оценка

Мы провели оценку потенциала акций Technology Select Sector SPDR Fund на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет 1,1%, что предполагает целевую цену на уровне $ 181,70. Присваиваем акциям XLK рейтинг

Технический анализ

Акции Technology Select Sector SPDR Fund с осени прошлого года демонстрируют весьма устойчивый растущий тренд. Однако с учетом того, что у портфельных компаний практически не осталось потенциала к росту, акции фонда имеют ограниченный апсайд на коротком горизонте. От верхней границы канала акции могут скорректироваться до $ 170 или ниже.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба