Банк России в июле 2023 года удивил рынок и поднял ключевую ставку сразу до 8,5% — притом что последние 10 месяцев она держалась на одном и том же уровне 7,5%.

Это важное событие на финансовом рынке, потому что напрямую влияет не только на стоимость банковских кредитов, но и на инструменты, которыми мы пользуемся для сбережения и инвестиций.

Чтобы попытаться понять, как будут вести себя разные активы в этот раз, мы решили изучить их поведение в похожей ситуации в прошлом: речь пойдет про акции, облигации, вклады и валюту. Сразу оговоримся, что в России ключевую ставку для управления инфляцией используют всего около 10 лет, поэтому данные могут давать слишком широкий диапазон результатов. И да, прошлая доходность не говорит о том, что будет в будущем. Но все же исторические данные вполне могут показать диапазон наиболее вероятных сценариев.

С 2013 по 2022 год мы насчитали 17 решений ЦБ по увеличению ставки и проанализировали среднюю доходность различных инструментов по прошествии разных отрезков времени — от недели до года с даты решения. И если одни активы показали прямую корреляцию с повышением ставки, то в других она почти полностью отсутствовала.

Акции

Учитывая, что заемные деньги и обслуживание долга становятся для компаний дороже, рост ставки должен негативно сказаться на их прибыли и на возможности платить дивиденды.

Теория: акции должны дешеветь. Особенно сильное давление на прибыль это окажет в закредитованных компаниях, которые брали кредиты под плавающую ставку.

Вторичный эффект роста ставок — это более высокая склонность людей к сбережениям. И он тоже не в пользу бизнеса, а значит, и фондового рынка. Удорожание кредитов снижает не только розничный, но и инвестиционный спрос — желание компаний вкладываться в развитие. В долгосрочной перспективе это также может негативно сказаться на котировках.

Кстати, даже само по себе замедление инфляции, которое должно последовать за ростом ставки, не всем эмитентам на руку. Например, компании потребительского сектора закладывают риски роста цен в стоимость товаров: для них, чем больше средний чек, тем лучше. Компаниям-экспортерам высокая ставка может навредить из-за ее влияния на рубль, потому что потенциально она должна его укрепить. А вот банки могут оказаться в выигрыше — за счет роста процентной маржи при более высоких ставках.

Практика: влияние ставки неоднозначно. Если попытаться отследить влияние ключевой ставки на акции российских компаний на основе исторических данных, то напрашивается вывод, что оно неочевидно. За последние 10 лет периоды роста ставки на эмитентах Мосбиржи сказывались по-разному. При общем негативном влиянии отдельные сектора демонстрировали рост, как в случае с индексом химии и нефтехимии, которому повышение ставки статистически пока идет на пользу.

Для большей наглядности приводим не номинальную доходность, а разницу между средней доходностью после повышения ставки и средней исторической доходностью за 2014—2022 годы.

Средняя доходность акций после роста ключевой ставки ЦБ относительно средней исторической доходности

Данные за 2014—2022 года. Источник: расчеты редакции на базе данных индексов Мосбиржи

При этом очевидно, что на динамику акций влияет целый набор факторов и ставка ЦБ — не самый из них весомый. Российский рынок реагирует на темпы роста глобальной экономики, мировую инфляцию, значение ставки ФРС и, конечно, геополитику. Так на позитивных результатах химической отрасли сказался резкий рост котировок «Фосагро» и «Акрона» весной 2022 года, когда выросли цены на удобрения. Влияние мировой конъюнктуры здесь явно преобладало над эффектом роста ставки ЦБ.

В целом 2022 год из-за своей аномальности сильно сказался на средних результатах за десятилетие: индекс Мосбиржи упал за год больше чем на 40%. Ставка при этом то взлетала, то опускалась, что могло оказывать определенное влияние на котировки. Но так как отделить его от эффекта других факторов невозможно, то говорить о прямой зависимости рынка акций от решений ЦБ РФ не приходится.

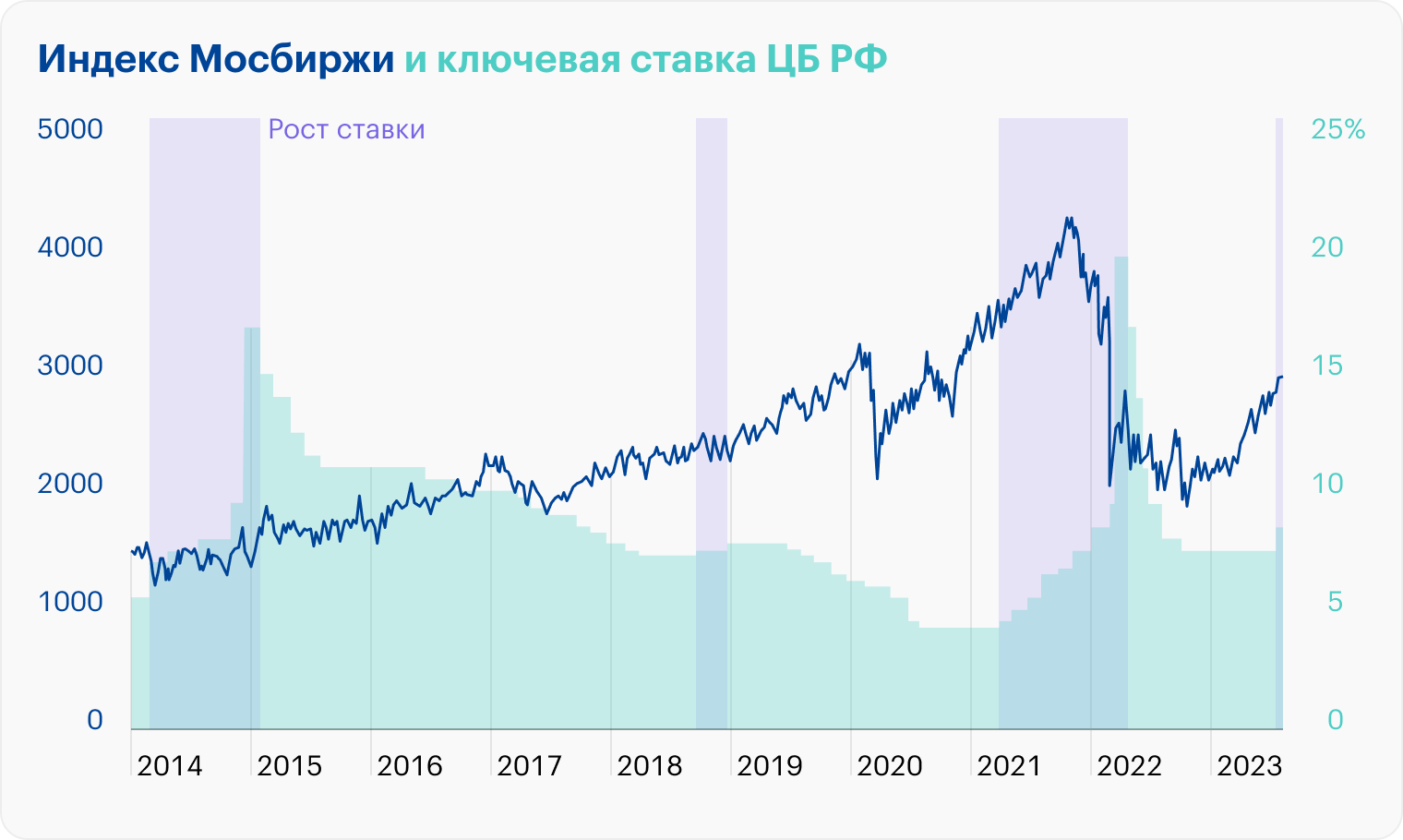

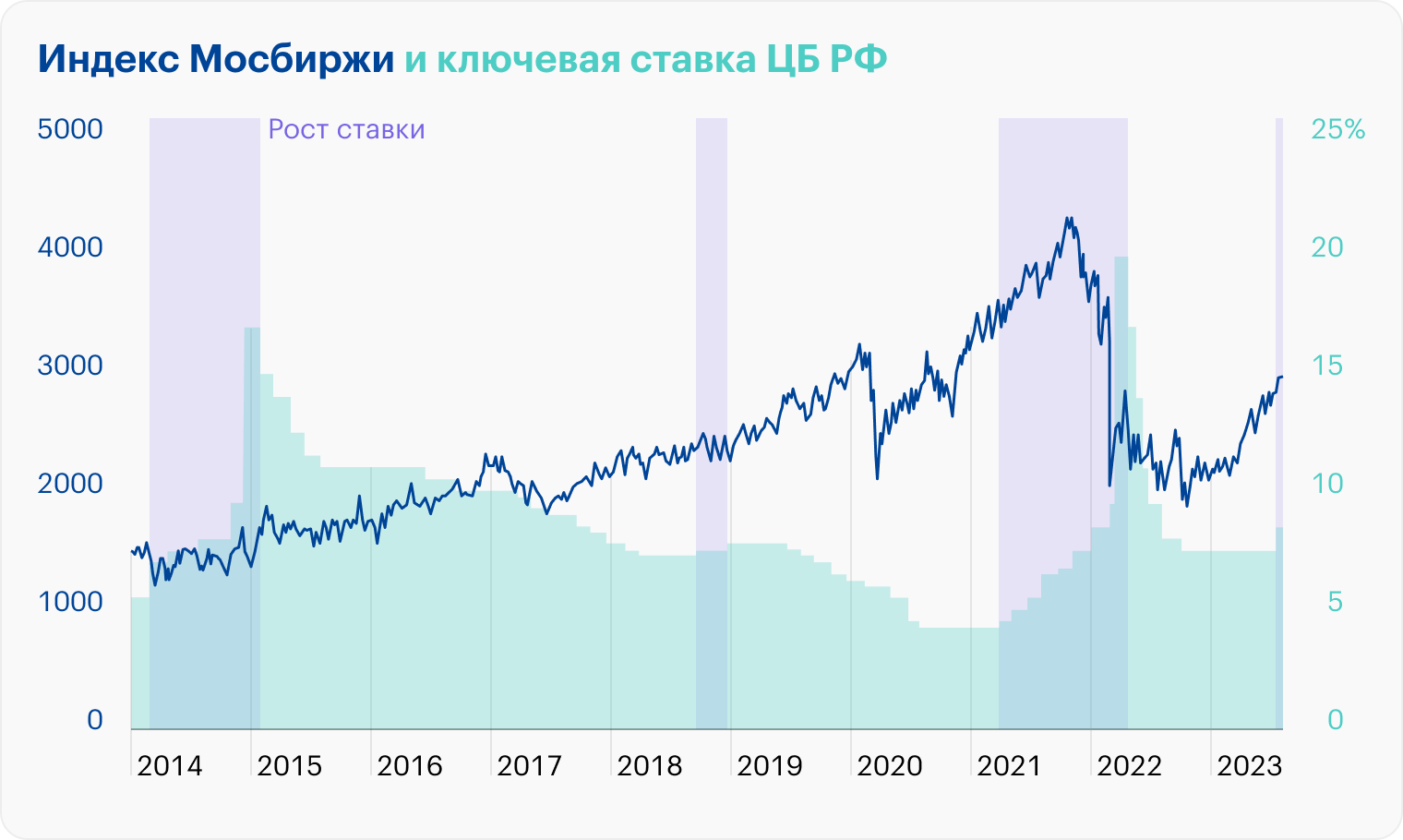

Если посмотреть на историческую динамику индекса Мосбиржи за 10 лет, то он и рос, и падал как в периоды ужесточения кредитной политики, так и во времена, когда ставку в стране опускали.

Аналитики: негатива больше, но есть потенциал. Эксперты рынка восприняли новость о резком росте ставки ЦБ без воодушевления.

В «БКС Мир инвестиций» считают, что повышение ставок для инвесторов практически во всех случаях несет негатив: «Цены на облигации снижаются, будущие денежные потоки компаний дисконтируются по повышенному проценту, а это понижает фундаментальную оценку».

В Тинькофф Инвестициях также обращают внимание на то, что из-за хорошей фиксированной доходности инвесторы начинают больше вкладываться в облигации, поэтому рост ставки может негативно влиять на акции.

В «Сберстраховании жизни» добавляют, что вероятное укрепление рубля повлечет фиксацию прибыли в бумагах компаний-экспортеров. Но также напоминают, что в российских акциях далеко не исчерпан потенциал роста. «На рынке по-прежнему много недооцененных историй, в том числе в голубых фишках», — отметили в компании.

Облигации

Высокая ключевая ставка обычно стимулирует переток денег инвесторов из акций в облигации. Кроме того что они относятся к менее рисковым инструментам, привлекательность которых всегда растет в кризис, во времена высоких ставок они еще и дают повышенную доходность.

Теория: доходность облигаций растет. Когда бизнес или государство размещает облигации, они фактически берут деньги в долг. И чтобы в условиях роста ставок нашелся тот, кто готов эти деньги дать, привлекательность облигаций приходится повышать за счет более высокой купонной доходности.

Для тех, кто зашел в облигации раньше, рост ставок — не лучшая новость. Старые выпуски с фиксированным купоном теряют в цене из-за того, что их владельцы перекладываются в новые, более выгодные. Цена будет снижаться до тех пор, пока доходность старых облигаций снова не станет конкурентной.

Можно сказать, что с помощью биржевой цены облигаций инвесторы договариваются об их справедливой доходности — так, чтобы она соответствовала не только рискам вложений в эти бумаги, но и доходности сопоставимых инструментов.

Практика: доходность растет еще до роста ставки. Такая механика делает рынок облигаций гораздо более чутким к изменению ключевой ставки. Он начинает подстраиваться под ожидаемые решения ЦБ заранее — до того, как регулятор их принимает. Так было и на этот раз: доходность облигаций начала расти еще в июне, когда регулятор дал жесткий, «ястребиный» сигнал о предстоящем повышении ставки.

Прямая зависимость между доходностью облигаций и ключевой ставкой ЦБ отчетливо видна на графике ниже. Он же хорошо показывает, как динамика долговых бумаг предвосхищает повышение ставки. Инвесторы не ждут, когда регулятор примет решение, они заранее продают старые выпуски бумаг в ожидании роста ставки.

За 10 лет наблюдений после роста ставки ЦБ облигации показывали лучшие результаты на длинном сроке. При этом бумаги, доходность которых зависит от различных условий, например от уровня инфляции, как в ОФЗ-ИН, демонстрировали более высокую доходность.

Под доходностью понимается результат инвестирования в бумаги с учетом купонного дохода на указанных временных отрезках при покупке в день повышения ставки.

Средняя доходность облигаций после роста ключевой ставки ЦБ

Данные за 2014—2022 годы. Источник: расчеты редакции на базе данных индексов Мосбиржи полной доходности

Аналитики: время покупать ОФЗ. В этот раз, подняв ставку на процентный пункт вместо ожидаемых 0,5, регулятор удивил рынок. Поэтому на новость индекс гособлигаций России RGBI отреагировал дальнейшим снижением, опустившись в пятницу до минимальных за последние 9 месяцев 126,8 пункта.

Для тех, кто еще не разместил капитал, высокие ставки — это возможность сделать это выгоднее за счет вложений в облигации. В свете новых условий на рынке эксперты закономерно советуют их в качестве удачного инструмента.

В «Сберстраховании жизни» считают привлекательными ОФЗ со сроком погашения более восьми лет: «Именно по ним будет возможность зафиксировать доходность к погашению на уровне более 11,5% годовых, а также дополнительно заработать на росте цены, в случае если в дальнейшем будут предпосылки для снижения ключевой ставки».

В «Альфа-капитале» объясняют, что вложения в длинные бумаги при высокой ставке увеличивают вероятность того, что долгосрочная инфляция будет ниже доходности облигаций. «С этой точки зрения доходность в районе 11%, с которой сейчас торгуются такие бумаги, выглядит избыточной», — считает аналитик компании.

А в Ассоциации владельцев облигаций советуют присмотреться к бумагам с плавающей ставкой — флоатерам, указывая на то, что после повышения ключевой ставки состав портфеля в большей степени зависит от ожиданий рынка по инфляции. «Универсальный совет: если верите в рост ставок, то покупайте флоатеры и линкеры», — предлагает эксперт ассоциации.

Валюта

Банк России не пытается управлять курсом, когда опускает или поднимает ставку. Его целевой интерес — инфляция. Но опосредованно решения по ставке влияют и на стоимость рубля.

Теория: рубль должен окрепнуть. Когда российский Центробанк поднимает ставку, рублевые займы в стране становятся дороже, но инвестиции в рубль при этом приносят больший доход. А значит, и курс национальной валюты благодаря этому решению должен укрепляться.

Но это в теории — в условиях открытого рынка, куда могут прийти иностранные инвесторы, желающие вложиться в рублевые активы, чтобы заработать на высоких ставках. А как у нас?

Практика: рубль никому не должен. В текущей ситуации, когда российский рынок капитала, по сути, отрезан от мирового, ключевая ставка мало что решает для курса. Стоимость рубля определяется сейчас двумя ключевыми факторами: торговым балансом и потоками капитала. Когда импорт обходится дороже, а в страну приходит меньше валюты от экспорта, то баланс сокращается, рубль дешевеет. А если спрос на валюту подогревается еще и оттоком капитала, то курс валится стремительно, как было в России в конце июня и начале июля.

Именно поэтому на повышение ставки ЦБ до 8,5% рубль отреагировал вяло. В день объявления решения он сделал попытку придавить доллар ниже отметки в 90 ₽, но успехом она не увенчалась. Более того, рынок увидел в обновленном прогнозе регулятора на 2023 год двукратное ухудшение профицита счета текущих операций — с 47 до 26 млрд долларов, — и курс из-за этого негатива снова вернулся в район 91 ₽.

Впрочем, даже в ретроспективе последнего десятилетия мы не заметили очевидного влияния ключевой ставки ЦБ РФ на валютный курс. В разные времена во время повышения ставки рубль то укреплялся к доллару, то слабел.

Средняя доходность при покупке валюты после роста ключевой ставки ЦБ относительно средней исторической доходности

Данные за 2014—2022 годы. Источник: расчеты редакции на базе данных индексов Мосбиржи полной доходности

Аналитики: укрепление рубля возможно, но не гарантировано. Эксперты допускают лишь незначительное укрепление рубля на фоне роста ключевой ставки. Но даже шаг в процентный пункт, на который решился ЦБ, не может повлиять на курс.

В «Ренессанс-капитале» считают, что с учетом отсутствия нерезидентов на российском рынке повышение ставки не приведет к укреплению рубля, так как не повлечет за собой движение капитала: «Снизившийся приток иностранной валюты по каналу внешней торговли продолжит оказывать давление на рубль в ближайшей перспективе».

В «Арикапитале» не увидели в решении ЦБ серьезного препятствия для дальнейшего ослабления рубля — как минимум на горизонте ближайших месяцев: «В более долгосрочном плане через снижение кредитования и потребительского спроса повышение может помочь восстановлению рубля, но краткосрочно вполне возможно движение курса на 100 ₽ за доллар».

А вот в «БКС-экспрессе» настроены оптимистичнее и считают, что нынешний курс рубля уже учитывает весь ожидаемый негатив в экономике, а значит, вероятен его разворот на укрепление.

Вклады

С ростом ключевой ставки ЦБ доходность вкладов растет. И здесь теория с практикой наконец-то полностью совпадают.

Теория: вклады всегда растут за ставкой. Чтобы вклады остались привлекательными, банки также вынуждены поднимать свои ставки вслед за ЦБ. Они могут себе позволить платить клиентам больше, потому что параллельно с ростом ставок по депозитам поднимают и кредитные ставки. Так их процентные доходы от роста ставок не страдают, а даже могут увеличиваться.

Практика: вклады всегда растут за ставкой. В день объявления решения ЦБ сразу несколько банков, включая крупнейшие, анонсировали увеличение ставок по депозитам. Так, в Сбере и ВТБ теперь можно заработать максимум 10% годовых после прежних 9,5%. А если лидеры рынка поднимают ставки по своим продуктам, то, как правило, за ними подтягиваются и остальные банки.

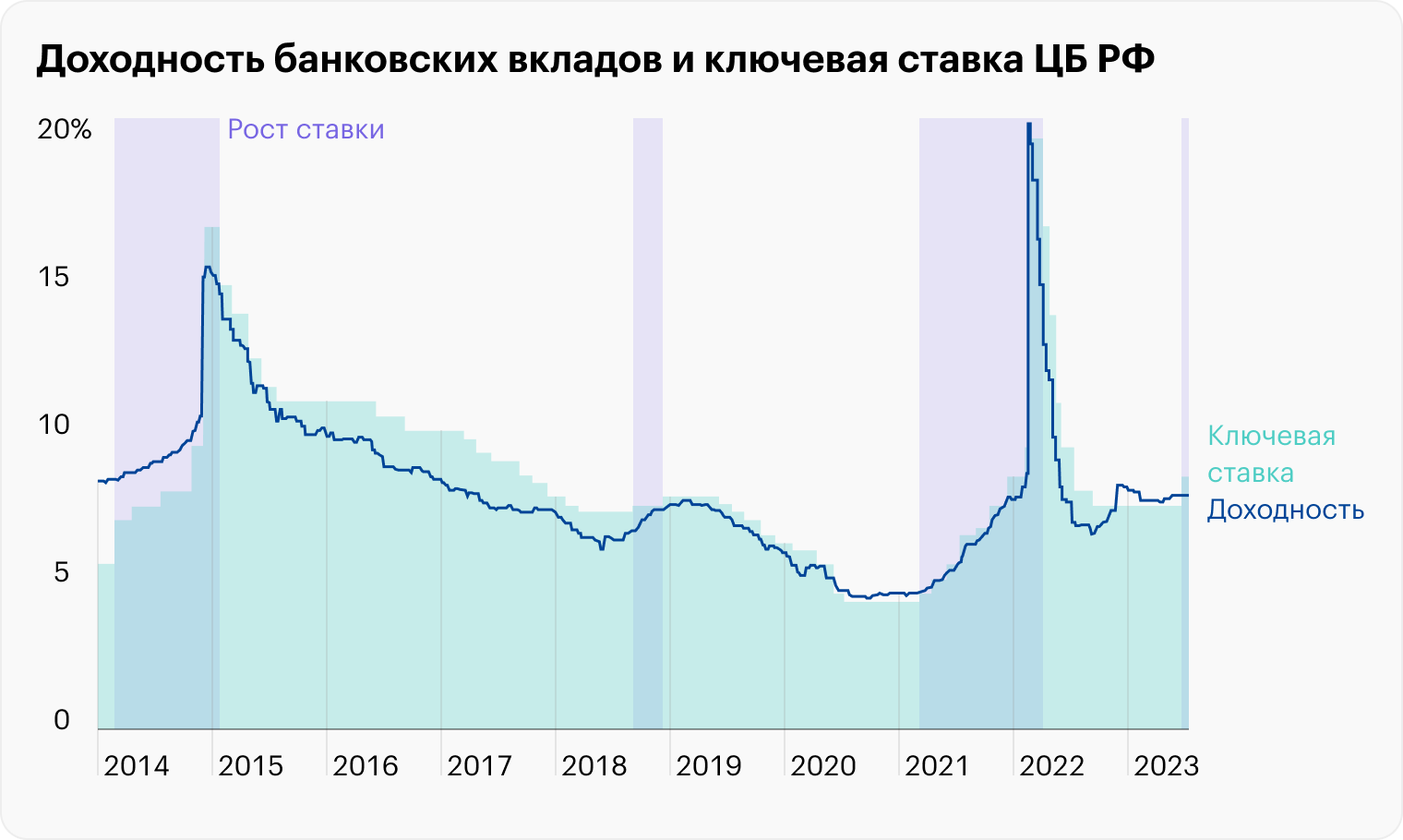

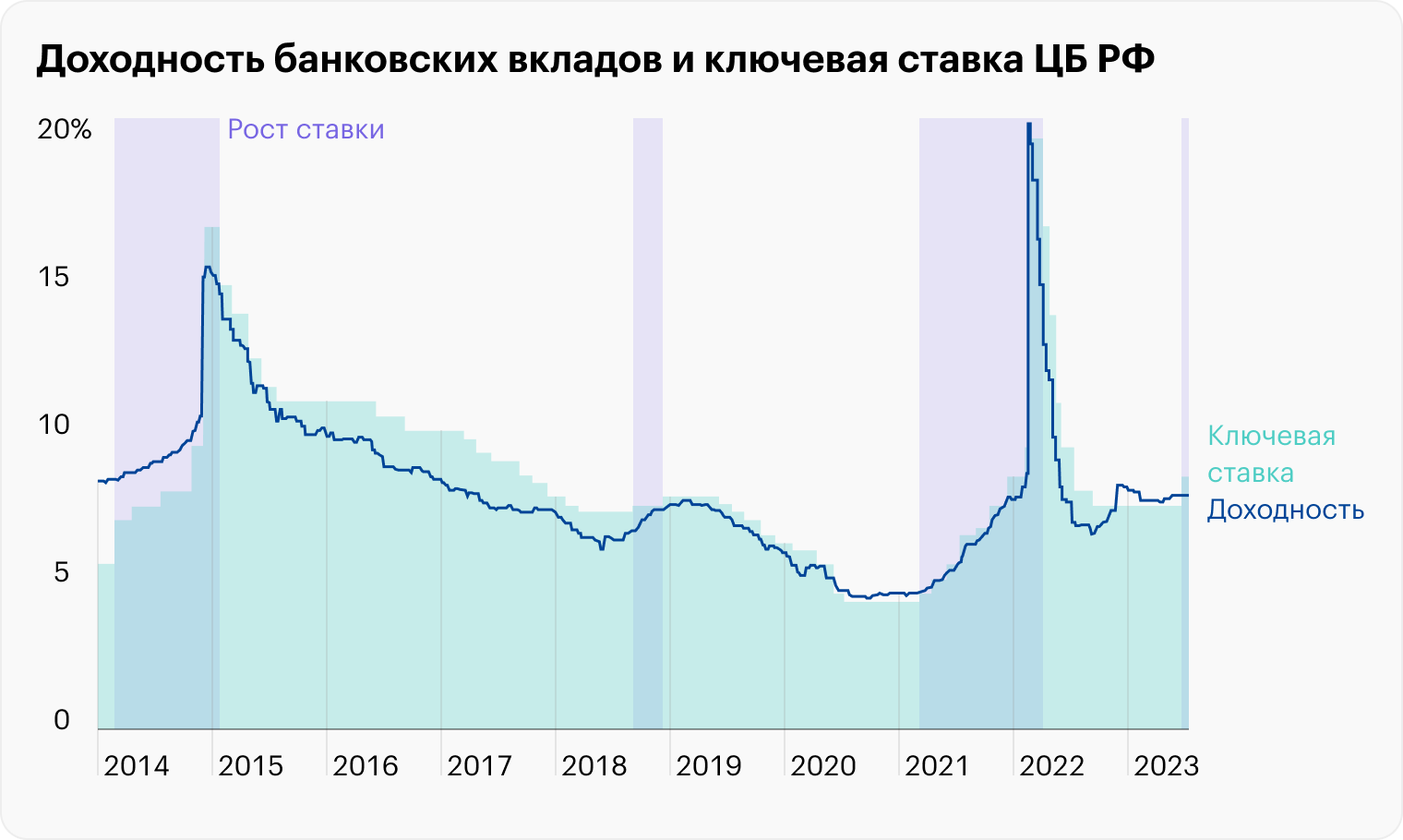

История показывает, что доходность вкладов идет в четкой связке с уровнем ставки ЦБ. Даже в период максимальной волатильности весной прошлого года, когда ключевая ставка взлетела к 20%, депозиты от нее не отстали.

Но в отличие от графика с облигациями мы не видим, чтобы доходность вкладов росла заранее. За полтора месяца после июньского заседания Банка России, который недвусмысленно дал понять, что намерен ужесточать политику, ставки практически не изменились. Так что этот инструмент не только максимально надежен, но и предсказуем.

Аналитики: вклады вырастут, но не сильно. Хоть банки и обещают рост ставок, они уже дали понять, что не планируют повторять темпы роста ключевой ставки. Рост доходности вкладов ожидается скромнее.

В Сбербанке, который поднял ставку только на 0,5 п. п., объяснили это неопределенностью в экономике: «Изменившаяся риторика регулятора вызовет осторожность на рынке, в результате условия по сберегательным продуктам скорректируются не так значительно».

В ВТБ пошли на аналогичный шаг — максимальная доходность по вкладам выросла с 9,5 до 10%. В банке считают, что в ближайший месяц средняя ставка в десяти крупнейших банках увеличится на 0,6—0,7 п. п. и приблизится к 8,5%.

А в руководстве проекта «Финуслуги» Московской биржи отметили, что повышение ключевой ставки частично уже учтено в банковских продуктах: «При этом, так как шаг повышения составил 100 б. п., до 8,5%, мы ожидаем в ближайшее время и повышения ставок по вкладам пропорционально изменению ключевой ставки».

Это важное событие на финансовом рынке, потому что напрямую влияет не только на стоимость банковских кредитов, но и на инструменты, которыми мы пользуемся для сбережения и инвестиций.

Чтобы попытаться понять, как будут вести себя разные активы в этот раз, мы решили изучить их поведение в похожей ситуации в прошлом: речь пойдет про акции, облигации, вклады и валюту. Сразу оговоримся, что в России ключевую ставку для управления инфляцией используют всего около 10 лет, поэтому данные могут давать слишком широкий диапазон результатов. И да, прошлая доходность не говорит о том, что будет в будущем. Но все же исторические данные вполне могут показать диапазон наиболее вероятных сценариев.

С 2013 по 2022 год мы насчитали 17 решений ЦБ по увеличению ставки и проанализировали среднюю доходность различных инструментов по прошествии разных отрезков времени — от недели до года с даты решения. И если одни активы показали прямую корреляцию с повышением ставки, то в других она почти полностью отсутствовала.

Акции

Учитывая, что заемные деньги и обслуживание долга становятся для компаний дороже, рост ставки должен негативно сказаться на их прибыли и на возможности платить дивиденды.

Теория: акции должны дешеветь. Особенно сильное давление на прибыль это окажет в закредитованных компаниях, которые брали кредиты под плавающую ставку.

Вторичный эффект роста ставок — это более высокая склонность людей к сбережениям. И он тоже не в пользу бизнеса, а значит, и фондового рынка. Удорожание кредитов снижает не только розничный, но и инвестиционный спрос — желание компаний вкладываться в развитие. В долгосрочной перспективе это также может негативно сказаться на котировках.

Кстати, даже само по себе замедление инфляции, которое должно последовать за ростом ставки, не всем эмитентам на руку. Например, компании потребительского сектора закладывают риски роста цен в стоимость товаров: для них, чем больше средний чек, тем лучше. Компаниям-экспортерам высокая ставка может навредить из-за ее влияния на рубль, потому что потенциально она должна его укрепить. А вот банки могут оказаться в выигрыше — за счет роста процентной маржи при более высоких ставках.

Практика: влияние ставки неоднозначно. Если попытаться отследить влияние ключевой ставки на акции российских компаний на основе исторических данных, то напрашивается вывод, что оно неочевидно. За последние 10 лет периоды роста ставки на эмитентах Мосбиржи сказывались по-разному. При общем негативном влиянии отдельные сектора демонстрировали рост, как в случае с индексом химии и нефтехимии, которому повышение ставки статистически пока идет на пользу.

Для большей наглядности приводим не номинальную доходность, а разницу между средней доходностью после повышения ставки и средней исторической доходностью за 2014—2022 годы.

Средняя доходность акций после роста ключевой ставки ЦБ относительно средней исторической доходности

Данные за 2014—2022 года. Источник: расчеты редакции на базе данных индексов Мосбиржи

При этом очевидно, что на динамику акций влияет целый набор факторов и ставка ЦБ — не самый из них весомый. Российский рынок реагирует на темпы роста глобальной экономики, мировую инфляцию, значение ставки ФРС и, конечно, геополитику. Так на позитивных результатах химической отрасли сказался резкий рост котировок «Фосагро» и «Акрона» весной 2022 года, когда выросли цены на удобрения. Влияние мировой конъюнктуры здесь явно преобладало над эффектом роста ставки ЦБ.

В целом 2022 год из-за своей аномальности сильно сказался на средних результатах за десятилетие: индекс Мосбиржи упал за год больше чем на 40%. Ставка при этом то взлетала, то опускалась, что могло оказывать определенное влияние на котировки. Но так как отделить его от эффекта других факторов невозможно, то говорить о прямой зависимости рынка акций от решений ЦБ РФ не приходится.

Если посмотреть на историческую динамику индекса Мосбиржи за 10 лет, то он и рос, и падал как в периоды ужесточения кредитной политики, так и во времена, когда ставку в стране опускали.

Аналитики: негатива больше, но есть потенциал. Эксперты рынка восприняли новость о резком росте ставки ЦБ без воодушевления.

В «БКС Мир инвестиций» считают, что повышение ставок для инвесторов практически во всех случаях несет негатив: «Цены на облигации снижаются, будущие денежные потоки компаний дисконтируются по повышенному проценту, а это понижает фундаментальную оценку».

В Тинькофф Инвестициях также обращают внимание на то, что из-за хорошей фиксированной доходности инвесторы начинают больше вкладываться в облигации, поэтому рост ставки может негативно влиять на акции.

В «Сберстраховании жизни» добавляют, что вероятное укрепление рубля повлечет фиксацию прибыли в бумагах компаний-экспортеров. Но также напоминают, что в российских акциях далеко не исчерпан потенциал роста. «На рынке по-прежнему много недооцененных историй, в том числе в голубых фишках», — отметили в компании.

Облигации

Высокая ключевая ставка обычно стимулирует переток денег инвесторов из акций в облигации. Кроме того что они относятся к менее рисковым инструментам, привлекательность которых всегда растет в кризис, во времена высоких ставок они еще и дают повышенную доходность.

Теория: доходность облигаций растет. Когда бизнес или государство размещает облигации, они фактически берут деньги в долг. И чтобы в условиях роста ставок нашелся тот, кто готов эти деньги дать, привлекательность облигаций приходится повышать за счет более высокой купонной доходности.

Для тех, кто зашел в облигации раньше, рост ставок — не лучшая новость. Старые выпуски с фиксированным купоном теряют в цене из-за того, что их владельцы перекладываются в новые, более выгодные. Цена будет снижаться до тех пор, пока доходность старых облигаций снова не станет конкурентной.

Можно сказать, что с помощью биржевой цены облигаций инвесторы договариваются об их справедливой доходности — так, чтобы она соответствовала не только рискам вложений в эти бумаги, но и доходности сопоставимых инструментов.

Практика: доходность растет еще до роста ставки. Такая механика делает рынок облигаций гораздо более чутким к изменению ключевой ставки. Он начинает подстраиваться под ожидаемые решения ЦБ заранее — до того, как регулятор их принимает. Так было и на этот раз: доходность облигаций начала расти еще в июне, когда регулятор дал жесткий, «ястребиный» сигнал о предстоящем повышении ставки.

Прямая зависимость между доходностью облигаций и ключевой ставкой ЦБ отчетливо видна на графике ниже. Он же хорошо показывает, как динамика долговых бумаг предвосхищает повышение ставки. Инвесторы не ждут, когда регулятор примет решение, они заранее продают старые выпуски бумаг в ожидании роста ставки.

За 10 лет наблюдений после роста ставки ЦБ облигации показывали лучшие результаты на длинном сроке. При этом бумаги, доходность которых зависит от различных условий, например от уровня инфляции, как в ОФЗ-ИН, демонстрировали более высокую доходность.

Под доходностью понимается результат инвестирования в бумаги с учетом купонного дохода на указанных временных отрезках при покупке в день повышения ставки.

Средняя доходность облигаций после роста ключевой ставки ЦБ

Данные за 2014—2022 годы. Источник: расчеты редакции на базе данных индексов Мосбиржи полной доходности

Аналитики: время покупать ОФЗ. В этот раз, подняв ставку на процентный пункт вместо ожидаемых 0,5, регулятор удивил рынок. Поэтому на новость индекс гособлигаций России RGBI отреагировал дальнейшим снижением, опустившись в пятницу до минимальных за последние 9 месяцев 126,8 пункта.

Для тех, кто еще не разместил капитал, высокие ставки — это возможность сделать это выгоднее за счет вложений в облигации. В свете новых условий на рынке эксперты закономерно советуют их в качестве удачного инструмента.

В «Сберстраховании жизни» считают привлекательными ОФЗ со сроком погашения более восьми лет: «Именно по ним будет возможность зафиксировать доходность к погашению на уровне более 11,5% годовых, а также дополнительно заработать на росте цены, в случае если в дальнейшем будут предпосылки для снижения ключевой ставки».

В «Альфа-капитале» объясняют, что вложения в длинные бумаги при высокой ставке увеличивают вероятность того, что долгосрочная инфляция будет ниже доходности облигаций. «С этой точки зрения доходность в районе 11%, с которой сейчас торгуются такие бумаги, выглядит избыточной», — считает аналитик компании.

А в Ассоциации владельцев облигаций советуют присмотреться к бумагам с плавающей ставкой — флоатерам, указывая на то, что после повышения ключевой ставки состав портфеля в большей степени зависит от ожиданий рынка по инфляции. «Универсальный совет: если верите в рост ставок, то покупайте флоатеры и линкеры», — предлагает эксперт ассоциации.

Валюта

Банк России не пытается управлять курсом, когда опускает или поднимает ставку. Его целевой интерес — инфляция. Но опосредованно решения по ставке влияют и на стоимость рубля.

Теория: рубль должен окрепнуть. Когда российский Центробанк поднимает ставку, рублевые займы в стране становятся дороже, но инвестиции в рубль при этом приносят больший доход. А значит, и курс национальной валюты благодаря этому решению должен укрепляться.

Но это в теории — в условиях открытого рынка, куда могут прийти иностранные инвесторы, желающие вложиться в рублевые активы, чтобы заработать на высоких ставках. А как у нас?

Практика: рубль никому не должен. В текущей ситуации, когда российский рынок капитала, по сути, отрезан от мирового, ключевая ставка мало что решает для курса. Стоимость рубля определяется сейчас двумя ключевыми факторами: торговым балансом и потоками капитала. Когда импорт обходится дороже, а в страну приходит меньше валюты от экспорта, то баланс сокращается, рубль дешевеет. А если спрос на валюту подогревается еще и оттоком капитала, то курс валится стремительно, как было в России в конце июня и начале июля.

Именно поэтому на повышение ставки ЦБ до 8,5% рубль отреагировал вяло. В день объявления решения он сделал попытку придавить доллар ниже отметки в 90 ₽, но успехом она не увенчалась. Более того, рынок увидел в обновленном прогнозе регулятора на 2023 год двукратное ухудшение профицита счета текущих операций — с 47 до 26 млрд долларов, — и курс из-за этого негатива снова вернулся в район 91 ₽.

Впрочем, даже в ретроспективе последнего десятилетия мы не заметили очевидного влияния ключевой ставки ЦБ РФ на валютный курс. В разные времена во время повышения ставки рубль то укреплялся к доллару, то слабел.

Средняя доходность при покупке валюты после роста ключевой ставки ЦБ относительно средней исторической доходности

Данные за 2014—2022 годы. Источник: расчеты редакции на базе данных индексов Мосбиржи полной доходности

Аналитики: укрепление рубля возможно, но не гарантировано. Эксперты допускают лишь незначительное укрепление рубля на фоне роста ключевой ставки. Но даже шаг в процентный пункт, на который решился ЦБ, не может повлиять на курс.

В «Ренессанс-капитале» считают, что с учетом отсутствия нерезидентов на российском рынке повышение ставки не приведет к укреплению рубля, так как не повлечет за собой движение капитала: «Снизившийся приток иностранной валюты по каналу внешней торговли продолжит оказывать давление на рубль в ближайшей перспективе».

В «Арикапитале» не увидели в решении ЦБ серьезного препятствия для дальнейшего ослабления рубля — как минимум на горизонте ближайших месяцев: «В более долгосрочном плане через снижение кредитования и потребительского спроса повышение может помочь восстановлению рубля, но краткосрочно вполне возможно движение курса на 100 ₽ за доллар».

А вот в «БКС-экспрессе» настроены оптимистичнее и считают, что нынешний курс рубля уже учитывает весь ожидаемый негатив в экономике, а значит, вероятен его разворот на укрепление.

Вклады

С ростом ключевой ставки ЦБ доходность вкладов растет. И здесь теория с практикой наконец-то полностью совпадают.

Теория: вклады всегда растут за ставкой. Чтобы вклады остались привлекательными, банки также вынуждены поднимать свои ставки вслед за ЦБ. Они могут себе позволить платить клиентам больше, потому что параллельно с ростом ставок по депозитам поднимают и кредитные ставки. Так их процентные доходы от роста ставок не страдают, а даже могут увеличиваться.

Практика: вклады всегда растут за ставкой. В день объявления решения ЦБ сразу несколько банков, включая крупнейшие, анонсировали увеличение ставок по депозитам. Так, в Сбере и ВТБ теперь можно заработать максимум 10% годовых после прежних 9,5%. А если лидеры рынка поднимают ставки по своим продуктам, то, как правило, за ними подтягиваются и остальные банки.

История показывает, что доходность вкладов идет в четкой связке с уровнем ставки ЦБ. Даже в период максимальной волатильности весной прошлого года, когда ключевая ставка взлетела к 20%, депозиты от нее не отстали.

Но в отличие от графика с облигациями мы не видим, чтобы доходность вкладов росла заранее. За полтора месяца после июньского заседания Банка России, который недвусмысленно дал понять, что намерен ужесточать политику, ставки практически не изменились. Так что этот инструмент не только максимально надежен, но и предсказуем.

Аналитики: вклады вырастут, но не сильно. Хоть банки и обещают рост ставок, они уже дали понять, что не планируют повторять темпы роста ключевой ставки. Рост доходности вкладов ожидается скромнее.

В Сбербанке, который поднял ставку только на 0,5 п. п., объяснили это неопределенностью в экономике: «Изменившаяся риторика регулятора вызовет осторожность на рынке, в результате условия по сберегательным продуктам скорректируются не так значительно».

В ВТБ пошли на аналогичный шаг — максимальная доходность по вкладам выросла с 9,5 до 10%. В банке считают, что в ближайший месяц средняя ставка в десяти крупнейших банках увеличится на 0,6—0,7 п. п. и приблизится к 8,5%.

А в руководстве проекта «Финуслуги» Московской биржи отметили, что повышение ключевой ставки частично уже учтено в банковских продуктах: «При этом, так как шаг повышения составил 100 б. п., до 8,5%, мы ожидаем в ближайшее время и повышения ставок по вкладам пропорционально изменению ключевой ставки».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба