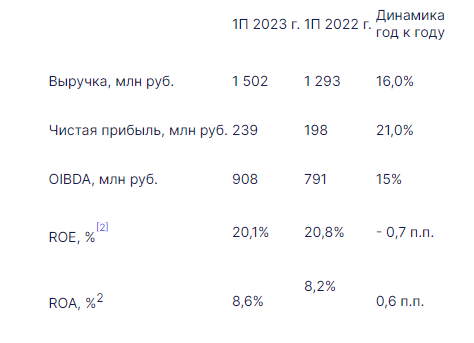

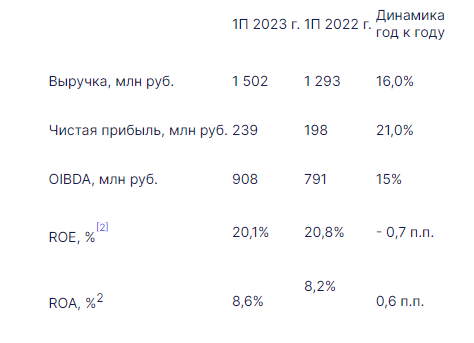

Компания СмартТехгрупп (СТГ) опубликовала финансовые результаты по МСФО за 1-ое полугодие 2023 года.

СмартТехГрупп — собственник, материнская компания финтех-сервиса CarMoney — это ее единственный актив.

Выручка компании (процентные доходы+комиссионные доходы) выросли на 16%, а прибыль компании выросла на 21%.

Отметим, что 2-ой квартал чистая прибыль год к году оказалась ниже на 20% на то было две существенные причины:

Налоговый эффект, где год назад был плюс по этой статье.

Второй и главный момент — это доп расходы, связанные с Pre-IPO, которое прошло в 1 квартале года, и подготовкой к размещению на Мосбирже в июле. Без учета этих расходов, прибыль 2-ого квартала выросла на 14%, а в 1-ом полугодии на 45%.

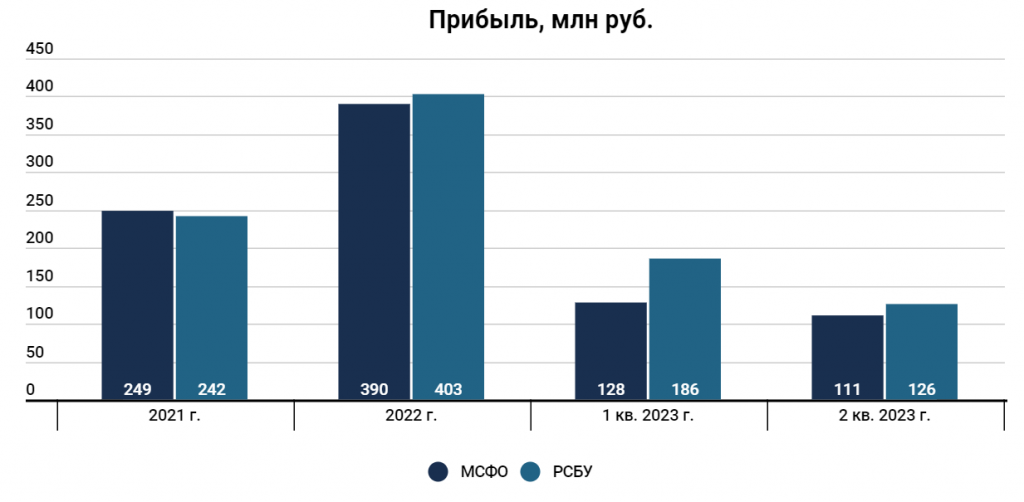

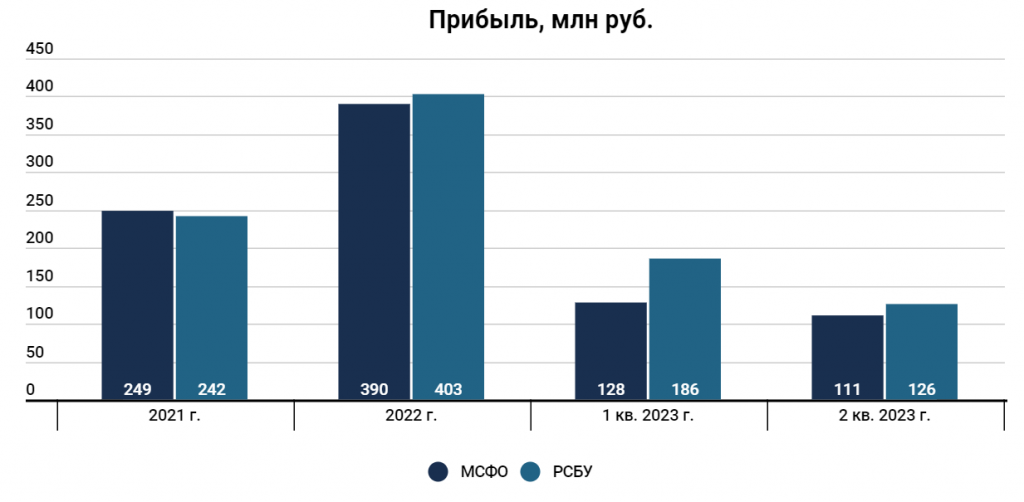

Динамика прибыли выглядит так:

До 2020 года на графике выше — прибыль РСБУ ООО МФК “КарМани”.

Стоит отметить расхождение результатов МСФО СТГ и РСБУ КарМани. Этому есть три основных причины:

Небольшой эффект по налогам (в пользу РСБУ), к концу года их не будет.

Расходы, связанные с pre-IPO и DPO.

Расходы, связанные с обслуживанием корпоративной структуры.

Наглядно различия МСФО СТГ и РСБУ КарМани выглядят так:

Отметим, что компания в своей презентации все разницы обозначила. Далее в основном буду использовать данные РСБУ КарМани, так как они выходят на ежеквартальной основе.

Кажется, что на рынке до сих пор многие не понимают, что происходило 3 июля в момент размещения. Постарался систематизировать информацию в итоговый вид.

Компания выбрала нестандартный способ размещения в виде прямого листинга.

Как это происходило?

Уполномоченной компании (АЙОТИ) в рамках основного предложения акционеры передали для размещения 209 млн акций.

Именно они размещались на бирже 3 июля.

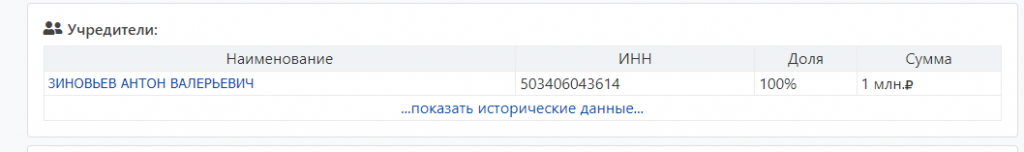

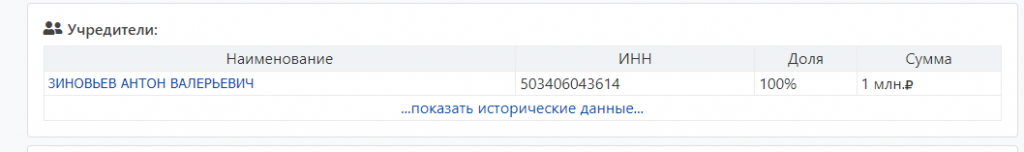

Отметим, что АЙОТИ является не сторонней компанией, а принадлежит основному акционеру Антону Зиновьеву. Менеджмент заявлял это и до размещения.

Предполагалось, что акции будут продавать “лесенкой” от 2,37 до 3,16. Лесенка не сработала на аукционе открытия, где 90% заявок на покупку стояли по верхней границе. В итоге аукционом была определена цена в 3,15 рублей и 90% было продано по этой цене.

Имея повышенный спрос, компания для поддержания ликвидности решила разместить на бирже дополнительный объем в тот же день. Дополнительное предложение в размере 96 млн акций по аналогичной схеме сперва были переданы акционером АЙОТИ, которая уже предложила их к продаже на бирже. Было передано 110 млн, 96 млн продали — не реализованные акции должны вернуть передавшему их акционеру.

Всего было продано акций на 978 млн рублей, средняя цена 3,2 руб. за акцию.

Параллельно была объявлена допэмиссия, цена акции была определена Советом директоров в 2,73 рубля — это средняя цена по изначально предполагаемой лесенке для того, чтобы денег, вырученных от продажи акций на лесенке, хватило на оплату по доп.эмиссии ровно такого же кол-ва акций для их возврата передавшим их акционерам.

Уполномоченная компания АЙОТИ уже оплатила необходимое количество акций в рамках этой допэмиссии по 2,73 рублей за акцию на 834млн руб. Завершение допэмиссии будет 29 сентября.

Такой срок доп.эмиссии был определен Советом директоров, тк предполагалось, что реализация акций может затянуться по времени. На деле спрос был так велик, что основное и дополнительное предложения были реализованы в рамках одного дня.

Так как это был прямой листинг и на рынок надо было выводить именно существующие акции, то получается, что уполномоченная компания сперва реализовала акции текущих акционеров, которые ей были переданы, — средняя цена составила 3,2 руб. Затем уполномоченная компания выкупила выпущенные в рамках допэмиссии акции, далее по завершении доп.эмиссии 29.09.23 она направит передавшим акционерам необходимый объем, чтобы восстановить их количество владения.

После 29 сентября, после уплаты налога на прибыль, комиссионных, брокерских и транзакционнвх расходов по сделке, остаток средств от разницы в цене 3,2 руб. и 2,73 руб. будет направлен в капитал ПАО СТГ в виде вклада в имущество.

Пока у размещавших акции и выкупавших допэмиссию был шанс в моменте получить допдоход на 17%. Отмечаем как позитивный момент, что в планах компенсировать разницу в цене допэмиссии и цене продажи акций и ждем итогов.

Вернемся к бизнесу, как зарабатывает компания?

Основа доходов компании — проценты, компания выдает займы и получает проценты. Комиссионные доходы занимают примерно 5% выручки, то есть доля несущественная.

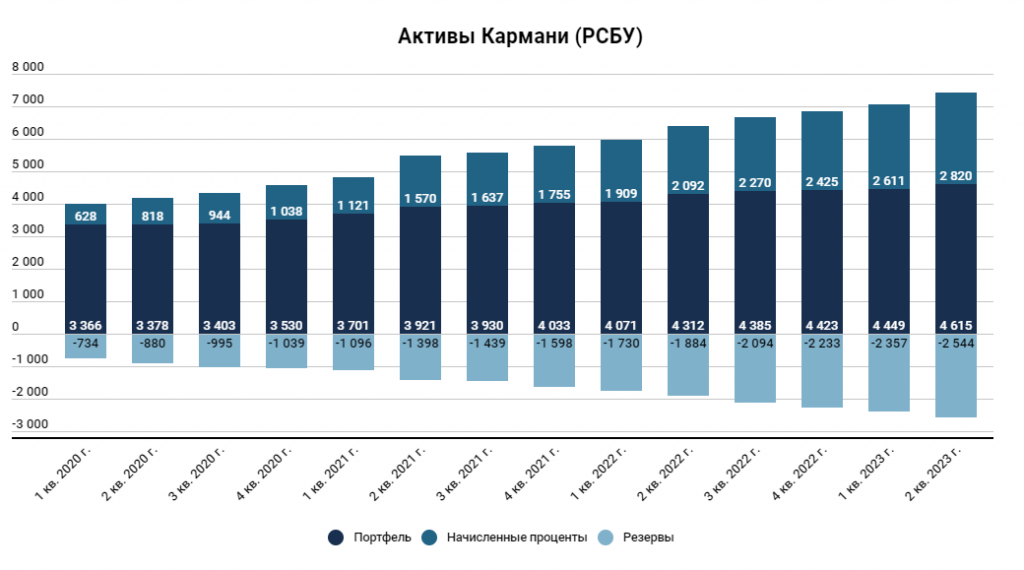

Размер портфеля растет, новый капитал нужен в том числе, чтобы было можно его нарастить, соблюдая при этом нормативы ЦБ. Исходя из норматива на привлеченный капитал можно увеличить размер портфеля примерно в 2 раза. На звонке с инвесторами менеджмент отметил, что это не одномоментный эффект, он распределен по времени (может длиться больше года).

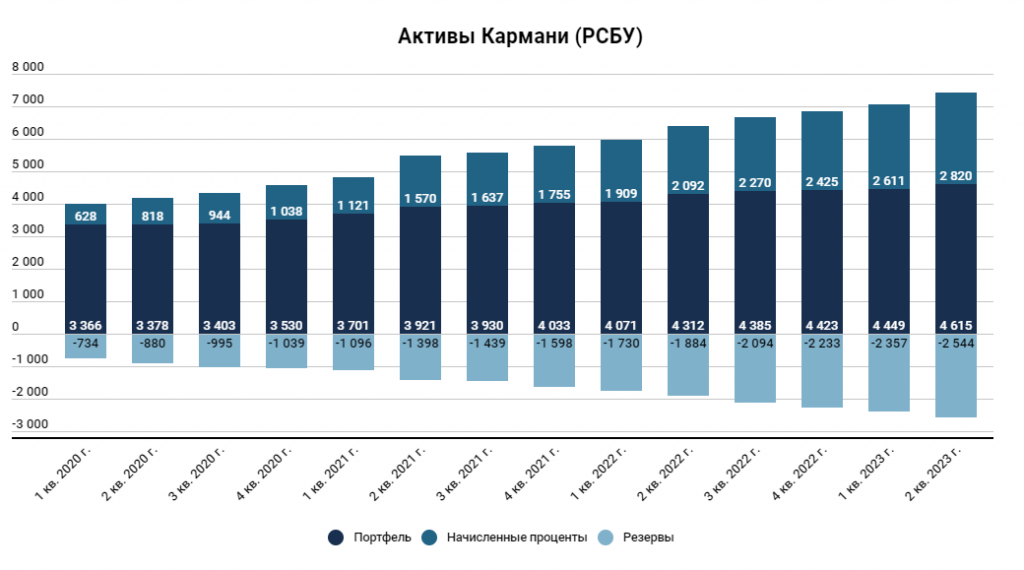

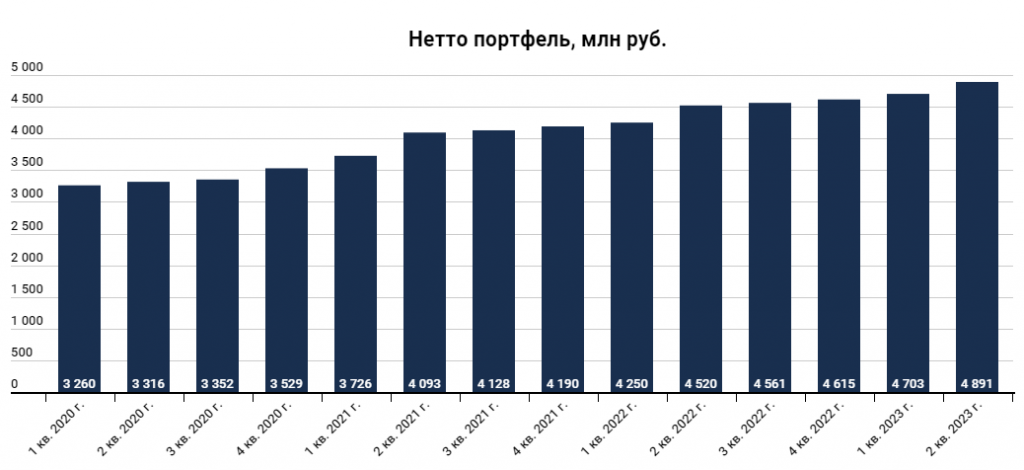

Динамика портфеля выглядит так:

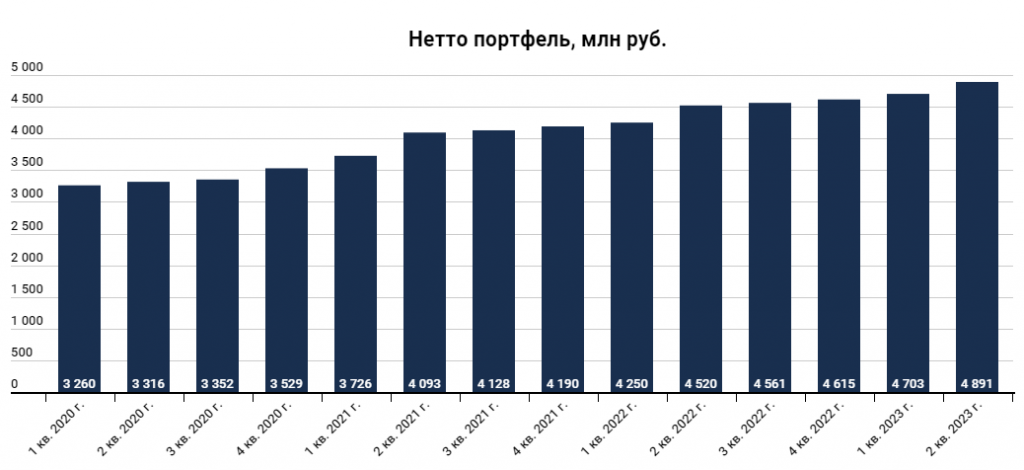

Он же в чистом виде:

Видим, что динамика растущая от квартала к кварталу. Были периоды когда рост замедлялся, но в целом портфель растет.

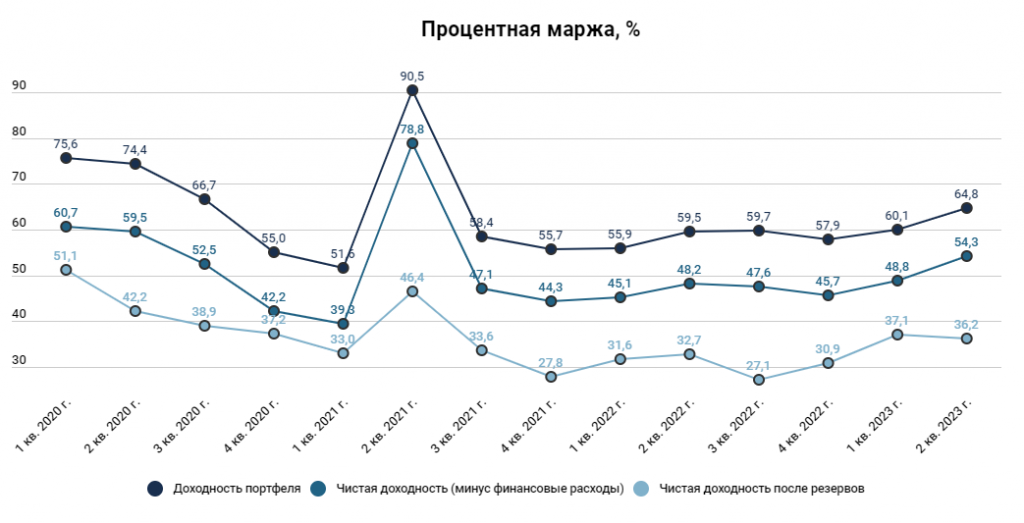

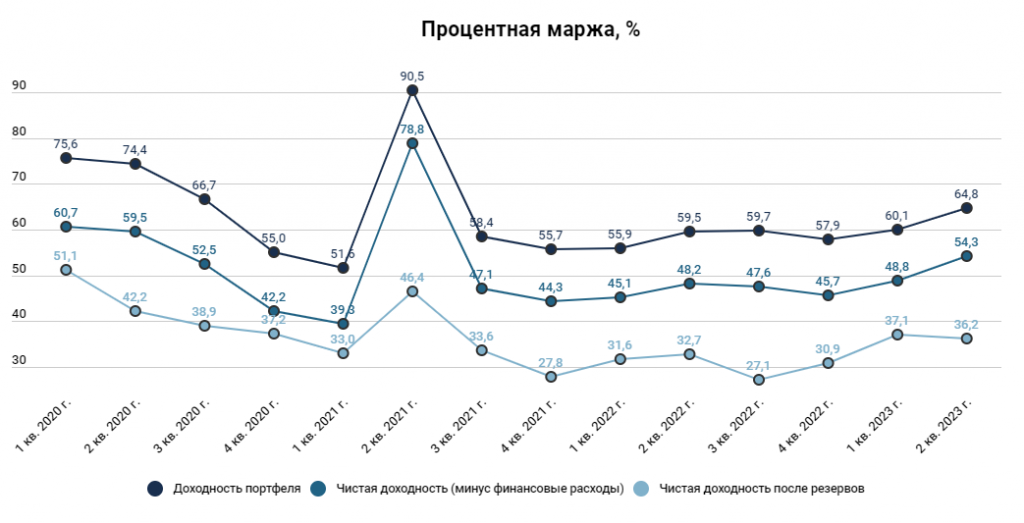

Динамика процентной маржи выглядит так:

Стоит отметить, что последние кварталы компания таргетирует доходность займа на уровне 80%, когда в портфеле есть займы с меньшей ставкой. Это ведет к росту процентной маржи. Свежие более маржинальные займы постепенно замещают менее маржинальные.

Средний срок портфеля у компании примерно полтора года, то есть можно предполагать, что к концу следующего года доходность портфеля может прийти как раз к 80%.

Последние данные по стоимости фондирования были на уровне 17%, даже если предполагать, что из-за роста ставок она может вырасти к 20%, то к следующему году можно предполагать рост чистой процентной маржи к уровню в 60%.

Это может дать мультипликативный эффект в доходах: выдают больше займов, потому что привлекли на это деньги, плюс вырастет маржа.

Финансовые результаты соответственно могут выглядеть примерно так (про некоторые статьи этой таблицы будет дальше по тексту):

Отметим и риски:

Риски снижения размера портфеля

Предполагается, что компания сможет выдавать кредитов по 400-450 млн руб. в месяц ближайшие 2 года. Есть риск, что эти темпы могут замедлиться и снизиться, учитывая небольшой средний срок займов — это может привести к снижению портфеля компании.

Риски снижения маржинальности

Компания таргетирует уровень процентной доходности, но при расширении воронки не факт, что удастся ее сохранить. В противном случае портфель займов может снижаться.

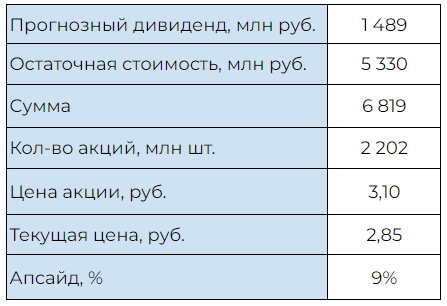

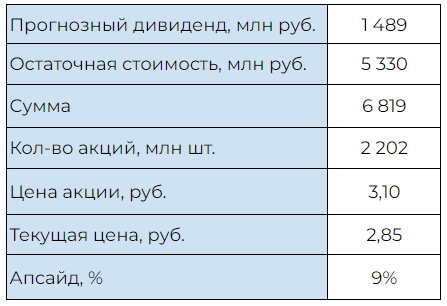

Возможная оценка и дивиденд

Так как это финансовая компания, здесь низкий прогнозный мультипликатор P/E никого не удивить (напомню, что у Сбера он составляет примерно 4,3 по прогнозной прибыли 2023 года).

Не всю прибыль компания может выплачивать на дивиденды: дивидендная политика предполагает до 50% от чистой прибыли ПАО “СТГ”.

Исходя из прогноза и начала дивидендных выплат по максимуму, можно ожидать доходность около 12% от текущих котировок.

Если проводить оценку по прогнозным дивидендам, она может проходить на уровне 3,1 руб. за акцию, что примерно соответствует текущим ценам.

Итого:

Акций станет больше, 29 сентября завершится допэмиссия и кол-во акций вырастет с текущих 1898 млн штук до 2202 млн шт (+16%). Капитализация, соответственно, вырастет до 6,3 млрд рублей.

Отмечаем скромную динамику прибыли во 2-ом квартале, что выражено допрасходами, которые связаны с размещением.

На новый капитал будут выдавать новые кредиты, темпы роста портфеля ближайший 1-2 года должны вырасти.

Отмечаем рост процентной маржи, новые займы выдаются под бОльший процент, который регламентирует компания.

Отметим, что есть риск, что может просесть что-то из двух величин из-за того что новый капитал надо аллоцировать в новых займах: это может быть процентная маржа, если компания откажется от таргетирования ставки. Либо это может быть размер портфеля, так как срок жизни займа составляет в среднем полтора года. Этот риск напрямую влияет на размер чистой прибыли. Отмечу также, что полтора года по меркам МФО — это очень длинный срок, обычно там срок около 1 квартала.

Дивидендная доходность по максимуму дивидендной политики составляет около 6% за 2023 год и 12% за 2024 год.

Общий вывод, что КарМани оценен справедливо и значительного апсайда я не вижу.

СмартТехГрупп — собственник, материнская компания финтех-сервиса CarMoney — это ее единственный актив.

Выручка компании (процентные доходы+комиссионные доходы) выросли на 16%, а прибыль компании выросла на 21%.

Отметим, что 2-ой квартал чистая прибыль год к году оказалась ниже на 20% на то было две существенные причины:

Налоговый эффект, где год назад был плюс по этой статье.

Второй и главный момент — это доп расходы, связанные с Pre-IPO, которое прошло в 1 квартале года, и подготовкой к размещению на Мосбирже в июле. Без учета этих расходов, прибыль 2-ого квартала выросла на 14%, а в 1-ом полугодии на 45%.

Динамика прибыли выглядит так:

До 2020 года на графике выше — прибыль РСБУ ООО МФК “КарМани”.

Стоит отметить расхождение результатов МСФО СТГ и РСБУ КарМани. Этому есть три основных причины:

Небольшой эффект по налогам (в пользу РСБУ), к концу года их не будет.

Расходы, связанные с pre-IPO и DPO.

Расходы, связанные с обслуживанием корпоративной структуры.

Наглядно различия МСФО СТГ и РСБУ КарМани выглядят так:

Отметим, что компания в своей презентации все разницы обозначила. Далее в основном буду использовать данные РСБУ КарМани, так как они выходят на ежеквартальной основе.

Кажется, что на рынке до сих пор многие не понимают, что происходило 3 июля в момент размещения. Постарался систематизировать информацию в итоговый вид.

Компания выбрала нестандартный способ размещения в виде прямого листинга.

Как это происходило?

Уполномоченной компании (АЙОТИ) в рамках основного предложения акционеры передали для размещения 209 млн акций.

Именно они размещались на бирже 3 июля.

Отметим, что АЙОТИ является не сторонней компанией, а принадлежит основному акционеру Антону Зиновьеву. Менеджмент заявлял это и до размещения.

Предполагалось, что акции будут продавать “лесенкой” от 2,37 до 3,16. Лесенка не сработала на аукционе открытия, где 90% заявок на покупку стояли по верхней границе. В итоге аукционом была определена цена в 3,15 рублей и 90% было продано по этой цене.

Имея повышенный спрос, компания для поддержания ликвидности решила разместить на бирже дополнительный объем в тот же день. Дополнительное предложение в размере 96 млн акций по аналогичной схеме сперва были переданы акционером АЙОТИ, которая уже предложила их к продаже на бирже. Было передано 110 млн, 96 млн продали — не реализованные акции должны вернуть передавшему их акционеру.

Всего было продано акций на 978 млн рублей, средняя цена 3,2 руб. за акцию.

Параллельно была объявлена допэмиссия, цена акции была определена Советом директоров в 2,73 рубля — это средняя цена по изначально предполагаемой лесенке для того, чтобы денег, вырученных от продажи акций на лесенке, хватило на оплату по доп.эмиссии ровно такого же кол-ва акций для их возврата передавшим их акционерам.

Уполномоченная компания АЙОТИ уже оплатила необходимое количество акций в рамках этой допэмиссии по 2,73 рублей за акцию на 834млн руб. Завершение допэмиссии будет 29 сентября.

Такой срок доп.эмиссии был определен Советом директоров, тк предполагалось, что реализация акций может затянуться по времени. На деле спрос был так велик, что основное и дополнительное предложения были реализованы в рамках одного дня.

Так как это был прямой листинг и на рынок надо было выводить именно существующие акции, то получается, что уполномоченная компания сперва реализовала акции текущих акционеров, которые ей были переданы, — средняя цена составила 3,2 руб. Затем уполномоченная компания выкупила выпущенные в рамках допэмиссии акции, далее по завершении доп.эмиссии 29.09.23 она направит передавшим акционерам необходимый объем, чтобы восстановить их количество владения.

После 29 сентября, после уплаты налога на прибыль, комиссионных, брокерских и транзакционнвх расходов по сделке, остаток средств от разницы в цене 3,2 руб. и 2,73 руб. будет направлен в капитал ПАО СТГ в виде вклада в имущество.

Пока у размещавших акции и выкупавших допэмиссию был шанс в моменте получить допдоход на 17%. Отмечаем как позитивный момент, что в планах компенсировать разницу в цене допэмиссии и цене продажи акций и ждем итогов.

Вернемся к бизнесу, как зарабатывает компания?

Основа доходов компании — проценты, компания выдает займы и получает проценты. Комиссионные доходы занимают примерно 5% выручки, то есть доля несущественная.

Размер портфеля растет, новый капитал нужен в том числе, чтобы было можно его нарастить, соблюдая при этом нормативы ЦБ. Исходя из норматива на привлеченный капитал можно увеличить размер портфеля примерно в 2 раза. На звонке с инвесторами менеджмент отметил, что это не одномоментный эффект, он распределен по времени (может длиться больше года).

Динамика портфеля выглядит так:

Он же в чистом виде:

Видим, что динамика растущая от квартала к кварталу. Были периоды когда рост замедлялся, но в целом портфель растет.

Динамика процентной маржи выглядит так:

Стоит отметить, что последние кварталы компания таргетирует доходность займа на уровне 80%, когда в портфеле есть займы с меньшей ставкой. Это ведет к росту процентной маржи. Свежие более маржинальные займы постепенно замещают менее маржинальные.

Средний срок портфеля у компании примерно полтора года, то есть можно предполагать, что к концу следующего года доходность портфеля может прийти как раз к 80%.

Последние данные по стоимости фондирования были на уровне 17%, даже если предполагать, что из-за роста ставок она может вырасти к 20%, то к следующему году можно предполагать рост чистой процентной маржи к уровню в 60%.

Это может дать мультипликативный эффект в доходах: выдают больше займов, потому что привлекли на это деньги, плюс вырастет маржа.

Финансовые результаты соответственно могут выглядеть примерно так (про некоторые статьи этой таблицы будет дальше по тексту):

Отметим и риски:

Риски снижения размера портфеля

Предполагается, что компания сможет выдавать кредитов по 400-450 млн руб. в месяц ближайшие 2 года. Есть риск, что эти темпы могут замедлиться и снизиться, учитывая небольшой средний срок займов — это может привести к снижению портфеля компании.

Риски снижения маржинальности

Компания таргетирует уровень процентной доходности, но при расширении воронки не факт, что удастся ее сохранить. В противном случае портфель займов может снижаться.

Возможная оценка и дивиденд

Так как это финансовая компания, здесь низкий прогнозный мультипликатор P/E никого не удивить (напомню, что у Сбера он составляет примерно 4,3 по прогнозной прибыли 2023 года).

Не всю прибыль компания может выплачивать на дивиденды: дивидендная политика предполагает до 50% от чистой прибыли ПАО “СТГ”.

Исходя из прогноза и начала дивидендных выплат по максимуму, можно ожидать доходность около 12% от текущих котировок.

Если проводить оценку по прогнозным дивидендам, она может проходить на уровне 3,1 руб. за акцию, что примерно соответствует текущим ценам.

Итого:

Акций станет больше, 29 сентября завершится допэмиссия и кол-во акций вырастет с текущих 1898 млн штук до 2202 млн шт (+16%). Капитализация, соответственно, вырастет до 6,3 млрд рублей.

Отмечаем скромную динамику прибыли во 2-ом квартале, что выражено допрасходами, которые связаны с размещением.

На новый капитал будут выдавать новые кредиты, темпы роста портфеля ближайший 1-2 года должны вырасти.

Отмечаем рост процентной маржи, новые займы выдаются под бОльший процент, который регламентирует компания.

Отметим, что есть риск, что может просесть что-то из двух величин из-за того что новый капитал надо аллоцировать в новых займах: это может быть процентная маржа, если компания откажется от таргетирования ставки. Либо это может быть размер портфеля, так как срок жизни займа составляет в среднем полтора года. Этот риск напрямую влияет на размер чистой прибыли. Отмечу также, что полтора года по меркам МФО — это очень длинный срок, обычно там срок около 1 квартала.

Дивидендная доходность по максимуму дивидендной политики составляет около 6% за 2023 год и 12% за 2024 год.

Общий вывод, что КарМани оценен справедливо и значительного апсайда я не вижу.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба