28 августа 2023 Bloomberg

Инвесторы видят новую норму в высоких расходах, сохраняющую процентные ставки и инфляцию на высоком уровне.

Американские политики более чем когда-либо заинтересованы в том, чтобы наполнить экономику государственными денежными средствами, и этот сдвиг уже способствует повышению стоимости заимствований и, похоже, будет поддерживать ее на высоком уровне еще долгое время после того, как чрезвычайная инфляционная ситуация закончится.

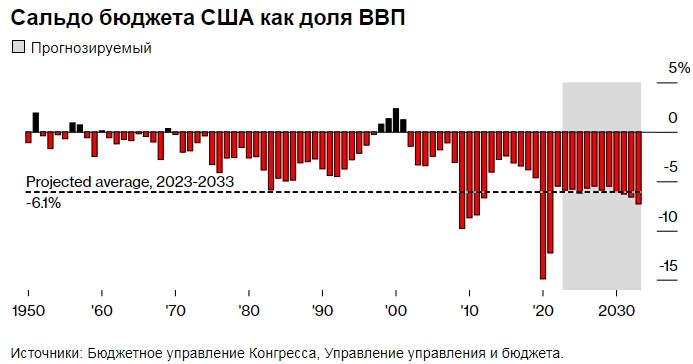

Перспективы федерального бюджета сейчас, по сути, беспрецедентны: размер дефицита может указывать на кризис, хотя экономика, похоже, находится в хорошем состоянии. Такая перспектива вызывает у инвесторов беспокойство, о чем свидетельствует доходность эталонных 10-летних казначейских облигаций, поднявшаяся на этой неделе выше 4,3%, самого высокого уровня с 2007 года. Одновременно растут и другие затраты по займам: средняя ставка по 30-летним фиксированным ипотечным кредитам выросла и превысила 7% впервые более чем за два десятилетия.

Инвесторы обеспокоены тем, что устойчивый дефицит бюджета в масштабах, прогнозируемых Бюджетным управлением Конгресса, может привести к еще большему повышению ставок, что только усилит давление на государственные финансы, усугубив раздувание правительственных счетов об уплате процентов. Опасения усилились в этом месяце после двойного удара: Казначейство США увеличило выпуск долговых обязательств, предвещая поток новго предложения, который, вероятно, продлится несколько кварталов, а Fitch Ratings неожиданно понизило суверенный кредитный рейтинг Америки.

Сальдо бюджета США как доля ВВП. Источники: Бюджетное управление Конгресса

«Большой ли это долг?» — это давняя дискуссия, и Уолл-стрит всегда ворчала по поводу расточительства Вашингтона. Но есть новый поворот, лежащий в основе беспокойства на рынке облигаций. Резкий рост дефицита в этом году – который увеличился более чем вдвое, до $1,6 трлн за 10 месяцев до июля – похож на то, что происходит, когда правительство переходит в режим борьбы с рецессией. За исключением того, что сейчас экономика растет приличными темпами, что пока сбивает с толку многих экспертов, которые предсказывали спад в этом году.

Правительства других стран тоже стали занимать и тратить больше, но денежные вливания в США чрезвычайно велики, и это не разовая аномалия. От снижения налогов Дональда Трампа до промышленных субсидий президента Джо Байдена, не говоря уже о многотриллионном спасении от пандемии, и демократы, и республиканцы все более готовы использовать государственный бюджет для ускорения экономического роста, а не доверять эту работу одному только Федеральному резерву. Таким образом, перспективы заключения крупного двухпартийного соглашения по сокращению дефицита в ближайшее время кажутся невеликими.

В условиях сильной экономики и низкого уровня безработицы у американских политиков «действительно нет стимула думать, что им нужно что-то менять», — говорит Оксана Аронова, руководитель отдела рыночной стратегии альтернативного фиксированного дохода в JP Morgan Asset Management. «У вас огромный объем бюджетных расходов — беспрецедентный объем в невоенное время. Существует множество факторов, которые способствуют повышению долгосрочных ставок».

Последствия выходят за рамки рынка казначейских облигаций стоимостью 25 триллионов долларов. Американское жилье сейчас менее доступно, чем когда-либо с 1980-х годов, и оно станет еще менее доступным, если рост доходности по государственному долгу США поднимет ставки по ипотечным кредитам выше 8%. Акции также могут пострадать, поскольку более высокие затраты на финансирование корпораций съедают прибыль.

«История говорит нам, что ни один класс активов не сможет полностью избежать последствий роста ставок», — говорит Аронова.

Номинальная доходность 10-летних казначейских векселей США. Источник: Составлено Bloomberg.

Основная причина, по которой сейчас все платят больше за займы, заключается в том, что ФРС уже полтора года повышает процентные ставки, чтобы подавить инфляцию. Принято считать, что самый быстрый цикл ужесточения денежно-кредитной политики за последние четыре десятилетия близок к завершению, хотя председатель ФРС Джером Пауэлл может опровергнуть это предположение, когда он обратится к коллегам из центральных банков на ежегодной конференции в Джексон-Хоуле в Вайоминге в пятницу.

Некоторые экономисты и инвесторы предупреждают, что бюджетные расходы администрации Байдена (она вкладывает сотни миллиардов долларов в программы поддержки внутреннего производства электромобилей и полупроводников, а также ремонта дорог и мостов) могут разжечь инфляцию и затруднить задачу ФРС поставить на паузу повышение ставок.

В Вашингтоне законодатели, только что закончившие весной этого года споры в виду разногласий по поводу потолка долга, готовятся к новой битве за расходы, на этот раз по поводу бюджетных планов на предстоящий финансовый год. Байден и Конгресс готовятся к приостановке работы правительства в сентябре, прежде чем сделка будет заключена.

Тем не менее, оспариваемая сумма составляет всего лишь 100 миллиардов долларов, пустяки по сравнению с триллионами сокращений расходов и повышения налогов, которые, по мнению аналитиков, потребуются для стабилизации государственного долга. В то время как идут шумные баталии по поводу относительно небольшой части бюджета, который финансирует внутренние агентства, законодатели от обеих партий не хотят сокращать выплаты социального обеспечения или медицинские пособия для пенсионеров. Они также не хотят платить политическую цену за повышение налогового бремени для домохозяйств и предприятий.

Фактически, Сенат уже рассматривает чрезвычайные расходы на военную поддержку Украины и оказание помощи при стихийных бедствиях, которые будут освобождены от ограничений, согласованных в майском соглашении о потолке долга. Республиканцы, контролирующие Палату представителей, обсудили возможность дальнейшего снижения налогов.

В результате беспартийное Бюджетное управление Конгресса ожидает, что дефицит увеличится примерно до 6% валового внутреннего продукта в этом году – и останется на этом уровне в течение следующих 10 лет. Для сравнения: примерно за шесть десятилетий между окончанием Второй мировой войны и крахом 2008 года дефицит ни разу не достигал такого уровня.

Что изменилось, так это то, что налогово-бюджетная политика используется как инструмент для продления экономического роста и поддержания работоспособности экономики, по словам Дуга Хольц-Икина, бывшего директора CBO, который сейчас возглавляет Американский форум действий, аналитический центр, склоняющийся к республиканцам.

«В 1980-е и 1990-е годы больше внимания уделялось долгосрочной картине и обеспечению порядка в нашей финансовой системе», — говорит он. «И они позволили ФРС взять на себя ответственность за деловой цикл».

Одним из последствий медленного и тяжелого восстановления экономики, последовавшего за финансовым кризисом 2008 года, стало то, что политики США осознали, что делегирование управления экономикой центральному банку сопряжено с политическими издержками. Трамп хвастался, что его снижение налогов ускорило экономический рост, в то время как Байден трубит о быстром восстановлении Америки после спада Covid-19, которое теперь получает второе дыхание благодаря стимулам в Законе о сокращении инфляции и законодательстве о CHIPs. Оба президента уклонились от жалоб на то, что такая политика проложит путь к увеличению дефицита бюджета или приведет к инфляции.

Поколение трейдеров привыкло к тому, что доходность облигаций падала независимо от того, что происходило с государственными бюджетами. Ожидается, что историческая корреляция между этими двумя переменными вновь подтвердится, говорит ветеран Уолл-стрит Джон Райдинг, главный экономический советник Brean Capital. Его скрытый прогноз заключается в том, что при заданной процентной ставке ФРС каждый процентный пункт увеличения дефицита федерального бюджета как доли от валового внутреннего продукта приведет к увеличению доходности 10-летних казначейских облигаций на 40 базисных пунктов.

Денежно-кредитная и фискальная политика переплетаются еще в одном важном аспекте: расходы правительства на обслуживание долга растут в результате повышения ставок ФРС. Чистые процентные выплаты по федеральному долгу превысили 600 миллиардов долларов в год с примерно 380 миллиардов долларов на момент начала пандемии. Сейчас они поглощают около 14% налоговых поступлений, уровень, который в прошлом побуждал инвесторов и сам Конгресс требовать большей финансовой дисциплины, говорит Брайан Релинг, руководитель глобальной стратегии на рынке инструментов с фиксированной доходностью в Wells Fargo Investment Institute.

«Потребление все большей и большей части вашего дохода просто на оплату расходов по обслуживанию долга перед держателями облигаций — это не очень продуктивное использование капитала», — говорит он. «Инвесторы должны отнестись к этому серьезно».

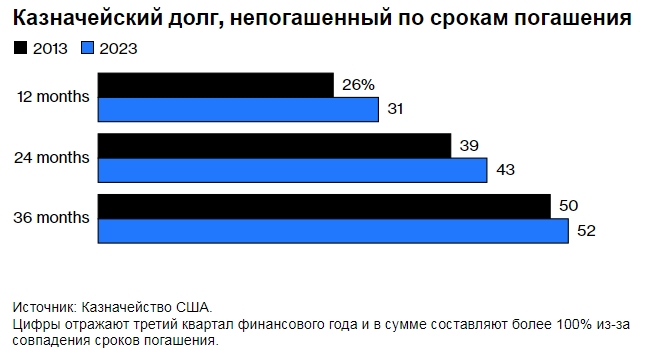

В последние годы сроки погашения казначейских облигаций стали короче, так что почти треть всего государственного долга необходимо пролонгировать в течение следующих 12 месяцев – вероятно, по новым, более высоким ставкам. И это не учитывает дополнительную эмиссию для финансирования большего дефицита. В текущем квартале чистын заимствования достигнут $1 трлн.

После сложения долговой арифметики и политического тупика Fitch понизило рейтинг суверенного долга США на один уровень с AAA до AA+ 1 августа, прогнозируя, что финансы страны, вероятно, ухудшятся в течение следующих трех лет, и ссылаясь на «эрозию управления ими».

Имейте в виду, эта динамика не является исключительно американской. В отчете, опубликованном в этом месяце, Ариана Кертис из Capital Economics обнаружила, что большинство крупных стран с развитой экономикой через пять лет также будут иметь более высокие коэффициенты долга, чем в 2019 году.

«Если дефицит будет постоянно увеличиваться, то долгосрочные процентные ставки, возможно, также должны будут оставаться более высокими», — написала она.

Расходы обширны. Помимо старения населения, которое нуждается в большем количестве медицинских и других социальных услуг, правительства хотят направить больше ресурсов на борьбу с изменением климата. А в США обе стороны заинтересованы в дорогостоящем соперничестве великих держав с Китаем.

Конечно, правильно потраченные деньги – если они направлены в области, которые повышают производственный потенциал экономики, такие как инфраструктура, образование и научные исследования – могут в конечном итоге привести к снижению долгового бремени.

Но у экономистов также есть множество аргументов в пользу того, почему растущий долг может плохо сказаться на США. Многие ссылаются на концепцию «вытеснения»: рост государственных займов усиливает конкуренцию за средства, делая заимствования более дорогими для предприятий и домохозяйств, тем самым ограничивая частные инвестиции и потребление.

Несмотря на все беспокойства, трудно наметить путь, который приведет к полномасштабному обвалу рынка облигаций в США, подобному тому, который угрожал европейским экономикам в последнее десятилетие и является обычным явлением на развивающихся рынках, таких как Аргентина.

США не только берут займы в своей собственной валюте, что дает им возможность печатать больше денег в крайнем случае, но и казначейские облигации – несмотря на то, что говорят рейтинговые фирмы – по-прежнему представляют собой самый сильный из глобальных активов-убежищ, что гарантирует, что спрос на них сохранится устойчивым до тех пор, пока не появится привлекательная альтернатива. Кроме того, экономисты на протяжении десятилетий поднимали тревогу по поводу уровня долга США, возможно, подрывая свои аргументы расплывчатыми и преждевременными предупреждениями о крахе.

«Совершенно неясно, сможем ли мы заранее определить конкретный уровень федерального долга, который спровоцирует кризис», — говорит Карен Дайнан, профессор экономики в Гарварде. «Среди экспертов нет единого мнения».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба