Diamondback Energy (NASDAQ:FANG) – американская нефтегазовая компания, специализирующаяся на приобретении, разработке, разведке углеводородов и эксплуатации нетрадиционных и наземных запасов нефти и природного газа в Пермском бассейне (западный Техас).

Компания занимается разработкой месторождений Spraberry и Wolfcamp в бассейне Midland, а также месторождений Wolfcamp и Bone Spring в бассейне Delaware, которые являются частью Пермского бассейна Permian в штатах Техас и Нью-Мексико. Компания также владеет инфраструктурными активами в сфере переработки и сбыта: 770 миль трубопроводов для сырой нефти, трубопроводы для природного газа и интегрированная система водоснабжения в бассейнах Мидленд и Делавэр.

Совокупные доказанные запасы компании составояют 2,03 млн Boe (баррелей нефтяного эквивалента). Компания Diamondback Energy была основана в 2007 г., ее штаб-квартира расположена в г. Мидленд, штат Техас.

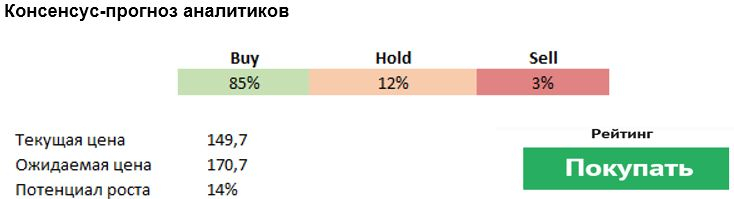

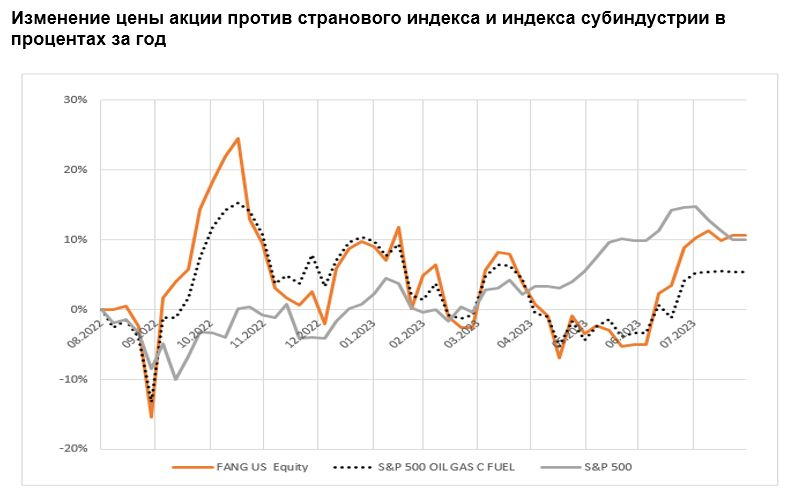

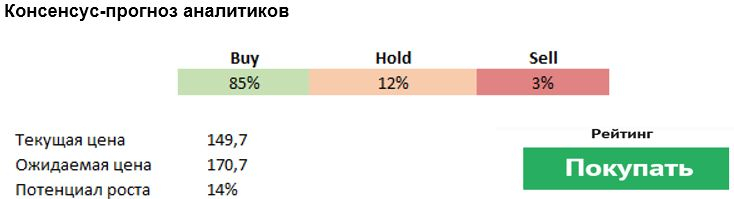

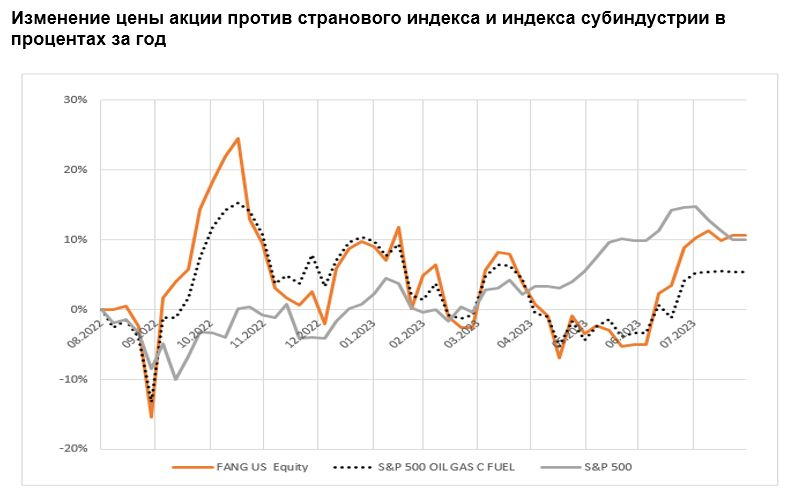

С конца июня акции компании выросли на ~20% со $125 до $150, поэтому сейчас, возможно, не самый удачный момент для входа, но фундаментально бумаги все еще недооценены и торгуются в районе медианных уровней отрасли (P/E~8,2, EV/EBITDA~5,7).

В долгосрочной перспективе нефтяная отрасль будет приносить инвесторам хорошие уровни доходности, а FANG является дивидендной бумагой с неплохими возможностями для роста. Компания обладает значительными нефтяными и газовыми запасами (2,03 млн Boe) и считается одной из передовых организаций американской нефтяной отрасли.

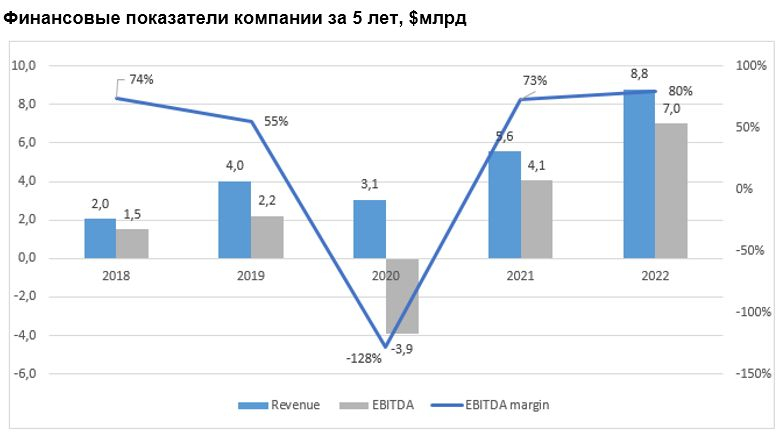

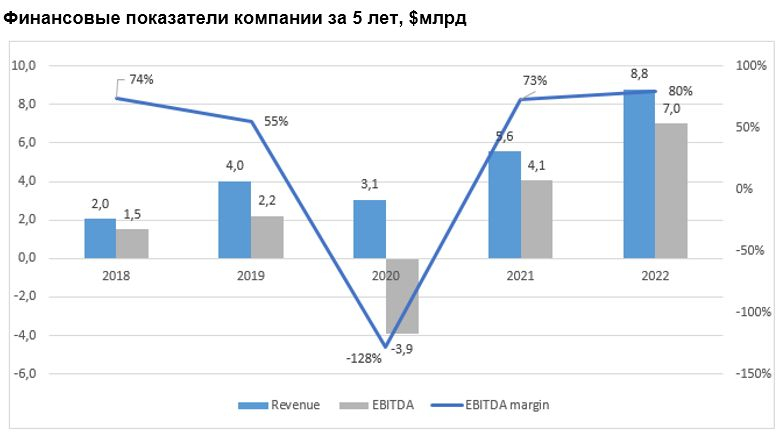

Следует отметить и высокую эффективность деятельности FANG (маржа по чистой прибыли TTM достигла 44%, доходность собственного капитала – 24%, а текущая маржа по EBITDA – 80%). FCF в 2023 г. ожидается на уровне $2,8 млрд при текущих ценах на углеводороды.

Мультипликаторы компании находятся на уровне среднеотраслевых. План распределения прибыли привлекателен для инвесторов (было выплачено 86% за 2Q 2023): достойный фиксированный дивиденд (дивдоходность – 2,3%) и значительный обратный выкуп акций (выкуплено акций на $2,5 млрд, что составляет 62,5% от утвержденного объема выкупа). Соотношение чистого долга к EBITDA ~1 с тенденцией к сокращению за счет продаж непрофильных активов при достаточном запасе ликвидности на счетах.

Риски

Волатильность нефтяных цен в условиях геополитической напряженности.

Рецессия в Северной Америке может негативно отразиться на нефтяных ценах, высокая зависимость компании от американского рынка.

Относительно невысокий upside по акциям компании: 15%.

Компания занимается разработкой месторождений Spraberry и Wolfcamp в бассейне Midland, а также месторождений Wolfcamp и Bone Spring в бассейне Delaware, которые являются частью Пермского бассейна Permian в штатах Техас и Нью-Мексико. Компания также владеет инфраструктурными активами в сфере переработки и сбыта: 770 миль трубопроводов для сырой нефти, трубопроводы для природного газа и интегрированная система водоснабжения в бассейнах Мидленд и Делавэр.

Совокупные доказанные запасы компании составояют 2,03 млн Boe (баррелей нефтяного эквивалента). Компания Diamondback Energy была основана в 2007 г., ее штаб-квартира расположена в г. Мидленд, штат Техас.

С конца июня акции компании выросли на ~20% со $125 до $150, поэтому сейчас, возможно, не самый удачный момент для входа, но фундаментально бумаги все еще недооценены и торгуются в районе медианных уровней отрасли (P/E~8,2, EV/EBITDA~5,7).

В долгосрочной перспективе нефтяная отрасль будет приносить инвесторам хорошие уровни доходности, а FANG является дивидендной бумагой с неплохими возможностями для роста. Компания обладает значительными нефтяными и газовыми запасами (2,03 млн Boe) и считается одной из передовых организаций американской нефтяной отрасли.

Следует отметить и высокую эффективность деятельности FANG (маржа по чистой прибыли TTM достигла 44%, доходность собственного капитала – 24%, а текущая маржа по EBITDA – 80%). FCF в 2023 г. ожидается на уровне $2,8 млрд при текущих ценах на углеводороды.

Мультипликаторы компании находятся на уровне среднеотраслевых. План распределения прибыли привлекателен для инвесторов (было выплачено 86% за 2Q 2023): достойный фиксированный дивиденд (дивдоходность – 2,3%) и значительный обратный выкуп акций (выкуплено акций на $2,5 млрд, что составляет 62,5% от утвержденного объема выкупа). Соотношение чистого долга к EBITDA ~1 с тенденцией к сокращению за счет продаж непрофильных активов при достаточном запасе ликвидности на счетах.

Риски

Волатильность нефтяных цен в условиях геополитической напряженности.

Рецессия в Северной Америке может негативно отразиться на нефтяных ценах, высокая зависимость компании от американского рынка.

Относительно невысокий upside по акциям компании: 15%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба