11 сентября 2023 investing.com Крамер Майкл

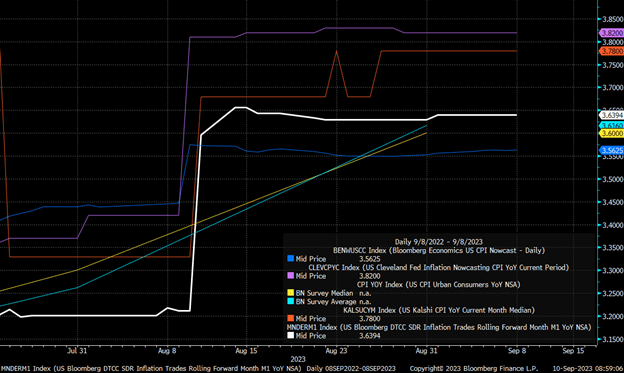

На этой неделе ожидается наплыв макроэкономических данных, включая индекс потребительских цен (ИПЦ), розничные продажи и индекс цен производителей (ИЦП). Особенно важны данные по потребительским ценам за август, которые, как ожидается, будут свидетельствовать об ускорении инфляции.

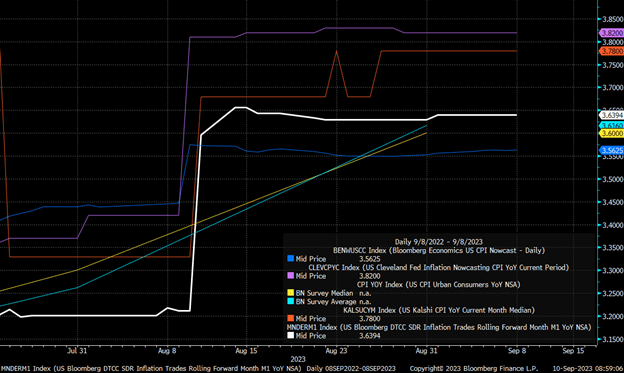

Согласно прогнозам, месячный ИПЦ составит 0,6%, а годовой — 3,6% по сравнению с 0,2% и 3,2% в предыдущем месяце.

Между тем, рост розничных продаж в августе, согласно прогнозам, замедлился до 0,1% м/м по сравнению с 0,7% в июле. Годовой ИЦП за август прогнозируется на уровне 1,3% против 0,8% в предыдущем месяце.

Что касается рыночных ожиданий, инфляционные свопы в настоящее время указывают на значение 3,64% для годового ИПЦ. Правда средние оценки из других источников чуть отличаются — 3,78% согласно Kalshi, 3,8% согласно ФРБ Кливленда, 3,62% согласно среднему прогнозу аналитиков и 3,56% согласно Bloomberg.

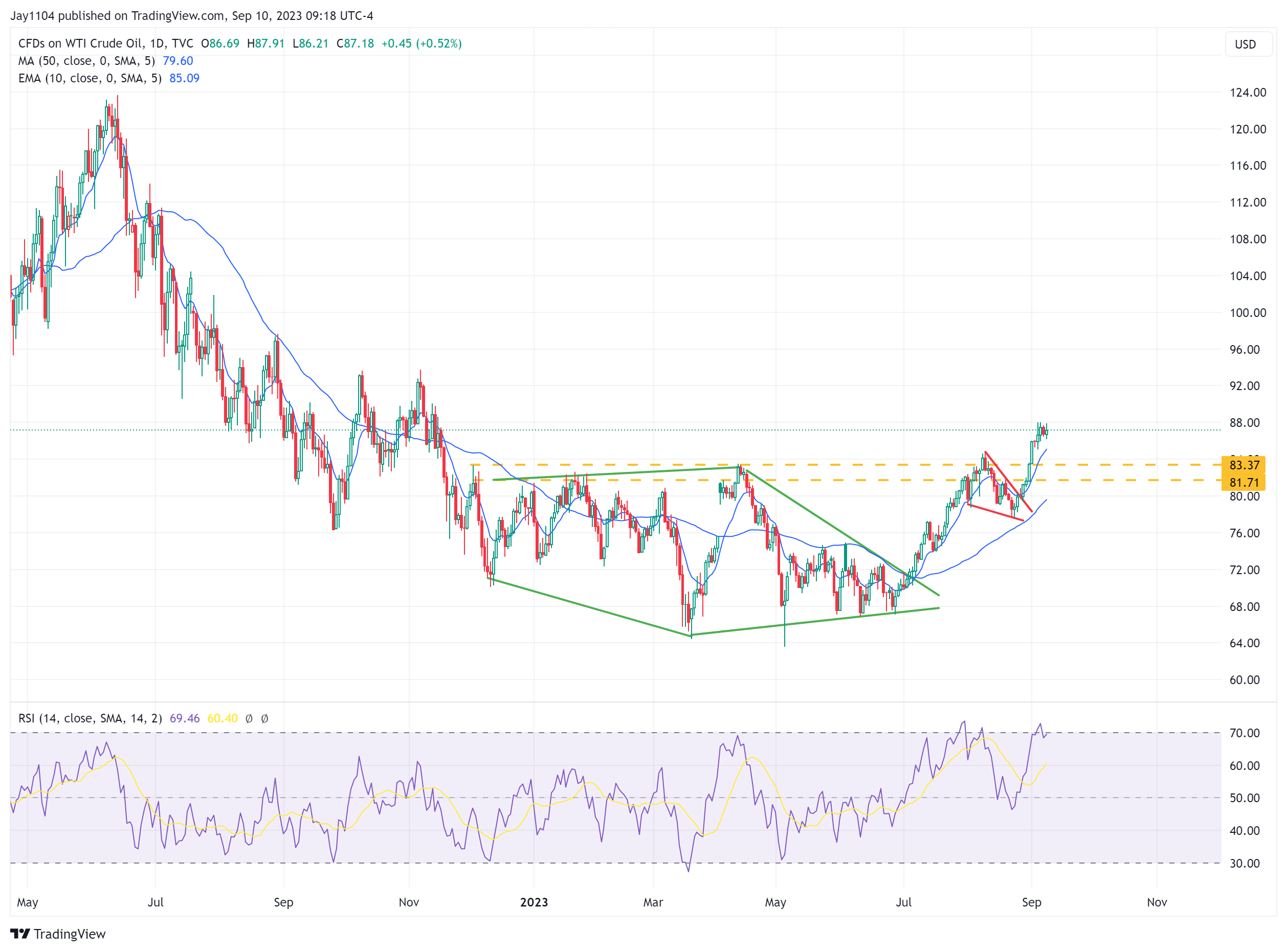

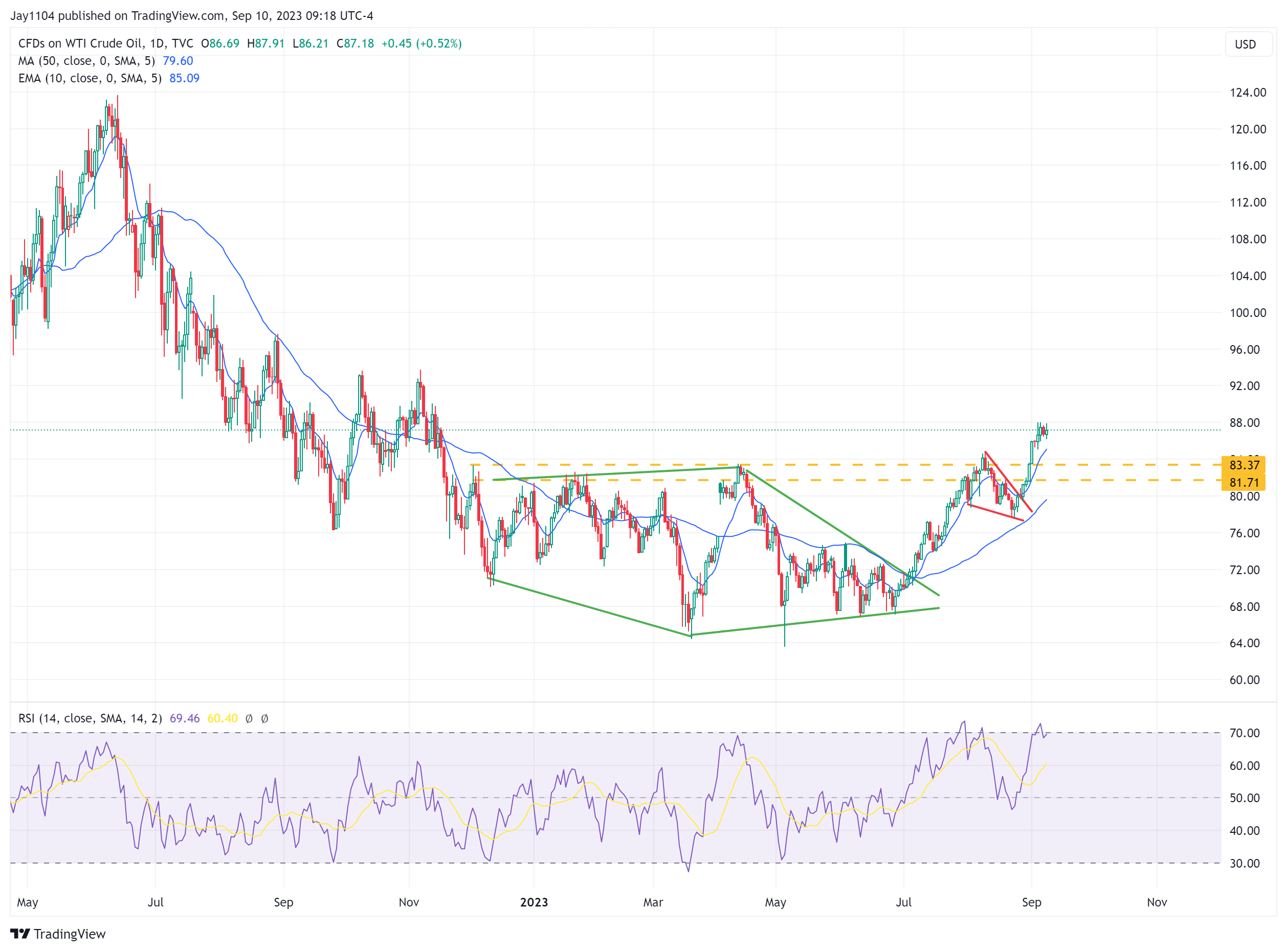

Недавнее усиление инфляции в значительной степени обусловлено ростом цен на нефть и бензин, который наблюдался весь август и теперь продолжается в сентябре. Дефляционный эффект, связанный со снижением цен на энергоносители, остался в прошлом, и дальнейший рост цен на нефть и бензин в ближайшие месяцы будет оказывать все большее инфляционное давление на экономику.

Следовательно, вполне вероятно, что рынок может быстро переключить свое внимание со свежих данных по инфляции, если они окажутся низкими, учитывая, что продолжающийся рост цен на нефть и бензин остается доминирующим фактором.

Цены на нефть на днях пробили ключевой уровень сопротивления, при этом еще один важный район сопротивления находится около $89. Правда более прочное сопротивление, как предполагается, появится не ниже диапазона $92–93. Это означает потенциал для дальнейшего роста цен на нефть в ближайшие недели.

Фьючерсы на нефть марки WTI – дневной таймфрейм

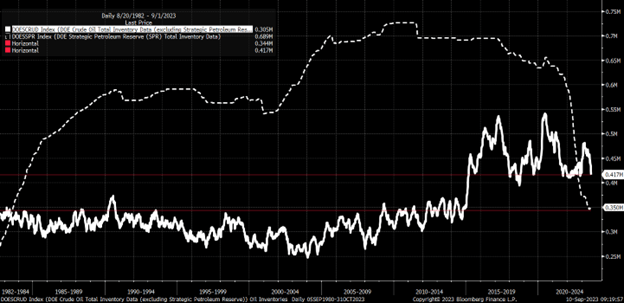

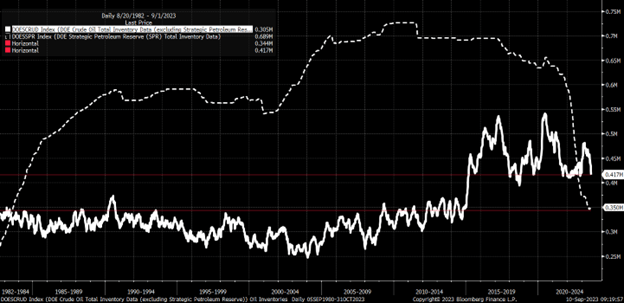

Уровни запасов нефти сейчас находятся у нижней границы нормального для последних пяти лет диапазона. Тем временем, запасы стратегического нефтяного резерва США примерно соответствуют уровням начала 1980-х годов.

Эти факторы вкупе с сокращением объемов добычи ведущими экспортерами, в том числе Саудовской Аравией и Россией, явно указывают на то, что в обозримом будущем цены на нефть, вероятно, продолжат испытывать повышательное давление.

Сочетание снизившихся запасов, беспрецедентно низких объемов нефти в стратегическом нефтяном резерве и меры по сокращению предложения, предпринятые ключевыми добывающими странами, свидетельствуют о благоприятной обстановке с точки зрения повышательного давления на цены.

Цены на нефть

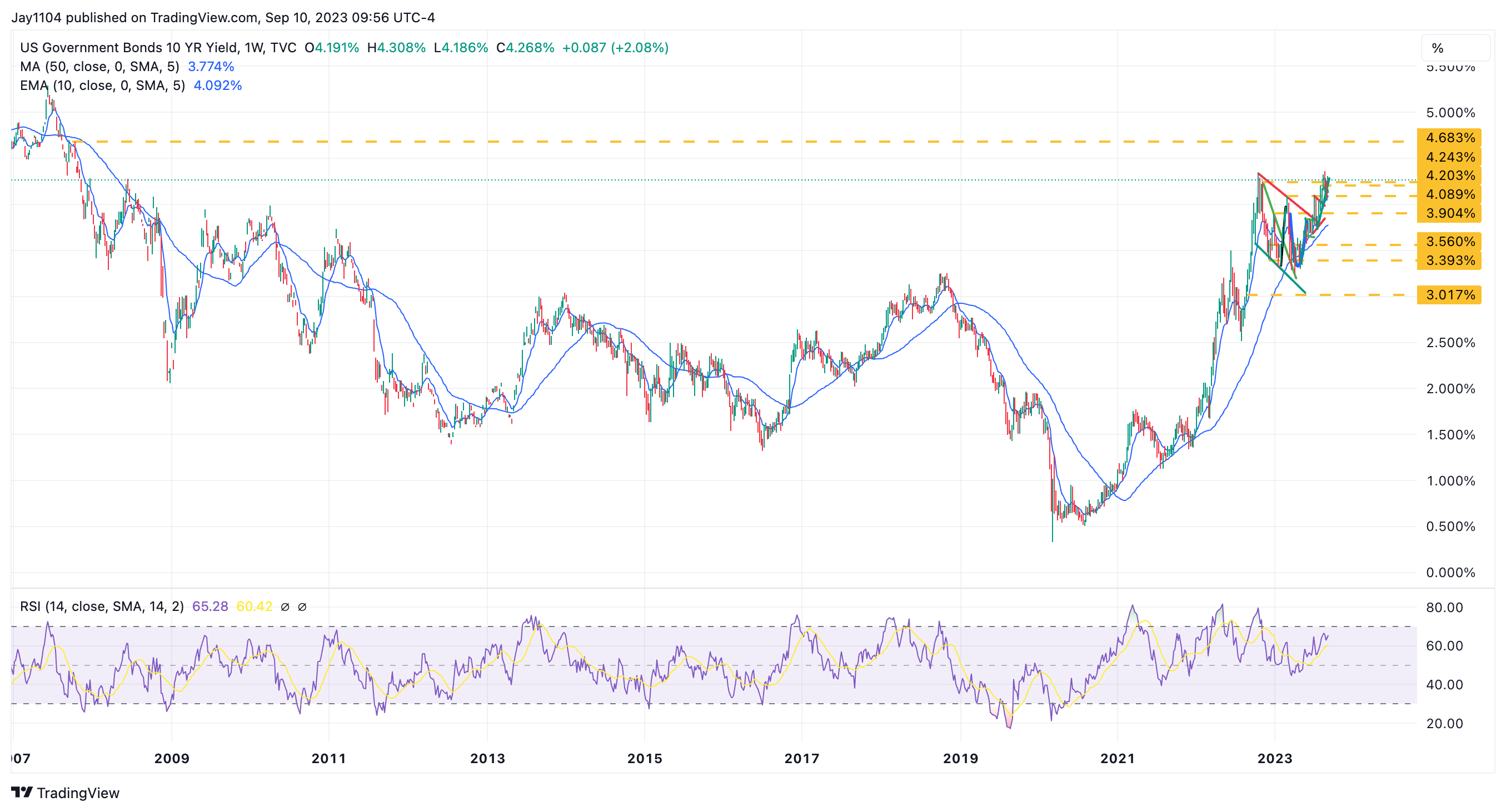

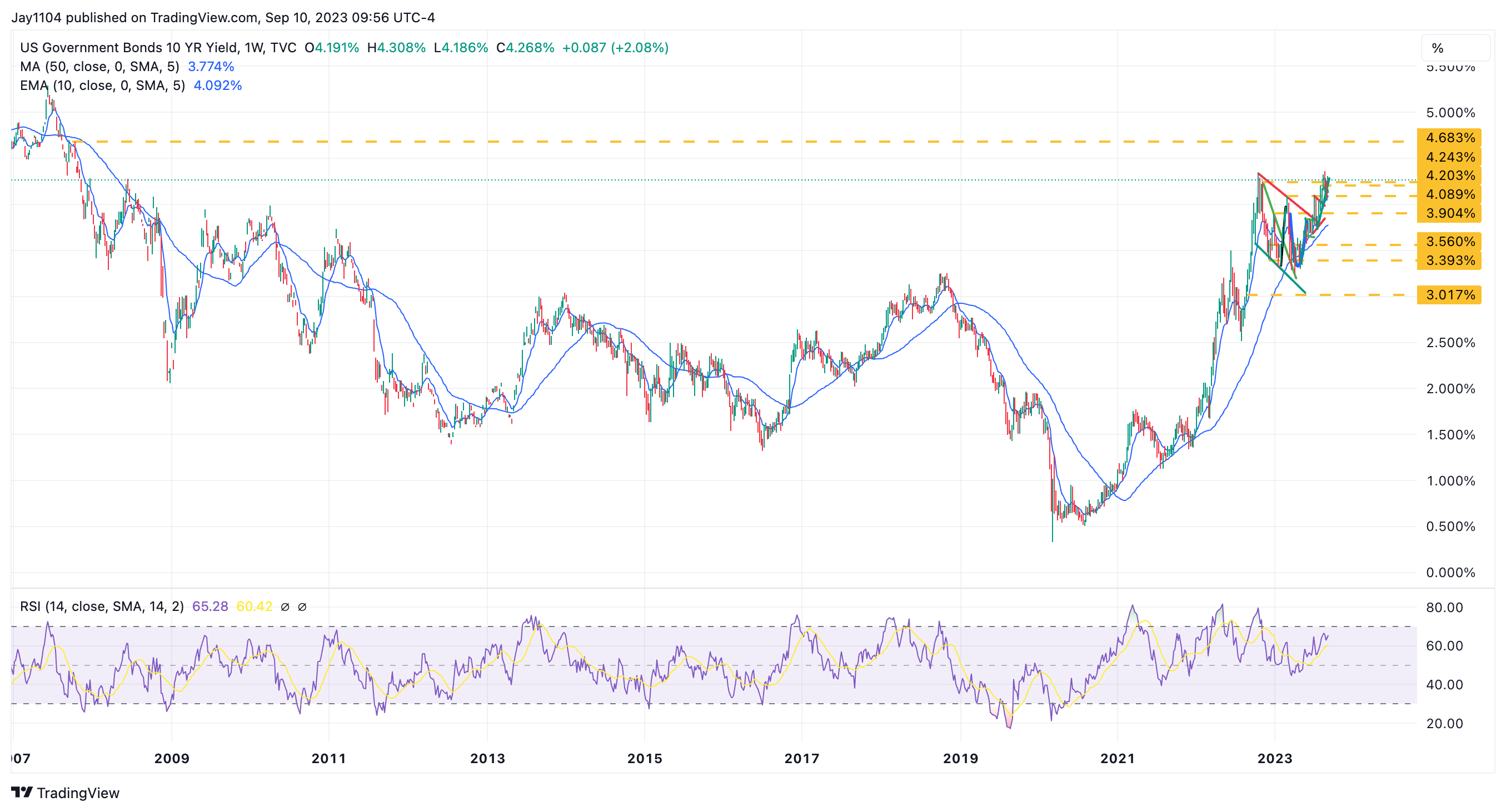

Скачок цен на нефть в сочетании с неожиданно сильными макроэкономическими данными начал оказывать повышательное давление на доходность облигаций, особенно на длинном конце кривой.

Особенно существенно повысилась доходность 10-летних и 30-летних казначейских облигаций, при этом, судя по долгосрочным трендам, в обоих случаях доходность продолжит повышаться с текущих уровней.

Не исключено, что доходность 10-летних облигаций устремится в сторону примерно 4,7% в случае пробоя порогового уровня 4,4%.

Доходность 10-летних трежерис – недельный таймфрейм

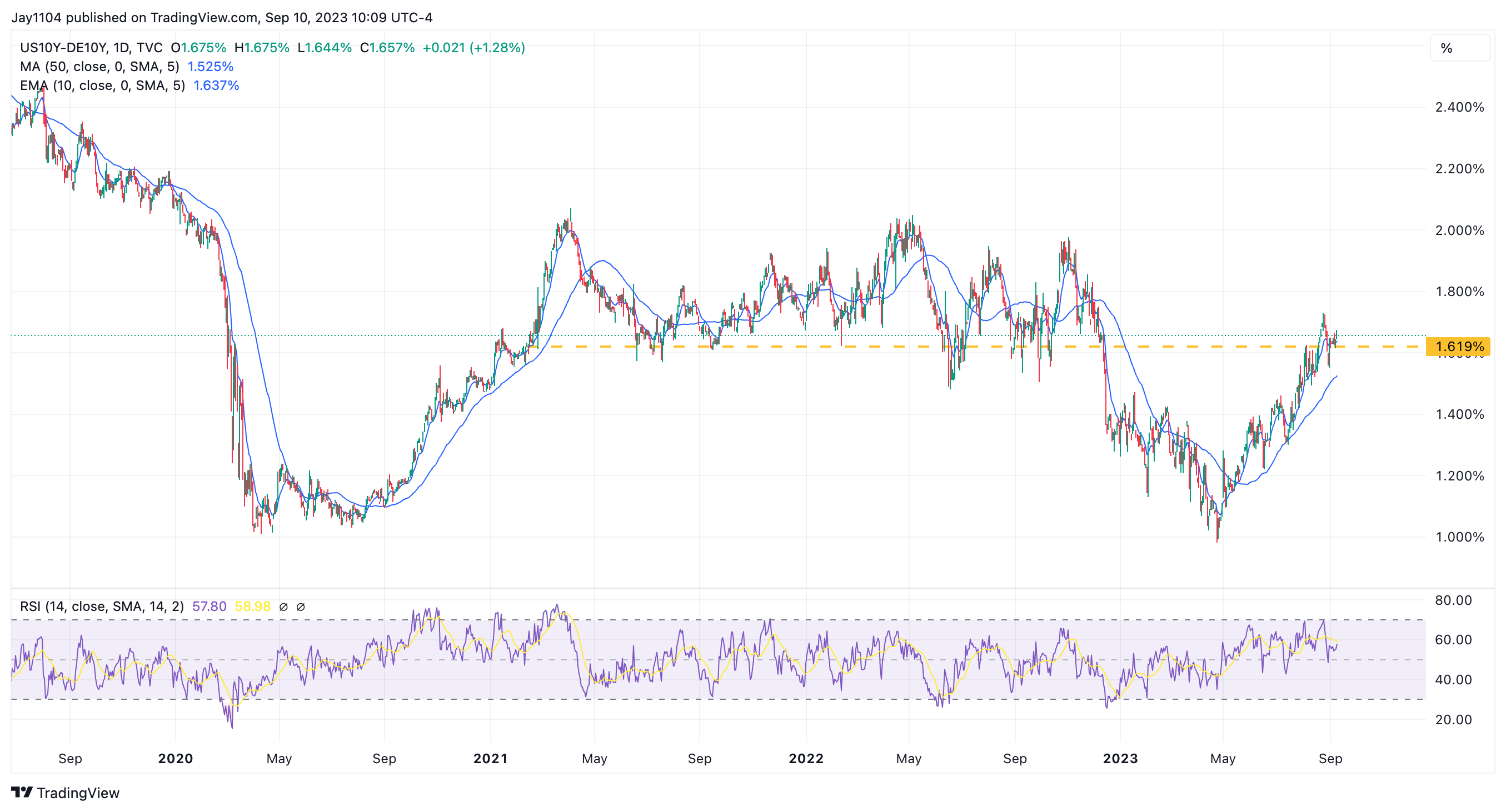

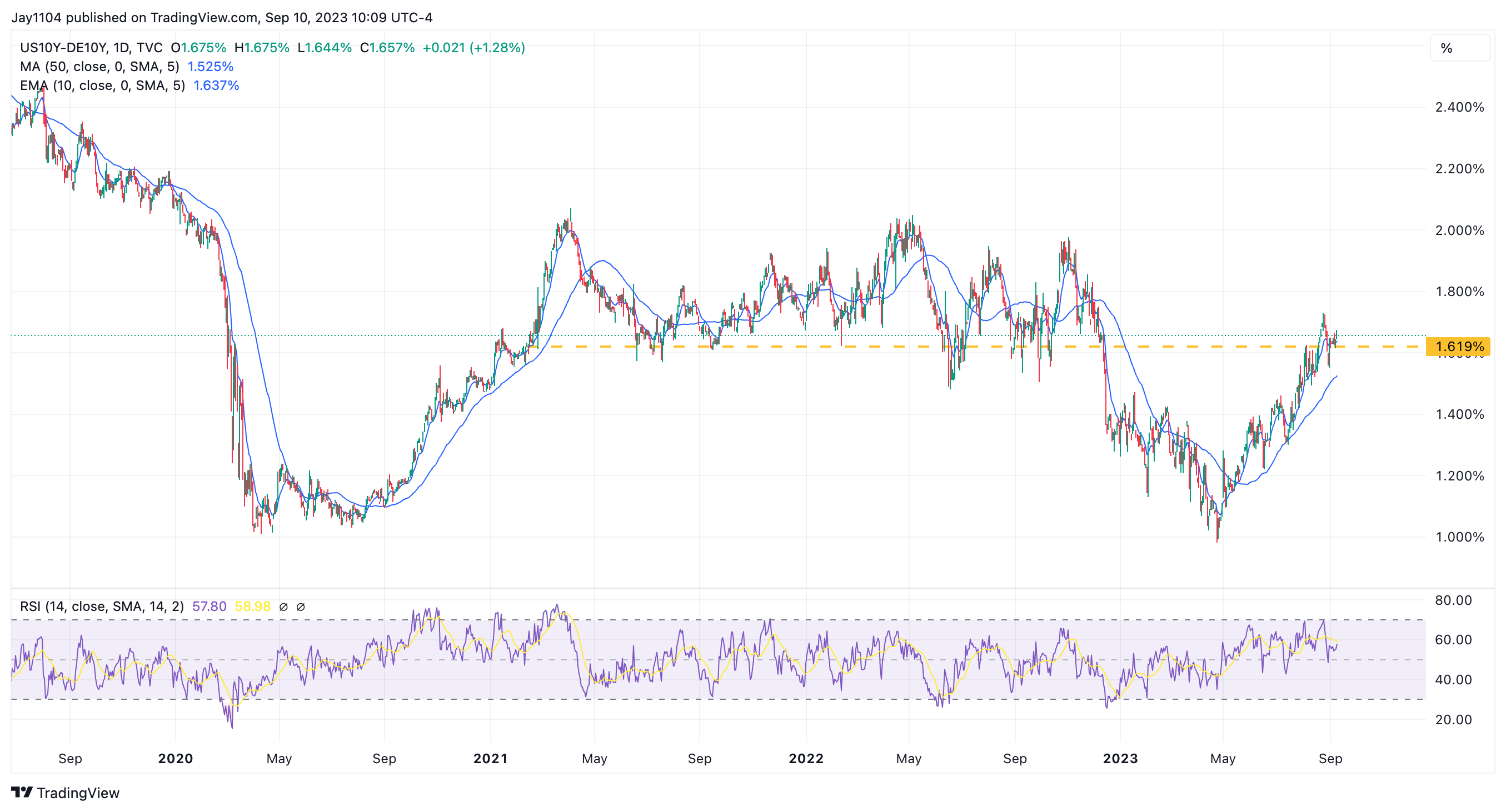

Если процентные ставки в США продолжат расти быстрее, чем в Европе, это может привести к увеличению спреда между 10-летними трежерис и 10-летними немецкими гособлигациями.

Увеличение этого спреда, возможно даже до 2%, действительно реально (последний раз такой уровень фиксировался в ноябре 2022 года). Этот сценарий станет еще более вероятным, если дела в американской экономике будут обстоять лучше, чем в европейской.

Спред 10-летних трежерис и 10-летних гособлигаций Германии

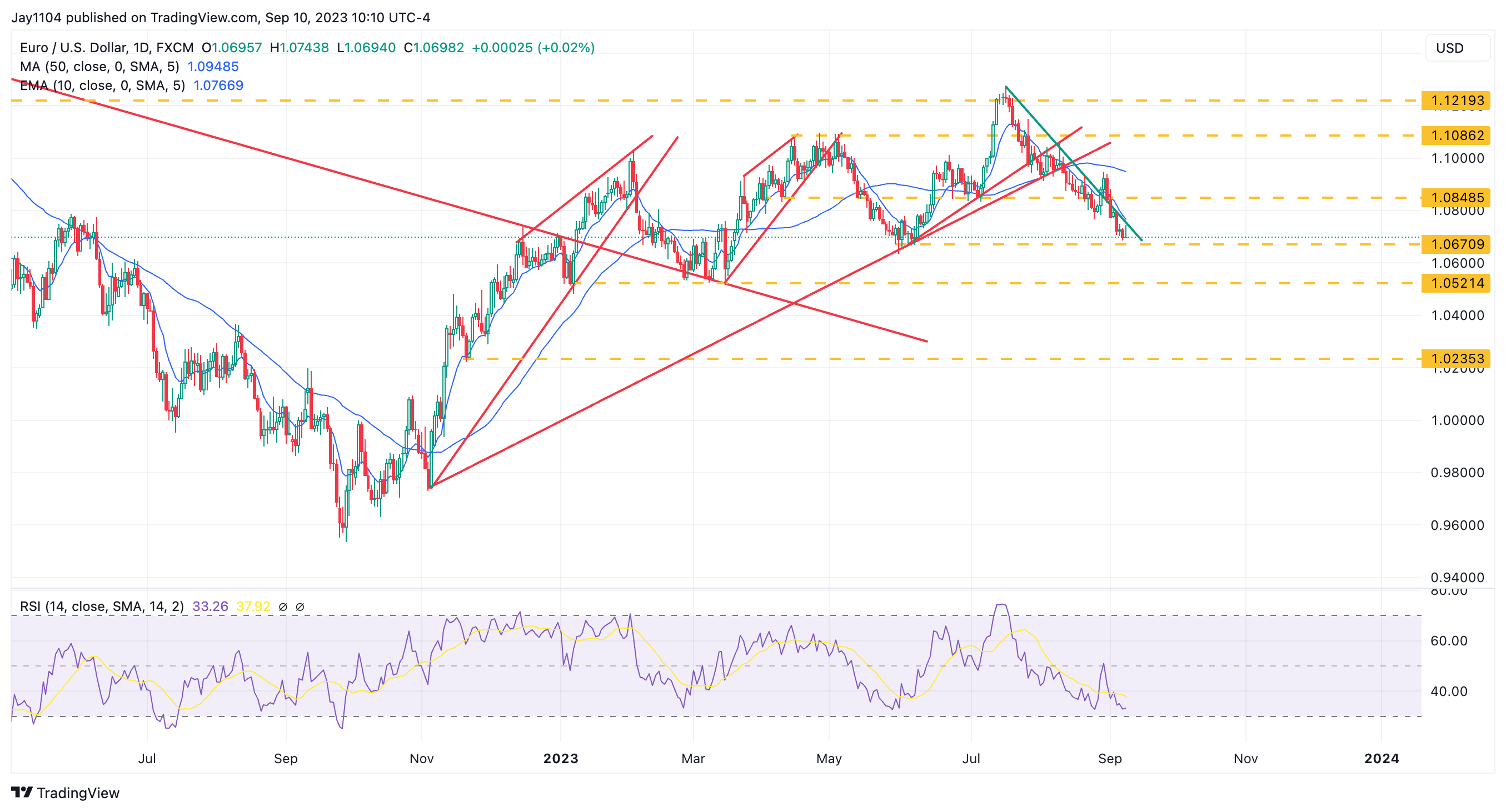

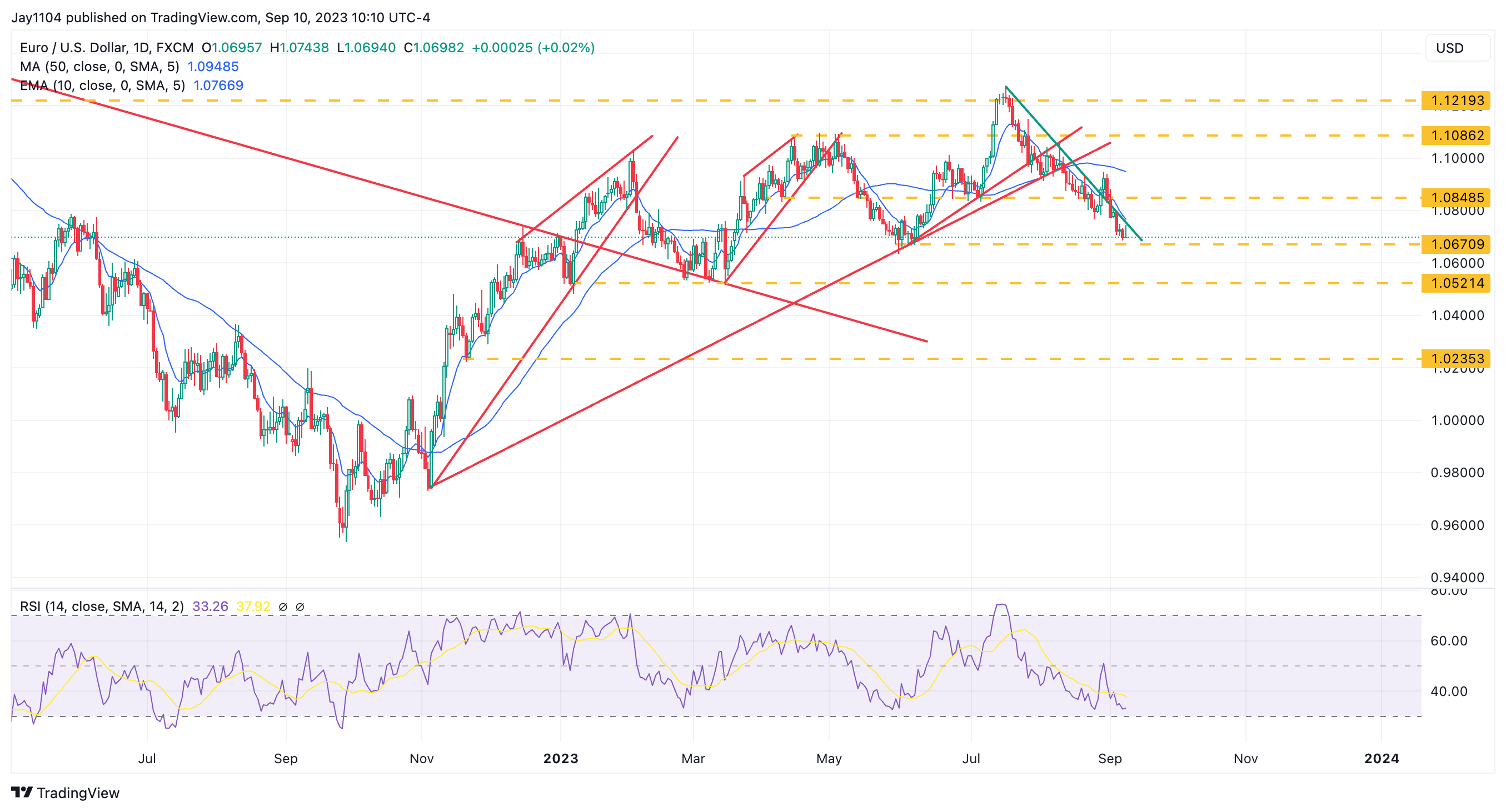

Когда спред доходности между США и Европой увеличивается, это часто оказывает понижательное давление на евро в паре с долларом США.

Евро сейчас торгуется в районе ключевой поддержки около 1,067. При пробое этой поддержки не исключено дальнейшее ослабление евро по отношению к доллару, возможно примерно к 1,05.

EUR/USD – дневной таймфрейм

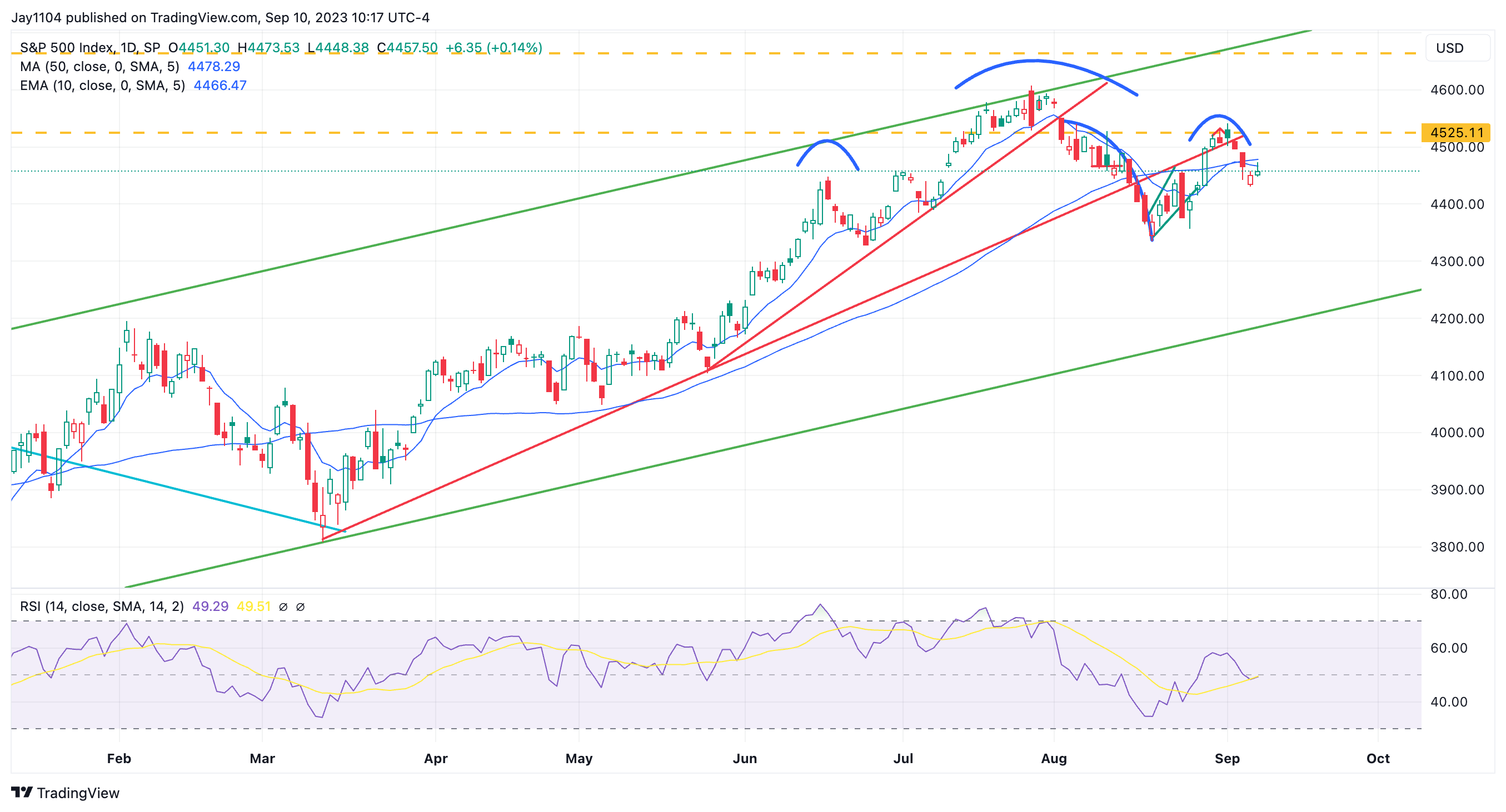

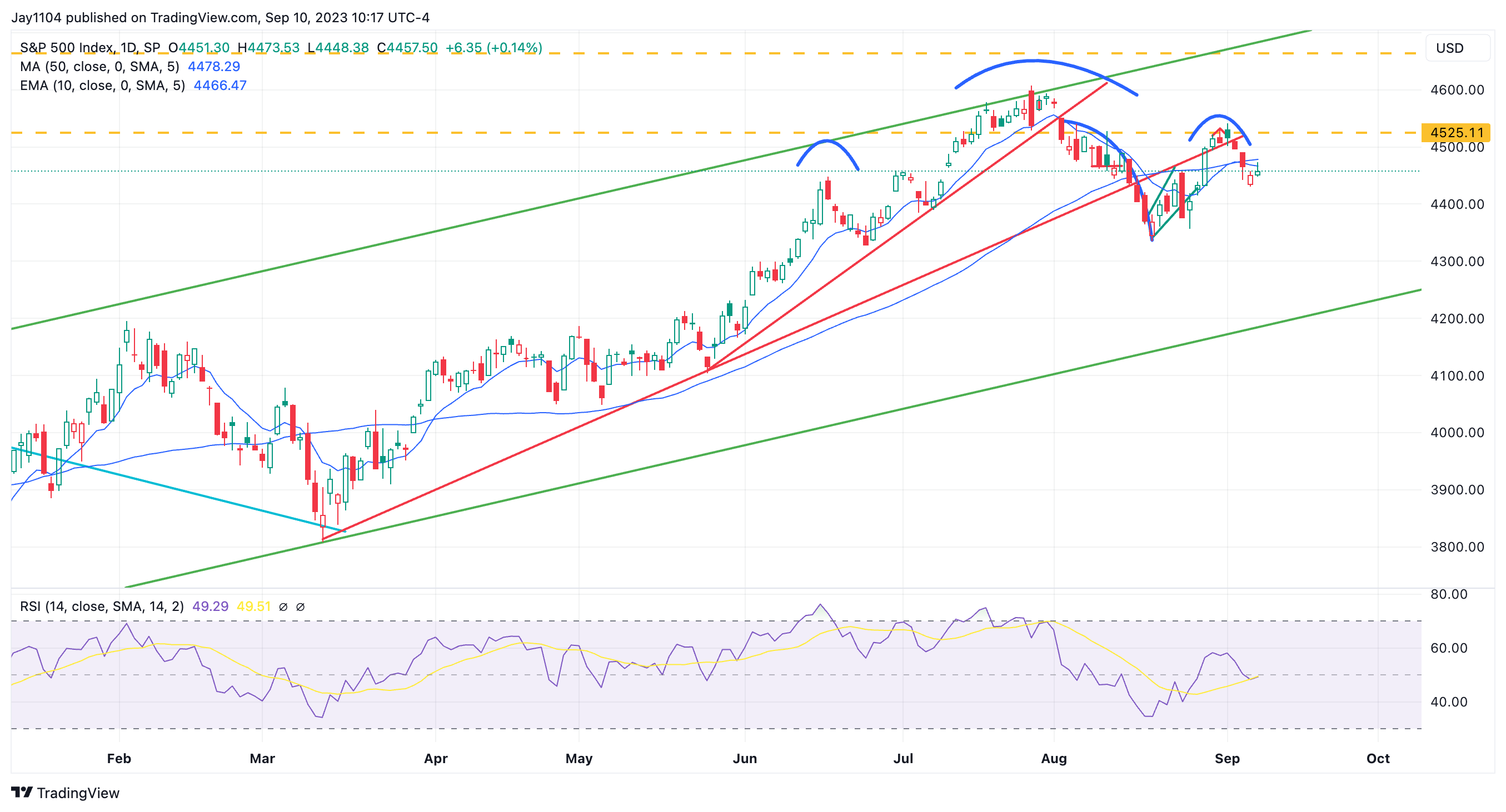

Текущие макроэкономические условия, характеризующиеся высокими процентными ставками, укреплением доллара, ростом цен на нефть и вероятностью ускорения инфляции, проблематичны с точки зрения динамики акций.

Эти факторы в совокупности могут создать препятствия для акций. Индекс S&P 500 не сумел продлить ралли выше 50-дневной скользящей средней и опустился ниже нее. Более того, безуспешными оказались также попытки индекса подняться выше нижнего тренда bump and run.

В добавок к этому, на графике, похоже, формируется фигура «голова и плечи», указывающая на возможное появление «медвежьего» тренда.

Пробой поддержки на 4300 может создать условия для ожидаемого мною отката назад к уровню 4100. Этот откат может фактически полностью нивелировать ралли, которое, как мне кажется, стало возможным благодаря благоприятным финансовым условиям.

S&P 500 – дневной таймфрейм

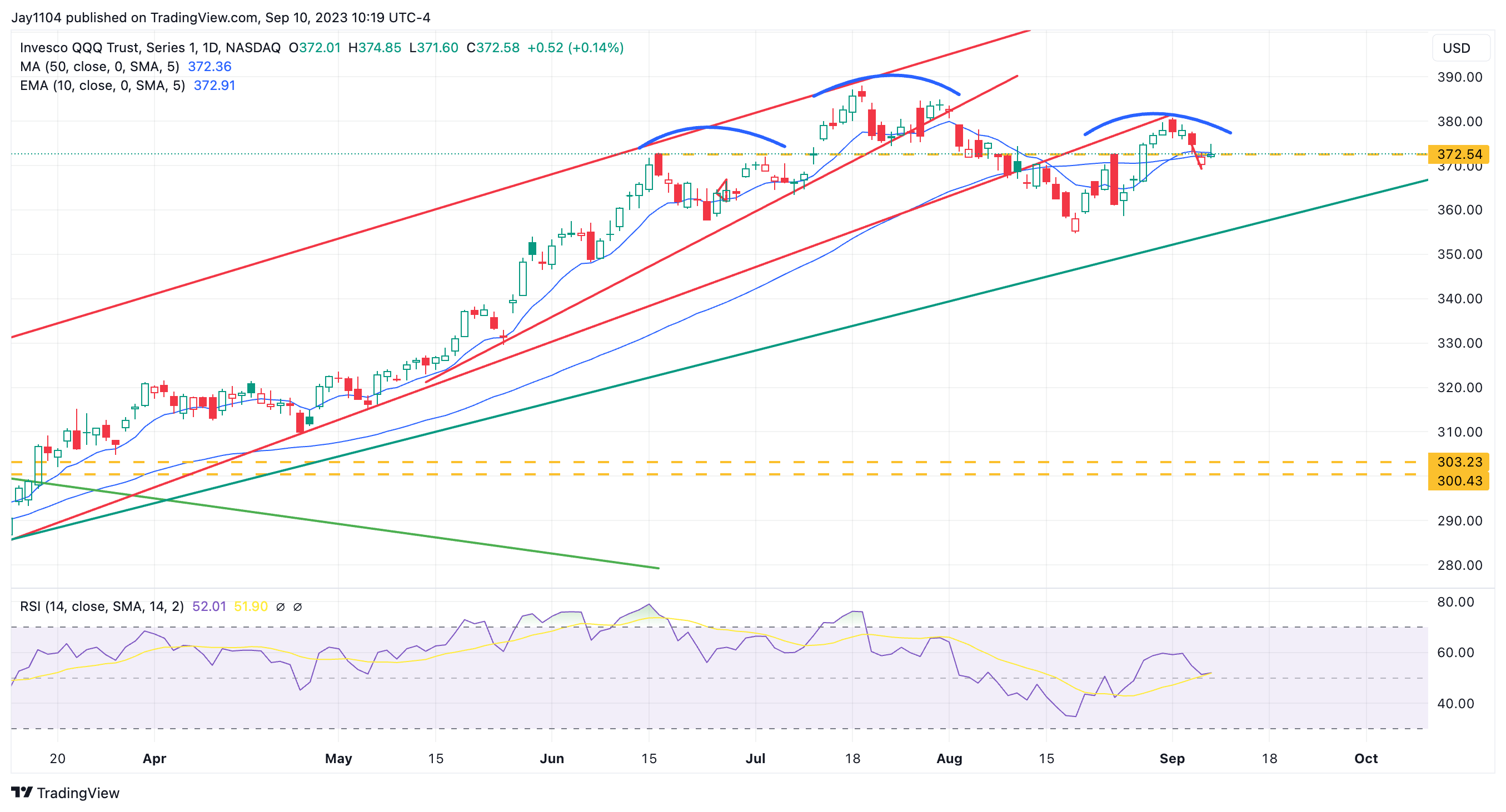

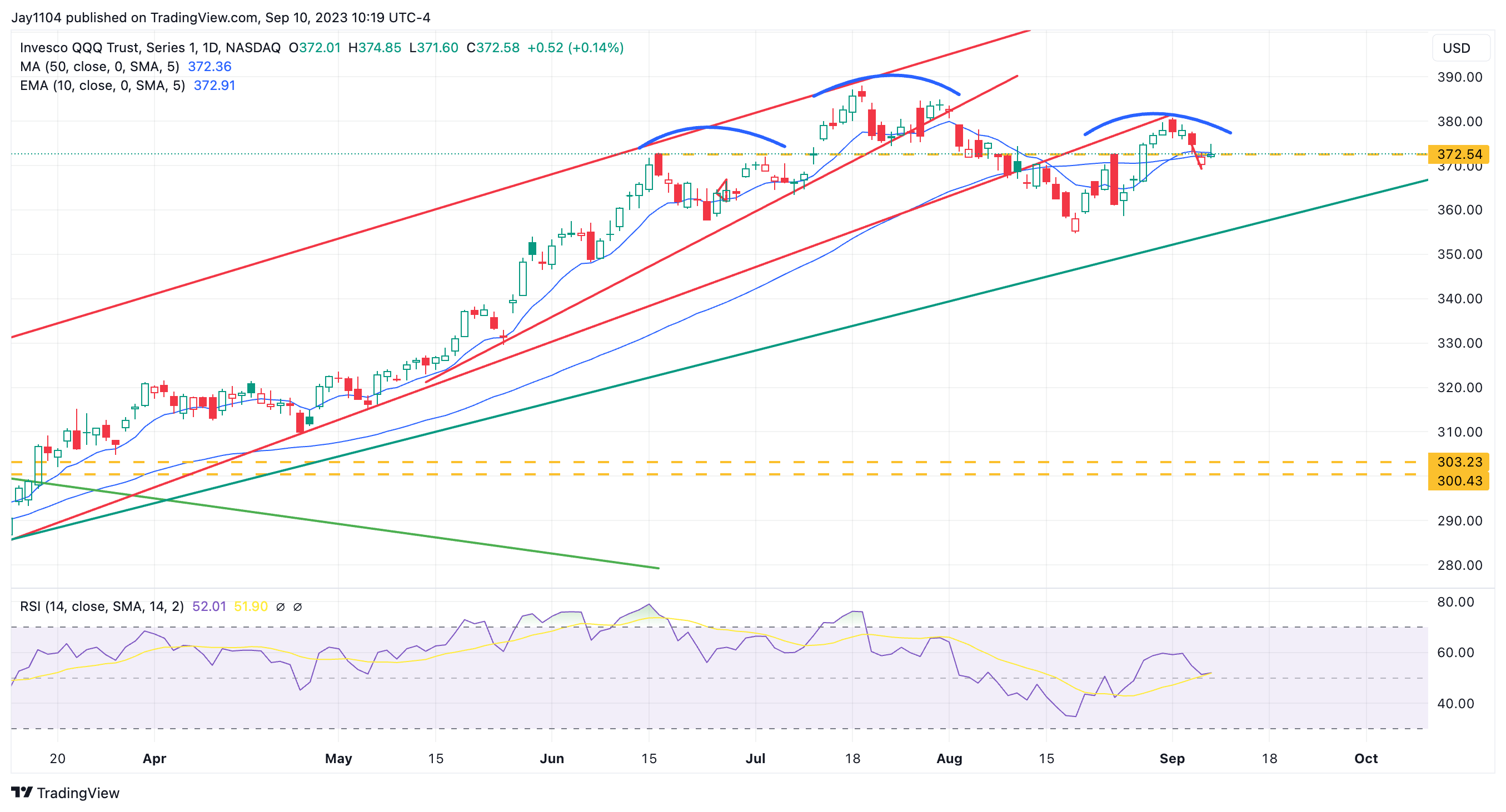

Если биржевой фонд QQQ пробьет уровень $355, это подтвердит паттерн «голова и плечи» и просигнализирует о потенциальном нисходящем тренде. При таком сценарии вполне вероятен возврат в район $325.

QQQ – дневной таймфрейм

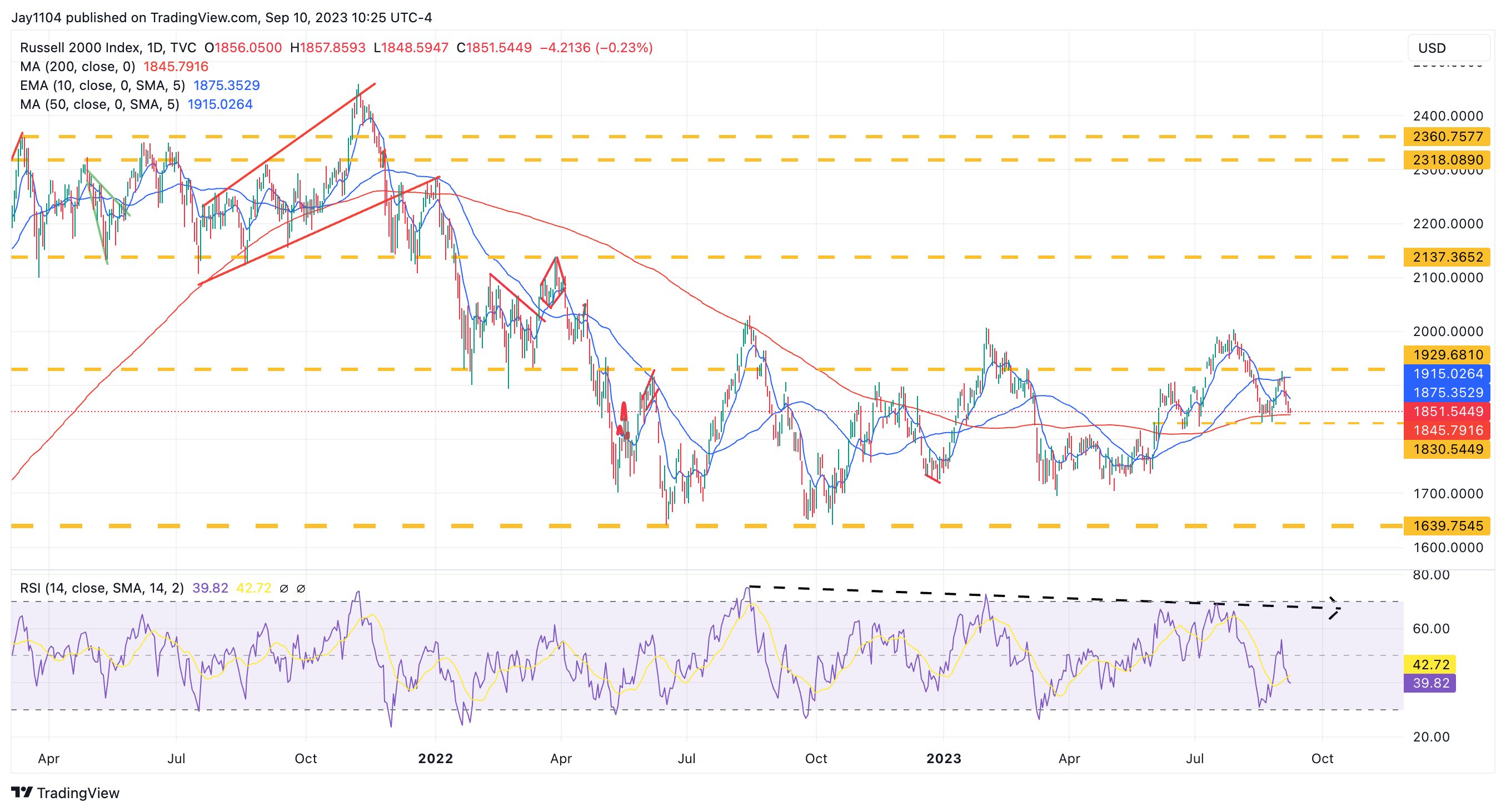

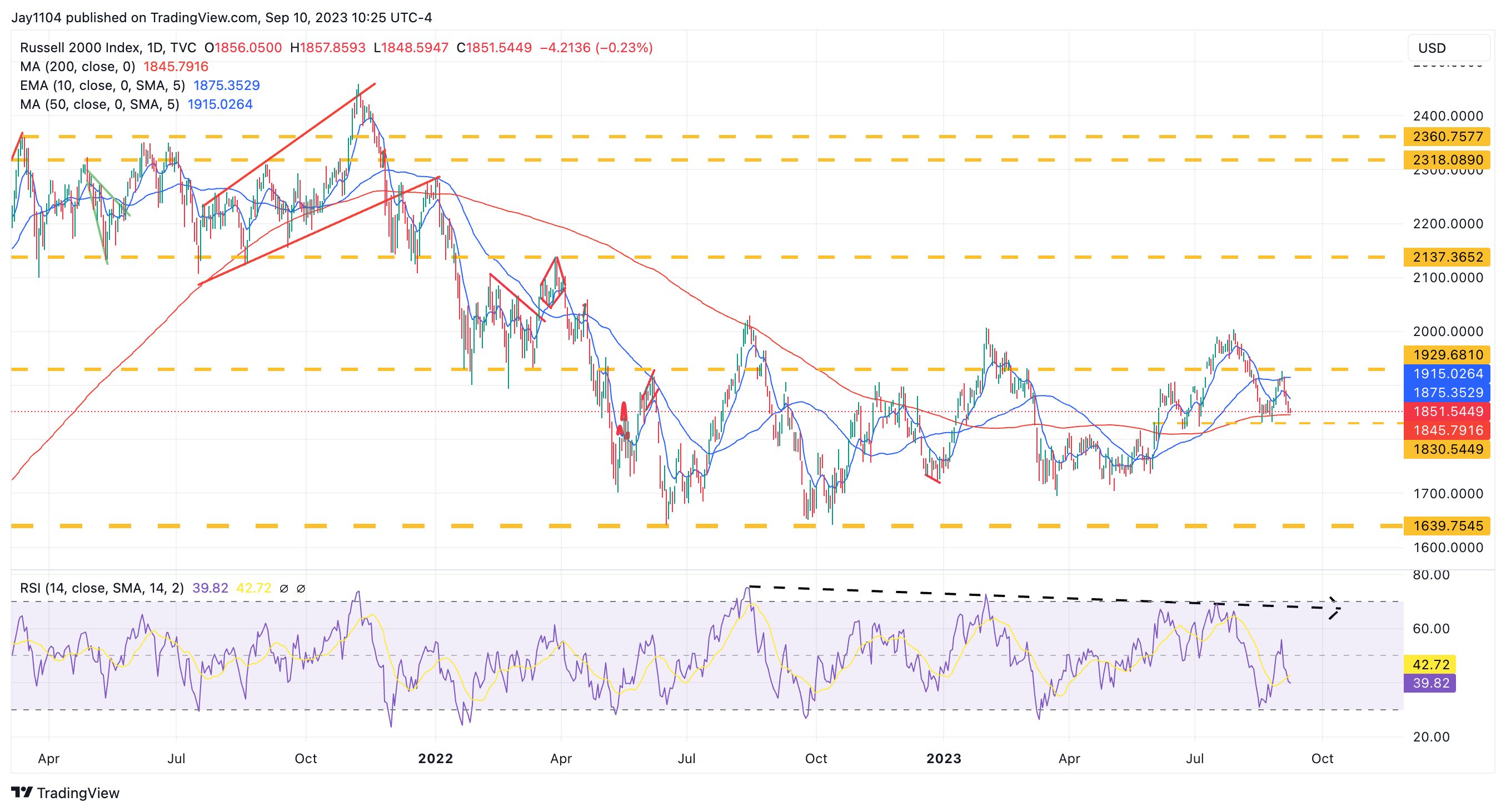

Внимание на себя обращает относительная слабость Russell 2000 по сравнению с S&P 500 и QQQ. Индекс вот-вот опустится ниже 200-дневной скользящей средней, а это — технический сигнал о потенциальном «медвежьем» тренде.

Откат Russell 2000 ниже уровня 1825 создаст условия для дальнейшего снижения приблизительно к 1700 с потенциальной повторной проверкой на прочность предыдущих минимумов.

Russell 2000 – дневной таймфрейм

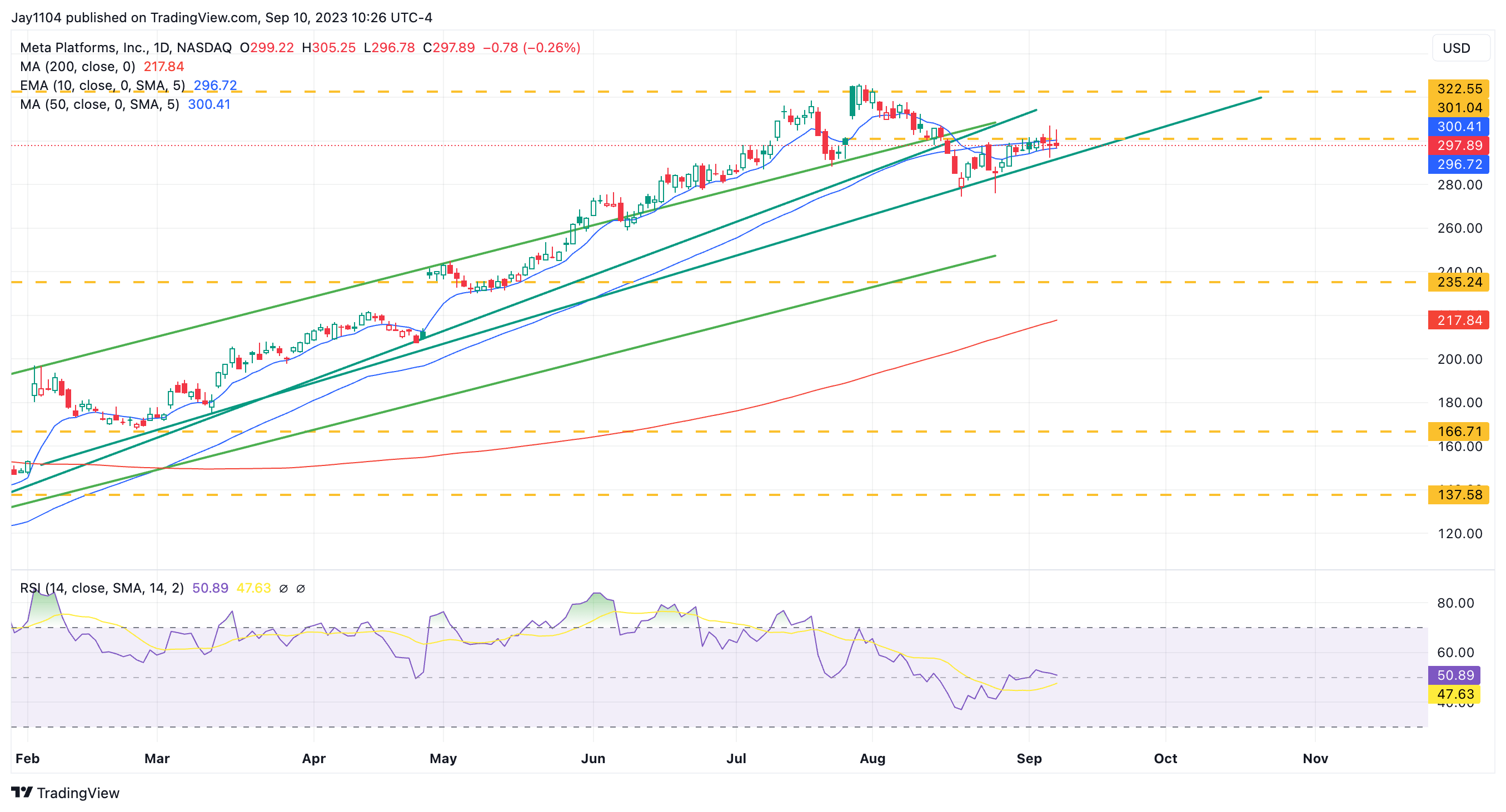

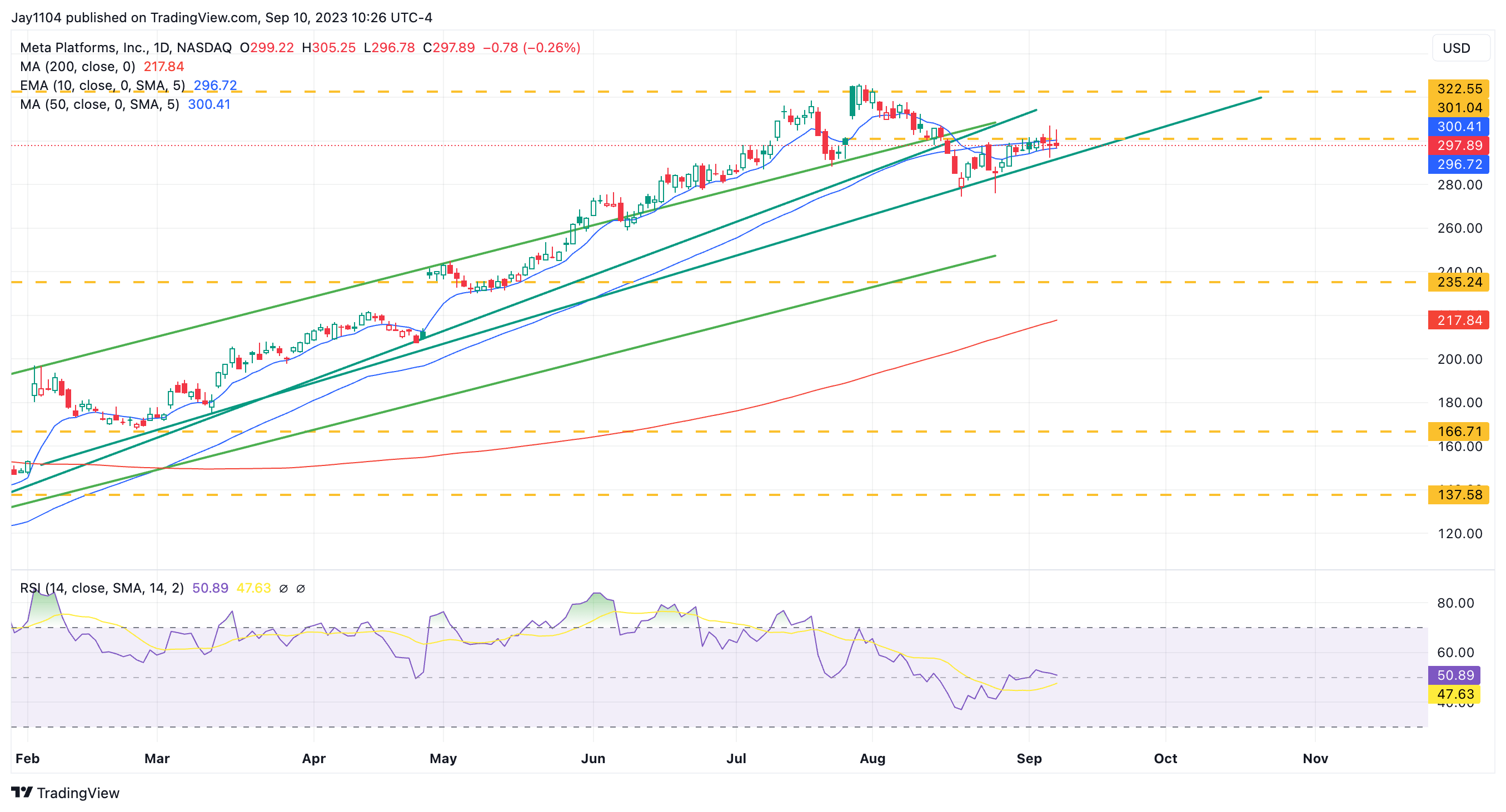

Акции Meta* (NASDAQ:META) уже с середины августа безуспешно пытаются пробить и удержаться выше уровня $300. Поскольку Meta* — это важный компонент Nasdaq и видный игрок технологического сектора, динамика ее акций может служить барометром для общих рыночных трендов.

Следует отметить, что акции Meta*, ранее известной как Facebook, в числе первых восстановились после первоначального падения рынка и теперь, похоже, в числе первых начинают двигаться по нисходящей.

Ключевая поддержка сейчас находится на уровне $275. Пробой этой поддержки может стать сигналом о дальнейшем снижении и повлиять на общие настроения на рынке.

Meta – дневной таймфрейм

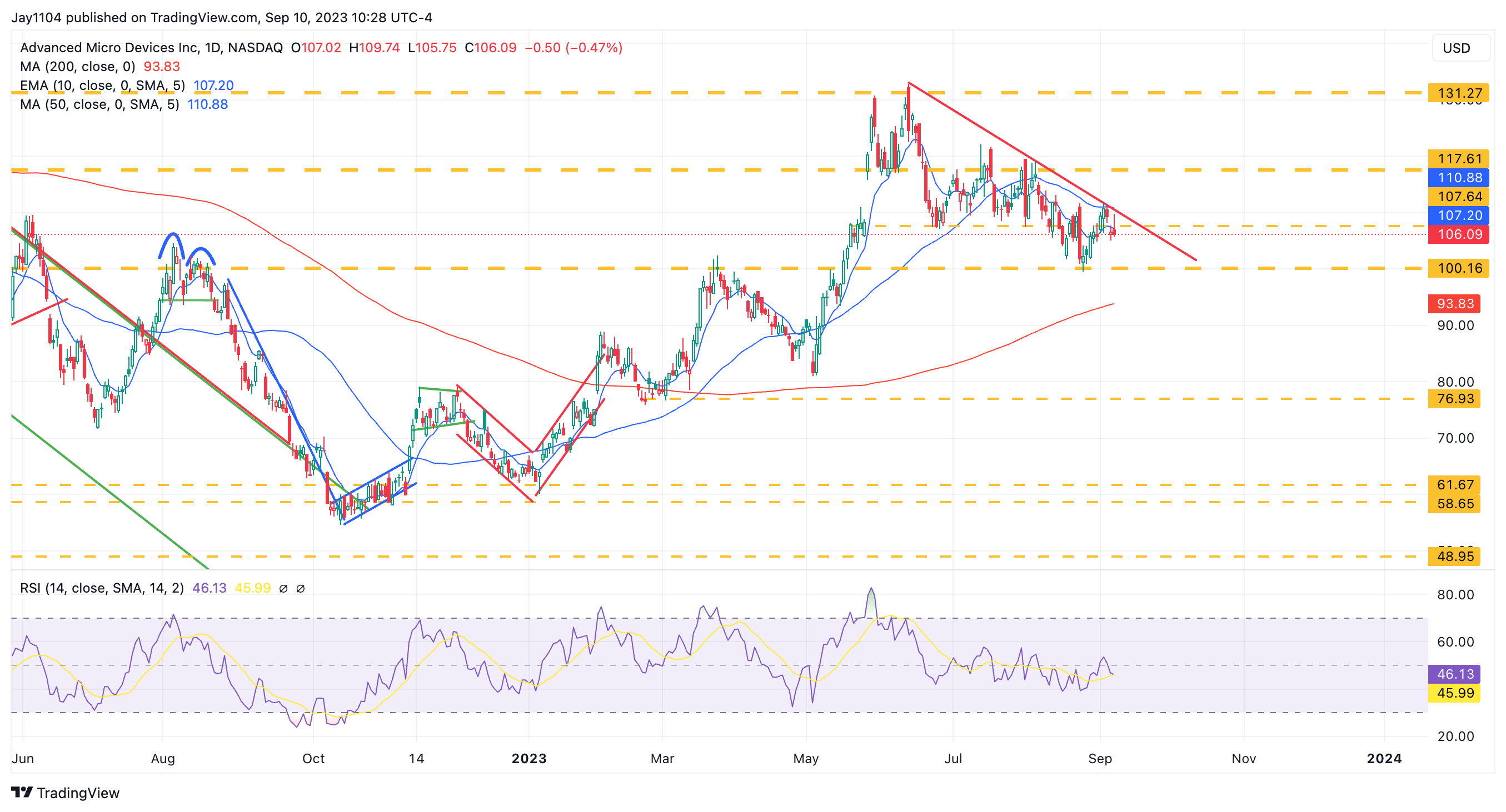

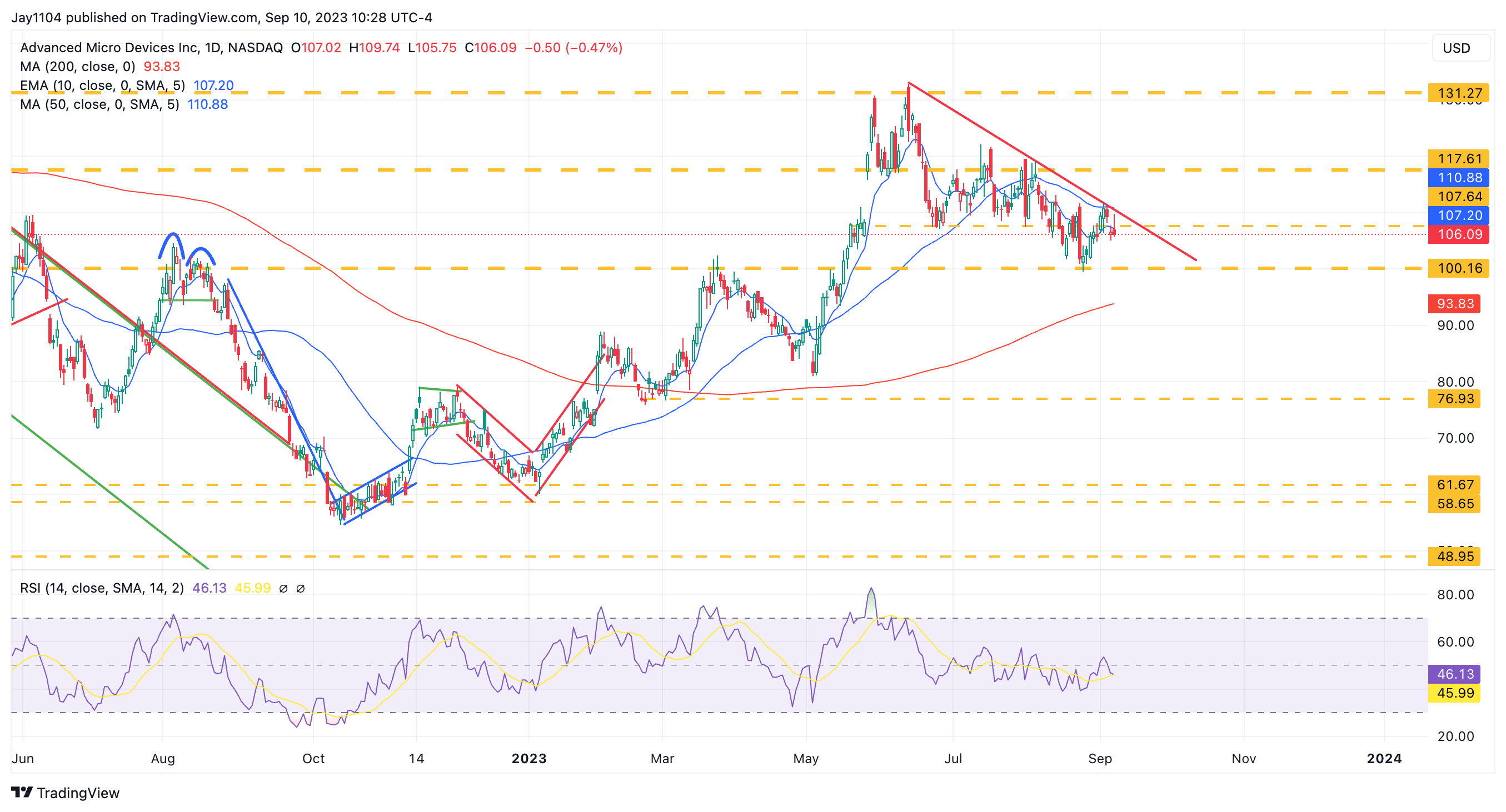

На графике Advanced Micro Devices (NASDAQ:AMD), похоже, формируется на вид очень «медвежий» нисходящий треугольник. «Быкам» важно не допустить пробоя уровня $100, поскольку он может повлечь за собой дальнейшее снижение примерно к $80.

AMD – дневной таймфрейм

Согласно прогнозам, месячный ИПЦ составит 0,6%, а годовой — 3,6% по сравнению с 0,2% и 3,2% в предыдущем месяце.

Между тем, рост розничных продаж в августе, согласно прогнозам, замедлился до 0,1% м/м по сравнению с 0,7% в июле. Годовой ИЦП за август прогнозируется на уровне 1,3% против 0,8% в предыдущем месяце.

Что касается рыночных ожиданий, инфляционные свопы в настоящее время указывают на значение 3,64% для годового ИПЦ. Правда средние оценки из других источников чуть отличаются — 3,78% согласно Kalshi, 3,8% согласно ФРБ Кливленда, 3,62% согласно среднему прогнозу аналитиков и 3,56% согласно Bloomberg.

Недавнее усиление инфляции в значительной степени обусловлено ростом цен на нефть и бензин, который наблюдался весь август и теперь продолжается в сентябре. Дефляционный эффект, связанный со снижением цен на энергоносители, остался в прошлом, и дальнейший рост цен на нефть и бензин в ближайшие месяцы будет оказывать все большее инфляционное давление на экономику.

Следовательно, вполне вероятно, что рынок может быстро переключить свое внимание со свежих данных по инфляции, если они окажутся низкими, учитывая, что продолжающийся рост цен на нефть и бензин остается доминирующим фактором.

Цены на нефть на днях пробили ключевой уровень сопротивления, при этом еще один важный район сопротивления находится около $89. Правда более прочное сопротивление, как предполагается, появится не ниже диапазона $92–93. Это означает потенциал для дальнейшего роста цен на нефть в ближайшие недели.

Фьючерсы на нефть марки WTI – дневной таймфрейм

Уровни запасов нефти сейчас находятся у нижней границы нормального для последних пяти лет диапазона. Тем временем, запасы стратегического нефтяного резерва США примерно соответствуют уровням начала 1980-х годов.

Эти факторы вкупе с сокращением объемов добычи ведущими экспортерами, в том числе Саудовской Аравией и Россией, явно указывают на то, что в обозримом будущем цены на нефть, вероятно, продолжат испытывать повышательное давление.

Сочетание снизившихся запасов, беспрецедентно низких объемов нефти в стратегическом нефтяном резерве и меры по сокращению предложения, предпринятые ключевыми добывающими странами, свидетельствуют о благоприятной обстановке с точки зрения повышательного давления на цены.

Цены на нефть

Скачок цен на нефть в сочетании с неожиданно сильными макроэкономическими данными начал оказывать повышательное давление на доходность облигаций, особенно на длинном конце кривой.

Особенно существенно повысилась доходность 10-летних и 30-летних казначейских облигаций, при этом, судя по долгосрочным трендам, в обоих случаях доходность продолжит повышаться с текущих уровней.

Не исключено, что доходность 10-летних облигаций устремится в сторону примерно 4,7% в случае пробоя порогового уровня 4,4%.

Доходность 10-летних трежерис – недельный таймфрейм

Если процентные ставки в США продолжат расти быстрее, чем в Европе, это может привести к увеличению спреда между 10-летними трежерис и 10-летними немецкими гособлигациями.

Увеличение этого спреда, возможно даже до 2%, действительно реально (последний раз такой уровень фиксировался в ноябре 2022 года). Этот сценарий станет еще более вероятным, если дела в американской экономике будут обстоять лучше, чем в европейской.

Спред 10-летних трежерис и 10-летних гособлигаций Германии

Когда спред доходности между США и Европой увеличивается, это часто оказывает понижательное давление на евро в паре с долларом США.

Евро сейчас торгуется в районе ключевой поддержки около 1,067. При пробое этой поддержки не исключено дальнейшее ослабление евро по отношению к доллару, возможно примерно к 1,05.

EUR/USD – дневной таймфрейм

Текущие макроэкономические условия, характеризующиеся высокими процентными ставками, укреплением доллара, ростом цен на нефть и вероятностью ускорения инфляции, проблематичны с точки зрения динамики акций.

Эти факторы в совокупности могут создать препятствия для акций. Индекс S&P 500 не сумел продлить ралли выше 50-дневной скользящей средней и опустился ниже нее. Более того, безуспешными оказались также попытки индекса подняться выше нижнего тренда bump and run.

В добавок к этому, на графике, похоже, формируется фигура «голова и плечи», указывающая на возможное появление «медвежьего» тренда.

Пробой поддержки на 4300 может создать условия для ожидаемого мною отката назад к уровню 4100. Этот откат может фактически полностью нивелировать ралли, которое, как мне кажется, стало возможным благодаря благоприятным финансовым условиям.

S&P 500 – дневной таймфрейм

Если биржевой фонд QQQ пробьет уровень $355, это подтвердит паттерн «голова и плечи» и просигнализирует о потенциальном нисходящем тренде. При таком сценарии вполне вероятен возврат в район $325.

QQQ – дневной таймфрейм

Внимание на себя обращает относительная слабость Russell 2000 по сравнению с S&P 500 и QQQ. Индекс вот-вот опустится ниже 200-дневной скользящей средней, а это — технический сигнал о потенциальном «медвежьем» тренде.

Откат Russell 2000 ниже уровня 1825 создаст условия для дальнейшего снижения приблизительно к 1700 с потенциальной повторной проверкой на прочность предыдущих минимумов.

Russell 2000 – дневной таймфрейм

Акции Meta* (NASDAQ:META) уже с середины августа безуспешно пытаются пробить и удержаться выше уровня $300. Поскольку Meta* — это важный компонент Nasdaq и видный игрок технологического сектора, динамика ее акций может служить барометром для общих рыночных трендов.

Следует отметить, что акции Meta*, ранее известной как Facebook, в числе первых восстановились после первоначального падения рынка и теперь, похоже, в числе первых начинают двигаться по нисходящей.

Ключевая поддержка сейчас находится на уровне $275. Пробой этой поддержки может стать сигналом о дальнейшем снижении и повлиять на общие настроения на рынке.

Meta – дневной таймфрейм

На графике Advanced Micro Devices (NASDAQ:AMD), похоже, формируется на вид очень «медвежий» нисходящий треугольник. «Быкам» важно не допустить пробоя уровня $100, поскольку он может повлечь за собой дальнейшее снижение примерно к $80.

AMD – дневной таймфрейм

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба