Металлурги наконец начали публиковать отчетности. Как оказалось, все очень даже неплохо.

В этой статье посмотрим, как обстоят дела в секторе и как отчитались компании.

Потребление стали в России во 2 квартале выросло на 21% по сравнению с прошлым годом и на 8,3% к 1 кварталу. Дно по потреблению было пройдено и сейчас спрос держится на высоких уровнях.

Основной драйвер — строительство жилья и коммерческих помещений. Также на динамику роста повлияло восстановление машиностроения.

Представители «Северстали» говорят, что это скорее не рост, а восстановление потребления до приемлемых уровней. Высокие значения 2-го квартала объясняются сезонностью.

Вслед за потреблением, а также курсом рубля растут и цены на внутреннем рынке.

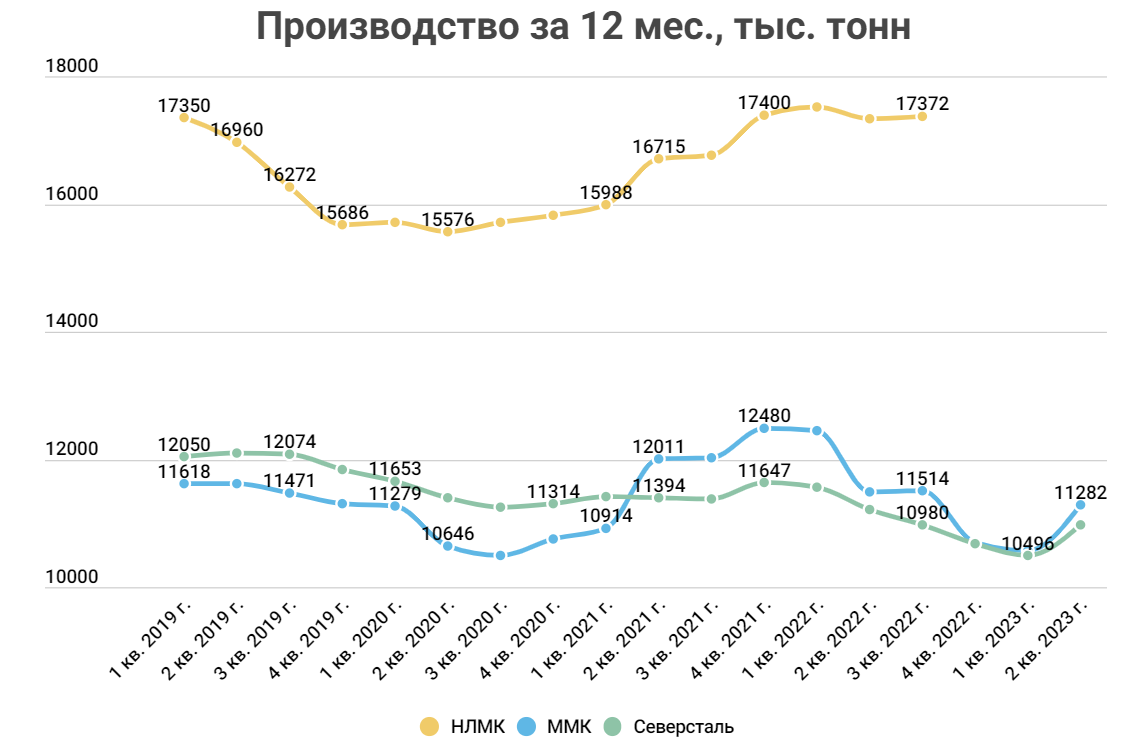

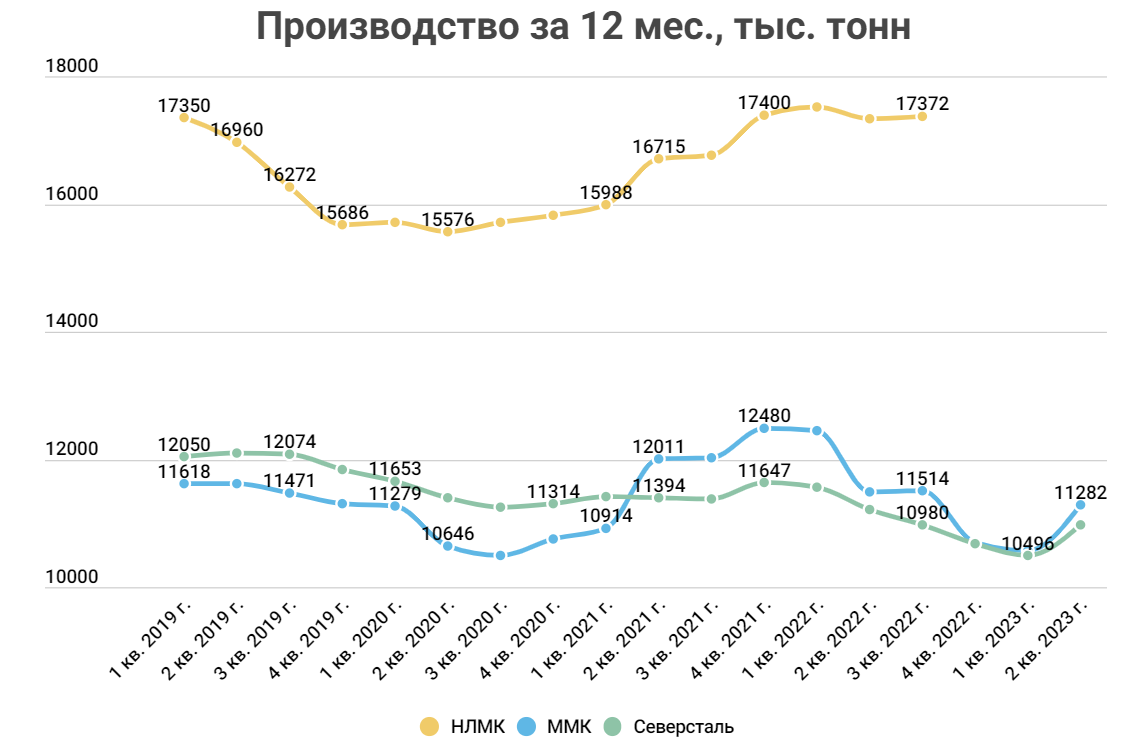

Производство стали у компаний постепенно падало с начала 2022 года. Это было связано со снижением спроса, неопределенностью в связи с санкциями. Но во 2-м квартале 2023 года производство стало расти.

Менеджмент «Северстали» говорит, что у компании практически полная загрузка мощностей и в 2023 году планируют произвести 11,5 млн тонн. А это больше, чем в 2021-2022 годы.

НЛМК пока единственный сталевар, который не возобновил публикацию отчетности. Скорее всего это связано с тем, что компания не попала под санкции и не хочет лишний раз светиться. По старым отчетам видно, что производство компании после СВО практически не изменилось.

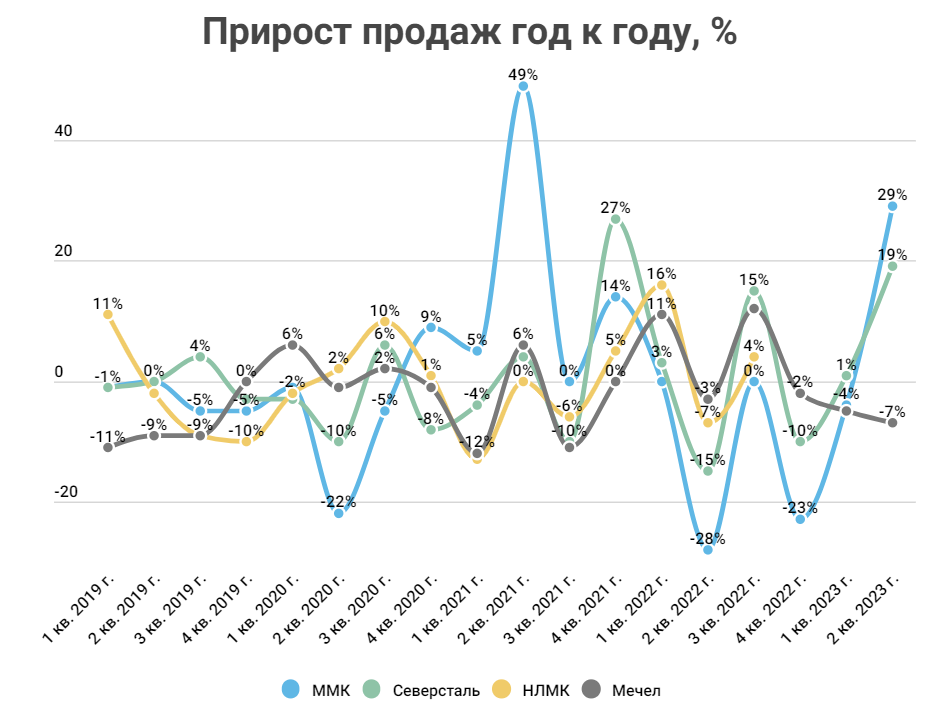

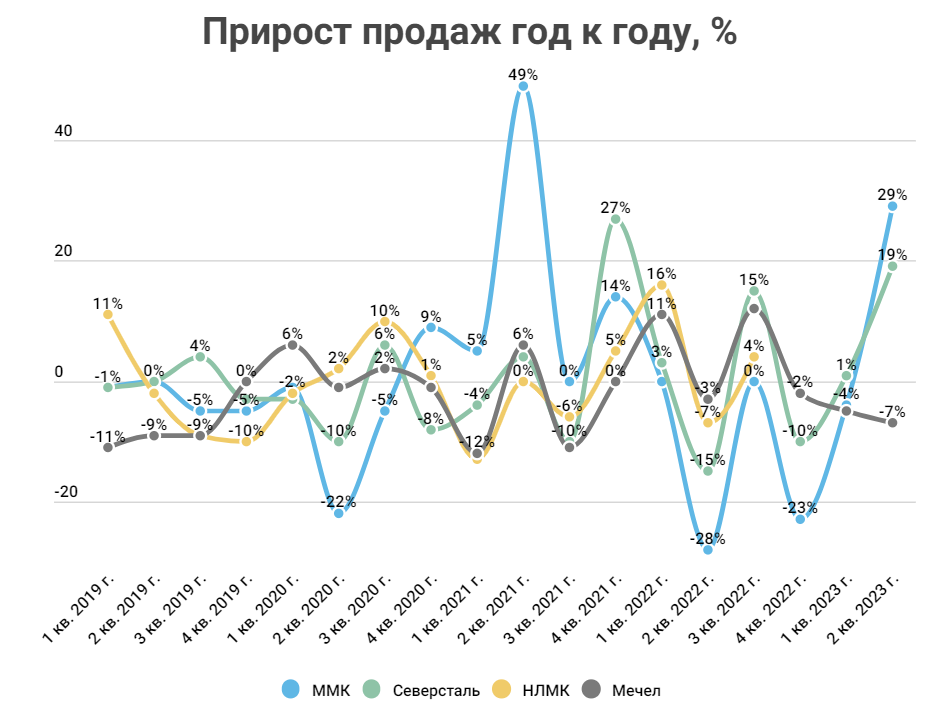

Продажи также начали восстанавливаться. Самый большой рост во 2-м квартале показал ММК. Но это связано с большим снижением в прошлом году.

У «Северстали» амплитуда меньше, но и восстановление продаж лучше.

«Мечел» идет вне тренда. В прошлом году продажи находились на стабильном уровне, но во 2 кв. 2023 года неожиданно просели. Стоит отметить, что стальной сегмент «Мечела» относительно других компаний небольшой и исторически работает на внутренний рынок.

Выручка «Северстали» снизилась на 10% к прошлому году. В 2022 году результат был на уровне 2021 года.

У ММК похожая ситуация, только за это полугодие снижение было больше.

Результаты «Мечела» более волатильны, так как сильно зависят от цен на уголь.

А вот разница в рентабельности уже заметна сильнее. «Северсталь» сохранила рентабельность EBITDA на уровне прошлых лет.

У ММК показатель снизился по сравнению с 2021 годом, но тогда это было аномальное значение. Среднегодовая рентабельность компании — 29%.

У «Мечела» рентабельность упала на фоне снижения цен на уголь. Угольный сегмент составляет большую часть EBITDA.

Свободный денежный поток стабилизировался только у «Северстали», у ММК он значительно снизился по сравнению с прошлыми периодами. У «Мечела» хоть денежный поток и упал, он все равно находится на хороших исторических значениях.

Все компании с 2021 года сократили долговую нагрузку за счет отсутствия дивидендов. Долговая нагрузка «Мечела» выросла в 1 пол. 2023 года из-за ослабления рубля, половина долга номинирована в валюте.

Акции металлургических компаний в 2023 году чувствуют себя неплохо. Компании явно подкупали под отчетности и потенциальные дивиденды. Слабее всех выглядит ММК, что в целом это обосновано финансовыми показателями. Компании пришлось тяжело из-за наплыва конкурентов на внутренний рынок.

«Мечел» сильно разогнали под снижение долга. И на мой взгляд, этот момент уже отыгран сполна.

НЛМК без отчетности выглядит сильнее ММК и «Северстали» из-за того, что компания не под санкциями и продает в Европе и США

Учитывая рост акций за 2023 год, компании уже сложно назвать дешевыми. Финансовые результаты отыграны в полной мере. Учитывая жесткую денежно-кредитную политику ЦБ и увеличение минимального взноса по ипотеке, строительный сектор явно притормозит. Соответственно, дальнейшего роста потребления стали я не жду.

Основной драйвер сейчас — возобновление дивидендных выплат. Учитывая денежный поток и финансовое состояние, фаворит в этом плане — «Северсталь». У НЛМК в теории тоже может быть все хорошо, но мы не знаем даже операционных показателей.

В этой статье посмотрим, как обстоят дела в секторе и как отчитались компании.

Потребление стали в России во 2 квартале выросло на 21% по сравнению с прошлым годом и на 8,3% к 1 кварталу. Дно по потреблению было пройдено и сейчас спрос держится на высоких уровнях.

Основной драйвер — строительство жилья и коммерческих помещений. Также на динамику роста повлияло восстановление машиностроения.

Представители «Северстали» говорят, что это скорее не рост, а восстановление потребления до приемлемых уровней. Высокие значения 2-го квартала объясняются сезонностью.

Вслед за потреблением, а также курсом рубля растут и цены на внутреннем рынке.

Производство стали у компаний постепенно падало с начала 2022 года. Это было связано со снижением спроса, неопределенностью в связи с санкциями. Но во 2-м квартале 2023 года производство стало расти.

Менеджмент «Северстали» говорит, что у компании практически полная загрузка мощностей и в 2023 году планируют произвести 11,5 млн тонн. А это больше, чем в 2021-2022 годы.

НЛМК пока единственный сталевар, который не возобновил публикацию отчетности. Скорее всего это связано с тем, что компания не попала под санкции и не хочет лишний раз светиться. По старым отчетам видно, что производство компании после СВО практически не изменилось.

Продажи также начали восстанавливаться. Самый большой рост во 2-м квартале показал ММК. Но это связано с большим снижением в прошлом году.

У «Северстали» амплитуда меньше, но и восстановление продаж лучше.

«Мечел» идет вне тренда. В прошлом году продажи находились на стабильном уровне, но во 2 кв. 2023 года неожиданно просели. Стоит отметить, что стальной сегмент «Мечела» относительно других компаний небольшой и исторически работает на внутренний рынок.

Выручка «Северстали» снизилась на 10% к прошлому году. В 2022 году результат был на уровне 2021 года.

У ММК похожая ситуация, только за это полугодие снижение было больше.

Результаты «Мечела» более волатильны, так как сильно зависят от цен на уголь.

А вот разница в рентабельности уже заметна сильнее. «Северсталь» сохранила рентабельность EBITDA на уровне прошлых лет.

У ММК показатель снизился по сравнению с 2021 годом, но тогда это было аномальное значение. Среднегодовая рентабельность компании — 29%.

У «Мечела» рентабельность упала на фоне снижения цен на уголь. Угольный сегмент составляет большую часть EBITDA.

Свободный денежный поток стабилизировался только у «Северстали», у ММК он значительно снизился по сравнению с прошлыми периодами. У «Мечела» хоть денежный поток и упал, он все равно находится на хороших исторических значениях.

Все компании с 2021 года сократили долговую нагрузку за счет отсутствия дивидендов. Долговая нагрузка «Мечела» выросла в 1 пол. 2023 года из-за ослабления рубля, половина долга номинирована в валюте.

Акции металлургических компаний в 2023 году чувствуют себя неплохо. Компании явно подкупали под отчетности и потенциальные дивиденды. Слабее всех выглядит ММК, что в целом это обосновано финансовыми показателями. Компании пришлось тяжело из-за наплыва конкурентов на внутренний рынок.

«Мечел» сильно разогнали под снижение долга. И на мой взгляд, этот момент уже отыгран сполна.

НЛМК без отчетности выглядит сильнее ММК и «Северстали» из-за того, что компания не под санкциями и продает в Европе и США

Учитывая рост акций за 2023 год, компании уже сложно назвать дешевыми. Финансовые результаты отыграны в полной мере. Учитывая жесткую денежно-кредитную политику ЦБ и увеличение минимального взноса по ипотеке, строительный сектор явно притормозит. Соответственно, дальнейшего роста потребления стали я не жду.

Основной драйвер сейчас — возобновление дивидендных выплат. Учитывая денежный поток и финансовое состояние, фаворит в этом плане — «Северсталь». У НЛМК в теории тоже может быть все хорошо, но мы не знаем даже операционных показателей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба