RAZB0RKA отчета АЭРОФЛОТ по МСФО 1п'23.

По последним доступным данным, за 1 полугодие количество акционеров компании выросло еще на 3 тыс до 688 тыс человек

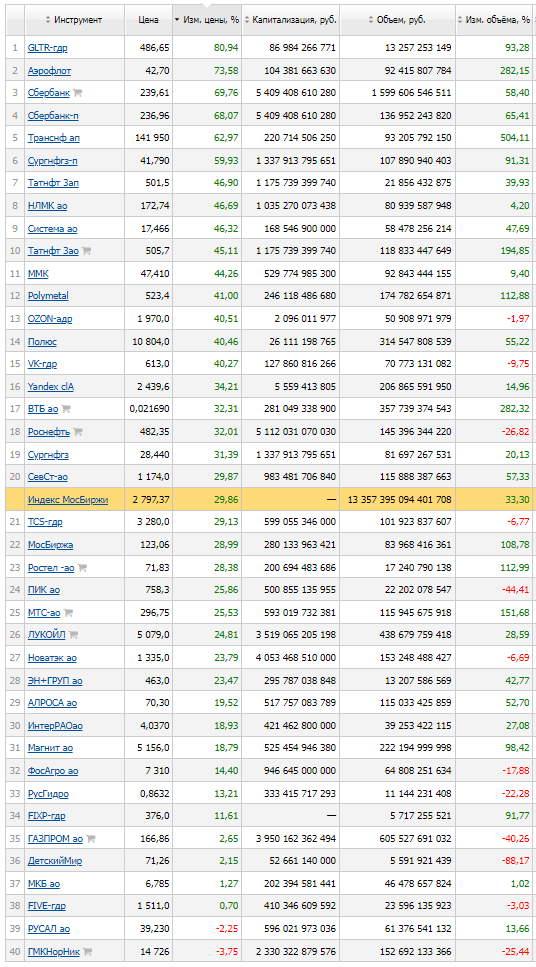

По количеству акционеров АЭРОФЛОТ уверенно входит в ТОП-10 компаний России, уступая только таким монстрам как СБЕР, ГАЗПРОМ и РОСНЕФТЬ

Удивительно, что при таком большом количестве акционеров разборка отчета компании по МСФО набрала всего 7% в голосовании на канале!

Даже кипрский "делящийся" QIWI набрал больше голосов!

Возможно, это объясняется тем, что среди участников канала невелика доля акционеров АЭРОФЛОТ?

А может быть, из-за того, что большинство подписчиков читали уже разбор отчета головной компании по РСБУ

Почему я назвал разборку фразой "Птичку жалко..." из известного советского фильма?

При росте выручки в 1 полугодии на 47%, компания отразила убыток 17 млрд руб на операционном уровне и чистый убыток в 82 млрд руб

Такой огромный убыток был вызван отрицательными курсовыми разницами из-за переоценки валютного лизингового долга по арендованным самолетам

Обращал внимание читателей, что все показатели, взвешенные на акции, кажутся меньше относительно предыдущих периодов из-за огромного размытия капитала

Количество акций компании после 2-ух допэмисиий выросло в 4 раза

На момент той разборки акции стоили 46 руб, что равнялось 183 руб до допэмиссий!

Мало кто понимает это глядя на упавший график цены акций

Не смотря на убытки, по итогам 1 полугодия акции АЭРОФЛОТ выросли на 73% и заняли 2-ое место среди индексных бумаг

Отдельно хочется отметить, что при капитализации АЭРОФЛОТ в 104 млрд, оборот торгов за полугодие составил 92 млрд руб

Я не знаю, как это возможно с учетом того, что официальный Free Float всего 25%

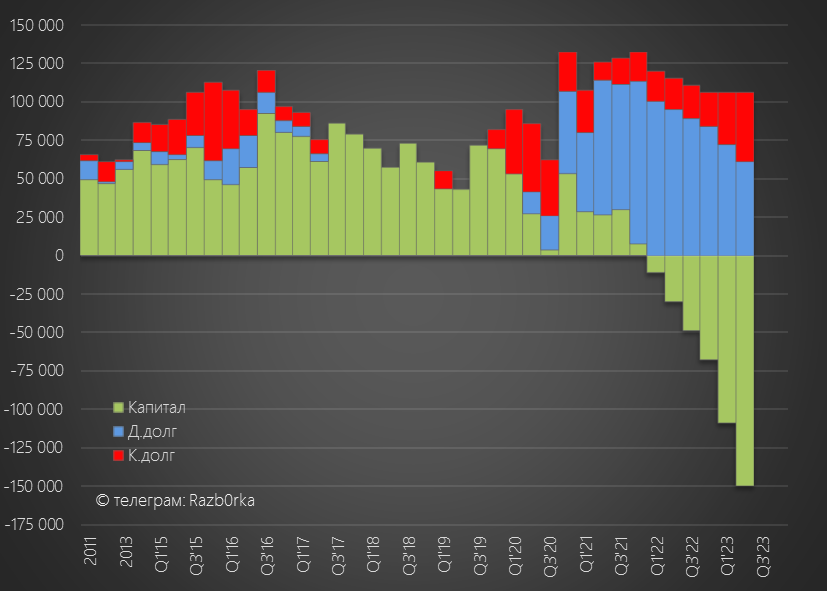

Рынок как будто не замечает, что из-за убытков, капитал компании продолжает все глубже уходить в отрицательную зону!

-150 млрд руб капитала означает, что акционеры АЭРОФЛОТ должны аналогичную сумму банкам, поставщикам и лизингодателям

Курс доллара на 30.06.23 составлял 87 руб, а на 30.09.23 уже 94 руб

Убыток в 3 квартале от курсовых разниц будет сопоставим с убытком 2 квартала

Наверное, зная ВСЁ это действительно не возникает особого желания смотреть еще и отчет МСФО

Чем он вообще может быть полезен?

Во-первых, он отражает результаты не только АЭРОФЛОТА, но и дочек ПОБЕДА и РОССИЯ

Во-вторых, в отличие от РСБУ в нем есть информация о денежных потоках группы, что намного важнее, чем бухгалтерские убытки

Вот как выглядит слайд с финансовыми показателями МСФО по версии компании

Выручка выросла в 1 полугодии на 40%, а операционная прибыль снизилась на 48% г-к-г

Как такое может быть?

Всё дело в снижении госсубсидий в 2 раза с 21 до 11.6 млрд руб (все они были выплачены в 1 квартале, в 2 квартале госсубсидий уже не было)

Кроме того, сократились выплаты государства по топливному демпферу на 59% с 25.4 до 10.4 млрд руб

Выплаты по демпферу сократились из-за стабилизации цен на авиакеросин и повышения цены отсечки в этом году

Показатели выручки и прибыли в динамике выглядят так (данных за 3-4 квартал'22 нет)

Операционная прибыль в 2 квартале вышла в символический плюс, даже не смотря на сокращение демпфера и отсутствие госсубсидий

Наверное это можно назвать достижением менеджмента

Более эффективная бизнес-модель ПОБЕДЫ тащит вверх результаты группы

Напомню, что в прошлые годы значительную часть операционной прибыли АЭРОФЛОТА формировали выплаты западных авиакомпаний за пролеты над территорией России, так называемые "пролетные"

К примеру, в 2019 году эти выплаты составили 41 млрд руб или 37 руб/акция

Но пандемия снизила, а потом СВО обнулила эту статью доходов компании

Почему ВСЕ пролетные деньги получал только один АЭРОФЛОТ?

Наверное, это была своеобразная плата государства за социальную функцию, которую осуществляет компания поддерживая льготные тарифы на Дальний Восток и так далее

График финансовых доходов и расходов искажен "бумажными" курсовыми разницами

Давайте посмотрим на финансовые расходы более детально

Расходы по аренде выросли на 22% до 22 млрд руб (скорее всего эффект от курса $)

Расходы на уплату % по долгу выросли на 34% до 13 млрд руб

Размер долга компании вырос до 129 млрд руб

Я не смотрю на долг компании по аренде/лизингу в 500 млрд руб

Так как это тоже самое, если бы арендатор квартиры говорил, что он должен арендодателю стоимость арендуемой квартиры

Но МСФО'16 требует это от компаний, как и требует записывать арендуемые самолеты в активы, как будто они полностью принадлежат авиакомпаниям

Ситуация с капиталом по МСФО еще хуже чем по РСБУ

Капитал -173 млрд руб, накопленный убыток 323 млрд руб

В пересчете на выросшее количество акций такого драматического снижения капитала не видно

Капитал/акция -41 руб, накопленный убыток 81 руб

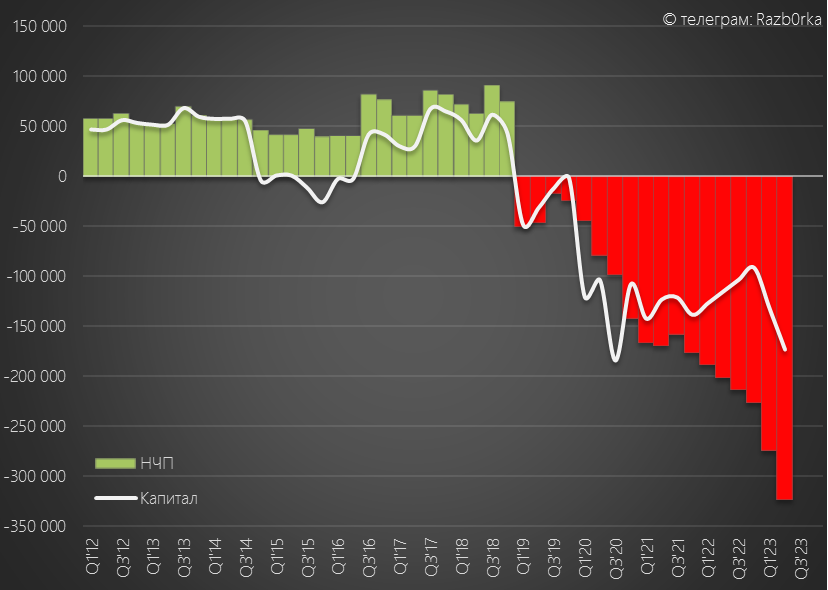

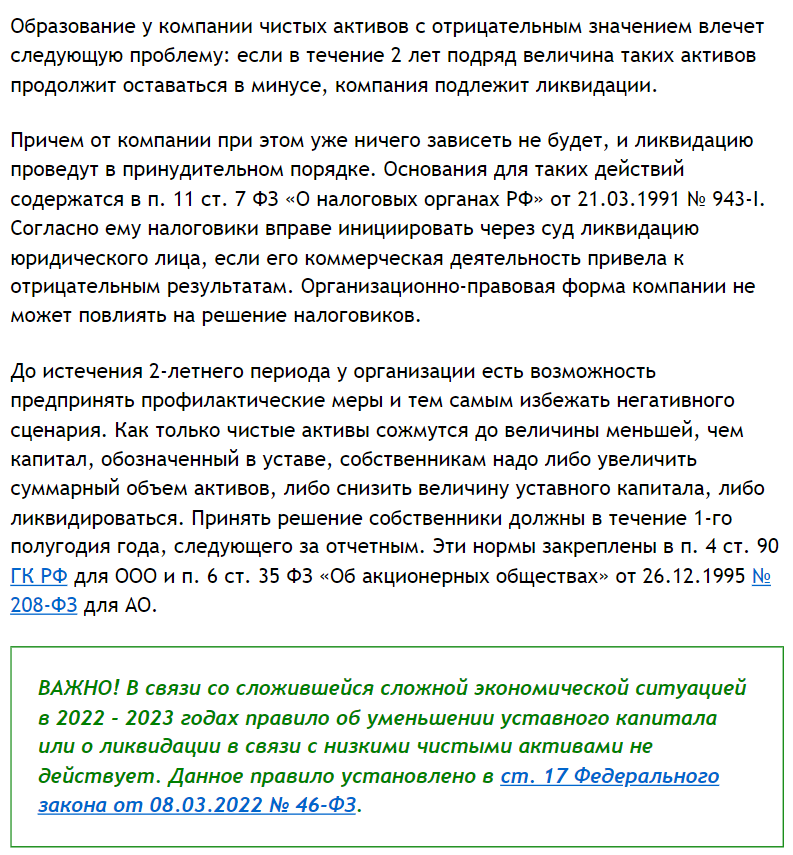

Если Вы думаете, что отрицательный капитал это малозначащая ерунда, напомню что по закону, если у компании стоимость чистых активов РСБУ отрицательна 2 года подряд, то такая компания должна быть ликвидирована

Понятно, что АЭРОФЛОТ никто не будет ликвидировать

Но единственный вариант спасения это получение прибыли, которая выведет СЧА в положительную зону, либо допэмиссия

С учетом того, что в 3 квартале убыток будет еще около 30-40 млрд руб, капитал РСБУ станет -200 млрд руб

Как Вы думаете, сможет АЭРОФЛОТ заработать в 2024 году больше 200 млрд руб?

Единственный вариант, при котором это возможно это курс $ по 50-60 руб и большая прибыль от курсовых разниц, как это было в 2 квартале'22

И пусть Вас не смущает, что у компании есть 86 млрд руб кэша и еще столько же финансовых вложений

60 млрд из 86 млрд руб, это деньги клиентов, которые предоплатили свой полёт, так называемая "незаработанная выручка"

Оставшаяся часть это деньги кредиторов и поставщиков

Все финансовые показатели говорят о том, что компания по-прежнему в тяжелом положении

Но ситуация немного улучшается, хоть и возможно временно!

Об этом говорит операционный денежный поток компании, который вырос с 24 до 70 млрд руб

В пересчете на акцию, это около 18 руб за 1 полугодие

Почему возможно этот рост временный?

Потому, что 39 из 70 млрд руб денежного потока дало увеличение кредиторской задолженности АЭРОФЛОТА перед поставщиками

Рано или поздно рассчитываться придется и в какой-то момент это сыграет в обратную сторону

К примеру, в прошлом году АЭРОФЛОТ был вынужден отдать поставщикам почти 59 млрд руб денежного потока

Как были использованы эти 70 млрд?

19 млрд руб положили на депозиты (79-60 млрд)

12.5 млрд руб направили на покупку основных средств и ремонт самолетов

После этих инвестиций осталось 42 млрд руб, из которых суммарно 10 млрд руб направили на погашение финансовых обязательств (в основном аренды)

Оставшиеся 32 млрд руб с учетом 2 млрд руб курсовых "легли" на счета компании

Вот так, временное увеличение долга перед поставщиками на 39 млрд руб дало увеличение денежной позиции компании на 34 млрд руб

Текущая цена акций около 40 рублей или 162 руб до допэмиссий

Генерируемые убытки и отрицательный капитал не позволяют оценивать компанию классическими методами

Если подходить формально, продавцы акций должны доплачивать покупателям 40 руб

Может ли вообще АЭРОФЛОТ когда-нибудь стать прибыльным?

Наверное может

Но я предпочитаю наблюдать за этой историей со стороны

Бизнес авиакомпаний это бизнес с низкой рентабельностью и высоким риском

И основные выгодоприобритатели авиабизнеса это не акционеры авиакомпаний, а акционеры лизинговых компаний, которые получают стабильный денежный поток от выданных в аренду самолетов

Из последних событий отмечу, что АЭРОФЛОТ договорился по 18+17 самолетам об их выкупе у ирландских лизингодателей

За крайние 17 штук российская "Страховая компания НСК" выплатила 710 млн $ или 71 млрд руб

Откуда взялись такие огромные деньги у НСК?

Ранее заявлялось, что АЭРОФЛОТ просил выделить средства на выкуп самолетов из ФНБ

Как отразятся эти сделки на долге АЭРОФЛОТ и процентных расходах?

Увидим в отчете МСФО за 3 квартал

Скорее всего, договор лизинга с НСК будет в рублях и это снизит колебания валютных переоценок

Компания заявляет, что до конца года выкупит 61 самолет

Это позволит увеличить кол-во и географию высокорентабельных международных рейсов

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба