К хорошему быстро привыкаешь. На протяжении нескольких десятилетий ФРС бросала финансовым рынкам спасательный круг, если что-то ломалось. В итоге на рубеже 2022-2023 возникло мнение, что центробанк совершит «голубиный» разворот, как только Штаты столкнутся с рецессией. Оно оказалось ошибочным.

Устойчивость экономики США к агрессивной монетарной рестрикции вызвала стремительное ралли доходности трежерис и обвал EUR/USD на 6,5% от уровней июльских максимумов. Сейчас инвесторы вновь могут встать на старые грабли, требуя помощи от Федрезерва.

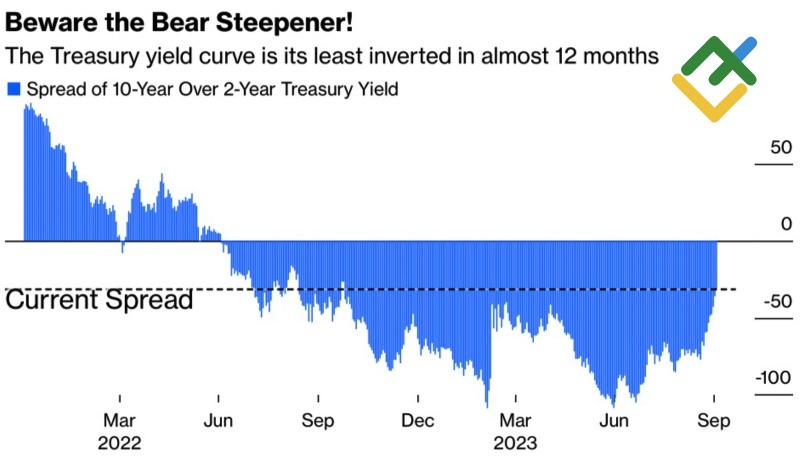

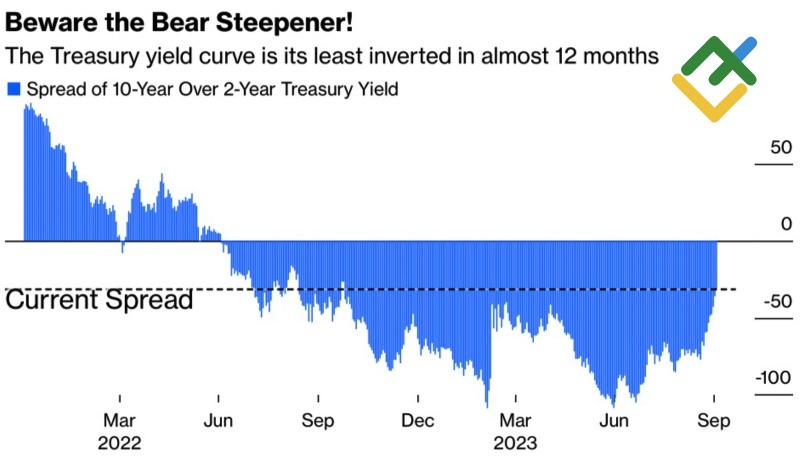

На рынке растут как снежный ком слухи, что уровень 5% по 10-летним казначейским облигациям США станет критическим для американской экономики. Сокращение инверсии кривой доходности возвращает слухи о рецессии. Действительно, в прошлом спады случались не тогда, когда разница в ставках по 10- и 2-летним бондам достигала дна, а когда она начинала расти.

Динамика кривой доходности в США

Взлет реальной доходности трежерис к максимальным отметкам с 2007 недвусмысленно намекает, что холод в экономике наступит очень быстро. Поэтому ФРС должна подать сигнал, что не довольна ралли ставок долгового рынка.

Что это может быть за сигнал? Центробанк продолжает продавать по $60 млрд казначейских и по $35 млрд ипотечных обязательств в месяц в рамках QT. Если приостановить программу, предложение бумаг уменьшится, цены вырастут, а доходность упадет.

Еще одним сигналом может быть изменение риторики. Политика выше и дольше в отношении стоимости заимствований приводит к стремительным распродажам трежерис. Приостановить рост их доходности могут комментарии об окончании цикла монетарной рестрикции. Деривативы перестанут ожидать повышения ставки по федеральным фондам и сместят сроки «голубиного» разворота в 2024 на более ранний период.

Проблема в том, что рост доходности казначейских облигаций США выгоден Федрезерву. По словам главы ФРБ Далласа Мэри Дэйли, повышение ставок по долгам выполняет за центробанк часть его работы. Финансовые условия ужесточаются, а потребность в возобновлении цикла монетарной рестрикции уменьшается.

Таким образом, рынок готов стать на одни и те же грабли, что и в начале 2023. Как и тогда он требует от ФРС спасательного круга, не желая заглядывать правде в глаза. На самом деле Джерома Пауэлла и его команду все устраивает. Доходность трежерис продолжит расти, а ее текущий откат – временное явление, связанное с ожиданиями статистики по рынку труда США за сентябрь.

Эксперты Bloomberg ожидают роста занятости на 170 тыс., ниже чем августовские +187 тыс. Однако до пандемии показатель увеличивался такими же темпами. Рынок труда здоров, несмотря на агрессивную монетарную рестрикцию ФРС. Если так, то и американская экономика твердо стоит на ногах. Чем не повод продать EUR/USD на росте?

В идеале на отбое от сопротивлений на 1,0595 и 1,0645. Другое дело, если занятость серьезно разочарует. Евро подпрыгнет вверх выше, однако фундаментально ничего не изменится.

Устойчивость экономики США к агрессивной монетарной рестрикции вызвала стремительное ралли доходности трежерис и обвал EUR/USD на 6,5% от уровней июльских максимумов. Сейчас инвесторы вновь могут встать на старые грабли, требуя помощи от Федрезерва.

На рынке растут как снежный ком слухи, что уровень 5% по 10-летним казначейским облигациям США станет критическим для американской экономики. Сокращение инверсии кривой доходности возвращает слухи о рецессии. Действительно, в прошлом спады случались не тогда, когда разница в ставках по 10- и 2-летним бондам достигала дна, а когда она начинала расти.

Динамика кривой доходности в США

Взлет реальной доходности трежерис к максимальным отметкам с 2007 недвусмысленно намекает, что холод в экономике наступит очень быстро. Поэтому ФРС должна подать сигнал, что не довольна ралли ставок долгового рынка.

Что это может быть за сигнал? Центробанк продолжает продавать по $60 млрд казначейских и по $35 млрд ипотечных обязательств в месяц в рамках QT. Если приостановить программу, предложение бумаг уменьшится, цены вырастут, а доходность упадет.

Еще одним сигналом может быть изменение риторики. Политика выше и дольше в отношении стоимости заимствований приводит к стремительным распродажам трежерис. Приостановить рост их доходности могут комментарии об окончании цикла монетарной рестрикции. Деривативы перестанут ожидать повышения ставки по федеральным фондам и сместят сроки «голубиного» разворота в 2024 на более ранний период.

Проблема в том, что рост доходности казначейских облигаций США выгоден Федрезерву. По словам главы ФРБ Далласа Мэри Дэйли, повышение ставок по долгам выполняет за центробанк часть его работы. Финансовые условия ужесточаются, а потребность в возобновлении цикла монетарной рестрикции уменьшается.

Таким образом, рынок готов стать на одни и те же грабли, что и в начале 2023. Как и тогда он требует от ФРС спасательного круга, не желая заглядывать правде в глаза. На самом деле Джерома Пауэлла и его команду все устраивает. Доходность трежерис продолжит расти, а ее текущий откат – временное явление, связанное с ожиданиями статистики по рынку труда США за сентябрь.

Эксперты Bloomberg ожидают роста занятости на 170 тыс., ниже чем августовские +187 тыс. Однако до пандемии показатель увеличивался такими же темпами. Рынок труда здоров, несмотря на агрессивную монетарную рестрикцию ФРС. Если так, то и американская экономика твердо стоит на ногах. Чем не повод продать EUR/USD на росте?

В идеале на отбое от сопротивлений на 1,0595 и 1,0645. Другое дело, если занятость серьезно разочарует. Евро подпрыгнет вверх выше, однако фундаментально ничего не изменится.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба