10 октября 2023 Абрамов Александр

Фондовый рынок Индии переживает бум, чему способствуют притоки миллиардов долларов от международных фондов и быстрорастущая армия мелких инвесторов.

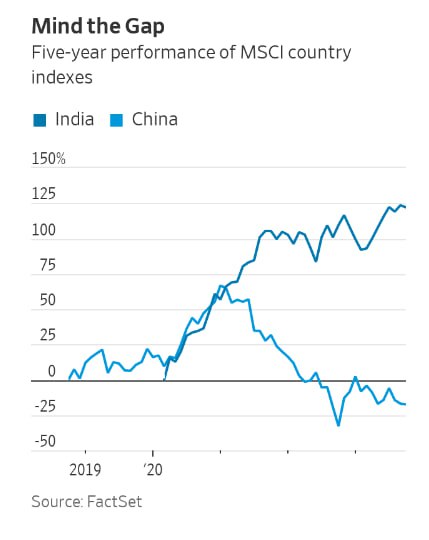

Индекс MSCI India в этом году прибавил более 7% благодаря ралли акций банков и автопроизводителей. Индекс MSCI China потерял почти 11% своей стоимости, в то время как широкий индекс развивающихся рынков снизился на 2%.

По данным EPFR, иностранные инвесторы вложили 8,3 млрд долл. в индийские фонды акций в период с января по август, что является самой высокой суммой за всю историю для данного периода времени. По данным Goldman Sachs, они начали продавать свои активы в Индии в сентябре, но фондовый рынок страны по-прежнему привлек в третьем квартале больше иностранных инвестиций, чем где-либо еще в Азии.

Некоторые инвесторы считают, что цены на акции в Индии в этом году выросли слишком быстро. Акции в индексе MSCI India торговались с форвардным соотношением цена/прибыль около 20 в конце августа по сравнению с соотношением ниже 10 для акций в индексе MSCI China и около 12 для широкого индекса развивающихся рынков. Это говорит о том, что индийские акции дороги.

Экономика Индии выросла на 7,2% в годовом исчислении в последнем финансовом году, который закончился 31 марта, что сделало ее одной из самых быстрорастущих крупных экономик мира. По недавнему прогнозу Всемирного банка, в текущем финансовом году она, скорее всего, вырастет на 6,3%. Экономический рост Китая замедлится до 4,4% в 2024 году, заявил Всемирный банк.

Инвесторы отдают предпочтение компаниям, ориентированным на внутренний рынок, особенно тем, которые, вероятно, выиграют от роста потребления. Акции индийского автопроизводителя Тата Моторс в этом году выросли на 60%, а у мотоциклетной компании Баджадж Авто подскочили на 39%.

В этом году индийская рупия оказалась более стабильной по отношению к доллару США, чем многие другие азиатские валюты, которые сильно пострадали от роста доходности казначейских облигаций и ожиданий того, что ФРС продолжит повышать процентные ставки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба