20 октября 2023 Wolf Street Рихтер Вульф

Кровавая бойня на рынке облигаций, рынок жилья в глубокой заморозке, по мере того как иллюзии испаряются.

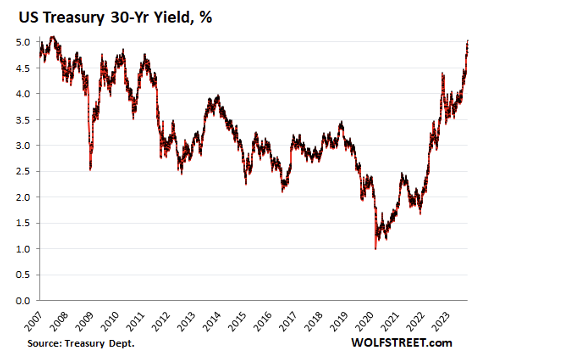

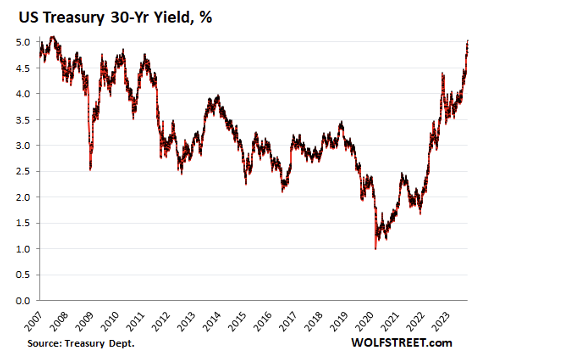

Сегодня доходность 30-летних государственных облигаций США скакнула выше 5%. Сейчас она торгуется на уровне 5.02%, и это максимум с августа 2007 года.

Первой из долгосрочных доходностей пробившей 5% стала нелюбимая 20-летняя облигация 3 октября. Сейчас она торгуется на уровне 5.25%.

Долгосрочные доходности выше 5% - это признак того, что подобие нормальности постепенно навязывается рынку облигаций в результате новой инфляции и запоздалого осознания того, что эта инфляция сама по себе не исчезнет. Это эпохальная смена режима, после многих лет количественного смягчения ФРС и искусственного подавления процентных ставок, и все прошлые иллюзии теперь выброшены на помойку.

Доходность 30-летней государственной облигации США

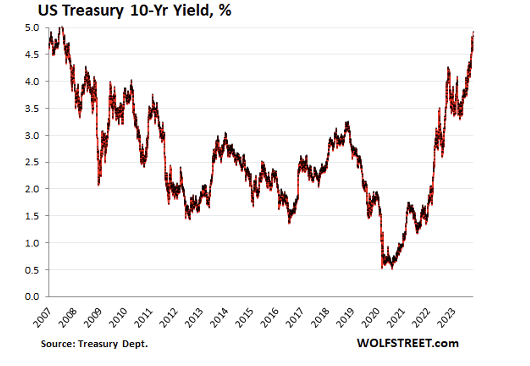

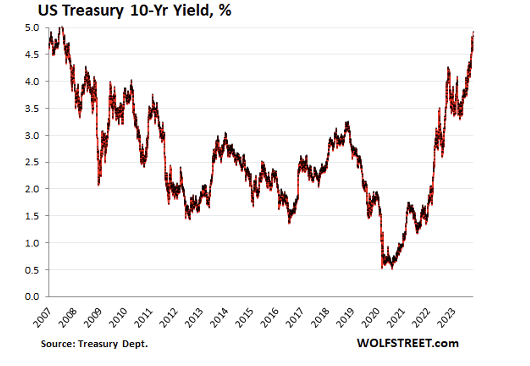

Доходность 10-летней государственной облигации выросла до4.92%, а это максимум с июля 2007 года, и теперь подползает к магической линии в 5%.

Доходность 10-летней государственной облигации США

Иллюзии на рынке облигаций исчезают

Похоже, что долгосрочный казначейский рынок постепенно избавляется от иллюзий об инфляции и нормализации процентных ставок. Все это после 18 месяцев искренней веры в разворот ФРС и снижении ставок куда-то к 0%, - на эти меры ФРС должна была якобы пойти из-за сильного экономического спада и вновь запустить бесконечные раунды количественного смягчения или что-то в этом роде.

Вместо этого потребители зарабатывают много денег и тратят как пьяные моряки. Предприятия тоже тратят и инвестируют. И правительство – самый большой пьяный моряк из всех, еще сильнее накачивает экономику и наваливает все больше дров в печку инфляцию.

И эти бесконечные государственные дефициты должны финансироваться за счет выбрасывания гор казначейских ценных бумаг на рынок, а все эти облигации, конечно же, должны найти покупателей. Доходность решает все проблемы спроса, так как она будет расти до тех пор, пока не появится спрос. Отчасти это мы сейчас и наблюдаем.

Все это происходит в момент, когда ФРС рекордно высокими темпами разгружает свой баланс, уже сбросив более $1 трлн в ценных бумагах за чуть более год.

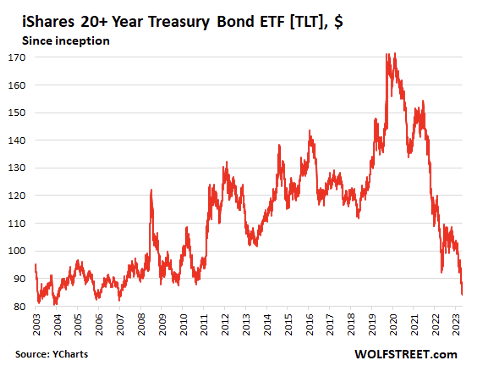

Резня для инвесторов, купивших облигации в период количественного смягчения и до сих пор ими владеющих

Более высокая доходность означает более низкие цены. Поэтому возвращение к норме приносит огромные убытки инвесторам, купившим акции долгосрочных фондов облигаций или сами долгосрочные облигации в эпоху количественного смягчения. Инвесторы, владеющие этими отчаянно тонущими 30-летними облигациями, могут решить держать облигации до их срока погашения примерно в 2050 году, когда они вернут тело кредита, и получать выплаты в размере 1.5% или 1.8% весь этот период.

Будущие покупатели облигаций смотрят на эту сочную доходность, и облизываются, надеясь, что она поднимется еще выше, достигнув магического числа, после чего они начнут покупать, порождая часть спроса на эти облигации. Покупателей всегда будет достаточно, если доходность достаточно высока. И нынешние покупатели облигаций находят такую доходность достаточно сочной, и большой спрос возникает на отметке в 5%.

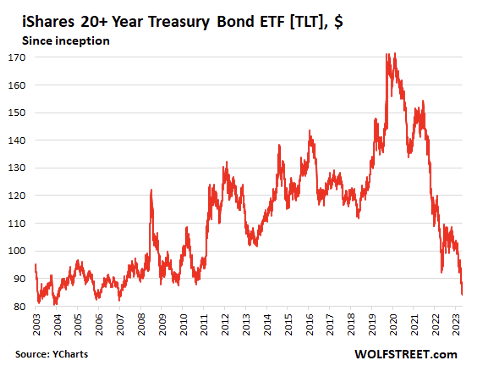

Но инвесторы, купившие в период количественного смягчения, живут сейчас в мире боли. Индексный фонд 20-летних казначейских облигаций (The iShares 20+ Year Treasury Bond ETF) [TLT]), сконцентрированный на казначейских облигациях со сроком погашения 20 лет и более, сегодня упал еще на 1.6% сегодня и подешевел на 51% с пика в августе 2020 года, который ознаменовал пик 40-летнего бычьего рынка облигаций, превратившегося в самый большой пузырь облигаций в истории.

Индексный фонд долгосрочных облигаций

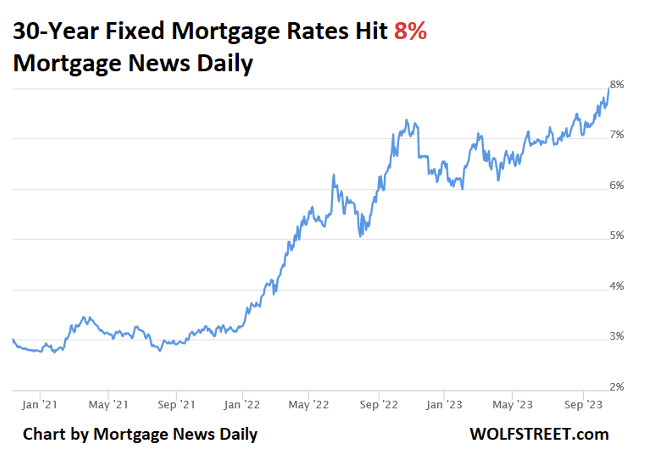

8% ставки по ипотечным кредитам теперь с нами

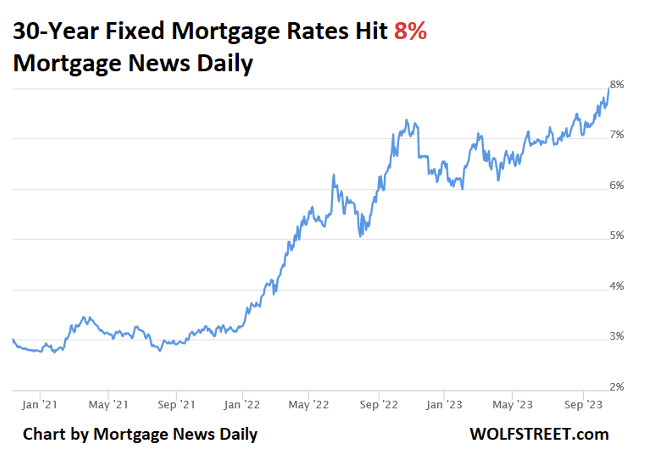

Средняя 30-летняя фиксированная ипотечная ставка поцеловала сегодня 8%, по данным Mortgage News Daily. Если ставки по ипотечным кредитам останутся на этом уровне и перейдут в еженедельные средние, то они станут самыми высокими с 2000 года. Ах, старые добрые времена возвращаются?

30-летняя фиксированная ипотечная ставка достигла 8%

Рынок жилья в глубокой заморозке

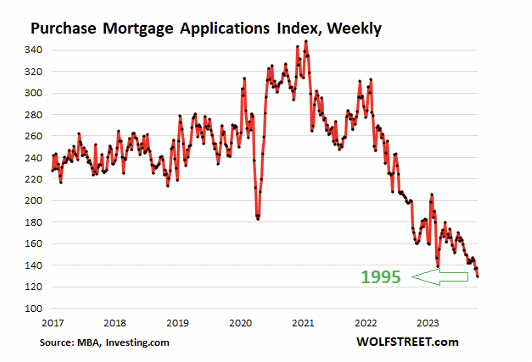

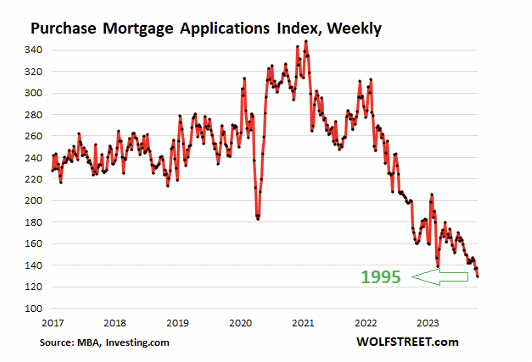

Заявки на ипотеку для покупки жилья находятся в стабильной тенденции краха, и в последнюю отчетную неделю упали еще на 6% с предыдущей недели, достигнув нового минимума за несколько десятилетий, и упав на 48% ниже отметки той же недели в 2019 году, по данным Ассоциации ипотечных банкиров.

Заявки на ипотеку для покупки жилья – это индикатор того, где объем продаж жилья будет в следующие несколько недель. И он уже рухнул, а заявки на ипотеку указывают на то, что эта тенденция продолжится.

8% ипотечные ставки работали прекрасно, когда цены были намного ниже. Но в последние годы цены на жилье нарисовали зубец, по мере того как ФРС подавляла ставки по ипотечным кредитам с помощью количественного смягчения и нулевых краткосрочных ставок. И полученные в результате неимоверно высокие цены просто не могут сосуществовать с такими ставками по ипотечным кредитам.

Другими словами, подавленные ФРС ипотечные ставки породили огромный скачок инфляции цен на жилье, и рост ставок по ипотечным кредитам теперь этот скачок нейтрализует.

Заявки на ипотечные кредиты

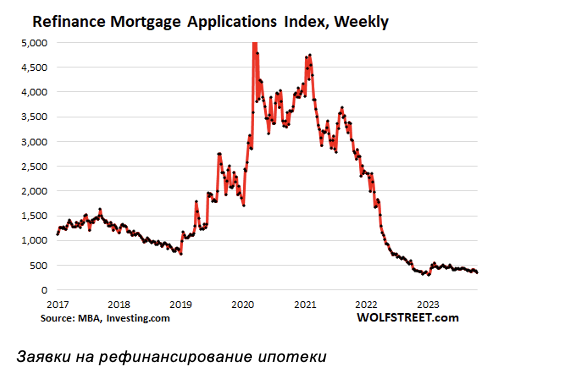

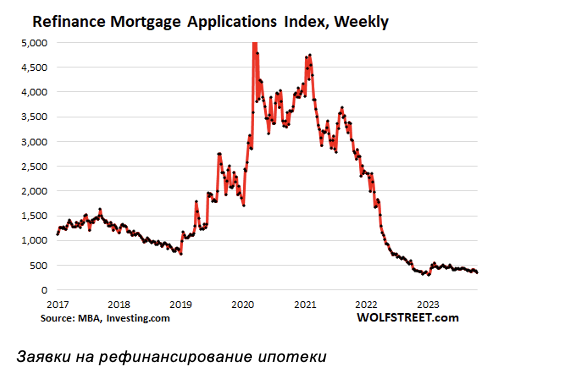

Заявки на ипотеку для рефинансирования жилья упали на 10% за неделю и снизились на 87% по сравнению с этой же неделей в 2019 году, по данным Ассоциации ипотечных банкиров.

По данным AEI Housing Center, большая часть рефинансирований сейчас предпринимаются для получения наличных, а количество рефинансирований без наличных упало на 97% по сравнению с этой же неделей в 2019 году.

Заявки на рефинансирование ипотеки

Сегодня доходность 30-летних государственных облигаций США скакнула выше 5%. Сейчас она торгуется на уровне 5.02%, и это максимум с августа 2007 года.

Первой из долгосрочных доходностей пробившей 5% стала нелюбимая 20-летняя облигация 3 октября. Сейчас она торгуется на уровне 5.25%.

Долгосрочные доходности выше 5% - это признак того, что подобие нормальности постепенно навязывается рынку облигаций в результате новой инфляции и запоздалого осознания того, что эта инфляция сама по себе не исчезнет. Это эпохальная смена режима, после многих лет количественного смягчения ФРС и искусственного подавления процентных ставок, и все прошлые иллюзии теперь выброшены на помойку.

Доходность 30-летней государственной облигации США

Доходность 10-летней государственной облигации выросла до4.92%, а это максимум с июля 2007 года, и теперь подползает к магической линии в 5%.

Доходность 10-летней государственной облигации США

Иллюзии на рынке облигаций исчезают

Похоже, что долгосрочный казначейский рынок постепенно избавляется от иллюзий об инфляции и нормализации процентных ставок. Все это после 18 месяцев искренней веры в разворот ФРС и снижении ставок куда-то к 0%, - на эти меры ФРС должна была якобы пойти из-за сильного экономического спада и вновь запустить бесконечные раунды количественного смягчения или что-то в этом роде.

Вместо этого потребители зарабатывают много денег и тратят как пьяные моряки. Предприятия тоже тратят и инвестируют. И правительство – самый большой пьяный моряк из всех, еще сильнее накачивает экономику и наваливает все больше дров в печку инфляцию.

И эти бесконечные государственные дефициты должны финансироваться за счет выбрасывания гор казначейских ценных бумаг на рынок, а все эти облигации, конечно же, должны найти покупателей. Доходность решает все проблемы спроса, так как она будет расти до тех пор, пока не появится спрос. Отчасти это мы сейчас и наблюдаем.

Все это происходит в момент, когда ФРС рекордно высокими темпами разгружает свой баланс, уже сбросив более $1 трлн в ценных бумагах за чуть более год.

Резня для инвесторов, купивших облигации в период количественного смягчения и до сих пор ими владеющих

Более высокая доходность означает более низкие цены. Поэтому возвращение к норме приносит огромные убытки инвесторам, купившим акции долгосрочных фондов облигаций или сами долгосрочные облигации в эпоху количественного смягчения. Инвесторы, владеющие этими отчаянно тонущими 30-летними облигациями, могут решить держать облигации до их срока погашения примерно в 2050 году, когда они вернут тело кредита, и получать выплаты в размере 1.5% или 1.8% весь этот период.

Будущие покупатели облигаций смотрят на эту сочную доходность, и облизываются, надеясь, что она поднимется еще выше, достигнув магического числа, после чего они начнут покупать, порождая часть спроса на эти облигации. Покупателей всегда будет достаточно, если доходность достаточно высока. И нынешние покупатели облигаций находят такую доходность достаточно сочной, и большой спрос возникает на отметке в 5%.

Но инвесторы, купившие в период количественного смягчения, живут сейчас в мире боли. Индексный фонд 20-летних казначейских облигаций (The iShares 20+ Year Treasury Bond ETF) [TLT]), сконцентрированный на казначейских облигациях со сроком погашения 20 лет и более, сегодня упал еще на 1.6% сегодня и подешевел на 51% с пика в августе 2020 года, который ознаменовал пик 40-летнего бычьего рынка облигаций, превратившегося в самый большой пузырь облигаций в истории.

Индексный фонд долгосрочных облигаций

8% ставки по ипотечным кредитам теперь с нами

Средняя 30-летняя фиксированная ипотечная ставка поцеловала сегодня 8%, по данным Mortgage News Daily. Если ставки по ипотечным кредитам останутся на этом уровне и перейдут в еженедельные средние, то они станут самыми высокими с 2000 года. Ах, старые добрые времена возвращаются?

30-летняя фиксированная ипотечная ставка достигла 8%

Рынок жилья в глубокой заморозке

Заявки на ипотеку для покупки жилья находятся в стабильной тенденции краха, и в последнюю отчетную неделю упали еще на 6% с предыдущей недели, достигнув нового минимума за несколько десятилетий, и упав на 48% ниже отметки той же недели в 2019 году, по данным Ассоциации ипотечных банкиров.

Заявки на ипотеку для покупки жилья – это индикатор того, где объем продаж жилья будет в следующие несколько недель. И он уже рухнул, а заявки на ипотеку указывают на то, что эта тенденция продолжится.

8% ипотечные ставки работали прекрасно, когда цены были намного ниже. Но в последние годы цены на жилье нарисовали зубец, по мере того как ФРС подавляла ставки по ипотечным кредитам с помощью количественного смягчения и нулевых краткосрочных ставок. И полученные в результате неимоверно высокие цены просто не могут сосуществовать с такими ставками по ипотечным кредитам.

Другими словами, подавленные ФРС ипотечные ставки породили огромный скачок инфляции цен на жилье, и рост ставок по ипотечным кредитам теперь этот скачок нейтрализует.

Заявки на ипотечные кредиты

Заявки на ипотеку для рефинансирования жилья упали на 10% за неделю и снизились на 87% по сравнению с этой же неделей в 2019 году, по данным Ассоциации ипотечных банкиров.

По данным AEI Housing Center, большая часть рефинансирований сейчас предпринимаются для получения наличных, а количество рефинансирований без наличных упало на 97% по сравнению с этой же неделей в 2019 году.

Заявки на рефинансирование ипотеки

http://wolfstreet.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба