20 октября 2023 Thomson Reuters

Доходность эталонных 10-летних казначейских облигаций поздно вечером в четверг ненадолго достигла 5%, уровня, который последний раз наблюдался в 2007 году. Это ужесточает условия кредитования

Неустанные продажи государственных облигаций США привели к тому, что доходность казначейских облигаций достигла самого высокого уровня более чем за полтора десятилетия, встряхнув все, от акций до рынка недвижимости.

Доходность эталонных 10-летних казначейских облигаций, которая движется обратно пропорционально ценам, поздно вечером в четверг ненадолго достигла 5%, уровня, который последний раз наблюдался в 2007 году.

Поскольку рынок казначейских облигаций стоимостью 25 триллионов долларов считается основой мировой финансовой системы, резкий рост доходности государственных облигаций США имел далеко идущие последствия. Индекс S&P 500 упал примерно на 7% по сравнению с максимумами года, поскольку обещание гарантированной доходности по государственному долгу США отвлекает инвесторов от акций. Тем временем ставки по ипотечным кредитам достигли более чем 20-летнего максимума, оказывая давление на цены на недвижимость.

"Инвесторам следует очень внимательно относиться к рискованным активам", - сказал Геннадий Голдберг, руководитель отдела стратегии процентных ставок в США компании TD Securities в Нью-Йорке. «Чем дольше мы остаемся с более высокими процентными ставками, тем больше вероятность того, что что-то сломается».

Председатель ФРС Джером Пауэлл в четверг заявил, что денежно-кредитная политика не кажется «слишком жесткой», подкрепляя аргументы тех, кто считает, что процентные ставки, скорее всего, останутся повышенными.

Пауэлл также отметил, что «премии за срок» являются драйвером доходности. Премия за срок представляет собой дополнительную компенсацию, которую инвесторы ожидают за владение долгосрочным долгом, и измеряется с использованием финансовых моделей. Один президент ФРС недавно назвал ее рост причиной того, что у ФРС, возможно, меньше необходимости повышать ставки.

Вот взгляд на некоторые способы воздействия роста доходности на рынки.

Более высокая доходность казначейских облигаций может ограничить аппетит инвесторов к акциям и другим рискованным активам за счет ужесточения финансовых условий, поскольку они повышают стоимость кредитов для компаний и частных лиц.

Илон Маск предупредил, что высокие процентные ставки могут подорвать спрос на электромобили, что в четверг ударило по акциям сектора. Акции Tesla закрыли день снижением на 9,3%, поскольку некоторые аналитики сомневались, сможет ли компания поддерживать стремительный рост, который на протяжении многих лет отличал ее от других автопроизводителей.

Поскольку инвесторы тяготеют к казначейским облигациям, некоторые сроки погашения которых в настоящее время предлагают инвесторам, держащим облигации досрочно, гораздо выше 5%, наиболее пострадавшими оказались акции с высокими дивидендами в таких секторах, как коммунальные услуги и недвижимость.

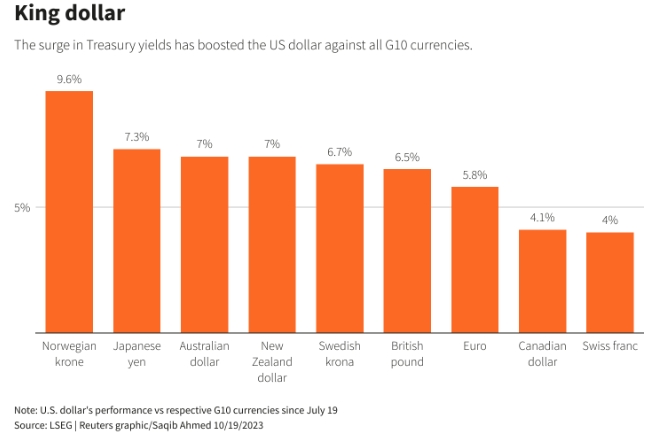

Доллар США вырос в среднем примерно на 6,4% по отношению к своим аналогам из G10, поскольку рост доходности казначейских облигаций ускорился в середине июля. Индекс доллара, который измеряет силу доллара по отношению к шести основным валютам, находится вблизи 11-месячного максимума.

Укрепление доллара способствует ужесточению финансовых условий и может нанести ущерб балансам американских экспортеров и транснациональных корпораций. В глобальном масштабе это усложняет усилия других центральных банков по сдерживанию инфляции путем снижения курса своих валют.

В течение нескольких недель трейдеры ждали возможного вмешательства японских чиновников с целью борьбы с устойчивым обесцениванием иены, которая в этом году упала на 12,5% по отношению к доллару.

«Корреляция доллара США со ставками была положительной и сильной в ходе текущего цикла ужесточения политики», — заявил в четверг стратег BofA Global Research Атанасиос Вамвакидис.

Процентная ставка по 30-летнему ипотечному кредиту с фиксированной ставкой – самому популярному ипотечному кредиту в США – подскочила до самого высокого уровня с 2000 года, что подорвало доверие застройщиков и оказало давление на заявки на ипотеку.

В условиях устойчивой в остальном экономики, характеризующейся сильным рынком труда и высокими потребительскими расходами, рынок жилья выделяется как сектор, наиболее пострадавший от агрессивных действий ФРС по охлаждению спроса и снижению инфляции.

Продажи вторичного жилья в США в сентябре упали до 13-летнего минимума.

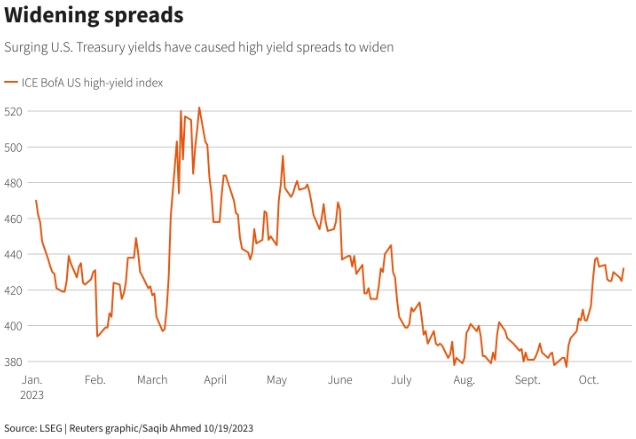

По мере роста доходности казначейских облигаций спреды на кредитном рынке расширились, поскольку инвесторы требуют более высокой доходности по более рискованным активам, таким как корпоративные облигации. Кредитные спреды резко расширились после банковского кризиса в этом году, а затем сузились в последующие месяцы.

Однако рост доходности привел к тому, что индекс высокой доходности ICE BofA приблизился к четырехмесячному максимуму, что увеличило стоимость финансирования для потенциальных заемщиков.

В последние недели волатильность акций и облигаций США резко возросла, поскольку ожидания в отношении политики ФРС изменились. Ожидание резкого роста дефицитных расходов правительства США и выпуска долговых обязательств для покрытия этих расходов также расстроило инвесторов.

Индекс MOVE, измеряющий ожидаемую волатильность казначейских облигаций США, находится вблизи самого высокого уровня более чем за четыре месяца. Волатильность акций также выросла, в результате чего индекс волатильности Cboe достиг пятимесячного пика.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба