После просмотра видео с Юрием Максимовым в поисках механизма эмиссии ПОЗИ я пошел по ложному пути, поддавшись на мифический комитет мажоритариев, который упоминался в разговоре Тимофея Мартынова с Юрием Максимовым: один подытожил, а другой — поддакнул (по крайней мере, не опрверг). Ложный след здесь и здесь.

Конечно же, никакой комитет мажоритариев и, тем более, Юрий Максимов в одиночку не будет брать на себя роль подписчика в эмиссии.

Но пазл все же сложился. И сейчас я вам представлю механиз эмиссии акций в ПАО Группа Позитив.

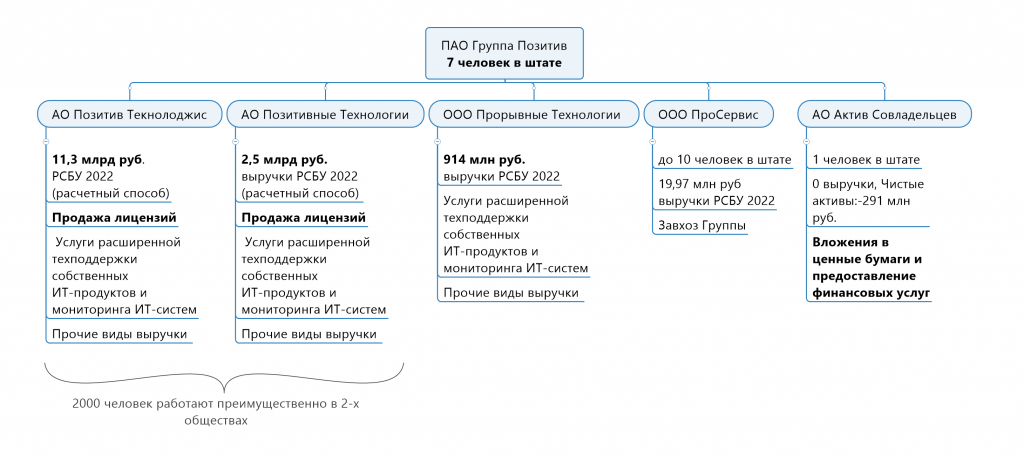

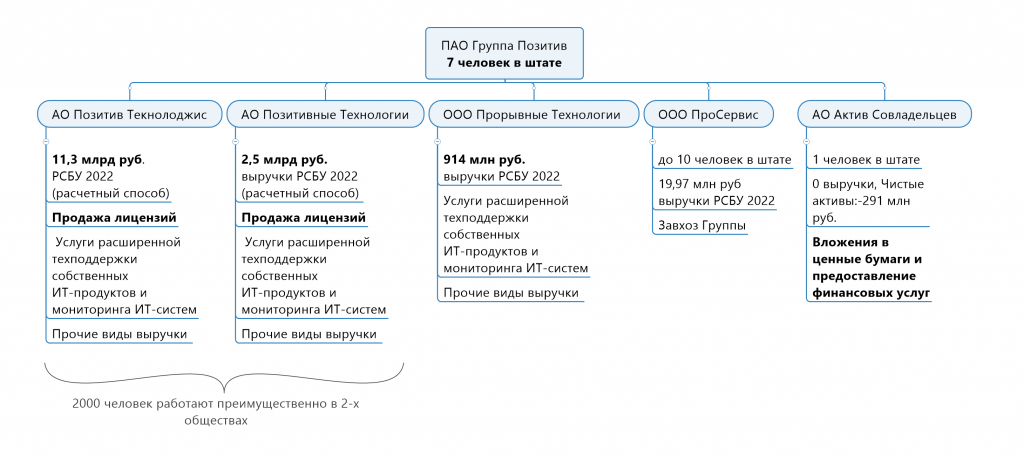

Может кт-то не знает, но ПАО Группа Позитив — это холдинговая компания, которая не ведет операционной деятельности. В ее штате в 2022 году зафиксировано 7 человек, а сама она «ютится у комнате неважного размера» © 16 м2, арендуемой на Щелковском шоссе под юрадрес.

Раз в холдинговой структуре всего лишь 7 человек и она не зарабатывает, то есть компании, в которых работают упоминавшиеся менеджментом 2000 человек штата и которые несут всю выручку.

Таки есть такие жемчужины. Вот вся структура ПОЗИ, не считая компании в Казахстане (отсутствует в схеме). Выглятит все позитивненько и технологичненько. Генералит во всех компаниях Баранов Денис Сергеевич, буквально во всех:

Весь объем выручки делают 2 компании: АО Позитив Текнолоджис (82%) и АО Позитивные Технологии (18%). АО Позитив Текнолоджис — основной торговец лицензиями на продукты кибербеза, а лицензии несут львиную долю выручки. Соответственно, эти 2000 человек должны иметь прописку в этих 2-х компаниях и получать акции ПОЗИ в порядке премирования за результаты компаний тоже от них, а не откого-то другого.

В схеме есть главный герой разыгрывающейся драмы — АО Актив Совладельцев с отрицательными чистыми активами, которого участники должны бы ликвидировать по этой причине, но держат для свершения подвига. Но это временное нарушение, которое скоро пофиксят. Нименование и вид деятельности этой компании — весьма говорящие.

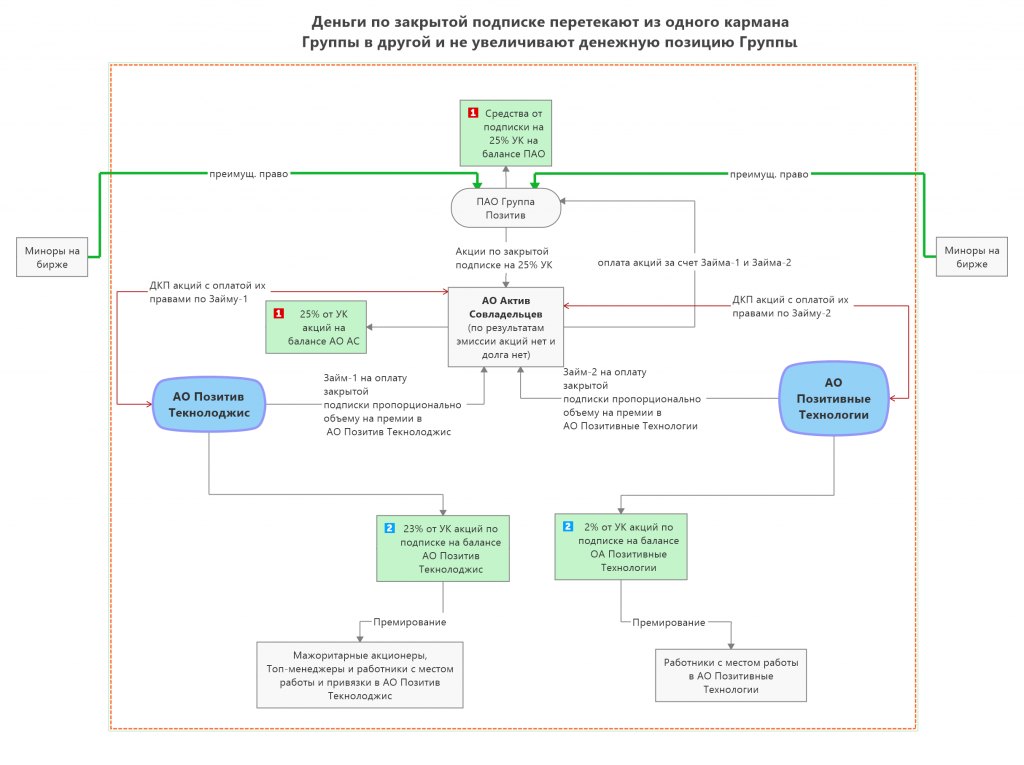

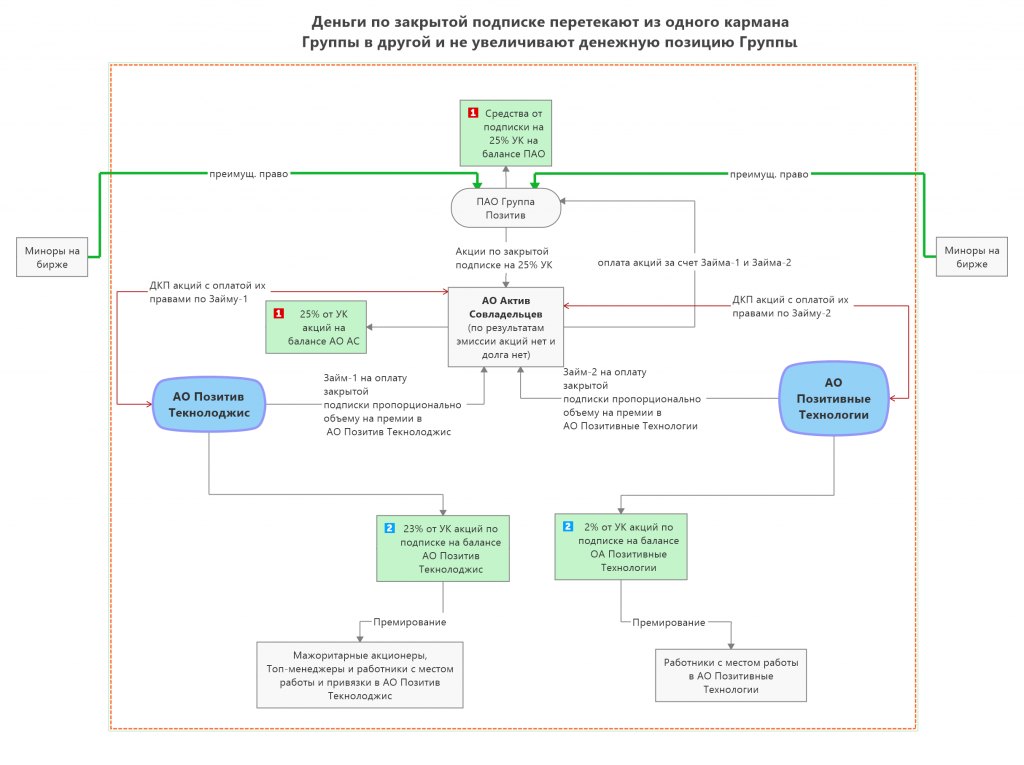

Итак, вот схема механизма эпической дополнительной эмиссии акций ПАО Группа Позитив:

Я бы хотел изменить официальную терминологию, использовавшуюся для обозначения премируемых: контрибьютеры и работники. В моем понимании никаких контрибьютеров нет, а есть понятные всем:

— Мажоритарные акционеры (братья Максимовы и Киреев)

— Топ-менеджмент (члены СД и Гендир, другие топы — заслужены по умолчанию)

— Заслуженные работники

Основные акционеры, Топ-менеджмент и 90% работников имееют привязку к АО Позитив Текнолоджис. Именно от этой компании они и должны получить акции. Небольшая часть работников получит акции от АО Позитивные Технологии.

Пояснения к схеме.

Эмиссия производится буквально из воздуха путем перетока средств от АО Позитив Текнолоджис и АО Позитивные Технологии транзитом через подписчика по закрытой подписке АО Актив Совладельцев в холдинговую структуру ПАО Группа Позитив. В этой схеме 40 млрд руб. перетекают из одного кармана в другой карман МСФО. Ни одного рубля в периметр ПОЗИ из вне не попадает и ПОЗИ от эмиссии не богатеет. Все по схеме cash out, как и при DPO.

По подп. 3 п.1 ст. 251 НК РФ эмиссионный доход (превышение цены размещения акций над их номиналом 0,5 руб) у ПАО Группа Позитив не облагается налогом на прибыль. Поэтому цена размещения может быть любой. Но логично ее делать выше стакана, чтобы не было лиц по преимущественному праву.

Миноры имееют преиущественное право покупки pro rato своему объему. Если они будут реализовывать свое право, то только от них в периметр ПОЗИ поступят живые деньги.

Для того, чтобы отбить желающих реализовать преимущественно право в схеме с ценой размещения выше стакана, могут быть использованы конвертируемые в обычку облигации или префы. Они тоже дают преимущественное право, но в глазах миноров выглядят абракадаброй. Поэтому расчет ПОЗИ верен — конвертируемые облигации и префы отпугнут многих.

Полученные по подписке акции продаются Активом Совладельцем в две операционные компании с зачетом цены против прав по займам и, далее, согласно принятым в АО Позитив Текнолоджис и АО Позитивные технологии внутренним документам компаний в порядке премирования за достигнутые результаты передают акции ПОЗИ мажоритарным акционерам, Топ-менеджерам и заслуженным работникам.

Указанные категории граждан согласно подп. 3 п.1 ст. 212 НК РФ должны будут задекларировать доход с материальной выгоды от виде переданных безвозмездно акций в размере 13/15%. В сухом остатке, они «купят» акции ПОЗИ за 15% ее рыночной стоимости, если считать их костами на приобретение — НДФЛ, уплаченный в по результатам операции.

В АО Позитив Текнолоджис и АО Позитивные технологии такие выплаты стимулирующего характера будут отнесены к расходам на оплату труда, в следствии чего уменьшат налог на прибыль (когда закончится период 0% ставки) и принесут в отчетность МСФО в холдинговую компанию Группу Позитив убытков на 40 млрд руб.

Для чего такой большой размер эмиссси 25%?

Тут считали, разделив 40 млрд на 2000 работников, и офигевали от 20 млн руб. на условных уборщиц. В реальности все, конечно же, обстоит иначе. Если слово контрибьютеры (по моему мнению, введенное для маскировки главной группы премируемых) заменить на мажоритарные акционеры, то все становится на свои места.

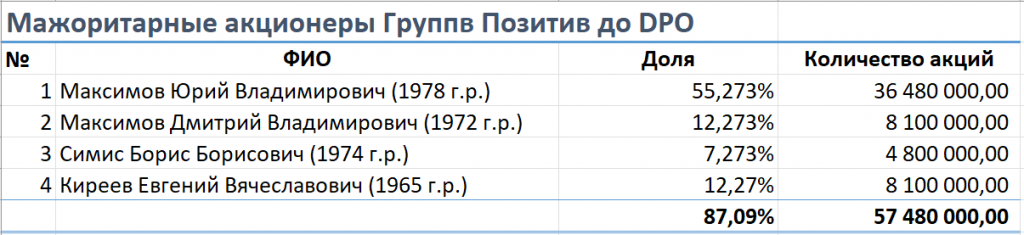

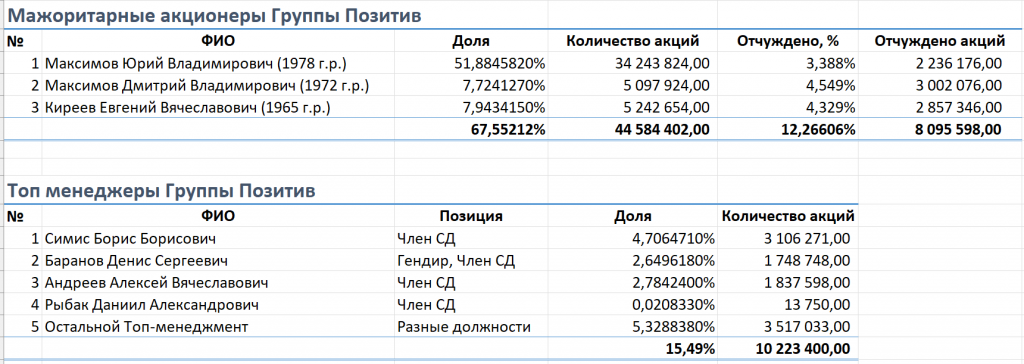

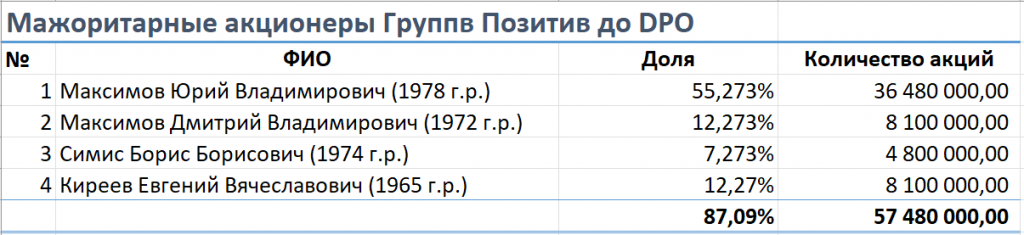

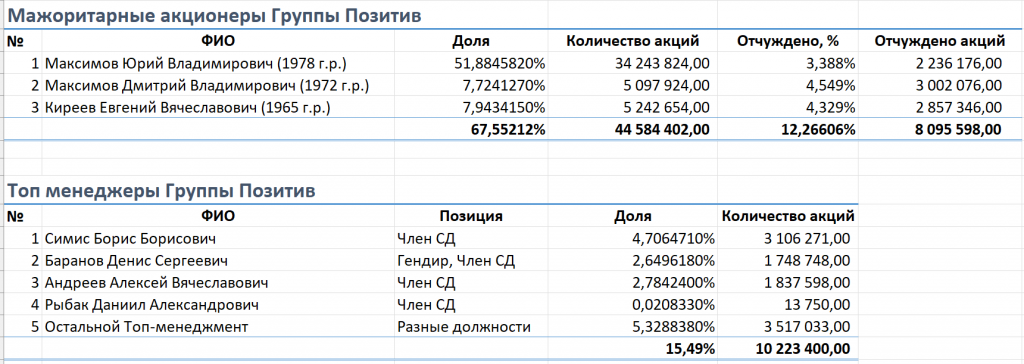

Вот расклад сил мажоритарных акционеров перед DPO. Симис Борис пока в мажоритариях, но потом я его отнес в Топ-менеджменту:

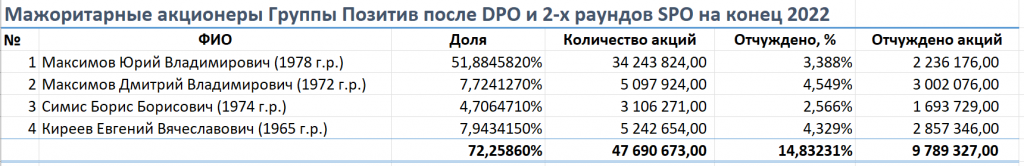

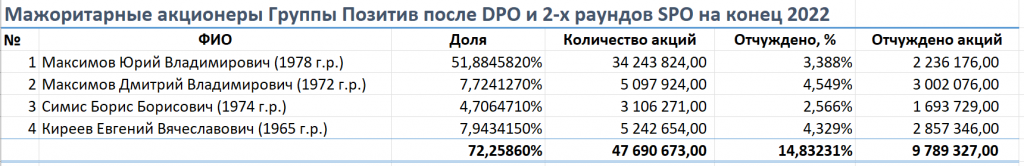

Вот та же группа людей, но уже истрепанных DPO и 2-я раундами SPO (когда продавали дополнительно 1 акцию на 4 акции в DPO). 3-й и 4-й рауды здесь отсутствуют (закрытые данные):

Видно, что они продали минорам на бирже 14,83% от УК. Или 9 789 327 штук акций. Не волнуйтесь, они вернут их, премируя себя из доп.эмиссии.

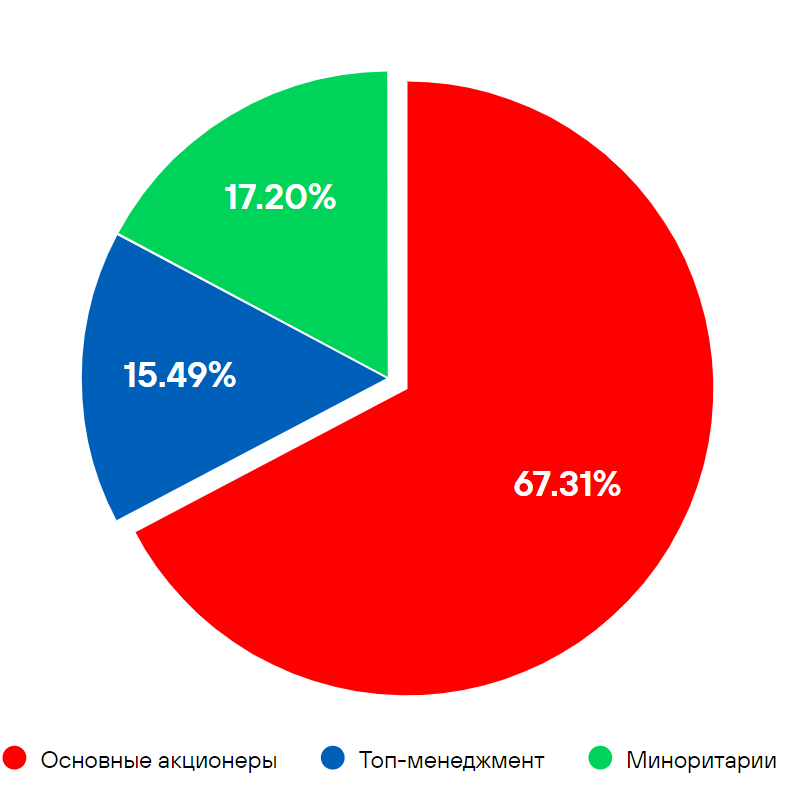

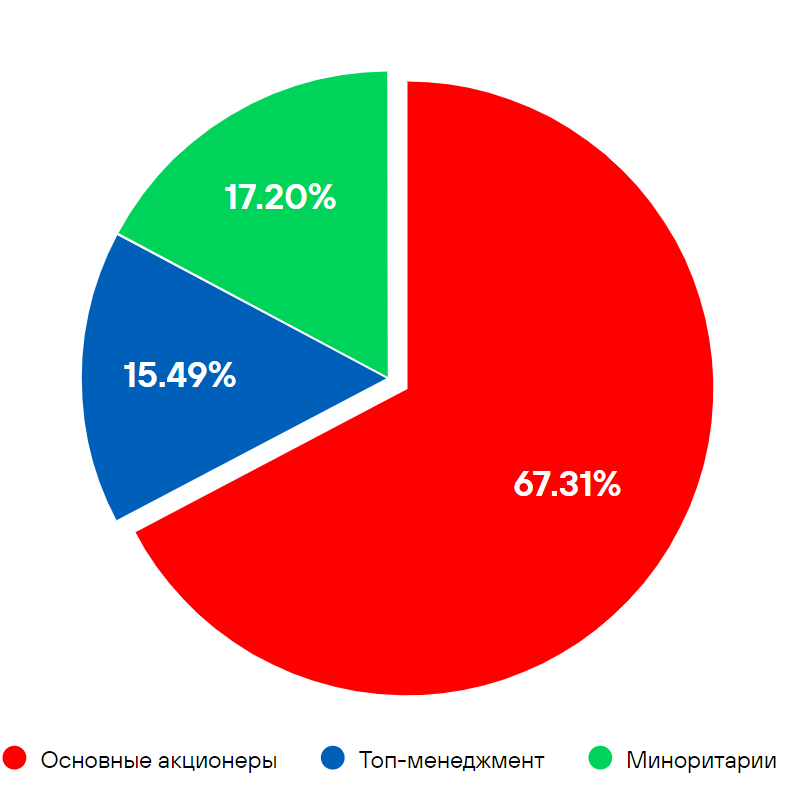

Если перенести Симиса из Мажоритарных акционеров в Топы, то получится уже общеизвестная картинка, которую дает ПОЗИ на сайте:

Из-за отсутсвия данных по 3-му и 4-му раунду SPO в 2023 данные у меня в таблице слегка разнятся, 67,55% — у мажоритарных акционеров и 15,49% у топов:

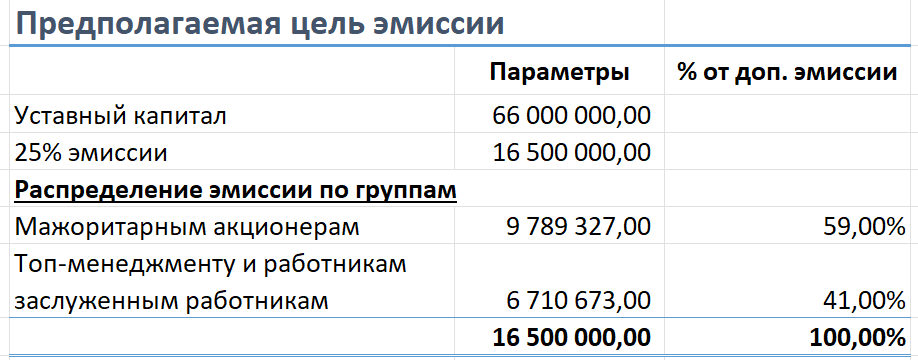

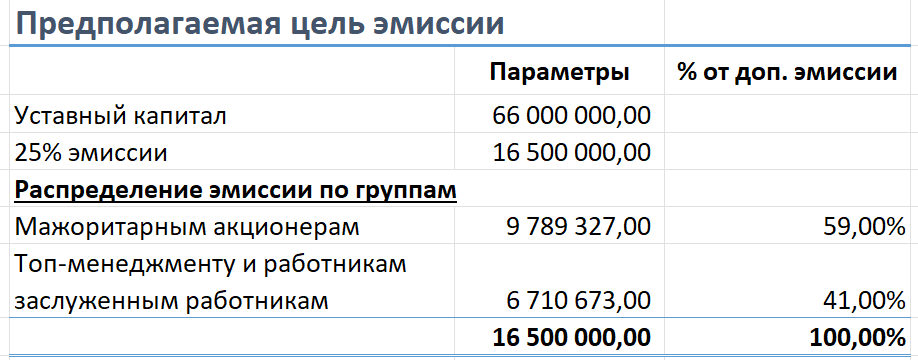

Теперь, собственно, цель эмиссии.

Я полагаю она заключается в том, чтобы восполнить запасы акций мажоритарных акционеров и Симиса до уровня DPO, в первую очередь, и премировать Топ и заслуженных работников — во вторую. Согласно предположению 59% эмиссии получит условный ЮРА и Симис для восполнения потерь на DPO — 9 789 327 акций (ведь он главный контрибьютер как не крути), а 41% — Топы и заслуженные работники культуры:

Резюме

Пока я хорошо смотрю на бизнес ПОЗИ и держу акции. Но у меня формируется устойчивый неприятный осадок от этой истории. Если мои предположения верны, то условный ЮРА на DPO продал минорам на бирже изрядное количество бумаг и получил за это кэшь, а сейчас он сам себе из воздуха начислит в результате эмиссии то же количество акций за свои былые залуги в сфере развития ПОЗИ (именно былые, а не будущие). Но это ка бэ твоя работа, Юра, была, и когда ты продавал акции на DPO твоя заслуга была в цене размещения. Поэтому она не должна оплачиваться тебе сейчас, в 2023. Иначе будет задвоение стоимости заслуги.

Если бы ПОЗИ выбрал началом отсчета для удвоения октябрь 2023, то тогда все его будущие эмиссии были бы одобрены на уровне общественного договора с минорами.

А так получится следующее: кэшь условный Юра получил на DPO и тут же сам себе начислил в результате эмисии акции, чтобы восполнить потери на DPO. Бррр.

Когда компания говорит минорам на бирже, что она ВСЕ озвучивала на ютьюб трансляциях, то этот аргумент, конечно же, не несет юридической нагрузки.

В действительности, юридическое значение имеет только заявление о рисках, раскрытое в ПРОСПЕКТЕ ЭМИССИИ акций в предверии DPO. На стр.33 Проспекта раскрыты все риски для лиц, которые покупают акции на Московской бирже (и на DPO и сейчас).

Как видно, эмитент не указал отдельно такой риск как "Размытие уставного капитала Эмитента многочисленными эмиссиями акций, в результате которых первоначальная процентная доля, предоставляемая вложениями в акции Эмитента, может обесцениться в 4 и более раз". Про этот риск Юрий на момент Проспекта знал, так как идея эта у него аж с 2011 года в проработке. Это и понятно, поскольку укажи этот риск, то кто ж купил бы акции ПОЗИ? Думаю, что никто.

По этой причине, миноритарии сейчас имеют в руках что-то, с чем можно работать, по крайней мере, на уровне жалоб в ЦБ. Подготовка исков в суд, конечно, возможна, но с неочевидным результатом и требуют тщательной проработки позиции истцов.

Конечно же, никакой комитет мажоритариев и, тем более, Юрий Максимов в одиночку не будет брать на себя роль подписчика в эмиссии.

Но пазл все же сложился. И сейчас я вам представлю механиз эмиссии акций в ПАО Группа Позитив.

Может кт-то не знает, но ПАО Группа Позитив — это холдинговая компания, которая не ведет операционной деятельности. В ее штате в 2022 году зафиксировано 7 человек, а сама она «ютится у комнате неважного размера» © 16 м2, арендуемой на Щелковском шоссе под юрадрес.

Раз в холдинговой структуре всего лишь 7 человек и она не зарабатывает, то есть компании, в которых работают упоминавшиеся менеджментом 2000 человек штата и которые несут всю выручку.

Таки есть такие жемчужины. Вот вся структура ПОЗИ, не считая компании в Казахстане (отсутствует в схеме). Выглятит все позитивненько и технологичненько. Генералит во всех компаниях Баранов Денис Сергеевич, буквально во всех:

Весь объем выручки делают 2 компании: АО Позитив Текнолоджис (82%) и АО Позитивные Технологии (18%). АО Позитив Текнолоджис — основной торговец лицензиями на продукты кибербеза, а лицензии несут львиную долю выручки. Соответственно, эти 2000 человек должны иметь прописку в этих 2-х компаниях и получать акции ПОЗИ в порядке премирования за результаты компаний тоже от них, а не откого-то другого.

В схеме есть главный герой разыгрывающейся драмы — АО Актив Совладельцев с отрицательными чистыми активами, которого участники должны бы ликвидировать по этой причине, но держат для свершения подвига. Но это временное нарушение, которое скоро пофиксят. Нименование и вид деятельности этой компании — весьма говорящие.

Итак, вот схема механизма эпической дополнительной эмиссии акций ПАО Группа Позитив:

Я бы хотел изменить официальную терминологию, использовавшуюся для обозначения премируемых: контрибьютеры и работники. В моем понимании никаких контрибьютеров нет, а есть понятные всем:

— Мажоритарные акционеры (братья Максимовы и Киреев)

— Топ-менеджмент (члены СД и Гендир, другие топы — заслужены по умолчанию)

— Заслуженные работники

Основные акционеры, Топ-менеджмент и 90% работников имееют привязку к АО Позитив Текнолоджис. Именно от этой компании они и должны получить акции. Небольшая часть работников получит акции от АО Позитивные Технологии.

Пояснения к схеме.

Эмиссия производится буквально из воздуха путем перетока средств от АО Позитив Текнолоджис и АО Позитивные Технологии транзитом через подписчика по закрытой подписке АО Актив Совладельцев в холдинговую структуру ПАО Группа Позитив. В этой схеме 40 млрд руб. перетекают из одного кармана в другой карман МСФО. Ни одного рубля в периметр ПОЗИ из вне не попадает и ПОЗИ от эмиссии не богатеет. Все по схеме cash out, как и при DPO.

По подп. 3 п.1 ст. 251 НК РФ эмиссионный доход (превышение цены размещения акций над их номиналом 0,5 руб) у ПАО Группа Позитив не облагается налогом на прибыль. Поэтому цена размещения может быть любой. Но логично ее делать выше стакана, чтобы не было лиц по преимущественному праву.

Миноры имееют преиущественное право покупки pro rato своему объему. Если они будут реализовывать свое право, то только от них в периметр ПОЗИ поступят живые деньги.

Для того, чтобы отбить желающих реализовать преимущественно право в схеме с ценой размещения выше стакана, могут быть использованы конвертируемые в обычку облигации или префы. Они тоже дают преимущественное право, но в глазах миноров выглядят абракадаброй. Поэтому расчет ПОЗИ верен — конвертируемые облигации и префы отпугнут многих.

Полученные по подписке акции продаются Активом Совладельцем в две операционные компании с зачетом цены против прав по займам и, далее, согласно принятым в АО Позитив Текнолоджис и АО Позитивные технологии внутренним документам компаний в порядке премирования за достигнутые результаты передают акции ПОЗИ мажоритарным акционерам, Топ-менеджерам и заслуженным работникам.

Указанные категории граждан согласно подп. 3 п.1 ст. 212 НК РФ должны будут задекларировать доход с материальной выгоды от виде переданных безвозмездно акций в размере 13/15%. В сухом остатке, они «купят» акции ПОЗИ за 15% ее рыночной стоимости, если считать их костами на приобретение — НДФЛ, уплаченный в по результатам операции.

В АО Позитив Текнолоджис и АО Позитивные технологии такие выплаты стимулирующего характера будут отнесены к расходам на оплату труда, в следствии чего уменьшат налог на прибыль (когда закончится период 0% ставки) и принесут в отчетность МСФО в холдинговую компанию Группу Позитив убытков на 40 млрд руб.

Для чего такой большой размер эмиссси 25%?

Тут считали, разделив 40 млрд на 2000 работников, и офигевали от 20 млн руб. на условных уборщиц. В реальности все, конечно же, обстоит иначе. Если слово контрибьютеры (по моему мнению, введенное для маскировки главной группы премируемых) заменить на мажоритарные акционеры, то все становится на свои места.

Вот расклад сил мажоритарных акционеров перед DPO. Симис Борис пока в мажоритариях, но потом я его отнес в Топ-менеджменту:

Вот та же группа людей, но уже истрепанных DPO и 2-я раундами SPO (когда продавали дополнительно 1 акцию на 4 акции в DPO). 3-й и 4-й рауды здесь отсутствуют (закрытые данные):

Видно, что они продали минорам на бирже 14,83% от УК. Или 9 789 327 штук акций. Не волнуйтесь, они вернут их, премируя себя из доп.эмиссии.

Если перенести Симиса из Мажоритарных акционеров в Топы, то получится уже общеизвестная картинка, которую дает ПОЗИ на сайте:

Из-за отсутсвия данных по 3-му и 4-му раунду SPO в 2023 данные у меня в таблице слегка разнятся, 67,55% — у мажоритарных акционеров и 15,49% у топов:

Теперь, собственно, цель эмиссии.

Я полагаю она заключается в том, чтобы восполнить запасы акций мажоритарных акционеров и Симиса до уровня DPO, в первую очередь, и премировать Топ и заслуженных работников — во вторую. Согласно предположению 59% эмиссии получит условный ЮРА и Симис для восполнения потерь на DPO — 9 789 327 акций (ведь он главный контрибьютер как не крути), а 41% — Топы и заслуженные работники культуры:

Резюме

Пока я хорошо смотрю на бизнес ПОЗИ и держу акции. Но у меня формируется устойчивый неприятный осадок от этой истории. Если мои предположения верны, то условный ЮРА на DPO продал минорам на бирже изрядное количество бумаг и получил за это кэшь, а сейчас он сам себе из воздуха начислит в результате эмиссии то же количество акций за свои былые залуги в сфере развития ПОЗИ (именно былые, а не будущие). Но это ка бэ твоя работа, Юра, была, и когда ты продавал акции на DPO твоя заслуга была в цене размещения. Поэтому она не должна оплачиваться тебе сейчас, в 2023. Иначе будет задвоение стоимости заслуги.

Если бы ПОЗИ выбрал началом отсчета для удвоения октябрь 2023, то тогда все его будущие эмиссии были бы одобрены на уровне общественного договора с минорами.

А так получится следующее: кэшь условный Юра получил на DPO и тут же сам себе начислил в результате эмисии акции, чтобы восполнить потери на DPO. Бррр.

Когда компания говорит минорам на бирже, что она ВСЕ озвучивала на ютьюб трансляциях, то этот аргумент, конечно же, не несет юридической нагрузки.

В действительности, юридическое значение имеет только заявление о рисках, раскрытое в ПРОСПЕКТЕ ЭМИССИИ акций в предверии DPO. На стр.33 Проспекта раскрыты все риски для лиц, которые покупают акции на Московской бирже (и на DPO и сейчас).

Как видно, эмитент не указал отдельно такой риск как "Размытие уставного капитала Эмитента многочисленными эмиссиями акций, в результате которых первоначальная процентная доля, предоставляемая вложениями в акции Эмитента, может обесцениться в 4 и более раз". Про этот риск Юрий на момент Проспекта знал, так как идея эта у него аж с 2011 года в проработке. Это и понятно, поскольку укажи этот риск, то кто ж купил бы акции ПОЗИ? Думаю, что никто.

По этой причине, миноритарии сейчас имеют в руках что-то, с чем можно работать, по крайней мере, на уровне жалоб в ЦБ. Подготовка исков в суд, конечно, возможна, но с неочевидным результатом и требуют тщательной проработки позиции истцов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба