За счет фокуса на сегменте разведки и добычи ConocoPhillips является одним из главных бенефициаров роста цен на нефть. На фоне благоприятной рыночной конъюнктуры мы ожидаем, что в следующем году компания может увеличить объем выплат акционерам с $ 11 млрд до $ 12–13 млрд, что соответствует доходности 8,2–8,9% — неплохое значение для сектора. Кроме того, у нефтяника достаточно амбициозная стратегия развития, предполагающая рост добычи, фокус на генерации свободного денежного потока и периодическое проведение M&A-сделок.

Мы повышаем рейтинг по акциям ConocoPhillips с «Держать» до «Покупать» на фоне увеличения целевой цены с $ 111,4 до $ 141,1. Апсайд составляет 15,6%. Повышение рейтинга преимущественно связано с улучшением перспектив и финансовых результатов компании в связи с ростом цен на нефть и газ.

ConocoPhillips — третья по капитализации американская нефтегазовая компания, уступающая по размерам лишь международным мейджорам ExxonMobil и Chevron. Особенностью ConocoPhillips является фокус на сегменте разведки и добычи.

Ключевой положительный момент в истории ConocoPhillips — высокие выплаты акционерам. По итогам текущего года суммарный объем дивидендов и обратного выкупа акций может составить около $ 11 млрд (7,5% доходности), а в следующем году, по нашим прогнозам, может увеличиться до $ 12–13 млрд (8,2–8,9% доходности) на фоне ожидания более высоких цен на нефть.

Кроме того, у ConocoPhillips достаточно амбициозная стратегия развития. Даже при ценах на нефть на уровне $ 60 за баррель в ближайшие 10 лет менеджмент планирует наращивать CFO в среднем на 6% в год, а FCF на 11% в год. При этом не менее 30% CFO (а на практике практически весь FCF) может направляться на выплаты акционерам.

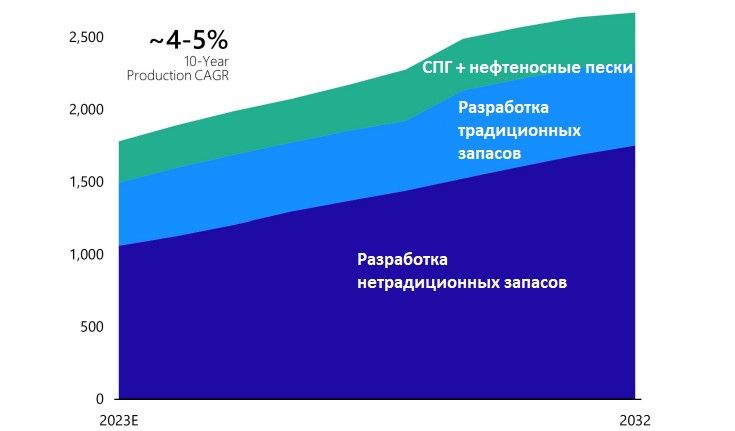

Развитие бизнеса планируется производить как за счет роста добычи, так и за счет роста эффективности. ConocoPhillips планирует наращивать объем добычи в среднем на 4–5% в год в течение 10 лет и усиливает этот тренд периодическими сделками в сфере M&A.

В третьем квартале финансовые результаты ConocoPhillips перешли к росту в квартальном выражении, но продолжили снижаться относительно высокой базы прошлого года. Выручка компании сократилась на 31,2% г/г, до $ 14,9 млрд, EBITDA — на 31,1% г/г, до $ 6,5 млрд. Скорректированная чистая прибыль на акцию уменьшилась на 40% г/г, до $ 2,16. Динамика финансовых результатов в первую очередь обусловлена колебаниями цен на нефть.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS 2023E и 2024E относительно американских нефтяников. Акции ConocoPhillips выглядят дешевле большинства аналогов в первую очередь по параметру дивидендной доходности. Наша оценка предполагает апсайд 15,6%.

Среди ключевых рисков для ConocoPhillips можно отметить возможность снижения цен на нефть и газ в случае замедления мировой экономики, давление «зеленой» повестки и ненулевую вероятность роста налогов в некоторых регионах.

Описание эмитента

ConocoPhillips — третья по капитализации американская нефтегазовая компания, уступающая по размерам лишь международным мейджорам ExxonMobil и Chevron. На данный момент деятельность компании охватывает 13 стран по всему миру. Крупнейшая страна по добыче — США, причем значительные мощности сосредоточены на Аляске, что отличает ConocoPhillips от многих других нефтяников. США — это и наиболее значимый регион продаж, на который приходится 82% скорректированной чистой прибыли компании. Особенностью ConocoPhillips является фокус на разведке и добыче, так как нефтепереработка выделена в отдельную компанию еще в 2012 году.

Рыночные тенденции и стратегия компании

Локально ключевым позитивным фактором в инвестиционном кейсе ConocoPhillips, конечно, является рост цен на нефть. На фоне фокуса на сегменте разведки и добычи бизнес ConocoPhillips особенно сильно зависит от стоимости черного золота. Цена нефти марки Brent на данный момент закрепилась в диапазоне $ 85–95 за баррель, что является максимумом с ноября прошлого года. Продление добровольного сокращения добычи на 1 млн б/с со стороны Саудовской Аравии вместе с продлением добровольного сокращения экспорта на 300 тыс. б/с со стороны РФ до конца года привели к созданию дефицита на мировом рынке нефти, что и толкает цены вверх.

При этом сейчас в отличие от прошлого года США уже не могут сбалансировать рынок значительными продажами из стратегического резерва, так как запасы на минимуме с начала 1980-х годов. Дополнительной нервозности рынку добавляет и обострение ситуации на Ближнем Востоке, хотя пока явной угрозы для поставок нефти на мировой рынок нет. В то же время опасения относительно спроса со стороны Китая и развитых стран не оправдались, и объем мирового потребления остается вблизи исторических максимумов. Полагаем, что сочетание этих факторов может и дальше поддерживать цены на нефть, которые способны закрепиться в диапазоне $ 85–95 за баррель до конца года.

Что касается стратегии ConocoPhillips, то она строится вокруг развития направления разведки и добычи. В ближайшие 10 лет менеджмент планирует наращивать добычу углеводородов на 4–5% в год. При этом ожидается, что сохранится высокая диверсификация между различными видами углеводородов: 55% будет приходиться на нефть, 15% — на прочие ЖУВ, 15% — на газ в Северной Америке и 15% — на газ в прочих регионах.

Рост добычи вместе с постоянным фокусом на снижении затрат приводит к появлению следующих параметров стратегии на ближайшие 10 лет (2023–2032 гг.), предположив, что нефть WTI будет держаться на уровне не менее $ 60 за баррель:

генерация от $ 225 (при нефти $ 60 за баррель) до $ 320 млрд (при нефти $ 80 за баррель) операционного денежного потока за 10 лет;

выплата не менее 30% CFO в виде дивидендов и байбэка с целью распределить не менее 90% текущей капитализации в виде выплат акционерам за 10 лет;

среднегодовой рост CFO 6% и FCF 11%;

поддержка капитальных расходов около отметки $ 11 млрд в год;

безубыточность по свободному денежному потоку при ценах на нефть выше $ 35 за баррель.

Финансовый отчет

В третьем квартале финансовые результаты ConocoPhillips перешли к росту в квартальном выражении, но существенно снизились год к году. Выручка компании сократилась на 31,2% г/г, до $ 14,9 млрд, EBITDA — на 31,1% г/г, до $ 6,5 млрд. Скорректированная чистая прибыль на акцию уменьшилась на 40% г/г, до $ 2,16.

Свободный денежный поток снизился на 53,5% г/г, но увеличился более чем в 3 раза кв/кв, до $ 2,9 млрд. Сильная квартальная динамика связана как с увеличением основных финансовых результатов, так и с более положительной динамикой оборотного капитала. Восстановление FCF позволило компании выплатить акционерам $ 2,6 млрд за квартал в виде дивидендов и байбэка, что соответствует доходности 1,8%.

Основным драйвером снижения финансовых результатов стало уменьшение средней цены реализации нефти на 14,7% г/г, до $ 83,2 за баррель, и газа на 61,2% г/г, до $ 5,1 за mсf. Напомним, ConocoPhillips оперирует исключительно в сегменте разведки и добычи, с чем и связана более сильная, чем у других, зависимость результатов от цен на нефть. В то же время в квартальном выражении цены на нефть перешли к росту, в связи с чем минимум по финансовым результатам ConocoPhillips в этом году уже позади.

ConocoPhillips: финансовые результаты за 3К 2023, млн $

На фоне снижения цен на нефть относительно аномально высокой базы прошлого года в 2023 году ConocoPhillips может сократить выручку на 27% г/г, до $ 59,9 млрд, и EBITDA на 26% г/г, до $ 25,8 млрд. При этом основные финансовые результаты остаются на уровнях, значительно превышающих нейтральный 2021 год. В 2024 году цены на нефть, вероятно, останутся на повышенном уровне, на фоне чего основные финансовые результаты могут показать умеренный рост г/г. Также отметим, что долговая нагрузка компании остается на комфортном уровне в 0,4 «Чистый долг / EBITDA», а это оставляет пространство для возможных M&A-сделок.

ConocoPhillips: историческая и прогнозная динамика ключевых показателей, млрд $

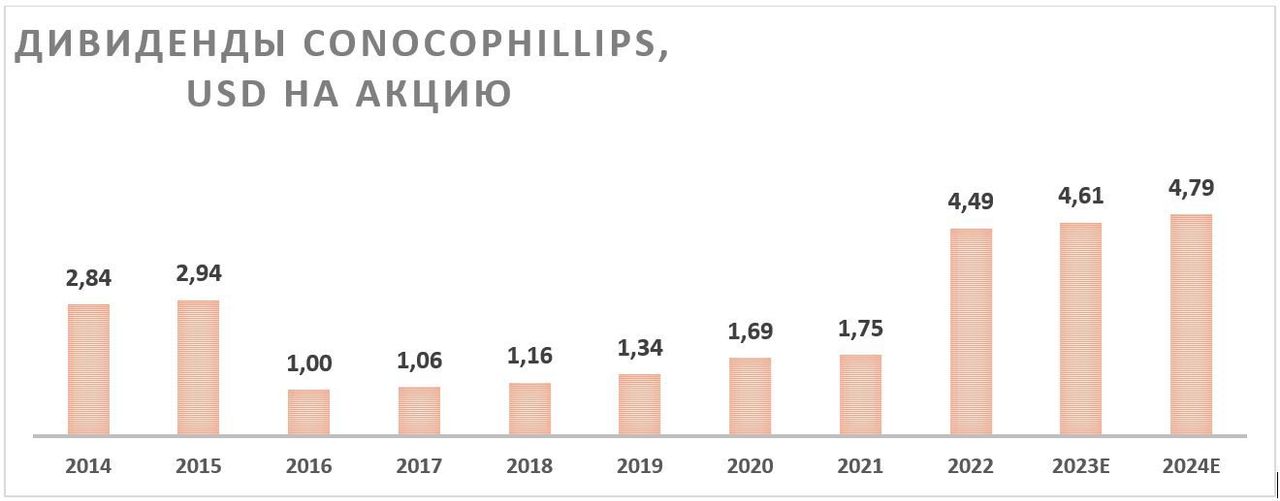

Выплаты акционерам

Локально, вероятно, наиболее сильной стороной ConocoPhillips являются высокие выплаты акционерам. У компании существует три вида выплат: базовый дивиденд, обратный выкуп акций и дополнительный дивиденд (так называемый VROC — variable return of cash). Размер базового дивиденда недавно был повышен на 14% и сейчас составляет $ 0,58 в квартал (1,9% годовой доходности), ниже этого значения выплаты могут опуститься только во время существенного кризиса. При этом в периоды получения дополнительной прибыли (как сейчас) нефтяник проводит байбэк и выплачивает дополнительные дивиденды.

Полный объем дивидендов и байбэка по итогам текущего года, как ожидается, составит $ 11 млрд (7,5% доходности). В то же время если цены на нефть останутся у текущих уровней, то по итогам 2024 года мы ожидаем роста выплат акционерам до $ 12–13 млрд, что соответствует доходности 8,2–8,9% — привлекательное для сектора значение.

Оценка

Для анализа стоимости обыкновенных акций ConocoPhillips мы использовали оценку по мультипликаторам относительно аналогов из американского нефтегазового сектора.

Расчет целевой цены подразумевает таргет $ 141,1 на горизонте 12 месяцев. Это соответствует апсайду 15,6% и рейтингу «Покупать».

Среди ключевых рисков для ConocoPhillips можно отметить возможность снижения цен на нефть и газ в случае замедления мировой экономики, давление «зеленой» повестки и ненулевую вероятность роста налогов в некоторых регионах.

Отметим, что средневзвешенная целевая цена акций ConocoPhillips по выборке аналитиков в Reuters с исторической результативностью прогнозов по данной акции выше среднего, по нашим расчетам, составляет $ 138,6 (апсайд — 13,8%), рейтинг акции — 3,39 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций ConocoPhillips аналитиками Wells Fargo составляет $ 137 (рейтинг — «Лучше рынка»), Truist Securities — $ 164 («Покупать»), Piper Sandler — $ 136 («Лучше рынка»).

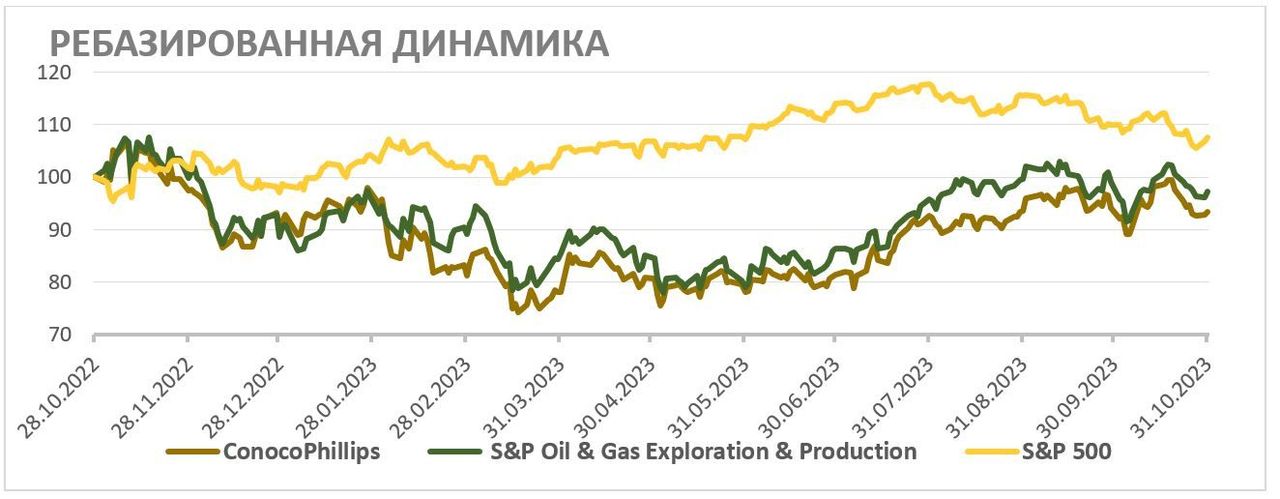

Акции на фондовом рынке

За последний год акции ConocoPhillips значительно отстали от широкого рынка и показали немного более слабый перформанс, чем ETF на нефтегазовый сектор. В то же время ConocoPhillips за счет фокуса на сегменте разведки и добычи сильнее аналогов выигрывает от роста цен на нефть, что вместе с привлекательными выплатами акционерам может позволить ConocoPhillips выглядеть сильнее рынка в ближайшие кварталы.

С технической точки зрения, на дневном графике акции ConocoPhillips торгуются в рамках среднесрочного восходящего треугольника. В случае выхода из треугольника наверх акции могут продолжить рост к историческому максимуму у отметки $ 138.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба