В ближайшее время на Московской бирже будет проведено IPO компании ЕвроТранс, которая является независимым топливным оператором, а также владеет сетью из 55 заправочных комплексов.

Цена размещения на IPO составит 250 рублей за акцию, исходя из чего рыночная капитализация компании оценивается в 53,0 млрд руб. Доля акций в свободном обращении может составить до 50%.

Предлагаю оценить ключевые финансовые индикаторы эмитента.

Динамика выручки и прибыли

Финансовая отчетность компании позволяет сделать вывод о том, что за 2022 г. прирост выручки составил 33% г/г при рентабельности продаж менее 3% (очень мало).

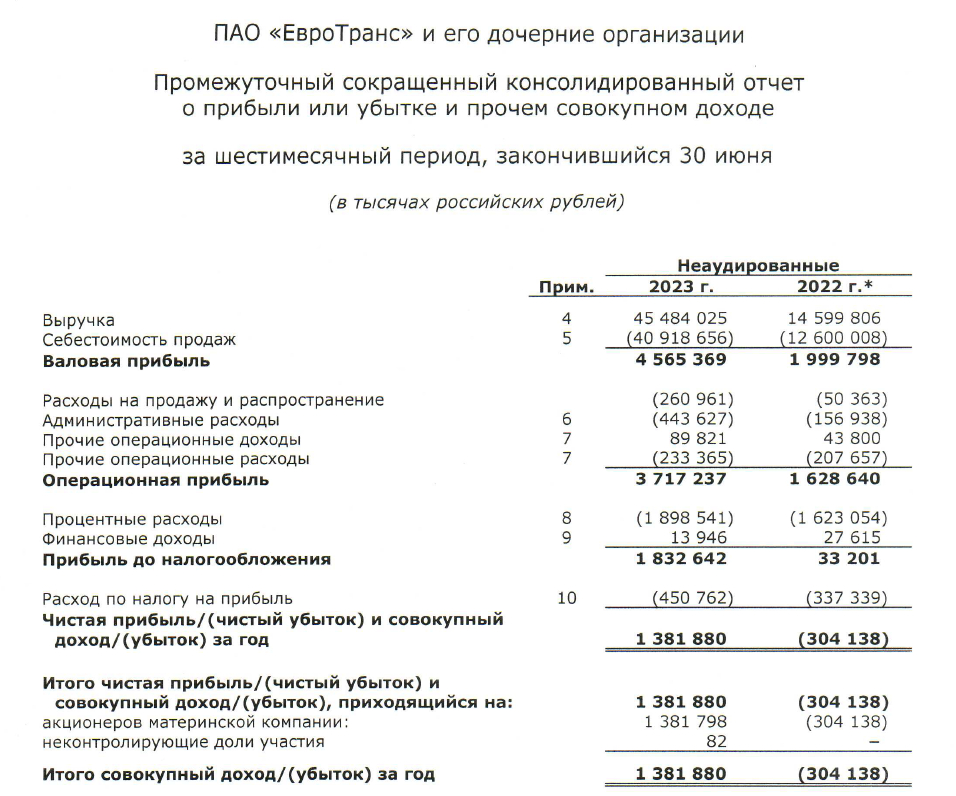

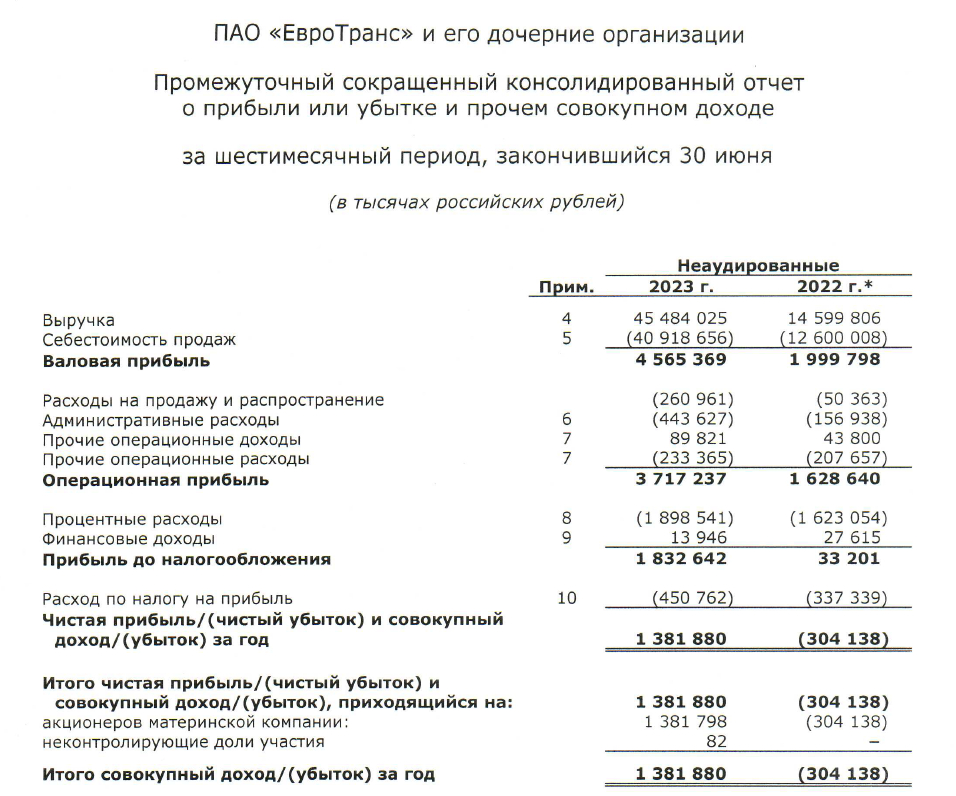

Отчетность за 1 п/г 2023 г. (см. картинку) свидетельствует о том, что выручка компании достигла 45,5 млрд. руб., показав прирост на 212% г/г (рост более чем в 3 раза). Основным фактором столь бурного роста стал оптовый сегмент торговли (ЕвроТранс в 2022 г. активно поглощал другие компании).

Отчет о финансовых результатах за 1 п/г 2023 г.

В то же время по итогам 2023 года менеджмент ЕвроТранса ожидает выручку в объеме не менее 100 млрд руб. Тогда за 2 п/г 2023 г. выручка ожидается в сумме 54,5 млрд. руб., что всего на 8% больше выручки за 2 п/г 2022 г.

Следовательно, даже в прогнозах руководства ЕвроТранса дальнейшие темпы роста компании весьма консервативны.

При этом рентабельность продаж за 1 п/г 2023 г. осталась на уровне 3%. Похоже, что эффект масштаба в бизнес-модели ЕвроТранса не проявляется. Поэтому ожидать роста рентабельности не следует.

Финансовое положение

По состоянию на 30.06.2023 г. доля собственного капитала ЕвроТранса составляла всего 21% от активов компании, коэффициент текущей ликвидности – 1,9х. Долговая нагрузка – средняя.

Дивидендная доходность

Компания планирует выплату в качестве дивидендов не менее 40% чистой прибыли по МСФО.

Исходя из прогноза выручки компании на 2023 г. в сумме 100 млрд. руб., при рентабельности продаж 3%, чистая прибыль за год составит 3,0 млрд. руб. На одну акцию прибыль составит 14,15 руб., а 40% от неё – 5,66 руб. на акцию.

Следовательно, потенциальная дивидендная доходность по цене размещения IPO (250 руб. за акцию) может составить всего 2%. Весьма низкая доходность.

Мультипликаторы

Из финансовой отчётности мы можем рассчитать, что за последние 12 месяцев (2 п/г 2022 + 1 п/г 2023) выручка компании составила 95,8 млрд. руб., а чистая прибыль составила 3,4 млрд. руб.

Тогда мультипликатор P/S составляет 0,55х, а мультипликатор P/E равен 15,6х (!!!). Считаю, что для российской топливной компании (см. мультипликаторы Татнефти (MCX:TATN) и Лукойла (MCX:LKOH)) соотношение капитализации и прибыли является завышенным.

Резюме

Компания ЕвроТранс характеризуется низкой операционной эффективностью, незначительной дивидендной доходностью и завышенным мультипликатором P/E.

Добавив к этому высокую конкуренцию на российском топливном рынке (в том числе со стороны федеральных ВИНК), а также строгий надзор ФАС за ценами на топливо (который не позволит существенно нарастить прибыльность бизнеса), перспектива дальнейшего улучшения финансовых индикаторов компании становится весьма туманной.

Поэтому в IPO компании ЕвроТранс я участвовать не планирую.

Цена размещения на IPO составит 250 рублей за акцию, исходя из чего рыночная капитализация компании оценивается в 53,0 млрд руб. Доля акций в свободном обращении может составить до 50%.

Предлагаю оценить ключевые финансовые индикаторы эмитента.

Динамика выручки и прибыли

Финансовая отчетность компании позволяет сделать вывод о том, что за 2022 г. прирост выручки составил 33% г/г при рентабельности продаж менее 3% (очень мало).

Отчетность за 1 п/г 2023 г. (см. картинку) свидетельствует о том, что выручка компании достигла 45,5 млрд. руб., показав прирост на 212% г/г (рост более чем в 3 раза). Основным фактором столь бурного роста стал оптовый сегмент торговли (ЕвроТранс в 2022 г. активно поглощал другие компании).

Отчет о финансовых результатах за 1 п/г 2023 г.

В то же время по итогам 2023 года менеджмент ЕвроТранса ожидает выручку в объеме не менее 100 млрд руб. Тогда за 2 п/г 2023 г. выручка ожидается в сумме 54,5 млрд. руб., что всего на 8% больше выручки за 2 п/г 2022 г.

Следовательно, даже в прогнозах руководства ЕвроТранса дальнейшие темпы роста компании весьма консервативны.

При этом рентабельность продаж за 1 п/г 2023 г. осталась на уровне 3%. Похоже, что эффект масштаба в бизнес-модели ЕвроТранса не проявляется. Поэтому ожидать роста рентабельности не следует.

Финансовое положение

По состоянию на 30.06.2023 г. доля собственного капитала ЕвроТранса составляла всего 21% от активов компании, коэффициент текущей ликвидности – 1,9х. Долговая нагрузка – средняя.

Дивидендная доходность

Компания планирует выплату в качестве дивидендов не менее 40% чистой прибыли по МСФО.

Исходя из прогноза выручки компании на 2023 г. в сумме 100 млрд. руб., при рентабельности продаж 3%, чистая прибыль за год составит 3,0 млрд. руб. На одну акцию прибыль составит 14,15 руб., а 40% от неё – 5,66 руб. на акцию.

Следовательно, потенциальная дивидендная доходность по цене размещения IPO (250 руб. за акцию) может составить всего 2%. Весьма низкая доходность.

Мультипликаторы

Из финансовой отчётности мы можем рассчитать, что за последние 12 месяцев (2 п/г 2022 + 1 п/г 2023) выручка компании составила 95,8 млрд. руб., а чистая прибыль составила 3,4 млрд. руб.

Тогда мультипликатор P/S составляет 0,55х, а мультипликатор P/E равен 15,6х (!!!). Считаю, что для российской топливной компании (см. мультипликаторы Татнефти (MCX:TATN) и Лукойла (MCX:LKOH)) соотношение капитализации и прибыли является завышенным.

Резюме

Компания ЕвроТранс характеризуется низкой операционной эффективностью, незначительной дивидендной доходностью и завышенным мультипликатором P/E.

Добавив к этому высокую конкуренцию на российском топливном рынке (в том числе со стороны федеральных ВИНК), а также строгий надзор ФАС за ценами на топливо (который не позволит существенно нарастить прибыльность бизнеса), перспектива дальнейшего улучшения финансовых индикаторов компании становится весьма туманной.

Поэтому в IPO компании ЕвроТранс я участвовать не планирую.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба