13 ноября 2023 Инвестовизация

Индекс Мосбиржи.

С начала 2023 года индекс Мосбиржи вырос на 50%. А с октября 2022 года, когда закончилась мобилизация, рост индекса составил более 80%. Основной драйвер роста – это девальвация рубля, от которой некоторые акции частично защищают инвесторов. Особенно это относится к акциям экспортеров.

Естественно, что с начала года выросли практически все акции. А если брать дату отчета с октября 2022 года, то будет сложно найти бумаги, которые оказались в минусе. Другими словами, в 2023 году было сложно не заработать. Поэтому если инвесторы продавали акции в течение этого года, то вероятней всего, у них получилась не плохая прибыль. И с этой прибыли нужно платить налоги.

НДФЛ.

Налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов.

Согласно п.1 ст.224 Налогового кодекса РФ, ставка по Налогу на доходы физических лиц составляет 13% от всей суммы полученного дохода, если он менее 5 млн рублей за год. Для остального дохода, который будет превышать 5млн ставка 15%.

И если НДФЛ с зарплаты выплачивается работодателям ежемесячно, то НДФЛ с прибыли по операциям с ценными бумагами выплачивается брокером по итогам года, либо в течение года при выводе средств. И если в январе следующего года, денег на счете будет недостаточно, то брокер не сможет выплатить налог, в этом случае физическое лицо обязано самостоятельно заполнить налоговую декларацию и заплатить налоги.

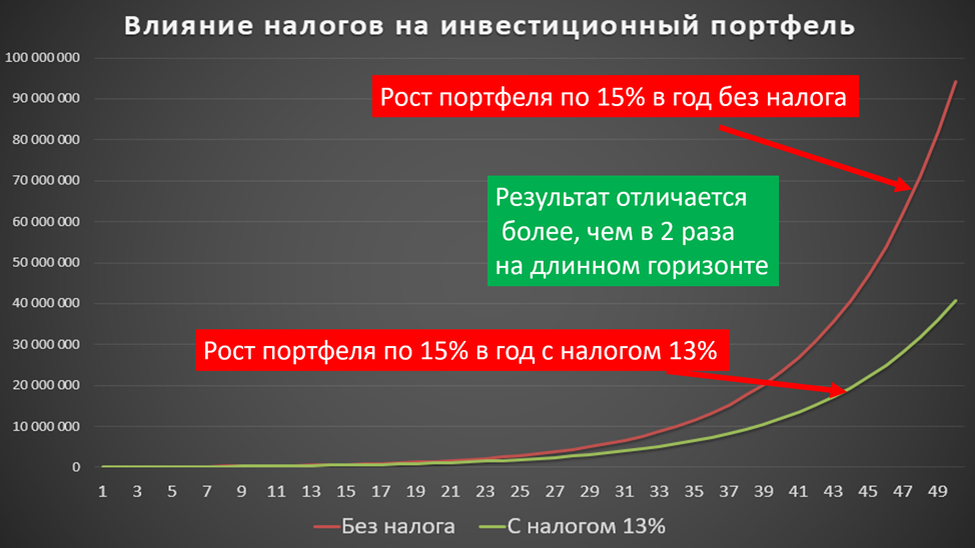

Получается, если в течение года фиксировать прибыль по ценным бумагам на бирже, необязательно сразу выплачивать с нее налог, т.е. можно снова пускать деньги в оборот. Это уже хорошо, но в любом случае, на большой дистанции влияние налогов на инвестиции – очень существенно. Поэтому встает вопрос, а можно ли как-то уменьшить НДФЛ с дохода по ценным бумагам, или вовсе не платить его. Для этих целей и нужна налоговая оптимизация.

Налоговая оптимизация.

Налоговая оптимизация — это совокупность законных методов, направленных на минимизацию налоговых отчислений.

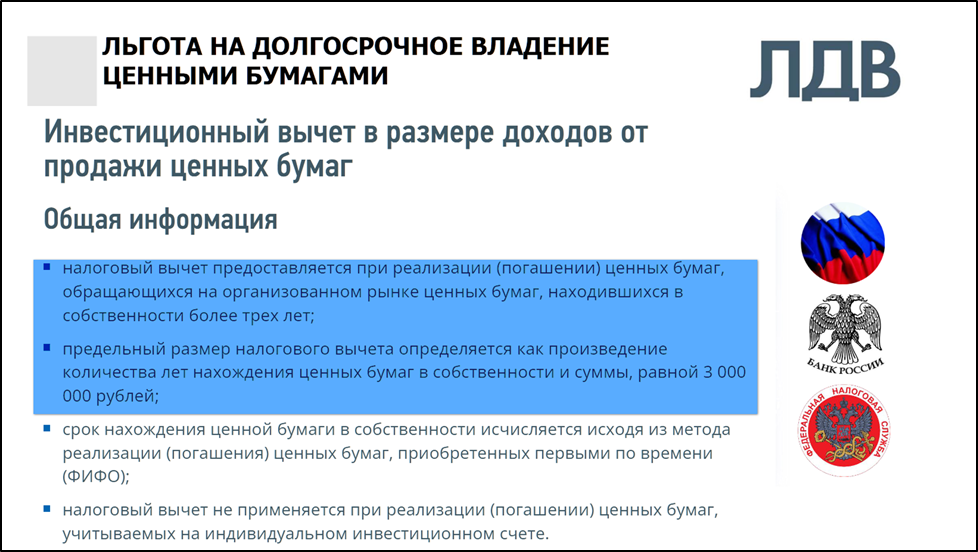

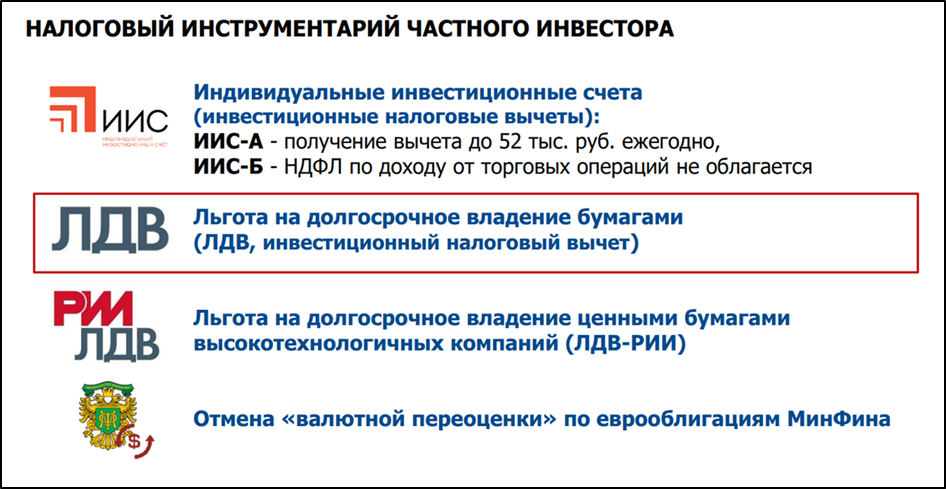

В частности, целесообразно использовать инвестиционный налоговый вычет, который распространяются на прибыль с ценных бумаг, которые были во владении более трёх лет (1 ст. 219.1 НК РФ). Это так называемая льгота на долгосрочное владение бумагами (или ЛДВ). Т.е. если вы купили российскую ценную бумагу на бирже (акцию, облигацию или биржевой фонд), и продали ее с прибылью через три (или более) года, то имеете право вернуть с этой прибыли НДФЛ

Предельный размер налогового вычета определяется как произведение количества лет нахождения ценных бумаг в собственности на 3 млн рублей. Чтобы воспользоваться ей нужно подать заявление через брокера, либо через налоговую с помощью подачи декларации 3-НДФЛ.

Это, пожалуй, основная льгота для долгосрочных инвесторов. Но конечно также есть способы сэкономить на налогах, даже если прибыль у вас получилась после продажи ценных бумаг, которые были во владении менее трёх лет.

Для этого нужно уменьшить налоговую базу, т.е. общий положительный финансовые результат по брокерскому счету. Т.к. налог нужно платить не просто с дохода от прибыльных сделок, а с разности между прибыльными и убыточными. Поэтому, логично, что уменьшить налоговую базу можно путём фиксации убыточных позиций.

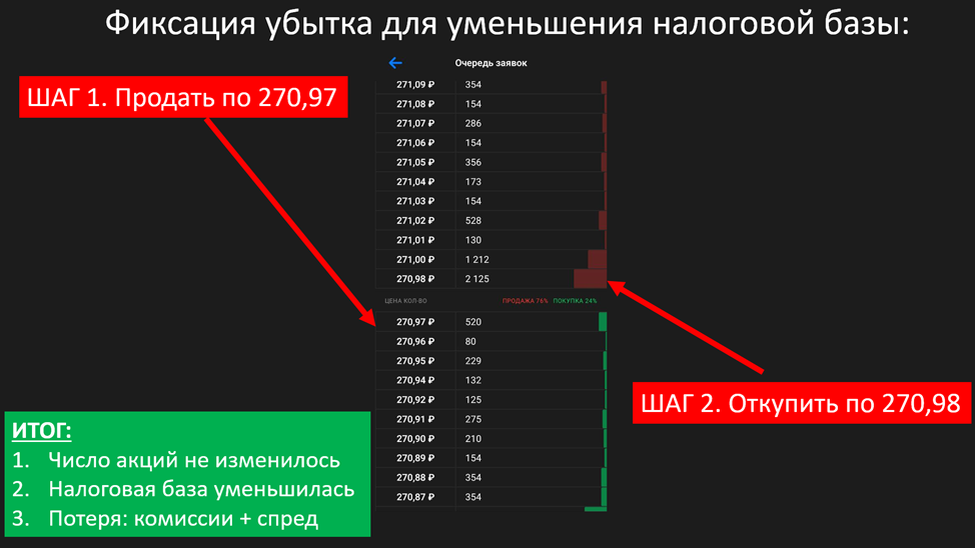

Следовательно, если у вас по каким-то ценным бумагам есть незафиксированный убыток, то можно продать эти бумаги и сразу откупить обратно. При этом будут небольшие потери на комиссиях и на спреде, хотя акции, если сильно не спешить, то часто удается откупить даже подешевле.

В итоге, с точки зрения портфеля ничего не изменится, т.к. какая позиция по бумагам была, такая и осталась. Но совокупный налог уменьшится. Правда, нужно понимать, что теперь, ранее убыточная для вас бумага, в случае роста, будет не отбивать реальный убыток, а начнёт генерировать бумажную прибыль. Но здесь есть нюансы:

бумага может и не расти, а падать дальше, тогда можно будет снова использовать её для налоговой оптимизации.

в случае роста, бумажная прибыль перенесется уже на другой год. Но если её потом зафиксировать, то к этому моменту в портфеле могут оказаться другие бумаги с убытками, которые снова позволят минимизировать налог.

и вообще, никто не мешает продержать эту бумагу более трёх лет с момента откупа, и тогда применится трёхлетняя льгота, которая полностью освободит от НДФЛ.

Таким образом, указанные методы позволяют эффективно минимизировать налоговые выплаты за текущий год.

Практический пример.

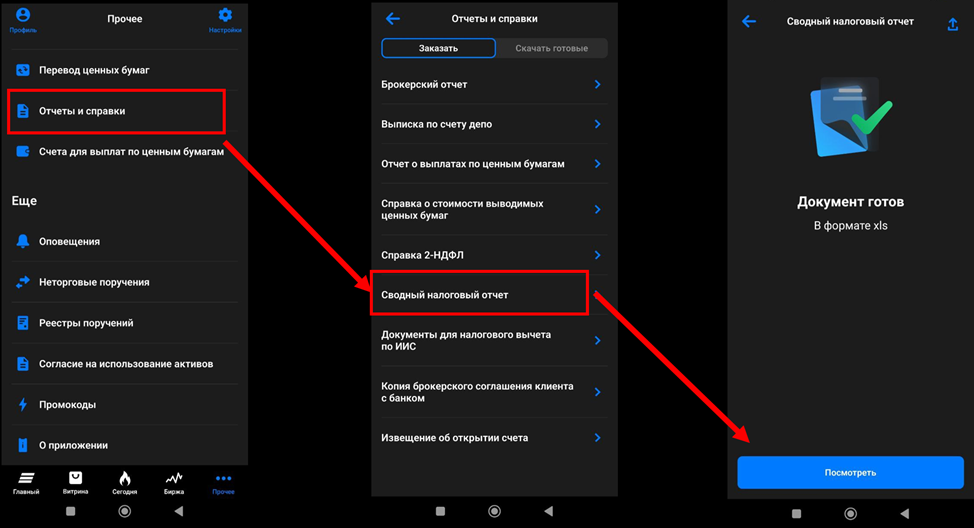

Чтобы посмотреть свой финансовый результат по текущему году, нужно скачать налоговый отчет в личном кабинете или запросить брокера прислать его на электронную почту. Также у многих брокеров, если попробовать вывести деньги на банковский счет, то будет подсвечена сумма НДФЛ, которая будет удержана.

Я в этом году зафиксировал прибыль по многим акциям, о чём писал в телеграм канале. Итоговые доходы получились очень неплохими. И конечно, у меня есть желание минимизировать налог. Самый очевидный инструмент для налоговой оптимизации – это акции. Но в этом году у меня практически нет акций в портфеле, у которых был бы бумажный убыток.

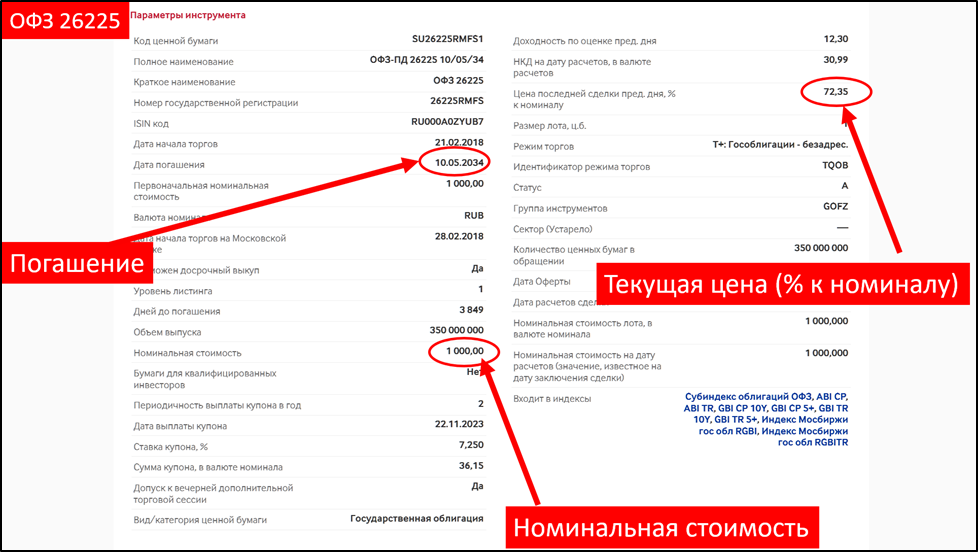

Зато после повышения ключевой ставки ЦБ, отрицательную динамику показывают облигации. Особенно хорошо просели дальние. К примеру, ОФЗ 26225 с датой погашения в 2034 году сейчас торгуются на 27% дешевле своего номинала.

А ОФЗ 26238 с погашением в 2041 году торгуются почти на 35% ниже своего номинала. К слову, если купить такую облигацию, то можно зафиксировать доходность около 12% годовых до 2041 года.

Как известно, у облигаций главная особенность, - это то, что к погашению их тело обязательно вернется к номинальной стоимости (чаще всего это 1000 рублей). Т.е. текущая просадка по ним – это всегда чисто бумажный убыток. Поэтому выгодней всего фиксировать убыток по облигациям со сроком погашения свыше трёх лет, т.к. за счет налогового вычета, потом не нужно будет платить НДФЛ с их неминуемого будущего дохода. Т.е. это самая выгодная, можно сказать, - «бесплатная» налоговая оптимизация.

Лично у меня все облигации куплены так, что их погашение размазано по времени. Большая часть конечно приходится на ближайшие 1-2 года. Но есть и дальние облигации, в основном ОФЗ. И, в первую очередь я делаю налоговую оптимизацию за их счет.

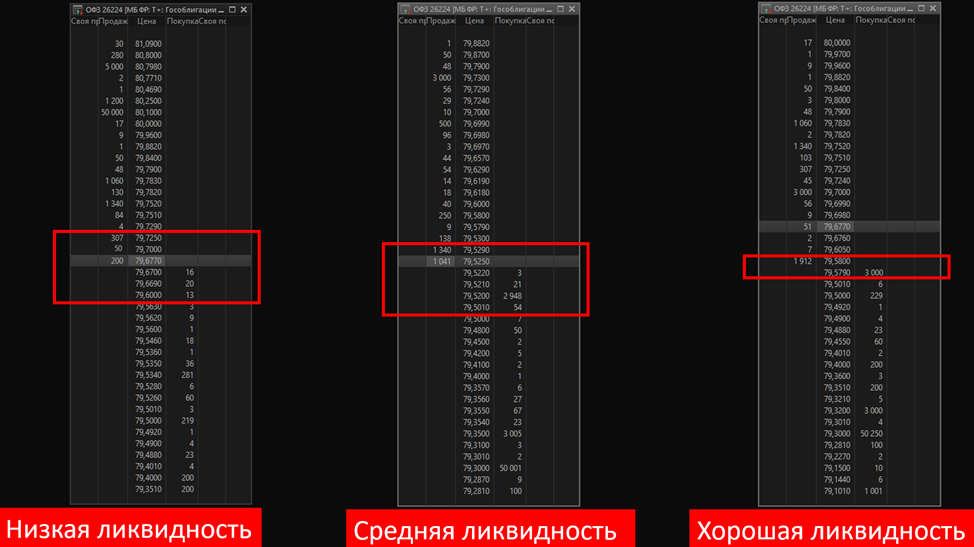

Основная проблема таких облигаций, - это не очень высокая ликвидность. Поэтому я уже с середины октября регулярно посматриваю в биржевые стаканы (или по-другому, таблицы котировок), и если вижу появление ликвидности, то сразу стараюсь продать с убытком и тут же откупить чуть дороже. Основные потери здесь – это комиссии и спреды. Но они во много раз меньше выигрыша от минимизации НДФЛ.

Облигации со сроком погашения менее года я обычно не использую для налоговой оптимизации, т.к. они не так уж сильно просели, и в случае такого маневра с ними, я переношу «налоговую проблему» всего лишь на год, хотя в принципе и это неплохо.

Для примера, в 2019 году у меня были куплены облигации МТС. А их погашение произойдет уже в 2024 году. Так сложились обстоятельства, что покупал я по цене 106% от номинала, т.е. к погашению в любом случае, облигация бы потеряла 6% от цены покупки. Поэтому, использовав её сейчас в целях налоговой оптимизации, я просто сдвинул этот плановый убыток на год раньше. Плюс еще получилось зафиксировать небольшую текущую просадку в 3-4% от номинала. В общем, всё индивидуально, в каких-то случаях (если текущий убыток в процентном соотношении более-менее значимый), целесообразно для налоговой оптимизации использовать и короткие облигации.

Дополнительная информация.

Есть и другие способы минимизации налогов. Например, Индивидуальный инвестиционный счет (ИИС) «типа Б», который позволяет вернуть весь налог с доходов на ИИС. К ним относятся прибыль от продажи или погашения ценных бумаг, курсовой разницы, а также выплаты купонов по облигациям. Исключение составляют дивиденды. Но инвестор может вносить на ИИС «типа Б» только 1 млн рублей в год. И главный минус, что все налоги можно вернуть только при закрытии счета. При этом должно пройти не менее 3 лет.

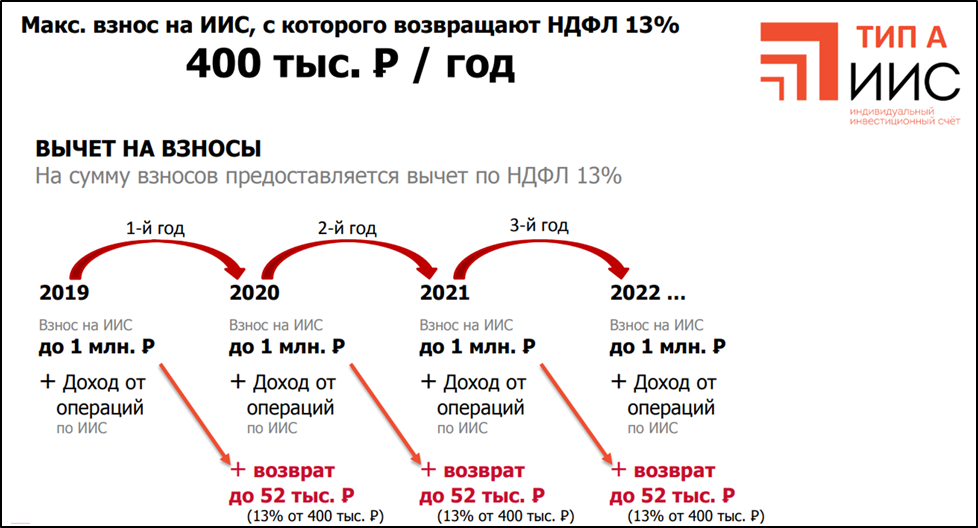

Также есть ИИС «типа А», который позволяет при взносе на него до 400 тысяч в год вернуть часть налогов, которые в течение года были удержаны, например, с зарплаты. Таким образом можно получать от государства до 52 тысяч рублей ежегодно.

ИИС типа А или Б можно открыть до конца 2023 года. А с 2024 года можно будет открыть только ИИС нового типа, в нем не будет ограничений на сумму внесения. Но деньги будут морозиться с 5 до 10 лет.

Еще есть момент по налогу с купонов по облигациям. Если они выводятся на банковский счет, то по ним автоматически снимается налог. Но если купоны приходят на брокерский счет, то сейчас некоторые брокеры не снимают сразу налог, а откладывают его на конец года. Т.е. его также можно оптимизировать.

А вот налог с дивидендов вернуть не получится. Поэтому если не хотите сразу платить по ним налог, то иногда имеет смысл продать акции перед самой отсечкой, и купить обратно сразу после. Таким образом, вместо дивидендов также получится прибыль на брокерском счете. Но выплату налога с нее можно отложить до конца года и оптимизировать.

Также есть и другие полезные льготы, например, льгота на долгосрочное владение ценными бумагами высокотехнологичного сектора экономики, отмена «валютной переоценки» по еврооблигациям Минфина и другие. Ещё если у вас были убытки в течение прошлых лет, то за их счет можно уменьшить налогооблагаемую базу текущего года.

Как видите, в России есть достаточно много законных способов для налоговой оптимизации. Их очень желательно использовать, т.к. выплата налогов существенно уменьшает итоговый результат инвестиций особенно на долгосрочном горизонте.

С начала 2023 года индекс Мосбиржи вырос на 50%. А с октября 2022 года, когда закончилась мобилизация, рост индекса составил более 80%. Основной драйвер роста – это девальвация рубля, от которой некоторые акции частично защищают инвесторов. Особенно это относится к акциям экспортеров.

Естественно, что с начала года выросли практически все акции. А если брать дату отчета с октября 2022 года, то будет сложно найти бумаги, которые оказались в минусе. Другими словами, в 2023 году было сложно не заработать. Поэтому если инвесторы продавали акции в течение этого года, то вероятней всего, у них получилась не плохая прибыль. И с этой прибыли нужно платить налоги.

НДФЛ.

Налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов.

Согласно п.1 ст.224 Налогового кодекса РФ, ставка по Налогу на доходы физических лиц составляет 13% от всей суммы полученного дохода, если он менее 5 млн рублей за год. Для остального дохода, который будет превышать 5млн ставка 15%.

И если НДФЛ с зарплаты выплачивается работодателям ежемесячно, то НДФЛ с прибыли по операциям с ценными бумагами выплачивается брокером по итогам года, либо в течение года при выводе средств. И если в январе следующего года, денег на счете будет недостаточно, то брокер не сможет выплатить налог, в этом случае физическое лицо обязано самостоятельно заполнить налоговую декларацию и заплатить налоги.

Получается, если в течение года фиксировать прибыль по ценным бумагам на бирже, необязательно сразу выплачивать с нее налог, т.е. можно снова пускать деньги в оборот. Это уже хорошо, но в любом случае, на большой дистанции влияние налогов на инвестиции – очень существенно. Поэтому встает вопрос, а можно ли как-то уменьшить НДФЛ с дохода по ценным бумагам, или вовсе не платить его. Для этих целей и нужна налоговая оптимизация.

Налоговая оптимизация.

Налоговая оптимизация — это совокупность законных методов, направленных на минимизацию налоговых отчислений.

В частности, целесообразно использовать инвестиционный налоговый вычет, который распространяются на прибыль с ценных бумаг, которые были во владении более трёх лет (1 ст. 219.1 НК РФ). Это так называемая льгота на долгосрочное владение бумагами (или ЛДВ). Т.е. если вы купили российскую ценную бумагу на бирже (акцию, облигацию или биржевой фонд), и продали ее с прибылью через три (или более) года, то имеете право вернуть с этой прибыли НДФЛ

Предельный размер налогового вычета определяется как произведение количества лет нахождения ценных бумаг в собственности на 3 млн рублей. Чтобы воспользоваться ей нужно подать заявление через брокера, либо через налоговую с помощью подачи декларации 3-НДФЛ.

Это, пожалуй, основная льгота для долгосрочных инвесторов. Но конечно также есть способы сэкономить на налогах, даже если прибыль у вас получилась после продажи ценных бумаг, которые были во владении менее трёх лет.

Для этого нужно уменьшить налоговую базу, т.е. общий положительный финансовые результат по брокерскому счету. Т.к. налог нужно платить не просто с дохода от прибыльных сделок, а с разности между прибыльными и убыточными. Поэтому, логично, что уменьшить налоговую базу можно путём фиксации убыточных позиций.

Следовательно, если у вас по каким-то ценным бумагам есть незафиксированный убыток, то можно продать эти бумаги и сразу откупить обратно. При этом будут небольшие потери на комиссиях и на спреде, хотя акции, если сильно не спешить, то часто удается откупить даже подешевле.

В итоге, с точки зрения портфеля ничего не изменится, т.к. какая позиция по бумагам была, такая и осталась. Но совокупный налог уменьшится. Правда, нужно понимать, что теперь, ранее убыточная для вас бумага, в случае роста, будет не отбивать реальный убыток, а начнёт генерировать бумажную прибыль. Но здесь есть нюансы:

бумага может и не расти, а падать дальше, тогда можно будет снова использовать её для налоговой оптимизации.

в случае роста, бумажная прибыль перенесется уже на другой год. Но если её потом зафиксировать, то к этому моменту в портфеле могут оказаться другие бумаги с убытками, которые снова позволят минимизировать налог.

и вообще, никто не мешает продержать эту бумагу более трёх лет с момента откупа, и тогда применится трёхлетняя льгота, которая полностью освободит от НДФЛ.

Таким образом, указанные методы позволяют эффективно минимизировать налоговые выплаты за текущий год.

Практический пример.

Чтобы посмотреть свой финансовый результат по текущему году, нужно скачать налоговый отчет в личном кабинете или запросить брокера прислать его на электронную почту. Также у многих брокеров, если попробовать вывести деньги на банковский счет, то будет подсвечена сумма НДФЛ, которая будет удержана.

Я в этом году зафиксировал прибыль по многим акциям, о чём писал в телеграм канале. Итоговые доходы получились очень неплохими. И конечно, у меня есть желание минимизировать налог. Самый очевидный инструмент для налоговой оптимизации – это акции. Но в этом году у меня практически нет акций в портфеле, у которых был бы бумажный убыток.

Зато после повышения ключевой ставки ЦБ, отрицательную динамику показывают облигации. Особенно хорошо просели дальние. К примеру, ОФЗ 26225 с датой погашения в 2034 году сейчас торгуются на 27% дешевле своего номинала.

А ОФЗ 26238 с погашением в 2041 году торгуются почти на 35% ниже своего номинала. К слову, если купить такую облигацию, то можно зафиксировать доходность около 12% годовых до 2041 года.

Как известно, у облигаций главная особенность, - это то, что к погашению их тело обязательно вернется к номинальной стоимости (чаще всего это 1000 рублей). Т.е. текущая просадка по ним – это всегда чисто бумажный убыток. Поэтому выгодней всего фиксировать убыток по облигациям со сроком погашения свыше трёх лет, т.к. за счет налогового вычета, потом не нужно будет платить НДФЛ с их неминуемого будущего дохода. Т.е. это самая выгодная, можно сказать, - «бесплатная» налоговая оптимизация.

Лично у меня все облигации куплены так, что их погашение размазано по времени. Большая часть конечно приходится на ближайшие 1-2 года. Но есть и дальние облигации, в основном ОФЗ. И, в первую очередь я делаю налоговую оптимизацию за их счет.

Основная проблема таких облигаций, - это не очень высокая ликвидность. Поэтому я уже с середины октября регулярно посматриваю в биржевые стаканы (или по-другому, таблицы котировок), и если вижу появление ликвидности, то сразу стараюсь продать с убытком и тут же откупить чуть дороже. Основные потери здесь – это комиссии и спреды. Но они во много раз меньше выигрыша от минимизации НДФЛ.

Облигации со сроком погашения менее года я обычно не использую для налоговой оптимизации, т.к. они не так уж сильно просели, и в случае такого маневра с ними, я переношу «налоговую проблему» всего лишь на год, хотя в принципе и это неплохо.

Для примера, в 2019 году у меня были куплены облигации МТС. А их погашение произойдет уже в 2024 году. Так сложились обстоятельства, что покупал я по цене 106% от номинала, т.е. к погашению в любом случае, облигация бы потеряла 6% от цены покупки. Поэтому, использовав её сейчас в целях налоговой оптимизации, я просто сдвинул этот плановый убыток на год раньше. Плюс еще получилось зафиксировать небольшую текущую просадку в 3-4% от номинала. В общем, всё индивидуально, в каких-то случаях (если текущий убыток в процентном соотношении более-менее значимый), целесообразно для налоговой оптимизации использовать и короткие облигации.

Дополнительная информация.

Есть и другие способы минимизации налогов. Например, Индивидуальный инвестиционный счет (ИИС) «типа Б», который позволяет вернуть весь налог с доходов на ИИС. К ним относятся прибыль от продажи или погашения ценных бумаг, курсовой разницы, а также выплаты купонов по облигациям. Исключение составляют дивиденды. Но инвестор может вносить на ИИС «типа Б» только 1 млн рублей в год. И главный минус, что все налоги можно вернуть только при закрытии счета. При этом должно пройти не менее 3 лет.

Также есть ИИС «типа А», который позволяет при взносе на него до 400 тысяч в год вернуть часть налогов, которые в течение года были удержаны, например, с зарплаты. Таким образом можно получать от государства до 52 тысяч рублей ежегодно.

ИИС типа А или Б можно открыть до конца 2023 года. А с 2024 года можно будет открыть только ИИС нового типа, в нем не будет ограничений на сумму внесения. Но деньги будут морозиться с 5 до 10 лет.

Еще есть момент по налогу с купонов по облигациям. Если они выводятся на банковский счет, то по ним автоматически снимается налог. Но если купоны приходят на брокерский счет, то сейчас некоторые брокеры не снимают сразу налог, а откладывают его на конец года. Т.е. его также можно оптимизировать.

А вот налог с дивидендов вернуть не получится. Поэтому если не хотите сразу платить по ним налог, то иногда имеет смысл продать акции перед самой отсечкой, и купить обратно сразу после. Таким образом, вместо дивидендов также получится прибыль на брокерском счете. Но выплату налога с нее можно отложить до конца года и оптимизировать.

Также есть и другие полезные льготы, например, льгота на долгосрочное владение ценными бумагами высокотехнологичного сектора экономики, отмена «валютной переоценки» по еврооблигациям Минфина и другие. Ещё если у вас были убытки в течение прошлых лет, то за их счет можно уменьшить налогооблагаемую базу текущего года.

Как видите, в России есть достаточно много законных способов для налоговой оптимизации. Их очень желательно использовать, т.к. выплата налогов существенно уменьшает итоговый результат инвестиций особенно на долгосрочном горизонте.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба