В сентябре прошла вторая онлайн-конференция Т—Ж «Деньги-2024».

Вместе с экспертами финансового рынка мы говорили о том, как управлять личным капиталом и какие инструменты позволяют его приумножить. На один из самых популярных вопросов во все времена — «Что будет с курсом рубля?» — ответила Софья Донец, главный экономист Т-Инвестиций.

Вот основные тезисы ее доклада.

Зачем знать о курсах валют

Еще 20—30 лет назад ответ на этот вопрос в России был очевиден. В валюте, или в так называемых условных единицах, заключались крупные сделки, за нее продавали машины, покупали квартиры. В валюте часто устанавливалась и даже выплачивалась зарплата, сбережения тоже предпочитали хранить не в рублях. Если в 2000-х годах долларизация банковских депозитов могла составлять более 50%, то к 2020 году этот показатель снизился до 25%, а сейчас составляет менее 10%.

Сегодня мы живем в рублевой реальности. И даже как инвестиционный инструмент валюта теряет свою популярность.

Тем не менее Россия сильно интегрирована в мировую экономику через импорт и экспорт, благодаря чему мы ощущаем влияние внешних условий, в том числе через валютные курсы.

Около 30% товаров, которые у нас есть, — это импорт. Естественно, изменение валютного курса влияет на их стоимость, а значит, и на наши возможности их купить и инфляцию.

Кроме того, существенным источником доходов для России выступает экспорт, в том числе ресурсов. При значительном изменении внешних условий в глобальной экономике первым реагирует курс рубля. Можно не знать, как развивается ситуация в мире, как поменялись сырьевые цены, сколько заработали российские нефтяные компании, но стоит следить за динамикой курса рубля как за индикатором таких изменений и учитывать ее при планировании своих расходов и инвестиций.

Также на движении валютных курсов можно заработать. О том, как это сделать, поговорим дальше.

Стоит отметить, что, когда мы говорим про курс рубля, мы имеем в виду не только курс «рубль — доллар». Сейчас мы даже пристальнее наблюдаем за другой валютной парой — «рубль — юань».

«Про что» рубль

Чтобы зарабатывать на каком-то активе, нужно понимать, что влияет на его цену.

Есть ряд универсальных факторов, которые влияют на курс любой валюты. Это состояние торгового баланса страны — экспорт и импорт — и то, какие инвестиционные потоки есть у страны с внешним миром.

Что касается рубля, то он по-прежнему выступает сырьевой валютой, и это необходимо учитывать.

Кроме того, в последние два года на рубль влияют санкции и внутреннее регулирование рынка, которым отвечает на них Россия.

Также на курс рубля влияют процентные ставки. Чем они выше, тем привлекательнее оставаться «в рубле», что снижает отток капитала и укрепляет курс.

Настроения инвесторов и бизнеса тоже влияют на курс рубля.

Российская валюта относится не только к сырьевым, но и к группе валют стран с формирующимися рынками — это как страны БРИКС, так и другие быстрорастущие экономики.

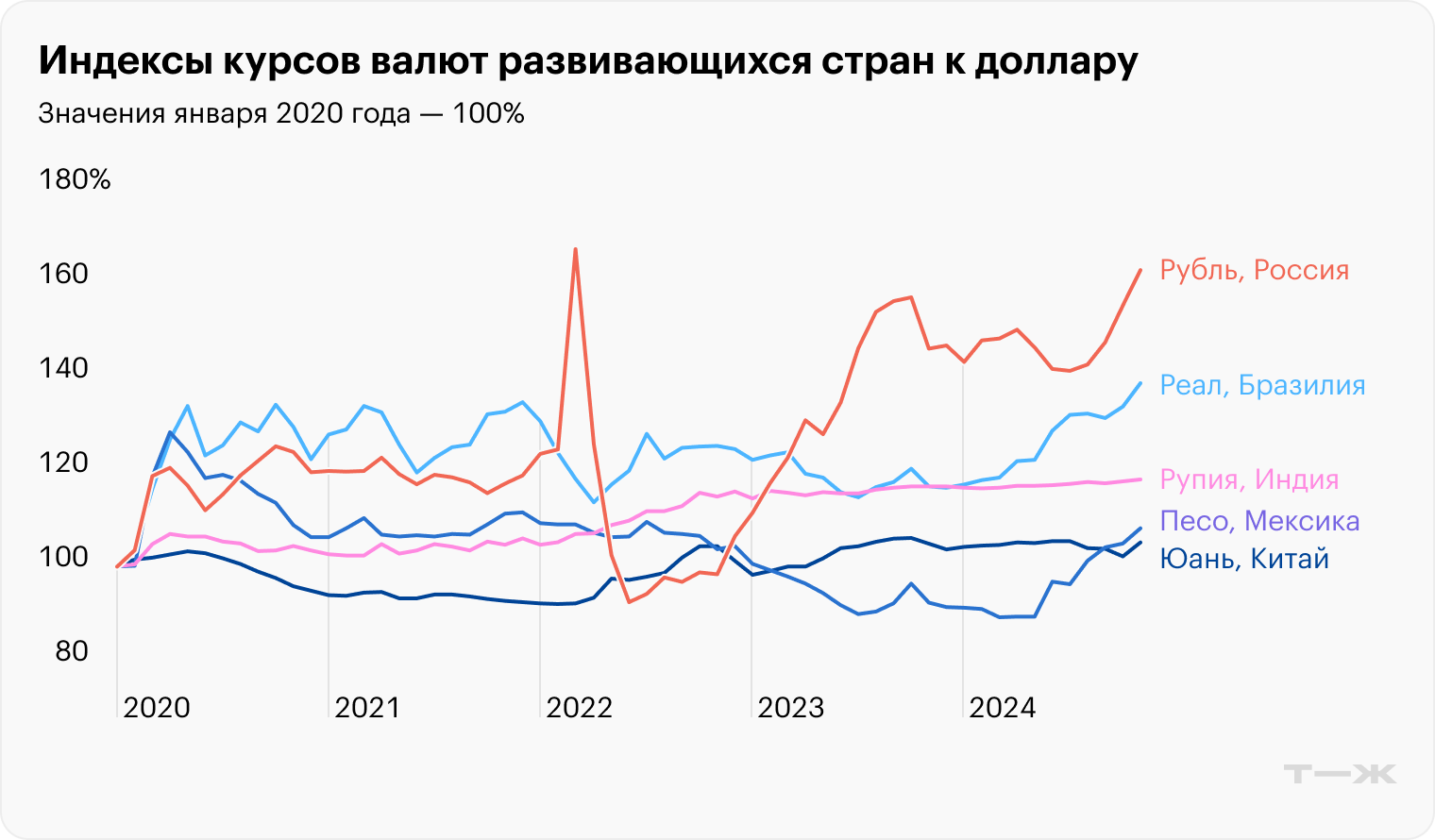

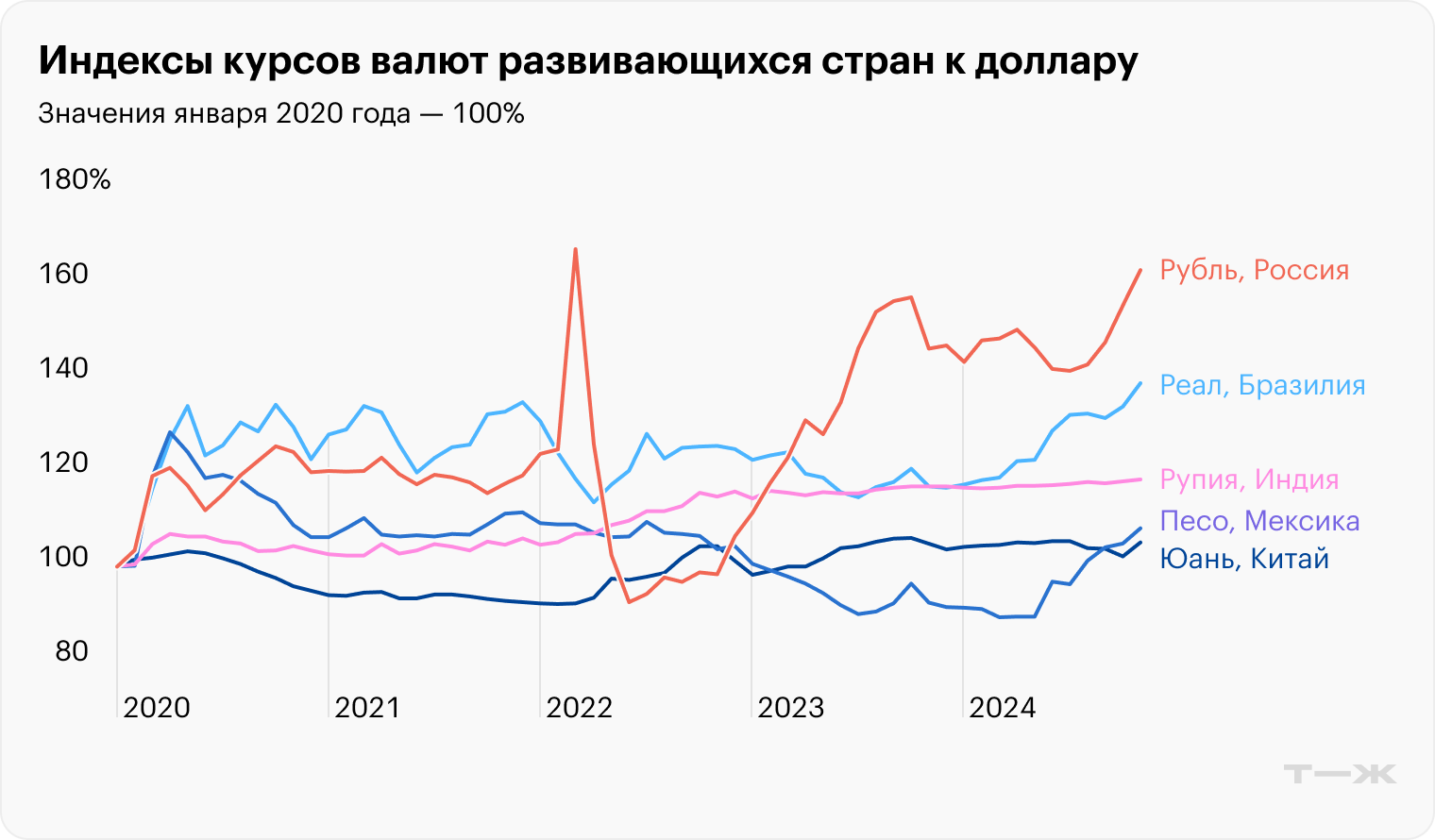

На графике можно видеть периоды синхронизации, когда валюты ведут себя схожим образом, и периоды рассинхронизации — это частные случаи, когда валюта отдельной страны вела себя по-особенному.

Например, 2020 год — пандемия, большая неопределенность и страхи инвесторов. Многие страны с формирующимися рынками отреагировали ослаблением своих валют, в том числе слабел и рубль. Но китайский юань, который зависит от внутреннего регулирования, отреагировал иначе. Это необходимо учитывать при обращении с юаневыми активами.

Российский рубль с 2015 года — плавающая валюта. ЦБ РФ присутствует на валютном рынке, но выполняет строго определенное количество операций, которые привязаны к бюджетному правилу: он покупает и продает «дружественную» валюту для Минфина. При этом ЦБ оставляет за собой право выйти на валютный рынок, если увидит волатильность, создающую угрозу для финансовой стабильности. Учитывая ограниченный на сегодня объем валютных резервов, для ЦБ это скорее исключительная ситуация.

На графике выше можно отметить высокую волатильность рубля в последнее время. Это происходит не только из-за плавающего курса, но также из-за влияния санкций и подстройки к новой нормальности. Кроме того, мы принимаем на себя волатильность сырьевых цен из-за нашей структуры импорта-экспорта. За исключением некоторых периодов, в России торговый баланс всегда имел преобладающее влияние на курс по сравнению с инвестиционными потоками.

Большая часть российского экспорта сырьевая. Чуть более 60% в совокупном объеме занимает нефтегазовый сектор — это устойчивая ситуация, которую мы наблюдаем более 20 лет. Еще 15% составляют металлы и химия и 10% — продовольствие, в котором тоже много сырья — сельскохозяйственного.

На стороне импорта примерно половину объема занимает группа «Машины, оборудование и транспортные средства». Далее всего понемногу: химия, продовольствие, одежда, металлы.

Такая структура внешней торговли объясняет влияние товаров с высокой волатильностью цен на курс рубля. Например, цена на нефть за последние 20 лет вырастала и снижалась в несколько раз. Цены на машины на мировом рынке также подвержены колебаниям, но они более плавные.

Импорт тоже может удивлять. Например, в 2022 году его объем существенно сократился из-за санкций, что привело к увеличению профицита торгового баланса и значительному укреплению рубля — до 50—60 ₽ за доллар.

Сейчас мы наблюдаем ослабление рубля, которое, кроме прочего, поддерживается сокращением сальдо торгового баланса. Тренд сохранится: экспорт достаточно стабилен и может сокращаться за счет некоторого снижения сырьевых цен, но импорт, несмотря на ограничения по расчетам, плавно подрастает вслед за внутренним потребительским спросом.

На что смотреть

По нескольким причинам сегодня мы в меньшей степени можем опираться на курс доллара и в большей степени — на курс юаня.

Во-первых, юань для России сегодня стал ключевой валютой. Если три года назад в расчетах за экспорт и импорт 90% приходилось на доллар и евро — 50 и 40% соответственно — и только 10% на другие валюты, включая юань, то сейчас все ровно наоборот. Юань во внешней торговле занимает 40%, еще 40% — российский рубль, а на остальные валюты, включая доллар и евро, приходится лишь 20%.

Во-вторых, курс юаня пока остается биржевым, в отличие от доллара и евро, которые теперь торгуются только на внебиржевом рынке. А значит, мы можем видеть котировки юаня в реальном времени. Мы получаем данные по доллару и евро от ЦБ лишь раз в день.

И в-третьих, недостаточная ликвидность таких валют, как доллар и евро, приводит к волатильности курсов, расширению спредов

и возможным отклонениям курсов от значений на внешних площадках.

Почему слабеет рубль

Тренд поддерживается сокращением сальдо торгового баланса: экспорт не растет, сырьевые цены снижаются или не показывают большого роста, а импорт увеличивается.

Кроме того, так настроено бюджетное правило. Уровень поддержки, который дают интервенции Банка России по поручению Минфина, будет снижаться. Если в этом году поддержка осуществлялась при уровне цен на нефть 70—75 $ за баррель, то в следующем году она будет смещаться в диапазон 60—65 $.

И наконец, ожидаемое в течение следующих 18 месяцев снижение ключевой ставки может возобновить интерес людей и бизнеса к валютным активам, что также поддержит плавное ослабление рубля.

Есть риски более существенной динамики курса, которые также смещены в сторону ослабления. Они связаны с глобальным сырьевым рынком. Мы стоим на зыбкой почве: рынок еще не определился с направлением движения цен.

Расхождения курсов по сегментам — биржевому и внебиржевому — могут остаться, но пытаться заработать на них рискованно. Их движения плохо предсказуемы: ситуация может сильно меняться в течение дня и зависеть от крупных операций отдельных игроков.

Что мне с этого

Разумно поддерживать долю валютных инструментов в портфеле. Это позволит защититься от девальвационных рисков, а значит, смягчит инфляционные последствия для портфеля, если ситуация пойдет по плохому сценарию.

При этом важно не просто покупать валюту — эта тактика хороша, если вы собираетесь в отпуск. Но для валютных инвестиций нужно искать доходные инструменты. Как ни странно, даже на долгосрочном горизонте, несмотря на то что у нас были эпизоды существенной девальвации, средняя доходность валюты еле покрывала инфляцию. Здесь российскому инвестору могут помочь замещающие облигации, котировки которых привязаны к валюте, защищая от курсовой волатильности.

Другим инструментом может быть золото. Кроме курсовой переоценки в долгосрочной перспективе можно выиграть от роста котировок. Сейчас цены на золото выглядят уже достаточно высокими, поэтому могут быть локальные коррекции, но на длинном горизонте золото остается актуальной идеей.

Также можно рассмотреть комбинированные стратегии с использованием валютных фьючерсов. Эта история чуть сложнее — для тех, кто в теме, или для тех, кто готов пользоваться внешней аналитикой, например от Т-Инвестиций.

Рынок российских акций тоже может быть защитой от девальвации, так как исторически его доходность была выше инфляции. Индекс российского рынка может негативно реагировать на какие-то неожиданные события, например на падение нефтяных котировок. Но на длинном горизонте российские компании показывают опережающую по сравнению с инфляцией динамику и могут защитить от курсовой волатильности.

В любом случае, принимая решения о конвертации своих валютных или рублевых сбережений, не поддавайтесь панике, следите за валютными курсами, за сырьевыми ценами и пользуйтесь аналитикой: она поможет действовать взвешенно и подскажет лучшие валютные инструменты.

Вместе с экспертами финансового рынка мы говорили о том, как управлять личным капиталом и какие инструменты позволяют его приумножить. На один из самых популярных вопросов во все времена — «Что будет с курсом рубля?» — ответила Софья Донец, главный экономист Т-Инвестиций.

Вот основные тезисы ее доклада.

Зачем знать о курсах валют

Еще 20—30 лет назад ответ на этот вопрос в России был очевиден. В валюте, или в так называемых условных единицах, заключались крупные сделки, за нее продавали машины, покупали квартиры. В валюте часто устанавливалась и даже выплачивалась зарплата, сбережения тоже предпочитали хранить не в рублях. Если в 2000-х годах долларизация банковских депозитов могла составлять более 50%, то к 2020 году этот показатель снизился до 25%, а сейчас составляет менее 10%.

Сегодня мы живем в рублевой реальности. И даже как инвестиционный инструмент валюта теряет свою популярность.

Тем не менее Россия сильно интегрирована в мировую экономику через импорт и экспорт, благодаря чему мы ощущаем влияние внешних условий, в том числе через валютные курсы.

Около 30% товаров, которые у нас есть, — это импорт. Естественно, изменение валютного курса влияет на их стоимость, а значит, и на наши возможности их купить и инфляцию.

Кроме того, существенным источником доходов для России выступает экспорт, в том числе ресурсов. При значительном изменении внешних условий в глобальной экономике первым реагирует курс рубля. Можно не знать, как развивается ситуация в мире, как поменялись сырьевые цены, сколько заработали российские нефтяные компании, но стоит следить за динамикой курса рубля как за индикатором таких изменений и учитывать ее при планировании своих расходов и инвестиций.

Также на движении валютных курсов можно заработать. О том, как это сделать, поговорим дальше.

Стоит отметить, что, когда мы говорим про курс рубля, мы имеем в виду не только курс «рубль — доллар». Сейчас мы даже пристальнее наблюдаем за другой валютной парой — «рубль — юань».

«Про что» рубль

Чтобы зарабатывать на каком-то активе, нужно понимать, что влияет на его цену.

Есть ряд универсальных факторов, которые влияют на курс любой валюты. Это состояние торгового баланса страны — экспорт и импорт — и то, какие инвестиционные потоки есть у страны с внешним миром.

Что касается рубля, то он по-прежнему выступает сырьевой валютой, и это необходимо учитывать.

Кроме того, в последние два года на рубль влияют санкции и внутреннее регулирование рынка, которым отвечает на них Россия.

Также на курс рубля влияют процентные ставки. Чем они выше, тем привлекательнее оставаться «в рубле», что снижает отток капитала и укрепляет курс.

Настроения инвесторов и бизнеса тоже влияют на курс рубля.

Российская валюта относится не только к сырьевым, но и к группе валют стран с формирующимися рынками — это как страны БРИКС, так и другие быстрорастущие экономики.

На графике можно видеть периоды синхронизации, когда валюты ведут себя схожим образом, и периоды рассинхронизации — это частные случаи, когда валюта отдельной страны вела себя по-особенному.

Например, 2020 год — пандемия, большая неопределенность и страхи инвесторов. Многие страны с формирующимися рынками отреагировали ослаблением своих валют, в том числе слабел и рубль. Но китайский юань, который зависит от внутреннего регулирования, отреагировал иначе. Это необходимо учитывать при обращении с юаневыми активами.

Российский рубль с 2015 года — плавающая валюта. ЦБ РФ присутствует на валютном рынке, но выполняет строго определенное количество операций, которые привязаны к бюджетному правилу: он покупает и продает «дружественную» валюту для Минфина. При этом ЦБ оставляет за собой право выйти на валютный рынок, если увидит волатильность, создающую угрозу для финансовой стабильности. Учитывая ограниченный на сегодня объем валютных резервов, для ЦБ это скорее исключительная ситуация.

На графике выше можно отметить высокую волатильность рубля в последнее время. Это происходит не только из-за плавающего курса, но также из-за влияния санкций и подстройки к новой нормальности. Кроме того, мы принимаем на себя волатильность сырьевых цен из-за нашей структуры импорта-экспорта. За исключением некоторых периодов, в России торговый баланс всегда имел преобладающее влияние на курс по сравнению с инвестиционными потоками.

Большая часть российского экспорта сырьевая. Чуть более 60% в совокупном объеме занимает нефтегазовый сектор — это устойчивая ситуация, которую мы наблюдаем более 20 лет. Еще 15% составляют металлы и химия и 10% — продовольствие, в котором тоже много сырья — сельскохозяйственного.

На стороне импорта примерно половину объема занимает группа «Машины, оборудование и транспортные средства». Далее всего понемногу: химия, продовольствие, одежда, металлы.

Такая структура внешней торговли объясняет влияние товаров с высокой волатильностью цен на курс рубля. Например, цена на нефть за последние 20 лет вырастала и снижалась в несколько раз. Цены на машины на мировом рынке также подвержены колебаниям, но они более плавные.

Импорт тоже может удивлять. Например, в 2022 году его объем существенно сократился из-за санкций, что привело к увеличению профицита торгового баланса и значительному укреплению рубля — до 50—60 ₽ за доллар.

Сейчас мы наблюдаем ослабление рубля, которое, кроме прочего, поддерживается сокращением сальдо торгового баланса. Тренд сохранится: экспорт достаточно стабилен и может сокращаться за счет некоторого снижения сырьевых цен, но импорт, несмотря на ограничения по расчетам, плавно подрастает вслед за внутренним потребительским спросом.

На что смотреть

По нескольким причинам сегодня мы в меньшей степени можем опираться на курс доллара и в большей степени — на курс юаня.

Во-первых, юань для России сегодня стал ключевой валютой. Если три года назад в расчетах за экспорт и импорт 90% приходилось на доллар и евро — 50 и 40% соответственно — и только 10% на другие валюты, включая юань, то сейчас все ровно наоборот. Юань во внешней торговле занимает 40%, еще 40% — российский рубль, а на остальные валюты, включая доллар и евро, приходится лишь 20%.

Во-вторых, курс юаня пока остается биржевым, в отличие от доллара и евро, которые теперь торгуются только на внебиржевом рынке. А значит, мы можем видеть котировки юаня в реальном времени. Мы получаем данные по доллару и евро от ЦБ лишь раз в день.

И в-третьих, недостаточная ликвидность таких валют, как доллар и евро, приводит к волатильности курсов, расширению спредов

и возможным отклонениям курсов от значений на внешних площадках.

Почему слабеет рубль

Тренд поддерживается сокращением сальдо торгового баланса: экспорт не растет, сырьевые цены снижаются или не показывают большого роста, а импорт увеличивается.

Кроме того, так настроено бюджетное правило. Уровень поддержки, который дают интервенции Банка России по поручению Минфина, будет снижаться. Если в этом году поддержка осуществлялась при уровне цен на нефть 70—75 $ за баррель, то в следующем году она будет смещаться в диапазон 60—65 $.

И наконец, ожидаемое в течение следующих 18 месяцев снижение ключевой ставки может возобновить интерес людей и бизнеса к валютным активам, что также поддержит плавное ослабление рубля.

Есть риски более существенной динамики курса, которые также смещены в сторону ослабления. Они связаны с глобальным сырьевым рынком. Мы стоим на зыбкой почве: рынок еще не определился с направлением движения цен.

Расхождения курсов по сегментам — биржевому и внебиржевому — могут остаться, но пытаться заработать на них рискованно. Их движения плохо предсказуемы: ситуация может сильно меняться в течение дня и зависеть от крупных операций отдельных игроков.

Что мне с этого

Разумно поддерживать долю валютных инструментов в портфеле. Это позволит защититься от девальвационных рисков, а значит, смягчит инфляционные последствия для портфеля, если ситуация пойдет по плохому сценарию.

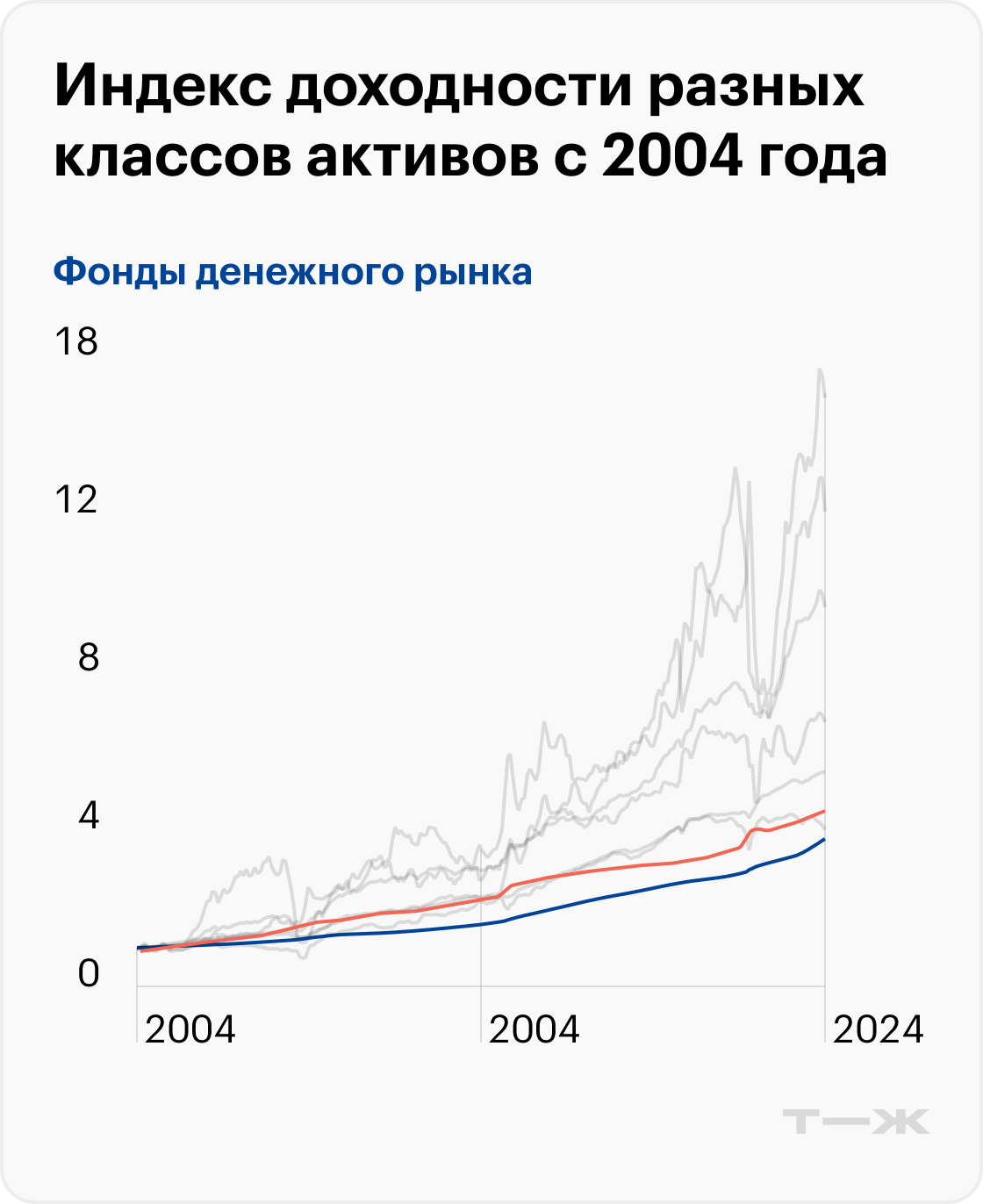

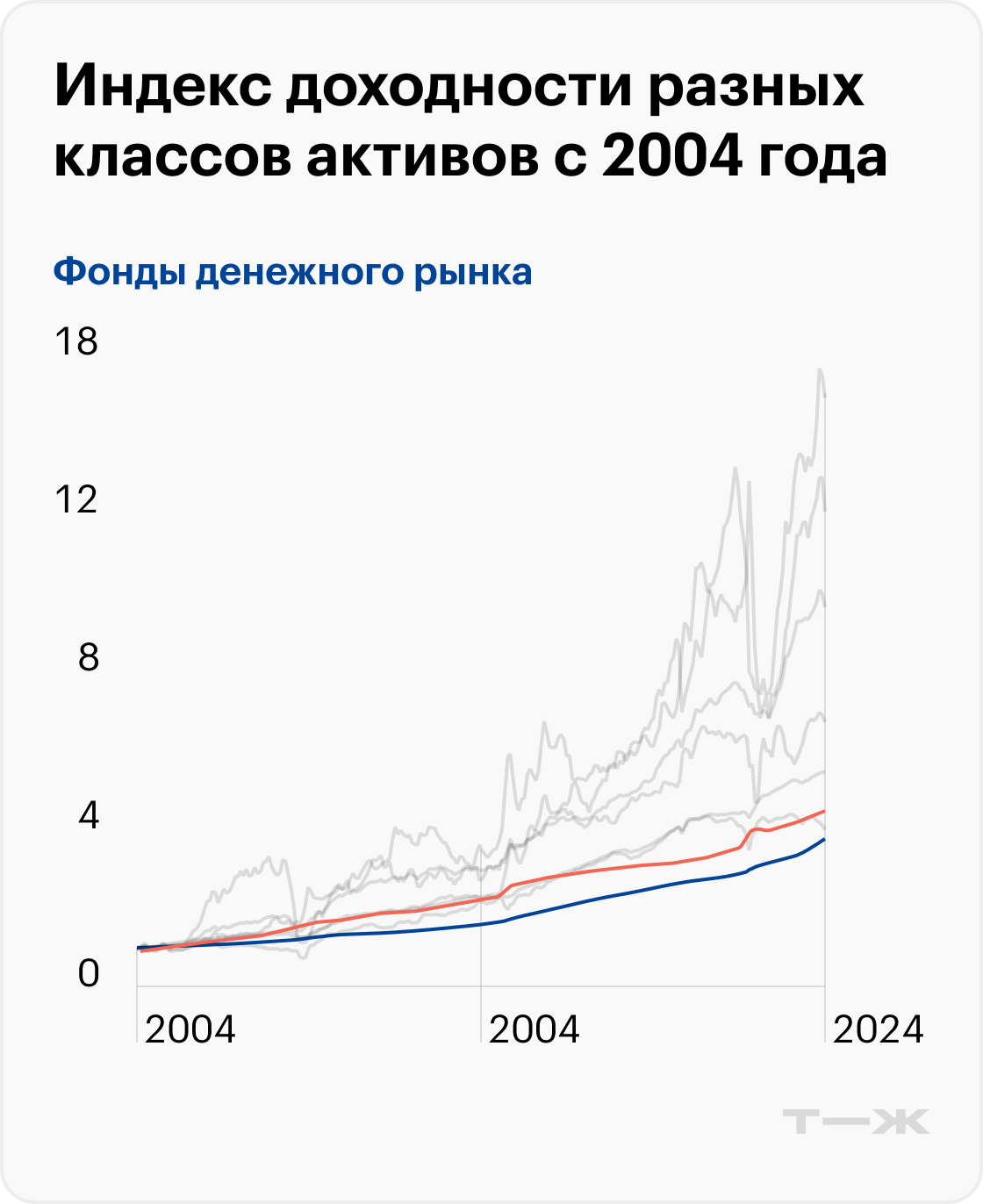

При этом важно не просто покупать валюту — эта тактика хороша, если вы собираетесь в отпуск. Но для валютных инвестиций нужно искать доходные инструменты. Как ни странно, даже на долгосрочном горизонте, несмотря на то что у нас были эпизоды существенной девальвации, средняя доходность валюты еле покрывала инфляцию. Здесь российскому инвестору могут помочь замещающие облигации, котировки которых привязаны к валюте, защищая от курсовой волатильности.

Другим инструментом может быть золото. Кроме курсовой переоценки в долгосрочной перспективе можно выиграть от роста котировок. Сейчас цены на золото выглядят уже достаточно высокими, поэтому могут быть локальные коррекции, но на длинном горизонте золото остается актуальной идеей.

Также можно рассмотреть комбинированные стратегии с использованием валютных фьючерсов. Эта история чуть сложнее — для тех, кто в теме, или для тех, кто готов пользоваться внешней аналитикой, например от Т-Инвестиций.

Рынок российских акций тоже может быть защитой от девальвации, так как исторически его доходность была выше инфляции. Индекс российского рынка может негативно реагировать на какие-то неожиданные события, например на падение нефтяных котировок. Но на длинном горизонте российские компании показывают опережающую по сравнению с инфляцией динамику и могут защитить от курсовой волатильности.

В любом случае, принимая решения о конвертации своих валютных или рублевых сбережений, не поддавайтесь панике, следите за валютными курсами, за сырьевыми ценами и пользуйтесь аналитикой: она поможет действовать взвешенно и подскажет лучшие валютные инструменты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба