15 ноября 2023 Pro Finance Service | DXY

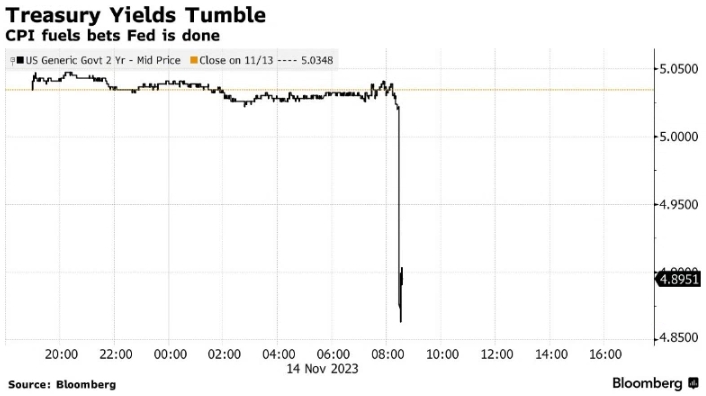

Доходность двухлетних казначейских облигаций упала ниже 4,9%; доллар падает, акции растут. Базовый индекс потребительских цен в США неожиданно замедлился в октябре

Фьючерсы на акции выросли, а доллар и доходность облигаций упали после того, как ключевые данные по инфляции укрепили мнение о том, что процентные ставки достигли пика и у Федеральной резервной системы будет возможность смягчить политику в следующем году.

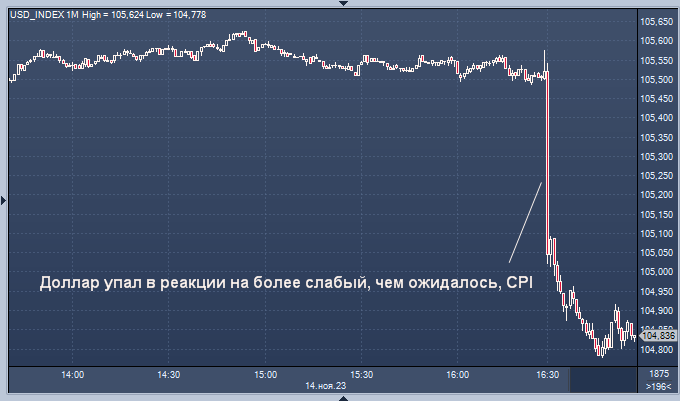

Контракты на S&P 500 прибавили 1,2%, сигнализируя о продолжении ноябрьского ралли эталонного индикатора. Доходность двухлетних казначейских облигаций, которые более чувствительны к предстоящим действиям ФРС, упала на 18 базисных пунктов примерно до 4,86%. Доллар упал на 0,7%.

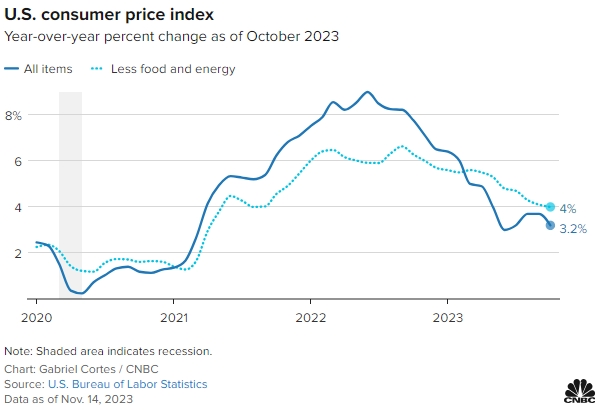

Инфляция в США упала до 3,2 процента в октябре, что ниже, чем ожидали экономисты, и это первое снижение за четыре месяца.

Потребительские цены выросли на 3,2 процента в годовом исчислении в октябре, по сравнению с годовым показателем в 3,7 процента в сентябре. Годовой рост оказался немного меньше, чем прогнозировали экономисты, а цены оставались неизменными из месяца в месяц.

В начале этого месяца центральный банк удержал базовую процентную ставку на стабильном уровне на 22-летнем максимуме, и инвесторы все больше уверены в том, что ставки достигли своего пика.

Рынки фьючерсов в понедельник во второй половине дня оценивали 13-процентную вероятность дальнейшего повышения ставок на следующем заседании ФРС по установлению ставок в середине декабря.

Базовая инфляция, которая исключает волатильные цены на продукты питания и энергоносители, также оказалась немного слабее, чем прогнозировали экономисты, упав с 4,1 процента до 4,0 процента в годовом исчислении. Базовая инфляция выросла на 0,2 процента в месячном исчислении.

Председатель ФРС Джей Пауэлл подчеркнул на прошлой неделе, что политики не будут «сбиты с толку данными за несколько хороших месяцев» и что центральный банк может и дальше ужесточать денежно-кредитную политику, если это необходимо, хотя чиновники не проявили особого намерения немедленно поднимать ставки за пределы текущего диапазона 5,25-5,5 процента.

Более сильный, чем ожидалось, рост валового внутреннего продукта усилил опасения, что замедление инфляции может застопориться, но на прошлой неделе Пауэлл заявил, что он и его коллеги ожидают замедления темпов экономического роста.

Ожидается, что вместо очередного повышения ставок ФРС перенесет сроки снижения ставок еще глубже, на 2024 год, если потребительские цены останутся устойчиво высокими.

Одна из потенциальных проблем заключается в том, что рост доверия к экономике может привести к снижению доходности казначейских облигаций, что, в свою очередь, приведет к снижению стоимости капитала для компаний и тем самым спровоцирует новый рост инфляции.

Ужесточение финансовых условий на рынках акций и облигаций ранее осенью приветствовалось представителями ФРС, которые заявили, что это может свести на нет необходимость очередного повышения ставок. Но этот оптимизм поддержал рынки, вызвав новое ослабление условий и побудив некоторых инвесторов предостеречь о «бесконечном цикле».

«Нам и дальше придется видеть жесткие финансовые условия, чтобы своевременно и устойчиво довести инфляцию до 2 процентов», — сказала на прошлой неделе Лори Логан, президент ФРБ Далласа и член Федерального комитета по открытому рынку с правом голоса.

По мнению Ричарда Флинна из Charles Schwab UK, показатели индекса потребительских цен делают перспективу мягкой посадки еще более вероятной, поскольку ФРС постепенно приближается к своему целевому показателю инфляции в 2%.

«Снижение инфляции говорит о том, что денежно-кредитная политика делает свое дело», — отметил Флинн. «Эти хорошие новости усиливают вероятность того, что центральные банки будут воздерживаться от дальнейшего повышения ставок в этом цикле, и в любом случае они, похоже, склоняются именно в этом направлении».

«Ожидалось, что цифры будут выше, отчасти из-за остаточной сезонности и новых исходных данных, которые были включены в расчеты по медицинскому страхованию», — сказала Линдси Рознер из Goldman Sachs Asset Management, которая также отметила, что эта цифра должна укрепить ставки на то, что ФРС будет «в режиме ожидания» в декабре.

Подготовлено ProFinance.Ru по материалам CNBC, FT и Bloomberg

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба