28 ноября 2023 Кофанов Владислав

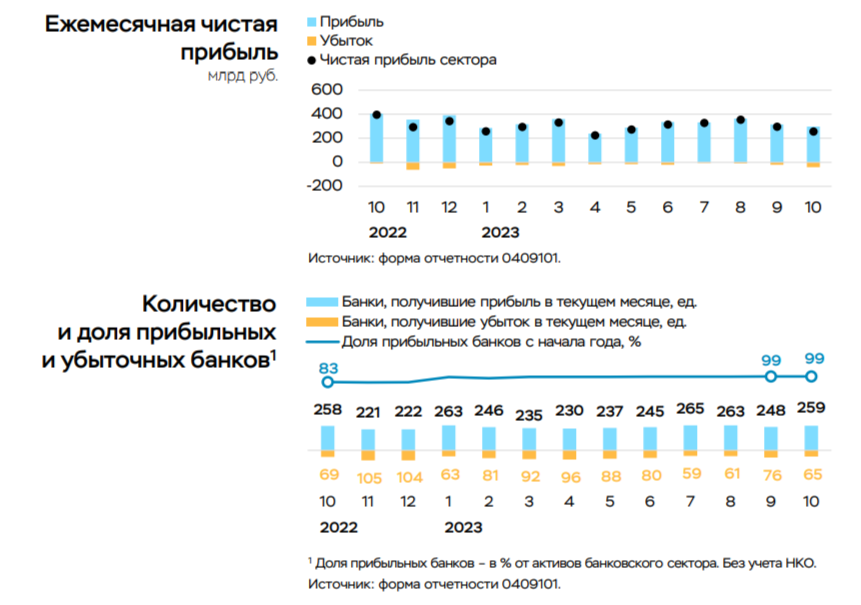

💳 По данным ЦБ, в октябре прибыль банков составила 256₽ млрд (ROE — 22% в годовом выражении), это на 13% ниже, чем месяцем ранее — 296₽ млрд. С начала года банковский сектор заработал — 2,9₽ трлн, отличный результат на фоне 2022 года, все мы понимаем, что прибыль перевалит за 3 трлн, а значит стоит ожидать неплохие дивиденды от некоторых эмитентов. Но таких темпов заработка уже не стоит ожидать, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки, ужесточения макропруденциальных лимитов/надбавок и укрепления рубля (это как раз повлияло на чистую прибыль в этом месяце), единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 25%, как и льготной на 17%). Теперь же перейдём к интересным моментам из отчёта:

🟣 В октябре прибыль снизилась из-за отрицательной валютной переоценки — 66₽ млрд (в сентябре — +18₽ млрд) и отрицательной переоценки ценных

бумаг (~8₽ млрд) на фоне роста рыночных ставок. Кроме того, банки признали убытки от такой переоценки ценных бумаг в размере ~20₽ млрд напрямую в капитале через прочий совокупный доход. Доллар сейчас торгуется по 88₽ (укрепление на 4,5% к прошлому месяцу).

🟣 Основная же прибыль выросла до 275₽ млрд (8% м/м). Главным помощником в чистой прибыли является — ипотека, по предварительным данным, в октябре ипотека замедлилась до 2,9% (+4,2% в сентябре), всего было выдано кредитов на 770₽ млрд — это на 19% ниже сентябрьского объёма (955₽ млрд), но темпы всё равно высоки среднемесячных показателей 1п23 (~500₽ млрд). Чистый процентный доход увеличился на 16₽ млрд на фоне продолжающегося роста кредитования.

🟣 Количество прибыльных банков незначительно выросло по сравнению с сентябрём (259, или 80% от общего числа, в сентябре 248 и 77% соответственно). По итогам 10 месяцев 2023 года было 284 таких банка (88%) с долей в активах сектора 99%.

🟣 С начала года сектор уже заработал 2,9₽ трлн, однако не весь объём прибыли будет учтён в регулятивном капитале. Без учёта выплаты дивидендов в капитал будет включено ~2,1₽ трлн за счёт того, что прибыль завышена на корректировки МСФО по роспуску резервов (0,4₽ трлн) и отрицательную переоценку ОФЗ (~0,4₽ трлн), проходящую через капитал (минуя прибыль).

🏦 Изучая отчёт Сбербанка становится понятно, что ужесточение ДКП начинает работать. Банк уже не «хвастается» рекордными выдачами по ипотеке, в октябре выдали на — 475₽ млрд (в сентябре рекорд — 564₽ млрд), портфель же потребительских кредитов продолжил своё снижение — 248₽ млрд (в сентябре — 260₽ млрд, в августе — 324₽ млрд). Но это не отменяет того, что дивиденды от Сбербанка всё же придут, на них рассчитывает государства, и они уже заложены в бюджете. Что же насчёт ВТБ? То из последнего отчёта мы можем понять, что чистая прибыль уже не зарабатывается такими темпами и вся она пойдёт на восстановление капитала, похоже, миноритариям ещё 3 года не увидеть дивидендных выплат (ВТБ для выполнения нормативов достаточности капитала с учётом надбавок на ближайшие 5 лет потребуется до 1₽ трлн).

📌 На фоне всего этого мы имеем декабрьское заседание ЦБ, где явно будут рассматривать повышение ключевой ставки. Учитывая то, что инфляция снижается не такими темпами, как хотелось бы регулятору: по последним данным Росстата, за период с 14 по 20 ноября индекс потребительских цен вырос на 0,20% (прошлые недели — 0,23% и 0,42%), с начала ноября — 0,80%, с начала года — 6,31% (годовая же составляет 7,3%). Уже можно с уверенностью говорить, что инфляция в ноябре по сравнению с октябрём ускорилась и перейдёт за 1%. С учётом увеличения ставки стоит ожидать охлаждения в кредитовании и перетока денежных средств с рисковых финансовых инструментов в более консервативные (депозиты, облигации).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба