Ожидания и реальность. Противостояние центробанков и рынков достигло своей кульминации. ФРС, ЕЦБ и Банк Англии попытаются доказать ожидающим снижения ставок инвесторам, что они не правы. Последние данные по занятости и, вероятнее всего, по инфляции в США весьма полезны для противодействия рыночному ценообразованию. Деривативы уже сомневаются в реальности своих желаний, снизив шансы падения ставки по федеральным фондам на 25 б.п. в марте с 70% до 47%. Это укрепило позиции гринбэка, не позволив EUR/USD зацепиться за 1,08.

Руку помощи евро оказывают продолжающие расти как на дрожжах фондовые индексы США. Инвесторы делают ставку на мягкую посадку американской экономики, на искусственный интеллект и приобретают акции за пределами Великолепной семерки. При этом Goldman Sachs рекомендует покупать провал, который может возникнуть в случае, если ФРС попытается наказать рынки за их самоуверенность. Жадность настолько велика, что даже ожидания снижения ставки по депозитам ЕЦБ на 133 б.п не помогают «медведям» по EUR/USD.

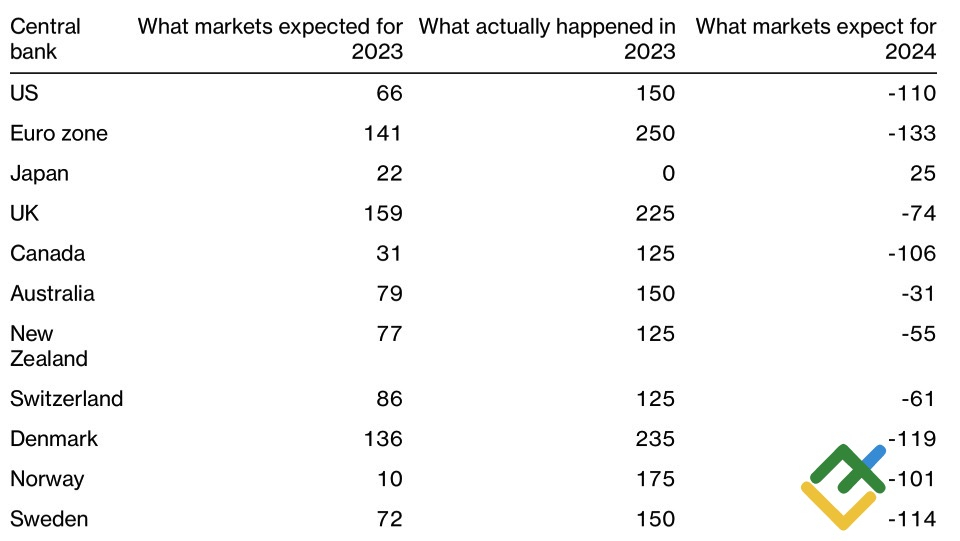

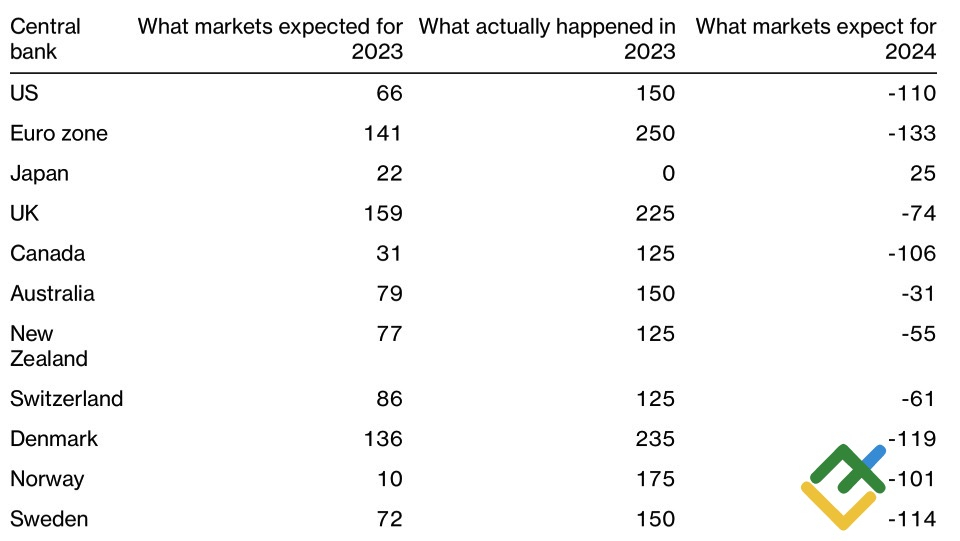

Рыночные прогнозы по ставкам центробанков

Ключевым вопросом является, продолжит ли инфляция замедляться столь же быстро, как и ранее, чтобы подтолкнуть Федрезерв к смягчению денежно-кредитной политики без жесткой посадки экономики США? Согласно прогнозам экспертов Wall Street Journal, потребительские цены замедлятся с 3,2% до 3% в ноябре, базовая инфляция останется на уровне 4%, однако в месячном исчислении ускорится до 0,3%. Эти данные играют на руку идее ФРС о длительном удержании ставки по федеральным фондам на плато. Тем более на фоне по-прежнему сильного рынка труда.

Не так давно Джером Пауэлл заявил, что пока безработица остается низкой, а зарплата растет быстрее инфляции, нет причин, из-за которых потребители сократят свои расходы. В ноябре уровень безработицы упал до 3,7%, а темпы роста оплаты труда увеличились до 0,4% м/м. 4% г/г расширение показателя опережает инфляцию, что говорит о медленном охлаждении экономики США. Шансы на мягкую посадку растут, а вместе с ними и фондовые индексы.

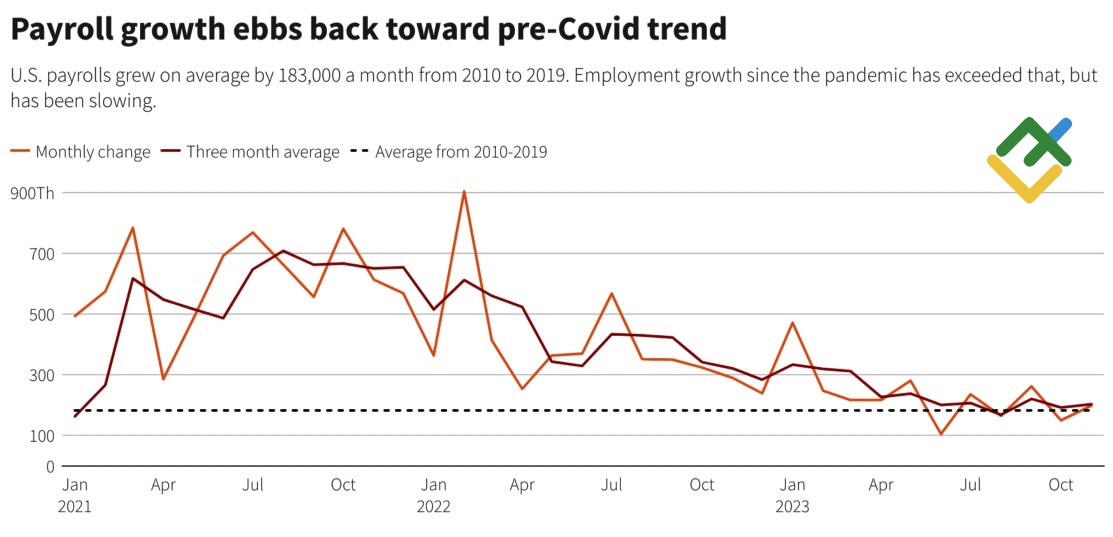

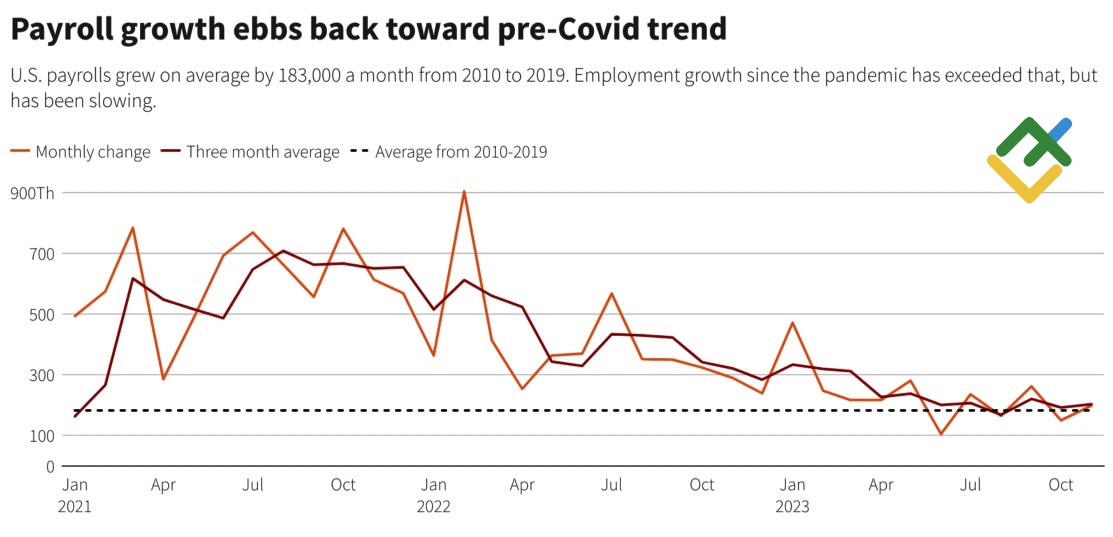

Динамика занятости в США

В таких условиях не стоит ожидать от ФРС сигналов о снижении ставки по федеральным фондам. Вероятнее всего, прогнозы FOMC будут мало отличаться от сентябрьских, а на пресс-конференции Джером Пауэлл оставит дверь для еще одного повышения ставки по федеральным фондам открытой. Однако испугаются ли его «ястребиной» риторики рынки? До сих пор их жадность перевешивала страх. Хотя, следует отметить, что снижение вероятности начала цикла монетарной экспансии в марте – первый признак того, что инвесторы начинают колебаться.

На мой взгляд, текущая консолидация EUR/USD – затишье перед бурей. Пара рискует попасть в шторм как после релиза данных по американской инфляции за ноябрь, так и после оглашения итогов декабрьской встречи FOMC. Попробуем отыграть первое из этих событий путем постановки отложенных ордеров на покупку евро от уровня $1,078 и на продажу – от $1,074.

Руку помощи евро оказывают продолжающие расти как на дрожжах фондовые индексы США. Инвесторы делают ставку на мягкую посадку американской экономики, на искусственный интеллект и приобретают акции за пределами Великолепной семерки. При этом Goldman Sachs рекомендует покупать провал, который может возникнуть в случае, если ФРС попытается наказать рынки за их самоуверенность. Жадность настолько велика, что даже ожидания снижения ставки по депозитам ЕЦБ на 133 б.п не помогают «медведям» по EUR/USD.

Рыночные прогнозы по ставкам центробанков

Ключевым вопросом является, продолжит ли инфляция замедляться столь же быстро, как и ранее, чтобы подтолкнуть Федрезерв к смягчению денежно-кредитной политики без жесткой посадки экономики США? Согласно прогнозам экспертов Wall Street Journal, потребительские цены замедлятся с 3,2% до 3% в ноябре, базовая инфляция останется на уровне 4%, однако в месячном исчислении ускорится до 0,3%. Эти данные играют на руку идее ФРС о длительном удержании ставки по федеральным фондам на плато. Тем более на фоне по-прежнему сильного рынка труда.

Не так давно Джером Пауэлл заявил, что пока безработица остается низкой, а зарплата растет быстрее инфляции, нет причин, из-за которых потребители сократят свои расходы. В ноябре уровень безработицы упал до 3,7%, а темпы роста оплаты труда увеличились до 0,4% м/м. 4% г/г расширение показателя опережает инфляцию, что говорит о медленном охлаждении экономики США. Шансы на мягкую посадку растут, а вместе с ними и фондовые индексы.

Динамика занятости в США

В таких условиях не стоит ожидать от ФРС сигналов о снижении ставки по федеральным фондам. Вероятнее всего, прогнозы FOMC будут мало отличаться от сентябрьских, а на пресс-конференции Джером Пауэлл оставит дверь для еще одного повышения ставки по федеральным фондам открытой. Однако испугаются ли его «ястребиной» риторики рынки? До сих пор их жадность перевешивала страх. Хотя, следует отметить, что снижение вероятности начала цикла монетарной экспансии в марте – первый признак того, что инвесторы начинают колебаться.

На мой взгляд, текущая консолидация EUR/USD – затишье перед бурей. Пара рискует попасть в шторм как после релиза данных по американской инфляции за ноябрь, так и после оглашения итогов декабрьской встречи FOMC. Попробуем отыграть первое из этих событий путем постановки отложенных ордеров на покупку евро от уровня $1,078 и на продажу – от $1,074.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба