20 декабря 2023 Financial Times | Медь

Медь, известный индикатор здоровья мировой экономики, в 2023 году дорожала быстрее других промышленных металлов

Медь закончит год в статусе самого прибыльного с инвестиционной точки зрения промышленного металла: он используется в линиях электропередач, в производстве автомобилей и бытовых приборов, спрос на него растет, а предложение падает из-за проблем на уровне добычи. Последний раз цены на медь выросли из-за проблем на рудниках в Латинской Америке, которые совпали с признаками оживления в китайской экономике. С начала года металл подорожал на 2.5% до $8600 за тонну.

По данным Bank of Montreal, закрытие гигантского рудника в Панаме и серьезное снижение прогнозируемого производства меди концерном Anglo American сократит объем предложения в следующем году на 750 000, или на 3% относительно предыдущих прогнозов. Vale и Rio Tinto также опубликовали прогнозы, не оправдавшие ожиданий некоторых аналитиков.

Трейдеры рассчитывали, что увеличение добычи на медных рудниках в Демократической Республике Конго, Перу и Чили поможет опередить спрос в следующем году, но теперь совершенно очевидно, что рынок находится в неустойчивом равновесии.

«Всего два месяца назад ожидания на рынке меди 2024 года были явно неутешительными», — отметил Колин Гамильтон, управляющий директор по исследованиям сырьевых товаров в BMO. «Но теперь перспективы плохого года для меди исчезли».

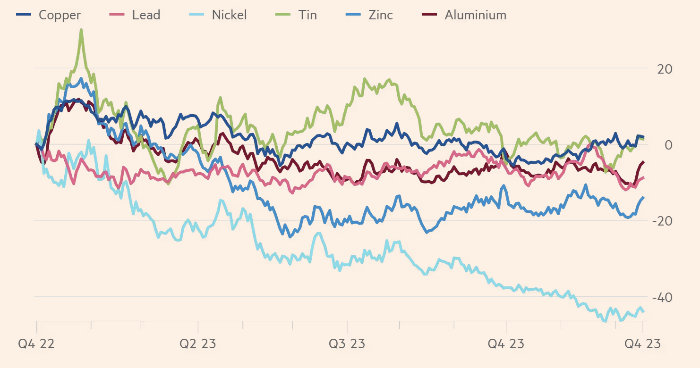

Рост цен на медь в 2023 году сопровождался в целом сложной ситуацией на рынке металлов, связанной с вялым восстановлением китайской экономики после пандемийного спада и невероятно агрессивным повышением процентных ставок в США.

Высокие процентные ставки поддержали доллар. К началу октября индекс доллара вырос более чем на 3%, что сделало сырьевые товары более дорогими для импортеров. Более высокие затраты по займам также привели к отказу от капиталоемких инвестиций и повышению затрат на финансирование для хранения запасов металлов, что побудило производителей сократить запасы.

Эти медвежьи факторы помогли снизить цены на алюминий, свинец и цинк, подготовив условия для второго подряд неудачного года в сегменте сырьевых активов. Олово было единственным из шести основных промышленных металлов, кроме меди, который подорожал в этом году. Это связано с приостановкой добычи в одном из регионов Мьянмы, который считается третьим по величине производителем олова.

Никель пережил падение из-за роста поставок из Индонезии и увеличения конверсии низкосортных никелевых продуктов в высококачественный металл, который может быть доставлен на склады Лондонской биржи металлов. Ключевой ингредиент для производства стали и аккумуляторов для электромобилей подешевел на 45% до $16750 за тонну.

Медь часто используют в строительстве и производстве, что делает ее ведущим индикатором здоровья мировой экономики. За ней даже закрепилось название «доктор медь». Однако проблемы с поставками и сильный рост в секторах зеленой энергетики, таких как возобновляемые источники энергии, модернизация сетей и электромобили — все они являются крупными потребителями меди из-за ее способности проводить электроэнергию — развернули тренд.

По данным Национального бюро статистики, в Китае производство электромобилей, подключаемых гибридов и солнечных панелей в ноябре выросло примерно на 35% в годовом исчислении, что помогло поддержать спрос на медь, несмотря на проблемы в сфере недвижимости и производства.

«Китайская экономика не так уж плоха, хотя о ней так говорят, словно она в рецессии», — поясняет Дэниел Смит из AMT.

Смит считает, что скрытые запасы меди, не заявленные в официальных запасах, но доступные на рынке, помогают объяснить, почему отскок цен был не таким сильным. Медь подорожала только на 8% с середины октября, несмотря на объявленное резкое сокращение поставок. Качество месторождений падает, затрудняя добычу. При этом проблемы с поставками меди в следующем году отражают более широкие опасения по поводу способности горнодобывающей промышленности удовлетворить спрос в условиях масштабного перехода на зеленую энергию.

Чилийская государственная компания Codelco, крупнейший в мире производителе меди, наглядно демонстрирует эту тенденцию: в этом году объем добычи будет самым низким за последние двадцать пять лет. Goldman Sachs прогнозирует цену на медь на уровне $10000 за тонну через 12 месяцев, объясняя рост сокращением предложения и разворотом в денежно-кредитной политике ФРС.

«Сокращение предложения подтверждает наше мнение о том, что рынок меди вступает в период ужесточения, подкрепленного также потенциально высоким спросом со стороны Китая, который полностью опустошил свои запасы», — написали аналитики в записке для клиентов.

Спекулятивная активность также помогла стимулировать удорожание меди. Позиционирование по меди на трех ключевых биржах перешло от масштабной чистой короткой позиции, зафиксированной в конце октября, к крупнейшей чистой длинной позиции за последние три месяца. Это значит, что трейдеры на рынке фьючерсов больше не ждут падения цен. Они рассчитывают на рост.

«За последний месяц медь отделилась от остального рынка базовых металлов, что обусловлено смягчением макроэкономических проблем и укреплением фундаментальных показателей, которые, в свою очередь, привлекли внимание инвесторов», — пояснила Натали Скотт-Грей, старший аналитик по металлам в StoneX.

В преддверии 2024 года аналитики отмечают, что промышленные металлы, вероятно, будут балансировать между сигналами из Китая и остальным миром. Основным фактором, определяющим динамику цен, должно стать дальнейшее замедление роста в Китае — пишут аналитики Macquarie.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба