25 декабря 2023 Газпромбанк Полищук Андрей

Несмотря на наличие привлекательной альтернативы в виде депозитов и облигаций, мы ожидаем продолжения роста российского рынка акций как защитного механизма от высокой инфляции и обесценения рубля. Доходность индекса ММВБ до конца 2024 г. может составить 25% (без учета дивидендной доходности в 10%), а индекс ММВБ превысит 3700 пунктов. При этом мы ожидаем структурного изменения в топ-пиках на 1-е и 2-е полугодия 2024 г. на фоне снижения инфляции и смягчения монетарной политики.

Риск сохранения высокой инфляции при жесткой монетарной политике ограничивает потенциал роста акций в 1-м квартале 2024

В нашем базовом сценарии высокая инфляция сохранится как минимум до конца 1-й половины года. Ее пик будет пройден в апреле (8,3% г/г), тогда же стоит ожидать начала смягчения политики ЦБ. Обязательства по продаже валютной выручки лишь кратковременно поддержат курс рубля в 1-м квартале, тогда как к концу 2024 г. стоит ожидать его ослабления до 95/долл. В такой ситуации мы полагаем, что в начале года сохранится приток средств в фонды денежного рынка, который заметно увеличился с августа 2023 г., а рынок акций будет находиться под давлением. Лучше рынка, по нашим прогнозам, покажут себя сектора, предоставляющие защиту от инфляции: розница и недвижимость. В этих секторах нашими топ-пиками на 1-й квартал являются Магнит, X5 и Самолет.

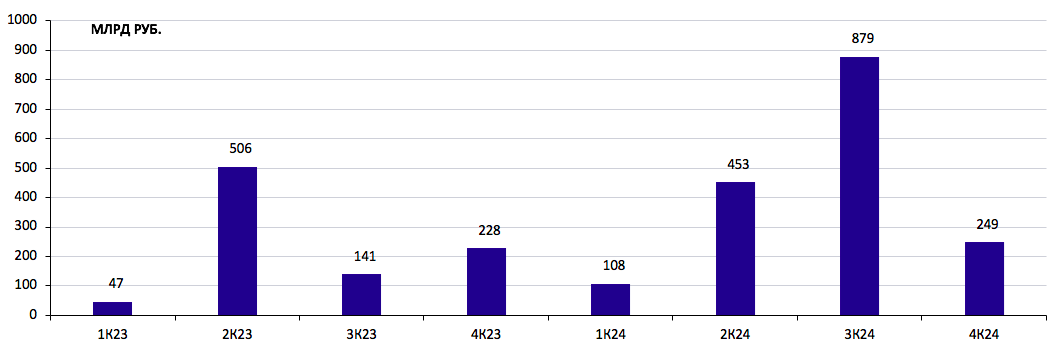

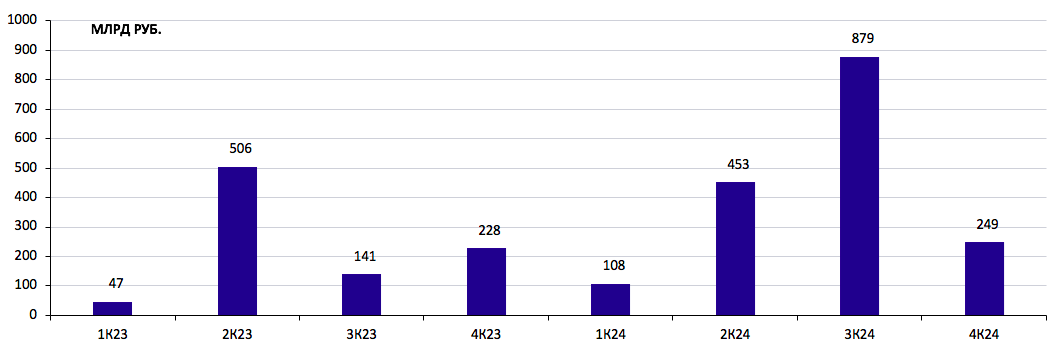

Рекордная дивидендная масса 2024 г. поддержит рынок в 3-м квартале

В 2024 г. суммарные дивидендные выплаты увеличатся на 96% г/г до 5,1 трлн руб. за счет роста прибылей экспортеров и возобновления выплат рядом компаний. Основная масса выплат на акции в свободном обращении придется на 3-й квартал (879 млрд руб.), что вместе с ожидаемым снижением процентных ставок привлечет инвесторов на рынок акций. В этот период мы выделяем акции с высокой дивидендной доходностью – ЛУКОЙЛ (див. доходность – 16%), Татнефть (14%), Транснефть (13%) и акции крупнейший сталелитейных компаний, которые, вероятно, возобновят дивидендные выплаты в размере своего СДП по итогам 2023 г. – Северсталь (13%) и ММК (9%), а также могут сделать дополнительные выплаты, отталкиваясь от своей чистой денежной позиции, превышающей 10% рыночной капитализации.

Дивидендная масса, выплачиваемая в рынок

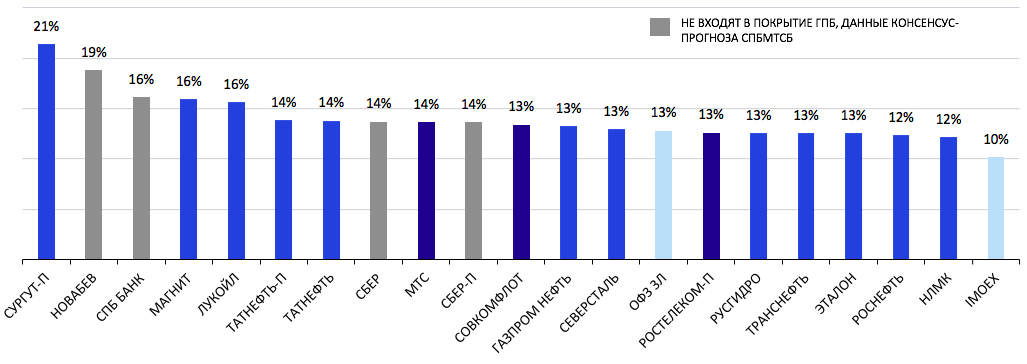

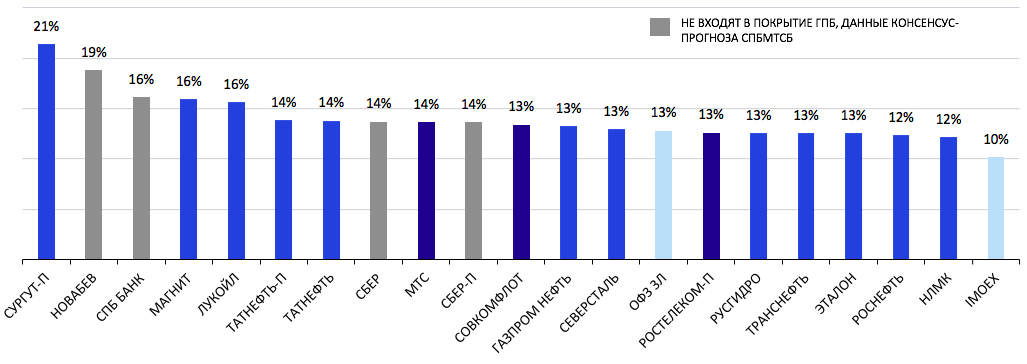

Дивидендная доходность Индекса Мосбиржи составит 10,2%

В следующие 12 месяцев доходность традиционных дивидендных историй в среднем будет сопоставима с текущей доходностью ОФЗ. По Индексу Мосбиржи она составит 10,2%. В такой ситуации мы предпочитаем экспортеров, которые позволят получить дополнительную доходность за счет ослабления рубля, и акции с потенциалом роста доли отчислений на дивиденды от чистой прибыли.

Потенциальная дивидендная доходность на следующие 12 месяцев

Нефтяные компании сократят разрыв в дивидендных доходностях, и потенциал роста добычи будет играть более важную роль

В 2024 г. финансовые показатели нефтегазовых компаний несколько улучшатся за счет слабого рубля и снижения дисконтов на российские сорта нефти. Важным мы считаем сокращение разрыва в дивидендных доходностях компаний сектора, что вновь может привлечь внимание к акциям Роснефти. Мы полагаем, что фактор высоких процентных ставок будет оказывать давление на акции компании лишь в 1-м квартале. При смягчении политики ЦБ акции Роснефти могут быть одними из самых интересных в секторе за счет высокой доходности свободного денежного потока и предстоящего запуска проекта «Восток Ойл». В нефтегазовом секторе мы выделяем акции Роснефти, Татнефти, ЛУКОЙЛа и Транснефти.

Сводная таблица рекомендаций по компаниям нефтегазового сектора

Топ-пики на 2024 г.: баланс внутренних историй и экспортеров

В начале 2024 г. мы предпочитаем бумаги с инфляционной защитой, а затем переход в акции бенефициаров от ослабления рубля с высокой дивидендной доходностью. Со второй половины года мы отдаем предпочтение бумагам с потенциалом роста операционных показателей. Наши фавориты: Магнит, Х5, Самолет, Роснефть, ЛУКОЙЛ, Татнефть, Транснефть, Северсталь, ММК, Астра и ЦИАН.

Риск сохранения высокой инфляции при жесткой монетарной политике ограничивает потенциал роста акций в 1-м квартале 2024

В нашем базовом сценарии высокая инфляция сохранится как минимум до конца 1-й половины года. Ее пик будет пройден в апреле (8,3% г/г), тогда же стоит ожидать начала смягчения политики ЦБ. Обязательства по продаже валютной выручки лишь кратковременно поддержат курс рубля в 1-м квартале, тогда как к концу 2024 г. стоит ожидать его ослабления до 95/долл. В такой ситуации мы полагаем, что в начале года сохранится приток средств в фонды денежного рынка, который заметно увеличился с августа 2023 г., а рынок акций будет находиться под давлением. Лучше рынка, по нашим прогнозам, покажут себя сектора, предоставляющие защиту от инфляции: розница и недвижимость. В этих секторах нашими топ-пиками на 1-й квартал являются Магнит, X5 и Самолет.

Рекордная дивидендная масса 2024 г. поддержит рынок в 3-м квартале

В 2024 г. суммарные дивидендные выплаты увеличатся на 96% г/г до 5,1 трлн руб. за счет роста прибылей экспортеров и возобновления выплат рядом компаний. Основная масса выплат на акции в свободном обращении придется на 3-й квартал (879 млрд руб.), что вместе с ожидаемым снижением процентных ставок привлечет инвесторов на рынок акций. В этот период мы выделяем акции с высокой дивидендной доходностью – ЛУКОЙЛ (див. доходность – 16%), Татнефть (14%), Транснефть (13%) и акции крупнейший сталелитейных компаний, которые, вероятно, возобновят дивидендные выплаты в размере своего СДП по итогам 2023 г. – Северсталь (13%) и ММК (9%), а также могут сделать дополнительные выплаты, отталкиваясь от своей чистой денежной позиции, превышающей 10% рыночной капитализации.

Дивидендная масса, выплачиваемая в рынок

Дивидендная доходность Индекса Мосбиржи составит 10,2%

В следующие 12 месяцев доходность традиционных дивидендных историй в среднем будет сопоставима с текущей доходностью ОФЗ. По Индексу Мосбиржи она составит 10,2%. В такой ситуации мы предпочитаем экспортеров, которые позволят получить дополнительную доходность за счет ослабления рубля, и акции с потенциалом роста доли отчислений на дивиденды от чистой прибыли.

Потенциальная дивидендная доходность на следующие 12 месяцев

Нефтяные компании сократят разрыв в дивидендных доходностях, и потенциал роста добычи будет играть более важную роль

В 2024 г. финансовые показатели нефтегазовых компаний несколько улучшатся за счет слабого рубля и снижения дисконтов на российские сорта нефти. Важным мы считаем сокращение разрыва в дивидендных доходностях компаний сектора, что вновь может привлечь внимание к акциям Роснефти. Мы полагаем, что фактор высоких процентных ставок будет оказывать давление на акции компании лишь в 1-м квартале. При смягчении политики ЦБ акции Роснефти могут быть одними из самых интересных в секторе за счет высокой доходности свободного денежного потока и предстоящего запуска проекта «Восток Ойл». В нефтегазовом секторе мы выделяем акции Роснефти, Татнефти, ЛУКОЙЛа и Транснефти.

Сводная таблица рекомендаций по компаниям нефтегазового сектора

Топ-пики на 2024 г.: баланс внутренних историй и экспортеров

В начале 2024 г. мы предпочитаем бумаги с инфляционной защитой, а затем переход в акции бенефициаров от ослабления рубля с высокой дивидендной доходностью. Со второй половины года мы отдаем предпочтение бумагам с потенциалом роста операционных показателей. Наши фавориты: Магнит, Х5, Самолет, Роснефть, ЛУКОЙЛ, Татнефть, Транснефть, Северсталь, ММК, Астра и ЦИАН.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба