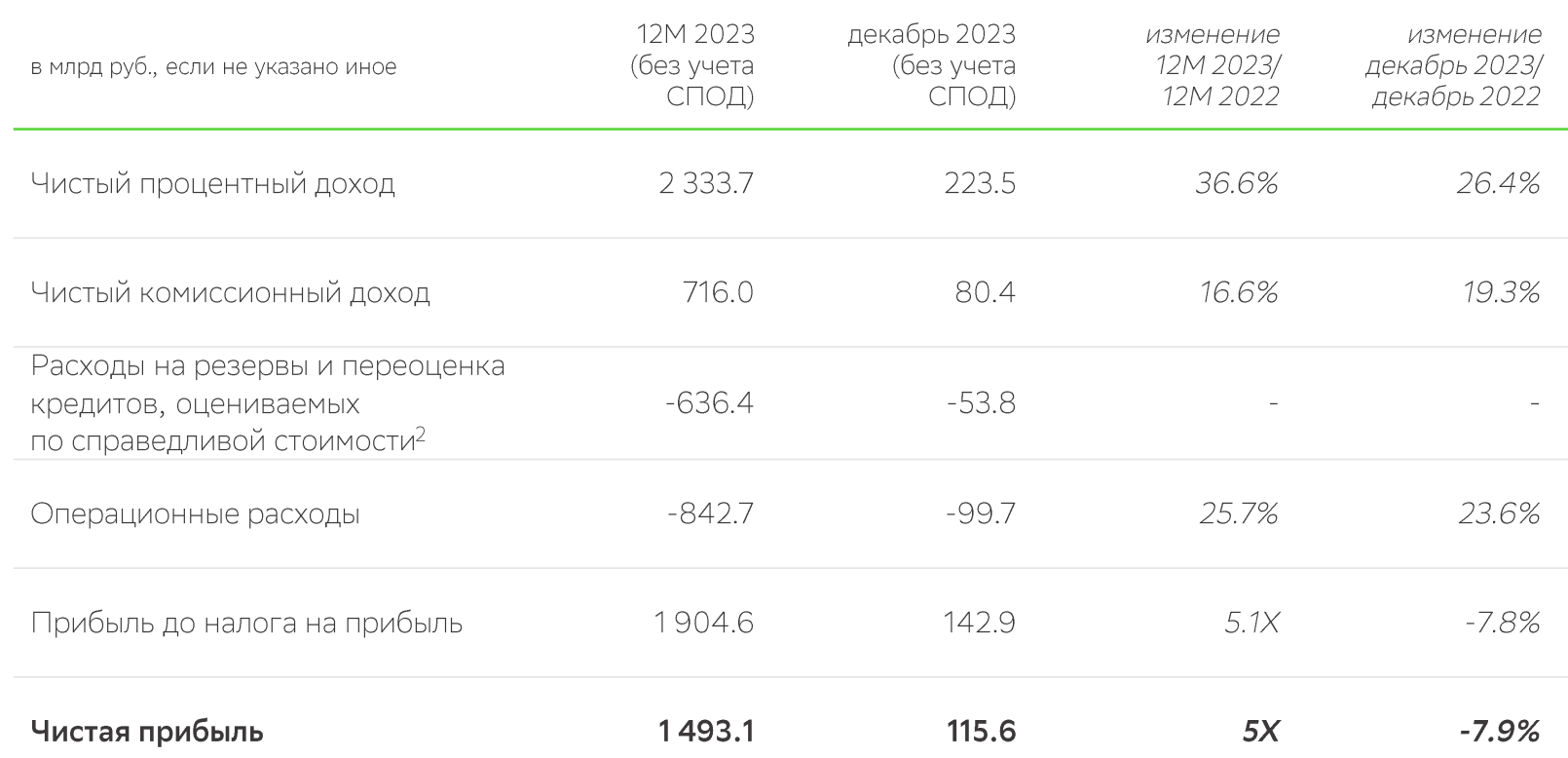

Сбер отчитался о финансовых результатах за 12 мес. 2023 г. по РСБУ. Банк продолжает демонстрировать рост финансовых показателей.

Чистый процентный доход за год увеличился на 36,6% по сравнению с аналогичным периодом прошлого года – до 2,3 трлн руб. Комиссионные доходы выросли на 16,6% – до 716 млрд руб.

Увеличение доходов Сбера год к году обусловлено ростом бизнеса в 2023 г., а также эффектом низкой базы 2022 г. При этом, в декабре чистый процентный доход вырос на 26,4% по сравнению с аналогичным периодом годом ранее и составил 223,5 млрд руб.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за весь год составили 636,4 млрд руб. Без учета влияния изменения валютных курсов стоимость риска за 12 месяцев осталась на прежнем уровне – 1,4%. Сформированные резервы по-прежнему превышают просроченную задолженность в 3 раза.

В декабре операционные расходы составили рекордные 100 млрд руб. За 12 мес. 2023 г. операционные расходы увеличились на 25,7% – до 842,7 млрд руб. При этом, отношение расходов к доходам за 2023 г. составило комфортные 24,9%.

В результате, чистая прибыль за декабрь снизилась 7,9% – до 116 млрд руб. Тем не менее, чистая прибыль Сбера за 12 мес. 2023 г. по РСБУ составила 1 493 млрд руб. Таким образом, банк уже заработал дивиденды в размере 33,1 руб. на оба типа акций – это совпало с нашим прогнозом от ноября 2023 г.

Вывод тот же, в связи с вышеперечисленным, мы считаем, что тем, кто держит акции Сбера – не стоит продавать бумаги. С точки зрения оценки капитала, P/BV=1х, Сбер торгуется справедливо. С другой стороны, исторически, банк торговался по мультипликатору P/BV в диапазоне 1,3-1,4х.

Во II пол. 2024 г. ЦБ начнёт снижать ставку, что в свою очередь приведёт к положительной переоценке акций. Участники рынка начнут закладывать новый цикл смягчения денежно-кредитной политики. Проблема будет, если высокие ставки с нами на долго.

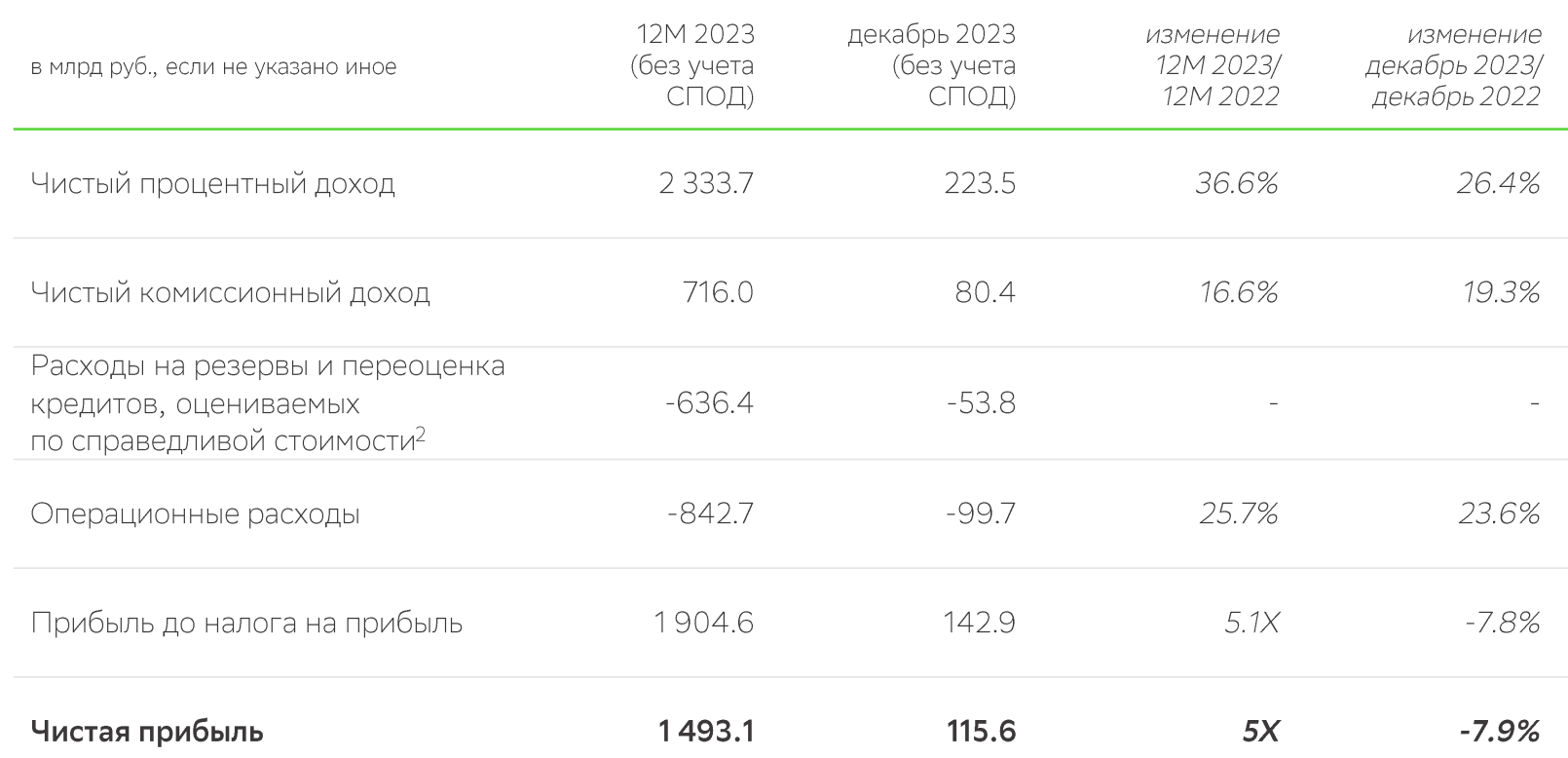

Чистый процентный доход за год увеличился на 36,6% по сравнению с аналогичным периодом прошлого года – до 2,3 трлн руб. Комиссионные доходы выросли на 16,6% – до 716 млрд руб.

Увеличение доходов Сбера год к году обусловлено ростом бизнеса в 2023 г., а также эффектом низкой базы 2022 г. При этом, в декабре чистый процентный доход вырос на 26,4% по сравнению с аналогичным периодом годом ранее и составил 223,5 млрд руб.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за весь год составили 636,4 млрд руб. Без учета влияния изменения валютных курсов стоимость риска за 12 месяцев осталась на прежнем уровне – 1,4%. Сформированные резервы по-прежнему превышают просроченную задолженность в 3 раза.

В декабре операционные расходы составили рекордные 100 млрд руб. За 12 мес. 2023 г. операционные расходы увеличились на 25,7% – до 842,7 млрд руб. При этом, отношение расходов к доходам за 2023 г. составило комфортные 24,9%.

В результате, чистая прибыль за декабрь снизилась 7,9% – до 116 млрд руб. Тем не менее, чистая прибыль Сбера за 12 мес. 2023 г. по РСБУ составила 1 493 млрд руб. Таким образом, банк уже заработал дивиденды в размере 33,1 руб. на оба типа акций – это совпало с нашим прогнозом от ноября 2023 г.

Вывод тот же, в связи с вышеперечисленным, мы считаем, что тем, кто держит акции Сбера – не стоит продавать бумаги. С точки зрения оценки капитала, P/BV=1х, Сбер торгуется справедливо. С другой стороны, исторически, банк торговался по мультипликатору P/BV в диапазоне 1,3-1,4х.

Во II пол. 2024 г. ЦБ начнёт снижать ставку, что в свою очередь приведёт к положительной переоценке акций. Участники рынка начнут закладывать новый цикл смягчения денежно-кредитной политики. Проблема будет, если высокие ставки с нами на долго.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба