1 февраля 2024 Альфа-Капитал

Прогноз индекса Мосбиржи

Мы ожидаем, что, после роста IMOEX на 28% в 2023 г., в текущем году динамика рынка акций будет более сдержанной. Наш базовый сценарий предполагает, что при прочих равных потенциал роста IMOEX составляет 14% (3661 пункт). Акции российских компаний все еще недооценены: форвардный мультипликатор P/E на 12 мес. Для IMOEX составляет всего 4,6.

Основными вызовами для рынка акций в 2024 г., вероятно, будут инфляция и высокая доходность ОФЗ (10-летние ОФЗ котируются с доходностью 12,25%). Особенно непростым обещает быть 1П24, так как ставка ЦБ, вероятно, останется на уровне 16%.

Редомициляция компаний, зарегистрированных за рубежом (Yandex, OZON, VKCO, HHRU, CIAN, AGRO, TCSG), также предполагает риски потенциально избыточного предложения их акций на локальном рынке.

Высокие ставки также снижают привлекательность плательщиков дивидендов. Средняя дивидендная доходность за 2023г., по нашим расчетам, составляет 6,4%. При этом в 2024 г. можно ожидать рекордных выплат на сумму около 5,0 трлн руб. (в 2023 было выплачено 2,5 трлн руб.). Отметим, впрочем, что это было обусловлено ослаблением рубля, которое искусственно увеличило экспортную выручку – рекордные выплаты ожидаются от экспортеров (SNGS, LKOH и SIBN).

Среди эмитентов с лучшей дивидендной доходностью по выплатам за 2023 г. отметим SNGS (22,7%), LKOH (16,9%), MGNT (14,4%), MTS (13,0%), SBER (12,3%).

Список наших фаворитов в 2024 г. включает экспортеров, которые более эффективно защищают от инфляции и ослабления рубля (см. таблицу ниже).

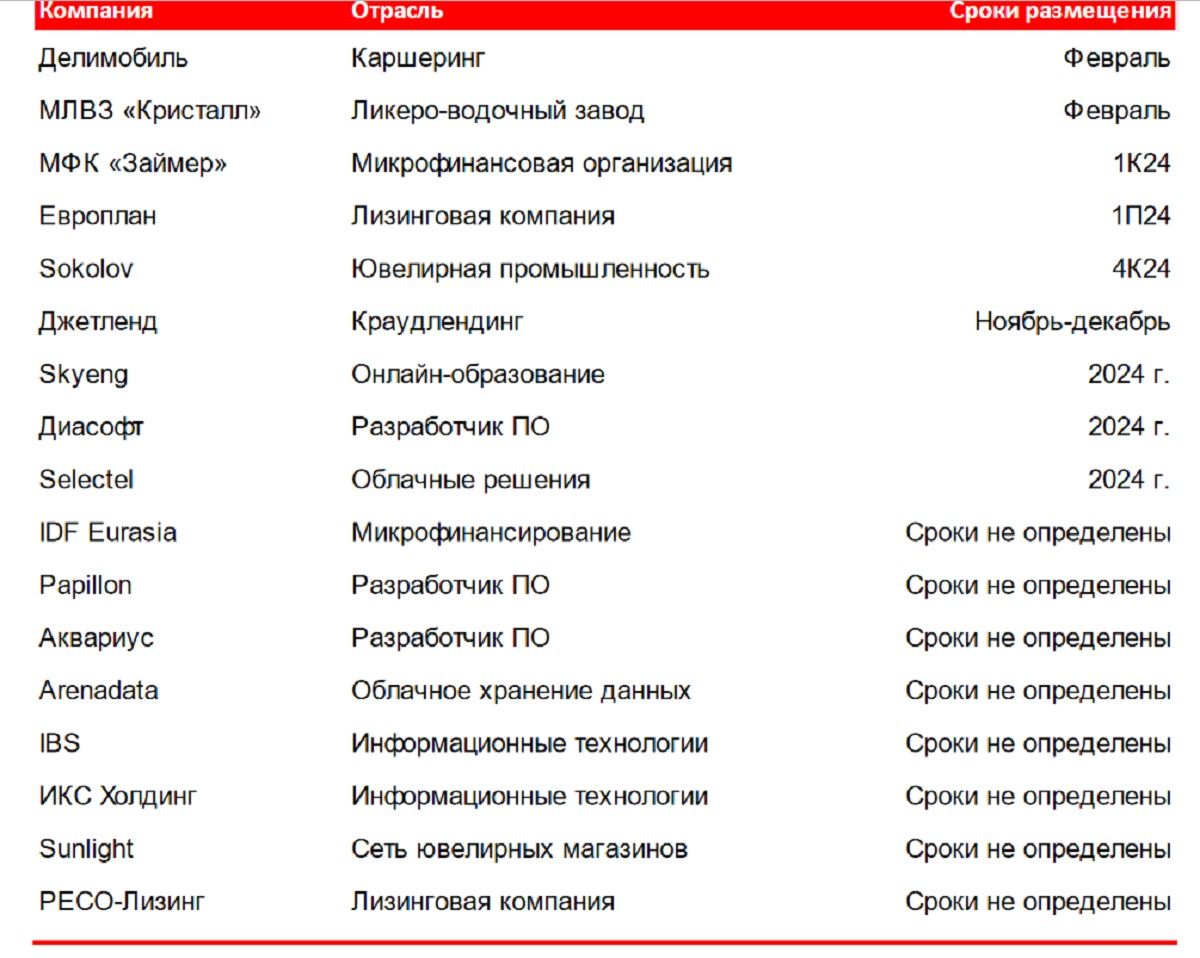

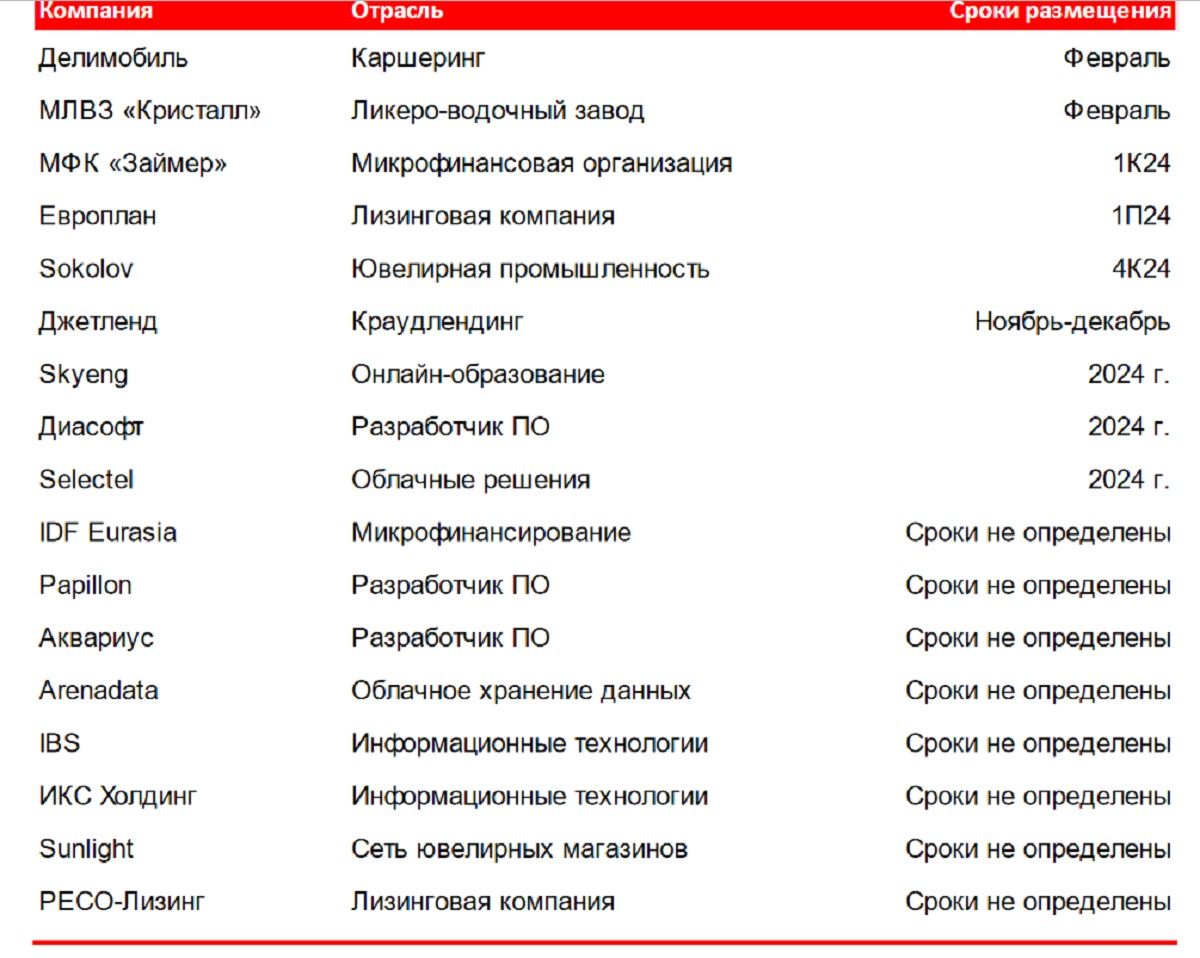

График российских IPO

В 2024 году российский рынок IPO останется достаточно активным. Число сделок, вероятно, будет постепенно расти, хотя объемы размещений, скорее всего, останутся сравнительно небольшими – рынок акций еще не вполне адаптировался к новой реальности.

В условиях высоких процентных ставок компаниям выгоднее привлекать финансирование посредство эмиссии акций, чем в виде банковских кредитов или размещая облигации.

В 2023 году в России состоялось восемь сделок IPO и прямых листингов; средний объем размещений составил около 5,1 млрд руб., всего привлечено более 40 млрд руб. (см. таблицу ниже).

Основными покупателями размещаемых акций, скорее всего, будут розничные инвесторы. Впрочем, с учетом высокой ставки ЦБ (16%) и ставок по банковским депозитам (около 14%), не исключено, что многие эмитенты перенесут IPO на второе полугодие, когда ожидается снижение ключевой ставки до 12,5%.

Есть два ключевых фактора, которые могут повлиять на сроки размещений:

1. Экономическая ситуация (в идеале, ставка ЦБ должна снизиться приблизительно до 10%).

2. Законодательные изменения (председатель ЦБ Эльвира Набиуллина в середине 2023 г. говорила, что обсуждается вопрос о необходимости принудительного биржевого размещения акций покидающих Россию компаний, выкупленных у нерезидентов из «недружественных» стран).

На 2024 год запланировано 17 IPO. Что касается отраслевой принадлежности компаний, мы, вероятно, увидим размещения не только в потребительском и высокотехнологичном секторах, но и в металлургии и машиностроении.

Кроме того, ожидаются размещения в финансовом и медицинском секторах (см. таблицу ниже).

Мы ожидаем, что, после роста IMOEX на 28% в 2023 г., в текущем году динамика рынка акций будет более сдержанной. Наш базовый сценарий предполагает, что при прочих равных потенциал роста IMOEX составляет 14% (3661 пункт). Акции российских компаний все еще недооценены: форвардный мультипликатор P/E на 12 мес. Для IMOEX составляет всего 4,6.

Основными вызовами для рынка акций в 2024 г., вероятно, будут инфляция и высокая доходность ОФЗ (10-летние ОФЗ котируются с доходностью 12,25%). Особенно непростым обещает быть 1П24, так как ставка ЦБ, вероятно, останется на уровне 16%.

Редомициляция компаний, зарегистрированных за рубежом (Yandex, OZON, VKCO, HHRU, CIAN, AGRO, TCSG), также предполагает риски потенциально избыточного предложения их акций на локальном рынке.

Высокие ставки также снижают привлекательность плательщиков дивидендов. Средняя дивидендная доходность за 2023г., по нашим расчетам, составляет 6,4%. При этом в 2024 г. можно ожидать рекордных выплат на сумму около 5,0 трлн руб. (в 2023 было выплачено 2,5 трлн руб.). Отметим, впрочем, что это было обусловлено ослаблением рубля, которое искусственно увеличило экспортную выручку – рекордные выплаты ожидаются от экспортеров (SNGS, LKOH и SIBN).

Среди эмитентов с лучшей дивидендной доходностью по выплатам за 2023 г. отметим SNGS (22,7%), LKOH (16,9%), MGNT (14,4%), MTS (13,0%), SBER (12,3%).

Список наших фаворитов в 2024 г. включает экспортеров, которые более эффективно защищают от инфляции и ослабления рубля (см. таблицу ниже).

График российских IPO

В 2024 году российский рынок IPO останется достаточно активным. Число сделок, вероятно, будет постепенно расти, хотя объемы размещений, скорее всего, останутся сравнительно небольшими – рынок акций еще не вполне адаптировался к новой реальности.

В условиях высоких процентных ставок компаниям выгоднее привлекать финансирование посредство эмиссии акций, чем в виде банковских кредитов или размещая облигации.

В 2023 году в России состоялось восемь сделок IPO и прямых листингов; средний объем размещений составил около 5,1 млрд руб., всего привлечено более 40 млрд руб. (см. таблицу ниже).

Основными покупателями размещаемых акций, скорее всего, будут розничные инвесторы. Впрочем, с учетом высокой ставки ЦБ (16%) и ставок по банковским депозитам (около 14%), не исключено, что многие эмитенты перенесут IPO на второе полугодие, когда ожидается снижение ключевой ставки до 12,5%.

Есть два ключевых фактора, которые могут повлиять на сроки размещений:

1. Экономическая ситуация (в идеале, ставка ЦБ должна снизиться приблизительно до 10%).

2. Законодательные изменения (председатель ЦБ Эльвира Набиуллина в середине 2023 г. говорила, что обсуждается вопрос о необходимости принудительного биржевого размещения акций покидающих Россию компаний, выкупленных у нерезидентов из «недружественных» стран).

На 2024 год запланировано 17 IPO. Что касается отраслевой принадлежности компаний, мы, вероятно, увидим размещения не только в потребительском и высокотехнологичном секторах, но и в металлургии и машиностроении.

Кроме того, ожидаются размещения в финансовом и медицинском секторах (см. таблицу ниже).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба