6 февраля 2024 T-Investments Болдов Михаил

Анализ ситуации и прогнозы экспертов

16 февраля пройдет очередное заседание совета директоров ЦБ по ключевой ставке — первое в 2024 году.

В предыдущие пять раз ставку неизменно повышали — за полгода она выросла с 7,5 до 16% годовых. Последнее повышение состоялось 15 декабря — на 100 базисных пунктов, что совпало с рыночными ожиданиями.

В обзоре обсудим, как за это время изменилась ситуация в экономике и какие прогнозы предстоящего решения ЦБ дают аналитики.

Что влияет на решения ЦБ по ставке

У Центрального банка есть цель — вернуть годовую инфляцию к 4% годовых. И ключевая ставка — его главный инструмент.

Высокие ставки стимулируют больше сберегать, а также меньше занимать и тратить. В результате спрос на товары и услуги падает, что должно приводить к замедлению роста цен. Именно поэтому ЦБ использует жесткую денежно-кредитную политику для того, чтобы бороться с инфляцией и не допускать перегрева экономики.

В 2023 году, согласно данным Росстата, инфляция в России составила 7,42%. Это заметно меньше, чем 11,94% по итогам 2022, но все еще сильно выше цели. Прогноз регулятора на конец 2024 года — 4—4,5%. Чтобы уложиться в этот диапазон, ему придется еще какое-то время удерживать ставки высокими. Интрига сводится к тому, как долго это может продлиться.

Какой была инфляция в начале 2024 года

С 1 по 29 января 2024 года рост цен в России составил 0,62%. При этом в годовом выражении инфляция немного замедлилась к декабрьской — до 7,32%.

Отрезок в месяц — это слишком мало, чтобы говорить о начале нового тренда. Но даже такое символическое замедление темпов роста цен — позитивный сигнал для ЦБ в преддверии нового заседания по ставке. Если в начале февраля тенденция к снижению инфляции сохранится, то у регулятора будет весомый повод завершить цикл повышения ставки.

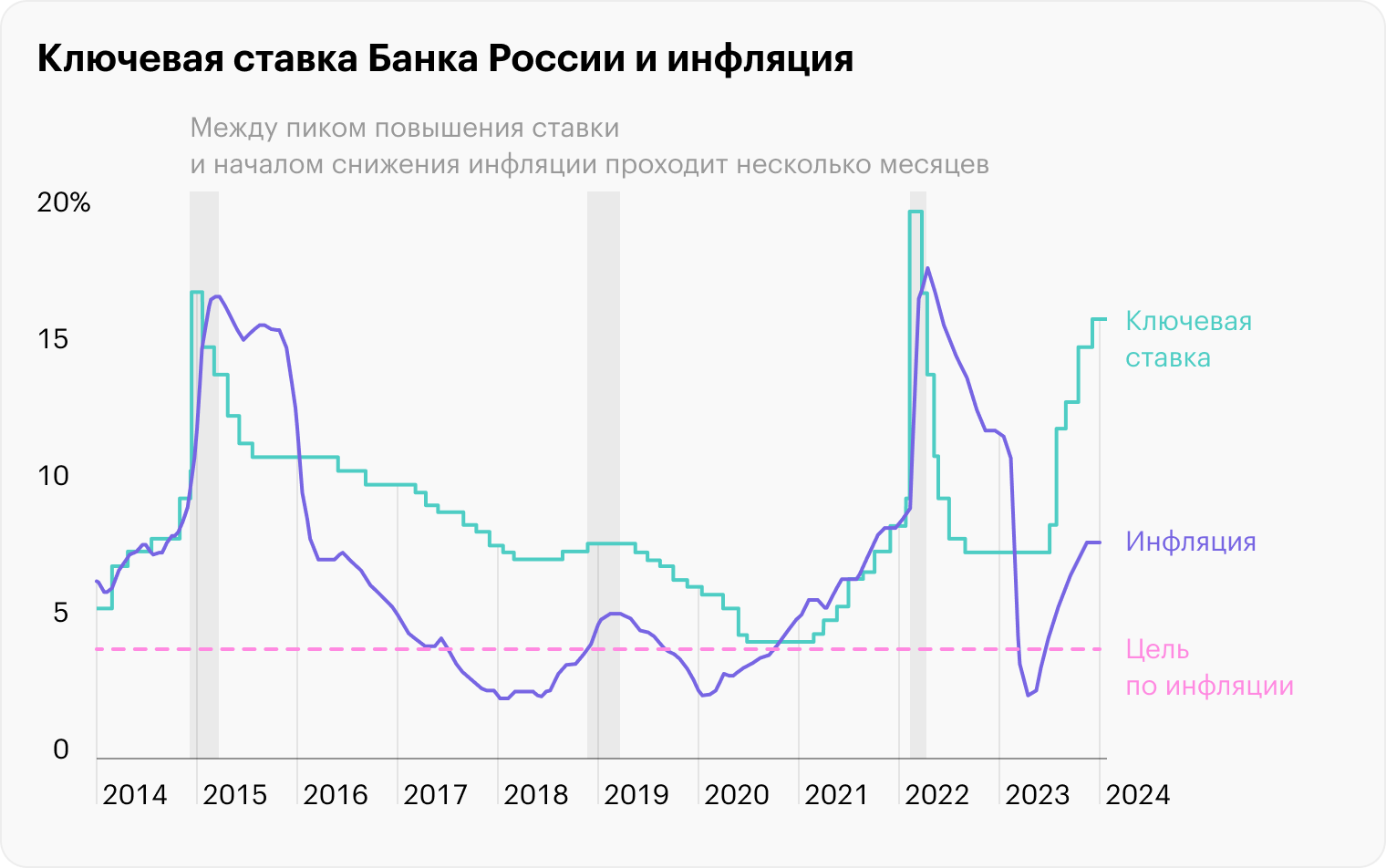

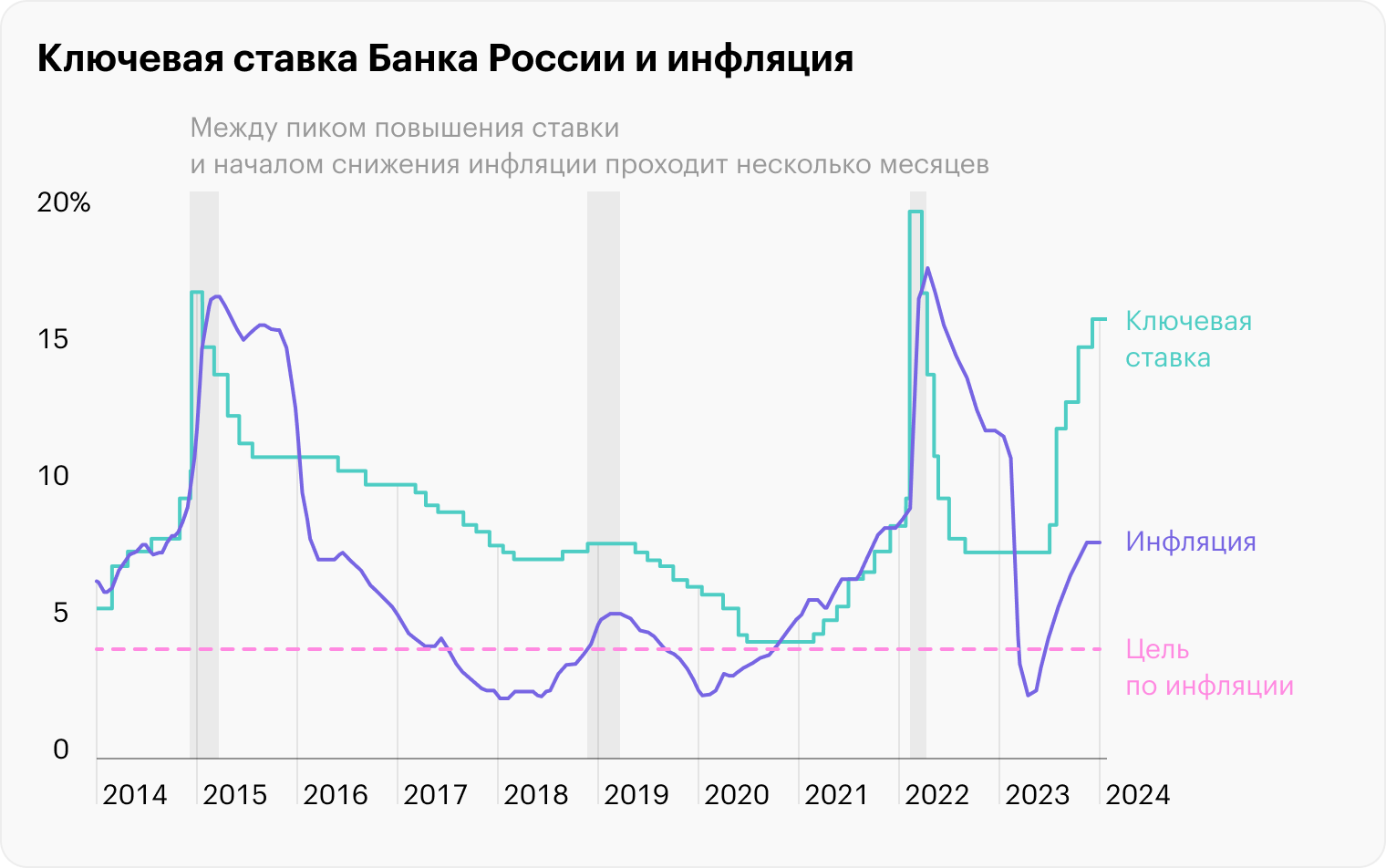

На графике ниже заметна зависимость инфляции от ключевой ставки. Обычно рост цен замедляется вслед за ужесточением политики ЦБ, после чего регулятор переходит к смягчению денежно-кредитных условий, то есть опускает ставку.

Правда, в этот раз говорить о скором снижении не приходится. ЦБ дал понять, что спешить не намерен и будет ждать устойчивого замедления роста цен. Это значит, что инфляция должна опускаться в течение нескольких месяцев без новых скачков.

О чем говорят инфляционные ожидания

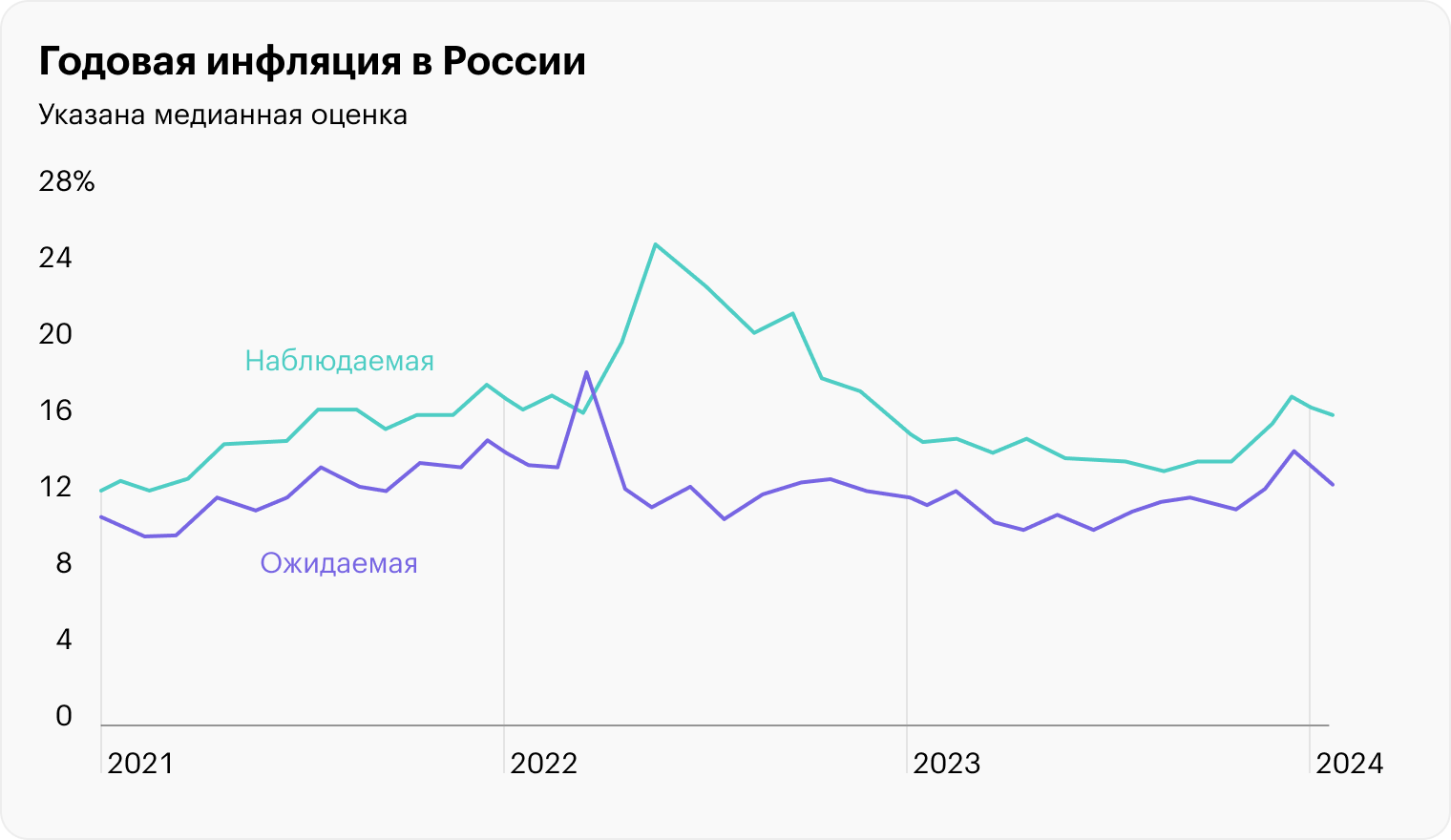

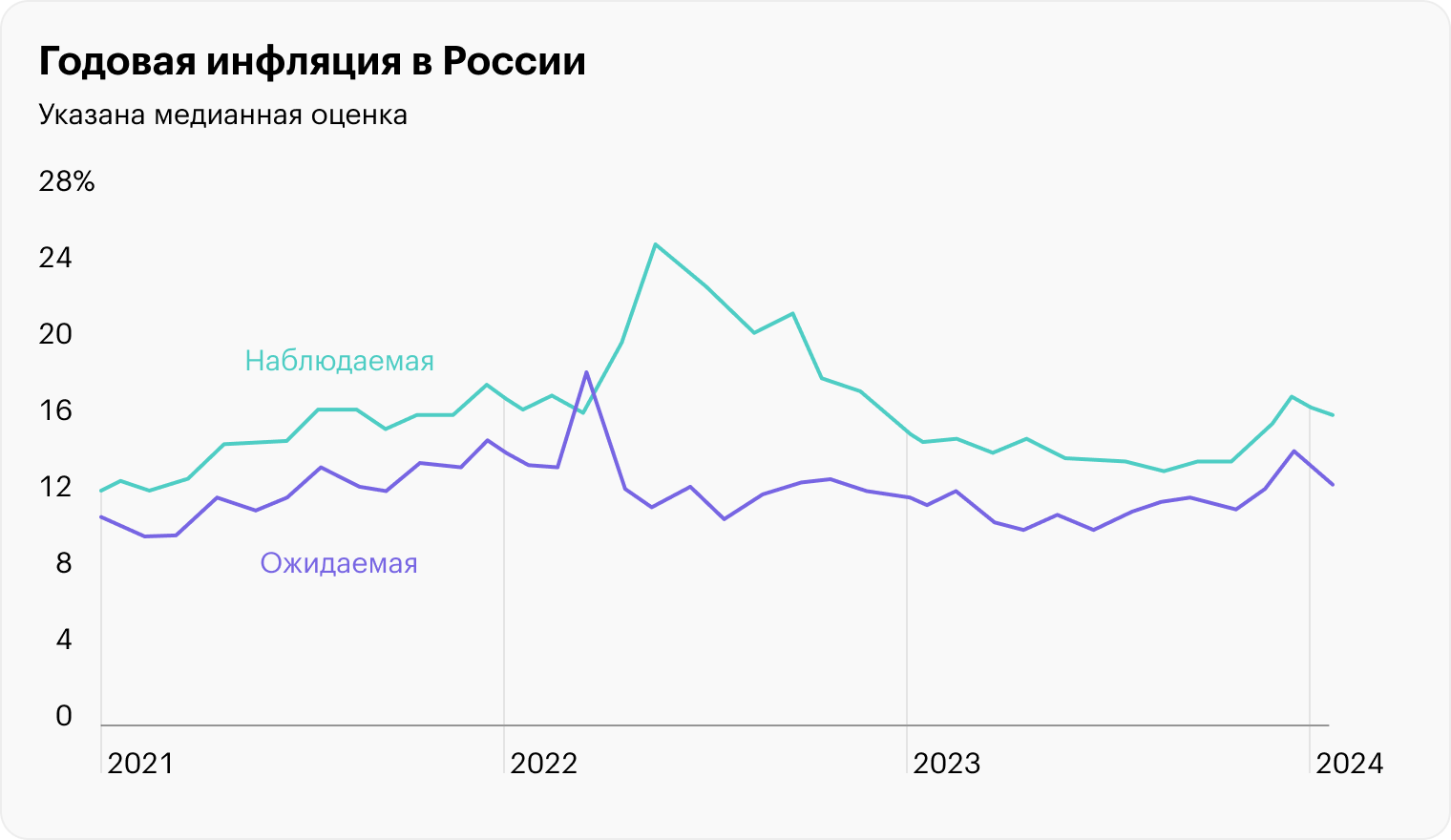

Принимая решение по ставке, ЦБ опирается не только на текущую инфляцию, но и на изменение ценовых ожиданий у населения и бизнеса. Они пока остаются высокими, но и здесь тоже наметился позитив. По данным январского исследования регулятора, россияне ждут роста цен в течение следующих 12 месяцев на уровне 12,7%, это на 1,5 п. п. меньше, чем было в декабре.

Уменьшилась и наблюдаемая инфляция — то есть то, как люди сами оценивают текущий рост цен. Россияне считают, что он составляет сейчас 16,3%. В декабре медианная оценка была на 0,7 п. п. выше.

Есть и неприятные для ЦБ сигналы. Индекс потребительских настроений в январе снова вырос и достиг своего исторического максимума. Согласно опросу, доля людей, предпочитающих тратить свободные деньги на покупку дорогостоящих товаров, а не откладывать их, возросла до 30,6%. Это значит, что россияне не верят в скорое обуздание инфляции и стараются вкладывать деньги во что-то материальное. Такое поведение подпитывает инфляцию.

Ценовые ожидания бизнеса в декабре 2023 — январе 2024 года продолжили расти и обновили локальные максимумы. Это еще один показатель, который не может не беспокоить ЦБ. Его рост означает, что доля компаний, которые планируют повышение цен, стала больше.

В январе ЦБ опросил больше 10 тысяч предприятий. В среднем они ждут, что в ближайшие три месяца рост цен составит 8,3% в годовом выражении — то есть вдвое больше, чем нужно регулятору. Когда компании ждут большой инфляции, они могут заранее закладывать это в свои бизнес-расчеты и цены. Получается самосбывающийся прогноз: цены растут оттого, что все этого ждут.

В целом можно констатировать, что ожидания повышения цен все еще находятся на высоком уровне: люди и компании предполагают, что инфляция окажется гораздо выше, чем планирует ЦБ.

Что с деловой активностью

По данным ЦБ, индикатор бизнес-климата (ИБК)

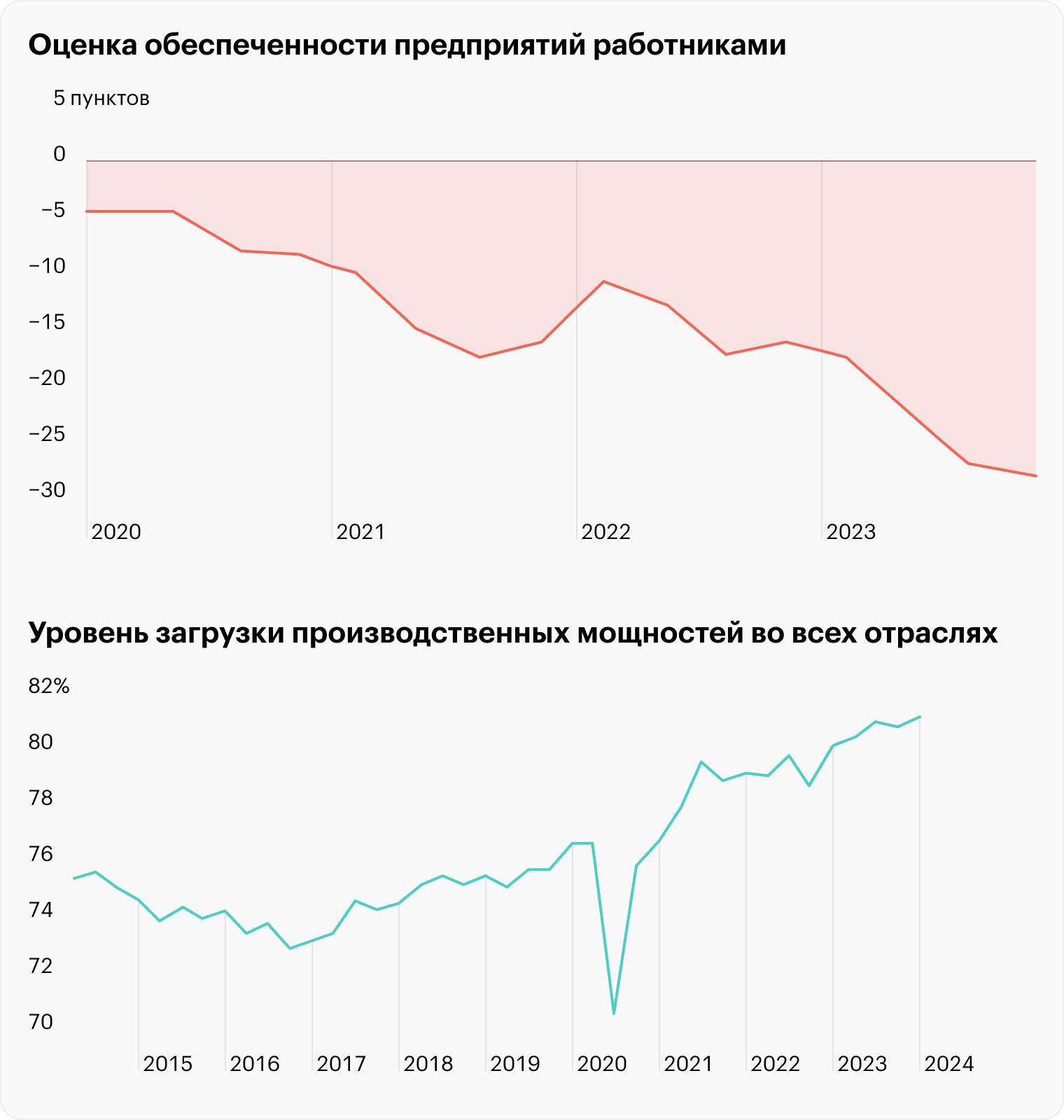

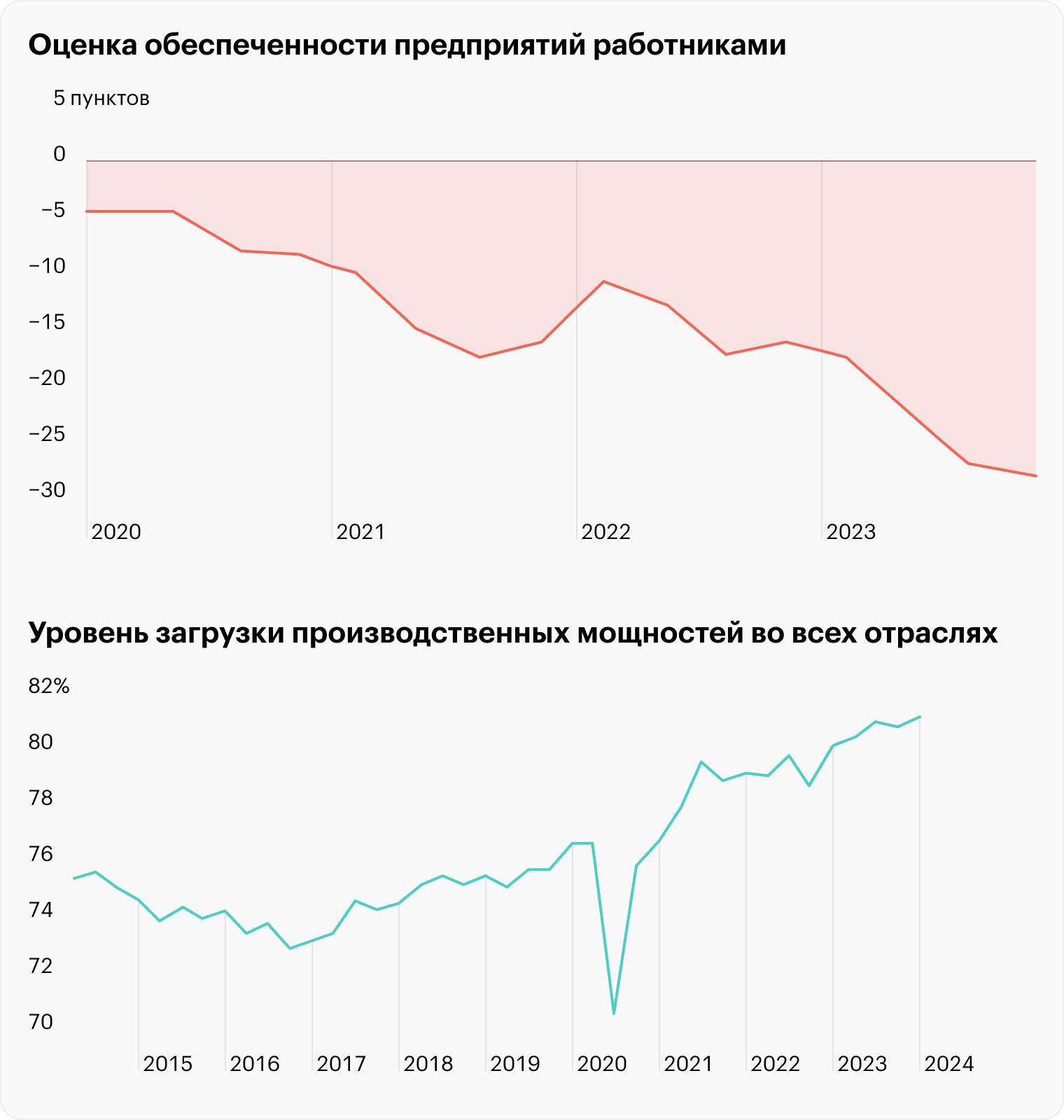

в январе 2024 года сократился до 6,8 — после 7,8 в декабре 2023 года. Это первое снижение показателя после четырех месяцев роста — оно вызвано ухудшением текущих оценок в сфере производства: многие компании уже загрузили свои мощности на максимум.

В такой ситуации бизнесу нужны время и ресурсы для расширения выпуска, что требует привлечения инвестиций и расширения штата. И если первый вопрос решаем, то со вторым в России сейчас проблемы. Предприятия продолжают испытывать острый дефицит кадров — это ограничивает возможности роста производства.

Больше всего на нехватку людей жалуются компании в сфере обрабатывающего производства и сельского хозяйства. При этом в дефиците как высоко-, так и низкоквалифицированные работники.

Дефицит кадров в России подтверждает официальная статистика безработицы. В октябре — ноябре 2023 года ее уровень достиг исторического минимума в 2,9%. Рекордно низким он остается и сейчас и вряд ли изменится в будущем.

Аналитики, опрошенные ЦБ, считают, что низкая безработица в России — это тренд на ближайшие несколько лет. По их прогнозам, в 2024—2026 годах показатель будет расти лишь на 0,1% в год. В первую очередь это связано с демографией. В России сокращается численность населения — приток мигрантов не покрывает естественную убыль. А из-за спада рождаемости в 90-е годы на рынке труда сейчас мало молодежи.

Кадровый дефицит — один из ключевых факторов, которые будут удерживать ЦБ от снижения ставки в этом году. Это то, на что сам регулятор повлиять не в силах. А раз с расширением предложения сложности, то рост инфляции сможет остановить лишь сокращение спроса, то есть удержание высоких ставок.

Что с кредитованием

В 2023 году объемы кредитования оказались рекордными. Причем резкий рост выдачи наблюдался практически во всех сегментах рынка: потребительском, корпоративном и ипотечном. Наряду с ослаблением рубля это стало одним из факторов роста инфляции, которые вынудили ЦБ начать охлаждать спрос высокой ставкой.

Сильнее всего вырос ипотечный рынок — портфель жилищных кредитов за 2023 год увеличился на 35%. С одной стороны, инвестируя в недвижимость, люди старались защитить свои сбережения от роста цен. С другой, они стремились зафиксировать более выгодные условия по ипотеке на фоне роста ключевой ставки и ужесточения требований к заемщикам.

Повышенный спрос на жилье привел к его удорожанию. Размер среднего кредита по ипотеке в России в декабре 2023 года приблизился к 4,5 млн рублей — это новый исторический максимум.

Объем потребительского кредитования в 2023 году вырос на 16%. При этом в декабре рост полностью прекратился. Охлаждение рынка — прямое следствие роста ставок, а также ужесточения требований ЦБ к банкам, которые ограничивают выдачу кредитов клиентам с высокой долговой нагрузкой. В 2024 эти меры продолжат сдерживать спрос на заемные деньги. Так, в 1 квартале ЦБ сократил лимиты на выдачу потребкредитов и кредитных карт закредитованным заемщикам.

По мнению экспертов Аналитического кредитного рейтингового агентства (АКРА), в 2024 году рост кредитования замедлится до 12—15% — против 26% в 2023. Инфляцию это сдержит, но и вред экономике тоже может нанести. Дорогой кредит вкупе с охлаждением спроса заставляет предприятия отказаться от планов по расширению мощностей, то есть влияет на общую деловую активность.

Есть и другой негативный эффект — эксперты ждут ухудшения качества кредитного портфеля в корпоративном сегменте из-за высокой доли кредитов с плавающей ставкой, которые бизнесу теперь стало намного сложнее обслуживать.

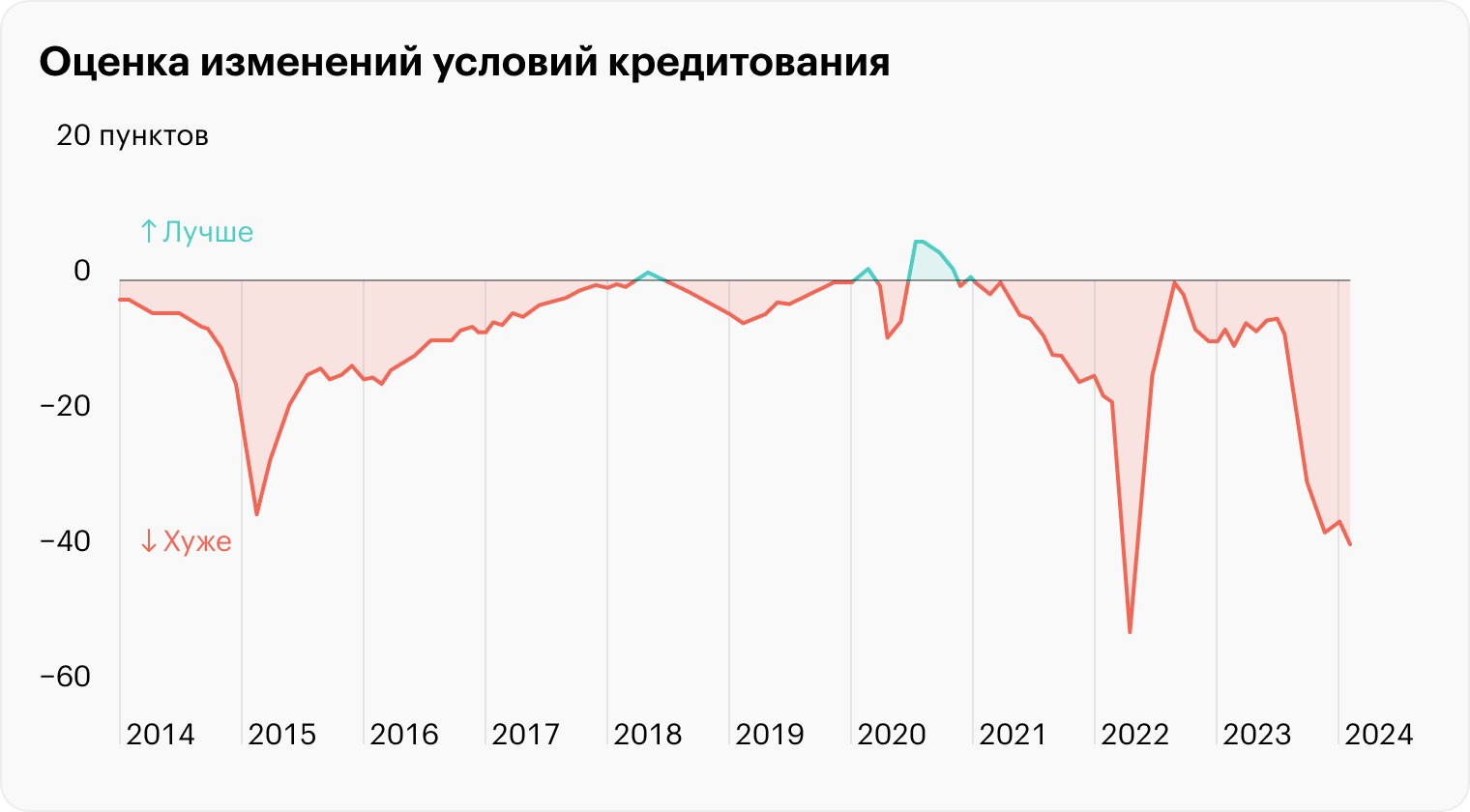

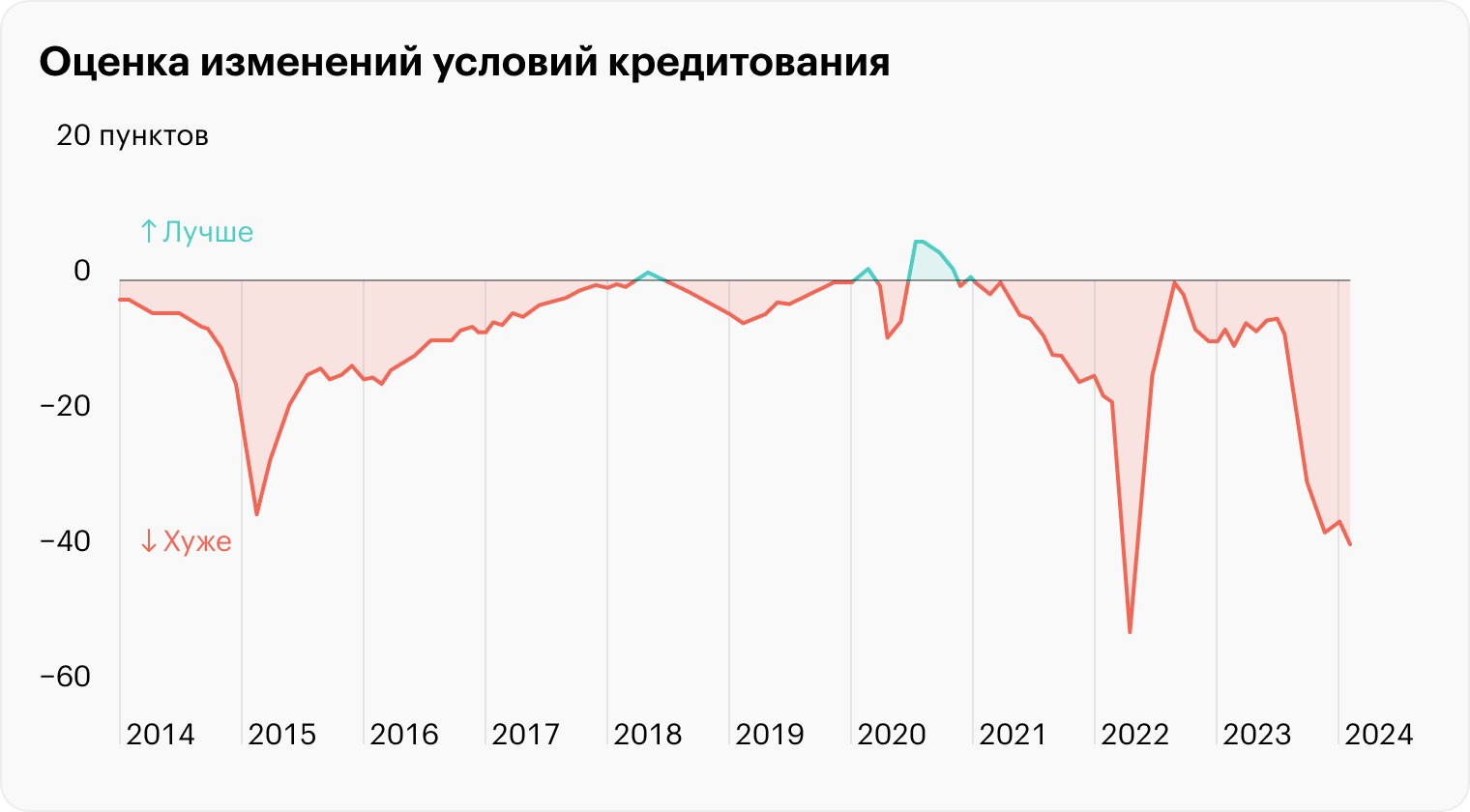

Предприниматели уже отметили ухудшение условий кредитования в январе 2024 года. Представители практически всех отраслей, за исключением розничной торговли и транспортировки, заявили об ужесточении требований к выдаче кредитов. В основном кредитная активность поддерживалась за счет льготного кредитования, например в обрабатывающей отрасли, строительстве и сельском хозяйстве.

Одновременно с этим растут объемы депозитов. К декабрю вклады россиян достигли рекордного уровня — 28 трлн рублей. Это на 5,2 трлн больше, чем было в начале 2023 года, — максимальный прирост за всю историю ведения статистики.

Приток денег происходит на фоне роста доходности. По данным ЦБ, максимальная процентная ставка по вкладам в топ-10 банков России во второй декаде января выросла до 14,87%, тогда как еще полгода назад была 7,83%.

Всего на конец 2023 года физлица держали на банковских счетах 45 трлн рублей, а юрлица — 53,4 трлн рублей.

Что с рублем

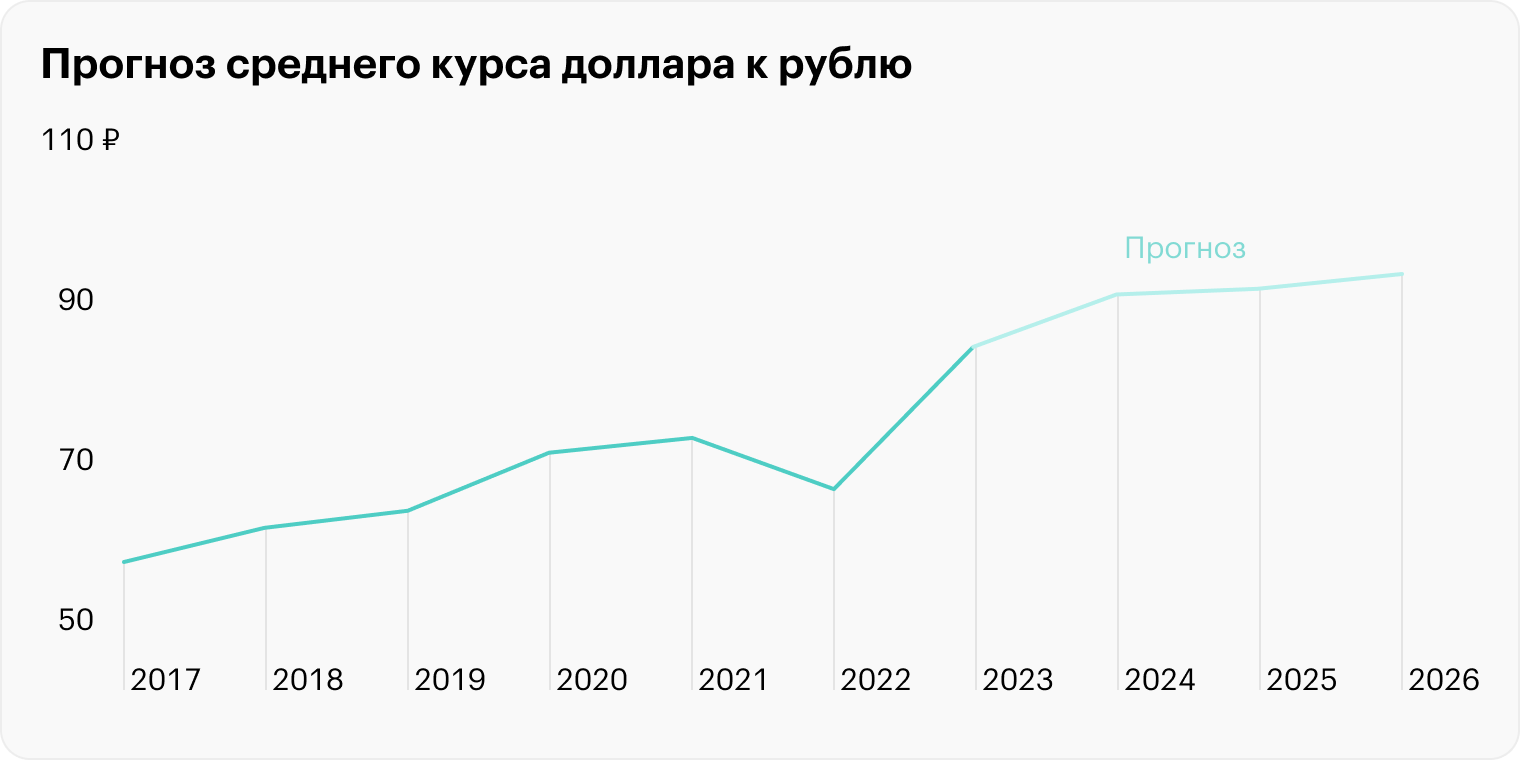

В 2023 году рубль продемонстрировал рекордное падение за девять лет, несмотря на укрепление к доллару в четвертом квартале.

Курс стабилизировался на фоне повышения ключевой ставки и роста нефтяных доходов. Также помог указ президента о принудительной продаже валютной выручки крупными экспортерами. Эта мера должна была действовать до 30 апреля 2024, но в январе кабмин предложил продлить ее до конца года. Такое решение должно оказать дополнительную поддержку национальной валюте. А значит, даст возможность ЦБ смелее опускать ставку, когда для этого созреют условия.

Также рубль поддерживают продажи регулятором валюты на рынке. В этом году он начал зеркалировать операции Минфина с ФНБ по финансированию дефицита бюджета. Это должно сглаживать волатильность рубля в течение всего 2024 года.

Чем меньше перепады курса на валютном рынке, тем более предсказуемым становится рост цен в стране. Компаниям проще прогнозировать закупочную стоимость импортного сырья и компонентов, а значит, и свои издержки.

Фиксация курса на уровне 88—90 ₽ может подтолкнуть ЦБ к завершению цикла повышения ключевой ставки. Но остается неясным, как долго для этого должен продлиться период стабильности.

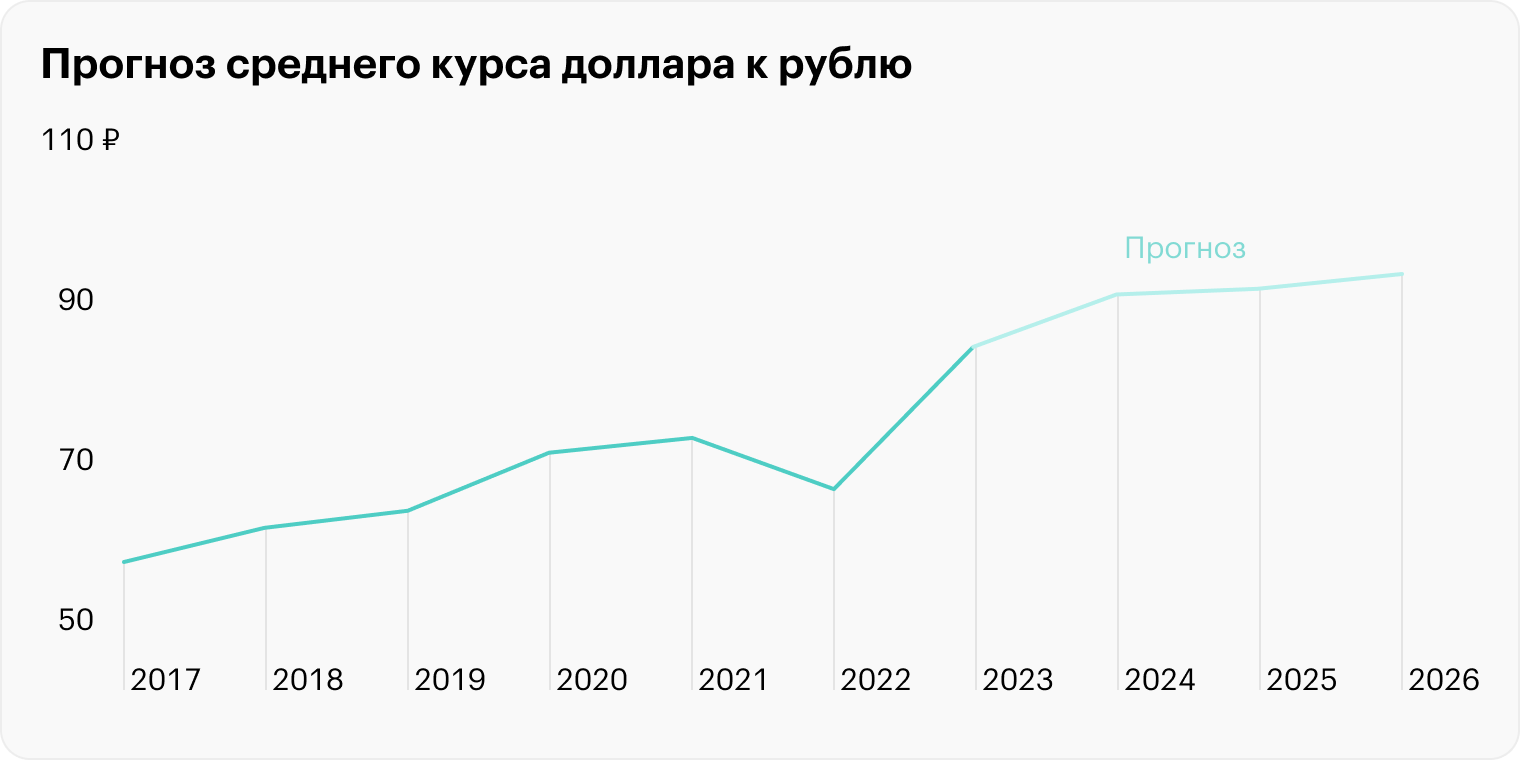

Кстати, текущий курс рубля ниже консолидированного прогноза аналитиков, которые ожидают, что в 2024 году доллар будет стоить в среднем 92 ₽.

Каким будет решение ЦБ по ставке

Кажется, жесткая денежно-кредитная политика наконец начинает приносить свои плоды: замедляются темпы роста инфляции, деловой активности и розничного кредитования. При этом продолжается активный приток денег на банковские вклады. Курс национальной валюты стал более стабильным, и аналитики пока не ожидают резких скачков.

При этом разница между ключевой ставкой и уровнем официальной инфляции в начале 2024 года обновила исторический максимум и составила уже 8,6%. Это дает повод критикам ЦБ обвинять регулятора в излишне жесткой политике, которая негативно влияет на экономический рост в стране.

То есть у ЦБ достаточно поводов, чтобы завершить цикл повышения ключевой ставки. Для шестого подряд увеличения оснований мало. Но также вряд ли стоит ждать и снижения. Скорее всего, на ближайшие месяцы регулятор выберет выжидательную позицию — то есть сохранит ставку на отметке вблизи текущих 16%.

Это подтверждают и слова главы ЦБ Эльвиры Набиуллиной: «Если посмотрите на наш базовый прогноз, мы видим пространство для снижения ставки в этом году, скорее во втором полугодии. Когда именно это произойдет, будет зависеть от поступающих данных. Мы должны убедиться, что тренд на снижение инфляции устойчивый».

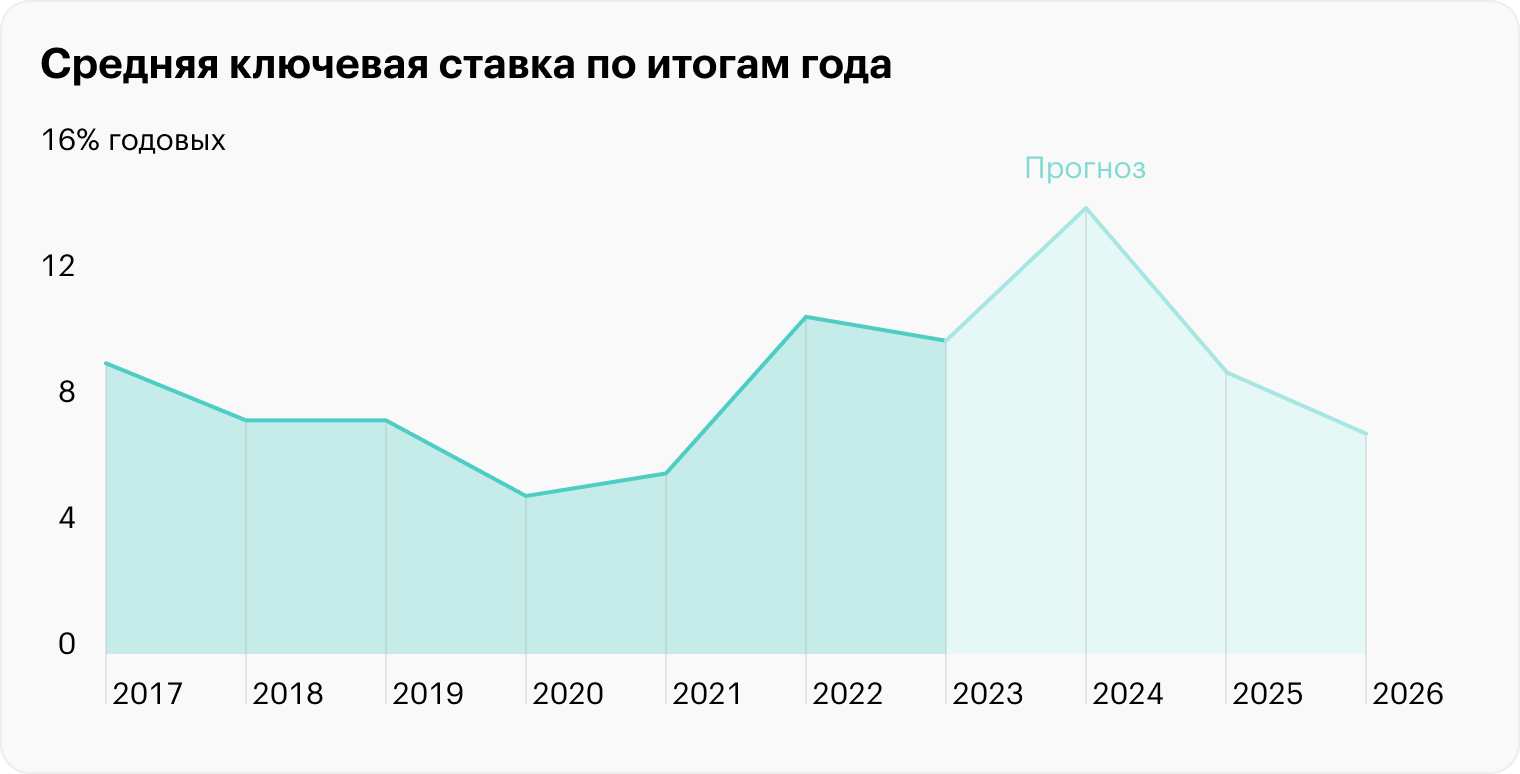

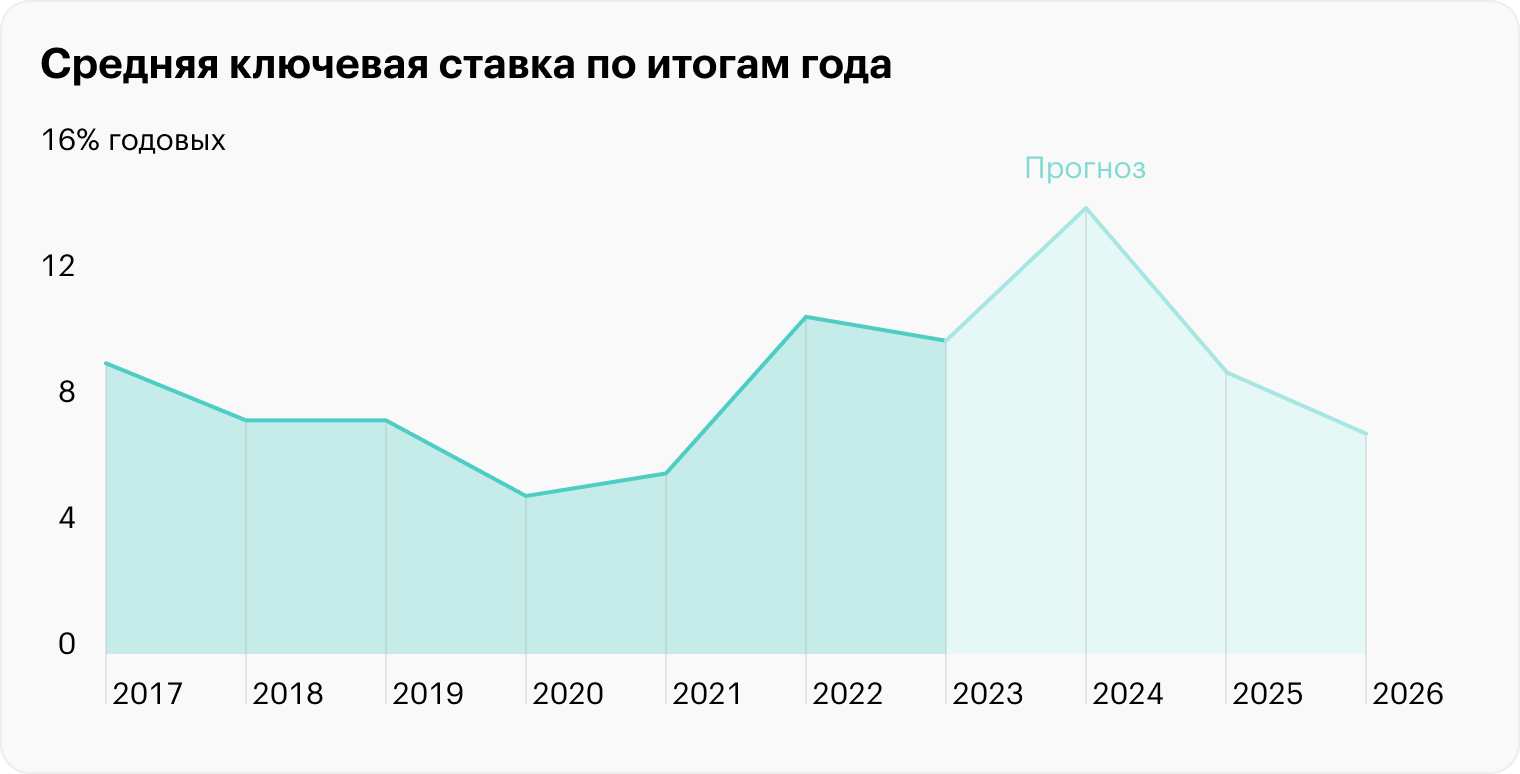

Какие прогнозы дают аналитики

Консенсусное мнение аналитиков сходится на том, что цикл снижения ключевой ставки начнется в 2024 году, но не в феврале. В декабрьском опросе ЦБ эксперты финансового рынка прогнозируют, что средний уровень ставки в этом году составит 14% и снизится в 2025 и 2026 годах до 9 и 7% соответственно.

Аналитики, опрошенные РБК, ожидают сохранения ключевой ставки на уровне 16% по итогам февральского заседания. При этом большинство из них считают, что ставка останется на текущем высоком уровне до июня-июля, а снижение начнется со второй половины 2024 года.

Вот основные прогнозы.

ВТБ. 16% в первом полугодии и снижение во втором до 13%.

«Совкомбанк». 16% в первом полугодии и снижение с июня-июля до 12% к концу года.

General Invest. 15—16% в первом полугодии и снижение во втором до 11%. Средняя ставка по году — 14%.

ПСБ. 16% до июня, а далее снижение до 12% к концу года.

ИК «Велес-капитал». Среднее значение по году — 14,4%, снижение до 9% к декабрю.

УК «Первая». Основное снижение придется на второе полугодие, к концу года может быть 12—13%.

Freedom Finance Global. До 4 квартала 2024 года ЦБ сохранит жесткую монетарную политику и будет удерживать ставку на уровне как минимум 16%. Не исключено повышение в феврале и марте, если инфляция ускорится.

Рейтинговое агентство «НКР». Потребуется более длительный период поддержания высокой ставки. К концу года снизят до 12—13%.

Что в итоге

Динамика последних данных по инфляции и деловой активности позволяет ЦБ наконец завершить цикл роста ключевой ставки после пяти повышений подряд. Но уровень инфляционных ожиданий у населения и бизнеса все еще остается очень высоким, поэтому регулятор вряд ли будет торопить события.

Базовый сценарий: ЦБ оставит ставку на отметке 16% на ближайшем, февральском заседании и продолжит наблюдать за ее эффектом. Сроки сохранения жесткой денежно-кредитной политики будут зависеть от темпов замедления инфляции в ближайшие месяцы.

Скорее всего, цикл снижения начнется во втором полугодии — такой сценарий называют и большинство аналитиков, и руководство ЦБ. Но могут начать и раньше — если инфляция станет замедляться быстрее прогнозов. И наоборот, сохранение высокой инфляции может заставить ЦБ держать высокую ставку дольше, чем ждут участники рынка, или даже вновь перейти к повышению.

16 февраля пройдет очередное заседание совета директоров ЦБ по ключевой ставке — первое в 2024 году.

В предыдущие пять раз ставку неизменно повышали — за полгода она выросла с 7,5 до 16% годовых. Последнее повышение состоялось 15 декабря — на 100 базисных пунктов, что совпало с рыночными ожиданиями.

В обзоре обсудим, как за это время изменилась ситуация в экономике и какие прогнозы предстоящего решения ЦБ дают аналитики.

Что влияет на решения ЦБ по ставке

У Центрального банка есть цель — вернуть годовую инфляцию к 4% годовых. И ключевая ставка — его главный инструмент.

Высокие ставки стимулируют больше сберегать, а также меньше занимать и тратить. В результате спрос на товары и услуги падает, что должно приводить к замедлению роста цен. Именно поэтому ЦБ использует жесткую денежно-кредитную политику для того, чтобы бороться с инфляцией и не допускать перегрева экономики.

В 2023 году, согласно данным Росстата, инфляция в России составила 7,42%. Это заметно меньше, чем 11,94% по итогам 2022, но все еще сильно выше цели. Прогноз регулятора на конец 2024 года — 4—4,5%. Чтобы уложиться в этот диапазон, ему придется еще какое-то время удерживать ставки высокими. Интрига сводится к тому, как долго это может продлиться.

Какой была инфляция в начале 2024 года

С 1 по 29 января 2024 года рост цен в России составил 0,62%. При этом в годовом выражении инфляция немного замедлилась к декабрьской — до 7,32%.

Отрезок в месяц — это слишком мало, чтобы говорить о начале нового тренда. Но даже такое символическое замедление темпов роста цен — позитивный сигнал для ЦБ в преддверии нового заседания по ставке. Если в начале февраля тенденция к снижению инфляции сохранится, то у регулятора будет весомый повод завершить цикл повышения ставки.

На графике ниже заметна зависимость инфляции от ключевой ставки. Обычно рост цен замедляется вслед за ужесточением политики ЦБ, после чего регулятор переходит к смягчению денежно-кредитных условий, то есть опускает ставку.

Правда, в этот раз говорить о скором снижении не приходится. ЦБ дал понять, что спешить не намерен и будет ждать устойчивого замедления роста цен. Это значит, что инфляция должна опускаться в течение нескольких месяцев без новых скачков.

О чем говорят инфляционные ожидания

Принимая решение по ставке, ЦБ опирается не только на текущую инфляцию, но и на изменение ценовых ожиданий у населения и бизнеса. Они пока остаются высокими, но и здесь тоже наметился позитив. По данным январского исследования регулятора, россияне ждут роста цен в течение следующих 12 месяцев на уровне 12,7%, это на 1,5 п. п. меньше, чем было в декабре.

Уменьшилась и наблюдаемая инфляция — то есть то, как люди сами оценивают текущий рост цен. Россияне считают, что он составляет сейчас 16,3%. В декабре медианная оценка была на 0,7 п. п. выше.

Есть и неприятные для ЦБ сигналы. Индекс потребительских настроений в январе снова вырос и достиг своего исторического максимума. Согласно опросу, доля людей, предпочитающих тратить свободные деньги на покупку дорогостоящих товаров, а не откладывать их, возросла до 30,6%. Это значит, что россияне не верят в скорое обуздание инфляции и стараются вкладывать деньги во что-то материальное. Такое поведение подпитывает инфляцию.

Ценовые ожидания бизнеса в декабре 2023 — январе 2024 года продолжили расти и обновили локальные максимумы. Это еще один показатель, который не может не беспокоить ЦБ. Его рост означает, что доля компаний, которые планируют повышение цен, стала больше.

В январе ЦБ опросил больше 10 тысяч предприятий. В среднем они ждут, что в ближайшие три месяца рост цен составит 8,3% в годовом выражении — то есть вдвое больше, чем нужно регулятору. Когда компании ждут большой инфляции, они могут заранее закладывать это в свои бизнес-расчеты и цены. Получается самосбывающийся прогноз: цены растут оттого, что все этого ждут.

В целом можно констатировать, что ожидания повышения цен все еще находятся на высоком уровне: люди и компании предполагают, что инфляция окажется гораздо выше, чем планирует ЦБ.

Что с деловой активностью

По данным ЦБ, индикатор бизнес-климата (ИБК)

в январе 2024 года сократился до 6,8 — после 7,8 в декабре 2023 года. Это первое снижение показателя после четырех месяцев роста — оно вызвано ухудшением текущих оценок в сфере производства: многие компании уже загрузили свои мощности на максимум.

В такой ситуации бизнесу нужны время и ресурсы для расширения выпуска, что требует привлечения инвестиций и расширения штата. И если первый вопрос решаем, то со вторым в России сейчас проблемы. Предприятия продолжают испытывать острый дефицит кадров — это ограничивает возможности роста производства.

Больше всего на нехватку людей жалуются компании в сфере обрабатывающего производства и сельского хозяйства. При этом в дефиците как высоко-, так и низкоквалифицированные работники.

Дефицит кадров в России подтверждает официальная статистика безработицы. В октябре — ноябре 2023 года ее уровень достиг исторического минимума в 2,9%. Рекордно низким он остается и сейчас и вряд ли изменится в будущем.

Аналитики, опрошенные ЦБ, считают, что низкая безработица в России — это тренд на ближайшие несколько лет. По их прогнозам, в 2024—2026 годах показатель будет расти лишь на 0,1% в год. В первую очередь это связано с демографией. В России сокращается численность населения — приток мигрантов не покрывает естественную убыль. А из-за спада рождаемости в 90-е годы на рынке труда сейчас мало молодежи.

Кадровый дефицит — один из ключевых факторов, которые будут удерживать ЦБ от снижения ставки в этом году. Это то, на что сам регулятор повлиять не в силах. А раз с расширением предложения сложности, то рост инфляции сможет остановить лишь сокращение спроса, то есть удержание высоких ставок.

Что с кредитованием

В 2023 году объемы кредитования оказались рекордными. Причем резкий рост выдачи наблюдался практически во всех сегментах рынка: потребительском, корпоративном и ипотечном. Наряду с ослаблением рубля это стало одним из факторов роста инфляции, которые вынудили ЦБ начать охлаждать спрос высокой ставкой.

Сильнее всего вырос ипотечный рынок — портфель жилищных кредитов за 2023 год увеличился на 35%. С одной стороны, инвестируя в недвижимость, люди старались защитить свои сбережения от роста цен. С другой, они стремились зафиксировать более выгодные условия по ипотеке на фоне роста ключевой ставки и ужесточения требований к заемщикам.

Повышенный спрос на жилье привел к его удорожанию. Размер среднего кредита по ипотеке в России в декабре 2023 года приблизился к 4,5 млн рублей — это новый исторический максимум.

Объем потребительского кредитования в 2023 году вырос на 16%. При этом в декабре рост полностью прекратился. Охлаждение рынка — прямое следствие роста ставок, а также ужесточения требований ЦБ к банкам, которые ограничивают выдачу кредитов клиентам с высокой долговой нагрузкой. В 2024 эти меры продолжат сдерживать спрос на заемные деньги. Так, в 1 квартале ЦБ сократил лимиты на выдачу потребкредитов и кредитных карт закредитованным заемщикам.

По мнению экспертов Аналитического кредитного рейтингового агентства (АКРА), в 2024 году рост кредитования замедлится до 12—15% — против 26% в 2023. Инфляцию это сдержит, но и вред экономике тоже может нанести. Дорогой кредит вкупе с охлаждением спроса заставляет предприятия отказаться от планов по расширению мощностей, то есть влияет на общую деловую активность.

Есть и другой негативный эффект — эксперты ждут ухудшения качества кредитного портфеля в корпоративном сегменте из-за высокой доли кредитов с плавающей ставкой, которые бизнесу теперь стало намного сложнее обслуживать.

Предприниматели уже отметили ухудшение условий кредитования в январе 2024 года. Представители практически всех отраслей, за исключением розничной торговли и транспортировки, заявили об ужесточении требований к выдаче кредитов. В основном кредитная активность поддерживалась за счет льготного кредитования, например в обрабатывающей отрасли, строительстве и сельском хозяйстве.

Одновременно с этим растут объемы депозитов. К декабрю вклады россиян достигли рекордного уровня — 28 трлн рублей. Это на 5,2 трлн больше, чем было в начале 2023 года, — максимальный прирост за всю историю ведения статистики.

Приток денег происходит на фоне роста доходности. По данным ЦБ, максимальная процентная ставка по вкладам в топ-10 банков России во второй декаде января выросла до 14,87%, тогда как еще полгода назад была 7,83%.

Всего на конец 2023 года физлица держали на банковских счетах 45 трлн рублей, а юрлица — 53,4 трлн рублей.

Что с рублем

В 2023 году рубль продемонстрировал рекордное падение за девять лет, несмотря на укрепление к доллару в четвертом квартале.

Курс стабилизировался на фоне повышения ключевой ставки и роста нефтяных доходов. Также помог указ президента о принудительной продаже валютной выручки крупными экспортерами. Эта мера должна была действовать до 30 апреля 2024, но в январе кабмин предложил продлить ее до конца года. Такое решение должно оказать дополнительную поддержку национальной валюте. А значит, даст возможность ЦБ смелее опускать ставку, когда для этого созреют условия.

Также рубль поддерживают продажи регулятором валюты на рынке. В этом году он начал зеркалировать операции Минфина с ФНБ по финансированию дефицита бюджета. Это должно сглаживать волатильность рубля в течение всего 2024 года.

Чем меньше перепады курса на валютном рынке, тем более предсказуемым становится рост цен в стране. Компаниям проще прогнозировать закупочную стоимость импортного сырья и компонентов, а значит, и свои издержки.

Фиксация курса на уровне 88—90 ₽ может подтолкнуть ЦБ к завершению цикла повышения ключевой ставки. Но остается неясным, как долго для этого должен продлиться период стабильности.

Кстати, текущий курс рубля ниже консолидированного прогноза аналитиков, которые ожидают, что в 2024 году доллар будет стоить в среднем 92 ₽.

Каким будет решение ЦБ по ставке

Кажется, жесткая денежно-кредитная политика наконец начинает приносить свои плоды: замедляются темпы роста инфляции, деловой активности и розничного кредитования. При этом продолжается активный приток денег на банковские вклады. Курс национальной валюты стал более стабильным, и аналитики пока не ожидают резких скачков.

При этом разница между ключевой ставкой и уровнем официальной инфляции в начале 2024 года обновила исторический максимум и составила уже 8,6%. Это дает повод критикам ЦБ обвинять регулятора в излишне жесткой политике, которая негативно влияет на экономический рост в стране.

То есть у ЦБ достаточно поводов, чтобы завершить цикл повышения ключевой ставки. Для шестого подряд увеличения оснований мало. Но также вряд ли стоит ждать и снижения. Скорее всего, на ближайшие месяцы регулятор выберет выжидательную позицию — то есть сохранит ставку на отметке вблизи текущих 16%.

Это подтверждают и слова главы ЦБ Эльвиры Набиуллиной: «Если посмотрите на наш базовый прогноз, мы видим пространство для снижения ставки в этом году, скорее во втором полугодии. Когда именно это произойдет, будет зависеть от поступающих данных. Мы должны убедиться, что тренд на снижение инфляции устойчивый».

Какие прогнозы дают аналитики

Консенсусное мнение аналитиков сходится на том, что цикл снижения ключевой ставки начнется в 2024 году, но не в феврале. В декабрьском опросе ЦБ эксперты финансового рынка прогнозируют, что средний уровень ставки в этом году составит 14% и снизится в 2025 и 2026 годах до 9 и 7% соответственно.

Аналитики, опрошенные РБК, ожидают сохранения ключевой ставки на уровне 16% по итогам февральского заседания. При этом большинство из них считают, что ставка останется на текущем высоком уровне до июня-июля, а снижение начнется со второй половины 2024 года.

Вот основные прогнозы.

ВТБ. 16% в первом полугодии и снижение во втором до 13%.

«Совкомбанк». 16% в первом полугодии и снижение с июня-июля до 12% к концу года.

General Invest. 15—16% в первом полугодии и снижение во втором до 11%. Средняя ставка по году — 14%.

ПСБ. 16% до июня, а далее снижение до 12% к концу года.

ИК «Велес-капитал». Среднее значение по году — 14,4%, снижение до 9% к декабрю.

УК «Первая». Основное снижение придется на второе полугодие, к концу года может быть 12—13%.

Freedom Finance Global. До 4 квартала 2024 года ЦБ сохранит жесткую монетарную политику и будет удерживать ставку на уровне как минимум 16%. Не исключено повышение в феврале и марте, если инфляция ускорится.

Рейтинговое агентство «НКР». Потребуется более длительный период поддержания высокой ставки. К концу года снизят до 12—13%.

Что в итоге

Динамика последних данных по инфляции и деловой активности позволяет ЦБ наконец завершить цикл роста ключевой ставки после пяти повышений подряд. Но уровень инфляционных ожиданий у населения и бизнеса все еще остается очень высоким, поэтому регулятор вряд ли будет торопить события.

Базовый сценарий: ЦБ оставит ставку на отметке 16% на ближайшем, февральском заседании и продолжит наблюдать за ее эффектом. Сроки сохранения жесткой денежно-кредитной политики будут зависеть от темпов замедления инфляции в ближайшие месяцы.

Скорее всего, цикл снижения начнется во втором полугодии — такой сценарий называют и большинство аналитиков, и руководство ЦБ. Но могут начать и раньше — если инфляция станет замедляться быстрее прогнозов. И наоборот, сохранение высокой инфляции может заставить ЦБ держать высокую ставку дольше, чем ждут участники рынка, или даже вновь перейти к повышению.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба