ПАО «Диасофт» ‒ один из крупнейших российских разработчиков и поставщиков IT-решений для финансового сектора с долей рынка в 24%. Клиентами компании являются более половины банков из ТОП-100, ведущие инвестиционные, управляющие и страховые компании, НПФ и МФО. В планах освоение смежных рынков ERP и системного софта на фоне ухода конкурентов в лице Microsoft, Oracle и SAP. В апреле 2020 года «Диасофт» включена в перечень системообразующих организаций российской экономики в сфере информации и связи.

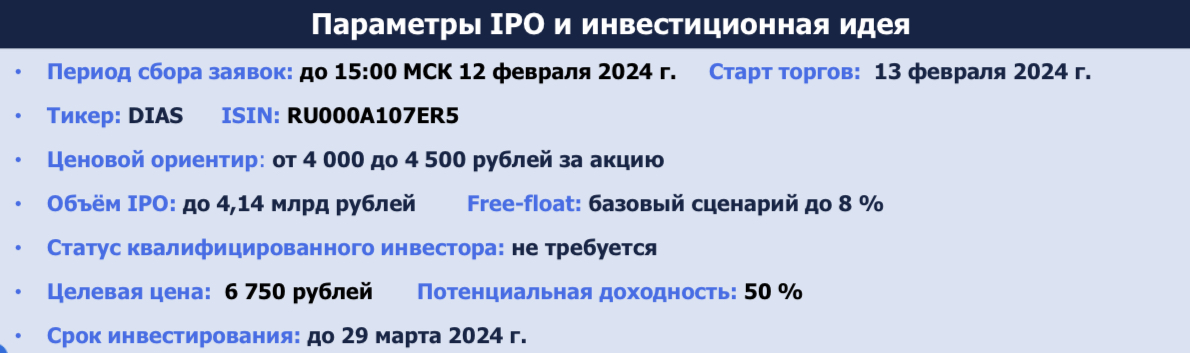

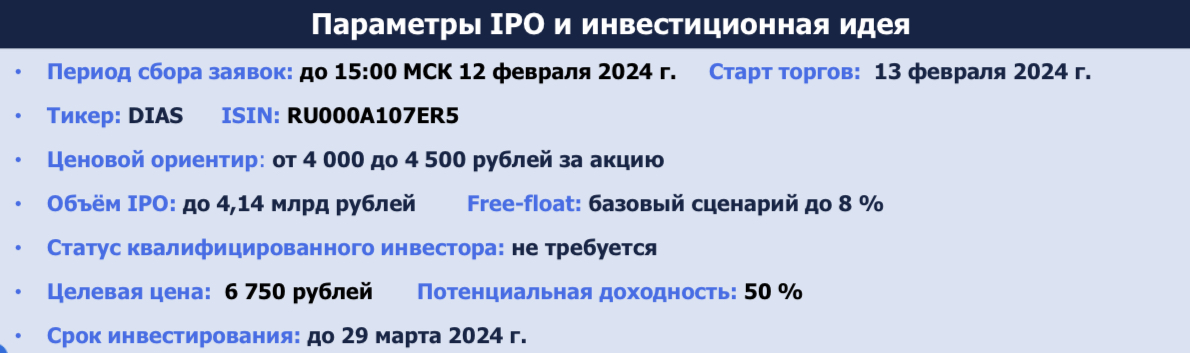

Размещение. Базовый размер IPO составит до 800 тыс. акций или 8 % от находящихся в обращении бумаг, из них 500 тыс. – выпущенные в рамках дополнительной эмиссии и 300 тыс. – пакет акций действующих акционеров. Помимо этого, действующие акционеры могут предоставить пакет акций в размере до 15 % от базового размера IPO для проведения возможной стабилизации в течение 30 дней после начала торгов.

IPO будет проходить по смешанной схеме cash-in и cash-out. Большую часть привлечённых в ходе размещения средств планируется вложить в дальнейшее развитие бизнеса, впрочем, часть собственников планирует продать свою долю.

Финансовое положение. Рост выручки с 2020 по 2022 год составлял в среднем 13 % в год, по результатам 1П2023 года наблюдается ускорение до 24 % г/г (рост до 3,4 млрд рублей). Кроме того, по итогам 1П2023 себестоимость достигла 1,48 млрд рублей (+22 % г/г), из которых 1,175 млрд рублей (+25 %) составили расходы на оплату труда. При этом читая прибыль выросла до 0,78 млрд (+68 % г/г). Рентабельность по EBITDA за последние 12 месяцев составила 44,5 %, в то время как рентабельность по чистой прибыли составила 38,6 %. Компания имеет отрицательный чистый долг, коэффициент Net Debt/ EBITDA= -0,13x. Учитывая коэффициенты P/E=16х P/S=5,7х, компания выглядит дешевле Астры или Позитива, однако это обусловлено более низкими прогнозами по темпам роста. По состоянию на 30.09.2023 законтрактованная выручка составила 16,8 млрд рублейО,снчотвонысеопоатрваемтесттрвыует росту в 2,5 раза за 1,5 года на фоне импортозамещения после ухода иностранных вендоров.

Дивидендная политика предполагает ежеквартальную выплату дивидендов. По итогам 2023 года запланирована выплата в размере не менее 62 % от EBITDA. Целевой размер выплат в период 2024 – 2025 года составляет не менее 80 % от EBITDA. В 2026 году и далее – не менее 50 % от EBITDA.

Риски. Бизнес тесно связан с финансовой системой РФ. Кризисы в отрасли негативно скажутся на темпах роста финансовых показателей компании. Быстроменяющаяся конкурентная среда. Инфляция операционных расходов. Сохраняющийся дефицит квалифицированных кадров в IT-индустрии провоцирует рост расходов на оплату труда. Более 70 % расходов компании составляют затраты на персонал.

Выводы. «Диасофт» – бенефициар импортозамещения IT-решений для финансового сектора. Компания занимает лидирующие позиции в своём сегменте, существенного давления со стороны конкурентов пока не наблюдается. Сильной стороной является отрицательный чистый долг и высокая рентабельность. Мы прогнозируем ажиотаж вокруг размещения и возможный быстрый рост после старта торгов по аналогии с кейсом IPO Астра. Тем не менее, ввиду высокого спроса среди инвесторов, итоговая аллокация ожидается в районе 3 – 5 %.

Размещение. Базовый размер IPO составит до 800 тыс. акций или 8 % от находящихся в обращении бумаг, из них 500 тыс. – выпущенные в рамках дополнительной эмиссии и 300 тыс. – пакет акций действующих акционеров. Помимо этого, действующие акционеры могут предоставить пакет акций в размере до 15 % от базового размера IPO для проведения возможной стабилизации в течение 30 дней после начала торгов.

IPO будет проходить по смешанной схеме cash-in и cash-out. Большую часть привлечённых в ходе размещения средств планируется вложить в дальнейшее развитие бизнеса, впрочем, часть собственников планирует продать свою долю.

Финансовое положение. Рост выручки с 2020 по 2022 год составлял в среднем 13 % в год, по результатам 1П2023 года наблюдается ускорение до 24 % г/г (рост до 3,4 млрд рублей). Кроме того, по итогам 1П2023 себестоимость достигла 1,48 млрд рублей (+22 % г/г), из которых 1,175 млрд рублей (+25 %) составили расходы на оплату труда. При этом читая прибыль выросла до 0,78 млрд (+68 % г/г). Рентабельность по EBITDA за последние 12 месяцев составила 44,5 %, в то время как рентабельность по чистой прибыли составила 38,6 %. Компания имеет отрицательный чистый долг, коэффициент Net Debt/ EBITDA= -0,13x. Учитывая коэффициенты P/E=16х P/S=5,7х, компания выглядит дешевле Астры или Позитива, однако это обусловлено более низкими прогнозами по темпам роста. По состоянию на 30.09.2023 законтрактованная выручка составила 16,8 млрд рублейО,снчотвонысеопоатрваемтесттрвыует росту в 2,5 раза за 1,5 года на фоне импортозамещения после ухода иностранных вендоров.

Дивидендная политика предполагает ежеквартальную выплату дивидендов. По итогам 2023 года запланирована выплата в размере не менее 62 % от EBITDA. Целевой размер выплат в период 2024 – 2025 года составляет не менее 80 % от EBITDA. В 2026 году и далее – не менее 50 % от EBITDA.

Риски. Бизнес тесно связан с финансовой системой РФ. Кризисы в отрасли негативно скажутся на темпах роста финансовых показателей компании. Быстроменяющаяся конкурентная среда. Инфляция операционных расходов. Сохраняющийся дефицит квалифицированных кадров в IT-индустрии провоцирует рост расходов на оплату труда. Более 70 % расходов компании составляют затраты на персонал.

Выводы. «Диасофт» – бенефициар импортозамещения IT-решений для финансового сектора. Компания занимает лидирующие позиции в своём сегменте, существенного давления со стороны конкурентов пока не наблюдается. Сильной стороной является отрицательный чистый долг и высокая рентабельность. Мы прогнозируем ажиотаж вокруг размещения и возможный быстрый рост после старта торгов по аналогии с кейсом IPO Астра. Тем не менее, ввиду высокого спроса среди инвесторов, итоговая аллокация ожидается в районе 3 – 5 %.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба