4 марта 2024 Ингосстрах-Инвестиции Аутлев Артем

Российские эмитенты продолжают замещать еврооблигации, выплаты по которым заморожены в иностранных депозитариях. В этом году ожидается выход на рынок замещающих долговых бумаг новых корпоративных эмитентов. Также инвесторы с нетерпением ждут замещения суверенных евробондов. Как развивается рынок замещающих облигаций и чего ждать инвесторам в 2024 году?

Заместиться успели не все

История замещающих облигаций началась в 2022 году. После введения множественных санкций выплаты по российским еврооблигациям были заблокированы. Таким образом, инвесторы не могли получить купоны даже несмотря на желание эмитентов осуществлять выплаты, а заемщики столкнулись с проблемой обслуживания своего долга, оказавшись в состоянии технического дефолта.

В целях решения указанных проблем в действие вступили Указ Президента РФ № 95 от 05.03.2022 1 и Указ Президента РФ № 430 от 05.07.2022 2 , согласно которым российские эмитенты обязаны обслуживать долг перед российскими инвесторами посредством прямых выплат в рублях либо путем выпуска замещающих облигаций.

Первой компанией, частично заместившей свои еврооблигации, стал ПИК (август 2022 года). Активно процесс замещения пошел в IV квартале 2022 года (еврооблигации частично либо полностью заместили Газпром, ЛУКОЙЛ, Совкомфлот, ММК и Металлоинвест). По итогам 2022 года эмитенты заместили облигации на сумму, эквивалентную примерно $8 млрд. В 2023 году состоялось 51 размещение замещающих облигаций (33 выпуска с учетом допразмещений) суммарным объемом около $13.5 млрд, количество эмитентов почти удвоилось. В январе — начале февраля 2024 года еврооблигации заместили еще три новых эмитента — ТМК, ХКФ Банк и ЧТПЗ (на общую сумму $767.4 млн).

Ранее предполагалось, что все эмитенты заместят свои еврооблигации в срок до 01.01.2024. Однако 18 декабря 2023 года Указом Президента РФ срок замещения российскими компаниями выпущенных ими еврооблигаций локальными бондами был продлен до 1 июля 2024 года.

Перспективы реализации замещения в срок до 1 июля 2024 года

Вероятно, многие эмитенты еврооблигаций планировали получить разрешение правительственной комиссии не замещать выпуски евробондов на локальные облигации. Однако желания многих эмитентов не воплотились в реальность, на текущий момент только три эмитента (Северсталь, Уралкалий и ВЭБ) получили разрешение правительственной комиссии. С учетом изложенного в конце 2023 года нагрузка на организаторов размещений и инфраструктуру была повышенной. Это, вероятно, стало основной причиной продления срока замещения до лета 2024 года.

Исходя из среднего за 2023 год коэффициента замещения 50–55 %, объем корпоративных замещений в 2024 году можно оценить в $6–8 млрд, объем замещений еврооблигаций Минфина РФ — примерно в $20 млрд.

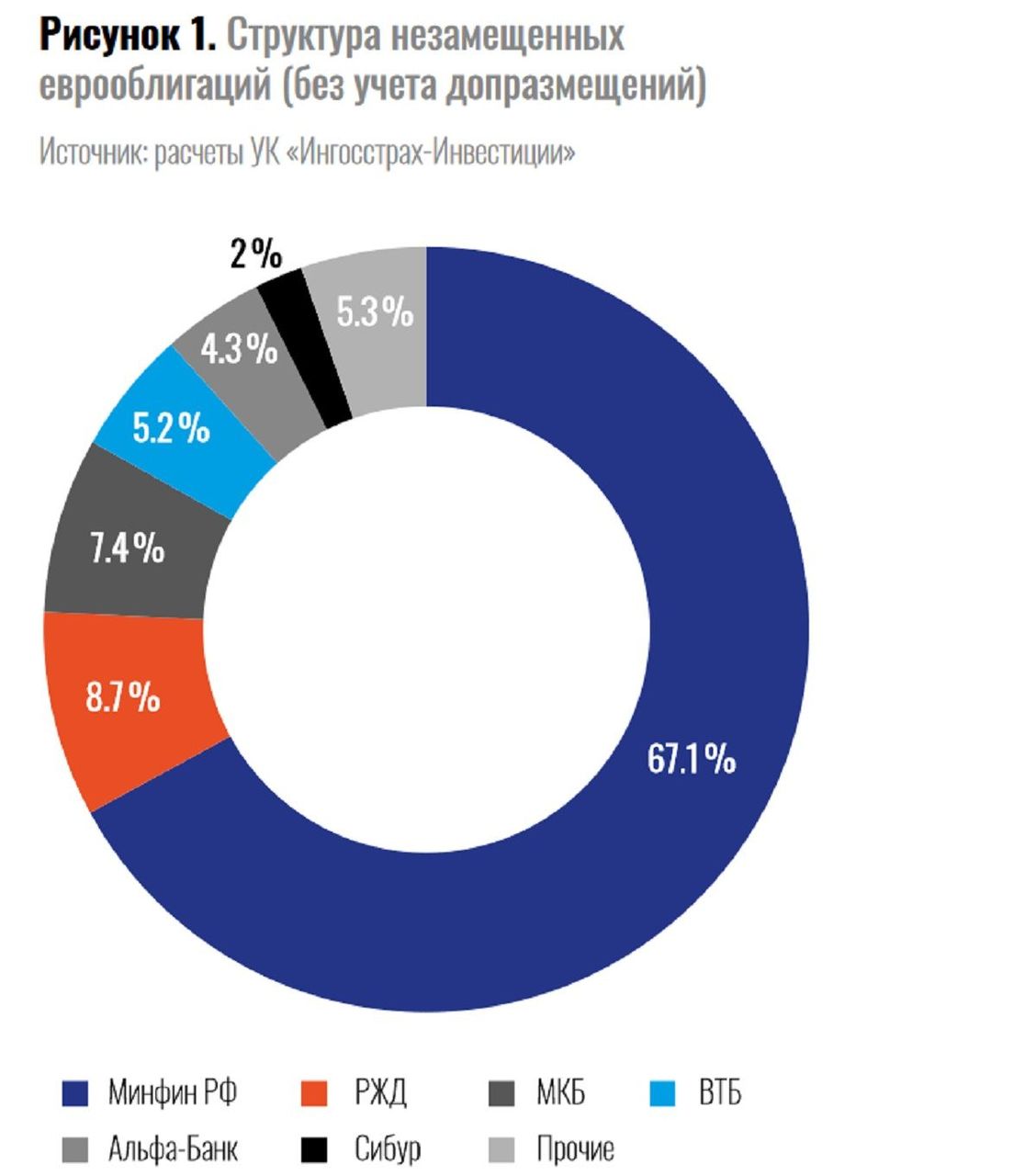

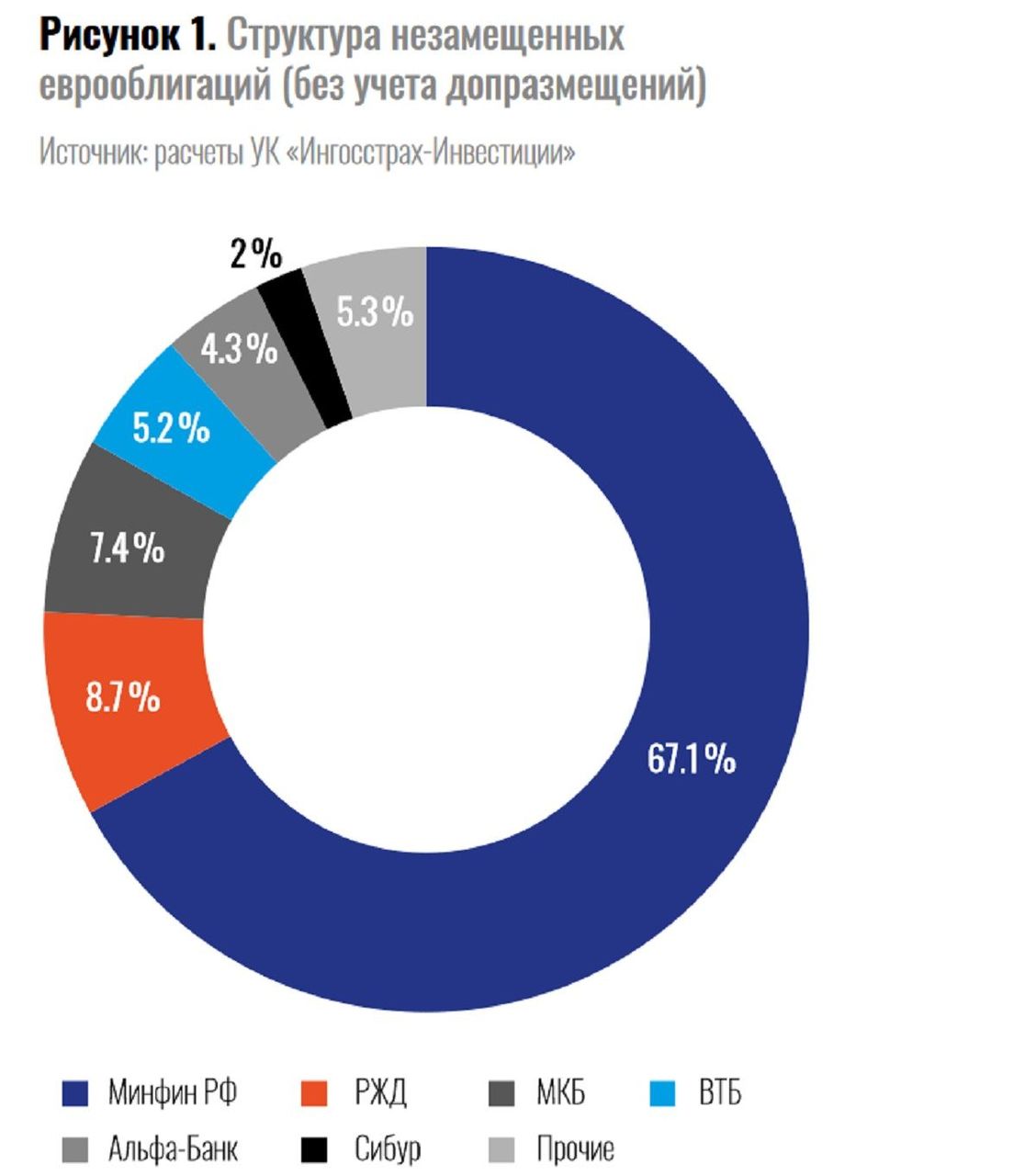

Так как многие корпоративные эмитенты (РЖД, МКБ, ВТБ, Альфа-Банк) уже активно готовятся к замещению в ближайшей перспективе, а вероятность того, что Минфин РФ не заместит суверенные еврооблигации, является низкой, оцениваем перспективы реализации замещения в срок до 1 июля 2024 года как реалистичные (Рисунок 1).

Стоит ли инвестировать в замещающие облигации?

Замещающие облигации — по сути квазивалютный актив, при покупке которого инвестор получает выплаты (купоны и тело облигации) в рублях по курсу ЦБ РФ. В I полугодии 2023 года доходности некоторых выпусков срочных замещающих облигаций эмитентов наивысшего кредитного рейтинга достигали 10%. На текущий момент доходности замещающих облигаций (за исключением бессрочных бондов) находятся в диапазоне 4–8 % годовых к погашению. На итоговую доходность замещающих облигаций существенное влияние оказывает динамика курса рубля по отношению к валютам, в которых номинированы замещенные евробонды.

В условиях высокой ключевой ставки ЦБ РФ доходности ОФЗ превышают 11% годовых, а доходности по депозитам и корпоративным облигациям эмитентов хорошего кредитного качества превышают 15% годовых.

Таким образом, в случае, если курс рубля не ослабнет или укрепится по отношению к доллару, евро, швейцарскому франку или фунту стерлингов, то доходность замещающих облигаций будет уступать доходности ранее описанных рублевых инструментов.

В то же время, по нашим оценкам, курс рубля ослабнет по отношению к основным мировым валютам к концу 2024 года. Кроме того, по мере замещения новых выпусков и ухода навеса со стороны инвесторов, купивших бумаги в зарубежных контурах, могут появляться более выгодные точки входа в некоторые замещающие облигации.

Таким образом, покупка замещающих облигаций может стать для инвесторов интересной историей, в том числе в целях защиты капитала от обесценения рубля.

Выбирая конкретный выпуск замещающих бондов, инвестору нужно отталкиваться от своей толерантности к риску.

Для консервативных инвесторов подойдут бумаги эмитентов первого эшелона,таких как Газпром, ГТЛК (оцениваем риск дефолта как низкий в связи с поддержкой со стороны государства), НЛМК. Также после замещения интересными могут статьвыпуски РЖД. Инвесторы с высокой толерантностью к риску могут присмотреться к бессрочным замещающим облигациям банков (Тинькофф Банк, Совкомбанк; после размещения — ВТБ и Альфа-Банк), а также к бессрочным облигациям Газпрома. Однако в случаях с банковскими субординированными облигациями инвесторам не стоит забывать о рисках приостановки купонных выплат по усмотрению эмитента, а также рисках полного списания долга в случае нарушения ковенантов, установленных в эмиссионных документах.

Заместиться успели не все

История замещающих облигаций началась в 2022 году. После введения множественных санкций выплаты по российским еврооблигациям были заблокированы. Таким образом, инвесторы не могли получить купоны даже несмотря на желание эмитентов осуществлять выплаты, а заемщики столкнулись с проблемой обслуживания своего долга, оказавшись в состоянии технического дефолта.

В целях решения указанных проблем в действие вступили Указ Президента РФ № 95 от 05.03.2022 1 и Указ Президента РФ № 430 от 05.07.2022 2 , согласно которым российские эмитенты обязаны обслуживать долг перед российскими инвесторами посредством прямых выплат в рублях либо путем выпуска замещающих облигаций.

Первой компанией, частично заместившей свои еврооблигации, стал ПИК (август 2022 года). Активно процесс замещения пошел в IV квартале 2022 года (еврооблигации частично либо полностью заместили Газпром, ЛУКОЙЛ, Совкомфлот, ММК и Металлоинвест). По итогам 2022 года эмитенты заместили облигации на сумму, эквивалентную примерно $8 млрд. В 2023 году состоялось 51 размещение замещающих облигаций (33 выпуска с учетом допразмещений) суммарным объемом около $13.5 млрд, количество эмитентов почти удвоилось. В январе — начале февраля 2024 года еврооблигации заместили еще три новых эмитента — ТМК, ХКФ Банк и ЧТПЗ (на общую сумму $767.4 млн).

Ранее предполагалось, что все эмитенты заместят свои еврооблигации в срок до 01.01.2024. Однако 18 декабря 2023 года Указом Президента РФ срок замещения российскими компаниями выпущенных ими еврооблигаций локальными бондами был продлен до 1 июля 2024 года.

Перспективы реализации замещения в срок до 1 июля 2024 года

Вероятно, многие эмитенты еврооблигаций планировали получить разрешение правительственной комиссии не замещать выпуски евробондов на локальные облигации. Однако желания многих эмитентов не воплотились в реальность, на текущий момент только три эмитента (Северсталь, Уралкалий и ВЭБ) получили разрешение правительственной комиссии. С учетом изложенного в конце 2023 года нагрузка на организаторов размещений и инфраструктуру была повышенной. Это, вероятно, стало основной причиной продления срока замещения до лета 2024 года.

Исходя из среднего за 2023 год коэффициента замещения 50–55 %, объем корпоративных замещений в 2024 году можно оценить в $6–8 млрд, объем замещений еврооблигаций Минфина РФ — примерно в $20 млрд.

Так как многие корпоративные эмитенты (РЖД, МКБ, ВТБ, Альфа-Банк) уже активно готовятся к замещению в ближайшей перспективе, а вероятность того, что Минфин РФ не заместит суверенные еврооблигации, является низкой, оцениваем перспективы реализации замещения в срок до 1 июля 2024 года как реалистичные (Рисунок 1).

Стоит ли инвестировать в замещающие облигации?

Замещающие облигации — по сути квазивалютный актив, при покупке которого инвестор получает выплаты (купоны и тело облигации) в рублях по курсу ЦБ РФ. В I полугодии 2023 года доходности некоторых выпусков срочных замещающих облигаций эмитентов наивысшего кредитного рейтинга достигали 10%. На текущий момент доходности замещающих облигаций (за исключением бессрочных бондов) находятся в диапазоне 4–8 % годовых к погашению. На итоговую доходность замещающих облигаций существенное влияние оказывает динамика курса рубля по отношению к валютам, в которых номинированы замещенные евробонды.

В условиях высокой ключевой ставки ЦБ РФ доходности ОФЗ превышают 11% годовых, а доходности по депозитам и корпоративным облигациям эмитентов хорошего кредитного качества превышают 15% годовых.

Таким образом, в случае, если курс рубля не ослабнет или укрепится по отношению к доллару, евро, швейцарскому франку или фунту стерлингов, то доходность замещающих облигаций будет уступать доходности ранее описанных рублевых инструментов.

В то же время, по нашим оценкам, курс рубля ослабнет по отношению к основным мировым валютам к концу 2024 года. Кроме того, по мере замещения новых выпусков и ухода навеса со стороны инвесторов, купивших бумаги в зарубежных контурах, могут появляться более выгодные точки входа в некоторые замещающие облигации.

Таким образом, покупка замещающих облигаций может стать для инвесторов интересной историей, в том числе в целях защиты капитала от обесценения рубля.

Выбирая конкретный выпуск замещающих бондов, инвестору нужно отталкиваться от своей толерантности к риску.

Для консервативных инвесторов подойдут бумаги эмитентов первого эшелона,таких как Газпром, ГТЛК (оцениваем риск дефолта как низкий в связи с поддержкой со стороны государства), НЛМК. Также после замещения интересными могут статьвыпуски РЖД. Инвесторы с высокой толерантностью к риску могут присмотреться к бессрочным замещающим облигациям банков (Тинькофф Банк, Совкомбанк; после размещения — ВТБ и Альфа-Банк), а также к бессрочным облигациям Газпрома. Однако в случаях с банковскими субординированными облигациями инвесторам не стоит забывать о рисках приостановки купонных выплат по усмотрению эмитента, а также рисках полного списания долга в случае нарушения ковенантов, установленных в эмиссионных документах.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба