За счет фокуса на сегменте разведки и добычи ConocoPhillips особенно сильно зависит от колебаний цен на нефть и газ, которые локально стабилизировались. В то же время при текущих ценах на углеводороды доходность выплат акционерам компании в 2024 году может составить всего 6,9%, что является скромным значением для американского нефтегаза. В ближайшие годы динамика свободного денежного потока, вероятно, будет нейтральной, в связи с чем рассчитывать на значимый рост выплат пока что сложно. На этом фоне на данный момент мы не видим среднесрочных триггеров для роста акций ConocoPhillips.

Мы понижаем рейтинг по акциям ConocoPhillips с «Покупать» до «Держать» на фоне снижения целевой цены с $ 141,1 до $ 108,7. Даунсайд составляет 2,2%. Понижение рейтинга и целевой цены связано с крайне скромными прогнозами менеджмента относительно будущих дивидендов и байбэка нефтяника.

ConocoPhillips - третья по капитализации американская нефтегазовая компания, уступающая по размерам лишь международным мейджорам ExxonMobil и Chevron. Особенностью ConocoPhillips является фокус на сегменте разведки и добычи.

Согласно ожиданиям менеджмента, в 2024 году ConocoPhillips может снизить объем выплат акционерам с $ 11 млрд до $ 9 млрд. Суммарная доходность дивидендов и байбэка может составить 6,9% — скромное значение для американского нефтегаза, недостаточное, на наш взгляд, для роста акций. Также отметим, что прогнозного FCF при текущих цен на нефть будет недостаточно для повышения объема дивидендов и обратного выкупа акций.

У ConocoPhillips достаточно амбициозная стратегия развития. При ценах на нефть на уровне $ 60 за баррель в ближайшие 10 лет менеджмент планирует наращивать CFOв среднем на 6% в год, а FCF на 11% в год. При этом не менее 30% CFO(а на практике весь FCF) может направляться на выплаты акционерам.

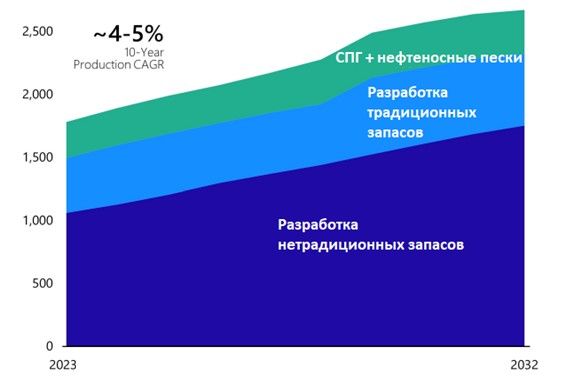

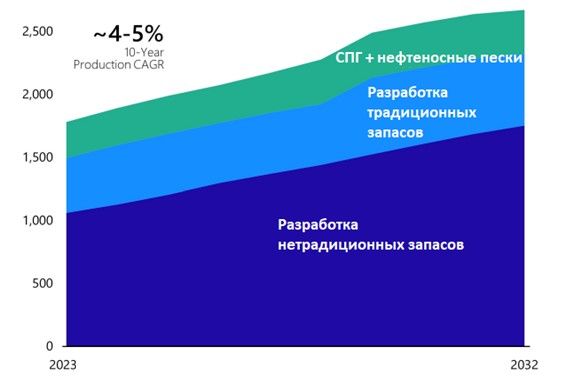

Развитие бизнеса планируется производить как за счет роста добычи, так и за счет роста эффективности. ConocoPhillips планирует наращивать объем добычи в среднем на 4–5% в год в течение 10 лет и усиливает этот тренд периодическими сделками в сфере M&A.

В четвертом квартале финансовые результаты ConocoPhillips продолжили снижаться относительно высокой базы прошлого года. Выручка нефтяника сократилась на 20,5% г/г, до $ 15,3 млрд, EBITDA - на 9,2% г/г, до $ 6,9 млрд. Скорректированная чистая прибыль на акцию уменьшилась на 20,3% г/г, до $ 2,40. Динамика финансовых результатов в первую очередь обусловлена снижением цен на нефть и газ.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS 2024 года относительно американских нефтяников. Мультипликаторы ConocoPhillips в среднем близки к секторальным. Наша оценка предполагает даунсайд 2,2%.

Среди ключевых рисков для ConocoPhillips можно отметить возможность снижения цен на нефть и газ в случае замедления мировой экономики, давление «зеленой» повестки и ненулевую вероятность роста налогов в некоторых регионах.

Описание эмитента

ConocoPhillips - третья по капитализации американская нефтегазовая компания, уступающая по размерам лишь международным мейджорам ExxonMobil и Chevron. На данный момент деятельность компании охватывает 13 стран по всему миру. Крупнейшая страна по добыче — США, причем значительные мощности сосредоточены на Аляске, что отличает ConocoPhillips от многих других нефтяников. США — это и наиболее значимый регион продаж, на который приходится 71% скорректированной чистой прибыли компании. Особенностью ConocoPhillips является фокус на разведке и добыче, так как нефтепереработка выделена в отдельную компанию еще в 2012 году.

Рыночные тенденции и стратегия компании

Ключевым фактором в инвестиционной истории ConocoPhillips остается динамика цен на нефть. На фоне фокуса на сегменте разведки и добычи и полного отсутствия переработки и розничной реализации бизнес ConocoPhillips особенно сильно зависит от стоимости черного золота. Цена нефти марки Brent на данный момент закрепилась в диапазоне $ 80–85 за баррель. Основным фактором поддержки для цен на нефть остаются действие ОПЕК+ — недавно участники альянса продлили свои обязательства по сокращению добычи на второй квартал. При этом спрос на нефть пока не показывает признаков слабости, а потенциал роста добычи в странах вне ОПЕК+ является ограниченным. На наш взгляд, сочетание данных факторов вместе с желанием участников ОПЕК+ вернуть часть объемов на рынок в случае роста стоимости нефти будет способствовать сохранению цен вблизи текущих уровней.

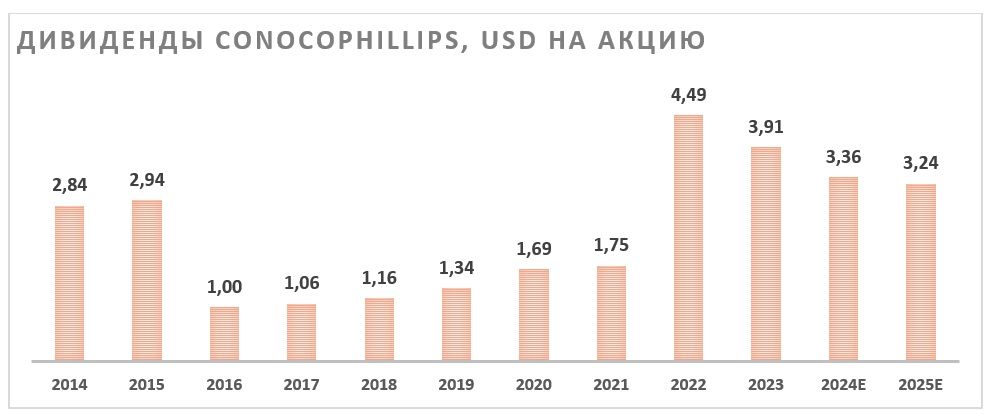

В то же время текущих цен на нефть недостаточно, чтобы ConocoPhillips в 2024 году смогла увеличить выплаты акционерам. Компания ежеквартально выплачивает дивиденды и регулярно проводит обратный выкуп акций. По нашим оценкам, общий размер дивидендов в 2024 году может составить $ 3,36 на акцию (около $ 4 млрд), что соответствует 3,0% доходности.

С учетом байбэка суммарный объем выплат акционерам, по прогнозу менеджмента, может составить $ 9 млрд (против $ 11 млрд в 2023 году), что соответствует 6,9% доходности — скромное значение для американского нефтегаза. При этом прогнозный свободный денежный поток ConocoPhillipsне позволяет рассчитывать на более высокие выплаты, что, на наш взгляд, является основным негативным моментом в инвестиционной истории нефтяника.

Что касается стратегии ConocoPhillips, то она строится вокруг развития направления разведки и добычи. В ближайшие 8–10 лет менеджмент планирует наращивать добычу углеводородов на 4–5% в год. При этом ожидается, что сохранится высокая диверсификация между различными видами углеводородов: 55% будет приходиться на нефть, 15% — на прочие ЖУВ, 15% — на газ в Северной Америке и 15% — на газ в прочих регионах.

Рост добычи вместе с постоянным фокусом на снижении затрат приводит к появлению следующих параметров стратегии на ближайшие 10 лет (2023–2032 гг.), предположив, что нефть WTI будет держаться на уровне не менее $ 60 за баррель:

генерация от $ 225 (при нефти $ 60 за баррель) до $ 320 млрд (при нефти $ 80 за баррель) операционного денежного потока за 10 лет;

выплата не менее 30% CFO в виде дивидендов и байбэка с целью распределить не менее 90% текущей капитализации в виде выплат акционерам за 10 лет;

среднегодовой рост CFO 6% и FCF 11%;

поддержка капитальных расходов около отметки $ 11 млрд в год;

безубыточность по свободному денежному потоку при ценах на нефть выше $ 35 за баррель.

Финансовый отчет

В четвертом квартале основные финансовые результаты ConocoPhillips снизились в годовом выражении. Выручка нефтяника сократилась на 20,5% г/г, до $ 15,3 млрд, скорр. EBITDA — на 8% г/г, до $ 6,9 млрд. Скорректированная чистая прибыль на акцию уменьшилась на 11% г/г, до $ 2,40.

В то же время свободный денежный поток по итогам 2023 года снизился на 52% г/г, до $ 8,7 млрд. Негативная динамика объясняется уменьшением EBITDA, увеличением оборотного капитала на $ 1,4 млрд и ростом капитальных затрат на $ 1,1 млрд.

Ухудшение финансовых результатов было ожидаемым и связано с коррекцией цен на нефть и газ в годовом выражении. Цена реализации нефти у компании снизилась на 5,6% г/г, до $ 80,8 за баррель. Напомним, бизнес ConocoPhillips фокусируется только на сегменте разведки и добычи, в связи с чем он особенно чувствителен к изменению цен на энергоносители. Позитивным моментом в отчете стал рост добычи углеводородов на 8,2% г/г до 1,9 млн б. н. э. в сутки, что частично связано с M&A-активностью. В следующем году менеджмент ожидает роста добычи до 1,91–1,95 млн б. н. э. в сутки.

ConocoPhillips: финансовые результаты за 4К 2023, млрд $

На фоне сочетания умеренного роста добычи, сохранения цен на нефть на уровнях, близких к прошлогодним, и снижения мировых цен на газ финансовые результаты ConocoPhillips в 2024 году могут быть очень близки к результатам за 2023 год. При этом отметим, что прогнозный FCF составляет $ 9,5 млрд, лишь незначительно превышает базовый прогноз менеджмента по объему выплат акционерам в 2024 году в $ 9 млрд (6,9% доходности). Это значит, что без существенного подорожания нефти рост суммарного объема дивидендов и обратного выкупа акций выше отметки $ 9 млрд выглядит маловероятным, что, на наш взгляд, может ограничивать потенциал акций ConocoPhillips.

ConocoPhillips: историческая и прогнозная динамика ключевых показателей, млрд $

Оценка

Для анализа стоимости обыкновенных акций ConocoPhillips мы использовали оценку по мультипликаторам относительно аналогов из американского нефтегазового сектора.

Расчет целевой цены подразумевает таргет $ 108,7 на горизонте 12 месяцев. Это соответствует даунсайду 2,2% и рейтингу «Держать».

Среди ключевых рисков для ConocoPhillips можно отметить возможность снижения цен на нефть и газ в случае замедления мировой экономики, давление «зеленой» повестки и ненулевую вероятность роста налогов в некоторых регионах.

Отметим, что средневзвешенная целевая цена акций ConocoPhillips по выборке аналитиков в Reuters с исторической результативностью прогнозов по данной акции выше среднего, по нашим расчетам, составляет $ 136,1 (апсайд — 22,4%), рейтинг акции — 3,89 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций ConocoPhillips аналитиками Wells Fargo составляет $ 141 (рейтинг — «Лучше рынка»), Susquehanna Financial Group — $ 133 («Позитивно»), Piper Sandler — $ 139 («Лучше рынка»).

Акции на фондовом рынке

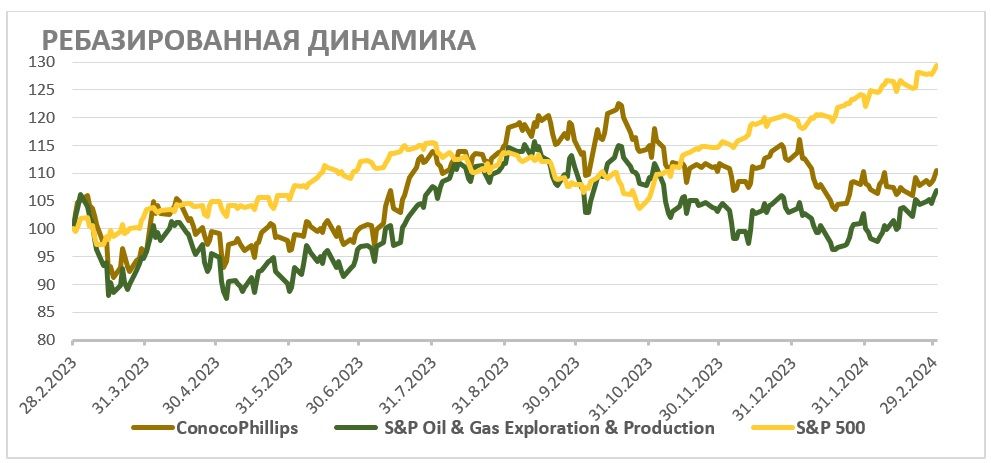

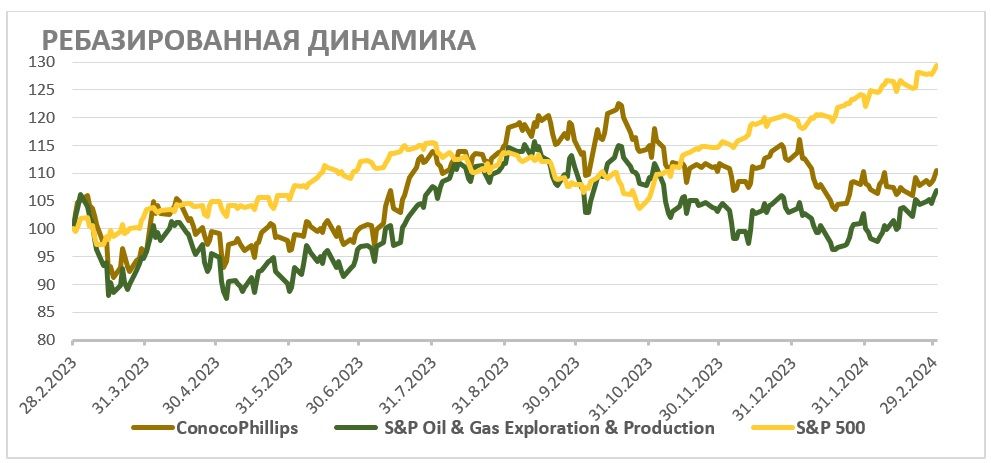

За последний год акции ConocoPhillips показали перформанс, близкий к секторальному и отстали от широкого рынка на фоне стагнации мировых цен на нефть. В текущих условиях прогнозная доходность выплат акционеров у ConocoPhillips уступает ряду компаний из американского нефтегаза, на фоне чего мы ожидаем, что в ближайшие кварталы динамика акций компании будет близка к секторальной или умеренно уступать ей.

С технической точки зрения на дневном графике акции ConocoPhillips торгуются в рамках среднесрочного сходящегося треугольника. В такой ситуации направление выхода из треугольника может задать краткосрочный вектор движения для акций нефтяника.

Мы понижаем рейтинг по акциям ConocoPhillips с «Покупать» до «Держать» на фоне снижения целевой цены с $ 141,1 до $ 108,7. Даунсайд составляет 2,2%. Понижение рейтинга и целевой цены связано с крайне скромными прогнозами менеджмента относительно будущих дивидендов и байбэка нефтяника.

ConocoPhillips - третья по капитализации американская нефтегазовая компания, уступающая по размерам лишь международным мейджорам ExxonMobil и Chevron. Особенностью ConocoPhillips является фокус на сегменте разведки и добычи.

Согласно ожиданиям менеджмента, в 2024 году ConocoPhillips может снизить объем выплат акционерам с $ 11 млрд до $ 9 млрд. Суммарная доходность дивидендов и байбэка может составить 6,9% — скромное значение для американского нефтегаза, недостаточное, на наш взгляд, для роста акций. Также отметим, что прогнозного FCF при текущих цен на нефть будет недостаточно для повышения объема дивидендов и обратного выкупа акций.

У ConocoPhillips достаточно амбициозная стратегия развития. При ценах на нефть на уровне $ 60 за баррель в ближайшие 10 лет менеджмент планирует наращивать CFOв среднем на 6% в год, а FCF на 11% в год. При этом не менее 30% CFO(а на практике весь FCF) может направляться на выплаты акционерам.

Развитие бизнеса планируется производить как за счет роста добычи, так и за счет роста эффективности. ConocoPhillips планирует наращивать объем добычи в среднем на 4–5% в год в течение 10 лет и усиливает этот тренд периодическими сделками в сфере M&A.

В четвертом квартале финансовые результаты ConocoPhillips продолжили снижаться относительно высокой базы прошлого года. Выручка нефтяника сократилась на 20,5% г/г, до $ 15,3 млрд, EBITDA - на 9,2% г/г, до $ 6,9 млрд. Скорректированная чистая прибыль на акцию уменьшилась на 20,3% г/г, до $ 2,40. Динамика финансовых результатов в первую очередь обусловлена снижением цен на нефть и газ.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS 2024 года относительно американских нефтяников. Мультипликаторы ConocoPhillips в среднем близки к секторальным. Наша оценка предполагает даунсайд 2,2%.

Среди ключевых рисков для ConocoPhillips можно отметить возможность снижения цен на нефть и газ в случае замедления мировой экономики, давление «зеленой» повестки и ненулевую вероятность роста налогов в некоторых регионах.

Описание эмитента

ConocoPhillips - третья по капитализации американская нефтегазовая компания, уступающая по размерам лишь международным мейджорам ExxonMobil и Chevron. На данный момент деятельность компании охватывает 13 стран по всему миру. Крупнейшая страна по добыче — США, причем значительные мощности сосредоточены на Аляске, что отличает ConocoPhillips от многих других нефтяников. США — это и наиболее значимый регион продаж, на который приходится 71% скорректированной чистой прибыли компании. Особенностью ConocoPhillips является фокус на разведке и добыче, так как нефтепереработка выделена в отдельную компанию еще в 2012 году.

Рыночные тенденции и стратегия компании

Ключевым фактором в инвестиционной истории ConocoPhillips остается динамика цен на нефть. На фоне фокуса на сегменте разведки и добычи и полного отсутствия переработки и розничной реализации бизнес ConocoPhillips особенно сильно зависит от стоимости черного золота. Цена нефти марки Brent на данный момент закрепилась в диапазоне $ 80–85 за баррель. Основным фактором поддержки для цен на нефть остаются действие ОПЕК+ — недавно участники альянса продлили свои обязательства по сокращению добычи на второй квартал. При этом спрос на нефть пока не показывает признаков слабости, а потенциал роста добычи в странах вне ОПЕК+ является ограниченным. На наш взгляд, сочетание данных факторов вместе с желанием участников ОПЕК+ вернуть часть объемов на рынок в случае роста стоимости нефти будет способствовать сохранению цен вблизи текущих уровней.

В то же время текущих цен на нефть недостаточно, чтобы ConocoPhillips в 2024 году смогла увеличить выплаты акционерам. Компания ежеквартально выплачивает дивиденды и регулярно проводит обратный выкуп акций. По нашим оценкам, общий размер дивидендов в 2024 году может составить $ 3,36 на акцию (около $ 4 млрд), что соответствует 3,0% доходности.

С учетом байбэка суммарный объем выплат акционерам, по прогнозу менеджмента, может составить $ 9 млрд (против $ 11 млрд в 2023 году), что соответствует 6,9% доходности — скромное значение для американского нефтегаза. При этом прогнозный свободный денежный поток ConocoPhillipsне позволяет рассчитывать на более высокие выплаты, что, на наш взгляд, является основным негативным моментом в инвестиционной истории нефтяника.

Что касается стратегии ConocoPhillips, то она строится вокруг развития направления разведки и добычи. В ближайшие 8–10 лет менеджмент планирует наращивать добычу углеводородов на 4–5% в год. При этом ожидается, что сохранится высокая диверсификация между различными видами углеводородов: 55% будет приходиться на нефть, 15% — на прочие ЖУВ, 15% — на газ в Северной Америке и 15% — на газ в прочих регионах.

Рост добычи вместе с постоянным фокусом на снижении затрат приводит к появлению следующих параметров стратегии на ближайшие 10 лет (2023–2032 гг.), предположив, что нефть WTI будет держаться на уровне не менее $ 60 за баррель:

генерация от $ 225 (при нефти $ 60 за баррель) до $ 320 млрд (при нефти $ 80 за баррель) операционного денежного потока за 10 лет;

выплата не менее 30% CFO в виде дивидендов и байбэка с целью распределить не менее 90% текущей капитализации в виде выплат акционерам за 10 лет;

среднегодовой рост CFO 6% и FCF 11%;

поддержка капитальных расходов около отметки $ 11 млрд в год;

безубыточность по свободному денежному потоку при ценах на нефть выше $ 35 за баррель.

Финансовый отчет

В четвертом квартале основные финансовые результаты ConocoPhillips снизились в годовом выражении. Выручка нефтяника сократилась на 20,5% г/г, до $ 15,3 млрд, скорр. EBITDA — на 8% г/г, до $ 6,9 млрд. Скорректированная чистая прибыль на акцию уменьшилась на 11% г/г, до $ 2,40.

В то же время свободный денежный поток по итогам 2023 года снизился на 52% г/г, до $ 8,7 млрд. Негативная динамика объясняется уменьшением EBITDA, увеличением оборотного капитала на $ 1,4 млрд и ростом капитальных затрат на $ 1,1 млрд.

Ухудшение финансовых результатов было ожидаемым и связано с коррекцией цен на нефть и газ в годовом выражении. Цена реализации нефти у компании снизилась на 5,6% г/г, до $ 80,8 за баррель. Напомним, бизнес ConocoPhillips фокусируется только на сегменте разведки и добычи, в связи с чем он особенно чувствителен к изменению цен на энергоносители. Позитивным моментом в отчете стал рост добычи углеводородов на 8,2% г/г до 1,9 млн б. н. э. в сутки, что частично связано с M&A-активностью. В следующем году менеджмент ожидает роста добычи до 1,91–1,95 млн б. н. э. в сутки.

ConocoPhillips: финансовые результаты за 4К 2023, млрд $

На фоне сочетания умеренного роста добычи, сохранения цен на нефть на уровнях, близких к прошлогодним, и снижения мировых цен на газ финансовые результаты ConocoPhillips в 2024 году могут быть очень близки к результатам за 2023 год. При этом отметим, что прогнозный FCF составляет $ 9,5 млрд, лишь незначительно превышает базовый прогноз менеджмента по объему выплат акционерам в 2024 году в $ 9 млрд (6,9% доходности). Это значит, что без существенного подорожания нефти рост суммарного объема дивидендов и обратного выкупа акций выше отметки $ 9 млрд выглядит маловероятным, что, на наш взгляд, может ограничивать потенциал акций ConocoPhillips.

ConocoPhillips: историческая и прогнозная динамика ключевых показателей, млрд $

Оценка

Для анализа стоимости обыкновенных акций ConocoPhillips мы использовали оценку по мультипликаторам относительно аналогов из американского нефтегазового сектора.

Расчет целевой цены подразумевает таргет $ 108,7 на горизонте 12 месяцев. Это соответствует даунсайду 2,2% и рейтингу «Держать».

Среди ключевых рисков для ConocoPhillips можно отметить возможность снижения цен на нефть и газ в случае замедления мировой экономики, давление «зеленой» повестки и ненулевую вероятность роста налогов в некоторых регионах.

Отметим, что средневзвешенная целевая цена акций ConocoPhillips по выборке аналитиков в Reuters с исторической результативностью прогнозов по данной акции выше среднего, по нашим расчетам, составляет $ 136,1 (апсайд — 22,4%), рейтинг акции — 3,89 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций ConocoPhillips аналитиками Wells Fargo составляет $ 141 (рейтинг — «Лучше рынка»), Susquehanna Financial Group — $ 133 («Позитивно»), Piper Sandler — $ 139 («Лучше рынка»).

Акции на фондовом рынке

За последний год акции ConocoPhillips показали перформанс, близкий к секторальному и отстали от широкого рынка на фоне стагнации мировых цен на нефть. В текущих условиях прогнозная доходность выплат акционеров у ConocoPhillips уступает ряду компаний из американского нефтегаза, на фоне чего мы ожидаем, что в ближайшие кварталы динамика акций компании будет близка к секторальной или умеренно уступать ей.

С технической точки зрения на дневном графике акции ConocoPhillips торгуются в рамках среднесрочного сходящегося треугольника. В такой ситуации направление выхода из треугольника может задать краткосрочный вектор движения для акций нефтяника.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба