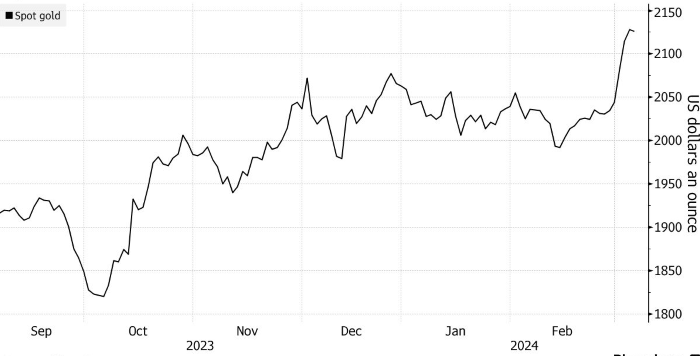

На этой неделе цены на золото взлетели к рекордным максимумам, заставив аналитиков и трейдеров задуматься о том, как долго это будет продолжаться

Слабые данные по экономике США и проблемы банковского сектора спровоцировали скачок цен на нефть. За последние 4 торговых сессии металл подорожал на 5% и обновил установленный в декабре ценовой максимум. Однако скорость и масштабы этого движения застали многих рыночных обозревателей врасплох. Подобная динамика могла бы быть обусловлена изменением в прогнозах по ставке ФРС, но ничего такого не произошло.

В целом ситуация выглядит благоприятной для золота из-за крайне высокой геополитической напряженности. А динамика цен на золото за последний год удивили некоторых ветеранов рынка задолго до нынешнего витка роста: цены оставались высокими, несмотря на резкий рост реальных процентных ставок. Обычно золото находится в обратной зависимости от доходности облигаций, но его поддерживают активные покупки центральных банков и спрос со стороны потребителей, в частности, в Китае.

Так можно ли считать это ралли краткосрочным явлением, или это только начало большого тренда? Вот на что стоит обратить внимание:

Реальная доходность

Основным фактором роста цен на золото в прошлом году были прогнозы по ставкам ФРС. Рынок ждал, когда ЦБ начнет снижать стоимость заимствований. Рынки свопов показывают, что вероятность снижения ставки в июне составляет 65%, по сравнению с 58% в конце февраля. В среду председатель ФРС Джером Пауэлл вновь заявил законодателям, что центральный банк США не спешит снижать процентные ставки, политики хотят убедиться, что выиграли борьбу с инфляцией. Когда ФРС, в конце концов, перейдет к смягчению политики, альтернативные издержки, связанные владением золотом, снизятся. Реальная доходность в США сокращается с октября прошлого года, но недавний скачок цен на золото значительно превзошел все ожидания.

Реальная доходность 10-летних казначейских облигаций США

Технические индикаторы

Аналитики United Overseas Bank Ltd считают, что следующее значительное сопротивление находится на уровне $2 163, но, по мнению Роны О’Коннелл, главы отдела рыночного анализа StoneX Financial Ltd., золото уже перекуплено выше $2 115. По ее словам, слабые данные по США в конце прошлой недели спровоцировали технические и импульсные сделки, а также «эффект последнего вагона».

Открытый интерес по фьючерсам на золото

Последние данные Comex показывают, что управляющие капиталом нарастили длинные позиции, что также способствовало росту цен на золото. Рост открытого интереса означает, что инвесторы стали более оптимистично относиться к драгметаллу, а не просто закрывать существующие короткие позиции.

Швейцарский экспорт в Китай — надежный индикатор китайского спроса — в январе вырос почти в три раза, поскольку потребители спешили застраховаться от потрясений на фондовом рынке и в секторе недвижимости страны. После того как крупнейшие государственные кредиторы страны снизили ставки по депозитам, размещение денег в банке стало относительно менее привлекательным по сравнению со слитками.

Кроме того, Китай входит в число стран, где центральные банки покупают золото, чтобы снизить свою зависимость от доллара. В прошлом году Китай был одним из крупнейших хранителей золота, другие страны, от Польши до Сингапура тоже диверсифицируют свои финансовые резервы, добавляя в них драгоценный металл.

Разрыв связи между ETF

В отличие от постоянного спроса на драгоценный металл со стороны центральных банков, биржевые фонды, поддерживаемые золотом, сокращают свои запасы уже семь месяцев подряд. По мнению Джеймса Стила, аналитика HSBC Holdings Plc, доля этих ETF, скорее всего, стабилизируется. Это может придать дополнительный импульс росту цен на слитки.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба