За последние полгода акции Oracle не привлекали внимания рынка. Однако это изменилось благодаря недавнему отчету, где компания превзошла все ожидания и повысила свои прогнозы, после чего акции в моменте выросли на 10%. Несмотря на бурное развитие сектора облачных технологий и партнерства с другими лидерами сектора, Oracle является недооцененной в сравнении со многими другими технологическими компаниями США. В связи с этим мы повышаем целевую цену по акциям и оставляем рейтинг «Покупать».

Мы повышаем целевую цену акций Oracle с $ 135,70 до $ 165,32 на следующие 12 мес. и присваиваем им рейтинг «Покупать». Потенциал роста с текущего уровня равен 31,6%.

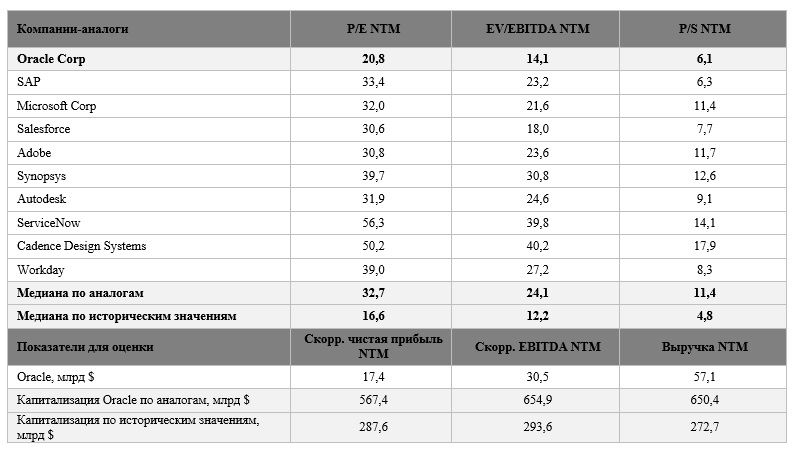

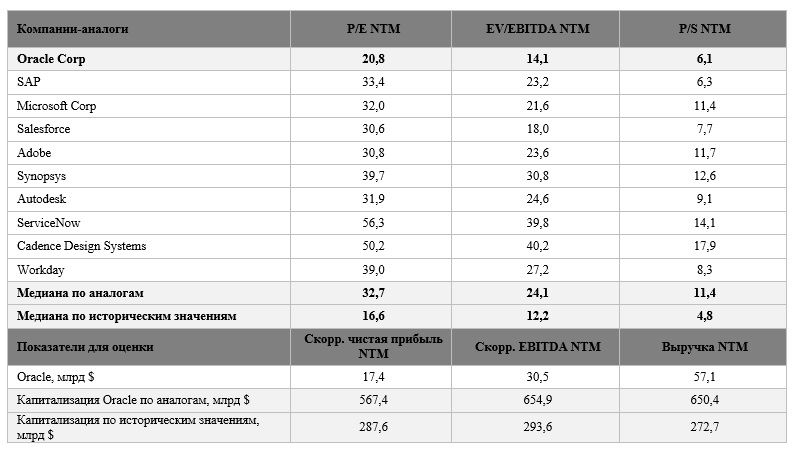

При оценке стоимости акций Oracle мы опирались на прогнозные мультипликаторы P/E, EV/EBITDA и P/S компаний-аналогов и собственные исторические мультипликаторы.

Oracle Corp - американская технологическая компания, провайдер облачной платформы Oracle Cloud, а также лицензионного и облачного корпоративного ПО.

Oracle - один из немногих представителей value stock в IT-секторе. Компания на протяжении многих лет демонстрирует умеренные и стабильные темпы роста, которые заметно ускорились в 2023 фингоду. Oracle в среднем в два раза опережает конкурентов по уровню операционной маржи, демонстрируя стабильно высокий и положительный FCF. С 2009 года компания выплачивает дивиденды и регулярно их повышает. Дивдоходность NTM оцениваем в 1,4%. Акции Oracle достаточно устойчивы к рыночной волатильности и имеют бета-коэффициент 0,99.

Главный драйвер для бизнеса Oracle - облачный сегмент. В 2023 фингоду выручка от облачных сервисов более чем в 2 раза ускорила свой рост — до 47% г/г с 21% г/г в 2022 фингоду. В 2024 фингоду облачные доходы продолжат расти темпами не ниже, чем в 2023 фингоду. Устойчивый рост отрасли облачных вычислений и корпоративного облачного ПО создает для Oracle прочный фундамент долгосрочного роста.

Oracle можно отнести к числу главных бенефициаров стремительного развития ИИ. Облачная платформа Oracle Cloud Gen 2 является предпочтительной для работы с генеративным ИИ, поскольку она является самой производительной и имеет самую низкую стоимость использования кластеров GPU.

Oracle по итогам 3Q 2024 фингода с окончанием 29 февраля отчиталась о росте выручки на 7% г/г, до $ 13,28 млрд. Драйвером роста послужили облачные сервисы, в первую очередь инфраструктурные облачные решения. Выручка облачных сервисов типов IaaS и SaaS возросла на 25% г/г и составила $ 5,1 млрд. Скорр. операционная прибыль показала умеренный рост, на 12% г/г, и составила $ 5,8 млрд. Скорр. чистая прибыль за 3Q подросла на 18% г/г, до $ 4,0 млрд. Скорр. разводненная прибыль на акцию составила $ 1,41 (+16% г/г).

Oracle прогнозирует, что в 4Q 2024 фингода ее выручка покажет рост на 4–6%г/г, до $ 14,4–14,6 млрд. Также компания таргетирует на 4Q скорр. разводненную прибыль на акцию в диапазоне $ 1,62–1,66, что предполагает небольшое снижение, на 1–3% г/г.

Основные риски для Oracle сопряжены с высокими процентными ставками, с учетом большой долговой нагрузки компании, и повышенной волатильностью на американском фондовом рынке.

Описание эмитента

Oracle Corporation - американская технологическая компания, провайдер облачной платформы Oracle Cloud, а также лицензионного и облачного корпоративного ПО. Основана в 1977 году, штаб-квартира расположена в г. Остине, штат Техас.

Oracle ведет деятельность в трех направлениях:

Сегмент Cloud включает в себя разработку, поставку, поддержку и обслуживание облачных решений, продуктов и сервисов, в том числе по моделям IaaS и SaaS.

Сегмент Hardware включает в себя поставку аппаратного обеспечения и связанного с ним ПО, в частности инженерных систем, серверов, устройств памяти и хранения данных, специфического оборудования, операционных систем, ПО для виртуализации.

Сегмент Services объединяет дополнительные клиентские и партнерские сервисы для улучшения и усовершенствования работы IaaS- и SaaS-сервисов.

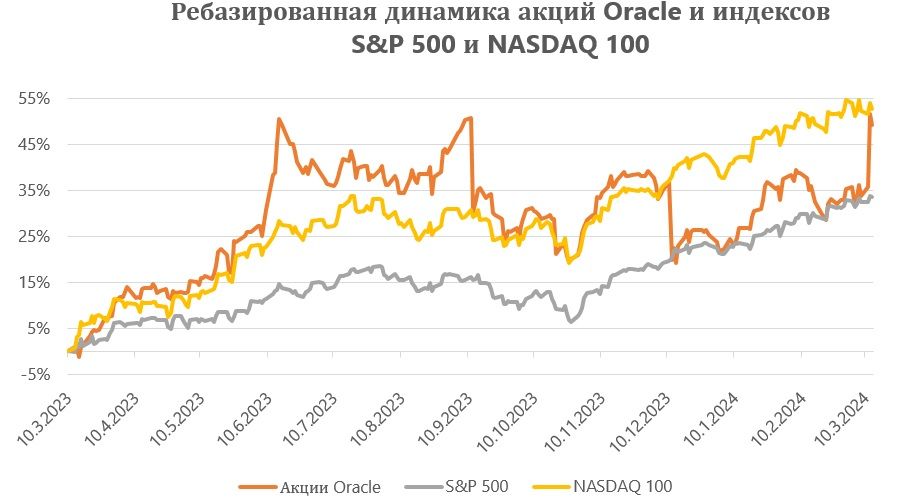

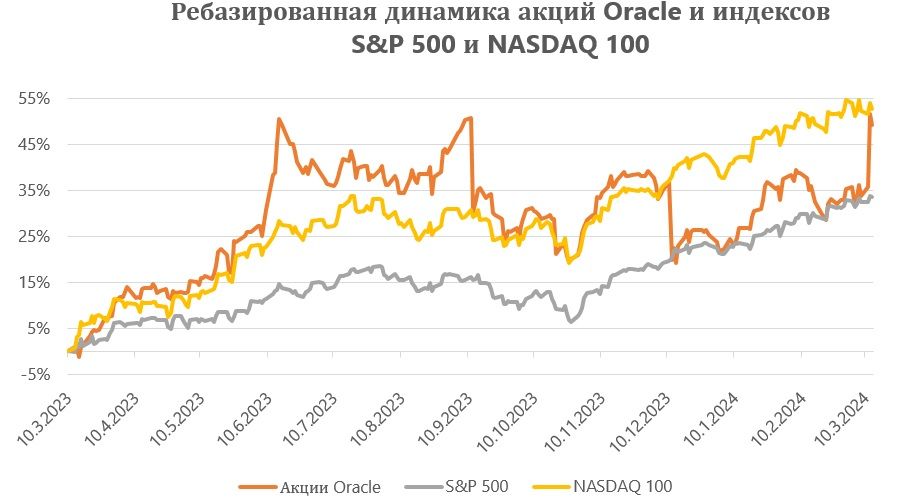

Oracle - один из немногих представителей компаний стоимости в IT-секторе. Акции Oracle обычно тесно коррелируют с основными фондовыми индексами в США, что и отражается в ребазированной динамике. За последние 12 месяцев акции выросли на 49%, в то время как технологический индекс NASDAQ 100 — на 53%.

Отрасль облачных вычислений и облачного ПО

Глобальные затраты конечных пользователей на публичные облачные сервисы в 2024–2025 гг. могут показать рост на 21–22% г/г на фоне роста общих затрат на IT всего на 5% г/г. Макроэкономические условия, в частности высокие процентные ставки, вынуждают бизнес экономить — приостанавливать новые проекты и ограничивать бюджеты. Но расходы на облачные технологии остаются в приоритете и не снижаются.

На прогнозном горизонте самым быстрорастущим направлением в отрасли облачных вычислений являются сервисы облачной инфраструктуры — IaaS, ожидаемые темпы роста здесь составляют 30% г/г. Стремительный рост IaaS обеспечен активной миграцией в облако и переходом на гипермасштабируемую инфраструктуру. В этом году добавился и новый драйвер — искусственный интеллект. Для тестирования больших языковых моделей (LLM) и работы ИИ-инструментов, таких как чат-боты и цифровые двойники, требуются огромные вычислительные мощности. Другие направления облачных вычислений тоже будут расти двузначными темпами: SaaS — на 17–18% г/г, PaaS — на 22–24% г/г.

По данным IDC, на текущий момент 60% организаций в мире в большей или меньшей степени используют гибридное облако и, соответственно, нуждаются в облачном ПО. Наиболее распространенными и быстрорастущими категориями корпоративного облачного ПО на текущий момент являются следующие: ERP (планирование ресурсов предприятия), CRM (управление отношениями с клиентами), SCM (управление цепочками поставок), CX (маркетинг, продвижение и работа с клиентами), HCM (управление человеческим капиталом). По оценкам аналитических агентств Fortune Business Insights и MarketsandMarkets, глобальный рынок данных категорий ПО будет расти в среднем как минимум на 10% в год в ближайшие 5 лет.

Отрасль корпоративного облачного ПО выходит на новый уровень еще и благодаря прогрессу в разработке технологий ИИ. По оценкам IDC, мировой рынок ПО с применением ИИ к 2025 году может достичь $ 791 млрд, при CAGR около 18%. Вместе с этим прогнозируется, что генеративный ИИ способен увеличить совокупный адресуемый рынок корпоративного ПО на $ 150 млрд. Однако такая оценка кажется нам очень оптимистичной, она основана на предположении, что внедрение ИИ станет повсеместным, а ИИ-инструменты — широко используемыми.

Перспективы и риски компании

Доходы Oracle достаточно диверсифицированы. Такие направления, как аппаратное обеспечение, выпуск лицензионного ПО, поддержка лицензий, поддержка и обновление бесплатных продуктов, остаются стабильными на протяжении многих лет. А вот главным драйвером для бизнеса Oracle является облачный сегмент. В 2020 фингоду он занимал 20% общей выручки компании, а по итогам 2023 фингода его доля впервые превысила 30%. В 2023 фингоду выручка от облачных сервисов более чем в 2 раза ускорила свой рост — до 47% г/г с 21% г/г в 2022 фингоду. По данным Gartner и IDC, а также внутренних прогнозов Oracle, совокупный адресуемый рынок компании оценивается в $ 745 млрд, из них $ 265 млрд занимает рынок облачных приложений SaaS и $ 480 млрд — рынок инфраструктурных решений IaaS.

Корпоративное ПО. В 2018 фингоду соотношение доходов от поставок локального лицензируемого ПО и доходов от облачного ПО составляло 60/40, в 2022 фингоду — уже 40/60, т. е. рост популярности приложений SaaS налицо, бизнес постепенно заменяет локальное ПО на облачное. Oracle является мировым лидером в сфере облачного ПО для ERP и CX, по данным Gartner, IDC, Forrester и Omdia. С 2020 фингода годовая выручка от SaaS-приложений выросла более чем в 2 раза и сейчас составляет $ 11 млрд. По оценкам Oracle, потенциал роста выручки от SaaS составляет еще $ 10–15 млрд за счет того, что клиенты продолжат наращивать пользование облачными приложениями по подписке.

Инфраструктурные решения. Портфель облачных инфраструктурных решений Oracle растет быстрее, чем у любого другого облачного провайдера. Годовая выручка в сегменте инфраструктурных решений составляет на текущий момент около $ 18 млрд, но из них только 15% приходится на облачные решения IaaS. По оценкам Oracle, потенциал роста выручки в сегменте составляет $ 40–55 млрд за счет того, что клиентам требуется масштабировать облачные операции, увеличивать вычислительные мощности. С 2020 фингода спрос на сервисы облачной инфраструктуры на платформе Oracle Cloud Gen2 вырос в 7 раз.

Лидерство Oracle в сегменте баз данных. По оценкам IDC и Gartner, базы данных Oracle— Oracle Database и MySQL HeatWave — являются самыми высокопроизводительными в мире. Базы данных не в последнюю очередь помогают Oracle реализовывать потенциал в направлении IaaS и вносят значительный вклад в результаты сегмента инфраструктурных решений. За последние 3 года выручка Oracle от облачных баз данных выросла более чем в 3 раза. Если доходы от поддержки существующих баз данных в 2023 фингоду выросли только на 6% г/г, то доходы от облачных сервисов баз данных — без малого на 41% г/г.

Oracle можно отнести к числу главных бенефициаров стремительного развития ИИ. По словам основателя компании Ларри Эллисона, который сейчас занимает пост председателя совета директоров и технического директора, облачная платформа Oracle Cloud Gen 2 является предпочтительной для клиентов с точки зрения работы с генеративным ИИ, поскольку она самая производительная и имеет самую низкую стоимость использования кластеров GPU. Аппаратное и программное обеспечение, на базе которого функционирует Oracle Cloud Gen 2, принципиально отличается от конкурирующих облачных платформ. В кластерах CPU и GPU связываются между собой по сети RDMA (Remote Direct Memory Access). Данная технология обеспечивает прямой доступ к оперативной памяти другого компьютера без привлечения его операционной системы, поэтому такие кластеры обеспечивают высокую пропускную способность, низкую задержку и являются более производительными. Кластеры масштабируются и могут объединять в себе до 32 тыс. GPU, но самый крупный на текущий момент объединяет 4 тыс. GPU, им пользуется компания NVIDIA. Недавно более 30 компаний и стартапов с разработками в сфере ИИ, которым требуются большие вычислительные мощности для работы с LLM, подписали с Oracle контракты на использование мощностей Oracle Cloud Gen 2 совокупной стоимостью более $ 2 млрд.

Недавно Oracle представила новое поколение сервисов облачной инфраструктуры OCI Compute E5 на базе процессоров AMD EPYC 4-го поколения. Новое решение обеспечивает большую гибкость при использовании вычислительных ресурсов и позволяет клиентам выбрать более подходящий вариант. Опция Standard подходит для веб-серверов и серверов приложений, внутренних серверов для корпоративных приложений, сред разработки приложений. Опция High-Performance Computing обеспечивает мощные и экономичные вычислительные возможности для решения сложных математических задач, для которых обычно требуется суперкомпьютер, например обучение моделей ИИ или анализ генетических последовательностей. Опция Dense-IO предназначена для больших баз данных и приложений, которым требуется высокопроизводительное локальное хранилище.

Oracle работает с Microsoft, чтобы лучше использовать возможности искусственного интеллекта. В сентябре компании объявили о партнерстве, которое предоставит пользователям прямой доступ к сервисам баз данных Oracle, работающим в облачной инфраструктуре Oracle и развернутым в центрах обработки данных Microsoft Azure. За последний год AI поддержал рост акций нескольких компаний, в первую очередь производителя чипов Nvidia, акции которого выросли более чем в три раза за последние 12 месяцев. Oracle выглядит так, будто это еще одна компания, которая явно может заработать на буме искусственного интеллекта.

Oracle подтверждает приверженность своим долгосрочным целям. К концу 2026 фингода компания намерена достичь отметки $ 65 млрд по выручке. С уровня 2023 фингода это предполагает CAGR около 9%. Ориентир по скорр. операционной марже составляет 45%. Рост скорр. EPS на прогнозном горизонте должен составить в среднем не менее 10% в год.

Oracle демонстрирует лучшие показатели операционной эффективности среди аналогов. Скорр. операционная маржа Oracleна уровне 43,6% в 2 раза превышает средний показатель по компаниям Alphabet, Microsoft, IBM, Salesforce, SAP и Workday. У компании еще есть потенциал к повышению маржи за счет роста предложения облачных сервисов, поскольку, как известно, бизнес по модели подписки (касается SaaS и IaaS) является высокомаржинальным. В то же время двузначный рост операционных затрат оказывает давление на маржу. Эти два фактора по большей части пока друг друга компенсируют.

Долговая нагрузка Oracle значительно выше, чем у конкурентов. До середины 2022 фингода Oracle направляла значительные средства на сделки M&A и программу байбэк. Однако такая политика привела к росту чистого долга более чем в 2 раза за последние 2 года. На 3Q 2024 фингода соотношение чистого долга и скорр. EBITDA чуть меньше 3,0х.

Возврат капитала

В период со 2Q 2018 фингода по 2Q 2022 фингода обратный выкуп превышал $ 5 млрд в квартал. С момента приобретения Cerner год назад байбэк не является для компании приоритетом. За весь 2023 год обратный выкуп составил всего $ 2,0 млрд.

Однако Oracle верна себе в вопросе дивидендных выплат. С 2009 года компания регулярно выплачивает и повышает дивиденды. По итогам 3Q 2023 фингода совет директоров анонсировал повышение квартального дивиденда с $ 0,32 до $ 0,40. Дивдоходность NTM оцениваем в 1,4%.

Финансовые показатели и прогнозы

Oracle по итогам 3Q 2024 фингода с окончанием 29 февраля отчиталась о росте выручки на 7% г/г, до $ 13,28 млрд. Темпы роста выручки на протяжении всего года были сопоставимы на фоне устойчивого спроса на облачные решения. Выручка почти совпала с консенсус-прогнозом на уровне $ 13,3 млрд.

Драйвером роста в 3Q послужили облачные сервисы, в первую очередь инфраструктурные облачные решения. Выручка облачных сервисов типов IaaS и SaaS возросла на 25% г/г и составила $ 5,1 млрд. Отдельно выручка сервисов IaaS увеличилась на 49% г/г, до $ 1,8 млрд. Доходы сервисов SaaS расширились на 14% г/г, до $ 3,3 млрд.

Скорр. операционная прибыль показала умеренный рост, на 12% г/г, и составила $ 5,8 млрд. Скорр. операционная маржа в отчетном квартале равнялась 43,6% по сравнению с 41,8% годом ранее, что было обусловлено сокращением темпов роста операционных издержек до 4%. За 9М 2024 фингода скорр. операционная прибыль выросла на 11% г/г, до $ 16,4 млрд, а скорр. операционная маржа — на 1,6 п. п., до 42,4%, по той же причине.

Скорр. чистая прибыль за 3Q подросла на 18% г/г, до $ 4,0 млрд. Скорр. разводненная прибыль на акцию составила $ 1,41, увеличившись на 16% г/г, при этом показатель превысил консенсус-прогноз Refinitiv в $ 1,38.

OCF Oracle за 9 мес. составил $ 12,6 млрд (+9% г/г). Вместе с этим капитальные затраты за этот период сократились на 40%, с $ 6,8 млрд до $ 4,1 млрд. Таким образом, FCF за 9 мес. составил $ 8,5 млрд против $ 5,4 млрд годом ранее. Причем за эти 9 мес. свободный денежный поток ни разу не был меньше чистой прибыли за квартал, что говорит о способности компании превращать бумажную прибыль в реальные деньги.

Oracle прогнозирует, что в 4Q 2024 фингода ее выручка покажет рост на 4–6%г/г, до $ 14,4–14,6 млрд. Также компания таргетирует на 4Q скорр. разводненную прибыль на акцию в диапазоне $ 1,62–1,66, что предполагает небольшое снижение, на 1–3% г/г.

Компания нацелена на выполнение своего плана, который подразумевает рост выручки до $ 65 млрд к 2026 году. Прогнозы по финансовым результатам компании указаны ниже. Среднегодовой темп выручки с 2024 по 2026 финансовый год должен составить 9%, скорр. EBITDA— 11%, а EPS— 13%. В ближайшие два года маржинальность компании должна немного сократиться, однако к 2026 году она, как ожидается, превысит рентабельность 2023 фингода.

Оценка

Для прогнозирования стоимости акций Oracle мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам за последние 2 года. Целевая стоимость акций представляет собой среднее арифметическое оценок по двум методикам.

Оценка по прогнозным мультипликаторам P/E, EV/EBITDA и P/S относительно аналогов предполагает целевую капитализацию $ 624,2 млрд и целевую стоимость акций $ 227,08.

Оценка по собственным историческим мультипликаторам P/E NTM, EV/EBITDA NTM и P/S NTM формирует целевую капитализацию $ 284,6 млрд и целевую стоимость акций $ 103,55.

Комбинированная целевая цена на следующие 12 мес. составляет $ 165,32 с потенциалом 31,6% к текущей цене. Исходя из апсайда, мы присваиваем акциям Oracle рейтинг «Покупать».

Медианная целевая цена акций Oracle по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 132 (апсайд — 5% от текущих уровней), а рейтинг акций эквивалентен 3,0 (где 5 — Strong Buy, а 1 — Strong Sell).

Оценка целевой цены акций Oracle аналитиками Guggenheim Securities составляет $ 150 («Покупать»), BNP Paribas — $ 152 («Покупать»), Cowen — $ 144 («Покупать»), Berenberg — $ 123 («Держать»), Stifel Nicolaus & Company— $ 120 («Держать»).

Технический анализ

Котировки второй раз пытаются пробить свой исторический максимум $ 127, и с каждой попыткой пробития этот уровень сопротивления становится слабее. Однако у акций образовался большой незакрытый гэп в диапазоне $ 114–125, который рано или поздно должен быть закрыт. Ближайший уровень поддержки - $ 117.

Мы повышаем целевую цену акций Oracle с $ 135,70 до $ 165,32 на следующие 12 мес. и присваиваем им рейтинг «Покупать». Потенциал роста с текущего уровня равен 31,6%.

При оценке стоимости акций Oracle мы опирались на прогнозные мультипликаторы P/E, EV/EBITDA и P/S компаний-аналогов и собственные исторические мультипликаторы.

Oracle Corp - американская технологическая компания, провайдер облачной платформы Oracle Cloud, а также лицензионного и облачного корпоративного ПО.

Oracle - один из немногих представителей value stock в IT-секторе. Компания на протяжении многих лет демонстрирует умеренные и стабильные темпы роста, которые заметно ускорились в 2023 фингоду. Oracle в среднем в два раза опережает конкурентов по уровню операционной маржи, демонстрируя стабильно высокий и положительный FCF. С 2009 года компания выплачивает дивиденды и регулярно их повышает. Дивдоходность NTM оцениваем в 1,4%. Акции Oracle достаточно устойчивы к рыночной волатильности и имеют бета-коэффициент 0,99.

Главный драйвер для бизнеса Oracle - облачный сегмент. В 2023 фингоду выручка от облачных сервисов более чем в 2 раза ускорила свой рост — до 47% г/г с 21% г/г в 2022 фингоду. В 2024 фингоду облачные доходы продолжат расти темпами не ниже, чем в 2023 фингоду. Устойчивый рост отрасли облачных вычислений и корпоративного облачного ПО создает для Oracle прочный фундамент долгосрочного роста.

Oracle можно отнести к числу главных бенефициаров стремительного развития ИИ. Облачная платформа Oracle Cloud Gen 2 является предпочтительной для работы с генеративным ИИ, поскольку она является самой производительной и имеет самую низкую стоимость использования кластеров GPU.

Oracle по итогам 3Q 2024 фингода с окончанием 29 февраля отчиталась о росте выручки на 7% г/г, до $ 13,28 млрд. Драйвером роста послужили облачные сервисы, в первую очередь инфраструктурные облачные решения. Выручка облачных сервисов типов IaaS и SaaS возросла на 25% г/г и составила $ 5,1 млрд. Скорр. операционная прибыль показала умеренный рост, на 12% г/г, и составила $ 5,8 млрд. Скорр. чистая прибыль за 3Q подросла на 18% г/г, до $ 4,0 млрд. Скорр. разводненная прибыль на акцию составила $ 1,41 (+16% г/г).

Oracle прогнозирует, что в 4Q 2024 фингода ее выручка покажет рост на 4–6%г/г, до $ 14,4–14,6 млрд. Также компания таргетирует на 4Q скорр. разводненную прибыль на акцию в диапазоне $ 1,62–1,66, что предполагает небольшое снижение, на 1–3% г/г.

Основные риски для Oracle сопряжены с высокими процентными ставками, с учетом большой долговой нагрузки компании, и повышенной волатильностью на американском фондовом рынке.

Описание эмитента

Oracle Corporation - американская технологическая компания, провайдер облачной платформы Oracle Cloud, а также лицензионного и облачного корпоративного ПО. Основана в 1977 году, штаб-квартира расположена в г. Остине, штат Техас.

Oracle ведет деятельность в трех направлениях:

Сегмент Cloud включает в себя разработку, поставку, поддержку и обслуживание облачных решений, продуктов и сервисов, в том числе по моделям IaaS и SaaS.

Сегмент Hardware включает в себя поставку аппаратного обеспечения и связанного с ним ПО, в частности инженерных систем, серверов, устройств памяти и хранения данных, специфического оборудования, операционных систем, ПО для виртуализации.

Сегмент Services объединяет дополнительные клиентские и партнерские сервисы для улучшения и усовершенствования работы IaaS- и SaaS-сервисов.

Oracle - один из немногих представителей компаний стоимости в IT-секторе. Акции Oracle обычно тесно коррелируют с основными фондовыми индексами в США, что и отражается в ребазированной динамике. За последние 12 месяцев акции выросли на 49%, в то время как технологический индекс NASDAQ 100 — на 53%.

Отрасль облачных вычислений и облачного ПО

Глобальные затраты конечных пользователей на публичные облачные сервисы в 2024–2025 гг. могут показать рост на 21–22% г/г на фоне роста общих затрат на IT всего на 5% г/г. Макроэкономические условия, в частности высокие процентные ставки, вынуждают бизнес экономить — приостанавливать новые проекты и ограничивать бюджеты. Но расходы на облачные технологии остаются в приоритете и не снижаются.

На прогнозном горизонте самым быстрорастущим направлением в отрасли облачных вычислений являются сервисы облачной инфраструктуры — IaaS, ожидаемые темпы роста здесь составляют 30% г/г. Стремительный рост IaaS обеспечен активной миграцией в облако и переходом на гипермасштабируемую инфраструктуру. В этом году добавился и новый драйвер — искусственный интеллект. Для тестирования больших языковых моделей (LLM) и работы ИИ-инструментов, таких как чат-боты и цифровые двойники, требуются огромные вычислительные мощности. Другие направления облачных вычислений тоже будут расти двузначными темпами: SaaS — на 17–18% г/г, PaaS — на 22–24% г/г.

По данным IDC, на текущий момент 60% организаций в мире в большей или меньшей степени используют гибридное облако и, соответственно, нуждаются в облачном ПО. Наиболее распространенными и быстрорастущими категориями корпоративного облачного ПО на текущий момент являются следующие: ERP (планирование ресурсов предприятия), CRM (управление отношениями с клиентами), SCM (управление цепочками поставок), CX (маркетинг, продвижение и работа с клиентами), HCM (управление человеческим капиталом). По оценкам аналитических агентств Fortune Business Insights и MarketsandMarkets, глобальный рынок данных категорий ПО будет расти в среднем как минимум на 10% в год в ближайшие 5 лет.

Отрасль корпоративного облачного ПО выходит на новый уровень еще и благодаря прогрессу в разработке технологий ИИ. По оценкам IDC, мировой рынок ПО с применением ИИ к 2025 году может достичь $ 791 млрд, при CAGR около 18%. Вместе с этим прогнозируется, что генеративный ИИ способен увеличить совокупный адресуемый рынок корпоративного ПО на $ 150 млрд. Однако такая оценка кажется нам очень оптимистичной, она основана на предположении, что внедрение ИИ станет повсеместным, а ИИ-инструменты — широко используемыми.

Перспективы и риски компании

Доходы Oracle достаточно диверсифицированы. Такие направления, как аппаратное обеспечение, выпуск лицензионного ПО, поддержка лицензий, поддержка и обновление бесплатных продуктов, остаются стабильными на протяжении многих лет. А вот главным драйвером для бизнеса Oracle является облачный сегмент. В 2020 фингоду он занимал 20% общей выручки компании, а по итогам 2023 фингода его доля впервые превысила 30%. В 2023 фингоду выручка от облачных сервисов более чем в 2 раза ускорила свой рост — до 47% г/г с 21% г/г в 2022 фингоду. По данным Gartner и IDC, а также внутренних прогнозов Oracle, совокупный адресуемый рынок компании оценивается в $ 745 млрд, из них $ 265 млрд занимает рынок облачных приложений SaaS и $ 480 млрд — рынок инфраструктурных решений IaaS.

Корпоративное ПО. В 2018 фингоду соотношение доходов от поставок локального лицензируемого ПО и доходов от облачного ПО составляло 60/40, в 2022 фингоду — уже 40/60, т. е. рост популярности приложений SaaS налицо, бизнес постепенно заменяет локальное ПО на облачное. Oracle является мировым лидером в сфере облачного ПО для ERP и CX, по данным Gartner, IDC, Forrester и Omdia. С 2020 фингода годовая выручка от SaaS-приложений выросла более чем в 2 раза и сейчас составляет $ 11 млрд. По оценкам Oracle, потенциал роста выручки от SaaS составляет еще $ 10–15 млрд за счет того, что клиенты продолжат наращивать пользование облачными приложениями по подписке.

Инфраструктурные решения. Портфель облачных инфраструктурных решений Oracle растет быстрее, чем у любого другого облачного провайдера. Годовая выручка в сегменте инфраструктурных решений составляет на текущий момент около $ 18 млрд, но из них только 15% приходится на облачные решения IaaS. По оценкам Oracle, потенциал роста выручки в сегменте составляет $ 40–55 млрд за счет того, что клиентам требуется масштабировать облачные операции, увеличивать вычислительные мощности. С 2020 фингода спрос на сервисы облачной инфраструктуры на платформе Oracle Cloud Gen2 вырос в 7 раз.

Лидерство Oracle в сегменте баз данных. По оценкам IDC и Gartner, базы данных Oracle— Oracle Database и MySQL HeatWave — являются самыми высокопроизводительными в мире. Базы данных не в последнюю очередь помогают Oracle реализовывать потенциал в направлении IaaS и вносят значительный вклад в результаты сегмента инфраструктурных решений. За последние 3 года выручка Oracle от облачных баз данных выросла более чем в 3 раза. Если доходы от поддержки существующих баз данных в 2023 фингоду выросли только на 6% г/г, то доходы от облачных сервисов баз данных — без малого на 41% г/г.

Oracle можно отнести к числу главных бенефициаров стремительного развития ИИ. По словам основателя компании Ларри Эллисона, который сейчас занимает пост председателя совета директоров и технического директора, облачная платформа Oracle Cloud Gen 2 является предпочтительной для клиентов с точки зрения работы с генеративным ИИ, поскольку она самая производительная и имеет самую низкую стоимость использования кластеров GPU. Аппаратное и программное обеспечение, на базе которого функционирует Oracle Cloud Gen 2, принципиально отличается от конкурирующих облачных платформ. В кластерах CPU и GPU связываются между собой по сети RDMA (Remote Direct Memory Access). Данная технология обеспечивает прямой доступ к оперативной памяти другого компьютера без привлечения его операционной системы, поэтому такие кластеры обеспечивают высокую пропускную способность, низкую задержку и являются более производительными. Кластеры масштабируются и могут объединять в себе до 32 тыс. GPU, но самый крупный на текущий момент объединяет 4 тыс. GPU, им пользуется компания NVIDIA. Недавно более 30 компаний и стартапов с разработками в сфере ИИ, которым требуются большие вычислительные мощности для работы с LLM, подписали с Oracle контракты на использование мощностей Oracle Cloud Gen 2 совокупной стоимостью более $ 2 млрд.

Недавно Oracle представила новое поколение сервисов облачной инфраструктуры OCI Compute E5 на базе процессоров AMD EPYC 4-го поколения. Новое решение обеспечивает большую гибкость при использовании вычислительных ресурсов и позволяет клиентам выбрать более подходящий вариант. Опция Standard подходит для веб-серверов и серверов приложений, внутренних серверов для корпоративных приложений, сред разработки приложений. Опция High-Performance Computing обеспечивает мощные и экономичные вычислительные возможности для решения сложных математических задач, для которых обычно требуется суперкомпьютер, например обучение моделей ИИ или анализ генетических последовательностей. Опция Dense-IO предназначена для больших баз данных и приложений, которым требуется высокопроизводительное локальное хранилище.

Oracle работает с Microsoft, чтобы лучше использовать возможности искусственного интеллекта. В сентябре компании объявили о партнерстве, которое предоставит пользователям прямой доступ к сервисам баз данных Oracle, работающим в облачной инфраструктуре Oracle и развернутым в центрах обработки данных Microsoft Azure. За последний год AI поддержал рост акций нескольких компаний, в первую очередь производителя чипов Nvidia, акции которого выросли более чем в три раза за последние 12 месяцев. Oracle выглядит так, будто это еще одна компания, которая явно может заработать на буме искусственного интеллекта.

Oracle подтверждает приверженность своим долгосрочным целям. К концу 2026 фингода компания намерена достичь отметки $ 65 млрд по выручке. С уровня 2023 фингода это предполагает CAGR около 9%. Ориентир по скорр. операционной марже составляет 45%. Рост скорр. EPS на прогнозном горизонте должен составить в среднем не менее 10% в год.

Oracle демонстрирует лучшие показатели операционной эффективности среди аналогов. Скорр. операционная маржа Oracleна уровне 43,6% в 2 раза превышает средний показатель по компаниям Alphabet, Microsoft, IBM, Salesforce, SAP и Workday. У компании еще есть потенциал к повышению маржи за счет роста предложения облачных сервисов, поскольку, как известно, бизнес по модели подписки (касается SaaS и IaaS) является высокомаржинальным. В то же время двузначный рост операционных затрат оказывает давление на маржу. Эти два фактора по большей части пока друг друга компенсируют.

Долговая нагрузка Oracle значительно выше, чем у конкурентов. До середины 2022 фингода Oracle направляла значительные средства на сделки M&A и программу байбэк. Однако такая политика привела к росту чистого долга более чем в 2 раза за последние 2 года. На 3Q 2024 фингода соотношение чистого долга и скорр. EBITDA чуть меньше 3,0х.

Возврат капитала

В период со 2Q 2018 фингода по 2Q 2022 фингода обратный выкуп превышал $ 5 млрд в квартал. С момента приобретения Cerner год назад байбэк не является для компании приоритетом. За весь 2023 год обратный выкуп составил всего $ 2,0 млрд.

Однако Oracle верна себе в вопросе дивидендных выплат. С 2009 года компания регулярно выплачивает и повышает дивиденды. По итогам 3Q 2023 фингода совет директоров анонсировал повышение квартального дивиденда с $ 0,32 до $ 0,40. Дивдоходность NTM оцениваем в 1,4%.

Финансовые показатели и прогнозы

Oracle по итогам 3Q 2024 фингода с окончанием 29 февраля отчиталась о росте выручки на 7% г/г, до $ 13,28 млрд. Темпы роста выручки на протяжении всего года были сопоставимы на фоне устойчивого спроса на облачные решения. Выручка почти совпала с консенсус-прогнозом на уровне $ 13,3 млрд.

Драйвером роста в 3Q послужили облачные сервисы, в первую очередь инфраструктурные облачные решения. Выручка облачных сервисов типов IaaS и SaaS возросла на 25% г/г и составила $ 5,1 млрд. Отдельно выручка сервисов IaaS увеличилась на 49% г/г, до $ 1,8 млрд. Доходы сервисов SaaS расширились на 14% г/г, до $ 3,3 млрд.

Скорр. операционная прибыль показала умеренный рост, на 12% г/г, и составила $ 5,8 млрд. Скорр. операционная маржа в отчетном квартале равнялась 43,6% по сравнению с 41,8% годом ранее, что было обусловлено сокращением темпов роста операционных издержек до 4%. За 9М 2024 фингода скорр. операционная прибыль выросла на 11% г/г, до $ 16,4 млрд, а скорр. операционная маржа — на 1,6 п. п., до 42,4%, по той же причине.

Скорр. чистая прибыль за 3Q подросла на 18% г/г, до $ 4,0 млрд. Скорр. разводненная прибыль на акцию составила $ 1,41, увеличившись на 16% г/г, при этом показатель превысил консенсус-прогноз Refinitiv в $ 1,38.

OCF Oracle за 9 мес. составил $ 12,6 млрд (+9% г/г). Вместе с этим капитальные затраты за этот период сократились на 40%, с $ 6,8 млрд до $ 4,1 млрд. Таким образом, FCF за 9 мес. составил $ 8,5 млрд против $ 5,4 млрд годом ранее. Причем за эти 9 мес. свободный денежный поток ни разу не был меньше чистой прибыли за квартал, что говорит о способности компании превращать бумажную прибыль в реальные деньги.

Oracle прогнозирует, что в 4Q 2024 фингода ее выручка покажет рост на 4–6%г/г, до $ 14,4–14,6 млрд. Также компания таргетирует на 4Q скорр. разводненную прибыль на акцию в диапазоне $ 1,62–1,66, что предполагает небольшое снижение, на 1–3% г/г.

Компания нацелена на выполнение своего плана, который подразумевает рост выручки до $ 65 млрд к 2026 году. Прогнозы по финансовым результатам компании указаны ниже. Среднегодовой темп выручки с 2024 по 2026 финансовый год должен составить 9%, скорр. EBITDA— 11%, а EPS— 13%. В ближайшие два года маржинальность компании должна немного сократиться, однако к 2026 году она, как ожидается, превысит рентабельность 2023 фингода.

Оценка

Для прогнозирования стоимости акций Oracle мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам за последние 2 года. Целевая стоимость акций представляет собой среднее арифметическое оценок по двум методикам.

Оценка по прогнозным мультипликаторам P/E, EV/EBITDA и P/S относительно аналогов предполагает целевую капитализацию $ 624,2 млрд и целевую стоимость акций $ 227,08.

Оценка по собственным историческим мультипликаторам P/E NTM, EV/EBITDA NTM и P/S NTM формирует целевую капитализацию $ 284,6 млрд и целевую стоимость акций $ 103,55.

Комбинированная целевая цена на следующие 12 мес. составляет $ 165,32 с потенциалом 31,6% к текущей цене. Исходя из апсайда, мы присваиваем акциям Oracle рейтинг «Покупать».

Медианная целевая цена акций Oracle по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 132 (апсайд — 5% от текущих уровней), а рейтинг акций эквивалентен 3,0 (где 5 — Strong Buy, а 1 — Strong Sell).

Оценка целевой цены акций Oracle аналитиками Guggenheim Securities составляет $ 150 («Покупать»), BNP Paribas — $ 152 («Покупать»), Cowen — $ 144 («Покупать»), Berenberg — $ 123 («Держать»), Stifel Nicolaus & Company— $ 120 («Держать»).

Технический анализ

Котировки второй раз пытаются пробить свой исторический максимум $ 127, и с каждой попыткой пробития этот уровень сопротивления становится слабее. Однако у акций образовался большой незакрытый гэп в диапазоне $ 114–125, который рано или поздно должен быть закрыт. Ближайший уровень поддержки - $ 117.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба