20 марта 2024 | Совкомфлот Sid_the_sloth

Главный морской эмитент Мосбиржи — Совкомфлот - опубликовал результаты по МСФО (что это такое?) за 2023 год. Давайте посмотрим, куда приплыла компания и какими дивидендами она может нас порадовать.

💼Я держу в своем портфеле акции Совкомфлота, они у меня в отличном плюсе. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

🛳️ПАО «Совкомфлот» — крупнейшая судоходная компания России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов.

⚓Штаб-квартира компании находится в Санкт-Петербурге (опять земляки). Впрочем, я и сам довольно близок к компании — что такое газовозы и танкеры, как они проектируются и строятся, знаю не понаслышке.

Услуги компании по транспортировке нефти пользуются большим спросом, в последние годы за счёт этого значительно увеличилась прибыль. Совкомфлот остаётся ключевым игроком в поставках российской нефти на Восток.

⭐Наивысший кредитный рейтинг: ruAAA от ЭкспертРА.

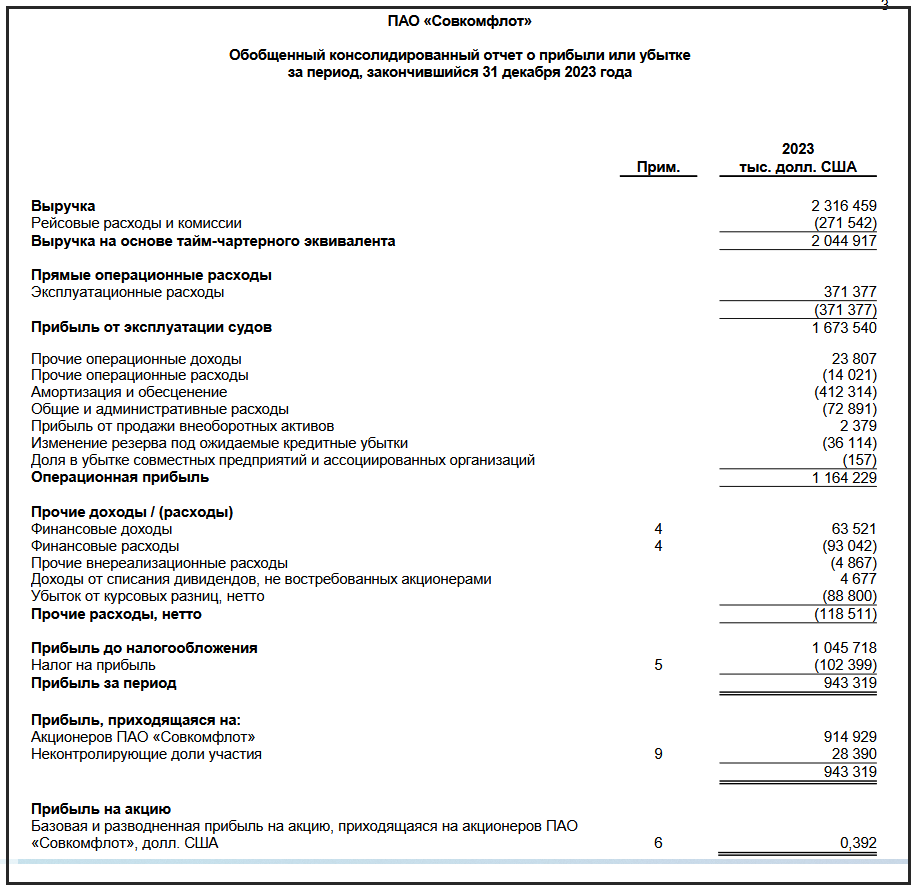

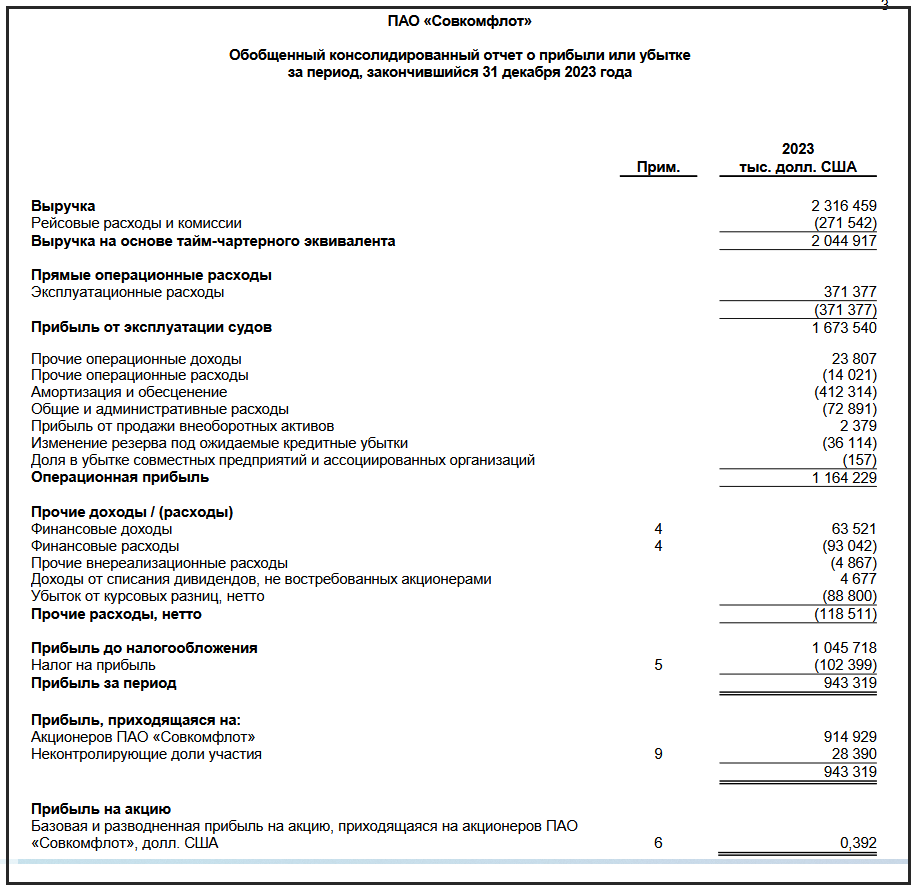

📊Основные результаты по МСФО:

● Выручка: 2,32 млрд $ (+22,6% г/г)

● Выручка на основе ТЧЭ*: 2,00 млрд $ (+42,3% г/г)

● EBITDA: 1,57 млрд $ (+51,9% г/г)

● Чистая прибыль: 943 млн $ (x2,4 г/г)

● Свободный денежный поток: 401 млрд руб. (+71,7% г/г)

● Чистый долг / EBITDA: 0,16х

👉ТЧЭ (тайм-чартерный эквивалент) судна — это показатель отрасли судоходства, используемый для расчета среднесуточной выручки судна. Или, другими словами, величина доходов за единицу времени фрахта, которую обеспечивает судовладельцу конкретное судно при работе на открытом фрахтовом рынке, не включающая переменные расходы.

Главное из отчета Совкомфлота:

✅Общая выручка достигла 2,32 млрд $, что на 22,6% больше, чем годом ранее. Выручка ТЧЭ (доход за единицу времени) показала ещё более значительный рост по сравнению с 2022 годом — до 2 млрд $ (+42,3%). Такая положительная динамика связана с благоприятной ситуацией на рынке транспортировки нефти в 2023 году и существенным объемом контрактов. Ставки на фрахт держатся на высоких уровнях, что отражается на росте финансовых показателей.

✅EBITDA прибавил 52% даже на фоне высокой базы, что показывает операционную эффективность компании и ее устойчивость к внешним вызовам. Совкомфлот сократил операционные и эксплуатационные расходы за счет продажи неэффективных судов. Высокий спрос привел к рекордному росту операционной прибыли — EBITDA растет быстрее выручки. Вместе с высокими ставками на фрахт и рентабельность осталась на высоком уровне — 19,5%.

✅Чистая прибыль взлетела на +140% (в 2,4 раза) год к году! И это в долларах. В рублевом выражении чистая прибыль составила 79,55 млрд руб., скорректированная прибыль — 83,5 млрд руб., рост и вовсе в 4 раза.

✅Совкомфлот активно снижает величину долга. К концу 2023 года чистый долг сократился на 72% — с $928 млн до $257 млн. Соотношение «чистый долг/ EBITDA» на сверхнизком уровне 0,16х, что позволяет платить высокие дивиденды. У компании нет крупных инвестпроектов, поэтому деньги идут на погашение долгов. За счет этого удалось снизить финансовые расходы на 34%.

🤷♂️Каких-то явных минусов в отчетности я найти не сумел. Совкомфлот — моё увОжение.

«Компания продемонстрировала сильные финансовые результаты благодаря устойчивым доходам в рамках действующего портфеля долгосрочных контрактов, а также работе флота в условиях высокой рыночной конъюнктуры. Деятельность компании подвержена влиянию геополитических факторов и незаконно вводимых санкций со стороны недружественных стран» — уточняет СКФ в пресс-релизе.

💰Дивиденды Совкомфлота — что ждать

Исходя из дивполитики, компания стремится платить не менее 25% скорректированной прибыли, при этом ранее компания сообщала о желании направлять на выплату 50%.

💸Скорректированная прибыль составила 83,5 млрд руб. Получается, что на дивы за 2023 год могут направить от 8,8 до 17,6 руб. на акцию. По текущим ценам дивидендная доходность может составить 6,6 — 13,2% в зависимости от размера дивидендов.

🛳️Перспективы акций FLOT

📈За последний год акции Совкомфлота выросли на 120%, исторический хай пришелся на начало января 2024 — более 150 руб. за бумагу. Последние пару месяцев бумаги немного стагнируют и сейчас спустились ближе к 130 руб., но моя позиция по ним все равно в плюсе на фантастические +215%. Жаль, что у меня всего 110 акций.

График FLOT за последние 12 месяцев. Источник: TradingView

Ждать геополитической разрядки вряд ли стоит, поэтому вероятность серьезного снижения фрахтовых ставок довольно низкая. Скорее всего, мировой дефицит танкеров сохранится, тем самым поддерживая ставки на текущих уровнях.

⛔Санкционное давление против всего энергетического сектора РФ растёт, это касается и Совкомфлота, который обеспечивает логистику по экспорту российских углеводородов. Не стоит забывать и об эффекте очень высокой базы, которого компания достигла в 2023 году.

Впрочем, в 2024 году компания по-прежнему останется устойчивой благодаря высоким ставкам на фрахт и монопольному положению.

👍Хочется сказать: Правильной дорогой плывёте, товарищи!

💼Свою небольшую позицию продолжаю удерживать в портфеле и жалею, что так мало купил на дне осенью 2022 года. Докупать по текущим ценам не вижу смысла.

💼Я держу в своем портфеле акции Совкомфлота, они у меня в отличном плюсе. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

🛳️ПАО «Совкомфлот» — крупнейшая судоходная компания России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов.

⚓Штаб-квартира компании находится в Санкт-Петербурге (опять земляки). Впрочем, я и сам довольно близок к компании — что такое газовозы и танкеры, как они проектируются и строятся, знаю не понаслышке.

Услуги компании по транспортировке нефти пользуются большим спросом, в последние годы за счёт этого значительно увеличилась прибыль. Совкомфлот остаётся ключевым игроком в поставках российской нефти на Восток.

⭐Наивысший кредитный рейтинг: ruAAA от ЭкспертРА.

📊Основные результаты по МСФО:

● Выручка: 2,32 млрд $ (+22,6% г/г)

● Выручка на основе ТЧЭ*: 2,00 млрд $ (+42,3% г/г)

● EBITDA: 1,57 млрд $ (+51,9% г/г)

● Чистая прибыль: 943 млн $ (x2,4 г/г)

● Свободный денежный поток: 401 млрд руб. (+71,7% г/г)

● Чистый долг / EBITDA: 0,16х

👉ТЧЭ (тайм-чартерный эквивалент) судна — это показатель отрасли судоходства, используемый для расчета среднесуточной выручки судна. Или, другими словами, величина доходов за единицу времени фрахта, которую обеспечивает судовладельцу конкретное судно при работе на открытом фрахтовом рынке, не включающая переменные расходы.

Главное из отчета Совкомфлота:

✅Общая выручка достигла 2,32 млрд $, что на 22,6% больше, чем годом ранее. Выручка ТЧЭ (доход за единицу времени) показала ещё более значительный рост по сравнению с 2022 годом — до 2 млрд $ (+42,3%). Такая положительная динамика связана с благоприятной ситуацией на рынке транспортировки нефти в 2023 году и существенным объемом контрактов. Ставки на фрахт держатся на высоких уровнях, что отражается на росте финансовых показателей.

✅EBITDA прибавил 52% даже на фоне высокой базы, что показывает операционную эффективность компании и ее устойчивость к внешним вызовам. Совкомфлот сократил операционные и эксплуатационные расходы за счет продажи неэффективных судов. Высокий спрос привел к рекордному росту операционной прибыли — EBITDA растет быстрее выручки. Вместе с высокими ставками на фрахт и рентабельность осталась на высоком уровне — 19,5%.

✅Чистая прибыль взлетела на +140% (в 2,4 раза) год к году! И это в долларах. В рублевом выражении чистая прибыль составила 79,55 млрд руб., скорректированная прибыль — 83,5 млрд руб., рост и вовсе в 4 раза.

✅Совкомфлот активно снижает величину долга. К концу 2023 года чистый долг сократился на 72% — с $928 млн до $257 млн. Соотношение «чистый долг/ EBITDA» на сверхнизком уровне 0,16х, что позволяет платить высокие дивиденды. У компании нет крупных инвестпроектов, поэтому деньги идут на погашение долгов. За счет этого удалось снизить финансовые расходы на 34%.

🤷♂️Каких-то явных минусов в отчетности я найти не сумел. Совкомфлот — моё увОжение.

«Компания продемонстрировала сильные финансовые результаты благодаря устойчивым доходам в рамках действующего портфеля долгосрочных контрактов, а также работе флота в условиях высокой рыночной конъюнктуры. Деятельность компании подвержена влиянию геополитических факторов и незаконно вводимых санкций со стороны недружественных стран» — уточняет СКФ в пресс-релизе.

💰Дивиденды Совкомфлота — что ждать

Исходя из дивполитики, компания стремится платить не менее 25% скорректированной прибыли, при этом ранее компания сообщала о желании направлять на выплату 50%.

💸Скорректированная прибыль составила 83,5 млрд руб. Получается, что на дивы за 2023 год могут направить от 8,8 до 17,6 руб. на акцию. По текущим ценам дивидендная доходность может составить 6,6 — 13,2% в зависимости от размера дивидендов.

🛳️Перспективы акций FLOT

📈За последний год акции Совкомфлота выросли на 120%, исторический хай пришелся на начало января 2024 — более 150 руб. за бумагу. Последние пару месяцев бумаги немного стагнируют и сейчас спустились ближе к 130 руб., но моя позиция по ним все равно в плюсе на фантастические +215%. Жаль, что у меня всего 110 акций.

График FLOT за последние 12 месяцев. Источник: TradingView

Ждать геополитической разрядки вряд ли стоит, поэтому вероятность серьезного снижения фрахтовых ставок довольно низкая. Скорее всего, мировой дефицит танкеров сохранится, тем самым поддерживая ставки на текущих уровнях.

⛔Санкционное давление против всего энергетического сектора РФ растёт, это касается и Совкомфлота, который обеспечивает логистику по экспорту российских углеводородов. Не стоит забывать и об эффекте очень высокой базы, которого компания достигла в 2023 году.

Впрочем, в 2024 году компания по-прежнему останется устойчивой благодаря высоким ставкам на фрахт и монопольному положению.

👍Хочется сказать: Правильной дорогой плывёте, товарищи!

💼Свою небольшую позицию продолжаю удерживать в портфеле и жалею, что так мало купил на дне осенью 2022 года. Докупать по текущим ценам не вижу смысла.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба