20 марта 2024 Кот.Финанс

Если все вокруг ошибаются, что высокие ставки надолго, то есть возможность заработать на облигациях. Разбираем самые длинные выпуски.

Несмотря на то, что ЦБ почти открытым текстом говорит, что ставку теперь долго не снизит, часть нашей редакции считает иначе и планирует покупать самые длинные выпуски облигаций. Мотивация — окончание выборного периода, рост налогов, и противовес — поддержка деловой активности через дешевый кредит

ОФЗ не очень интересны, т.к. доходность низкая (13-13,5% на длинных выпусках), а длинные корпоративные бумаги — редкие. Но мы кое-что нашли.

Как мы считали? Критерии:

— фиксированный купон

— эффективная доходность в рублях не ниже 13%

— не больше 2 выпусков одного эмитента

— Сравниваемый показатель — дюрация

Дюрация – средневзвешенный срок возврата инвестиций. Измеряется в годах, и позволяет корректно сравнивать выпуски с разными параметрами частичного погашения облигации (амортизация), ставок, периодом выплат (ежемесячные / ежеквартальные выплаты). Чем выше купон, чем больше частичное погашение облигации – тем меньше дюрация

Важно понимать, что действительно длинная дюрация (>5 лет) только у эмитентов-государств (Россия, Казахстан). Есть приближенный к этому сроку выпуск Газпромнефти, но при меньшей доходности – смысл?

Кто интересен?

Вымплеком – коммунальный понятный бизнес сотового оператора. Срок 5 лет, дюрация – 4, доходность 14,8%. Рейтинг АА- Восточная стивидорная компания – почти инфраструктурное предприятие. Срок 4,4 года, дюрация 3,4, доходность 15,1%. Рейтинг АA

МГКЛ – возможно, т.к. после привлечения денег на IPO, компания существенно снизила долг. Срок 3,9, дюрация 2,9, доходность 18,1%

НИКА – небольшая производственная компания с высоким риском и высокой доходностью. Срок 4,5 лет, дюрация 2,4, доходность 20%. Ссылка на обзор

Лизинговые компании традиционно предлагают высокую доходность (и высокий риск): Лизинг-Трейд (18,7%), Техно лизинг (19,5%), Контрол (18,2%)

Кто не интересен?

1) Все, чья доходность ниже, или чуть-чуть выше ОФЗ. Госбумаги интересны почти бесконечной ликвидностью

2) К региональному долгу мы относимся с осторожностью. Поэтому, Магаданская область в наш портфель не попадет. А Москва дает нулевую премию к ОФЗ

3) Рискованные выпуски со слабыми бизнес-моделями: СибАвтоТранс, например

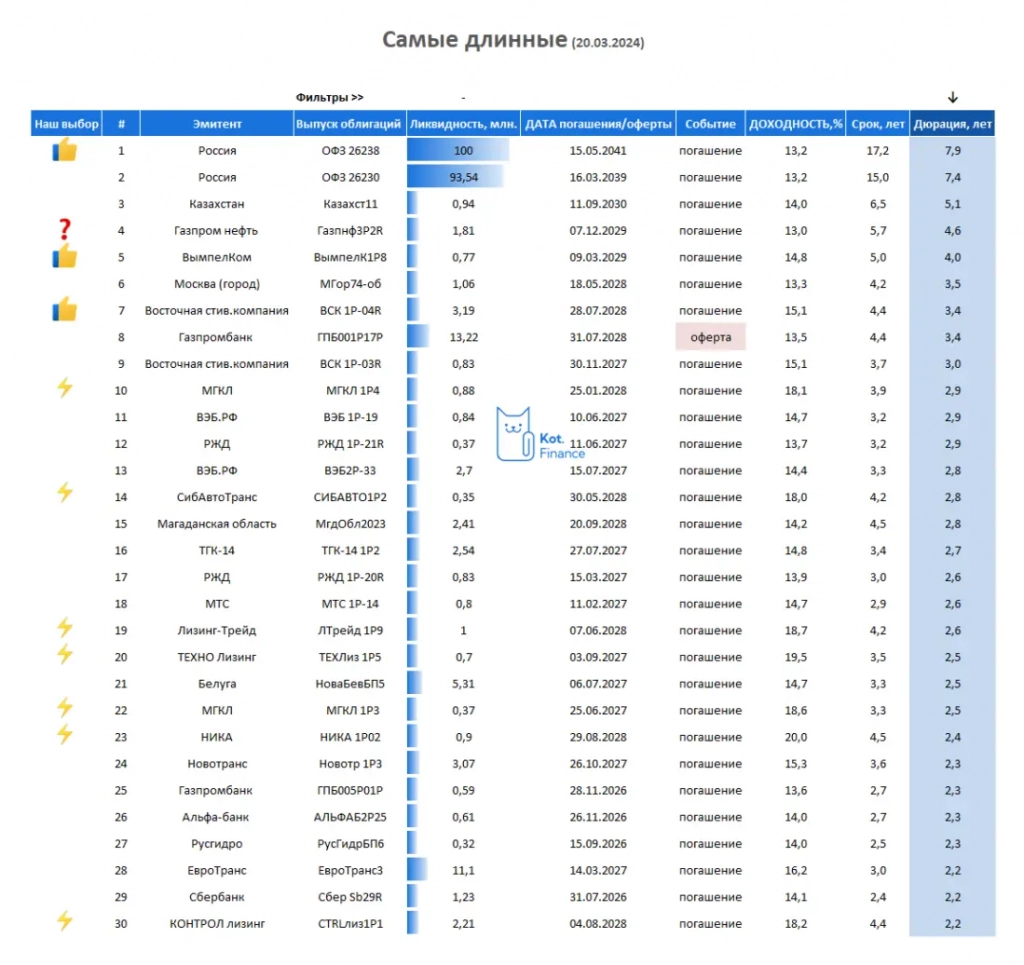

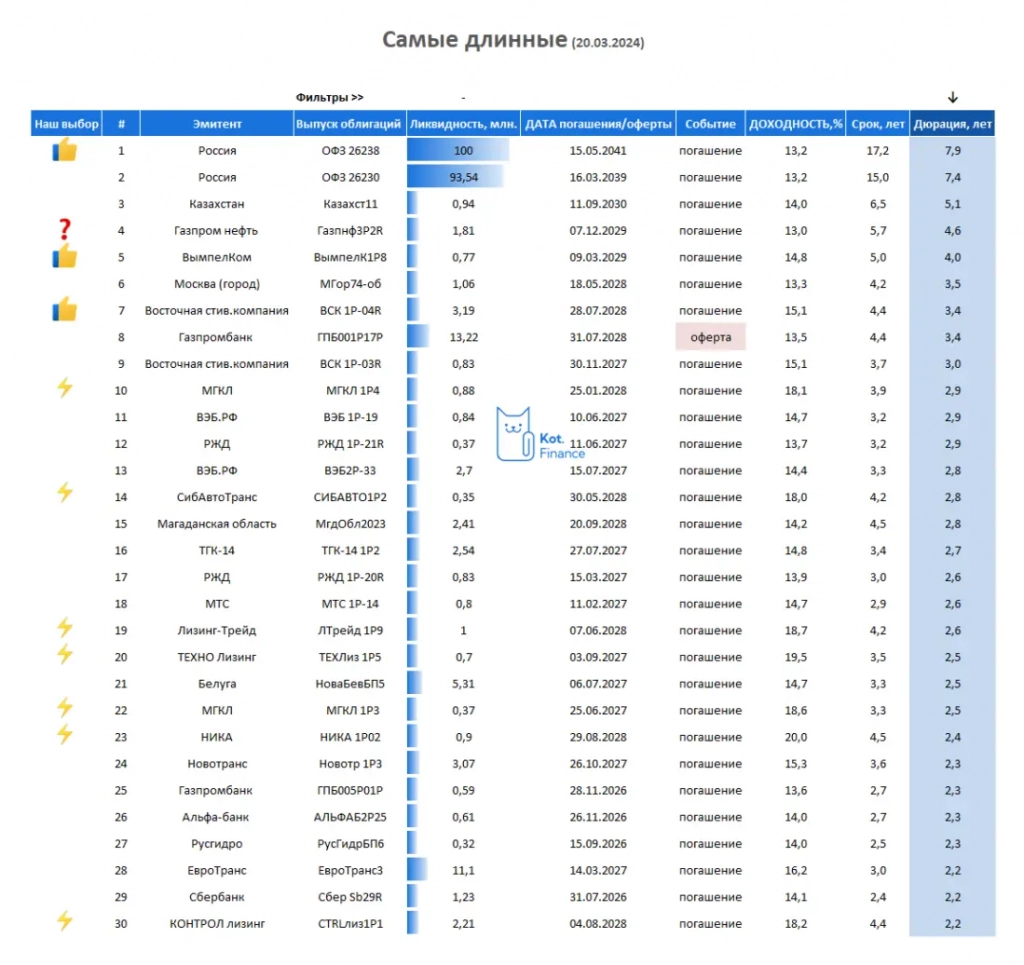

Собственно, тридцатка лучших:

👍 наш выбор. Взяли бы себе, или уже есть в портфеле

❓ есть альтернативы лучше

⚡ рискованный выпуск

Несмотря на то, что ЦБ почти открытым текстом говорит, что ставку теперь долго не снизит, часть нашей редакции считает иначе и планирует покупать самые длинные выпуски облигаций. Мотивация — окончание выборного периода, рост налогов, и противовес — поддержка деловой активности через дешевый кредит

ОФЗ не очень интересны, т.к. доходность низкая (13-13,5% на длинных выпусках), а длинные корпоративные бумаги — редкие. Но мы кое-что нашли.

Как мы считали? Критерии:

— фиксированный купон

— эффективная доходность в рублях не ниже 13%

— не больше 2 выпусков одного эмитента

— Сравниваемый показатель — дюрация

Дюрация – средневзвешенный срок возврата инвестиций. Измеряется в годах, и позволяет корректно сравнивать выпуски с разными параметрами частичного погашения облигации (амортизация), ставок, периодом выплат (ежемесячные / ежеквартальные выплаты). Чем выше купон, чем больше частичное погашение облигации – тем меньше дюрация

Важно понимать, что действительно длинная дюрация (>5 лет) только у эмитентов-государств (Россия, Казахстан). Есть приближенный к этому сроку выпуск Газпромнефти, но при меньшей доходности – смысл?

Кто интересен?

Вымплеком – коммунальный понятный бизнес сотового оператора. Срок 5 лет, дюрация – 4, доходность 14,8%. Рейтинг АА- Восточная стивидорная компания – почти инфраструктурное предприятие. Срок 4,4 года, дюрация 3,4, доходность 15,1%. Рейтинг АA

МГКЛ – возможно, т.к. после привлечения денег на IPO, компания существенно снизила долг. Срок 3,9, дюрация 2,9, доходность 18,1%

НИКА – небольшая производственная компания с высоким риском и высокой доходностью. Срок 4,5 лет, дюрация 2,4, доходность 20%. Ссылка на обзор

Лизинговые компании традиционно предлагают высокую доходность (и высокий риск): Лизинг-Трейд (18,7%), Техно лизинг (19,5%), Контрол (18,2%)

Кто не интересен?

1) Все, чья доходность ниже, или чуть-чуть выше ОФЗ. Госбумаги интересны почти бесконечной ликвидностью

2) К региональному долгу мы относимся с осторожностью. Поэтому, Магаданская область в наш портфель не попадет. А Москва дает нулевую премию к ОФЗ

3) Рискованные выпуски со слабыми бизнес-моделями: СибАвтоТранс, например

Собственно, тридцатка лучших:

👍 наш выбор. Взяли бы себе, или уже есть в портфеле

❓ есть альтернативы лучше

⚡ рискованный выпуск

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба