8 апреля 2024 | Займер Идиатуллина Евгения

Содержание:

О компании и ее место на рынке микрофинансовых организаций

О финансах компании

Оценка компании и сравнение с конкурентами

Вывод о целесообразности участия в IPO

1. О компании и ее место на рынке микрофинансовых организаций

Займер – это финтех-сервис выдачи микрозаймов онлайн. Компания в основном специализируется на работе с физлицами, которым необходимы краткосрочные микрозаймы до 30 тыс.руб. сроком до 1 месяца (PDL*) и сроком до 2 месяцев (IL1-2**).

*PDL - Pay Day Loans. Это краткосрочные займы до зарплаты. Сумма выдачи PDL займов до 30 тыс. руб., срок до 1 месяца. Погашаются займы одной суммой, вместе с процентами в конце срока. Предоставляются без обеспечения.

**IL – Installment Loan. Это термин, обозначающий кредит, который погашается в рассрочку.

При этом динамика выдач займов PDL согласно статистике Банка России снижается. Именно это может объяснять, почему объем выдач у Займера не растет в 2023г. При этом в целом объемы выдач у МФО в 2023 году выросли на 22%. Получается наш эмитент не в тренде. Это минус!

В группу входят 3 компании сам Займер, Финтехробот и Дополучкино, владелец 100% (до IPO) Седов Сергей Александрович:

Цепочка владения ПАО МФК Займер

Седов С.А. также является собственником строительных компаний 👍

Компании Седова С.А.

Займер предоставляет займы компаниям учредителя, например ООО УК “АСВ”. Суммы пока не столь существенны.

Займы взаимосвязанным компаниям Займера

Компания является одним из лидеров на рынке микрофинансовых услуг:

Рэнкинг МФО 1 полугодие 2023 года

2. О финансах компании

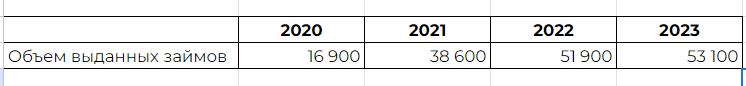

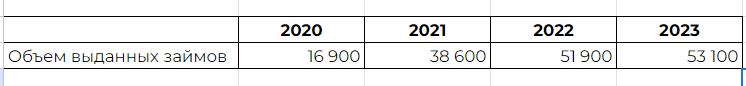

Объем выданных займов не вырос в 2023 году, как и не выросли процентные доходы. Даже, наоборот, они сократились на 13%. Прибыль за год увеличилась на 5,77%. Однако чистая прибыль показатель зыбкий, далее мы поговорим почему.

Несмотря на чистую прибыль в размере 6 млрд. руб., собственный капитал компании не вырос, так как вся она была распределена на дивиденды единственному акционеру. Это странно — если рынок растущий (по словам менеджмента), рентабельность капитала 50%, почему бы не направить прибыль в дело.

Интересный момент, что в 2023 году значительно упали оценочные резервы под кредитные убытки.

Основные показатели деятельности компании в динамике

Компания на интервью заявляет, что портфель не наращивался специально, так как были ужесточены внутренние регламенты и ставка была сделана только повторных клиентах. Это видно из отчетности и, действительно, резервов по повторным клиентам значительно ниже, чем по новым.

Статистика выдач и формирования резервов новым и повторным клиентам

Из интересного в Займере высокая невыплата по займам и высокие резервы. По статистике ЦБ средний размер NPL 90+ составляет 33-35% от кредитного портфеля, размер NPL 90+ у Займер порядка 80%.

У Займера на 31.12.2023 года кредитный портфель составляет 31 799 млн. руб., при этом дефолтные кредиты составляют 25 343 млн. руб. То есть как раз 80% от текущего портфеля. При этом создан резерв только на 72,8% — 18 450 млн. руб.

В 2023 году создали резерв на 72,8 %, в 2021 году этот показатель был 79,8%, в 2022 — 74,77%. Так общий резерв в 2023 году составляет 60,3% от просрочки, в 2020 — 70,3%. В 2020 году был коронокризис — не исключено, что связано с этим. Какую-то тенденцию выявить сложно из-за постоянных черных лебедей в стране.

Почему это важно? Получается, что компании удается в среднем вернуть 27% от дефолтных займов — это высокий показатель. Если верить отчету — это возможно.

Если же это не подтверждается, то вполне возможно досоздание резервов на 10% от дефолтных — это примерно 2 500 млн. руб.

И это в моменте снижает чистую прибыль на 2,5 млрд. руб. и собственный капитал с 11,9 млрд. руб. до 9,4 млрд. руб.

Например, Иволга в своем анализе кредитного портфеля вычитает полностью все дефолты и тогда портфель Займера снижается до примерно 7 млрд. руб., собственный капитал до 7 млрд. руб.

Представьте — из портфеля 33 млрд. руб. только 7 млрд. руб. бездефолтные (на самом деле еще меньше, так как считают просрочку только 90+ дней)

Отчет Иволги за 9 мес 2023 по МФО

Компания в 2024 году приняла дивидендную политику: выплата дивидендов 50% от чистой прибыли МСФО на ежеквартальной основе.

Потенциальная доходность за 2024 год может составить порядка: 11,2% (сам дивиденд 30 руб.). Однако надо учитывать, что дивиденды за 1 кв. 2024 уже распределены и 500 млн. руб. получил действующий акционер, это примерно 30% от ЧП от МСФО.

У компании в норме все показатели от Банка России.

Отчет Иволги за 9 мес 2023 по МФО

3. Оценка компании и сравнение с конкурентами

Параметры участия в IPO.

Сбор заявок с 5 по 11 апреля, старт торгов 12 апреля

Диапазон цены размещения 235-270 рублей за акцию

Количество акций 100 млн. штук

Капитализация составит 23,5-27 млрд руб.

Базовый размер IPO не более 3 млрд руб. (обещают без увеличения)

free-float 11%

Тикер ZAYM

Акции предложит единственный акционер, IPO в формате cash out (деньги в компанию не поступают)

По текущим параметрам бизнес оценивается в p/b= 2,27.

Оценка компании и сравнение с аналогами. Из таблицы прослеживаются явные фавориты Сбербанк и Тинькофф.

К примеру, если убрать из капитала 2,5 млрд. руб. как дополнительные резервы, то p/b может стать 2,8. Если убрать все дефолтные кредиты (как считает Иволга), то p/b повысится до 3,85.

4. Вывод о целесообразности участия в IPO

Плюсы компании:

высокий ROE

выполнение с запасом нормативов ЦБ

потенциальная дивидендная доходность 11%

Риски:

работа преимущественно в сегменте PDL, который имеет тенденцию к снижению

отсутствие роста кредитного портфеля

отсутствие роста процентных доходов

высокая просрочка по займам

низкий процент резервирования дефолтных кредитов и его снижение в 2023 году

высокая оценка p/b 2.27

ужесточение работы ЦБ по отношению к МФО

высокая конкуренция в секторе

выплата дивидендов практически 100% от чистой прибыли в 2023 году акционеру, из-за чего капитал не вырос. Скорее всего деньги нужны для развития строительного бизнеса

IPO в формате кэш аут, компания не получает деньги

Для меня больше рисков в компании, поэтому участвовать считаю нецелесообразным.

О компании и ее место на рынке микрофинансовых организаций

О финансах компании

Оценка компании и сравнение с конкурентами

Вывод о целесообразности участия в IPO

1. О компании и ее место на рынке микрофинансовых организаций

Займер – это финтех-сервис выдачи микрозаймов онлайн. Компания в основном специализируется на работе с физлицами, которым необходимы краткосрочные микрозаймы до 30 тыс.руб. сроком до 1 месяца (PDL*) и сроком до 2 месяцев (IL1-2**).

*PDL - Pay Day Loans. Это краткосрочные займы до зарплаты. Сумма выдачи PDL займов до 30 тыс. руб., срок до 1 месяца. Погашаются займы одной суммой, вместе с процентами в конце срока. Предоставляются без обеспечения.

**IL – Installment Loan. Это термин, обозначающий кредит, который погашается в рассрочку.

При этом динамика выдач займов PDL согласно статистике Банка России снижается. Именно это может объяснять, почему объем выдач у Займера не растет в 2023г. При этом в целом объемы выдач у МФО в 2023 году выросли на 22%. Получается наш эмитент не в тренде. Это минус!

В группу входят 3 компании сам Займер, Финтехробот и Дополучкино, владелец 100% (до IPO) Седов Сергей Александрович:

Цепочка владения ПАО МФК Займер

Седов С.А. также является собственником строительных компаний 👍

Компании Седова С.А.

Займер предоставляет займы компаниям учредителя, например ООО УК “АСВ”. Суммы пока не столь существенны.

Займы взаимосвязанным компаниям Займера

Компания является одним из лидеров на рынке микрофинансовых услуг:

Рэнкинг МФО 1 полугодие 2023 года

2. О финансах компании

Объем выданных займов не вырос в 2023 году, как и не выросли процентные доходы. Даже, наоборот, они сократились на 13%. Прибыль за год увеличилась на 5,77%. Однако чистая прибыль показатель зыбкий, далее мы поговорим почему.

Несмотря на чистую прибыль в размере 6 млрд. руб., собственный капитал компании не вырос, так как вся она была распределена на дивиденды единственному акционеру. Это странно — если рынок растущий (по словам менеджмента), рентабельность капитала 50%, почему бы не направить прибыль в дело.

Интересный момент, что в 2023 году значительно упали оценочные резервы под кредитные убытки.

Основные показатели деятельности компании в динамике

Компания на интервью заявляет, что портфель не наращивался специально, так как были ужесточены внутренние регламенты и ставка была сделана только повторных клиентах. Это видно из отчетности и, действительно, резервов по повторным клиентам значительно ниже, чем по новым.

Статистика выдач и формирования резервов новым и повторным клиентам

Из интересного в Займере высокая невыплата по займам и высокие резервы. По статистике ЦБ средний размер NPL 90+ составляет 33-35% от кредитного портфеля, размер NPL 90+ у Займер порядка 80%.

У Займера на 31.12.2023 года кредитный портфель составляет 31 799 млн. руб., при этом дефолтные кредиты составляют 25 343 млн. руб. То есть как раз 80% от текущего портфеля. При этом создан резерв только на 72,8% — 18 450 млн. руб.

В 2023 году создали резерв на 72,8 %, в 2021 году этот показатель был 79,8%, в 2022 — 74,77%. Так общий резерв в 2023 году составляет 60,3% от просрочки, в 2020 — 70,3%. В 2020 году был коронокризис — не исключено, что связано с этим. Какую-то тенденцию выявить сложно из-за постоянных черных лебедей в стране.

Почему это важно? Получается, что компании удается в среднем вернуть 27% от дефолтных займов — это высокий показатель. Если верить отчету — это возможно.

Если же это не подтверждается, то вполне возможно досоздание резервов на 10% от дефолтных — это примерно 2 500 млн. руб.

И это в моменте снижает чистую прибыль на 2,5 млрд. руб. и собственный капитал с 11,9 млрд. руб. до 9,4 млрд. руб.

Например, Иволга в своем анализе кредитного портфеля вычитает полностью все дефолты и тогда портфель Займера снижается до примерно 7 млрд. руб., собственный капитал до 7 млрд. руб.

Представьте — из портфеля 33 млрд. руб. только 7 млрд. руб. бездефолтные (на самом деле еще меньше, так как считают просрочку только 90+ дней)

Отчет Иволги за 9 мес 2023 по МФО

Компания в 2024 году приняла дивидендную политику: выплата дивидендов 50% от чистой прибыли МСФО на ежеквартальной основе.

Потенциальная доходность за 2024 год может составить порядка: 11,2% (сам дивиденд 30 руб.). Однако надо учитывать, что дивиденды за 1 кв. 2024 уже распределены и 500 млн. руб. получил действующий акционер, это примерно 30% от ЧП от МСФО.

У компании в норме все показатели от Банка России.

Отчет Иволги за 9 мес 2023 по МФО

3. Оценка компании и сравнение с конкурентами

Параметры участия в IPO.

Сбор заявок с 5 по 11 апреля, старт торгов 12 апреля

Диапазон цены размещения 235-270 рублей за акцию

Количество акций 100 млн. штук

Капитализация составит 23,5-27 млрд руб.

Базовый размер IPO не более 3 млрд руб. (обещают без увеличения)

free-float 11%

Тикер ZAYM

Акции предложит единственный акционер, IPO в формате cash out (деньги в компанию не поступают)

По текущим параметрам бизнес оценивается в p/b= 2,27.

Оценка компании и сравнение с аналогами. Из таблицы прослеживаются явные фавориты Сбербанк и Тинькофф.

К примеру, если убрать из капитала 2,5 млрд. руб. как дополнительные резервы, то p/b может стать 2,8. Если убрать все дефолтные кредиты (как считает Иволга), то p/b повысится до 3,85.

4. Вывод о целесообразности участия в IPO

Плюсы компании:

высокий ROE

выполнение с запасом нормативов ЦБ

потенциальная дивидендная доходность 11%

Риски:

работа преимущественно в сегменте PDL, который имеет тенденцию к снижению

отсутствие роста кредитного портфеля

отсутствие роста процентных доходов

высокая просрочка по займам

низкий процент резервирования дефолтных кредитов и его снижение в 2023 году

высокая оценка p/b 2.27

ужесточение работы ЦБ по отношению к МФО

высокая конкуренция в секторе

выплата дивидендов практически 100% от чистой прибыли в 2023 году акционеру, из-за чего капитал не вырос. Скорее всего деньги нужны для развития строительного бизнеса

IPO в формате кэш аут, компания не получает деньги

Для меня больше рисков в компании, поэтому участвовать считаю нецелесообразным.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба