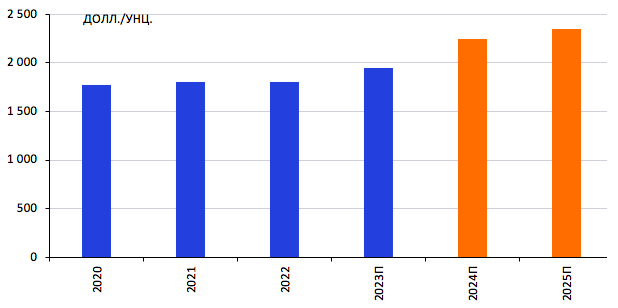

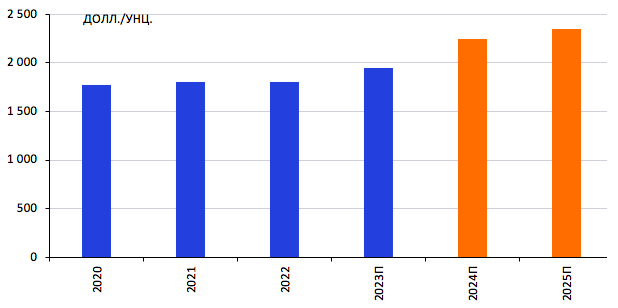

Прогноз цены

Золото: рыночная цена в среднем за год

Способствовать этому будут такие факторы, как 1) начало цикла снижения процентных ставок, 2) превышение темпов роста спроса над ростом предложения, 3) повышенный спрос центральных банков, 4) увеличение объемов ювелирного потребления.

1. Снижение процентных ставок

В настоящий момент, исходя из цен производных инструментов, привязанных к ставке ФРС, торгуемых на Чикагской товарной бирже (Chicago Mercantile Exchange, CME), рынок ожидает постепенного снижения ставки ФРС приблизительно на 150 б.п. в 2024–2025 гг.: с текущего уровня в 525–550 б.п. до 375–400 б.п. к середине 2025 г.

Ставка ФРС (нижняя граница): ожидания рынка, исходя из опционов, торгуемых на CME

Приближающийся цикл снижения ставок должен оказать дополнительную поддержку ценам на золото подобно тому, как это происходило в ходе предыдущих циклов. Среди примеров такой поддержки:

• В 2000–2023 гг., когда ставка ФРС снизилась с 6% до 1%, цена золота выросла с 250–275 долл./унц. до 350–375 долл./унц.

• В 2007–2009 гг., когда ставка снизилась с более чем 5% до уровня ниже 1%, золото подорожало с 600–700 долл./унц. до 900–1000 долл./унц.

• В 2019–2020 гг., когда ставка ФРС опустилась ниже 1% с около 2,5%, золото подорожало с 1200 долл./унц. до 1700 долл./унц.

2. Превышение роста спроса над ростом предложения

Основными источниками спроса на золото являются:

Инвестиционное потребление (47% спроса на золото в 2023 г.), которое включает такие компоненты с неоднородной динамикой, как:

Покупка центральными банками – 22% мирового потребления в 2023 г. – существенно выросла в 2022–2023 гг. по сравнению с традиционной долей в 10–15% до 2021 г.

Частное инвестиционное потребление (в форме слитков и монет) – около 25% мирового потребления в 2023 г. Эта компонента незначительно росла среднегодовыми темпами ~1% в год в течение последнего десятилетия, преимущественно из-за наличия альтернативных вариантов инвестирования.

Инвестиционное потребление биржевыми фондами, спрос на золото со стороны которых подвержен существенным колебаниям и бывает отрицательным. В 2023 г. фонды сократили вложения в золото.

Ювелирное потребление (около 46% мирового потребления в 2023 г.) снижалось в течение последнего десятилетия средним темпом 1,5% в год, на фоне умеренного роста мировой экономики и смены потребительских привычек у нового поколения;

Промышленное потребление (в основном в производстве электроники), на которое пришлось около 7% мирового потребления в 2023 г., снижалось темпами 2% в год в течение последних 10 лет на фоне появления замещающих сплавов.

Золото: потребление по направлениям

Мы ожидаем, что среднегодовые темпы роста спроса на золото составят 1–2% в год, чему будет способствовать сохранение повышенных объемов покупок центральными банками, сформировавшихся в 2022–2023 гг., и увеличение объемов потребления в ювелирной промышленности на фоне роста мировой экономики. При этом мы ожидаем сохранения темпов роста предложения золота на уровне около 1% в год, что будет означать незначительное отставание от динамики спроса и способствовать снижению профицита на рынке золота.

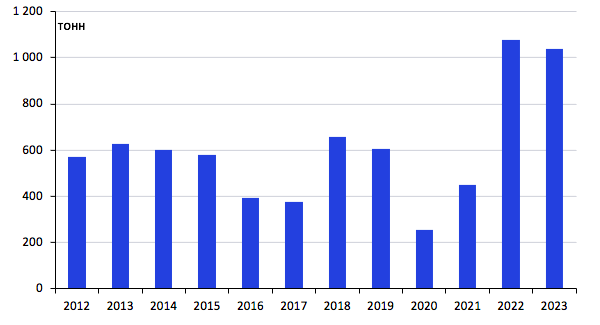

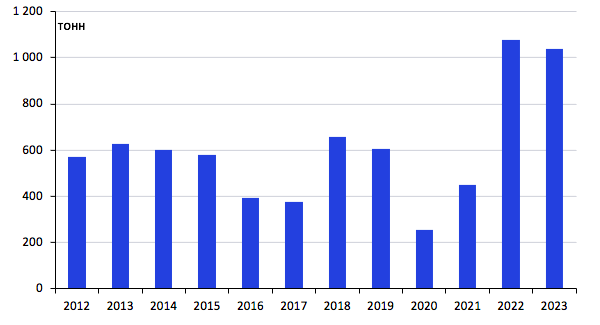

3. Повышенный уровень закупок центральными банками

Несмотря на то, что основной компонентой резервов центральных банков остаются иностранные валюты, доля золота в них растет, превысив 20% на конец 2023 г., в то время как в предыдущие годы она колебалась в пределах 10–15%. Рост этой доли происходит на фоне увеличения физических закупок золота:

• До 2021 г. объемы покупок золота центральными банками традиционно колебались в диапазоне 400–600 тонн в годи не демонстрировали существенной корреляции с уровнем цен на золото в конкретный год.

Золото: закупки мировыми центробанками

• В 2022–2023 гг. объем закупок превысил 1 тыс. тонн в год на фоне запроса на диверсификацию и спроса на защитные активы; а также ограничений со стороны США, ЕС и других развитых стран, выявивших риски доступа к традиционным резервным активам. Наиболее существенный прирост резервов в абсолютном выражении в последние три года (2021–2023 гг.) показал Китай (+250 тонн). За ним следовали Турция, Польша, Индия и Сингапур с приростом в течение этого периода в диапазоне 100–150 тонн.

• В 2024–2025 гг. закупки золота центральными банками могут закрепиться на уровне не менее 1 тыс. тонн в год. Основными источниками такого спроса, вероятно, останутся Китай, Индия, Россия и Турция, а также страны Ближнего Востока.

4. Рост ювелирного потребления

Динамика ювелирного потребления во многом определяется изменением экономической ситуации в мире. Исторические показатели роста спроса на золото и мирового ВВП демонстрируют следующие взаимосвязи:

• «Равновесный» рост ВВП с точки зрения ювелирного спроса – около 2% в год. При таких темпах роста мировой экономики ювелирный спрос на золото в среднем сохранял свою стабильность.

• Высокая чувствительность ювелирного спроса при отклонении экономического роста от «равновесного» уровня. Отклонение темпов роста мирового ВВП от среднего уровня на 1 п.п. в среднем приводило к изменению потребления золота в ювелирной промышленности не менее чем на 5 п.п. в год.

Золото: изменение потребления в ювелирном производстве и изменение мирового ВВП

Исходя из прогнозов МВФ, будущие темпы роста мировой экономики (свыше 3% в год) могут превосходить «равновесный» для потребления золота уровень (около 2% в год) не менее чем на 1 п.п. Такое превышение над «равновесным» уровнем может транслироваться в рост ювелирного потребления золота в среднем на 5% в год или более на горизонте до 2027 г.

С начала года цена золота выросла более чем на 12%, превысив 2,3 тыс. долл./унц. на фоне ожидания начала цикла снижения процентных ставок и продолжения покупок золота центральными банками. Мы ожидаем, что золото продолжит дорожать и останется на уровне не ниже 2,3 тыс. долл./унц. в течение значительной части 2024 г., преодолевая 2,4 тыс. долл./унц. в 2025 г. При этом средняя цена на золото в 2024 г. может сформироваться в диапазоне 2,2–2,3 тыс. долл./унц., а в 2025 г. – 2,3–2,4 тыс. долл./унц.

Золото: рыночная цена в среднем за год

Способствовать этому будут такие факторы, как 1) начало цикла снижения процентных ставок, 2) превышение темпов роста спроса над ростом предложения, 3) повышенный спрос центральных банков, 4) увеличение объемов ювелирного потребления.

1. Снижение процентных ставок

В настоящий момент, исходя из цен производных инструментов, привязанных к ставке ФРС, торгуемых на Чикагской товарной бирже (Chicago Mercantile Exchange, CME), рынок ожидает постепенного снижения ставки ФРС приблизительно на 150 б.п. в 2024–2025 гг.: с текущего уровня в 525–550 б.п. до 375–400 б.п. к середине 2025 г.

Ставка ФРС (нижняя граница): ожидания рынка, исходя из опционов, торгуемых на CME

Приближающийся цикл снижения ставок должен оказать дополнительную поддержку ценам на золото подобно тому, как это происходило в ходе предыдущих циклов. Среди примеров такой поддержки:

• В 2000–2023 гг., когда ставка ФРС снизилась с 6% до 1%, цена золота выросла с 250–275 долл./унц. до 350–375 долл./унц.

• В 2007–2009 гг., когда ставка снизилась с более чем 5% до уровня ниже 1%, золото подорожало с 600–700 долл./унц. до 900–1000 долл./унц.

• В 2019–2020 гг., когда ставка ФРС опустилась ниже 1% с около 2,5%, золото подорожало с 1200 долл./унц. до 1700 долл./унц.

2. Превышение роста спроса над ростом предложения

Основными источниками спроса на золото являются:

Инвестиционное потребление (47% спроса на золото в 2023 г.), которое включает такие компоненты с неоднородной динамикой, как:

Покупка центральными банками – 22% мирового потребления в 2023 г. – существенно выросла в 2022–2023 гг. по сравнению с традиционной долей в 10–15% до 2021 г.

Частное инвестиционное потребление (в форме слитков и монет) – около 25% мирового потребления в 2023 г. Эта компонента незначительно росла среднегодовыми темпами ~1% в год в течение последнего десятилетия, преимущественно из-за наличия альтернативных вариантов инвестирования.

Инвестиционное потребление биржевыми фондами, спрос на золото со стороны которых подвержен существенным колебаниям и бывает отрицательным. В 2023 г. фонды сократили вложения в золото.

Ювелирное потребление (около 46% мирового потребления в 2023 г.) снижалось в течение последнего десятилетия средним темпом 1,5% в год, на фоне умеренного роста мировой экономики и смены потребительских привычек у нового поколения;

Промышленное потребление (в основном в производстве электроники), на которое пришлось около 7% мирового потребления в 2023 г., снижалось темпами 2% в год в течение последних 10 лет на фоне появления замещающих сплавов.

Золото: потребление по направлениям

Мы ожидаем, что среднегодовые темпы роста спроса на золото составят 1–2% в год, чему будет способствовать сохранение повышенных объемов покупок центральными банками, сформировавшихся в 2022–2023 гг., и увеличение объемов потребления в ювелирной промышленности на фоне роста мировой экономики. При этом мы ожидаем сохранения темпов роста предложения золота на уровне около 1% в год, что будет означать незначительное отставание от динамики спроса и способствовать снижению профицита на рынке золота.

3. Повышенный уровень закупок центральными банками

Несмотря на то, что основной компонентой резервов центральных банков остаются иностранные валюты, доля золота в них растет, превысив 20% на конец 2023 г., в то время как в предыдущие годы она колебалась в пределах 10–15%. Рост этой доли происходит на фоне увеличения физических закупок золота:

• До 2021 г. объемы покупок золота центральными банками традиционно колебались в диапазоне 400–600 тонн в годи не демонстрировали существенной корреляции с уровнем цен на золото в конкретный год.

Золото: закупки мировыми центробанками

• В 2022–2023 гг. объем закупок превысил 1 тыс. тонн в год на фоне запроса на диверсификацию и спроса на защитные активы; а также ограничений со стороны США, ЕС и других развитых стран, выявивших риски доступа к традиционным резервным активам. Наиболее существенный прирост резервов в абсолютном выражении в последние три года (2021–2023 гг.) показал Китай (+250 тонн). За ним следовали Турция, Польша, Индия и Сингапур с приростом в течение этого периода в диапазоне 100–150 тонн.

• В 2024–2025 гг. закупки золота центральными банками могут закрепиться на уровне не менее 1 тыс. тонн в год. Основными источниками такого спроса, вероятно, останутся Китай, Индия, Россия и Турция, а также страны Ближнего Востока.

4. Рост ювелирного потребления

Динамика ювелирного потребления во многом определяется изменением экономической ситуации в мире. Исторические показатели роста спроса на золото и мирового ВВП демонстрируют следующие взаимосвязи:

• «Равновесный» рост ВВП с точки зрения ювелирного спроса – около 2% в год. При таких темпах роста мировой экономики ювелирный спрос на золото в среднем сохранял свою стабильность.

• Высокая чувствительность ювелирного спроса при отклонении экономического роста от «равновесного» уровня. Отклонение темпов роста мирового ВВП от среднего уровня на 1 п.п. в среднем приводило к изменению потребления золота в ювелирной промышленности не менее чем на 5 п.п. в год.

Золото: изменение потребления в ювелирном производстве и изменение мирового ВВП

Исходя из прогнозов МВФ, будущие темпы роста мировой экономики (свыше 3% в год) могут превосходить «равновесный» для потребления золота уровень (около 2% в год) не менее чем на 1 п.п. Такое превышение над «равновесным» уровнем может транслироваться в рост ювелирного потребления золота в среднем на 5% в год или более на горизонте до 2027 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба