16 апреля 2024 Pro Finance Service

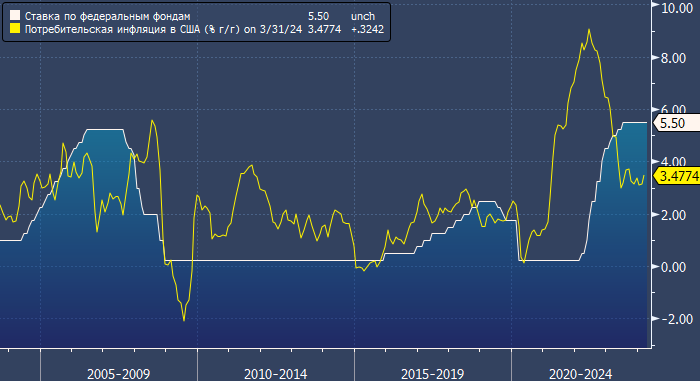

Если экономика США сохранит устойчивость, а инфляция закрепится на уровне 2,5% или выше, существует реальный риск того, что FOMC возобновит повышение процентных ставок к началу следующего года, а к середине 2025 года они достигнут 6,5%, пишут стратеги UBS.

Сочетание высоких темпов роста экономики США вкупе с устойчивой инфляцией в стране повышает вероятность того, что Федеральная резервная система повысит, а не понизит процентные ставки, в результате чего стоимость заимствований в следующем году достигнет 6,5%. Об этом пишут стратеги UBS Group.

Базовый сценарий банка предполагает два снижения процентных ставок в США в этом году, однако UBS теперь видит растущую вероятность того, что инфляция не сможет снизиться до целевого уровня ФРС. Это побудит регулятор повысить процентные ставки, что спровоцирует масштабную распродажу американских облигаций и акций. Рынки уже заметно сократили ожидания по масштабам снижения процентных ставок в США в этом году, поскольку последние макроэкономические данные продемонстрировали удивительную устойчивой крупнейшей экономики мира.

«Если экономика США сохранит устойчивость, а инфляция закрепится на уровне 2,5% или выше, существует реальный риск того, что FOMC возобновит повышение процентных ставок к началу следующего года, а к середине 2025 года они достигнут уровня 6,5%« — говорится в анализе стратегов UBS Джонатана Пингла и Бхану Бавея.

По их словам, в настоящее время инвесторы находятся на ранней стадии обеспокоенности тем, что экономика США показывает слишком сильную динамику. В сценарии высокой инфляции долговой рынок ждет новая распродажа трежерис и расширение кредитных спредов, а на рынке акций мы увидим резкое сокращение мультипликаторов, прогнозируют эксперты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба