Варианты для российского инвестора

В 2024 году цены на золото трижды переписывали исторический максимум.

Мировые центробанки скупают драгоценный металл рекордными темпами, а инвесторы ищут для своих денег тихую гавань. И все это на фоне падения мировой добычи.

Большинство аналитиков сходятся во мнении, что мы стоим на пороге нового суперцикла в золоте. Расскажу, как на этом можно заработать.

Зачем золото в портфеле инвестора

Золото исторически считается инструментом защиты от инфляции и геополитической напряженности, и включение его в портфель улучшает результаты при долгосрочном инвестировании. Разнообразие активов снижает общий уровень риска, а так как у золота нулевая корреляция с акциями и слабая с облигациями, портфели с ним в составе оказываются стабильнее.

Чтобы не быть голословным, я протестировал историческую доходность двух портфелей с 2000 года. Первый — классический портфель «60/40», в котором 60% приходится на акции США и 40% — на облигации США. Второй — портфель, в котором 55% акций США, 35% облигаций США и 10% золота. За 24 года второй портфель оказался более доходным: 6,75% годовых против 6,37%. Более того, портфель с золотом в составе оказался менее волатильным: максимальная просадка составила 27% — против 30,7% у классического «60/40».

Сразу оговорюсь, что в материале я практически не использую рублевую стоимость золота, чтобы не допустить искажений. Дело в том, что мировые цены на металл измеряются в долларах, а пересчет на рубли всегда включает курсовую разницу. По этой же причине доходность золота мы будем оценивать и сравнивать именно с долларовыми инструментами.

Результат тестирования портфелей с 2000 по 2024

Сильнее всего золото, как правило, дорожает в периоды геополитической напряженности. Например, в феврале — марте 2022 года цены подскочили на 15%, а в октябре 2023, после эскалации на Ближнем Востоке, рост превысил 10% за две недели. Это подтверждает статус золота как актива-убежища.

Кроме того, оно обычно сохраняет свою покупательную способность в условиях роста инфляции. Согласно исследованию World Gold Council, с 1974 по 2008 год было восемь лет, когда инфляция в США поднималась выше 5%. В эти периоды цены на золото росли в среднем на 14,9% в годовом исчислении. С 2020 по 2023 год на фоне роста инфляции в мире стоимость золота выросла на 40%.

Таким образом, добавление золота в портфель снижает его волатильность и повышает доходность в периоды экономической и политической нестабильности.

Что происходит с золотодобычей и почему растут цены

Мировой спрос на золото по итогам 2023 года вырос на 3% — до 4899 тонн. Мировое производство увеличилось при этом всего на 1% — до 3644,4 тонны.

Из-за дисбаланса спроса и предложения цены на золото растут. В 2023 они прибавили 14%, а с начала 2024 — еще 11%. Только в этом году золото уже трижды обновило исторический максимум в цене. Последний раз — 20 мая, когда унция стоила 2450,1 $.

Структура мирового спроса на золото в 2023 году, тонн

В текущем росте цен нельзя выделить какой-то один фактор: этому способствовал целый комплекс причин.

Агрессивные покупки центробанков. Спрос на золото со стороны центральных банков мира постепенно рос с 2013 года, но в последние годы объемы покупок увеличиваются наиболее динамично. В 2022 и 2023 центральные банки покупали более 1000 тонн в год, что в два с лишним раза превышает показатели предыдущих двух лет.

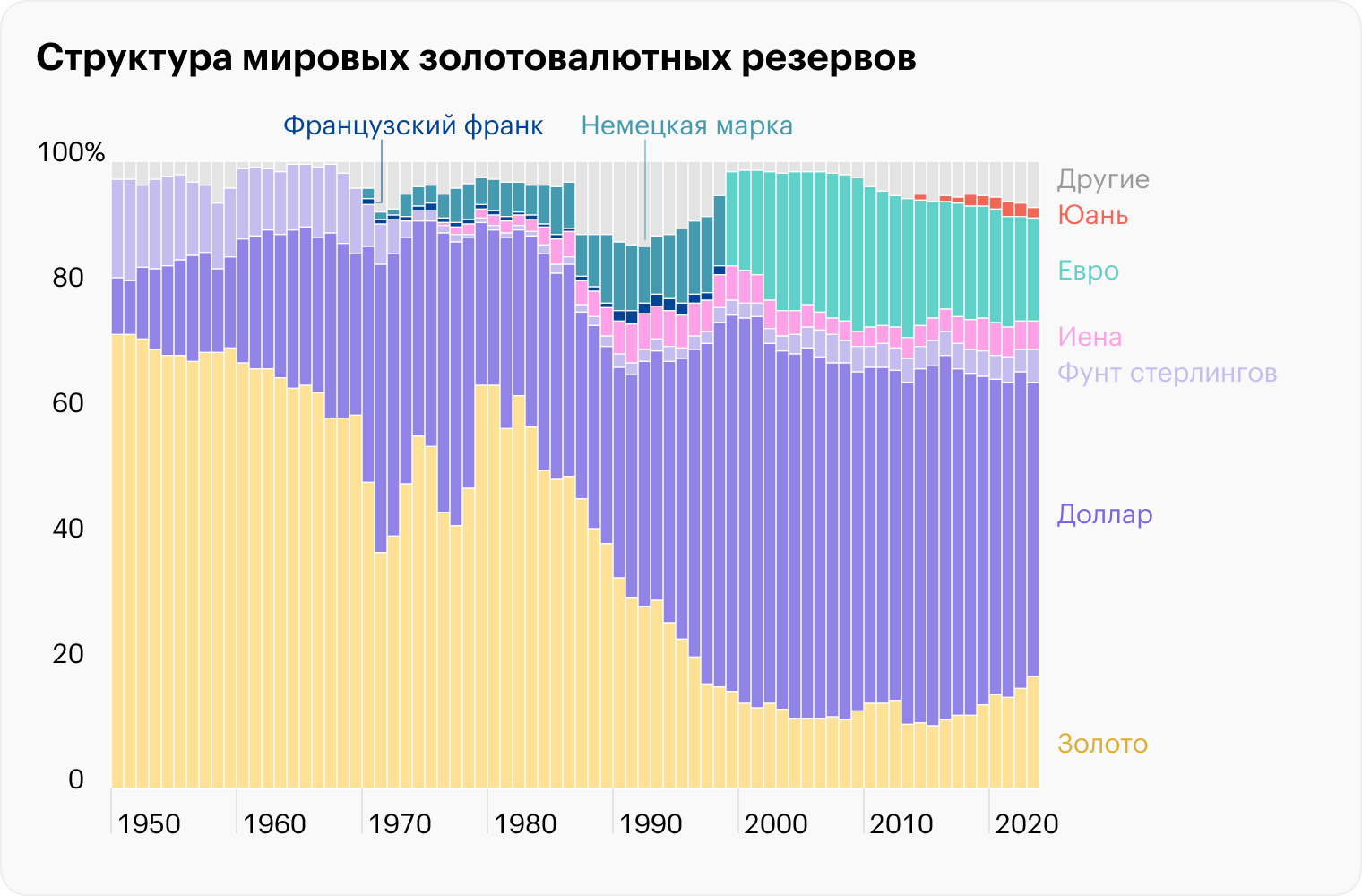

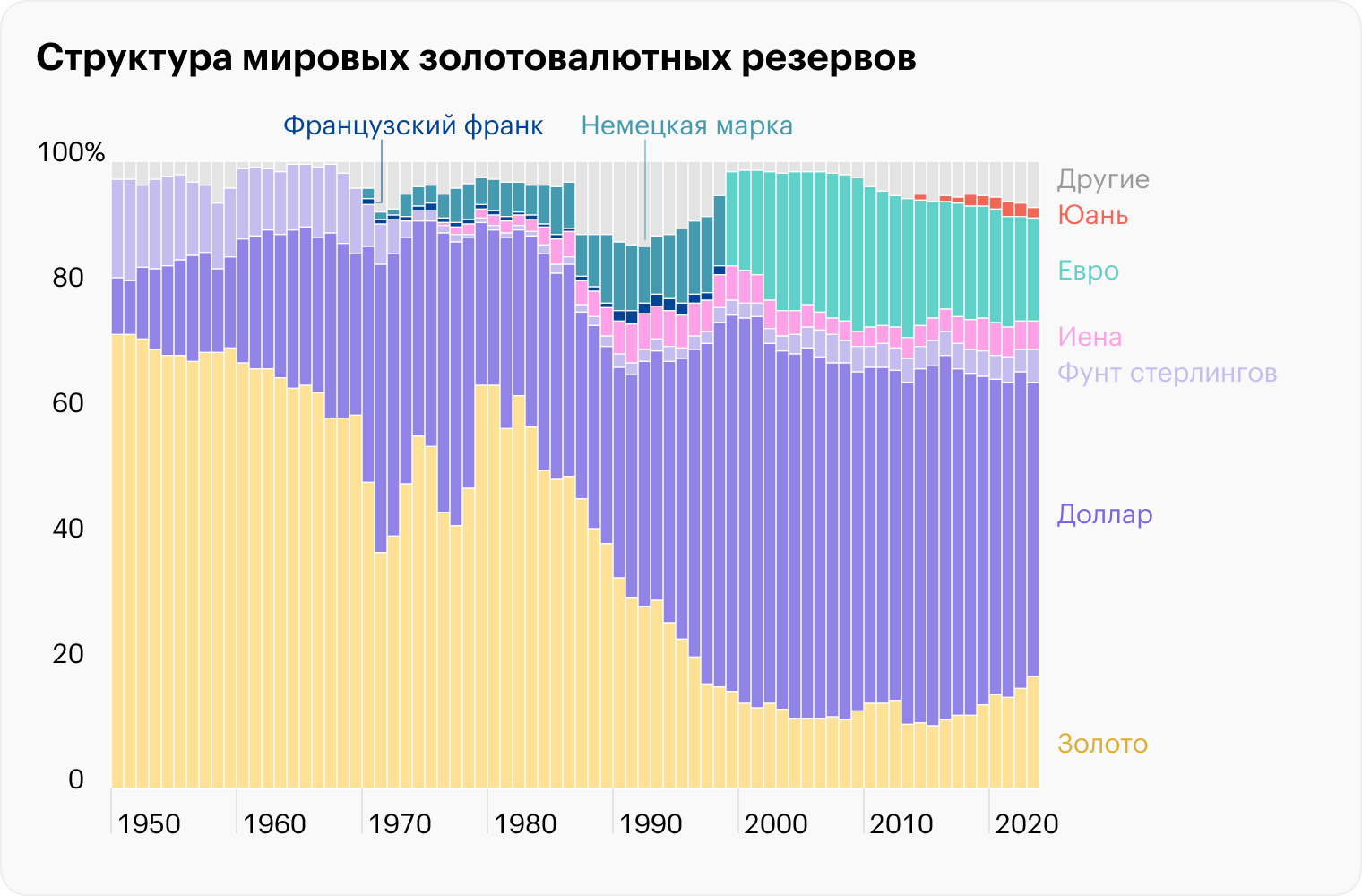

В результате по итогам 2023 года доля золота в резервах мировых центральных банков превысила долю евро. За 10 лет она выросла уже почти вдвое и приближается к 20%. А доля доллара упала с 60% в 2000 году до 48% в 2023.

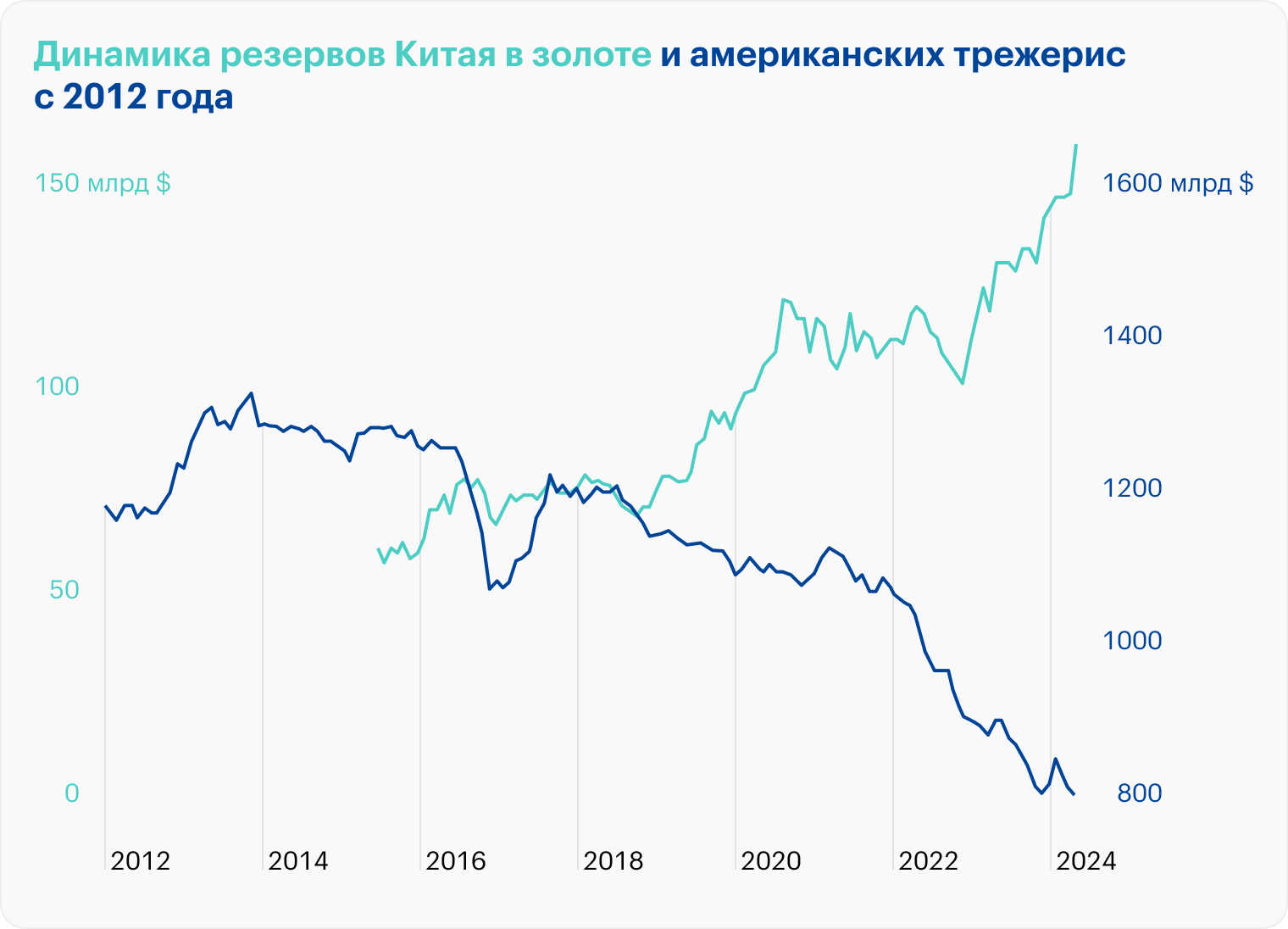

Самым активным покупателем по итогам 2023 года стал Китай, добавив в свои резервы 225 тонн золота, — это наибольший объем покупок для страны с 1977 года. Запасы золота в резервах КНР достигли 2235 тонн, или 4,3% общих золотовалютных резервов мира. Еще в 2019 году эта доля была на уровне 2,9%. За первый квартал 2024 года Китай официально закупил уже 189 тонн золота, а объем неофициальных покупок оценивается в 543 тонны.

Другими крупными покупателями золота в последние два года были Турция, Индия, Польша и Сингапур. По словам Франциско Бланча, руководителя глобального исследования сырьевых товаров и деривативов в BofA Securities, заморозка валютных резервов российского ЦБ заставила многие центральные банки переосмыслить вопрос о том, какие активы им следует держать в резервах.

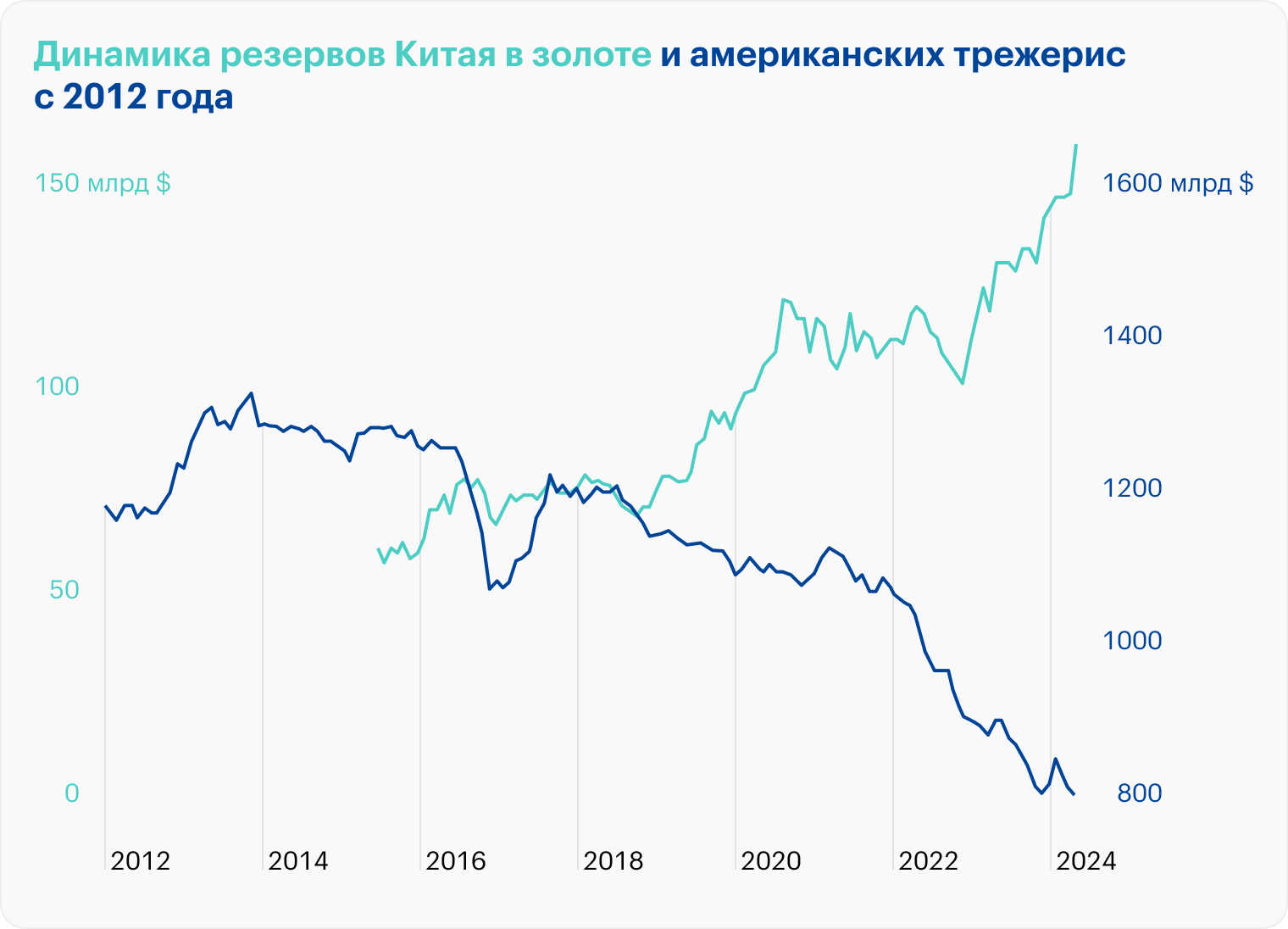

Вложения КНР в американский госдолг сократились до самого низкого уровня за десятилетие — до 767 млрд долларов, хотя в начале 2022 года Народный банк Китая хранил в американских облигациях более триллиона.

Сложности в добыче. За последнее десятилетие золотодобывающий сектор столкнулся с целым рядом проблем: выросли производственные расходы, истощаются запасы, а инвестиций вливается недостаточно: западные золотодобывающие компании предпочитают выплачивать дивиденды и проводить обратный выкуп акций вместо расширения добывающих мощностей.

Бюджеты на геолого-разведочные работы сократились на 50% в сравнении с пиковыми значениями 2012 года, в то время как дивидендные выплаты среди крупнейших золотодобывающих компаний мира выросли в разы. Например, Newmont Mining с 2020 по 2022 увеличила размер выплат в три раза — с 14 до 55 центов на акцию. Barrick Gold удвоила дивиденды в 2022 году и объявила обратный выкуп на миллиард долларов.

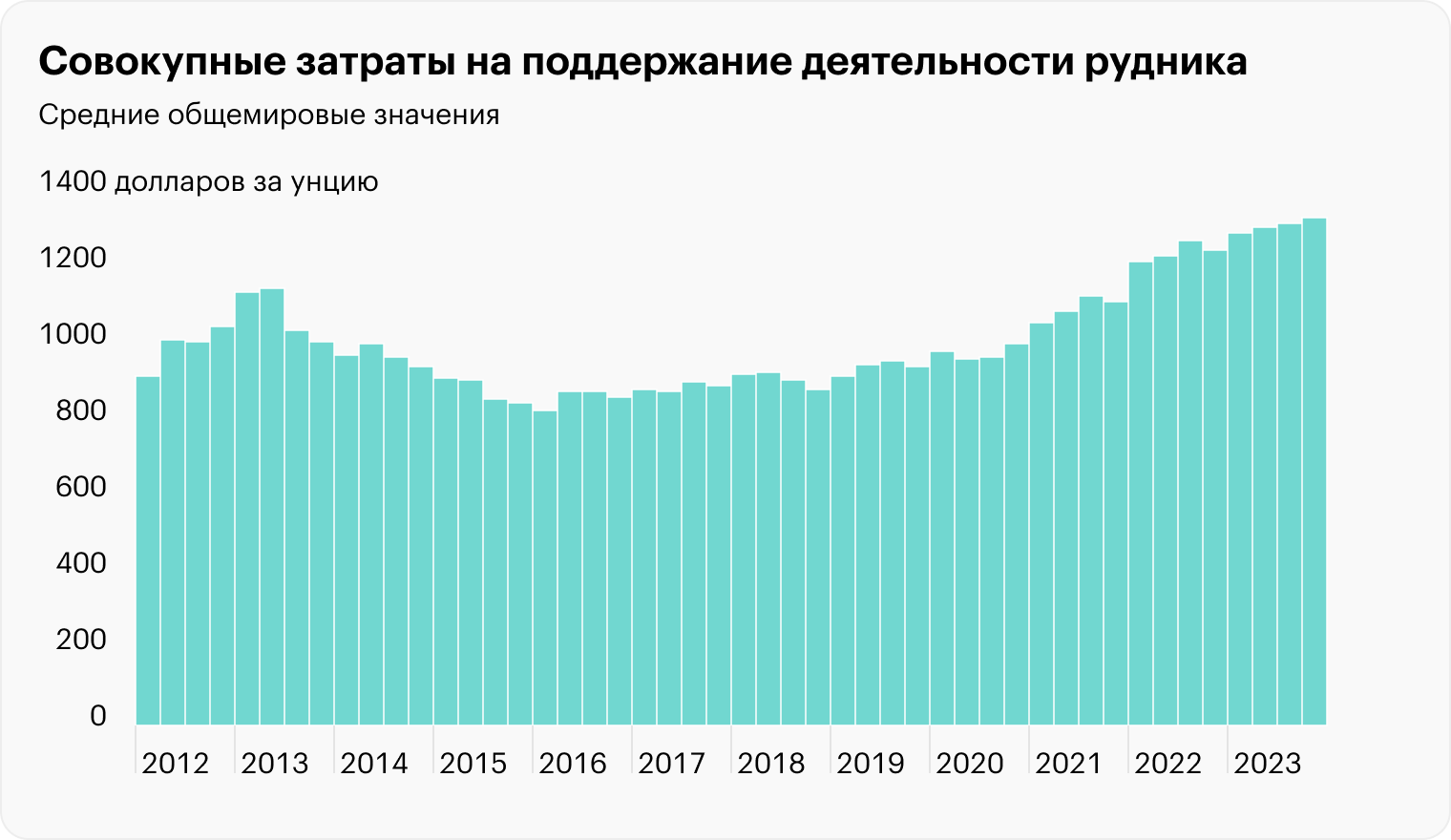

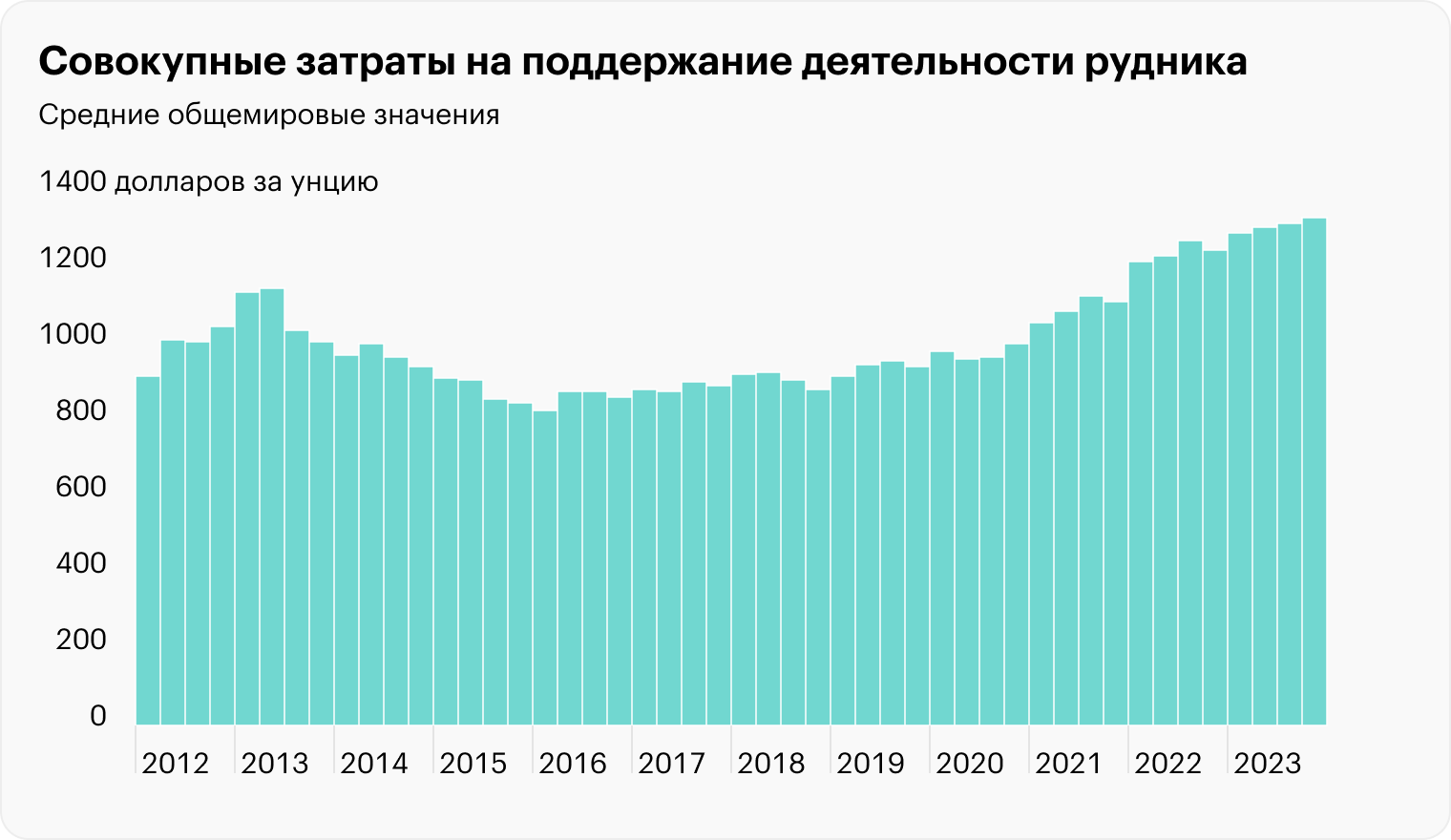

Из-за сокращения инвестиций в разведку пригодные для разработки запасы золота снижаются, а качество этих запасов ухудшается, что в итоге ведет к росту затрат на добычу. Важнейший показатель в горнодобывающей индустрии, AISC — совокупные затраты на поддержание деятельности рудника, — вырос на 30% с 2020 года, превысив 1300 $. В четвертом квартале 2023 Barrick Gold сообщила о самом резком квартальном росте AISC — на 8,7%, до 1364 $ за унцию. А у компании Newmont в это же время показатель вырос на 4,1%, до 1485 $ за унцию.

Для сравнения: показатель AISC у российского «Полюса» — один из самых низких в мире. По итогам 2023 года он составил 754 $ за унцию, опустившись за год на 23%. В России золото в основном разрабатывается открытым способом, а руда характеризуется высоким содержанием драгметалла, потому и себестоимость добычи заметно ниже среднемировой.

Россия входит в тройку крупнейших стран-золотодобытчиков в мире. А лидерство здесь у Китая. По итогам 2023 там добыли 370 тонн золота. При этом китайцы истощают свои ресурсы быстрыми темпами.

Разведанные запасы золота в КНР составляют 3 тысячи тонн по состоянию на конец 2023 года. Большие объемы добычи ведут к снижению качества руды и удорожанию производства.

Страны — лидеры по добыче и запасам золота в 2023 году, тонн

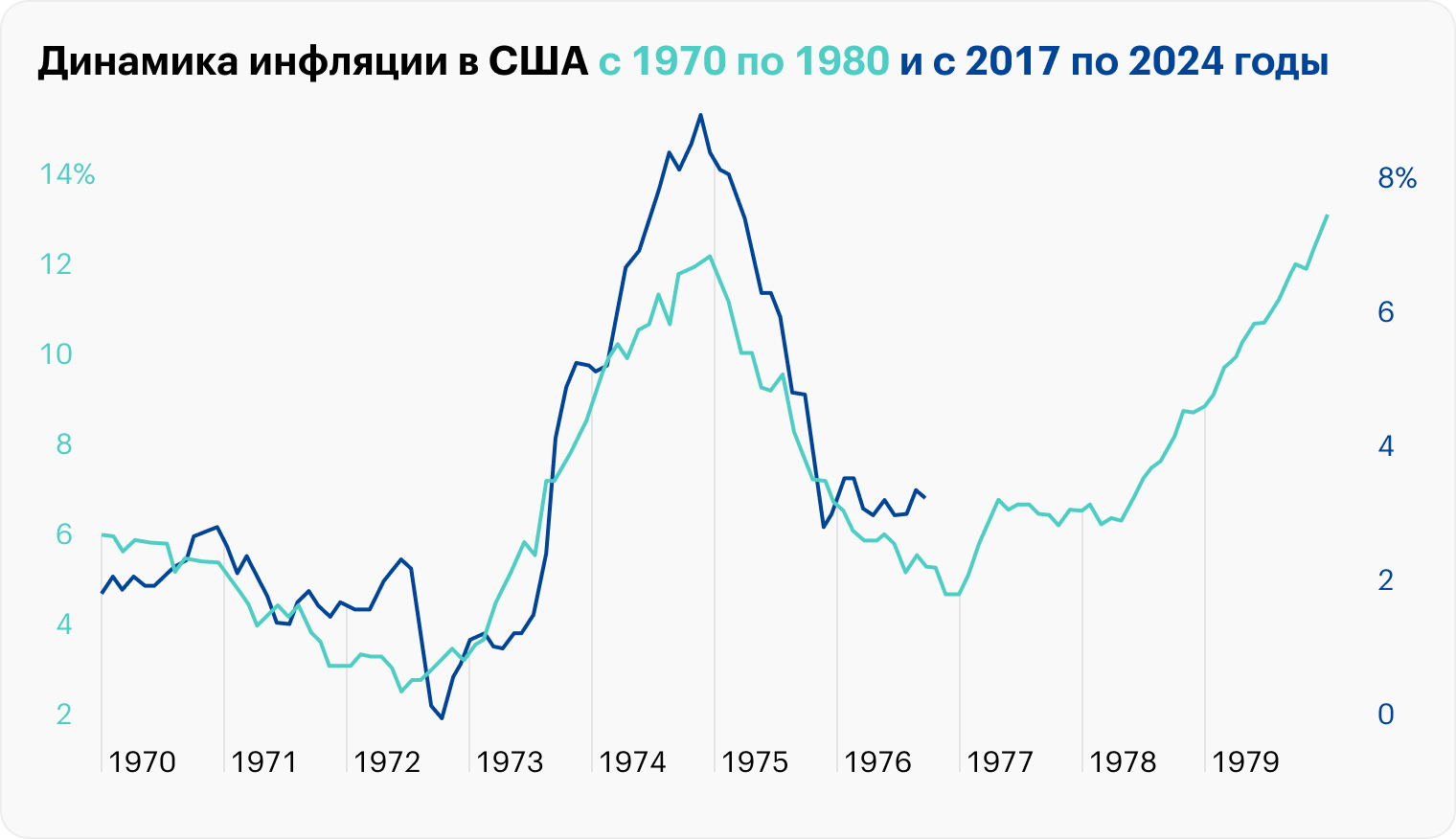

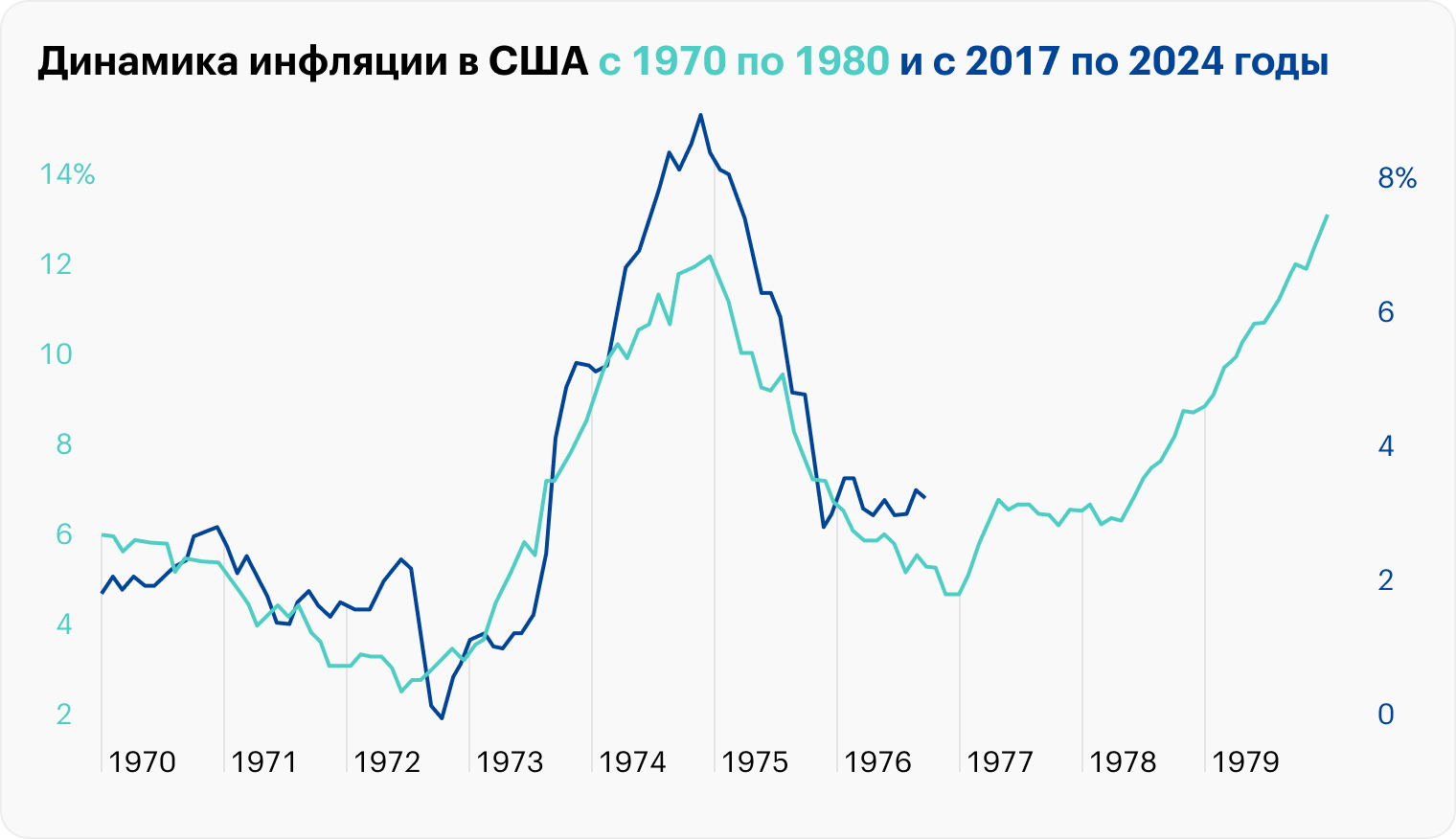

Высокая инфляция. Рост потребительских цен — это еще один драйвер удорожания золота. В драгметаллах инвесторы защищают свои сбережения от инфляции. В США ее пока не удается победить, и исторический опыт подсказывает, что эта борьба может растянуться еще на годы.

С 1970 по 1982 Штаты пережили три волны инфляции, которая на своем пике в марте 1980 года достигала 14,8%. ФРС опасается повторения этого сценария и удерживает ставку на высоком уровне. В конце 2023 года аналитики ожидали, что цикл понижения ставок в США начнется во втором квартале, но сейчас эти ожидания смещаются на третий-четвертый квартал.

С 1970 по 1980 год золото пережило самый сильный рост за всю историю, поднявшись в цене на 1845% — с 35 до 681,5 $ за унцию. Тогда кроме инфляции важными движущими силами этого роста стали отмена Бреттон-Вудского соглашения и отказ США менять доллары на золото по фиксированному курсу. Это вызвало переоценку сырьевых товаров, которые торговались за доллары, и дополнительный скачок инфляции.

Опасения роста цен в США основаны на динамике за последний год: существенного прогресса в снижении инфляции нет, с июня 2023 она держится выше 3% при целевом уровне в 2%. Более того, во втором полугодии 2024 показатель будет сравниваться с низкой базой прошлого года, а значит, мы можем увидеть новую волну роста. Признаки этого уже есть: по итогам апреля индекс расходов на личное потребление (PCE), который считают ориентиром для ФРС в оценке инфляции, показал рост месяц к месяцу на 0,26%, хотя в 2023 средний рост составлял 0,22%.

Напряженная геополитика. Как уже было сказано, золото — традиционный актив-убежище при геополитических потрясениях, а их в мире сейчас достаточно.

Продолжающийся украинский конфликт, растущая напряженность на Ближнем Востоке между Израилем и ХАМАС, возможное обострение борьбы за Тайвань — все это несет серьезные геополитические и экономические риски. Например, в результате обстрела судов в Красном море трафик через Суэцкий канал упал на 70% (сайт недоступен из РФ), а судоходные компании вынуждены отправлять грузы по более длинному и более дорогому маршруту через ЮАР. Это оказывает негативное влияние на мировую экономику и поддерживает рост инфляции: через Суэц проходило 12% мировых поставок нефти и 10% морской торговли.

В случае эскалации вокруг Тайваня могут остановить производство на фабриках TSMC, что вызовет глобальный полупроводниковый кризис, который может привести к сокращению вычислительных мощностей по всему миру на 40%. Производство процессоров для персональных компьютеров, включая чипы Apple, сократится на 30%. Развертывание сетей 5G остановится почти полностью.

О том, что эти сценарии рассматриваются как вполне реалистичные, говорит риторика бизнеса. Нидерландская ASML — крупнейший производитель современного оборудования для производства чипов — заявила, что может удаленно отключить свои машины, работающие на заводах TSMC, если Китай решит «захватить» производство. Дефицит чипов неизбежно приведет к росту инфляции и разрыву цепочек поставок.

Все это служит попутным ветром для цен на золото.

Как на этом заработать

У инвесторов из России есть множество способов заработать на росте котировок золота. Разберем их детальнее.

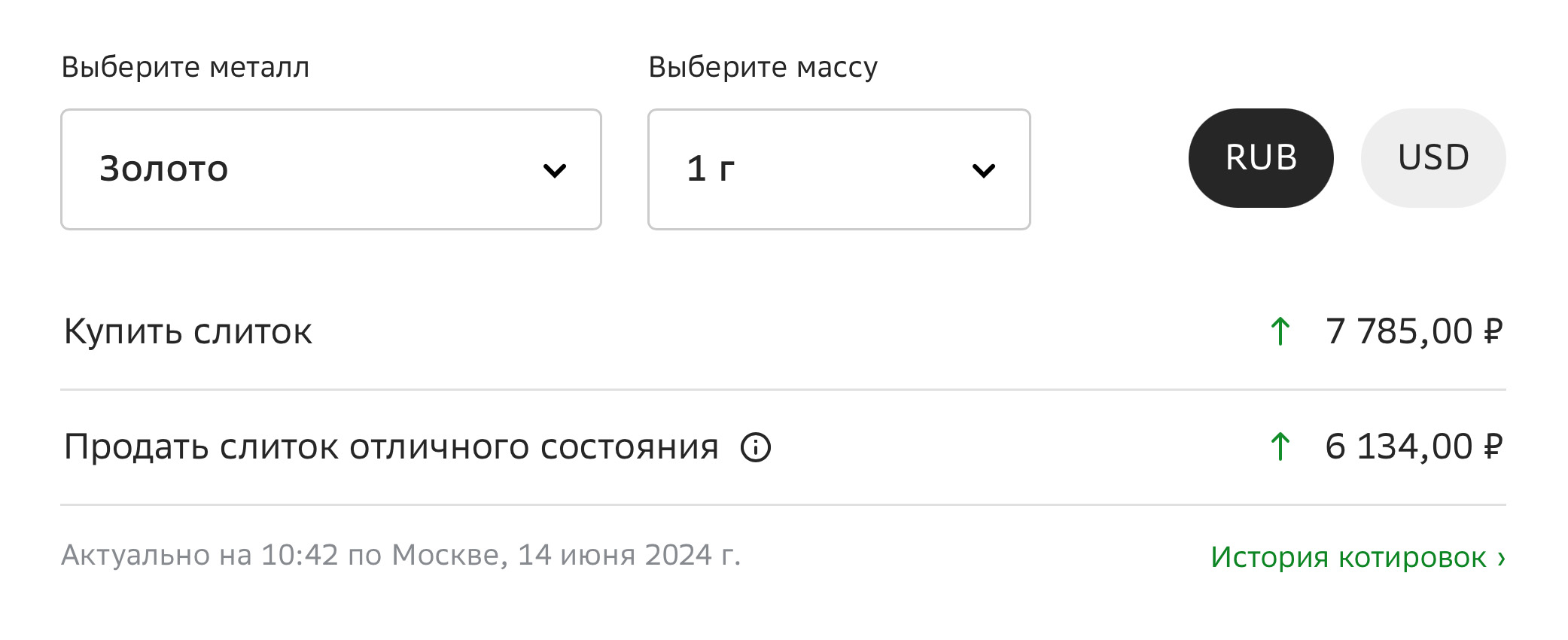

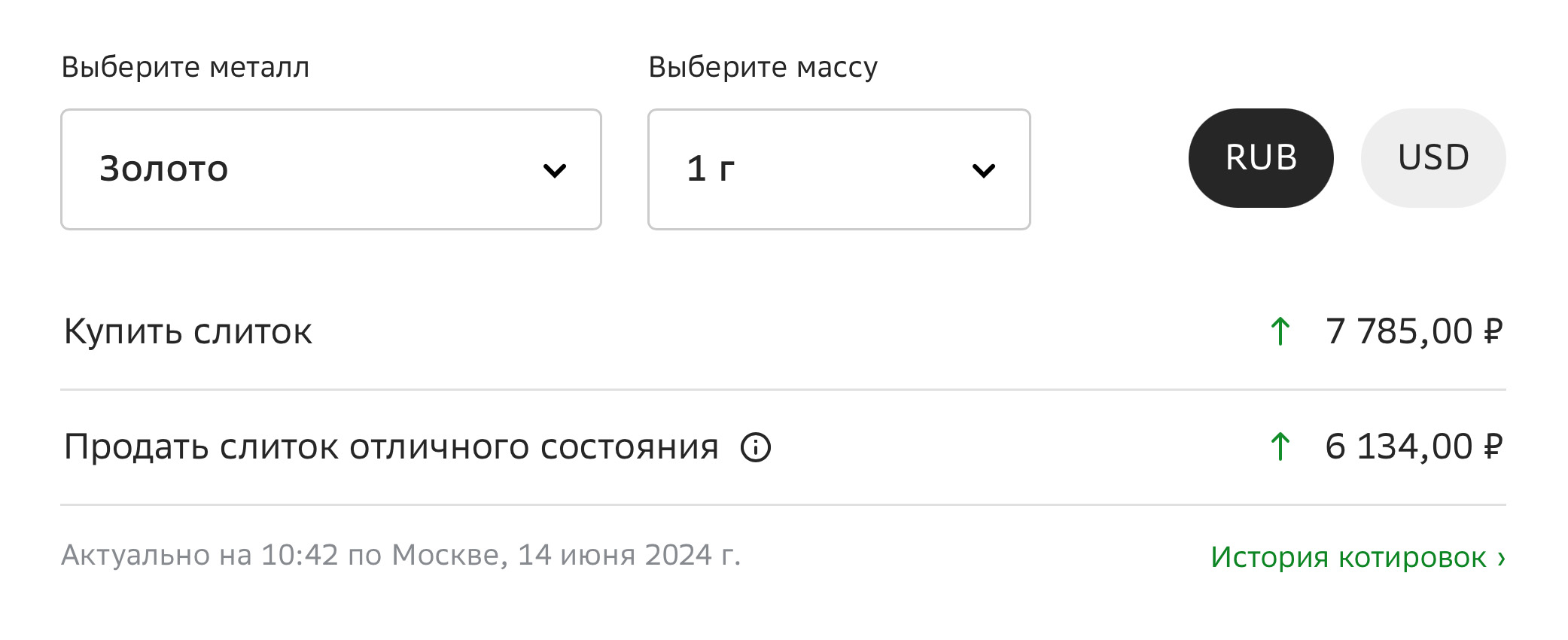

Слитки и монеты. Это простой и понятный способ вложений в драгоценный металл. Физическое владение — огромный плюс на случай закрытия биржевых рынков. Если вы всерьез рассматриваете вариант глобального геополитического конфликта, в результате которого вся банковская и биржевая инфраструктура перестанет работать, то золото в слитках — вариант для вас. Но ценовые условия тут не самые привлекательные: разница между стоимостью покупки и продажи достигает 25%, поэтому поспекулировать, покупая и продавая слитки, точно не получится. Например, 14 июня можно было купить грамм золота в Сбере за 7785 ₽, а продать его же — за 6134 ₽.

Стоимость грамма золота в Сбере 14 июня 2024 года. Источник: Сбербанк

Акции золотодобывающих компаний. Не сказать, что это прямая инвестиция в золото, но на корреляцию котировок все же рассчитывать можно.

При этом важно помнить, что у золотодобывающего бизнеса есть свои драйверы роста и падения. Например, с начала 2024 года цены на золото выросли на 11%, а акции Newmont Mining прибавили только 6%, то есть отстали почти в два раза.

Использовать акции золотодобытчиков стоит в моменты резких отклонений от цен на золото при условии, что у компаний все хорошо в бизнесе. Но если в делах проблемы, то котировкам не помогут даже растущие цены на драгоценный металл. Например, в конце 2023 года акции «Полюса» сильно отстали от цен на золото, а с января по апрель росли опережающими темпами, показав по итогам четырех месяцев лучшую динамику в сравнении с золотом.

Золотые облигации «Селигдара». Это бумага, доход по которой привязан к цене на золото в рублях. Номинал облигации — грамм золота в рублевом эквиваленте. Сколько будет стоить золото к моменту погашения, таким и будет номинал. Дополнительно выплачиваются четыре купонных платежа в течение года. На Мосбирже доступны два выпуска золотых облигаций «Селигдара» с погашением в 2028 (RU000A1062M5) и 2030 (RU000A106XD7). Купон — 5,5% годовых.

21 июня компания размещает третий выпуск золотых облигаций с погашением в 2029 году, ежеквартальным купоном и фиксированной ставкой 5,5% годовых.

Плюс этого инструмента очевиден: дополнительно к удорожанию золота инвестор получает купонный доход. Риск — в надежности эмитента. Если компания не сможет платить по облигациям, инвестор потеряет деньги. Но «Селигдар» — один из крупнейших золотодобытчиков в России, который также добывает серебро и медь, и он единственный производитель рудного олова в стране. Рейтинговое агентство «Эксперт РА» в ноябре 2023 года подтвердило рейтинг «Селигдара» на уровне ruA+.

Фонды на золото. Они доступны каждому инвестору, даже с очень маленьким капиталом. Например, акция фонда «Тинькофф золото» (TGLD) стоит 8,5 ₽, а акция «ВИМ Фонд золото» (GOLD) — всего 1,7 ₽. Но важно помнить о комиссионных за управление фондом, которые достигают 1% годовых и негативно влияют на итоговый результат. Большинство фондов, по сути, просто перепродают биржевое золото, которое торгуется на Мосбирже и доступно для покупки любым инвестором. Поэтому использование этого инструмента имеет смысл только для инвесторов с маленькими портфелями.

Золото в рублях на Мосбирже. А вот здесь уже комиссий за управление нет. И спред, то есть разница между покупкой и продажей, минимален. Актив торгуется в точном соответствии с мировыми ценами, продается в рублях и соответствует грамму золота в хранилищах НКЦ. Искать биржевое золото нужно в приложении вашего брокера по тикеру GLDRUB_TOM. Именно его покупают многие фонды в свои портфели.

Что в итоге

Золото — это валютный актив, и, покупая его, вы формируете валютную часть портфеля. Даже если это золото, торгуемое за рубли, или золотая облигация «Селигдара», или фонд на золото — это все равно актив, привязанный не только к стоимости металла, но и к курсу доллара. В условиях скромного выбора инструментов для валютных вложений золото дает возможность россиянам диверсифицировать портфель и ждать роста своих инвестиций в будущем.

В 2024 году цены на золото трижды переписывали исторический максимум.

Мировые центробанки скупают драгоценный металл рекордными темпами, а инвесторы ищут для своих денег тихую гавань. И все это на фоне падения мировой добычи.

Большинство аналитиков сходятся во мнении, что мы стоим на пороге нового суперцикла в золоте. Расскажу, как на этом можно заработать.

Зачем золото в портфеле инвестора

Золото исторически считается инструментом защиты от инфляции и геополитической напряженности, и включение его в портфель улучшает результаты при долгосрочном инвестировании. Разнообразие активов снижает общий уровень риска, а так как у золота нулевая корреляция с акциями и слабая с облигациями, портфели с ним в составе оказываются стабильнее.

Чтобы не быть голословным, я протестировал историческую доходность двух портфелей с 2000 года. Первый — классический портфель «60/40», в котором 60% приходится на акции США и 40% — на облигации США. Второй — портфель, в котором 55% акций США, 35% облигаций США и 10% золота. За 24 года второй портфель оказался более доходным: 6,75% годовых против 6,37%. Более того, портфель с золотом в составе оказался менее волатильным: максимальная просадка составила 27% — против 30,7% у классического «60/40».

Сразу оговорюсь, что в материале я практически не использую рублевую стоимость золота, чтобы не допустить искажений. Дело в том, что мировые цены на металл измеряются в долларах, а пересчет на рубли всегда включает курсовую разницу. По этой же причине доходность золота мы будем оценивать и сравнивать именно с долларовыми инструментами.

Результат тестирования портфелей с 2000 по 2024

Сильнее всего золото, как правило, дорожает в периоды геополитической напряженности. Например, в феврале — марте 2022 года цены подскочили на 15%, а в октябре 2023, после эскалации на Ближнем Востоке, рост превысил 10% за две недели. Это подтверждает статус золота как актива-убежища.

Кроме того, оно обычно сохраняет свою покупательную способность в условиях роста инфляции. Согласно исследованию World Gold Council, с 1974 по 2008 год было восемь лет, когда инфляция в США поднималась выше 5%. В эти периоды цены на золото росли в среднем на 14,9% в годовом исчислении. С 2020 по 2023 год на фоне роста инфляции в мире стоимость золота выросла на 40%.

Таким образом, добавление золота в портфель снижает его волатильность и повышает доходность в периоды экономической и политической нестабильности.

Что происходит с золотодобычей и почему растут цены

Мировой спрос на золото по итогам 2023 года вырос на 3% — до 4899 тонн. Мировое производство увеличилось при этом всего на 1% — до 3644,4 тонны.

Из-за дисбаланса спроса и предложения цены на золото растут. В 2023 они прибавили 14%, а с начала 2024 — еще 11%. Только в этом году золото уже трижды обновило исторический максимум в цене. Последний раз — 20 мая, когда унция стоила 2450,1 $.

Структура мирового спроса на золото в 2023 году, тонн

В текущем росте цен нельзя выделить какой-то один фактор: этому способствовал целый комплекс причин.

Агрессивные покупки центробанков. Спрос на золото со стороны центральных банков мира постепенно рос с 2013 года, но в последние годы объемы покупок увеличиваются наиболее динамично. В 2022 и 2023 центральные банки покупали более 1000 тонн в год, что в два с лишним раза превышает показатели предыдущих двух лет.

В результате по итогам 2023 года доля золота в резервах мировых центральных банков превысила долю евро. За 10 лет она выросла уже почти вдвое и приближается к 20%. А доля доллара упала с 60% в 2000 году до 48% в 2023.

Самым активным покупателем по итогам 2023 года стал Китай, добавив в свои резервы 225 тонн золота, — это наибольший объем покупок для страны с 1977 года. Запасы золота в резервах КНР достигли 2235 тонн, или 4,3% общих золотовалютных резервов мира. Еще в 2019 году эта доля была на уровне 2,9%. За первый квартал 2024 года Китай официально закупил уже 189 тонн золота, а объем неофициальных покупок оценивается в 543 тонны.

Другими крупными покупателями золота в последние два года были Турция, Индия, Польша и Сингапур. По словам Франциско Бланча, руководителя глобального исследования сырьевых товаров и деривативов в BofA Securities, заморозка валютных резервов российского ЦБ заставила многие центральные банки переосмыслить вопрос о том, какие активы им следует держать в резервах.

Вложения КНР в американский госдолг сократились до самого низкого уровня за десятилетие — до 767 млрд долларов, хотя в начале 2022 года Народный банк Китая хранил в американских облигациях более триллиона.

Сложности в добыче. За последнее десятилетие золотодобывающий сектор столкнулся с целым рядом проблем: выросли производственные расходы, истощаются запасы, а инвестиций вливается недостаточно: западные золотодобывающие компании предпочитают выплачивать дивиденды и проводить обратный выкуп акций вместо расширения добывающих мощностей.

Бюджеты на геолого-разведочные работы сократились на 50% в сравнении с пиковыми значениями 2012 года, в то время как дивидендные выплаты среди крупнейших золотодобывающих компаний мира выросли в разы. Например, Newmont Mining с 2020 по 2022 увеличила размер выплат в три раза — с 14 до 55 центов на акцию. Barrick Gold удвоила дивиденды в 2022 году и объявила обратный выкуп на миллиард долларов.

Из-за сокращения инвестиций в разведку пригодные для разработки запасы золота снижаются, а качество этих запасов ухудшается, что в итоге ведет к росту затрат на добычу. Важнейший показатель в горнодобывающей индустрии, AISC — совокупные затраты на поддержание деятельности рудника, — вырос на 30% с 2020 года, превысив 1300 $. В четвертом квартале 2023 Barrick Gold сообщила о самом резком квартальном росте AISC — на 8,7%, до 1364 $ за унцию. А у компании Newmont в это же время показатель вырос на 4,1%, до 1485 $ за унцию.

Для сравнения: показатель AISC у российского «Полюса» — один из самых низких в мире. По итогам 2023 года он составил 754 $ за унцию, опустившись за год на 23%. В России золото в основном разрабатывается открытым способом, а руда характеризуется высоким содержанием драгметалла, потому и себестоимость добычи заметно ниже среднемировой.

Россия входит в тройку крупнейших стран-золотодобытчиков в мире. А лидерство здесь у Китая. По итогам 2023 там добыли 370 тонн золота. При этом китайцы истощают свои ресурсы быстрыми темпами.

Разведанные запасы золота в КНР составляют 3 тысячи тонн по состоянию на конец 2023 года. Большие объемы добычи ведут к снижению качества руды и удорожанию производства.

Страны — лидеры по добыче и запасам золота в 2023 году, тонн

Высокая инфляция. Рост потребительских цен — это еще один драйвер удорожания золота. В драгметаллах инвесторы защищают свои сбережения от инфляции. В США ее пока не удается победить, и исторический опыт подсказывает, что эта борьба может растянуться еще на годы.

С 1970 по 1982 Штаты пережили три волны инфляции, которая на своем пике в марте 1980 года достигала 14,8%. ФРС опасается повторения этого сценария и удерживает ставку на высоком уровне. В конце 2023 года аналитики ожидали, что цикл понижения ставок в США начнется во втором квартале, но сейчас эти ожидания смещаются на третий-четвертый квартал.

С 1970 по 1980 год золото пережило самый сильный рост за всю историю, поднявшись в цене на 1845% — с 35 до 681,5 $ за унцию. Тогда кроме инфляции важными движущими силами этого роста стали отмена Бреттон-Вудского соглашения и отказ США менять доллары на золото по фиксированному курсу. Это вызвало переоценку сырьевых товаров, которые торговались за доллары, и дополнительный скачок инфляции.

Опасения роста цен в США основаны на динамике за последний год: существенного прогресса в снижении инфляции нет, с июня 2023 она держится выше 3% при целевом уровне в 2%. Более того, во втором полугодии 2024 показатель будет сравниваться с низкой базой прошлого года, а значит, мы можем увидеть новую волну роста. Признаки этого уже есть: по итогам апреля индекс расходов на личное потребление (PCE), который считают ориентиром для ФРС в оценке инфляции, показал рост месяц к месяцу на 0,26%, хотя в 2023 средний рост составлял 0,22%.

Напряженная геополитика. Как уже было сказано, золото — традиционный актив-убежище при геополитических потрясениях, а их в мире сейчас достаточно.

Продолжающийся украинский конфликт, растущая напряженность на Ближнем Востоке между Израилем и ХАМАС, возможное обострение борьбы за Тайвань — все это несет серьезные геополитические и экономические риски. Например, в результате обстрела судов в Красном море трафик через Суэцкий канал упал на 70% (сайт недоступен из РФ), а судоходные компании вынуждены отправлять грузы по более длинному и более дорогому маршруту через ЮАР. Это оказывает негативное влияние на мировую экономику и поддерживает рост инфляции: через Суэц проходило 12% мировых поставок нефти и 10% морской торговли.

В случае эскалации вокруг Тайваня могут остановить производство на фабриках TSMC, что вызовет глобальный полупроводниковый кризис, который может привести к сокращению вычислительных мощностей по всему миру на 40%. Производство процессоров для персональных компьютеров, включая чипы Apple, сократится на 30%. Развертывание сетей 5G остановится почти полностью.

О том, что эти сценарии рассматриваются как вполне реалистичные, говорит риторика бизнеса. Нидерландская ASML — крупнейший производитель современного оборудования для производства чипов — заявила, что может удаленно отключить свои машины, работающие на заводах TSMC, если Китай решит «захватить» производство. Дефицит чипов неизбежно приведет к росту инфляции и разрыву цепочек поставок.

Все это служит попутным ветром для цен на золото.

Как на этом заработать

У инвесторов из России есть множество способов заработать на росте котировок золота. Разберем их детальнее.

Слитки и монеты. Это простой и понятный способ вложений в драгоценный металл. Физическое владение — огромный плюс на случай закрытия биржевых рынков. Если вы всерьез рассматриваете вариант глобального геополитического конфликта, в результате которого вся банковская и биржевая инфраструктура перестанет работать, то золото в слитках — вариант для вас. Но ценовые условия тут не самые привлекательные: разница между стоимостью покупки и продажи достигает 25%, поэтому поспекулировать, покупая и продавая слитки, точно не получится. Например, 14 июня можно было купить грамм золота в Сбере за 7785 ₽, а продать его же — за 6134 ₽.

Стоимость грамма золота в Сбере 14 июня 2024 года. Источник: Сбербанк

Акции золотодобывающих компаний. Не сказать, что это прямая инвестиция в золото, но на корреляцию котировок все же рассчитывать можно.

При этом важно помнить, что у золотодобывающего бизнеса есть свои драйверы роста и падения. Например, с начала 2024 года цены на золото выросли на 11%, а акции Newmont Mining прибавили только 6%, то есть отстали почти в два раза.

Использовать акции золотодобытчиков стоит в моменты резких отклонений от цен на золото при условии, что у компаний все хорошо в бизнесе. Но если в делах проблемы, то котировкам не помогут даже растущие цены на драгоценный металл. Например, в конце 2023 года акции «Полюса» сильно отстали от цен на золото, а с января по апрель росли опережающими темпами, показав по итогам четырех месяцев лучшую динамику в сравнении с золотом.

Золотые облигации «Селигдара». Это бумага, доход по которой привязан к цене на золото в рублях. Номинал облигации — грамм золота в рублевом эквиваленте. Сколько будет стоить золото к моменту погашения, таким и будет номинал. Дополнительно выплачиваются четыре купонных платежа в течение года. На Мосбирже доступны два выпуска золотых облигаций «Селигдара» с погашением в 2028 (RU000A1062M5) и 2030 (RU000A106XD7). Купон — 5,5% годовых.

21 июня компания размещает третий выпуск золотых облигаций с погашением в 2029 году, ежеквартальным купоном и фиксированной ставкой 5,5% годовых.

Плюс этого инструмента очевиден: дополнительно к удорожанию золота инвестор получает купонный доход. Риск — в надежности эмитента. Если компания не сможет платить по облигациям, инвестор потеряет деньги. Но «Селигдар» — один из крупнейших золотодобытчиков в России, который также добывает серебро и медь, и он единственный производитель рудного олова в стране. Рейтинговое агентство «Эксперт РА» в ноябре 2023 года подтвердило рейтинг «Селигдара» на уровне ruA+.

Фонды на золото. Они доступны каждому инвестору, даже с очень маленьким капиталом. Например, акция фонда «Тинькофф золото» (TGLD) стоит 8,5 ₽, а акция «ВИМ Фонд золото» (GOLD) — всего 1,7 ₽. Но важно помнить о комиссионных за управление фондом, которые достигают 1% годовых и негативно влияют на итоговый результат. Большинство фондов, по сути, просто перепродают биржевое золото, которое торгуется на Мосбирже и доступно для покупки любым инвестором. Поэтому использование этого инструмента имеет смысл только для инвесторов с маленькими портфелями.

Золото в рублях на Мосбирже. А вот здесь уже комиссий за управление нет. И спред, то есть разница между покупкой и продажей, минимален. Актив торгуется в точном соответствии с мировыми ценами, продается в рублях и соответствует грамму золота в хранилищах НКЦ. Искать биржевое золото нужно в приложении вашего брокера по тикеру GLDRUB_TOM. Именно его покупают многие фонды в свои портфели.

Что в итоге

Золото — это валютный актив, и, покупая его, вы формируете валютную часть портфеля. Даже если это золото, торгуемое за рубли, или золотая облигация «Селигдара», или фонд на золото — это все равно актив, привязанный не только к стоимости металла, но и к курсу доллара. В условиях скромного выбора инструментов для валютных вложений золото дает возможность россиянам диверсифицировать портфель и ждать роста своих инвестиций в будущем.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба