17 июля 2024 БКС Экспресс Рокотянская Людмила

Прогнозы экспертов по динамике ключевой ставки в ближайшие месяцы стали жестче: называются уже не только уровни в 18%, но и в 20%. Заработать на росте ставок можно с помощью флоатеров, то есть облигаций с плавающим купоном.

Что это такое

Флоатеры (от англ. float — парить, плыть) — облигации, купон которых привязан к какому-то рыночному индикатору. Чаще всего это либо ключевая ставка, либо RUONIA — ставка межбанковского однодневного кредита. Значения и той, и другой можно легко найти на сайте Банка России.

Плавающий купон, в отличие от фиксированного, быстрее синхронизируется с изменяющимися рыночными условиями, что позволяет цене флоатера сохранять относительную стабильность — чаще всего такие облигации торгуются вблизи своего номинала.

70% объема всех размещенных флоатеров приходится на ОФЗ-ПК, выпускаемые Минфином РФ. 30% — на выпуски корпоративных заемщиков, преимущественно банков и компаний нефтегазового сектора. Порядка 57% корпоративных флоатеров доступны неквалифицированным инвесторам. И примерно половина из них ликвидна.

На вкус и цвет

Все флоатеры разные. Различаются они величиной спреда к рыночному индикатору, формулой расчета ставки купона, периодичностью выплат.

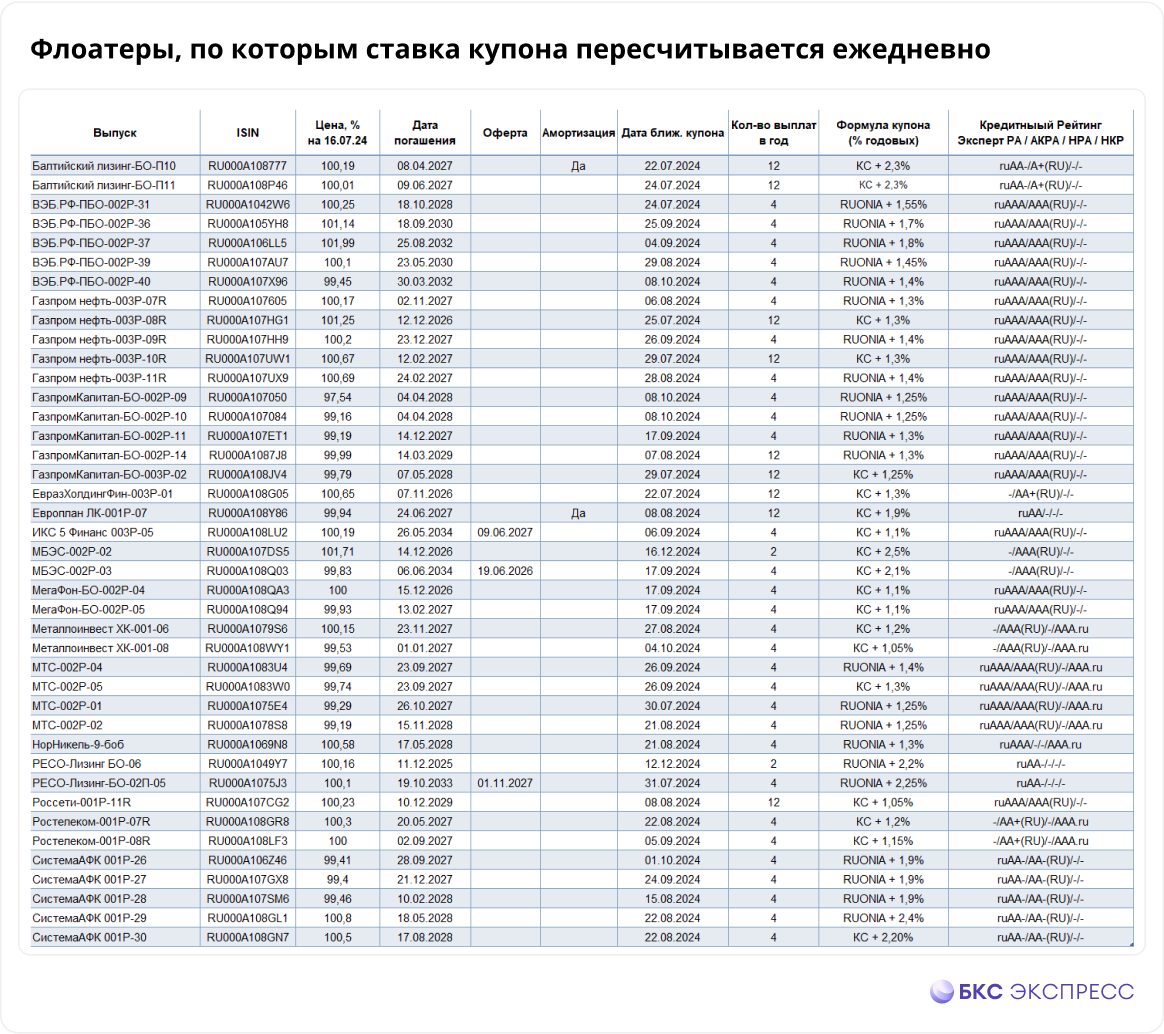

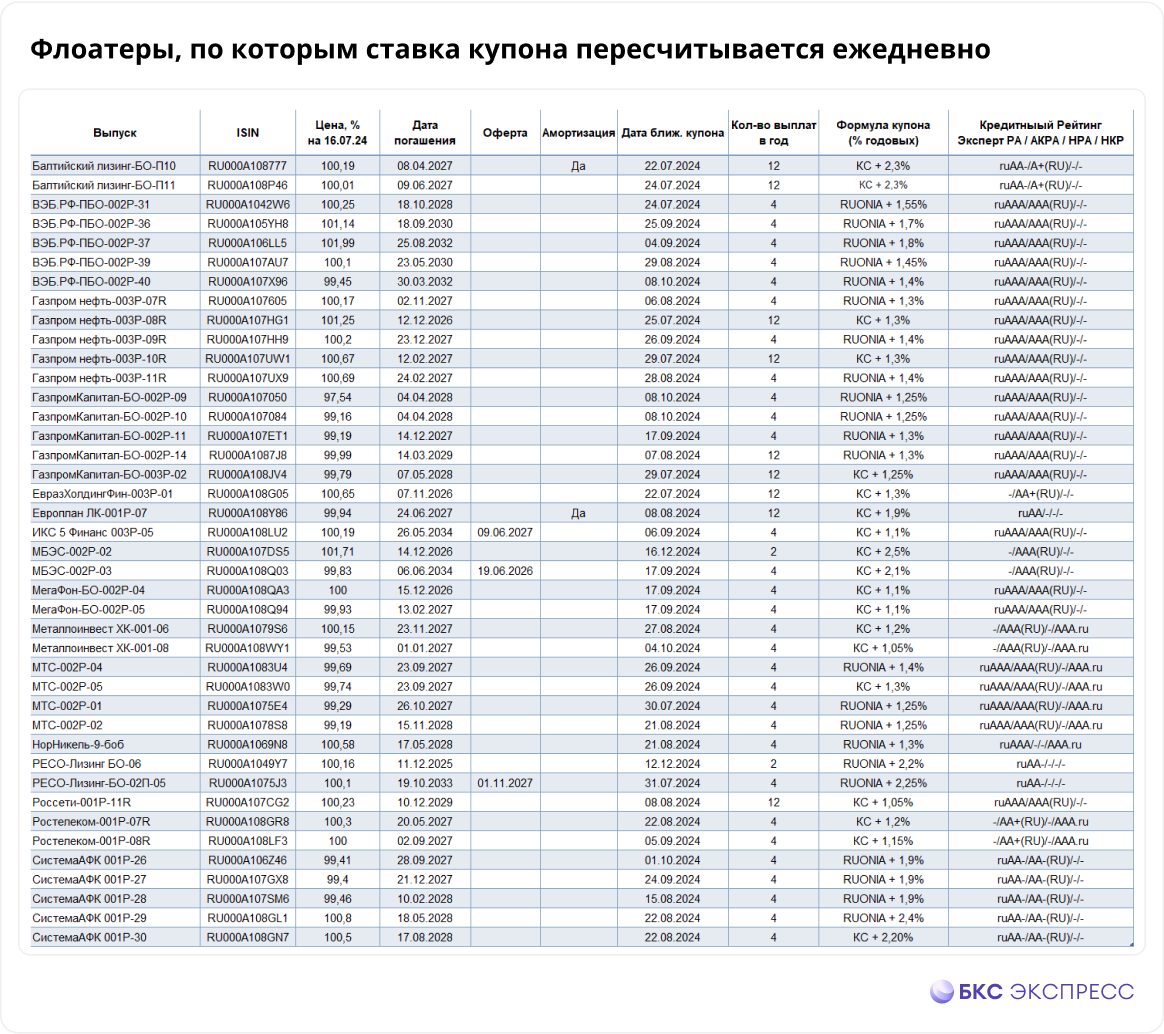

1. Быстрее всего подтягиваются за рынком те выпуски, ставка купона которых пересчитывается ежедневно, а итоговая выплата складывается из суммы доходов за каждый день купонного периода.

2. Однако важно понимать, что по значительному числу выпусков ставка купона фиксируется незадолго до наступления очередного купонного периода. В таком случае, если ожидается повышение ставки, отдавать предпочтение лучше выпускам с ежемесячной выплатой купона. Если ожидаем стабилизации ключевой ставки на достигнутом уровне, то, наоборот, присмотреться можно к бондам с более продолжительным купонным периодом — они отыгрывают изменение рыночных условий с запаздыванием.

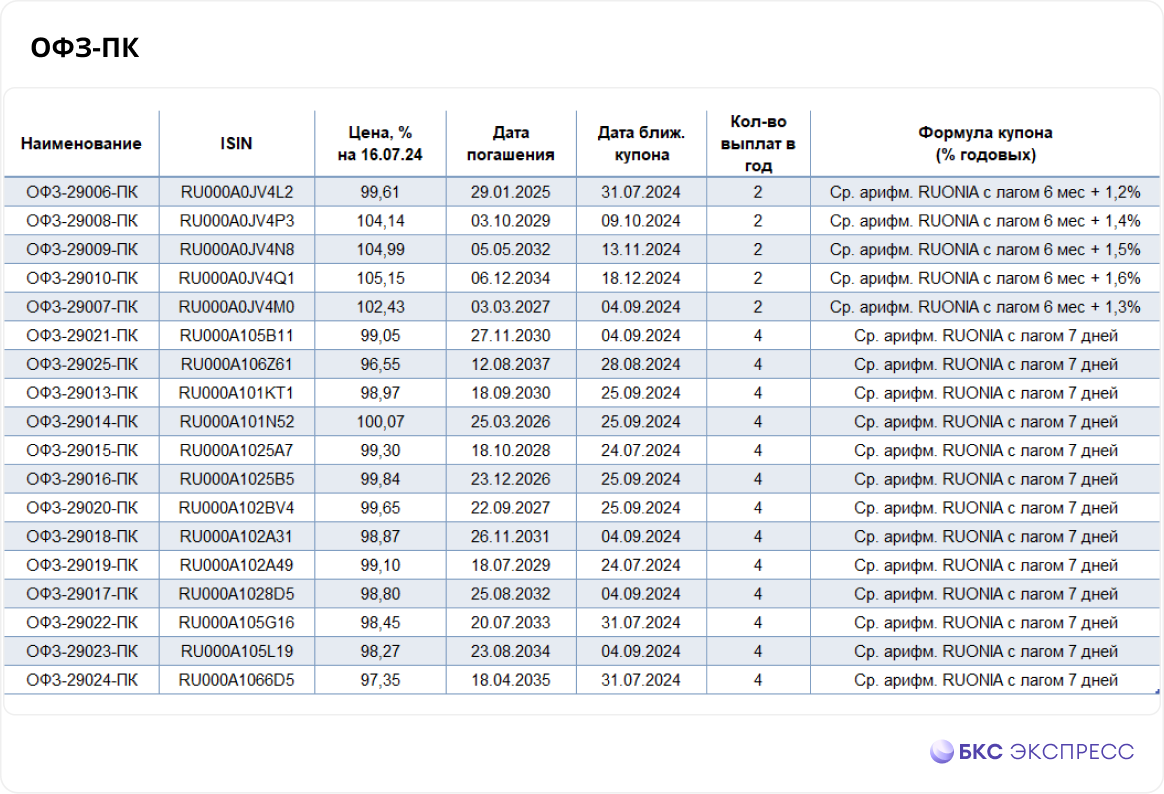

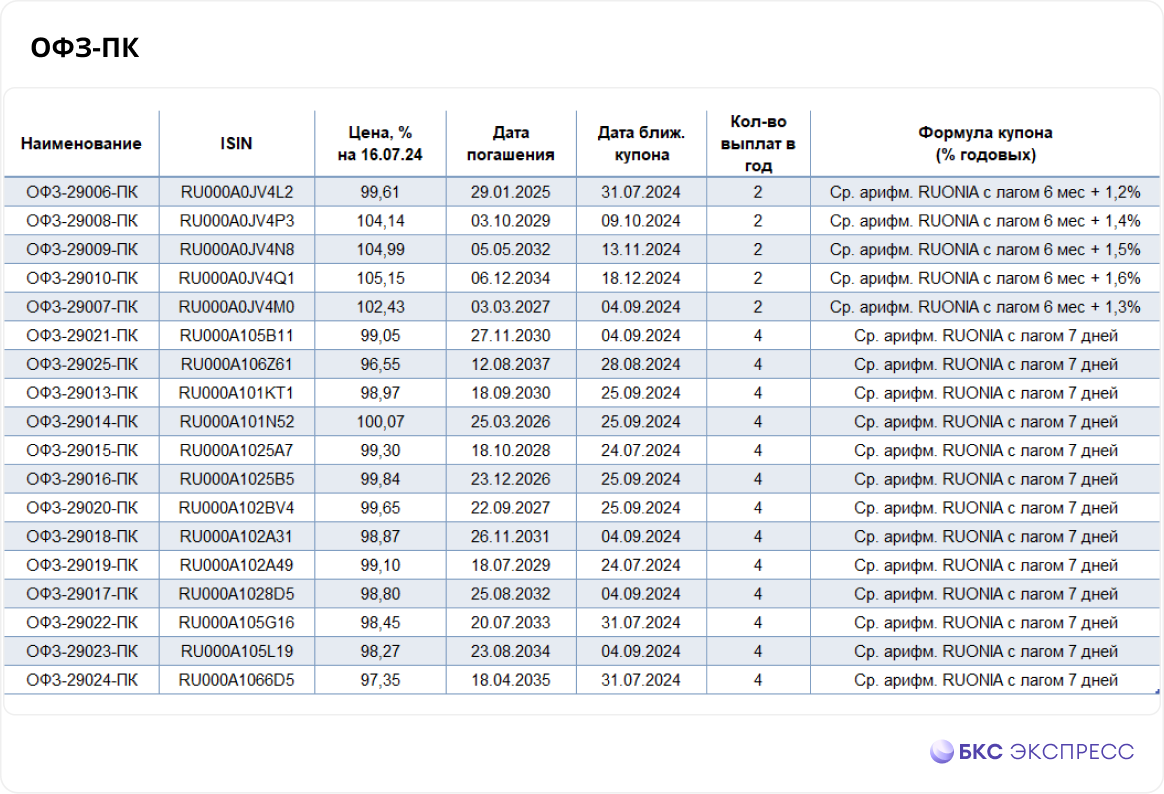

3. ОФЗ-ПК тоже различаются между собой. В обращении есть выпуски старого образца — выплаты по ним полугодовые, и купон следует за RUONIA с отставанием в полгода. Выпуски нового образца позволяют получать выплаты ежеквартально, а отставание от рынка сводится к нескольким дням.

(!) В указанных выше подборках представлены те выпуски, которые отличаются приемлемой ликвидностью и доступны неквалифицированным инвесторам после прохождения тестирования. На подходе также размещения флоатеров Магнита, Группы Позитив, МТС и Росэксимбанка.

Что это такое

Флоатеры (от англ. float — парить, плыть) — облигации, купон которых привязан к какому-то рыночному индикатору. Чаще всего это либо ключевая ставка, либо RUONIA — ставка межбанковского однодневного кредита. Значения и той, и другой можно легко найти на сайте Банка России.

Плавающий купон, в отличие от фиксированного, быстрее синхронизируется с изменяющимися рыночными условиями, что позволяет цене флоатера сохранять относительную стабильность — чаще всего такие облигации торгуются вблизи своего номинала.

70% объема всех размещенных флоатеров приходится на ОФЗ-ПК, выпускаемые Минфином РФ. 30% — на выпуски корпоративных заемщиков, преимущественно банков и компаний нефтегазового сектора. Порядка 57% корпоративных флоатеров доступны неквалифицированным инвесторам. И примерно половина из них ликвидна.

На вкус и цвет

Все флоатеры разные. Различаются они величиной спреда к рыночному индикатору, формулой расчета ставки купона, периодичностью выплат.

1. Быстрее всего подтягиваются за рынком те выпуски, ставка купона которых пересчитывается ежедневно, а итоговая выплата складывается из суммы доходов за каждый день купонного периода.

2. Однако важно понимать, что по значительному числу выпусков ставка купона фиксируется незадолго до наступления очередного купонного периода. В таком случае, если ожидается повышение ставки, отдавать предпочтение лучше выпускам с ежемесячной выплатой купона. Если ожидаем стабилизации ключевой ставки на достигнутом уровне, то, наоборот, присмотреться можно к бондам с более продолжительным купонным периодом — они отыгрывают изменение рыночных условий с запаздыванием.

3. ОФЗ-ПК тоже различаются между собой. В обращении есть выпуски старого образца — выплаты по ним полугодовые, и купон следует за RUONIA с отставанием в полгода. Выпуски нового образца позволяют получать выплаты ежеквартально, а отставание от рынка сводится к нескольким дням.

(!) В указанных выше подборках представлены те выпуски, которые отличаются приемлемой ликвидностью и доступны неквалифицированным инвесторам после прохождения тестирования. На подходе также размещения флоатеров Магнита, Группы Позитив, МТС и Росэксимбанка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба