5 августа 2024 Bloomberg

Мировые фондовые рынки рухнули, потери охватили акции технологических компаний, фьючерсы на индекс Nasdaq 100 упали более чем на 4%, а японские акции обвалились сильнее всего за последнее десятилетие. Каскад потерь: индикатор страха зашкаливает, а трейдеры ищут спасения у ФРС

На рынках облигаций ключевой сегмент кривой доходности США, который был инвертирован в течение двух лет, близок к перевороту.

Доходность двухлетних облигаций, снизившаяся сегодня на 14 базисных пунктов, находится на волоске от падения ниже доходности 10-летних казначейских облигаций впервые с июля 2022 года.

Перевернутая кривая доходности традиционно рассматривается как предвестник рецессии, хотя ее полезность была поставлена под сомнение многими в течение этого цикла. «Неинверсия» (uninversion) означает убежденность в том, что ФРС вскоре смягчит политику, возможно, в ответ на риски для экономического роста, о которых сегодня беспокоится рынок.

Сегодня доллар падает по отношению к евро, но валютные стратеги делают ставку на то, что слабость американской валюты вряд ли продлится долго.

По данным Brown Brothers Harriman, в целом экономика США по-прежнему растет выше тренда, расхождения в позициях центральных банков, вероятно, сохранятся и должны продолжить оказывать поддержку доллару США.

«Страх заставил рынки игнорировать фундаментальные факторы», — сказал Элиас Хаддад, старший рыночный стратег фирмы. «Нельзя забывать, что рынок ошибался относительно пути смягчения ФРС в течение всего этого цикла».

Мировые фондовые рынки переживают обвал, вызванный опасениями по поводу замедления экономики США.

Фьючерсы Nasdaq упали примерно на 4,5%, что является самым большим падением до открытия за последние четыре года. Акции технологических компаний Magnificent Seven готовы к резкому снижению, Nvidia, Apple и Tesla упали более чем на 7% на предварительных торгах.

Трейдеры увеличивают ставки на то, что мировым центральным банкам придется принять меры. В какой-то момент ставки на вероятность экстренного снижения ставки ФРС составляли 60%. С тех пор их сократили.

Распродажа была самой яростной в Азии, которая впервые получила возможность отреагировать на пятничные данные по занятости в США. Японские акции упали сильнее всего за десятилетие.

В Европе акции показали менее выраженные потери, хотя основные индексы там упали более чем на 2%.

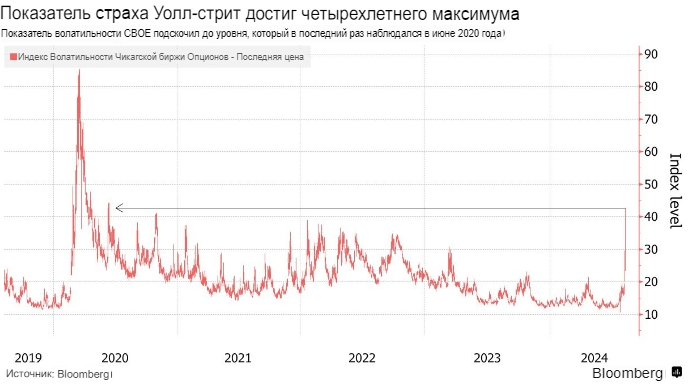

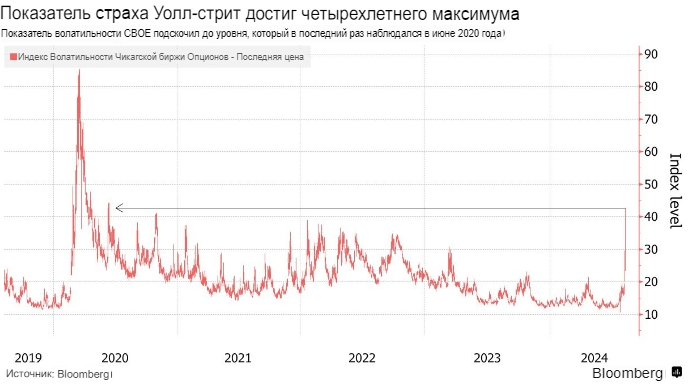

Индикатор страха Уолл-стрит, VIX, торгуется на уровнях, не наблюдавшихся с июня 2020 года, в то время как такие активы-убежища, как казначейские облигации и иена, стали бенефициарами этой паники.

Сегодняшняя распродажа поднимает вопрос о том, достигнута ли на рынке вершина, — вопрос, который поднимался много раз в недавнем прошлом.

Менее месяца назад Александра Семенова написала о том, как некоторые на Уолл-стрит задавались вопросом, был ли уход Марко Колановича после 19 лет работы в JPMorgan одним из сигналов достижения пика рынком. Она переносит нас в 1999 год, когда Чарльз Клаф, главный инвестиционный стратег Merrill Lynch, ушел в отставку.

Однако для других сегодняшние движения — это просто возможность для дополнительных покупок.

По мере усиления опасений по поводу замедления темпов роста экономики США трейдеры увеличили ставки на то, что Федеральная резервная система проведет экстренное снижение процентной ставки, поставив 30% на снижение ставки на четверть пункта.

Котировки Nvidia Corp., Apple Inc. и Tesla Inc. упали более чем на 7% на предварительных торгах. В субботу Berkshire Hathaway Inc. сообщила, что сократила свою долю в Apple почти на 50% в рамках масштабной распродажи акций во втором квартале. Чипмейкеры, включая Intel Inc. и Advanced Micro Devices Inc. также упали в цене.

Рынки продолжают отступать, продолжая линию прошлой недели, когда слабый отчет о занятости в США вызвал опасения, что ФРС действует недостаточно быстро, чтобы предотвратить резкий экономический спад. Волна распродаж достигла апогея в Японии, когда трейдеры бросились сворачивать популярные сделки керри с активами, что привело к резкому росту иены на 3%, а фондовый индекс Topix упал на 12% и завершил день самым большим трехдневным падением за период с 1959 года.

Ключевым моментом является текущий сдвиг в повествовании: от "мягкой посадки" к «жесткой посадке», - сказал Флориан Иельпо, глава отдела макроэкономических исследований Lombard Odier Asset Management. "То, что риск был плохо оценен, и инвесторы быстро переключили передачи, объясняет масштабы движения".

В какой-то момент фьючерсы на Nasdaq падали на 6,5 %, что едва не привело к срабатыванию автоматического выключателя, но затем падение было остановлено. Индекс уже упал более чем на 10% с рекордного уровня 10 июля, преодолев порог, который соответствует определению коррекции.

Инвесторы искали убежища в государственных облигациях и швейцарском франке. Экономисты Goldman Sachs Group Inc. повысили вероятность рецессии в США в следующем году до 25%, увеличив свой прогноз с 15%. Они добавили, что риск все еще ограничен, а экономика в целом выглядит "хорошо".

Несмотря на это, цены на свопы в последние недели резко изменились, отражая мнение о том, что ФРС придется действовать быстро, чтобы сохранить рост экономики. В понедельник трейдеры краткосрочно оценили вероятность экстренного снижения ставки в 60%, и теперь ожидают примерно эквивалента пяти снижений процентных ставок на четверть пункта до конца года.

"Очевидно, что данные по количеству рабочих мест привели всех в ужас", - говорит Нил Биррелл, главный инвестиционный директор Premier Miton Investors. "Вполне возможно, что даже ФРС считает, что мы должны что-то сделать, чтобы обеспечить стабильность рынков, и это может быть внеочередное снижение ставки. Сделать это через неделю после заседания ФРС было бы необычно, основываясь на одной точке данных".

Тем не менее, ставки на скорый шаг ФРС неуместны, поскольку экономика остается относительно устойчивой, несмотря на последние данные, считает Кристофер Дембик, старший инвестиционный советник Pictet Asset Management.

"Мы сталкиваемся с панической реакцией рынка, но она в значительной степени иррациональна", - сказал Дембик. "Экономика ухудшается, но ничего страшного в этом нет, если сделать шаг назад".

Распродажа охватила рисковые активы всех мастей. На Тайване базовый фондовый индекс упал на 8,4%, что стало худшей распродажей с 1967 года, и падение возглавил производитель AI-чипов Taiwan Semiconductor Manufacturing Co. Фьючерсы на нефть марки Brent опустились к отметке 75 долларов за баррель, перечеркнув все достижения этого года, и достигли самого низкого уровня с января. Биткоин потерял более 10%.

На рынках облигаций ключевой сегмент кривой доходности США, который был инвертирован в течение двух лет, близок к перевороту.

Доходность двухлетних облигаций, снизившаяся сегодня на 14 базисных пунктов, находится на волоске от падения ниже доходности 10-летних казначейских облигаций впервые с июля 2022 года.

Перевернутая кривая доходности традиционно рассматривается как предвестник рецессии, хотя ее полезность была поставлена под сомнение многими в течение этого цикла. «Неинверсия» (uninversion) означает убежденность в том, что ФРС вскоре смягчит политику, возможно, в ответ на риски для экономического роста, о которых сегодня беспокоится рынок.

Сегодня доллар падает по отношению к евро, но валютные стратеги делают ставку на то, что слабость американской валюты вряд ли продлится долго.

По данным Brown Brothers Harriman, в целом экономика США по-прежнему растет выше тренда, расхождения в позициях центральных банков, вероятно, сохранятся и должны продолжить оказывать поддержку доллару США.

«Страх заставил рынки игнорировать фундаментальные факторы», — сказал Элиас Хаддад, старший рыночный стратег фирмы. «Нельзя забывать, что рынок ошибался относительно пути смягчения ФРС в течение всего этого цикла».

Мировые фондовые рынки переживают обвал, вызванный опасениями по поводу замедления экономики США.

Фьючерсы Nasdaq упали примерно на 4,5%, что является самым большим падением до открытия за последние четыре года. Акции технологических компаний Magnificent Seven готовы к резкому снижению, Nvidia, Apple и Tesla упали более чем на 7% на предварительных торгах.

Трейдеры увеличивают ставки на то, что мировым центральным банкам придется принять меры. В какой-то момент ставки на вероятность экстренного снижения ставки ФРС составляли 60%. С тех пор их сократили.

Распродажа была самой яростной в Азии, которая впервые получила возможность отреагировать на пятничные данные по занятости в США. Японские акции упали сильнее всего за десятилетие.

В Европе акции показали менее выраженные потери, хотя основные индексы там упали более чем на 2%.

Индикатор страха Уолл-стрит, VIX, торгуется на уровнях, не наблюдавшихся с июня 2020 года, в то время как такие активы-убежища, как казначейские облигации и иена, стали бенефициарами этой паники.

Сегодняшняя распродажа поднимает вопрос о том, достигнута ли на рынке вершина, — вопрос, который поднимался много раз в недавнем прошлом.

Менее месяца назад Александра Семенова написала о том, как некоторые на Уолл-стрит задавались вопросом, был ли уход Марко Колановича после 19 лет работы в JPMorgan одним из сигналов достижения пика рынком. Она переносит нас в 1999 год, когда Чарльз Клаф, главный инвестиционный стратег Merrill Lynch, ушел в отставку.

Однако для других сегодняшние движения — это просто возможность для дополнительных покупок.

По мере усиления опасений по поводу замедления темпов роста экономики США трейдеры увеличили ставки на то, что Федеральная резервная система проведет экстренное снижение процентной ставки, поставив 30% на снижение ставки на четверть пункта.

Котировки Nvidia Corp., Apple Inc. и Tesla Inc. упали более чем на 7% на предварительных торгах. В субботу Berkshire Hathaway Inc. сообщила, что сократила свою долю в Apple почти на 50% в рамках масштабной распродажи акций во втором квартале. Чипмейкеры, включая Intel Inc. и Advanced Micro Devices Inc. также упали в цене.

Рынки продолжают отступать, продолжая линию прошлой недели, когда слабый отчет о занятости в США вызвал опасения, что ФРС действует недостаточно быстро, чтобы предотвратить резкий экономический спад. Волна распродаж достигла апогея в Японии, когда трейдеры бросились сворачивать популярные сделки керри с активами, что привело к резкому росту иены на 3%, а фондовый индекс Topix упал на 12% и завершил день самым большим трехдневным падением за период с 1959 года.

Ключевым моментом является текущий сдвиг в повествовании: от "мягкой посадки" к «жесткой посадке», - сказал Флориан Иельпо, глава отдела макроэкономических исследований Lombard Odier Asset Management. "То, что риск был плохо оценен, и инвесторы быстро переключили передачи, объясняет масштабы движения".

В какой-то момент фьючерсы на Nasdaq падали на 6,5 %, что едва не привело к срабатыванию автоматического выключателя, но затем падение было остановлено. Индекс уже упал более чем на 10% с рекордного уровня 10 июля, преодолев порог, который соответствует определению коррекции.

Инвесторы искали убежища в государственных облигациях и швейцарском франке. Экономисты Goldman Sachs Group Inc. повысили вероятность рецессии в США в следующем году до 25%, увеличив свой прогноз с 15%. Они добавили, что риск все еще ограничен, а экономика в целом выглядит "хорошо".

Несмотря на это, цены на свопы в последние недели резко изменились, отражая мнение о том, что ФРС придется действовать быстро, чтобы сохранить рост экономики. В понедельник трейдеры краткосрочно оценили вероятность экстренного снижения ставки в 60%, и теперь ожидают примерно эквивалента пяти снижений процентных ставок на четверть пункта до конца года.

"Очевидно, что данные по количеству рабочих мест привели всех в ужас", - говорит Нил Биррелл, главный инвестиционный директор Premier Miton Investors. "Вполне возможно, что даже ФРС считает, что мы должны что-то сделать, чтобы обеспечить стабильность рынков, и это может быть внеочередное снижение ставки. Сделать это через неделю после заседания ФРС было бы необычно, основываясь на одной точке данных".

Тем не менее, ставки на скорый шаг ФРС неуместны, поскольку экономика остается относительно устойчивой, несмотря на последние данные, считает Кристофер Дембик, старший инвестиционный советник Pictet Asset Management.

"Мы сталкиваемся с панической реакцией рынка, но она в значительной степени иррациональна", - сказал Дембик. "Экономика ухудшается, но ничего страшного в этом нет, если сделать шаг назад".

Распродажа охватила рисковые активы всех мастей. На Тайване базовый фондовый индекс упал на 8,4%, что стало худшей распродажей с 1967 года, и падение возглавил производитель AI-чипов Taiwan Semiconductor Manufacturing Co. Фьючерсы на нефть марки Brent опустились к отметке 75 долларов за баррель, перечеркнув все достижения этого года, и достигли самого низкого уровня с января. Биткоин потерял более 10%.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба