18 августа 2024 investing.com Крамер Майкл

Рынок акций продолжил рост, поскольку данные по розничным продажам и заявкам на пособие по безработице оказались лучше ожиданий. Акции подскочили вверх после хорошего отчета по заявкам вторую неделю подряд.

Даже не знаю, хорошо ли это, потому что данные по заявкам отличаются непредсказуемостью и публикуются каждую неделю. Рано или поздно они могут оказаться хуже ожиданий. Пострадает ли в таком случае рынок акций? Нужно это учитывать.

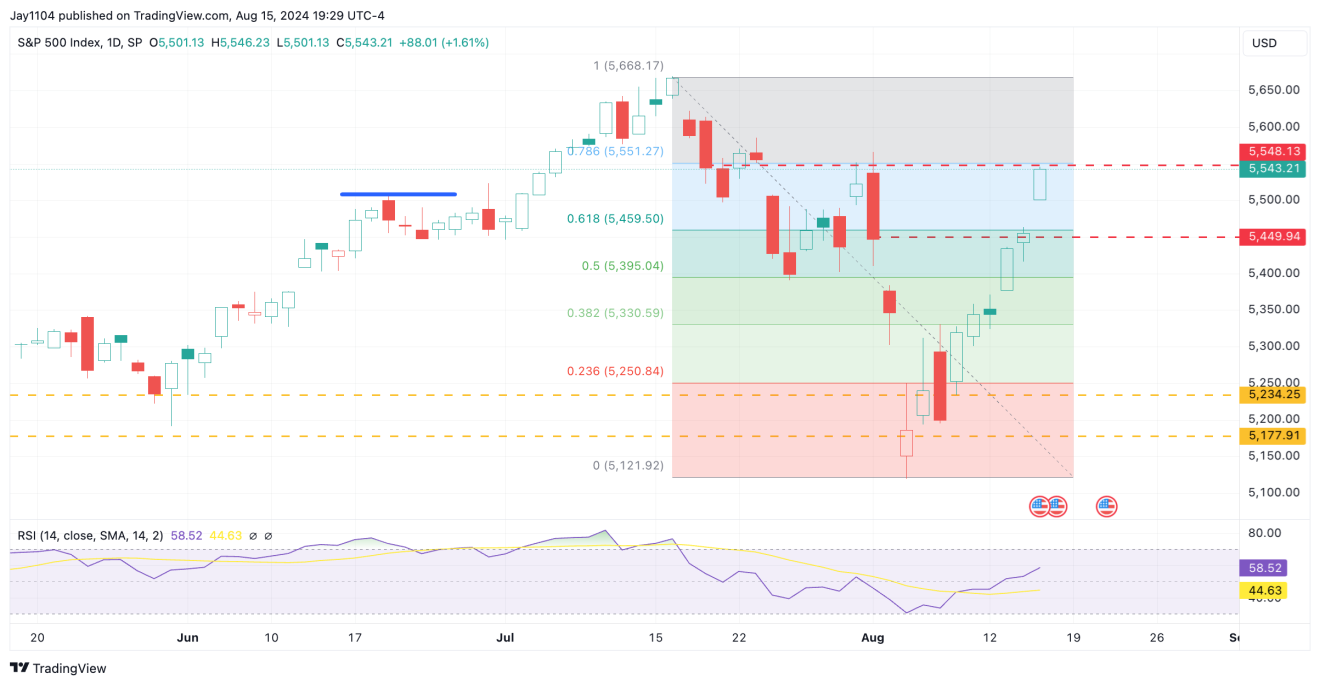

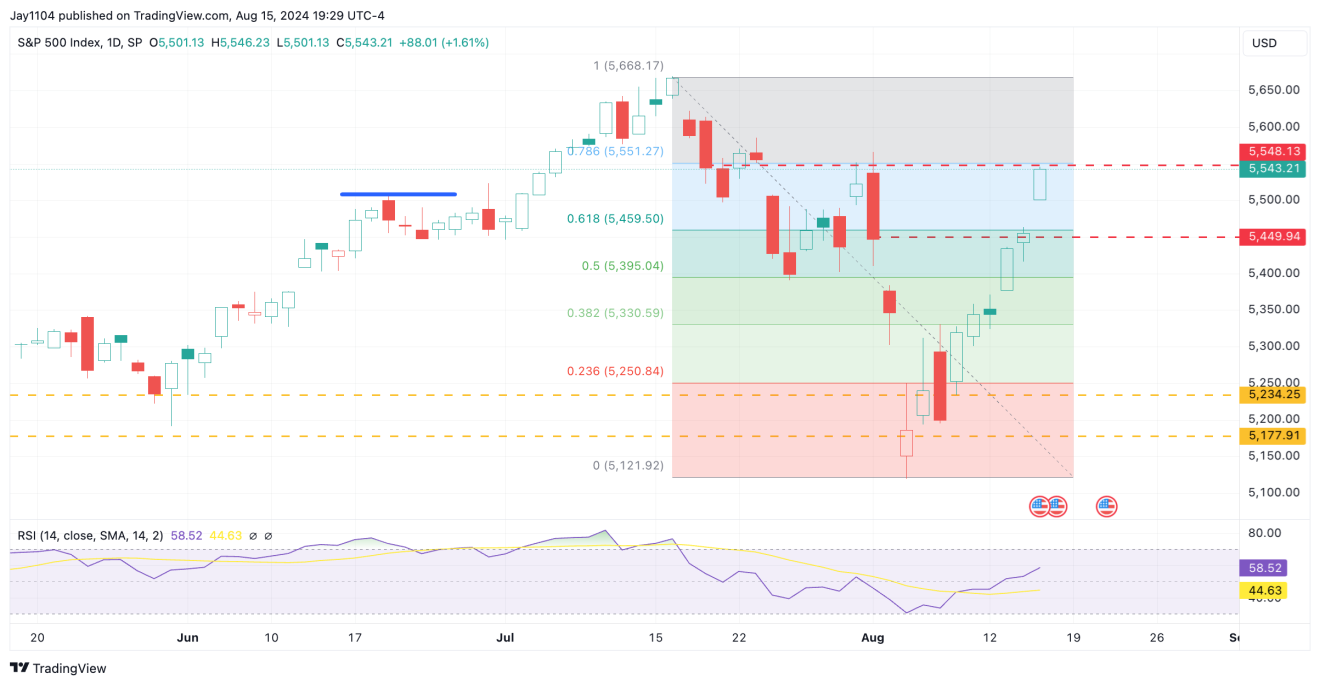

Индексы S&P 500 и Nasdaq растут уже шестой день подряд, продолжая восстановление. В конце недели важно следить за ключевыми рыночными индикаторами для выявления признаков усталости ралли.

Ниже приводится четыре таких индикатора.

1. Индекс волатильности

Сложно сказать, до какой степени недавний рост рынка связан с предстоящей сегодня экспирацией опционов. Индекс волатильности VIX сильно упал, а это означает, что многие инвесторы продали опционы пут, то есть ставки на падение рынка.

Это вынудило маркет-мейкеров сворачивать свои «медвежьи» позиции, так что ралли рынка, возможно, и в самом деле частично связано с резким снижением волатильности.

2. Недавняя динамика USD/JPY

Другая возможная причина ралли — стабилизация динамики USD/JPY в последнее время. Вчера пара даже выросла и вернулась на 20-дневную скользящую среднюю.

3. Восходящий тренд USD/CAD

Необходимо также следить за парой {7|USD/CAD}}, которая выросла за последние несколько дней. Часто, когда USD/CAD достигает минимума, индекс S&P 500 достигает пика, и наоборот. Поэтому очень важно посмотреть, продолжит ли USD/CAD расти.

Ключевой уровень, который паре не удается пробить (за исключением одного случая в декабре), находится в районе 1,385. Можно предположить, что в случае дальнейшего роста USD/CAD индекс S&P 500 развернется вниз.

4. USD/MXN

Мы также заметили, что пара USD/MXN упала к уровню поддержки и 20-дневной скользящей средней после сильного скачка вверх.

Рост USD/MXN считается сигналом о нежелании инвесторов рисковать. Дальнейшее падение USD/MXN будет означать усиление склонности к риску.

В заключение

В последние дни рынки демонстрируют весьма интересную динамику. Объемы торгов остаются очень низкими, а разница между ценами продавцов и покупателей — очень большой.

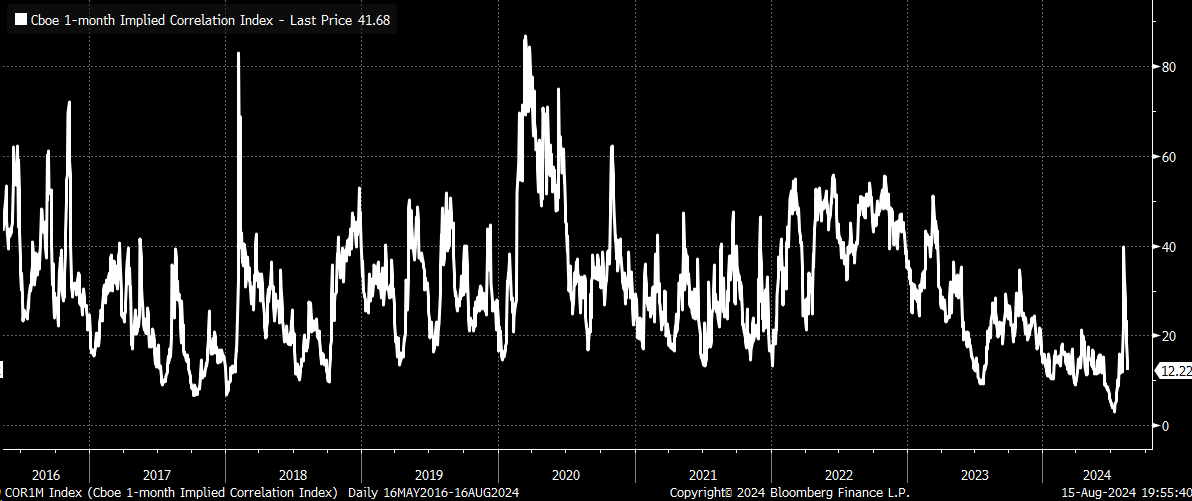

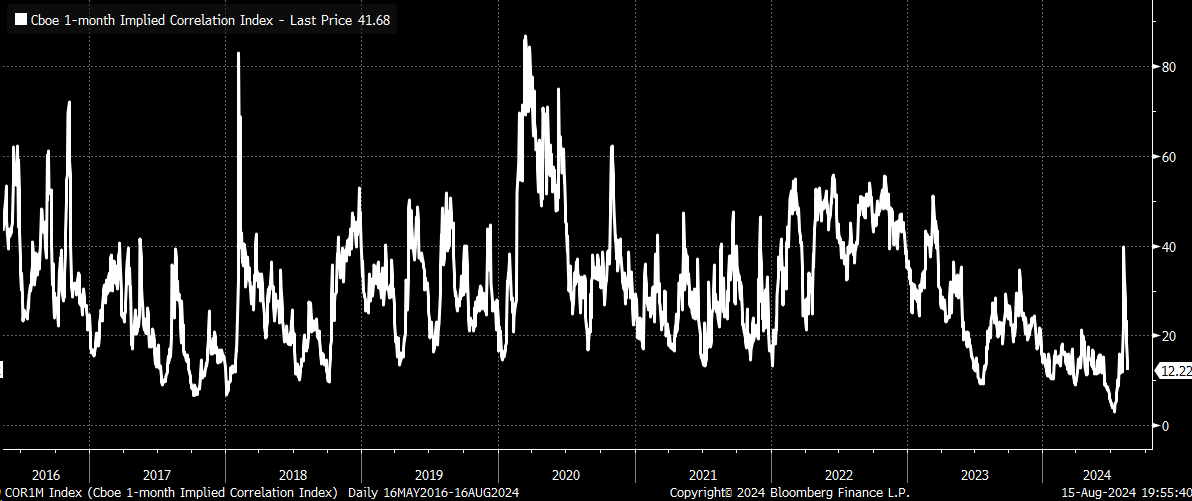

Индекс 1-месячной подразумеваемой корреляции вернулся на уровень 12, соответствующий нижней границе обычного диапазона. Его экстремальные июльские уровни так и остались отклонением.

В прошлом, например в 2017 и 2018 году, минимумы этого показателя составили около 8 и 9, а в 2023 году — 10.

Рынок сейчас выглядит опасным и, возможно, уже выдыхается, если верить надежным индикаторам и сигналам.

Даже не знаю, хорошо ли это, потому что данные по заявкам отличаются непредсказуемостью и публикуются каждую неделю. Рано или поздно они могут оказаться хуже ожиданий. Пострадает ли в таком случае рынок акций? Нужно это учитывать.

Индексы S&P 500 и Nasdaq растут уже шестой день подряд, продолжая восстановление. В конце недели важно следить за ключевыми рыночными индикаторами для выявления признаков усталости ралли.

Ниже приводится четыре таких индикатора.

1. Индекс волатильности

Сложно сказать, до какой степени недавний рост рынка связан с предстоящей сегодня экспирацией опционов. Индекс волатильности VIX сильно упал, а это означает, что многие инвесторы продали опционы пут, то есть ставки на падение рынка.

Это вынудило маркет-мейкеров сворачивать свои «медвежьи» позиции, так что ралли рынка, возможно, и в самом деле частично связано с резким снижением волатильности.

2. Недавняя динамика USD/JPY

Другая возможная причина ралли — стабилизация динамики USD/JPY в последнее время. Вчера пара даже выросла и вернулась на 20-дневную скользящую среднюю.

3. Восходящий тренд USD/CAD

Необходимо также следить за парой {7|USD/CAD}}, которая выросла за последние несколько дней. Часто, когда USD/CAD достигает минимума, индекс S&P 500 достигает пика, и наоборот. Поэтому очень важно посмотреть, продолжит ли USD/CAD расти.

Ключевой уровень, который паре не удается пробить (за исключением одного случая в декабре), находится в районе 1,385. Можно предположить, что в случае дальнейшего роста USD/CAD индекс S&P 500 развернется вниз.

4. USD/MXN

Мы также заметили, что пара USD/MXN упала к уровню поддержки и 20-дневной скользящей средней после сильного скачка вверх.

Рост USD/MXN считается сигналом о нежелании инвесторов рисковать. Дальнейшее падение USD/MXN будет означать усиление склонности к риску.

В заключение

В последние дни рынки демонстрируют весьма интересную динамику. Объемы торгов остаются очень низкими, а разница между ценами продавцов и покупателей — очень большой.

Индекс 1-месячной подразумеваемой корреляции вернулся на уровень 12, соответствующий нижней границе обычного диапазона. Его экстремальные июльские уровни так и остались отклонением.

В прошлом, например в 2017 и 2018 году, минимумы этого показателя составили около 8 и 9, а в 2023 году — 10.

Рынок сейчас выглядит опасным и, возможно, уже выдыхается, если верить надежным индикаторам и сигналам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба