26 августа 2024 БКС Экспресс Кокорева Анна

Рынок США

• Индексы S&P 500 и NASDAQ по итогам основной торговой сессии 23 августа выросли на 1,15% и 1,47% соответственно. Russell 2000 потерял 3,19%.

Джером Пауэлл выступил в пятницу в Джексон-Хоул с «голубиной» речью. В результате практически все активы, кроме доллара США, выросли. Впереди оказались акции малых компаний — именно они получат значительную выгоду от снижения ставок.

Все 11 секторов закрылись в зеленой зоне, лидировал потребительский сектор (+1,93%), а коммунальные услуги (+0,28%) отставали.

На этой неделе американские компании продолжат публиковать отчетность. Самым долгожданным станет отчет NVIDIA, который будет опубликован в рамках Дня инвестора (NVIDIA Day) в среду, 28 августа.

Один из главных аргументов медведей в последний год (и несколько лет) заключался в том, что динамика фондового рынка существенно зависит от колебаний акций «Великолепной семерки». Он по-прежнему приводился, несмотря на значительное расширение списка активов, влияющих на рынок в этом году: самые разные сектора — от промышленного до финансового и здравоохранения — достигли новых исторических максимумов.

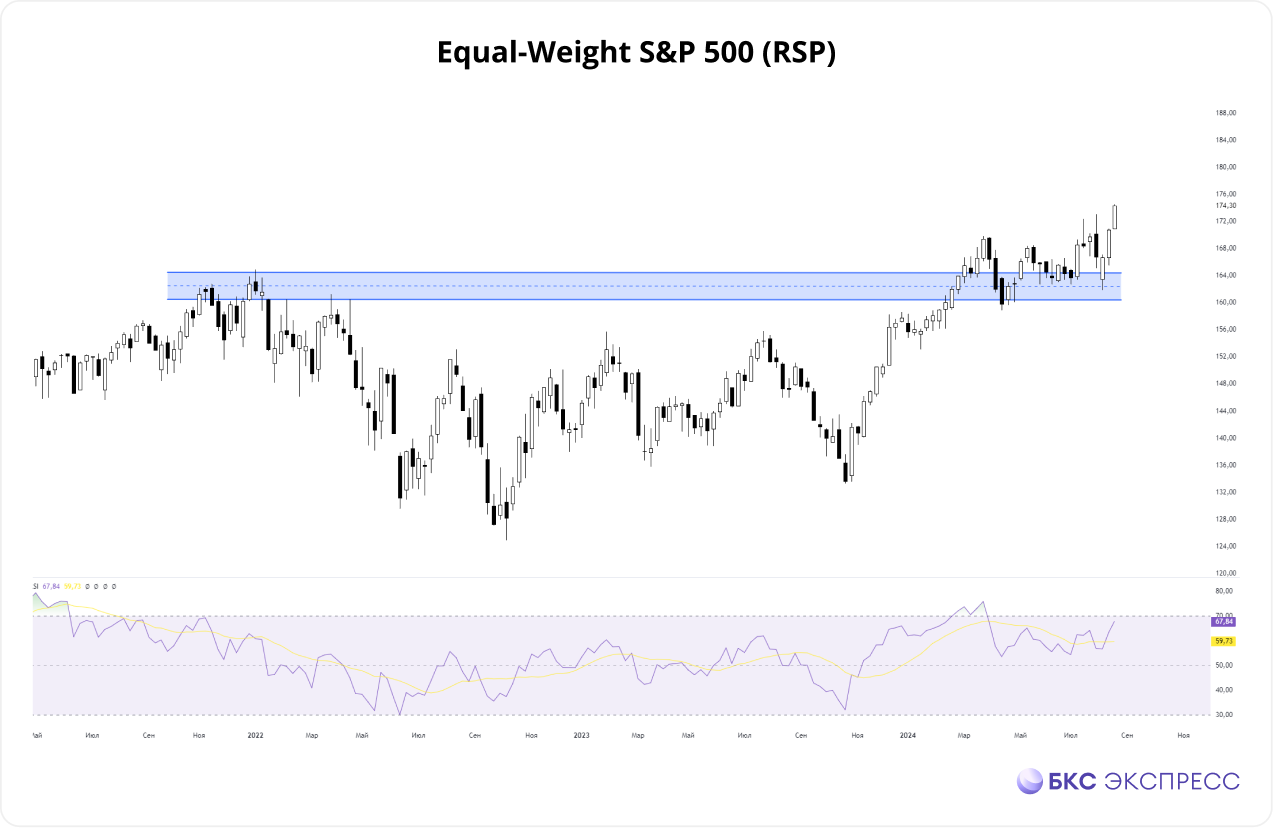

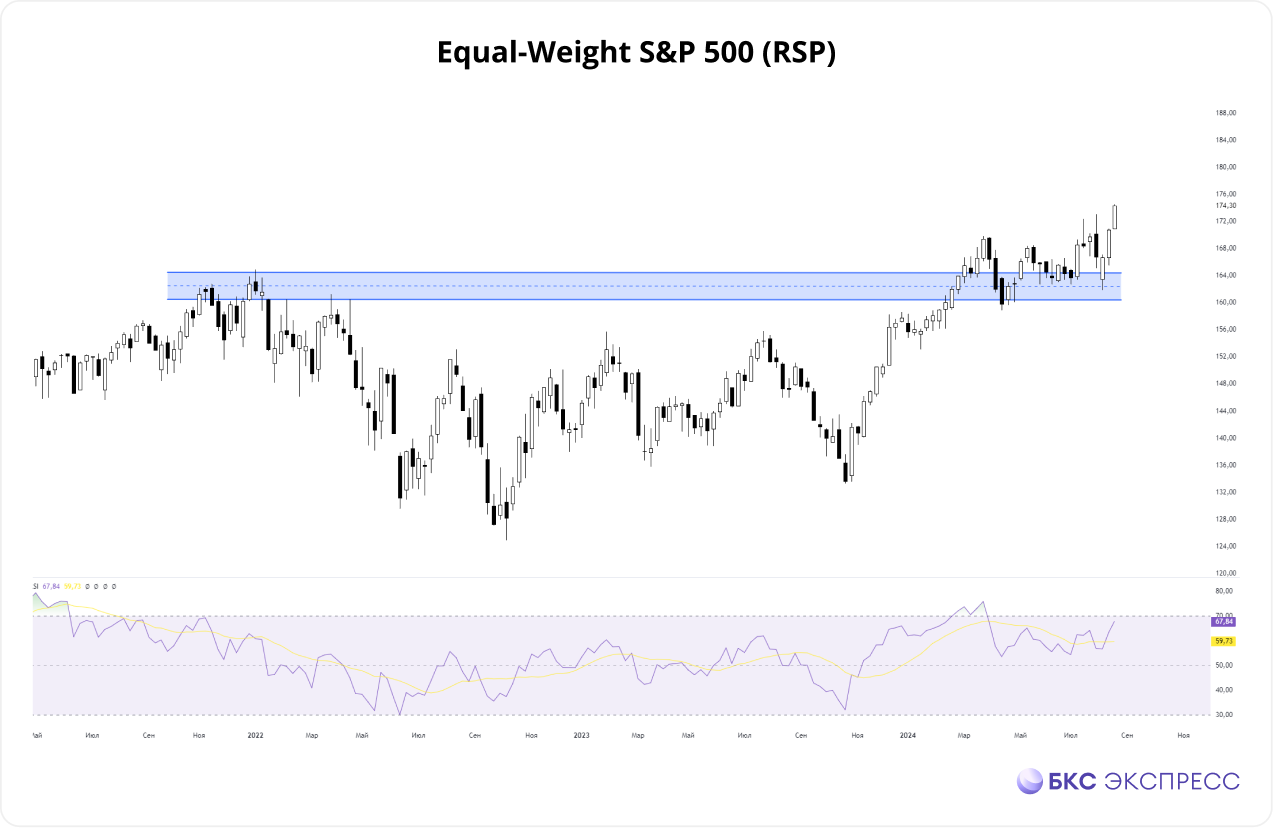

График равновесного ETF S&P 500 (RSP, недельный), возможно, положит этому конец, особенно в сочетании с последним рывком Russell 2000.

Ранее, в этом году, быки прорвались выше максимумов 2021 г., но постоянно заигрывали с этими уровнями, оставляя медведям возможность рассчитывать на то, что восходящий тренд обязательно сломается.

Теперь, когда индекс прочно закрепился выше уровня сопротивления и закрылся на новых исторических максимумах, медведям придется потратить время, чтобы придумать новую версию в поддержку их тезиса.

Фьючерсы на индексы S&P 500 (SPYF- 9.24) и NASDAQ (NASD-9.24) на Московской бирже растут.

На премаркете индексы торгуются разнонаправленно.

Европейский рынок

• Европейский рынок (STOX-9.24) — в красной зоне. Индекс Stoxx 50 — в незначительном минусе 0,03%.

Азиатские рынки

• Фьючерс на гонконгский Hang Seng (HANG-9.24) в плюсе. Индекс Hang Seng в понедельник вырос на 1,06%.

Народный банк Китая в понедельник продлил сроки погашения среднесрочных кредитов ряду финансовых организаций и посредством сделок обратного РЕПО предоставил дополнительную ликвидность, тем самым оправдывая ожидания рынка относительно дальнейшего смягчения в целях поддержки экономики страны.

• Nikkei 225 (NIKK-9.24) по итогам дня потерял 0,66%.

В пятницу Япония опубликует сведения о безработице в июле и данные о розничных продажах в июле.

Товарные рынки

• Золото (GOLD-9.24) на Московской бирже торгуется вблизи исторических максимумов. Речь Пауэлла придала котировкам ускорения. Согласно данным COMEX, цена на золото с поставкой в октябре составляет $2525 за унцию, +1,26%. В ближайшее время восходящий тренд, вероятно, продолжится.

• Нефть (BR-9.24) марки Brent, согласно ноябрьскому контракту, торгуется по $80,1 за баррель, +2,4%.

• Фьючерс на природный газ (NG-9.24) на Московской бирже теряет 1,72%.

Время пришло

На июльском заседании глава ФРС США Джером Пауэлл заложил основу для сентябрьского снижения ставки, а в пятницу недвусмысленно подтвердил, что пришло время перемен в денежно-кредитной политике.

В начале своей речи в Джексон-Хоул Пауэлл заявил:

Пришло время скорректировать политику. Направление движения ясно, а сроки и темпы снижения ставок будут зависеть от поступающих данных, меняющихся перспектив и баланса рисков.

Заслуживают внимания также следующие заявления главы ФРС:

- «Охлаждение рынка труда несомненно».

- «Маловероятно, что рынок труда станет источником повышенного инфляционного давления в ближайшее время».

- «Мы не стремимся к дальнейшему охлаждению рынка труда и не приветствуем его».

- «Мы сделаем все возможное, чтобы поддержать сильный рынок труда в процессе дальнейшего продвижения к ценовой стабильности».

Приведенный ниже абзац подытоживает его взгляд на текущие условия и на то, как ФРС будет ориентироваться в них в дальнейшем.

Мы сделаем все возможное, чтобы поддержать сильный рынок труда по мере дальнейшего продвижения к ценовой стабильности. При соответствующем смягчении сдерживающей политики есть все основания полагать, что экономика сможет вернуться к 2-процентной инфляции при сохранении сильного рынка труда. Текущий уровень нашей ставки дает нам достаточно возможностей для реагирования на любые риски, с которыми мы можем столкнуться, включая риск нежелательного дальнейшего ослабления условий на рынке труда.

Сейчас вопрос заключается не в том, будет ли ФРС сокращать ставки, а в том, как быстро ей придется их снижать исходя из траектории развития экономики. В настоящее время рынок оценивает сокращение ставки на 125 б.п. до конца года, что значительно агрессивнее июньских прогнозов Федрезерва.

Однако они сходятся в том, что долгосрочная «нейтральная ставка», скорее всего, будет находиться в районе 3%. Рыночные ожидания заключаются в том, что ФРС будет опираться на экономические данные по мере их поступления и одновременно придерживаться более взвешенного подхода в коммуникациях и дальнейших шагах.

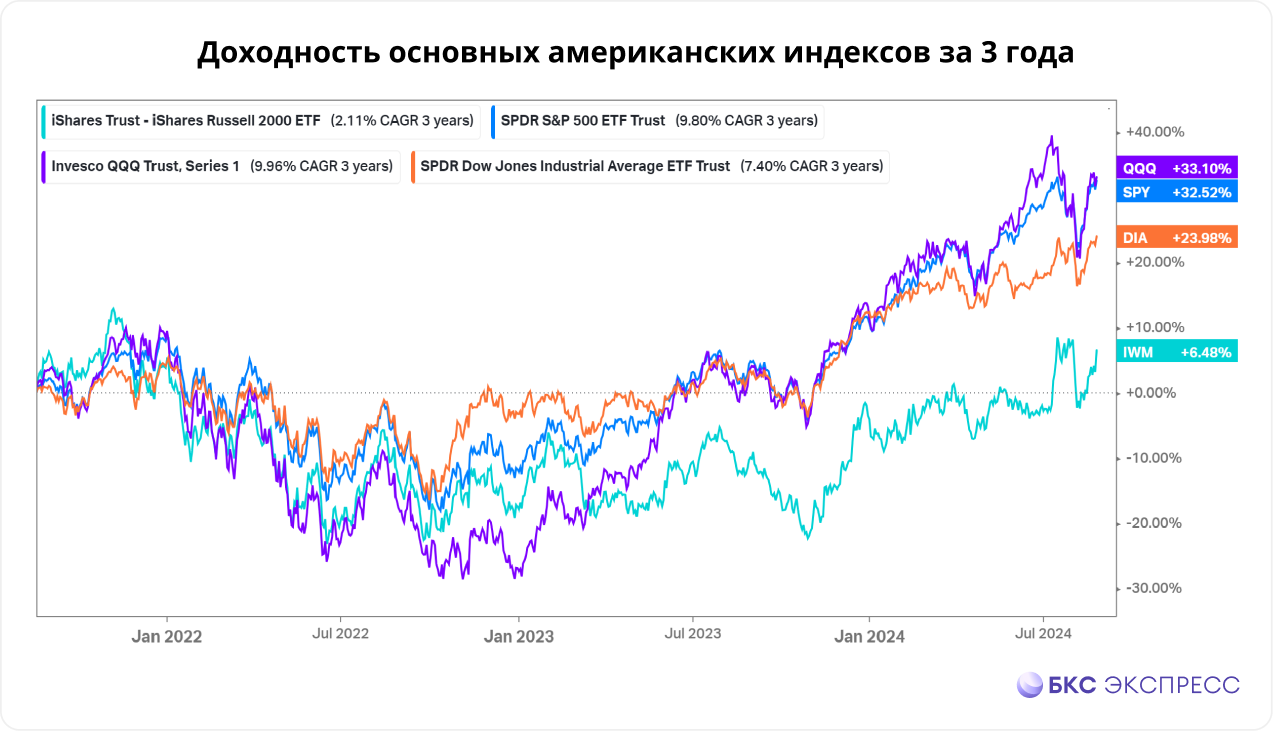

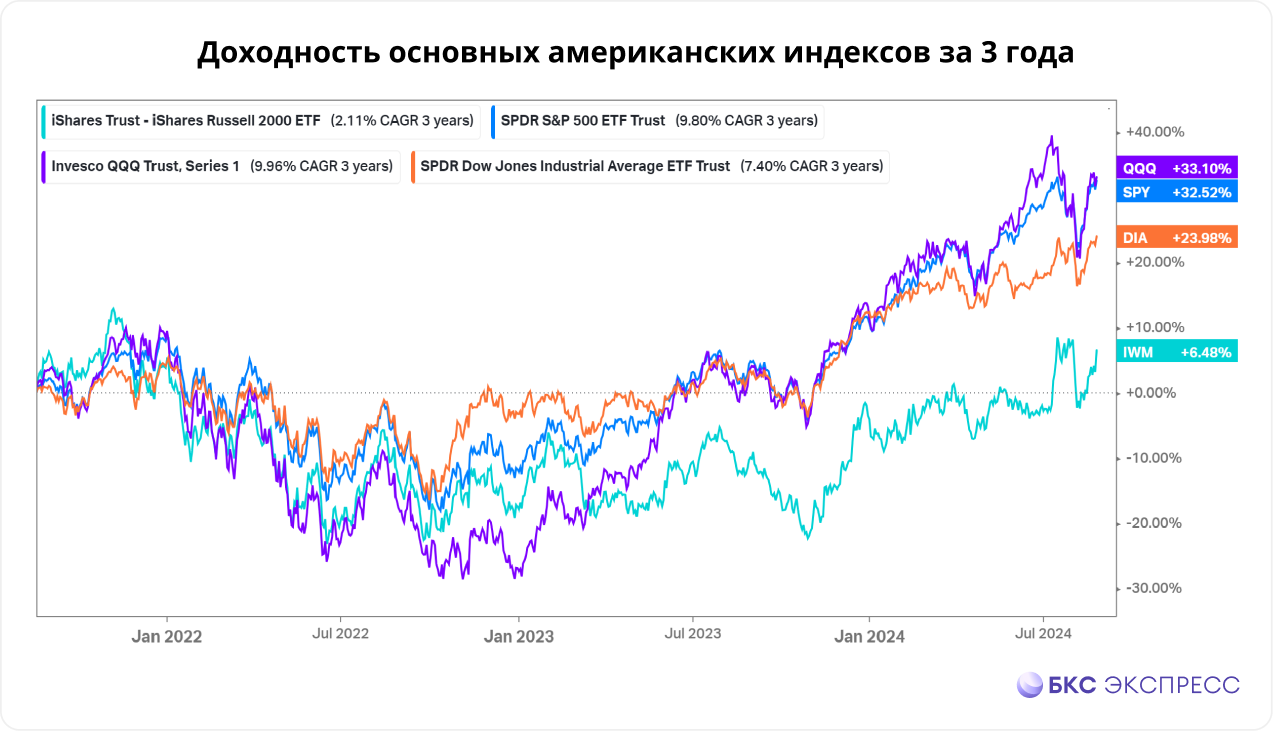

Участники рынка надеются, что снижение ставок благоприятно скажется на акциях всех компаний, но в большей степени будет способствовать росту акций компаний с малой капитализацией, так как они в большей степени зависят от уровня и динамики процентных ставок.

Вероятно, разрыв между показателями крупных и мелких компаний продолжит сокращаться, что и произошло в пятницу, когда Russell 2000 вырос более чем на 3%.

• Индексы S&P 500 и NASDAQ по итогам основной торговой сессии 23 августа выросли на 1,15% и 1,47% соответственно. Russell 2000 потерял 3,19%.

Джером Пауэлл выступил в пятницу в Джексон-Хоул с «голубиной» речью. В результате практически все активы, кроме доллара США, выросли. Впереди оказались акции малых компаний — именно они получат значительную выгоду от снижения ставок.

Все 11 секторов закрылись в зеленой зоне, лидировал потребительский сектор (+1,93%), а коммунальные услуги (+0,28%) отставали.

На этой неделе американские компании продолжат публиковать отчетность. Самым долгожданным станет отчет NVIDIA, который будет опубликован в рамках Дня инвестора (NVIDIA Day) в среду, 28 августа.

Один из главных аргументов медведей в последний год (и несколько лет) заключался в том, что динамика фондового рынка существенно зависит от колебаний акций «Великолепной семерки». Он по-прежнему приводился, несмотря на значительное расширение списка активов, влияющих на рынок в этом году: самые разные сектора — от промышленного до финансового и здравоохранения — достигли новых исторических максимумов.

График равновесного ETF S&P 500 (RSP, недельный), возможно, положит этому конец, особенно в сочетании с последним рывком Russell 2000.

Ранее, в этом году, быки прорвались выше максимумов 2021 г., но постоянно заигрывали с этими уровнями, оставляя медведям возможность рассчитывать на то, что восходящий тренд обязательно сломается.

Теперь, когда индекс прочно закрепился выше уровня сопротивления и закрылся на новых исторических максимумах, медведям придется потратить время, чтобы придумать новую версию в поддержку их тезиса.

Фьючерсы на индексы S&P 500 (SPYF- 9.24) и NASDAQ (NASD-9.24) на Московской бирже растут.

На премаркете индексы торгуются разнонаправленно.

Европейский рынок

• Европейский рынок (STOX-9.24) — в красной зоне. Индекс Stoxx 50 — в незначительном минусе 0,03%.

Азиатские рынки

• Фьючерс на гонконгский Hang Seng (HANG-9.24) в плюсе. Индекс Hang Seng в понедельник вырос на 1,06%.

Народный банк Китая в понедельник продлил сроки погашения среднесрочных кредитов ряду финансовых организаций и посредством сделок обратного РЕПО предоставил дополнительную ликвидность, тем самым оправдывая ожидания рынка относительно дальнейшего смягчения в целях поддержки экономики страны.

• Nikkei 225 (NIKK-9.24) по итогам дня потерял 0,66%.

В пятницу Япония опубликует сведения о безработице в июле и данные о розничных продажах в июле.

Товарные рынки

• Золото (GOLD-9.24) на Московской бирже торгуется вблизи исторических максимумов. Речь Пауэлла придала котировкам ускорения. Согласно данным COMEX, цена на золото с поставкой в октябре составляет $2525 за унцию, +1,26%. В ближайшее время восходящий тренд, вероятно, продолжится.

• Нефть (BR-9.24) марки Brent, согласно ноябрьскому контракту, торгуется по $80,1 за баррель, +2,4%.

• Фьючерс на природный газ (NG-9.24) на Московской бирже теряет 1,72%.

Время пришло

На июльском заседании глава ФРС США Джером Пауэлл заложил основу для сентябрьского снижения ставки, а в пятницу недвусмысленно подтвердил, что пришло время перемен в денежно-кредитной политике.

В начале своей речи в Джексон-Хоул Пауэлл заявил:

Пришло время скорректировать политику. Направление движения ясно, а сроки и темпы снижения ставок будут зависеть от поступающих данных, меняющихся перспектив и баланса рисков.

Заслуживают внимания также следующие заявления главы ФРС:

- «Охлаждение рынка труда несомненно».

- «Маловероятно, что рынок труда станет источником повышенного инфляционного давления в ближайшее время».

- «Мы не стремимся к дальнейшему охлаждению рынка труда и не приветствуем его».

- «Мы сделаем все возможное, чтобы поддержать сильный рынок труда в процессе дальнейшего продвижения к ценовой стабильности».

Приведенный ниже абзац подытоживает его взгляд на текущие условия и на то, как ФРС будет ориентироваться в них в дальнейшем.

Мы сделаем все возможное, чтобы поддержать сильный рынок труда по мере дальнейшего продвижения к ценовой стабильности. При соответствующем смягчении сдерживающей политики есть все основания полагать, что экономика сможет вернуться к 2-процентной инфляции при сохранении сильного рынка труда. Текущий уровень нашей ставки дает нам достаточно возможностей для реагирования на любые риски, с которыми мы можем столкнуться, включая риск нежелательного дальнейшего ослабления условий на рынке труда.

Сейчас вопрос заключается не в том, будет ли ФРС сокращать ставки, а в том, как быстро ей придется их снижать исходя из траектории развития экономики. В настоящее время рынок оценивает сокращение ставки на 125 б.п. до конца года, что значительно агрессивнее июньских прогнозов Федрезерва.

Однако они сходятся в том, что долгосрочная «нейтральная ставка», скорее всего, будет находиться в районе 3%. Рыночные ожидания заключаются в том, что ФРС будет опираться на экономические данные по мере их поступления и одновременно придерживаться более взвешенного подхода в коммуникациях и дальнейших шагах.

Участники рынка надеются, что снижение ставок благоприятно скажется на акциях всех компаний, но в большей степени будет способствовать росту акций компаний с малой капитализацией, так как они в большей степени зависят от уровня и динамики процентных ставок.

Вероятно, разрыв между показателями крупных и мелких компаний продолжит сокращаться, что и произошло в пятницу, когда Russell 2000 вырос более чем на 3%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба