3 сентября 2024 | ФосАгро Инвестовизация

О компании.

ФосАгро – российская вертикально-интегрированная компания, один из ведущих мировых производителей фосфорсодержащих удобрений.

№ 1 в мире по производству высокосортного фосфатного сырья. Крупнейший производитель фосфорсодержащих удобрений в Европе. № 1 в России по объему поставок удобрений.

Основным направлением деятельности Группы является производство апатитового концентрата и минеральных удобрений на предприятиях, расположенных в Мурманской, Вологодской Саратовской и Ленинградской областях.

В ассортименте ФосАгро более 50 марок гранулированных и жидких минеральных удобрений, которые помогают аграриям из 100 стран. Приоритетными рынками сбыта продукции, помимо России и стран СНГ, являются страны Латинской Америки, Европы и Азии.

Вообще ФосАгро – это компания экспортёр. Около 75% всех продаж приходится на внешние рынки.

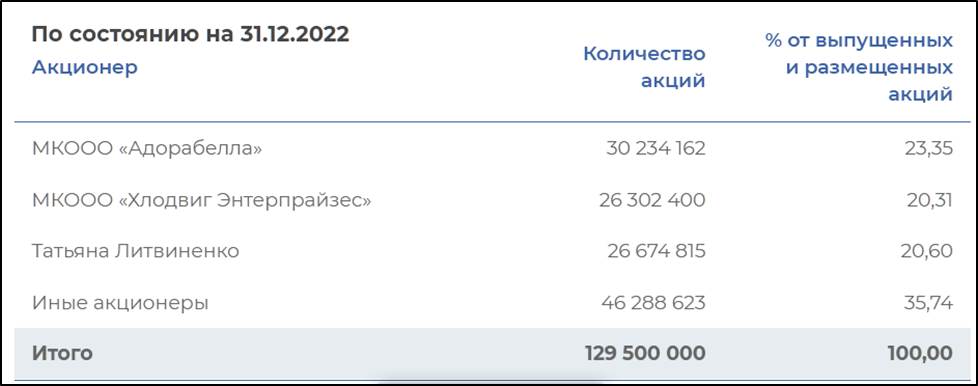

Основные акционеры – Андрей Гурьев (МКООО «Адорабелла», МКООО «Хлодвиг Энтерпрайзес») и Татьяна Литвиненко, которой в 2022 году передал акции её муж миллиардер Владимир Литвиненко.

Текущая цена акций.

Акции ФосАгро уже год находятся в нисходящем тренде, упав за это время почти на 40%. На данный момент котировки находятся на уровнях трёхлетней давности и пробили уровень 5000₽. Технические индикаторы в зоне перепроданности.

Операционные результаты.

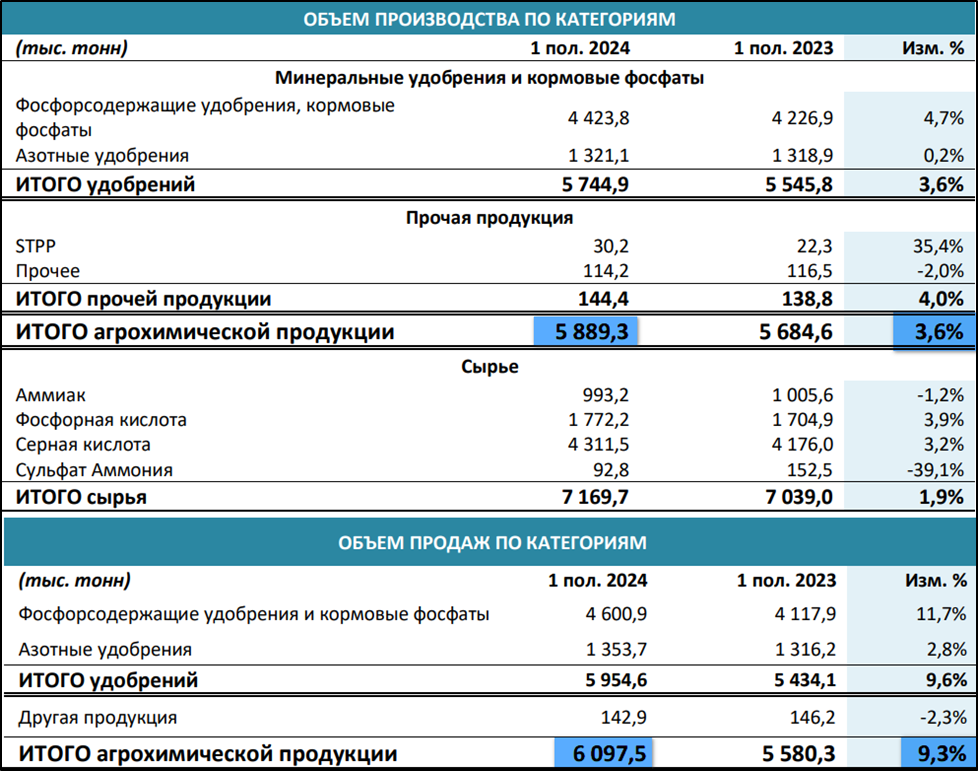

Операционные результаты за 1П 2024:

Производство агрохимической продукции 5,88 млн тонн (+3,6% г/г).

Продажи 6,1 млн тонн (+9,3% г/г).

На годовом горизонте виден последовательный устойчивый рост производственных результатов, обусловленный реалзиацией программы развития, которая подразумевает масштабные кап вложения.

Также можно отметить, что в 1П 2024 ФосАгро увеличила поставки на внутренний рынок на 7,1% – до 1,74 млн т. На долю продукции ФосАгро пришлось около 80%.

Плюс на 74% до 0,3 млн тонн увеличены поставки удобрений в страны Африки. В перспективе 5 лет ФосАгро рассчитывает нарастить поставки в этот регион ещё в 2 раза.

Цены на удобрения.

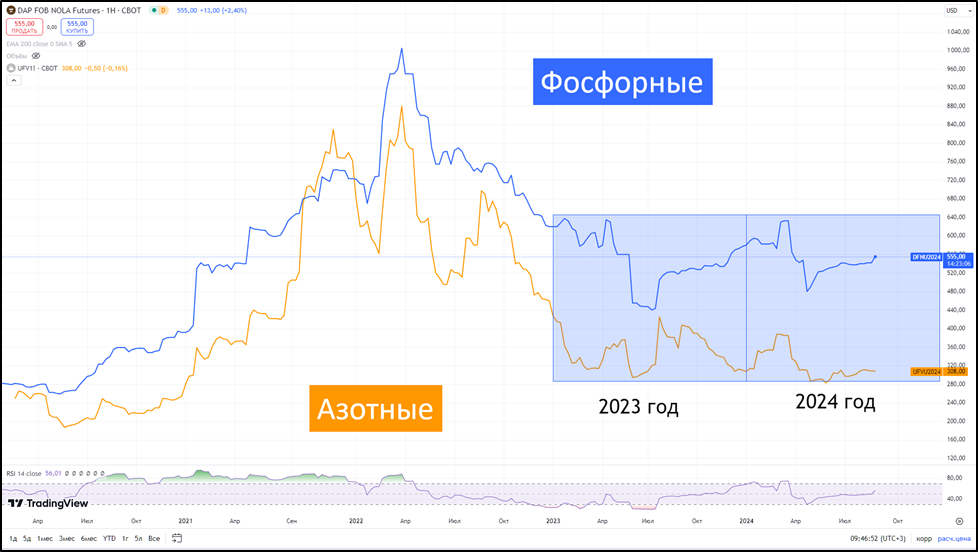

Доля фосфорсодержащей продукции в структуре продаж около 80%, а азотсодержащей около 17%.

Цены на фосфорные и азотные удобрения с исторических максимумов апреля 2022 года упали примерно в два раза. Но с 2023 года фактически идёт фаза стабилизации. А небольшие колебания вызваны факторами сезонности.

Прогноз ФосАгро на 3Q 2024: мировой рынок удобрений традиционно получает поддержку со стороны стран Латинской Америки и Южной Азии, где на этот период приходится пик развития сезонного спроса на удобрения. Однако на баланс спроса / предложения может оказать влияние динамика цен на мировом рынке с/х продукции.

Финансовые результаты.

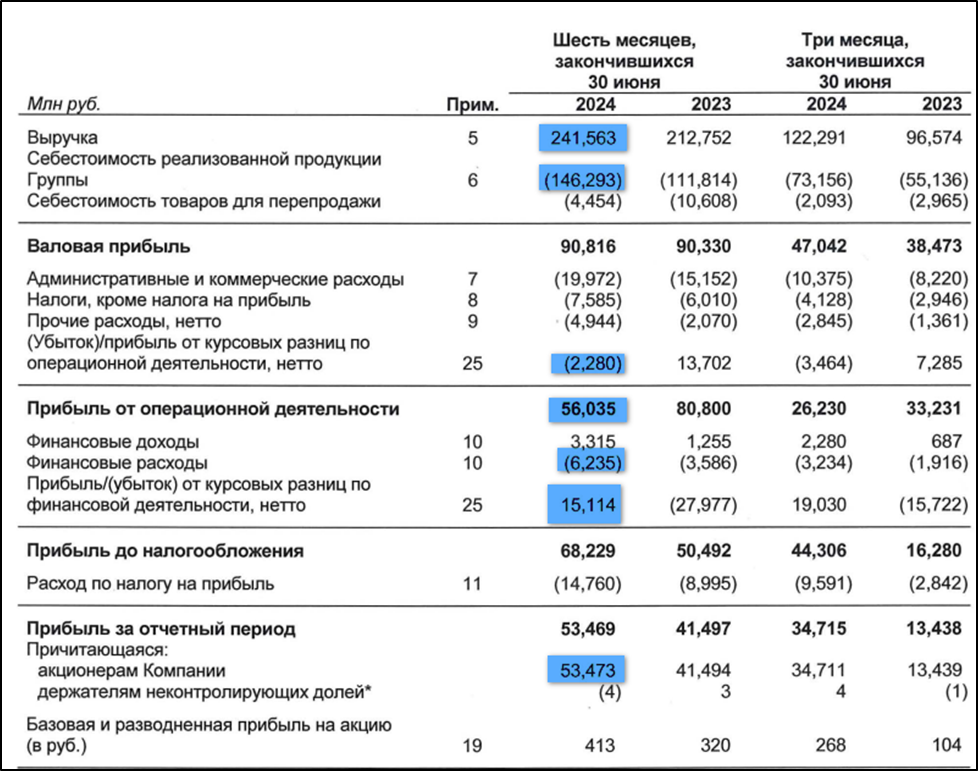

Финансовые результаты за 1П 2024:

Выручка 241,5 млрд (+14% г/г).

Себестоимость 146,6 млрд (+30% г/г).

Операционная прибыль 56 млрд (-30% г/г).

Финансовые доходы- расходы = -2,9 млрд (+26% г/г).

Суммарные курсовые разницы +12,8 млрд (а год назад -14,3 млрд). Так получается из-за большой доли долгов, выраженных в иностранной валюте.

Чистая прибыль (ЧП) 53,5 млрд рублей (+29% г/г).

ЧП скорр на курсовые разницы 40,6 млрд (-27% г/г).

Выручка выросла благодаря росту продаж. Но еще больше увеличилась себестоимость на фоне роста и инфляции и уплаты введенных до конца 2024 года экспортных пошлин (рост на 12 млрд г/г). Также выросли и административные, коммерческие и прочие расходы. Увеличились и финансовые расходы (за вычетом доходов). Но ЧП всё же выросла на 29% благодаря положительным курсовым разницам. Но если их убрать, то ЧП скорр на 27% ниже г/г.

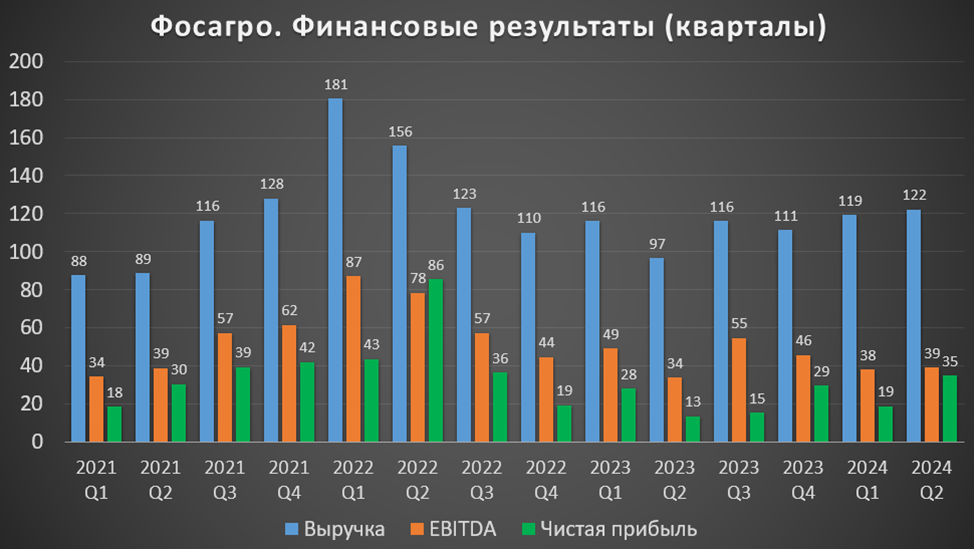

На квартальной диаграмме видим, что 2Q 24 получился лучше г/г и кв/кв. И вообще результат по выручке и ЧП лучший, начиная с 3Q 2022. Но не будем забывать, что рост ЧП – это во многом результат укрепления рубля, из-за чего возникают бумажные положительные курсовые разницы переоценки большого валютного долга.

Баланс.

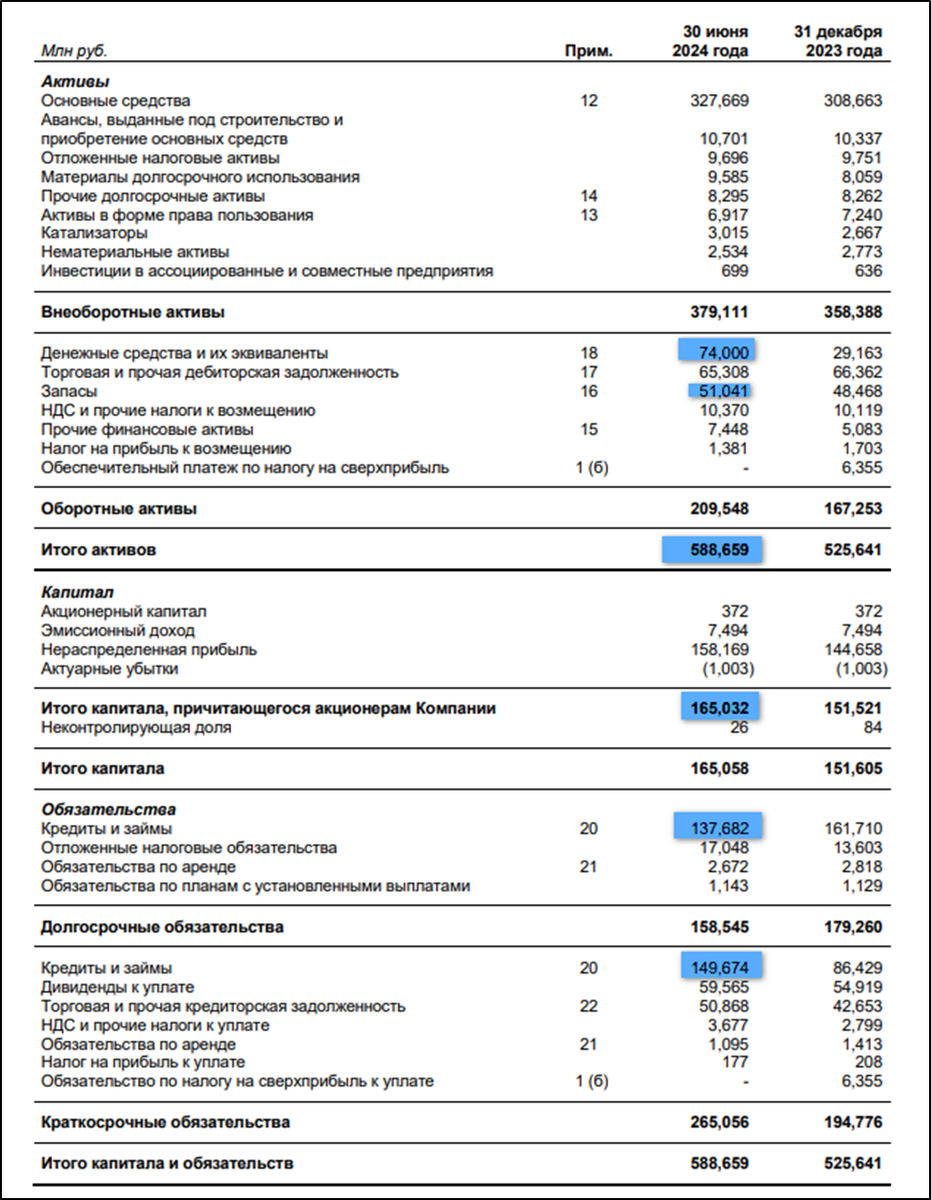

Чистые активы 165 млрд (+9% с начала года).

Запасы 51 млрд (+5% с начала года).

Денежные средства 74 млрд (+2,5х с начала года).

Кредиты и займы 287,4 млрд (+15% с начала года). 85% долга выражена в валюте.

В итоге, чистый долг 213 млрд (-3% с начала года). ND/EBITDA = 1,2. Долговая нагрузка умеренная. Но естественно, с ослаблением рубля будет переоцениваться и чистый долг, что как мы видели, сказывается и на чистой прибыли. Но с другой стороны, процентные ставки по валютным инструментам ниже, чем по рублёвым, поэтому ФосАгро сейчас хорошо экономит на этом. К слову, половину долга нужно будет рефинансировать в течение года. Если компания будет перекладываться в рублёвые инструменты, то резко вырастут финансовые расходы.

Денежные потоки.

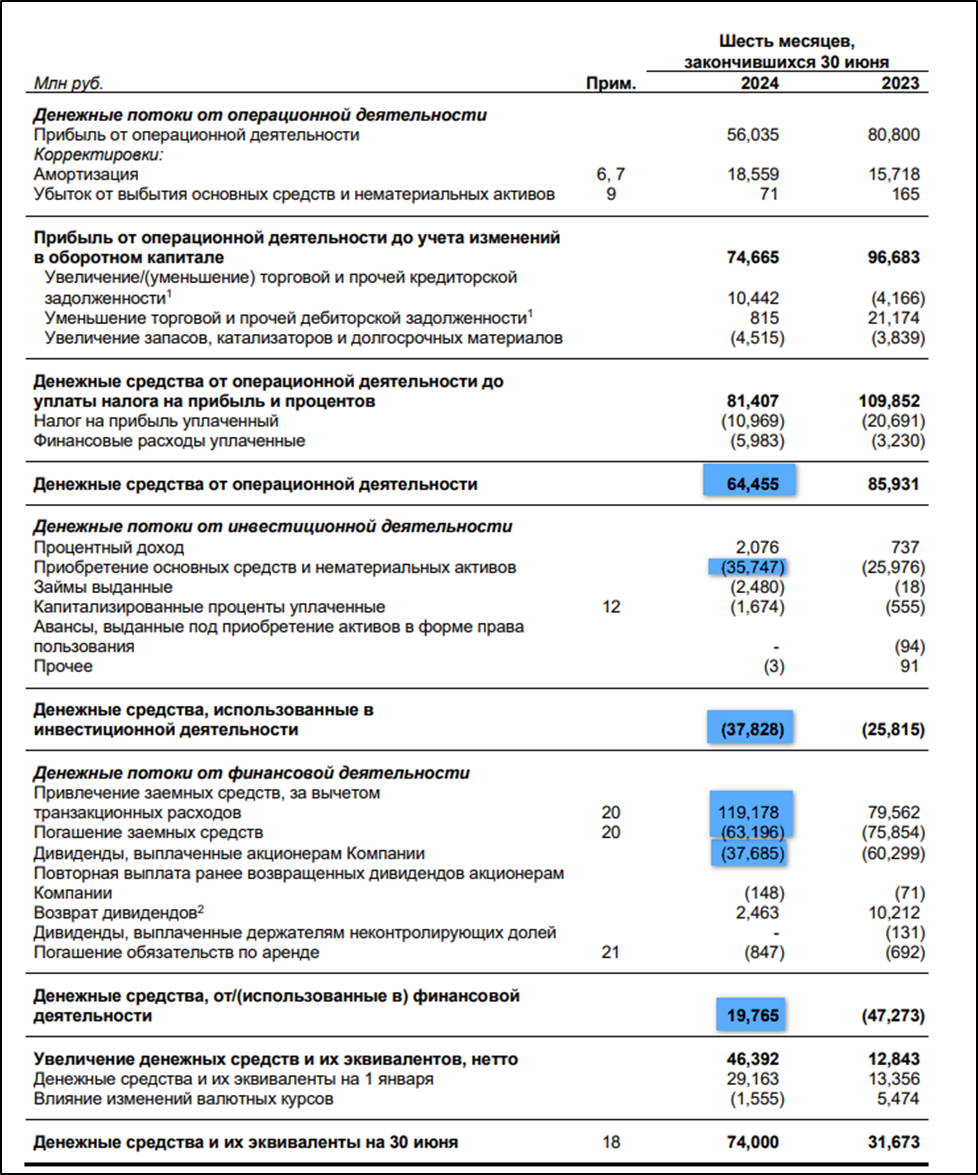

операционная деятельность 64,5 млрд (-25% г/г). Снижение из-за уменьшения операционной прибыли.

инвестиционная деятельность -37,8 млрд (+47% г/г). Практически все средства приходятся на капитальные затраты 35,7 млрд (+38% г/г).

финансовая деятельность +19,7 млрд. Положительное значение указывает на рост заёмных средств на 56 млрд. Также была выплата дивидендов 37,7 млрд.

Свободный денежный поток за 2Q 2024 лучше, как г/г, так и кв/кв. И вообще он выше среднего уровня за последние 3,5 года. Но в 1Q2024, наоборот, было одно из самых низких значений. В итоге, дивидендная база в первом полугодии сформирована не очень высокая.

Дивиденды.

ФосАгро одна из немногих публичных компаний в РФ, которая стремится платить дивиденды ежеквартально. Согласно политики, компания на дивиденды направляет:

свыше 75% от FCF, если ND/EBITDA < 1;

50-75% от FCF, если 1< ND/EBITDA < 1,5;

менее 50% от FCF, если ND/EBITDA > 1,5.

В июле 2024 года были выплачены дивиденды за 4Q 2023 в размере 294₽. А также за 1Q 2024 15₽.

07.08.24 Совет директоров рекомендовал 117₽ по итогам 1П 2024. Доходность 2,2%. Дата отсечки 22.09.2024. Внеочередное общее собрание акционеров по вопросу дивидендов пройдет 11.09.24. В случае положительного решения, на дивиденды распределят 15 млрд. Это 44% от ЧП и 60% от FCF за 2Q 24.

Перспективы.

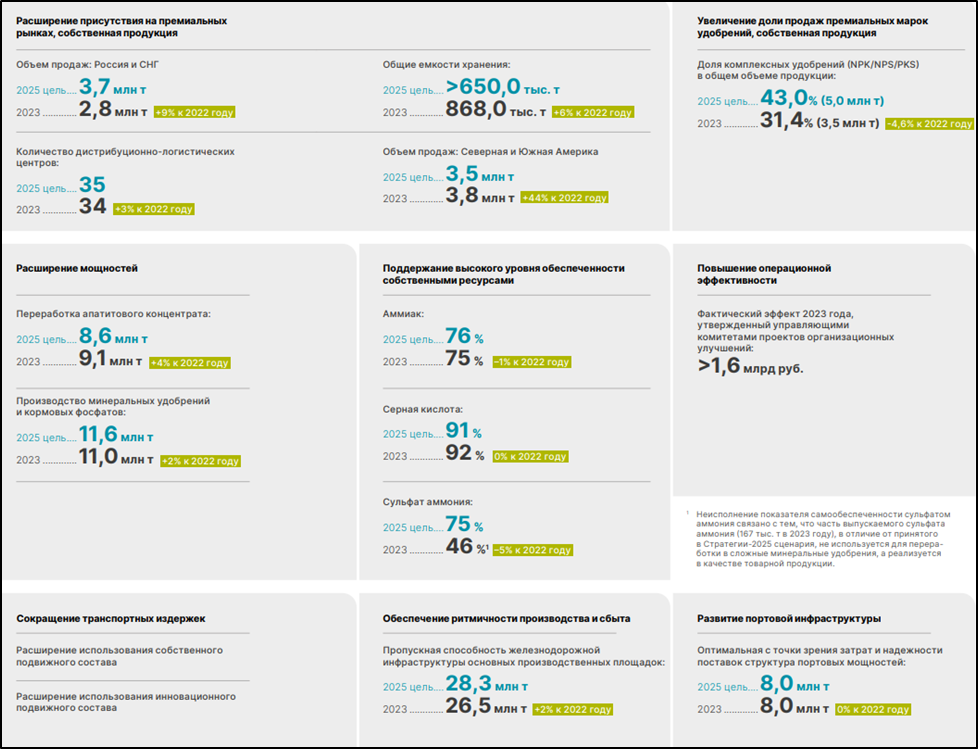

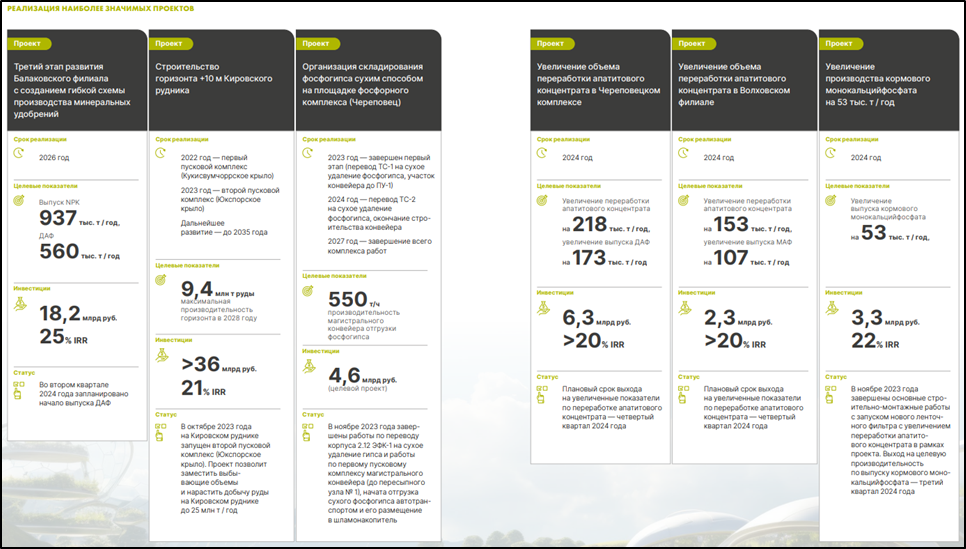

ФосАгро реализовывает цели в соответствии стратегии развития до 2025 года. Согласно которой планируется еще на треть относительно начала 2023 года расширить присутствие на рынках РФ, СНГ. На 37% увеличить долю продаж премиальной продукции. На 5% нарастить производство минеральных удобрений. В рамках сокращения транспортных издержек осуществляется расширение собственного подвижного состава и развитие портовой инфраструктуры. Также проводятся мероприятия по поддержанию высокого уровня обеспеченности собственными ресурсами.

Риски.

Снижение цен на удобрения. Базовый прогноз всемирного Банка предполагает, что цены на удобрения в 2024 году упадут на 22%, в 2025 году — на 6%.

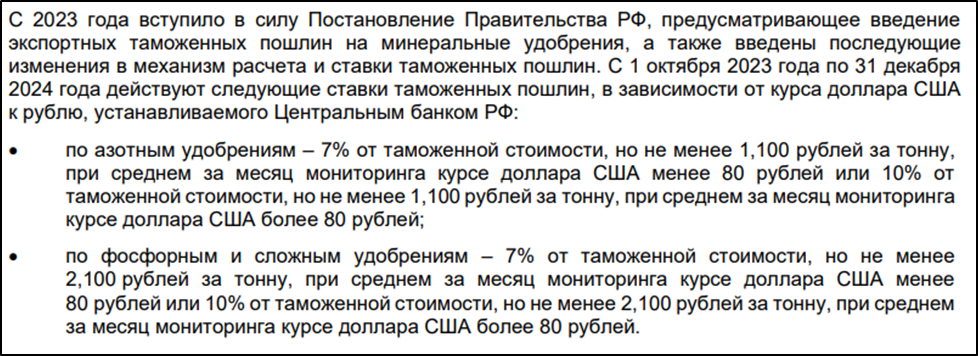

Налоги и пошлины. Из-за дефицита бюджета не исключены и дальнейшие ужесточения и в этой части. В частности, курсовые экспортные пошлины, действующие до 31.12.24, заменят на рост НДПИ в 2 раза.

Санкции. Нельзя полностью исключать риска ввода санкций. К слову, в августе 2022 года были введены санкции в отношении Гурьева. Но МинФин США подчеркнул, что они не распространяются на ФосАгро. Но с 29.01.24 США утвердили новые пошлины на фосфорсодержащие удобрения из России. Для ФосАгро они устанавливаются на уровне 14,3%.

Мультипликаторы.

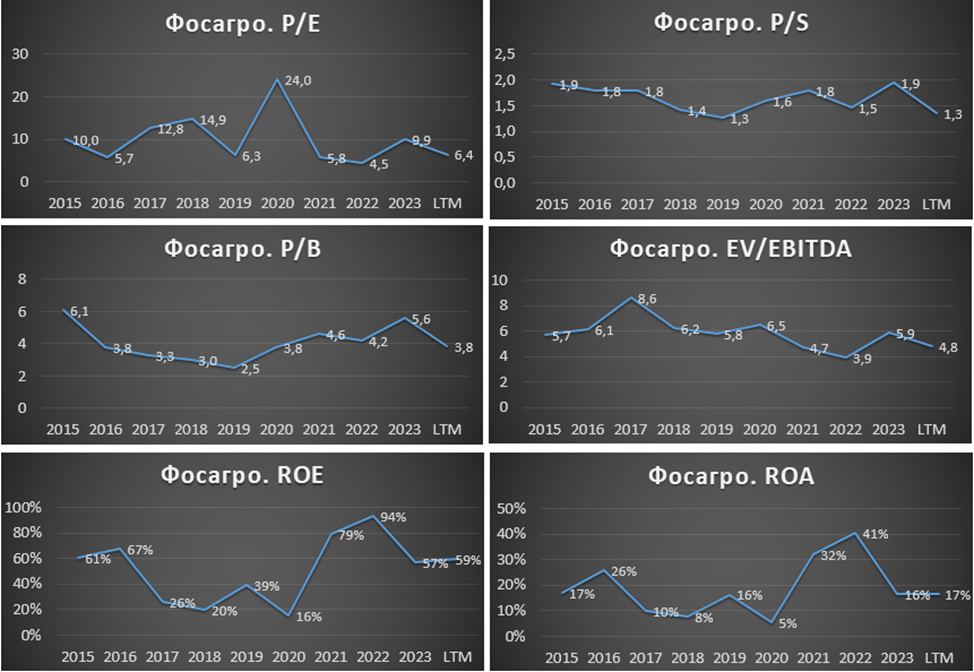

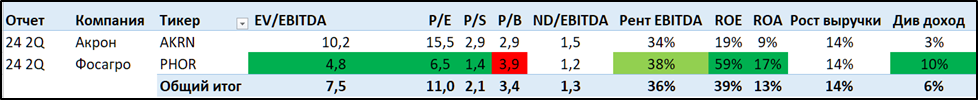

По мультипликаторам компания оценена ниже относительно средних исторических значений:

Капитализация = 631 млрд ₽ (цена акции = 4870 ₽);

EV/EBITDA = 4,8;

P/E = 6,4; P/S = 1,3; P/B = 3,8;

Рентабельность по EBITDA = 38%; ROE = 59%; ROA = 17%

При этом ФосАгро, стоит существенно дешевле Акрона. Правда, в котировки Акрона частично включён рост, который произойдет после ввода в эксплуатацию проекта «Талицкий ГОК» (после 2026 года).

Выводы.

ФосАгро - один из мировых лидеров на рынке удобрений.

Операционные результаты в 1П 2024 подросли. Цены на удобрения стабилизировались.

В итоге, финансовые результаты неплохо выросли. Правда, четверть ЧП пришлась на бумажные положительные курсовые разницы. Ещё нужно отметить, что до 31.12.24 действуют курсовые пошлины, которые отъедают существенную часть прибыли.

Долговая нагрузка умеренная. Долг на 85% в валюте, поэтому его переоценка сильно зависит от курса рубля.

FCF по итогам 2Q 2024 высокий, но суммарный FCF за 1П 2024 значительно ниже среднего.

ФосАгро отправляет на дивиденды 50-100% FCF. СД рекомендовал 117₽ (2,2% доходности) по итогам 1П 2024.

Риски в основном связаны со снижением цен на удобрения. А также существенное негативное влияние на FCF и дивиденды вносят новые пошлины.

Перспективы связаны с реализацией стратегии развития до 2025 года, которая подразумевает высокие кап затраты в 2024 году.

Мультипликаторы ниже средних исторических. Расчетная справедливая цена 5750₽.

Мои сделки.

В целях диверсификации, я покупал акции ФосАгро летом 2023 года. Но осенью 2023 года ввели новые пошлины, а это большой негатив. На данный момент доля ФосАгро около 3% от портфеля акций. Пока результат минус 30%, но это без учёта полученных дивидендов (864₽ на акцию). На текущей коррекции, возможно, усредню позицию. Также, вероятно, буду использовать эти акции в целях налоговой оптимизации.

ФосАгро – российская вертикально-интегрированная компания, один из ведущих мировых производителей фосфорсодержащих удобрений.

№ 1 в мире по производству высокосортного фосфатного сырья. Крупнейший производитель фосфорсодержащих удобрений в Европе. № 1 в России по объему поставок удобрений.

Основным направлением деятельности Группы является производство апатитового концентрата и минеральных удобрений на предприятиях, расположенных в Мурманской, Вологодской Саратовской и Ленинградской областях.

В ассортименте ФосАгро более 50 марок гранулированных и жидких минеральных удобрений, которые помогают аграриям из 100 стран. Приоритетными рынками сбыта продукции, помимо России и стран СНГ, являются страны Латинской Америки, Европы и Азии.

Вообще ФосАгро – это компания экспортёр. Около 75% всех продаж приходится на внешние рынки.

Основные акционеры – Андрей Гурьев (МКООО «Адорабелла», МКООО «Хлодвиг Энтерпрайзес») и Татьяна Литвиненко, которой в 2022 году передал акции её муж миллиардер Владимир Литвиненко.

Текущая цена акций.

Акции ФосАгро уже год находятся в нисходящем тренде, упав за это время почти на 40%. На данный момент котировки находятся на уровнях трёхлетней давности и пробили уровень 5000₽. Технические индикаторы в зоне перепроданности.

Операционные результаты.

Операционные результаты за 1П 2024:

Производство агрохимической продукции 5,88 млн тонн (+3,6% г/г).

Продажи 6,1 млн тонн (+9,3% г/г).

На годовом горизонте виден последовательный устойчивый рост производственных результатов, обусловленный реалзиацией программы развития, которая подразумевает масштабные кап вложения.

Также можно отметить, что в 1П 2024 ФосАгро увеличила поставки на внутренний рынок на 7,1% – до 1,74 млн т. На долю продукции ФосАгро пришлось около 80%.

Плюс на 74% до 0,3 млн тонн увеличены поставки удобрений в страны Африки. В перспективе 5 лет ФосАгро рассчитывает нарастить поставки в этот регион ещё в 2 раза.

Цены на удобрения.

Доля фосфорсодержащей продукции в структуре продаж около 80%, а азотсодержащей около 17%.

Цены на фосфорные и азотные удобрения с исторических максимумов апреля 2022 года упали примерно в два раза. Но с 2023 года фактически идёт фаза стабилизации. А небольшие колебания вызваны факторами сезонности.

Прогноз ФосАгро на 3Q 2024: мировой рынок удобрений традиционно получает поддержку со стороны стран Латинской Америки и Южной Азии, где на этот период приходится пик развития сезонного спроса на удобрения. Однако на баланс спроса / предложения может оказать влияние динамика цен на мировом рынке с/х продукции.

Финансовые результаты.

Финансовые результаты за 1П 2024:

Выручка 241,5 млрд (+14% г/г).

Себестоимость 146,6 млрд (+30% г/г).

Операционная прибыль 56 млрд (-30% г/г).

Финансовые доходы- расходы = -2,9 млрд (+26% г/г).

Суммарные курсовые разницы +12,8 млрд (а год назад -14,3 млрд). Так получается из-за большой доли долгов, выраженных в иностранной валюте.

Чистая прибыль (ЧП) 53,5 млрд рублей (+29% г/г).

ЧП скорр на курсовые разницы 40,6 млрд (-27% г/г).

Выручка выросла благодаря росту продаж. Но еще больше увеличилась себестоимость на фоне роста и инфляции и уплаты введенных до конца 2024 года экспортных пошлин (рост на 12 млрд г/г). Также выросли и административные, коммерческие и прочие расходы. Увеличились и финансовые расходы (за вычетом доходов). Но ЧП всё же выросла на 29% благодаря положительным курсовым разницам. Но если их убрать, то ЧП скорр на 27% ниже г/г.

На квартальной диаграмме видим, что 2Q 24 получился лучше г/г и кв/кв. И вообще результат по выручке и ЧП лучший, начиная с 3Q 2022. Но не будем забывать, что рост ЧП – это во многом результат укрепления рубля, из-за чего возникают бумажные положительные курсовые разницы переоценки большого валютного долга.

Баланс.

Чистые активы 165 млрд (+9% с начала года).

Запасы 51 млрд (+5% с начала года).

Денежные средства 74 млрд (+2,5х с начала года).

Кредиты и займы 287,4 млрд (+15% с начала года). 85% долга выражена в валюте.

В итоге, чистый долг 213 млрд (-3% с начала года). ND/EBITDA = 1,2. Долговая нагрузка умеренная. Но естественно, с ослаблением рубля будет переоцениваться и чистый долг, что как мы видели, сказывается и на чистой прибыли. Но с другой стороны, процентные ставки по валютным инструментам ниже, чем по рублёвым, поэтому ФосАгро сейчас хорошо экономит на этом. К слову, половину долга нужно будет рефинансировать в течение года. Если компания будет перекладываться в рублёвые инструменты, то резко вырастут финансовые расходы.

Денежные потоки.

операционная деятельность 64,5 млрд (-25% г/г). Снижение из-за уменьшения операционной прибыли.

инвестиционная деятельность -37,8 млрд (+47% г/г). Практически все средства приходятся на капитальные затраты 35,7 млрд (+38% г/г).

финансовая деятельность +19,7 млрд. Положительное значение указывает на рост заёмных средств на 56 млрд. Также была выплата дивидендов 37,7 млрд.

Свободный денежный поток за 2Q 2024 лучше, как г/г, так и кв/кв. И вообще он выше среднего уровня за последние 3,5 года. Но в 1Q2024, наоборот, было одно из самых низких значений. В итоге, дивидендная база в первом полугодии сформирована не очень высокая.

Дивиденды.

ФосАгро одна из немногих публичных компаний в РФ, которая стремится платить дивиденды ежеквартально. Согласно политики, компания на дивиденды направляет:

свыше 75% от FCF, если ND/EBITDA < 1;

50-75% от FCF, если 1< ND/EBITDA < 1,5;

менее 50% от FCF, если ND/EBITDA > 1,5.

В июле 2024 года были выплачены дивиденды за 4Q 2023 в размере 294₽. А также за 1Q 2024 15₽.

07.08.24 Совет директоров рекомендовал 117₽ по итогам 1П 2024. Доходность 2,2%. Дата отсечки 22.09.2024. Внеочередное общее собрание акционеров по вопросу дивидендов пройдет 11.09.24. В случае положительного решения, на дивиденды распределят 15 млрд. Это 44% от ЧП и 60% от FCF за 2Q 24.

Перспективы.

ФосАгро реализовывает цели в соответствии стратегии развития до 2025 года. Согласно которой планируется еще на треть относительно начала 2023 года расширить присутствие на рынках РФ, СНГ. На 37% увеличить долю продаж премиальной продукции. На 5% нарастить производство минеральных удобрений. В рамках сокращения транспортных издержек осуществляется расширение собственного подвижного состава и развитие портовой инфраструктуры. Также проводятся мероприятия по поддержанию высокого уровня обеспеченности собственными ресурсами.

Риски.

Снижение цен на удобрения. Базовый прогноз всемирного Банка предполагает, что цены на удобрения в 2024 году упадут на 22%, в 2025 году — на 6%.

Налоги и пошлины. Из-за дефицита бюджета не исключены и дальнейшие ужесточения и в этой части. В частности, курсовые экспортные пошлины, действующие до 31.12.24, заменят на рост НДПИ в 2 раза.

Санкции. Нельзя полностью исключать риска ввода санкций. К слову, в августе 2022 года были введены санкции в отношении Гурьева. Но МинФин США подчеркнул, что они не распространяются на ФосАгро. Но с 29.01.24 США утвердили новые пошлины на фосфорсодержащие удобрения из России. Для ФосАгро они устанавливаются на уровне 14,3%.

Мультипликаторы.

По мультипликаторам компания оценена ниже относительно средних исторических значений:

Капитализация = 631 млрд ₽ (цена акции = 4870 ₽);

EV/EBITDA = 4,8;

P/E = 6,4; P/S = 1,3; P/B = 3,8;

Рентабельность по EBITDA = 38%; ROE = 59%; ROA = 17%

При этом ФосАгро, стоит существенно дешевле Акрона. Правда, в котировки Акрона частично включён рост, который произойдет после ввода в эксплуатацию проекта «Талицкий ГОК» (после 2026 года).

Выводы.

ФосАгро - один из мировых лидеров на рынке удобрений.

Операционные результаты в 1П 2024 подросли. Цены на удобрения стабилизировались.

В итоге, финансовые результаты неплохо выросли. Правда, четверть ЧП пришлась на бумажные положительные курсовые разницы. Ещё нужно отметить, что до 31.12.24 действуют курсовые пошлины, которые отъедают существенную часть прибыли.

Долговая нагрузка умеренная. Долг на 85% в валюте, поэтому его переоценка сильно зависит от курса рубля.

FCF по итогам 2Q 2024 высокий, но суммарный FCF за 1П 2024 значительно ниже среднего.

ФосАгро отправляет на дивиденды 50-100% FCF. СД рекомендовал 117₽ (2,2% доходности) по итогам 1П 2024.

Риски в основном связаны со снижением цен на удобрения. А также существенное негативное влияние на FCF и дивиденды вносят новые пошлины.

Перспективы связаны с реализацией стратегии развития до 2025 года, которая подразумевает высокие кап затраты в 2024 году.

Мультипликаторы ниже средних исторических. Расчетная справедливая цена 5750₽.

Мои сделки.

В целях диверсификации, я покупал акции ФосАгро летом 2023 года. Но осенью 2023 года ввели новые пошлины, а это большой негатив. На данный момент доля ФосАгро около 3% от портфеля акций. Пока результат минус 30%, но это без учёта полученных дивидендов (864₽ на акцию). На текущей коррекции, возможно, усредню позицию. Также, вероятно, буду использовать эти акции в целях налоговой оптимизации.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба