11 сентября 2024 Финам Степанов Никита

Рынок акций Гонконга демонстрирует отрицательную доходность за последние 12 месяцев на фоне продолжения выхода нерезидентов из финансовых активов Китая в связи с макроэкономической неопределенностью. Помимо этого, присутствует небольшое замедление темпов роста китайской экономики. Дефляция в Китае также дестимулирует инвесторов от вложений в китайские акции. Однако бигтехи Поднебесной показывают двузначные темпы роста каждый квартал и наращивают показатели рентабельности. В связи с этим мы считаем, что это лишь вопрос времени, когда акции данных бигтехов будут переоценены в большую сторону, что и отразится на стоимости акций фонда, который повторяет динамику индекса Hang Seng Tech.

Мы подтверждаем рейтинг «Покупать» для акций CSOP Hang Seng TECH Index ETF, но снижаем целевую цену до HKD 4,54 c HKD 5,30 на горизонте 12 мес. Потенциал роста равен 34%.

CSOP Hang Seng TECH Index ETF — биржевой фонд с экспозицией на топ-30 крупнейших компаний в Гонконге из отраслей потребительских товаров, технологий, телекоммуникаций, финансов и здравоохранения.

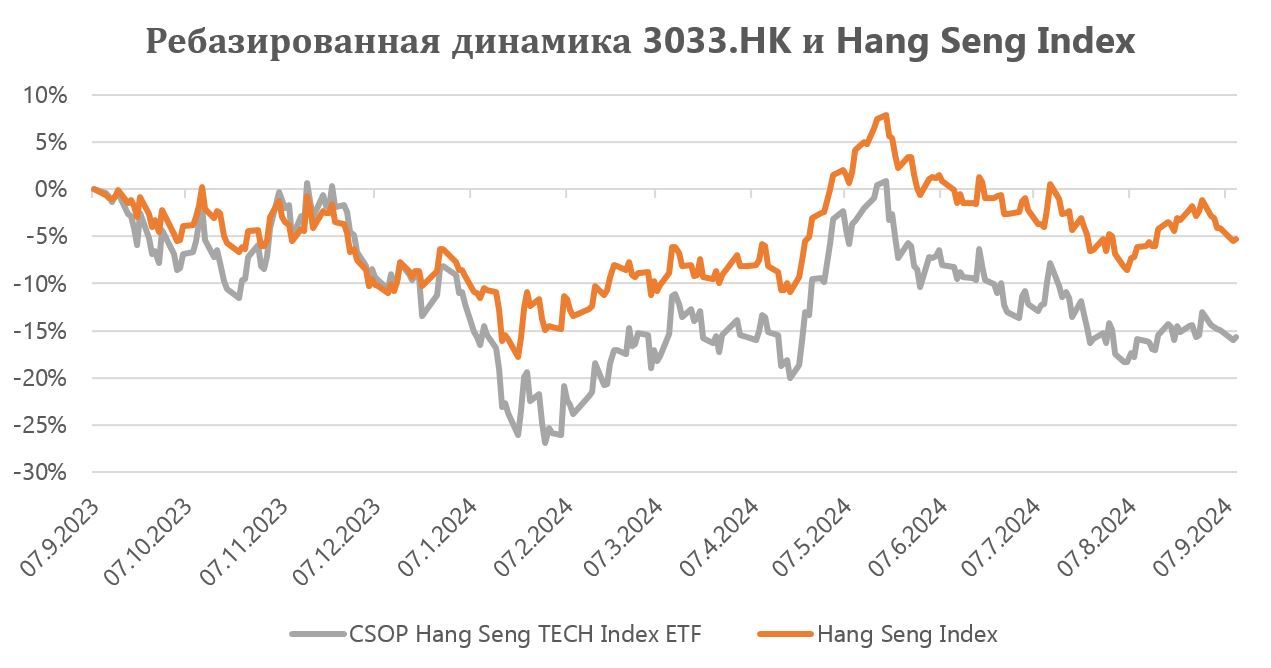

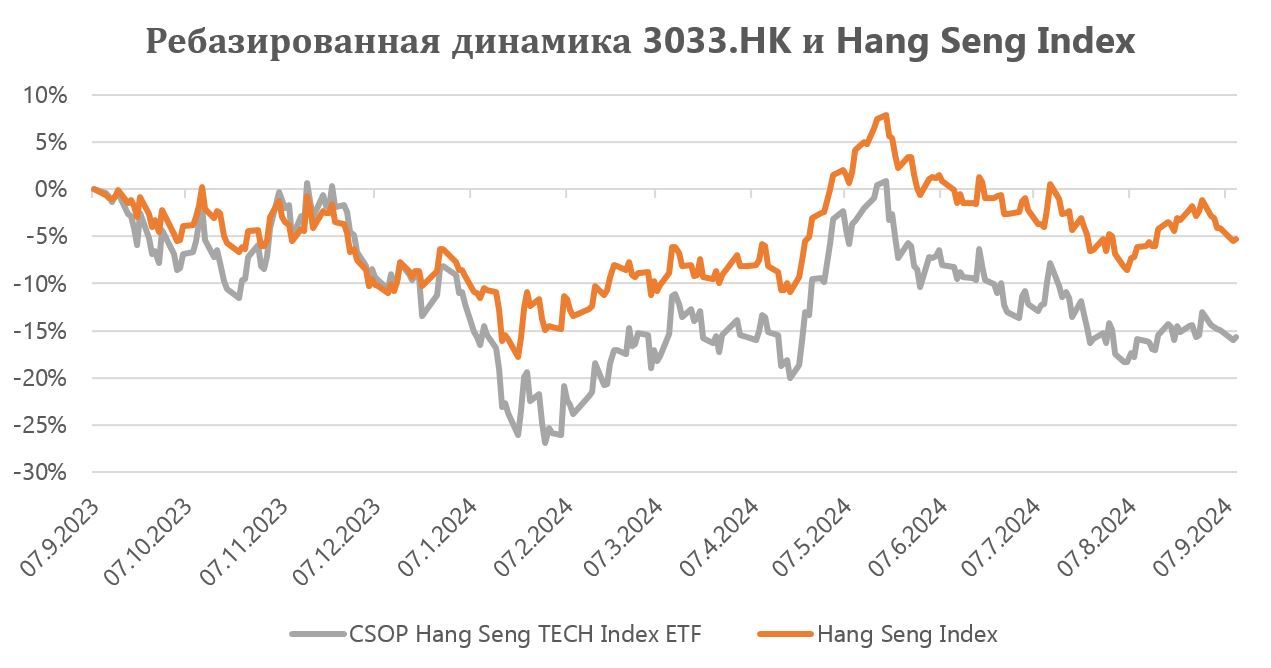

За последние 12 мес. доходность фонда составила -15%, когда индекс широкого рынка Гонконга Hang Seng снизился лишь на 5% за этот период, притом что бигтехи, которые входят в ETF, показывают более выдающиеся финансовые результаты по сравнению с компаниями из других секторов.

Потребительский спрос в Китае начал восстанавливаться, однако все равно присутствует замедление темпов роста экономики. С середины прошлого года правительство Китая выпустило множество законодательных актов для стимулирования спроса. Учитывая стабилизацию производственного индекса деловой активности PMI от Caixin (если исключить июль, то в последние 10 мес. он стабильно держится выше 50 пунктов), можно говорить об успешности данных стимулов. Однако недавняя статистика по ВВП Китая за 2Q 2024 оказалась хуже ожиданий (рост на 4,7% г/г против прогноза 4,8%), что говорит о замедлении китайской экономики.

Дефляция в Китае, которая длится уже 5 кварталов, дестимулирует людей от массового инвестирования и излишних трат. По некоторым оценкам, власти Китая могут потратить до 10 трлн юаней ($ 1,4 трлн) на борьбу с дефляцией в ближайшие два года.

Власти Китая приступили к прямому стимулированию фондового рынка: в начале года они представили план, который предполагает покупку акций китайских «голубых фишек» через Фонд национального благосостояния на сумму более триллиона юаней. Также ведется координация местных инвестиционных фондов для покупки этих голубых фишек.

Компании наращивают обратные выкупы акций. По итогам января — августа 2024 года совокупный объем байбэка со стороны гонконгских компаний уже значительно превысил объем выкупа за весь 2023 год (за 8 мес. выкуплено акций на сумму HKD 187 млрд, тогда как в 2023 году выкуплено всего на HKD 125 млрд).

Мы провели оценку потенциала CSOP Hang Seng TECH Index ETF на основе средневзвешенных целевых цен компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций составляет 34%.

Основные риски для ETF сопряжены с геополитическим противостоянием Пекина и Вашингтона, регуляторным давлением властей на крупные компании и ожиданиями слабого экономического роста экономики Поднебесной в этом году.

Описание ETF

CSOP Hang Seng TECH Index ETF — биржевой инвестиционный фонд открытого типа, отслеживающий динамику отраслевого индекса Hang Seng TECH. Данный индекс объединяет ведущих китайских эмитентов с листингом в Гонконге в секторах потребительских товаров, технологий, коммуникационных сервисов, финансов и здравоохранения.

Фонд создан 28.08.2020, управляющей компанией выступает CSOP Asset Management. Комиссия за управление — 0,99%. По состоянию на 10.09.2024 стоимость чистых активов под управлением фонда составляла HKD 28,5 млрд.

В портфеле фонда представлено 30 крупнейших эмитентов из индекса Hang Seng TECH. В топ-5 входят компании Tencent (8,41%), Meituan (8,35%), Xiaomi (7,90%), Alibaba Holdings (7,87%) и JD.com (7,52%).

С момента запуска и по настоящее время фонд не выплачивал дивиденды, хотя выплаты и предусмотрены его политикой. Решение принимается менеджментом управляющей компании.

За последние 12 мес. доходность фонда составила -15%, тогда как индекс широкого рынка Гонконга Hang Seng снизился лишь на 5% за тот же период, притом что бигтехи, которые входят в ETF, показывают более выдающиеся финансовые результаты по сравнению с компаниями из других секторов.

Перспективы и риски

Потребительский спрос в Китае начал восстанавливаться, однако все равно присутствует замедление темпов роста экономики. С середины прошлого года правительство Китая выпустило множество законодательных актов, которые предусматривают отдельное стимулирование «массового потребления», «потребления услуг», «сельского потребления», «расширение новых видов потребления» и т. д. Учитывая стабилизацию производственного индекса деловой активности PMI от Caixin (если исключить июль, то в последние 10 мес. он стабильно держится выше 50 пунктов), можно говорить об успешности данных стимулов. Однако недавняя статистика по ВВП Китая за 2Q 2024 оказалась хуже ожиданий (рост на 4,7% г/г против прогноза 4,8%), что говорит о замедлении китайской экономики.

Дефляция в Китае, которая длится уже 5 кварталов, дестимулирует людей от массового инвестирования и излишних трат. Исходя из определения дефляции, она означает, что деньги завтра ценнее денег сегодня. Поэтому многие инвесторы стали предпочитать юани и облигации акциям, одна из функций которых — беречь капитал от инфляции. Когда инфляции нет, большинство не видит смысла в инвестировании в акции. Хотя в начале года и зафиксировано небольшое инфляционное давление, но оно было недостаточным, чтобы прервать этот тренд. По некоторым оценкам, власти Китая могут потратить до 10 трлн юаней ($ 1,4 трлн) на борьбу с дефляцией в ближайшие два года.

Власти Китая приступили к прямому стимулированию фондового рынка: в начале года они представили план, который предполагает покупку акций китайских «голубых фишек» через Фонд национального благосостояния на сумму более триллиона юаней. Также Китайская регуляторная комиссия по ценным бумагам заявила о своей координации различных типов институциональных инвесторов по покупке китайских акций в свои портфели с целью долгосрочного инвестирования. Данные меры показывают озабоченность властей проблемой затяжного падения фондового рынка и должны оказать поддержку ему в среднесрочной перспективе.

Компании наращивают обратные выкупы акций. По итогам января — августа 2024 года совокупный объем байбэк со стороны гонконгских компаний уже значительно превысил объем выкупа за весь 2023 год (за 8 мес. выкуплено акций на сумму HKD 187 млрд, когда в 2023 году выкуплено всего на HKD 125 млрд). При этом 40% от выкупа в 2024 году занимает Tencent.

Продолжается отток иностранных инвесторов из финансовых активов Китая. По данным Financial Times, за 2023 год иностранные инвесторы вывели из китайских акций более $ 25 млрд, что эквивалентно примерно 77% всех инвестированных в них иностранных денег. По информации Bloomberg, средний еженедельный отток в 2024 году составляет около $ 50 млн, с учетом притоков весной этого года. Отток продолжается на фоне следующих проблем:

Общий долг (госдолг + корпоративный долг + долг домохозяйств) Китая вырос в 4 раза с 1980-х гг., при этом в последнем десятилетии наблюдалось большое ускорение. В 2023 году он составил 287% ВВП, став третьим по величине долгом после Японии и США (456% и 289% соответственно). Инвесторы опасаются, что такой большой долг приведет к долговому кризису. Однако многие аналитики сходятся на том, что большая часть долга получена внутри страны, это делает его проще в обслуживании. Учитывая рост китайской экономики и низкие процентные ставки, опасения по поводу величины долга Китая можно считать преувеличенными.

Геополитические риски вокруг Тайваня являются труднопрогнозируемыми, но, учитывая относительно мирную политику Китая касательно территориального вопроса (Гонконг и Макао) и серьезность последствий потенциального конфликта, эксперты не ожидают открытого столкновения, которое может закладываться в ценах.

Тем не менее китайские бигтехи продолжают демонстрировать двухзначные темпы роста и оптимизировать расходы. Такие крупные компании, как Tencent, Meituan, Xiaomi, отражают рост бизнеса на 25%+ г/г каждый квартал, в отличие от традиционных секторов. Рентабельность этих компаний растет из года в год. Рост бизнеса продолжается большими темпами, поэтому мы считаем, что котировки акций бигтехов не отражают реальное положение дел и имеют все шансы на восстановление, что повлияет на фонд, так как они занимают крупную долю в нем.

Ведущие компании портфеля ETF

Tencent (HKEX: 0700.HK)

Рейтинг ФГ «Финам» — «Держать» с целевой ценой HKD 393,26 (апсайд 6,6%).

Tencent Holdings — китайский инвестиционный холдинг и одна из ведущих в мире технологических компаний. Tencent оперирует в таких направлениях, как социальные сети, видеоигры, онлайн-развлечения, электронные платежи, облачные сервисы, онлайн-реклама. Выручка Tencent хорошо диверсифицирована. Во 2Q 2024 на долю услуг с добавленной стоимостью (VAS), куда входят игровой сегмент и социальные сети, приходилось 49% выручки, на онлайн-рекламу — около 19%, а на облачные сервисы и финтех — 31%. Компания повысила дивиденд на 2024 год до HKD 3,4 на акцию (+43% г/г). Также планируемый байбэк акций на 2024 год был сильно увеличен, до HKD 100 млрд (+100% г/г). По итогам 2Q 2024 Tencent отчиталась о выручке в размере 161,1 млрд юаней (+8% г/г). Основной прирост пришелся на сегменты онлайн-рекламы, финтех и облачные сервисы. Операционная прибыль выросла на 27% г/г, до 58,4 млрд юаней, а операционная маржа улучшилась на 5,4 п. п. г/г, до 36,3%. Скорр. чистая прибыль выросла до 57,3 млрд юаней (+53% г/г), а скорр. развод. EPS — до 6,01 юаней (+55% г/г), что также рекорд для этого периода. Скорр. чистая маржа составила 35,6% (+4,7 п. п. г/г), это рекордные показатели рентабельности за квартал.

Meituan (HKEX: 3690)

Рейтинг ФГ «Финам» — «Покупать» с целевой ценой HKD 152,13 (апсайд 28%).

Meituan — крупнейшая компания в Китае в сфере доставки по требованию продовольственных и непродовольственных товаров, готовых блюд и свежих продуктов. Помимо этого, Meituan владеет онлайн-платформой для заказа повседневных потребительских услуг. Бизнес Meituan будет развиваться до тех пор, пока онлайн-покупки пользуются спросом. По итогам 2023 года рынок онлайн-покупок в КНР вырос на 9,2% г/г, до $ 2,9 трлн, на фоне восстановления спроса в стране, по данным Statista. К 2027 году рынок может достичь $ 4 трлн, что предполагает CAGR в 2023–2027 гг. около 8,3%. По итогам 2023 года выручка Meituan выросла на 26% г/г, до 276,7 млрд юаней, рекордного уровня за всю историю компании. Операционная прибыль составила рекордные 13,4 млрд юаней, оказавшись в положительной зоне впервые с 2021 года. Чистая прибыль равнялась 13,9 млрд юаней против убытка 6,7 млрд юаней за 2022 год. Несмотря на то что конкурирующие сервисы доставки от Alibaba и JD.com активно развиваются, до уровня Meituan им пока не добраться. В ближайшие несколько лет Meituan, вероятно, сохранит статус лидера. Уверенно растут операционные показатели сегмента доставки по требованию. Количество ежедневных заказов сервисов Food Delivery и Meituan Instashopping увеличивается на 30% и 20% г/г и бьет рекорды.

Xiaomi Corporation (HKEX: 1810)

Рейтинг ФГ «Финам» — «Держать» с целевой ценой HKD 16,71 (даунсайд 10%).

Xiaomi — китайская технологическая компания, производитель потребительской электроники (смартфонов, планшетов и аксессуаров для них), умных устройств, бытовой техники. Глобальный рынок смартфонов остается достаточно слабым, зато внутренний спрос в Китае восстанавливается хорошими темпами после проблемного 2022 года. В материковом Китае рыночная доля Xiaomi составляет 14,0%, причем компания продолжает реализовывать стратегию премиумизации. Доля премиальных смартфонов в общем объеме продаж в 2023 году достигла 20%. Средняя цена реализации смартфонов в материковом Китае выросла за прошедший квартал на 19% г/г, тогда как на глобальном рынке она не изменилась по сравнению с аналогичным периодом прошлого года. Квартальная выручка сегмента умных устройств и бытовой техники в 1Q 2024 выросла на 21% г/г, до 20,4 млрд юаней. Доходы от продаж крупной бытовой техники показали прирост на 46% г/г, доходы от продаж планшетов — на 93% г/г. Xiaomi выпустила собственный электрокар, за месяц продаж забронировано уже более 88 тыс. автомобилей, а поставлено 10 тыс. Цель компании на 2024 год — поставить более 100 тыс. машин. Компания планирует войти в топ-5 автопроизводителей Китая на горизонте 10–15 лет. Отчет Xiaomi за 1Q 2024 оказался во многом лучше ожиданий аналитиков. Совокупная выручка показала рост на 27% г/г и составила 75,5 млрд юаней, тогда как аналитики в среднем ждали роста на 24% г/г, до 73,8 млрд юаней. Видимые улучшения присутствуют во всех трех операционных сегментах. Операционная прибыль в 1Q 2024 расширилась в 2,8 раза г/г. до 6,1 млрд юаней, скорр. чистая прибыль увеличилась на 97%, до 6,5 млрд юаней. Скорр. чистая маржа оказалась на уровне 8,6% (против 5,5% в 1Q 2023).

Оценка

Мы провели оценку потенциала CSOP Hang Seng TECH Index ETF на основе средневзвешенных целевых цен компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 мес. составляет 34%, что предполагает целевую цену на уровне HKD 4,54. Присваиваем акциям рейтинг «Покупать».

Технический анализ

Котировки двигаются внутри треугольника, который формируется с конца 2022 года. Ближайшим сопротивлением выступает уровень HKD 3,584, а поддержкой — HKD 3,233. Пробитие этих уровней может привести к росту или снижению до границ треугольника.

Мы подтверждаем рейтинг «Покупать» для акций CSOP Hang Seng TECH Index ETF, но снижаем целевую цену до HKD 4,54 c HKD 5,30 на горизонте 12 мес. Потенциал роста равен 34%.

CSOP Hang Seng TECH Index ETF — биржевой фонд с экспозицией на топ-30 крупнейших компаний в Гонконге из отраслей потребительских товаров, технологий, телекоммуникаций, финансов и здравоохранения.

За последние 12 мес. доходность фонда составила -15%, когда индекс широкого рынка Гонконга Hang Seng снизился лишь на 5% за этот период, притом что бигтехи, которые входят в ETF, показывают более выдающиеся финансовые результаты по сравнению с компаниями из других секторов.

Потребительский спрос в Китае начал восстанавливаться, однако все равно присутствует замедление темпов роста экономики. С середины прошлого года правительство Китая выпустило множество законодательных актов для стимулирования спроса. Учитывая стабилизацию производственного индекса деловой активности PMI от Caixin (если исключить июль, то в последние 10 мес. он стабильно держится выше 50 пунктов), можно говорить об успешности данных стимулов. Однако недавняя статистика по ВВП Китая за 2Q 2024 оказалась хуже ожиданий (рост на 4,7% г/г против прогноза 4,8%), что говорит о замедлении китайской экономики.

Дефляция в Китае, которая длится уже 5 кварталов, дестимулирует людей от массового инвестирования и излишних трат. По некоторым оценкам, власти Китая могут потратить до 10 трлн юаней ($ 1,4 трлн) на борьбу с дефляцией в ближайшие два года.

Власти Китая приступили к прямому стимулированию фондового рынка: в начале года они представили план, который предполагает покупку акций китайских «голубых фишек» через Фонд национального благосостояния на сумму более триллиона юаней. Также ведется координация местных инвестиционных фондов для покупки этих голубых фишек.

Компании наращивают обратные выкупы акций. По итогам января — августа 2024 года совокупный объем байбэка со стороны гонконгских компаний уже значительно превысил объем выкупа за весь 2023 год (за 8 мес. выкуплено акций на сумму HKD 187 млрд, тогда как в 2023 году выкуплено всего на HKD 125 млрд).

Мы провели оценку потенциала CSOP Hang Seng TECH Index ETF на основе средневзвешенных целевых цен компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций составляет 34%.

Основные риски для ETF сопряжены с геополитическим противостоянием Пекина и Вашингтона, регуляторным давлением властей на крупные компании и ожиданиями слабого экономического роста экономики Поднебесной в этом году.

Описание ETF

CSOP Hang Seng TECH Index ETF — биржевой инвестиционный фонд открытого типа, отслеживающий динамику отраслевого индекса Hang Seng TECH. Данный индекс объединяет ведущих китайских эмитентов с листингом в Гонконге в секторах потребительских товаров, технологий, коммуникационных сервисов, финансов и здравоохранения.

Фонд создан 28.08.2020, управляющей компанией выступает CSOP Asset Management. Комиссия за управление — 0,99%. По состоянию на 10.09.2024 стоимость чистых активов под управлением фонда составляла HKD 28,5 млрд.

В портфеле фонда представлено 30 крупнейших эмитентов из индекса Hang Seng TECH. В топ-5 входят компании Tencent (8,41%), Meituan (8,35%), Xiaomi (7,90%), Alibaba Holdings (7,87%) и JD.com (7,52%).

С момента запуска и по настоящее время фонд не выплачивал дивиденды, хотя выплаты и предусмотрены его политикой. Решение принимается менеджментом управляющей компании.

За последние 12 мес. доходность фонда составила -15%, тогда как индекс широкого рынка Гонконга Hang Seng снизился лишь на 5% за тот же период, притом что бигтехи, которые входят в ETF, показывают более выдающиеся финансовые результаты по сравнению с компаниями из других секторов.

Перспективы и риски

Потребительский спрос в Китае начал восстанавливаться, однако все равно присутствует замедление темпов роста экономики. С середины прошлого года правительство Китая выпустило множество законодательных актов, которые предусматривают отдельное стимулирование «массового потребления», «потребления услуг», «сельского потребления», «расширение новых видов потребления» и т. д. Учитывая стабилизацию производственного индекса деловой активности PMI от Caixin (если исключить июль, то в последние 10 мес. он стабильно держится выше 50 пунктов), можно говорить об успешности данных стимулов. Однако недавняя статистика по ВВП Китая за 2Q 2024 оказалась хуже ожиданий (рост на 4,7% г/г против прогноза 4,8%), что говорит о замедлении китайской экономики.

Дефляция в Китае, которая длится уже 5 кварталов, дестимулирует людей от массового инвестирования и излишних трат. Исходя из определения дефляции, она означает, что деньги завтра ценнее денег сегодня. Поэтому многие инвесторы стали предпочитать юани и облигации акциям, одна из функций которых — беречь капитал от инфляции. Когда инфляции нет, большинство не видит смысла в инвестировании в акции. Хотя в начале года и зафиксировано небольшое инфляционное давление, но оно было недостаточным, чтобы прервать этот тренд. По некоторым оценкам, власти Китая могут потратить до 10 трлн юаней ($ 1,4 трлн) на борьбу с дефляцией в ближайшие два года.

Власти Китая приступили к прямому стимулированию фондового рынка: в начале года они представили план, который предполагает покупку акций китайских «голубых фишек» через Фонд национального благосостояния на сумму более триллиона юаней. Также Китайская регуляторная комиссия по ценным бумагам заявила о своей координации различных типов институциональных инвесторов по покупке китайских акций в свои портфели с целью долгосрочного инвестирования. Данные меры показывают озабоченность властей проблемой затяжного падения фондового рынка и должны оказать поддержку ему в среднесрочной перспективе.

Компании наращивают обратные выкупы акций. По итогам января — августа 2024 года совокупный объем байбэк со стороны гонконгских компаний уже значительно превысил объем выкупа за весь 2023 год (за 8 мес. выкуплено акций на сумму HKD 187 млрд, когда в 2023 году выкуплено всего на HKD 125 млрд). При этом 40% от выкупа в 2024 году занимает Tencent.

Продолжается отток иностранных инвесторов из финансовых активов Китая. По данным Financial Times, за 2023 год иностранные инвесторы вывели из китайских акций более $ 25 млрд, что эквивалентно примерно 77% всех инвестированных в них иностранных денег. По информации Bloomberg, средний еженедельный отток в 2024 году составляет около $ 50 млн, с учетом притоков весной этого года. Отток продолжается на фоне следующих проблем:

Общий долг (госдолг + корпоративный долг + долг домохозяйств) Китая вырос в 4 раза с 1980-х гг., при этом в последнем десятилетии наблюдалось большое ускорение. В 2023 году он составил 287% ВВП, став третьим по величине долгом после Японии и США (456% и 289% соответственно). Инвесторы опасаются, что такой большой долг приведет к долговому кризису. Однако многие аналитики сходятся на том, что большая часть долга получена внутри страны, это делает его проще в обслуживании. Учитывая рост китайской экономики и низкие процентные ставки, опасения по поводу величины долга Китая можно считать преувеличенными.

Геополитические риски вокруг Тайваня являются труднопрогнозируемыми, но, учитывая относительно мирную политику Китая касательно территориального вопроса (Гонконг и Макао) и серьезность последствий потенциального конфликта, эксперты не ожидают открытого столкновения, которое может закладываться в ценах.

Тем не менее китайские бигтехи продолжают демонстрировать двухзначные темпы роста и оптимизировать расходы. Такие крупные компании, как Tencent, Meituan, Xiaomi, отражают рост бизнеса на 25%+ г/г каждый квартал, в отличие от традиционных секторов. Рентабельность этих компаний растет из года в год. Рост бизнеса продолжается большими темпами, поэтому мы считаем, что котировки акций бигтехов не отражают реальное положение дел и имеют все шансы на восстановление, что повлияет на фонд, так как они занимают крупную долю в нем.

Ведущие компании портфеля ETF

Tencent (HKEX: 0700.HK)

Рейтинг ФГ «Финам» — «Держать» с целевой ценой HKD 393,26 (апсайд 6,6%).

Tencent Holdings — китайский инвестиционный холдинг и одна из ведущих в мире технологических компаний. Tencent оперирует в таких направлениях, как социальные сети, видеоигры, онлайн-развлечения, электронные платежи, облачные сервисы, онлайн-реклама. Выручка Tencent хорошо диверсифицирована. Во 2Q 2024 на долю услуг с добавленной стоимостью (VAS), куда входят игровой сегмент и социальные сети, приходилось 49% выручки, на онлайн-рекламу — около 19%, а на облачные сервисы и финтех — 31%. Компания повысила дивиденд на 2024 год до HKD 3,4 на акцию (+43% г/г). Также планируемый байбэк акций на 2024 год был сильно увеличен, до HKD 100 млрд (+100% г/г). По итогам 2Q 2024 Tencent отчиталась о выручке в размере 161,1 млрд юаней (+8% г/г). Основной прирост пришелся на сегменты онлайн-рекламы, финтех и облачные сервисы. Операционная прибыль выросла на 27% г/г, до 58,4 млрд юаней, а операционная маржа улучшилась на 5,4 п. п. г/г, до 36,3%. Скорр. чистая прибыль выросла до 57,3 млрд юаней (+53% г/г), а скорр. развод. EPS — до 6,01 юаней (+55% г/г), что также рекорд для этого периода. Скорр. чистая маржа составила 35,6% (+4,7 п. п. г/г), это рекордные показатели рентабельности за квартал.

Meituan (HKEX: 3690)

Рейтинг ФГ «Финам» — «Покупать» с целевой ценой HKD 152,13 (апсайд 28%).

Meituan — крупнейшая компания в Китае в сфере доставки по требованию продовольственных и непродовольственных товаров, готовых блюд и свежих продуктов. Помимо этого, Meituan владеет онлайн-платформой для заказа повседневных потребительских услуг. Бизнес Meituan будет развиваться до тех пор, пока онлайн-покупки пользуются спросом. По итогам 2023 года рынок онлайн-покупок в КНР вырос на 9,2% г/г, до $ 2,9 трлн, на фоне восстановления спроса в стране, по данным Statista. К 2027 году рынок может достичь $ 4 трлн, что предполагает CAGR в 2023–2027 гг. около 8,3%. По итогам 2023 года выручка Meituan выросла на 26% г/г, до 276,7 млрд юаней, рекордного уровня за всю историю компании. Операционная прибыль составила рекордные 13,4 млрд юаней, оказавшись в положительной зоне впервые с 2021 года. Чистая прибыль равнялась 13,9 млрд юаней против убытка 6,7 млрд юаней за 2022 год. Несмотря на то что конкурирующие сервисы доставки от Alibaba и JD.com активно развиваются, до уровня Meituan им пока не добраться. В ближайшие несколько лет Meituan, вероятно, сохранит статус лидера. Уверенно растут операционные показатели сегмента доставки по требованию. Количество ежедневных заказов сервисов Food Delivery и Meituan Instashopping увеличивается на 30% и 20% г/г и бьет рекорды.

Xiaomi Corporation (HKEX: 1810)

Рейтинг ФГ «Финам» — «Держать» с целевой ценой HKD 16,71 (даунсайд 10%).

Xiaomi — китайская технологическая компания, производитель потребительской электроники (смартфонов, планшетов и аксессуаров для них), умных устройств, бытовой техники. Глобальный рынок смартфонов остается достаточно слабым, зато внутренний спрос в Китае восстанавливается хорошими темпами после проблемного 2022 года. В материковом Китае рыночная доля Xiaomi составляет 14,0%, причем компания продолжает реализовывать стратегию премиумизации. Доля премиальных смартфонов в общем объеме продаж в 2023 году достигла 20%. Средняя цена реализации смартфонов в материковом Китае выросла за прошедший квартал на 19% г/г, тогда как на глобальном рынке она не изменилась по сравнению с аналогичным периодом прошлого года. Квартальная выручка сегмента умных устройств и бытовой техники в 1Q 2024 выросла на 21% г/г, до 20,4 млрд юаней. Доходы от продаж крупной бытовой техники показали прирост на 46% г/г, доходы от продаж планшетов — на 93% г/г. Xiaomi выпустила собственный электрокар, за месяц продаж забронировано уже более 88 тыс. автомобилей, а поставлено 10 тыс. Цель компании на 2024 год — поставить более 100 тыс. машин. Компания планирует войти в топ-5 автопроизводителей Китая на горизонте 10–15 лет. Отчет Xiaomi за 1Q 2024 оказался во многом лучше ожиданий аналитиков. Совокупная выручка показала рост на 27% г/г и составила 75,5 млрд юаней, тогда как аналитики в среднем ждали роста на 24% г/г, до 73,8 млрд юаней. Видимые улучшения присутствуют во всех трех операционных сегментах. Операционная прибыль в 1Q 2024 расширилась в 2,8 раза г/г. до 6,1 млрд юаней, скорр. чистая прибыль увеличилась на 97%, до 6,5 млрд юаней. Скорр. чистая маржа оказалась на уровне 8,6% (против 5,5% в 1Q 2023).

Оценка

Мы провели оценку потенциала CSOP Hang Seng TECH Index ETF на основе средневзвешенных целевых цен компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 мес. составляет 34%, что предполагает целевую цену на уровне HKD 4,54. Присваиваем акциям рейтинг «Покупать».

Технический анализ

Котировки двигаются внутри треугольника, который формируется с конца 2022 года. Ближайшим сопротивлением выступает уровень HKD 3,584, а поддержкой — HKD 3,233. Пробитие этих уровней может привести к росту или снижению до границ треугольника.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба