15 октября 2024 investing.com Романюк Роман

В реалиях динамично меняющегося мира финансовых рынков постоянно появляются инновационные методы анализа и прогнозирования. Сегодня я хочу поговорить о том, как количественные модели трансформируют ландшафт анализа акций и чем они кардинально отличаются от традиционных подходов.

Классический фундаментальный анализ: проверенный временем подход

Фундаментальный анализ долгое время считался золотым стандартом в оценке акций. Этот метод фокусируется на тщательном изучении финансовых показателей компании, ее бизнес-модели и рыночной позиции.

Ключевые аспекты фундаментального анализа:

Финансовая отчетность: Аналитики скрупулезно изучают балансы, отчеты о прибылях и убытках, а также отчеты о движении денежных средств. Они ищут ключевые показатели, такие как рентабельность, ликвидность и финансовая устойчивость.

Оценка менеджмента: Проводится анализ опыта и репутации руководства компании, их стратегических решений и способности реагировать на рыночные изменения.

Анализ отрасли: Исследуется конкурентная среда, рыночные тренды и потенциальные угрозы для бизнеса.

Макроэкономические факторы: Учитываются такие факторы, как процентные ставки, инфляция и общее состояние экономики.

Однако у фундаментального анализа есть существенные ограничения. Главный недостаток — субъективность оценок. Даже опытные аналитики могут по-разному интерпретировать одни и те же данные. Кроме того, традиционный фундаментальный анализ ограничен в способности обрабатывать огромные объемы данных, которые сегодня доступны на рынке.

Технический анализ: в поисках закономерностей

Технический анализ представляет собой совершенно иной подход к оценке акций. Вместо изучения финансовых показателей компании, технические аналитики сосредотачиваются на исследовании ценовых графиков и объемов торгов.

Основные инструменты технического анализа:

Ценовые паттерны: Аналитики ищут повторяющиеся формации на графиках, такие как "голова и плечи", "двойное дно", “треугольник”, “флаг” и другие.

Тренды: Определяются долгосрочные, среднесрочные и краткосрочные тенденции движения цен.

Индикаторы: Используются математические формулы для анализа цен и объемов. Популярные индикаторы включают скользящие средние, индекс относительной силы (RSI) и MACD.

Уровни поддержки и сопротивления: Выявляются ценовые уровни, на которых акции часто меняют направление движения.

Однако технический анализ тоже не лишен недостатков. Главная проблема заключается в игнорировании фундаментальных факторов, которые могут оказывать существенное влияние на стоимость акций. Кроме того, технические аналитики порой склонны видеть "сигналы" там, где их на самом деле нет, что может приводить к ложным прогнозам.

Количественные модели: новая эра анализа акций

Количественные модели представляют собой революционный подход, объединяющий в себе достижения математики, статистики и компьютерных наук. Они кардинально меняют способ анализа и прогнозирования движения цен акций. Ключевые преимущества количественных моделей:

Обработка больших данных

Количественные модели способны анализировать колоссальные объемы информации, включая нетрадиционные источники данных. Например, они могут учитывать:

Частоту упоминаний компании в социальных медиа

Спутниковые снимки парковок розничных магазинов для оценки потока клиентов

Данные о погоде для прогнозирования урожайности сельскохозяйственных культур

Это позволяет получать более полную картину о состоянии компании и ее перспективах.

Объективность

Алгоритмы не подвержены эмоциональным решениям, свойственным человеку. Они строго следуют заданным параметрам, что исключает влияние таких факторов, как:

Страх и жадность

Предвзятость подтверждения (склонность искать информацию, подтверждающую уже существующее мнение)

Эффект якорения (чрезмерная опора на первую полученную информацию)

Это особенно важно в условиях высокой волатильности рынка, когда эмоции могут затмить рациональное мышление.

Скорость

Современные количественные модели способны обрабатывать данные и принимать решения мгновенно. Это критически важно в мире, где даже минимальное преимущество во времени может принести значительную прибыль.

Более того, модели могут одновременно анализировать тысячи акций, выявляя потенциальных "победителей" гораздо быстрее, чем это смог бы сделать человек.

Комплексность

Одно из главных преимуществ количественных моделей — их способность интегрировать различные типы данных в единую систему. Они могут одновременно учитывать:

Фундаментальные показатели компании

Технические индикаторы

Макроэкономические факторы

Настроения инвесторов

Новостной фон

Такой комплексный подход позволяет создавать более точные и надежные прогнозы.

Ограничения и вызовы количественных моделей

Несмотря на множество преимуществ, количественные модели не лишены недостатков:

Сложность реализации Создание эффективной количественной модели требует глубоких знаний в области математики, статистики и программирования. Кроме того, необходимо постоянно адаптировать модели к изменяющимся рыночным условиям.

Проблема переобучения Существует риск того, что модель будет слишком точно "подогнана" под исторические данные, но потеряет способность прогнозировать будущие события. Это требует тщательной валидации и правильного тестирования моделей.

Интерпретация результатов Некоторые сложные модели, особенно основанные на машинном обучении, могут работать как "черный ящик", затрудняя понимание причин принятия тех или иных решений.

Зависимость от качества данных Принцип "мусор на входе — мусор на выходе" особенно актуален для количественных моделей. Некачественные или неполные данные могут привести к серьезным ошибкам в прогнозах.

Практический пример: Результаты количественной модели в действии

Чтобы проиллюстрировать эффективность количественных моделей на практике, давайте рассмотрим конкретный пример прогноза, сделанного мной публично в рамках очередного прямого эфира в моем телеграм канале в начале этого года с использованием авторской количественной модели.

Анализ результатов

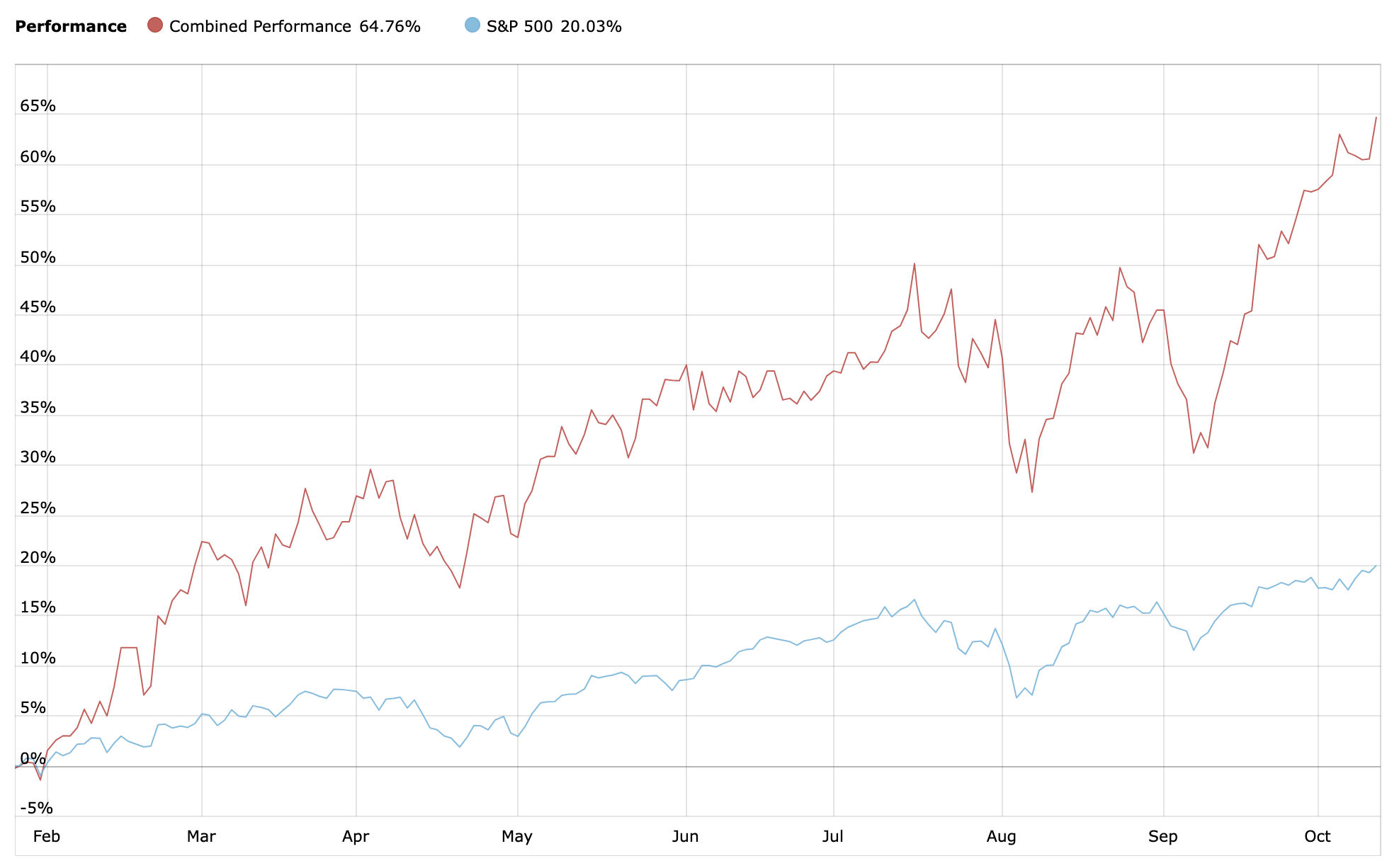

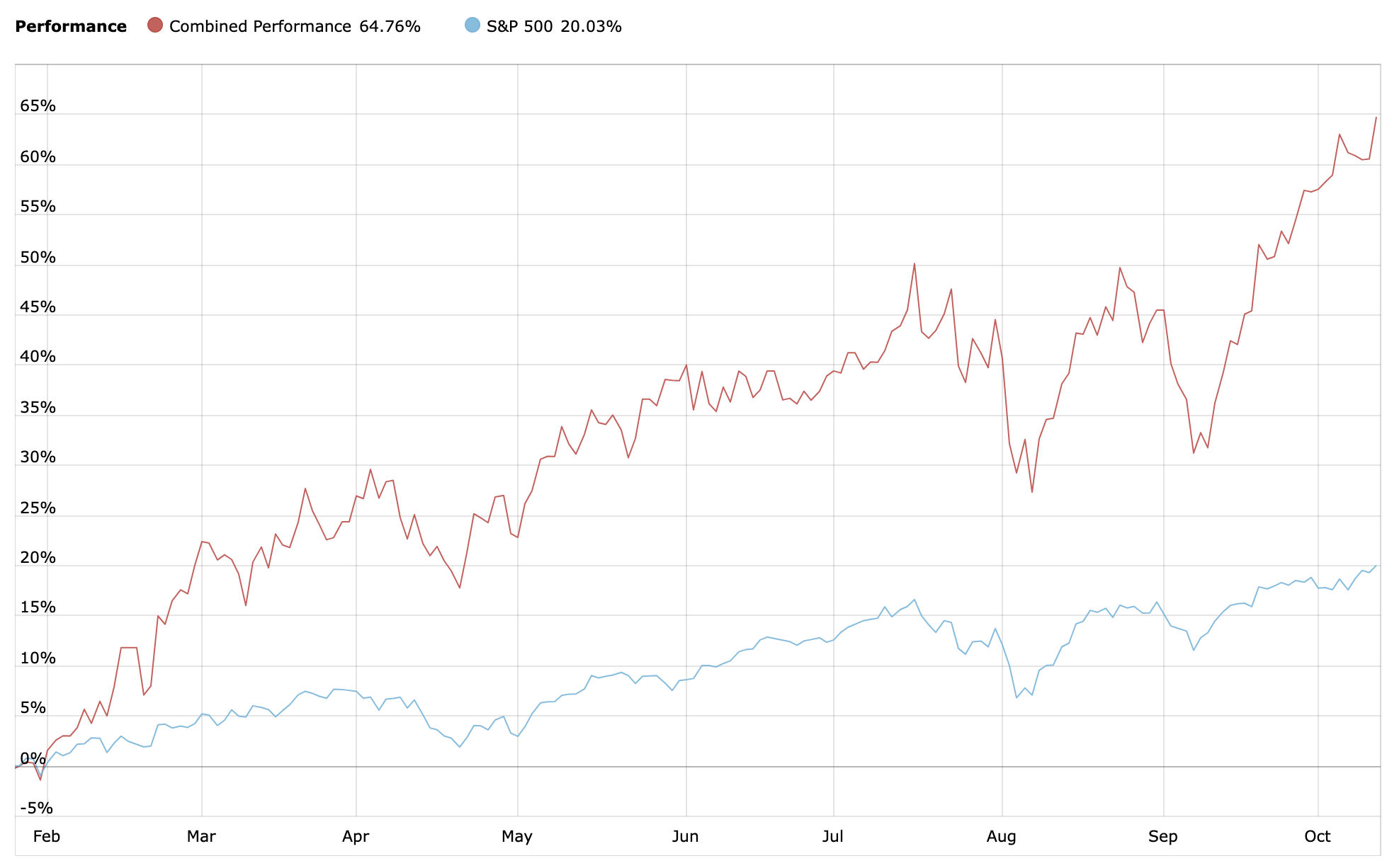

Общая эффективность: Комбинированная доходность портфеля, составленного на основе прогноза модели, при условии включения всех отобранных акций в равных пропорциях, составила впечатляющие 64.76% по сравнению с 20.03% доходности индекса S&P 500 за тот же период.

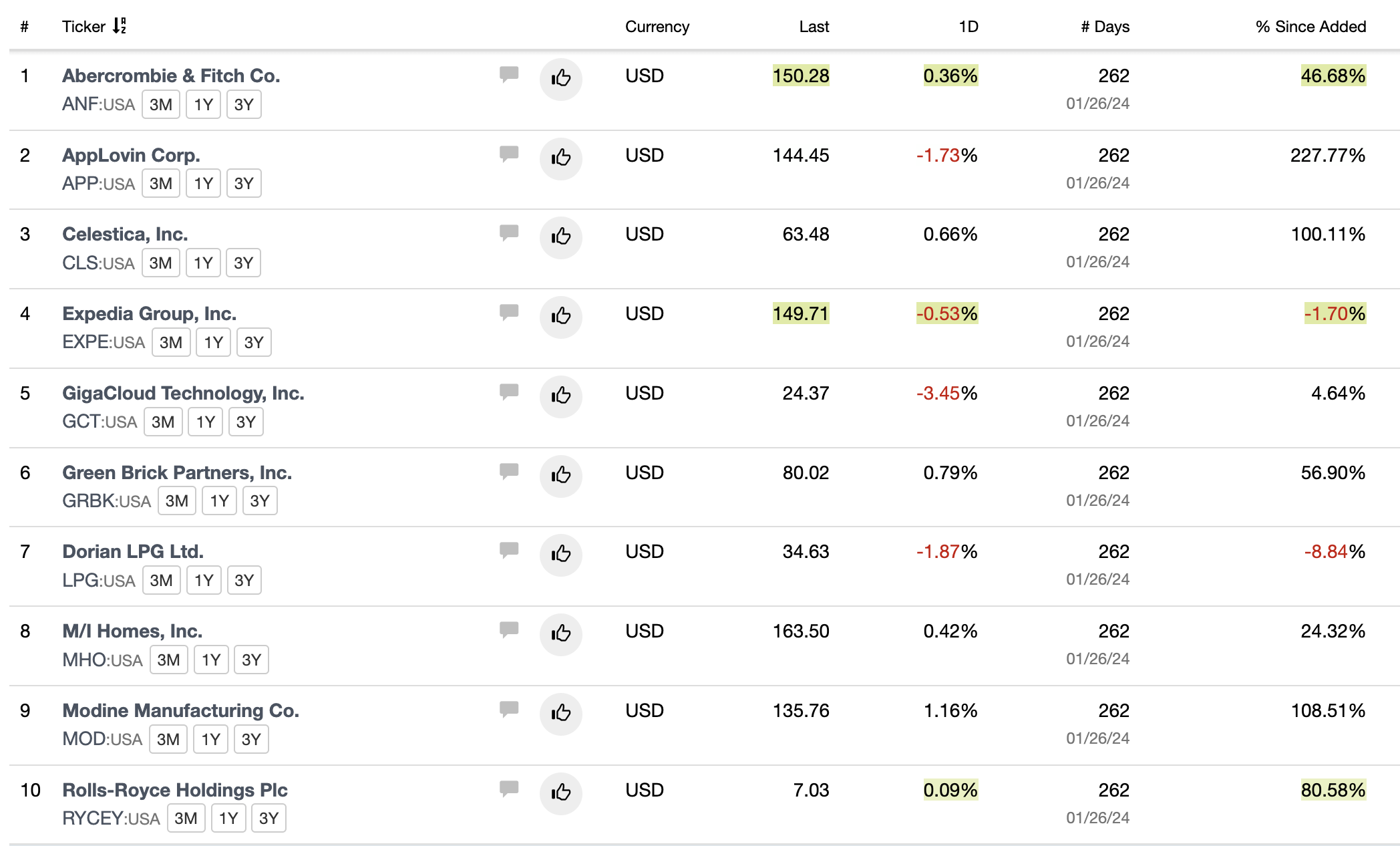

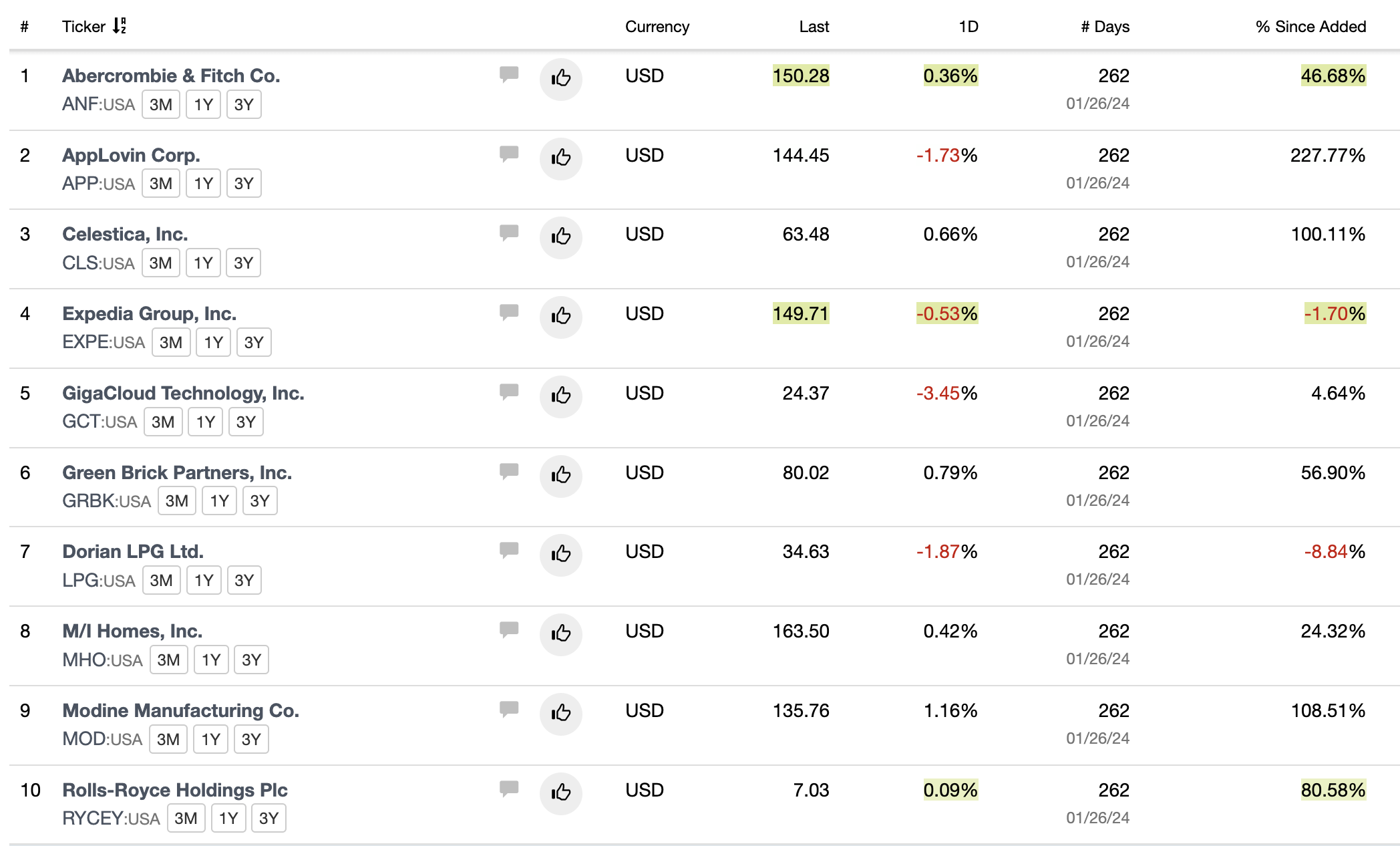

Отдельные акции:

Среди выбранных моделью акций особенно выделяются:

AppLovin Corp. (APP) с доходностью 227.77%

Modine Manufacturing Co. (MOD) с доходностью 108.51%

Celestica, Inc. (CLS) с доходностью 100.11%

Стабильность результатов

: График демонстрирует устойчивый рост портфеля на протяжении всего периода, несмотря на рыночные колебания.

Управление рисками: Даже акции с отрицательной доходностью показали лучшие результаты, чем можно было бы ожидать при случайном выборе.

Значимость результатов

Эти результаты демонстрируют несколько ключевых преимуществ использования количественных моделей:

Превосходство над рынком: Способность значительно превзойти широкий рыночный индекс указывает на эффективность модели в выявлении недооцененных акций с высоким потенциалом роста.

Диверсификация: Модель смогла выбрать акции из различных секторов экономики, что способствовало снижению общего риска портфеля.

Объективность: Выбор акций, основанный на количественной модели, минимизирует влияние эмоциональных факторов и когнитивных искажений, которые часто влияют на решения инвесторов.

Способность обрабатывать большие объемы данных: Модель смогла проанализировать множество факторов и акций, что было бы крайне затруднительно для человека-аналитика.

Заключение: интегрированный подход — ключ к успеху

Количественные модели и искусственный интеллект, несомненно и прямо сейчас, производят революцию в анализе акций. Однако наиболее эффективный на мой взгляд подход заключается в интеграции количественных методов с традиционным анализом.

Оптимальная стратегия может включать:

Использование количественных моделей для первичного скрининга и выявления потенциально интересных акций

Применение фундаментального анализа для глубокого изучения выбранных компаний

Использование технического анализа для определения оптимальных точек входа и выхода

Этот практический пример наглядно демонстрирует потенциал количественных моделей в анализе акций и формировании инвестиционных портфелей. Однако важно помнить, что прошлые результаты не гарантируют будущих успехов, и любая модель требует постоянной корректировки и валидации.

Для тех, кто заинтересован в более подробном обзоре методологии и процесса прогнозирования, можете запросить запись этой встречи, команда вам сбросит. На встрече я подробно рассматривал цели моего публичного эксперимента с количественной моделью, процесс создания этого прогноза и принципы работы использованной количественной модели.

Публичный эксперимент продолжается, а понаблюдать за его результатами на ежемесячной основе можно в рамках моего телеграм канала, где я ежемесячно делюсь результатами.

И помните, что в конечном итоге наиболее успешными инвесторами будут те, кто сможет эффективно сочетать мощь алгоритмов с человеческой интуицией и экспертизой. Именно такой подход позволит принимать более взвешенные и обоснованные инвестиционные решения в постоянно меняющемся мире финансовых рынков.

Классический фундаментальный анализ: проверенный временем подход

Фундаментальный анализ долгое время считался золотым стандартом в оценке акций. Этот метод фокусируется на тщательном изучении финансовых показателей компании, ее бизнес-модели и рыночной позиции.

Ключевые аспекты фундаментального анализа:

Финансовая отчетность: Аналитики скрупулезно изучают балансы, отчеты о прибылях и убытках, а также отчеты о движении денежных средств. Они ищут ключевые показатели, такие как рентабельность, ликвидность и финансовая устойчивость.

Оценка менеджмента: Проводится анализ опыта и репутации руководства компании, их стратегических решений и способности реагировать на рыночные изменения.

Анализ отрасли: Исследуется конкурентная среда, рыночные тренды и потенциальные угрозы для бизнеса.

Макроэкономические факторы: Учитываются такие факторы, как процентные ставки, инфляция и общее состояние экономики.

Однако у фундаментального анализа есть существенные ограничения. Главный недостаток — субъективность оценок. Даже опытные аналитики могут по-разному интерпретировать одни и те же данные. Кроме того, традиционный фундаментальный анализ ограничен в способности обрабатывать огромные объемы данных, которые сегодня доступны на рынке.

Технический анализ: в поисках закономерностей

Технический анализ представляет собой совершенно иной подход к оценке акций. Вместо изучения финансовых показателей компании, технические аналитики сосредотачиваются на исследовании ценовых графиков и объемов торгов.

Основные инструменты технического анализа:

Ценовые паттерны: Аналитики ищут повторяющиеся формации на графиках, такие как "голова и плечи", "двойное дно", “треугольник”, “флаг” и другие.

Тренды: Определяются долгосрочные, среднесрочные и краткосрочные тенденции движения цен.

Индикаторы: Используются математические формулы для анализа цен и объемов. Популярные индикаторы включают скользящие средние, индекс относительной силы (RSI) и MACD.

Уровни поддержки и сопротивления: Выявляются ценовые уровни, на которых акции часто меняют направление движения.

Однако технический анализ тоже не лишен недостатков. Главная проблема заключается в игнорировании фундаментальных факторов, которые могут оказывать существенное влияние на стоимость акций. Кроме того, технические аналитики порой склонны видеть "сигналы" там, где их на самом деле нет, что может приводить к ложным прогнозам.

Количественные модели: новая эра анализа акций

Количественные модели представляют собой революционный подход, объединяющий в себе достижения математики, статистики и компьютерных наук. Они кардинально меняют способ анализа и прогнозирования движения цен акций. Ключевые преимущества количественных моделей:

Обработка больших данных

Количественные модели способны анализировать колоссальные объемы информации, включая нетрадиционные источники данных. Например, они могут учитывать:

Частоту упоминаний компании в социальных медиа

Спутниковые снимки парковок розничных магазинов для оценки потока клиентов

Данные о погоде для прогнозирования урожайности сельскохозяйственных культур

Это позволяет получать более полную картину о состоянии компании и ее перспективах.

Объективность

Алгоритмы не подвержены эмоциональным решениям, свойственным человеку. Они строго следуют заданным параметрам, что исключает влияние таких факторов, как:

Страх и жадность

Предвзятость подтверждения (склонность искать информацию, подтверждающую уже существующее мнение)

Эффект якорения (чрезмерная опора на первую полученную информацию)

Это особенно важно в условиях высокой волатильности рынка, когда эмоции могут затмить рациональное мышление.

Скорость

Современные количественные модели способны обрабатывать данные и принимать решения мгновенно. Это критически важно в мире, где даже минимальное преимущество во времени может принести значительную прибыль.

Более того, модели могут одновременно анализировать тысячи акций, выявляя потенциальных "победителей" гораздо быстрее, чем это смог бы сделать человек.

Комплексность

Одно из главных преимуществ количественных моделей — их способность интегрировать различные типы данных в единую систему. Они могут одновременно учитывать:

Фундаментальные показатели компании

Технические индикаторы

Макроэкономические факторы

Настроения инвесторов

Новостной фон

Такой комплексный подход позволяет создавать более точные и надежные прогнозы.

Ограничения и вызовы количественных моделей

Несмотря на множество преимуществ, количественные модели не лишены недостатков:

Сложность реализации Создание эффективной количественной модели требует глубоких знаний в области математики, статистики и программирования. Кроме того, необходимо постоянно адаптировать модели к изменяющимся рыночным условиям.

Проблема переобучения Существует риск того, что модель будет слишком точно "подогнана" под исторические данные, но потеряет способность прогнозировать будущие события. Это требует тщательной валидации и правильного тестирования моделей.

Интерпретация результатов Некоторые сложные модели, особенно основанные на машинном обучении, могут работать как "черный ящик", затрудняя понимание причин принятия тех или иных решений.

Зависимость от качества данных Принцип "мусор на входе — мусор на выходе" особенно актуален для количественных моделей. Некачественные или неполные данные могут привести к серьезным ошибкам в прогнозах.

Практический пример: Результаты количественной модели в действии

Чтобы проиллюстрировать эффективность количественных моделей на практике, давайте рассмотрим конкретный пример прогноза, сделанного мной публично в рамках очередного прямого эфира в моем телеграм канале в начале этого года с использованием авторской количественной модели.

Анализ результатов

Общая эффективность: Комбинированная доходность портфеля, составленного на основе прогноза модели, при условии включения всех отобранных акций в равных пропорциях, составила впечатляющие 64.76% по сравнению с 20.03% доходности индекса S&P 500 за тот же период.

Отдельные акции:

Среди выбранных моделью акций особенно выделяются:

AppLovin Corp. (APP) с доходностью 227.77%

Modine Manufacturing Co. (MOD) с доходностью 108.51%

Celestica, Inc. (CLS) с доходностью 100.11%

Стабильность результатов

: График демонстрирует устойчивый рост портфеля на протяжении всего периода, несмотря на рыночные колебания.

Управление рисками: Даже акции с отрицательной доходностью показали лучшие результаты, чем можно было бы ожидать при случайном выборе.

Значимость результатов

Эти результаты демонстрируют несколько ключевых преимуществ использования количественных моделей:

Превосходство над рынком: Способность значительно превзойти широкий рыночный индекс указывает на эффективность модели в выявлении недооцененных акций с высоким потенциалом роста.

Диверсификация: Модель смогла выбрать акции из различных секторов экономики, что способствовало снижению общего риска портфеля.

Объективность: Выбор акций, основанный на количественной модели, минимизирует влияние эмоциональных факторов и когнитивных искажений, которые часто влияют на решения инвесторов.

Способность обрабатывать большие объемы данных: Модель смогла проанализировать множество факторов и акций, что было бы крайне затруднительно для человека-аналитика.

Заключение: интегрированный подход — ключ к успеху

Количественные модели и искусственный интеллект, несомненно и прямо сейчас, производят революцию в анализе акций. Однако наиболее эффективный на мой взгляд подход заключается в интеграции количественных методов с традиционным анализом.

Оптимальная стратегия может включать:

Использование количественных моделей для первичного скрининга и выявления потенциально интересных акций

Применение фундаментального анализа для глубокого изучения выбранных компаний

Использование технического анализа для определения оптимальных точек входа и выхода

Этот практический пример наглядно демонстрирует потенциал количественных моделей в анализе акций и формировании инвестиционных портфелей. Однако важно помнить, что прошлые результаты не гарантируют будущих успехов, и любая модель требует постоянной корректировки и валидации.

Для тех, кто заинтересован в более подробном обзоре методологии и процесса прогнозирования, можете запросить запись этой встречи, команда вам сбросит. На встрече я подробно рассматривал цели моего публичного эксперимента с количественной моделью, процесс создания этого прогноза и принципы работы использованной количественной модели.

Публичный эксперимент продолжается, а понаблюдать за его результатами на ежемесячной основе можно в рамках моего телеграм канала, где я ежемесячно делюсь результатами.

И помните, что в конечном итоге наиболее успешными инвесторами будут те, кто сможет эффективно сочетать мощь алгоритмов с человеческой интуицией и экспертизой. Именно такой подход позволит принимать более взвешенные и обоснованные инвестиционные решения в постоянно меняющемся мире финансовых рынков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба