31 октября 2024 NZT RUSFOND | Лента

Операционные показатели

Сегментная выручка мало информативна на фоне того, что компания не только открывает, но и закрывает магазины, смотрим сопоставимые показатели.

Пока держится хорошо, но уже идет активное замедление. Причем за счет снижения трафика, а не чека. И это очень опасно. Чек растет инфляционно, а вот уход трафика очень негативно влияет на ритейл. У Ленты с этим исторически проблемы.

Торговая площадь гипермаркетов на месте, новых не открывают. Супермаркеты тоже не открывают, рост сосредоточен на Монетке.

Гипермаркеты

Снижение трафика есть, чек тоже падает. Гиперы всегда были слабым местом Ленты

Супермаркеты

Тут все отлично, растут и чек и трафик высокими темпами.

Монетка

Чек растет хорошими темпами, а вот трафик падает 2 квартала подряд и это немного волнует.

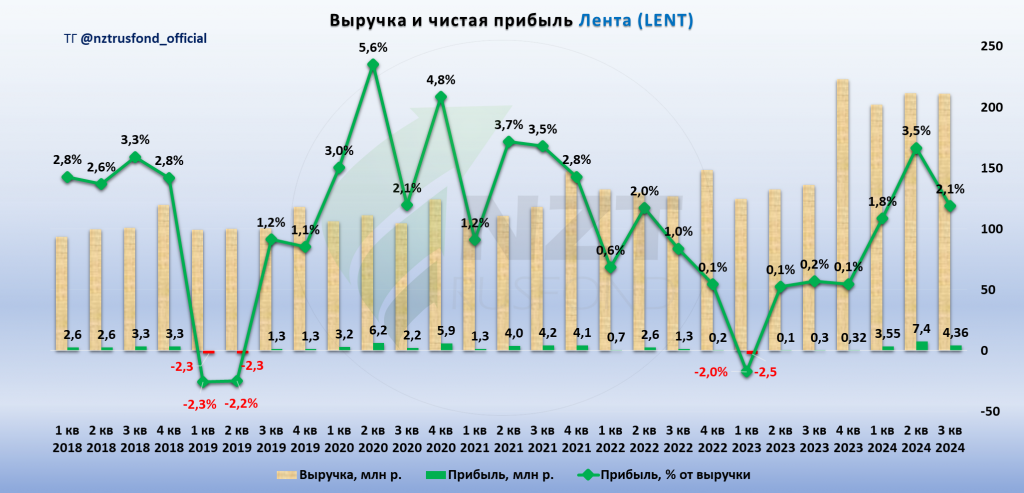

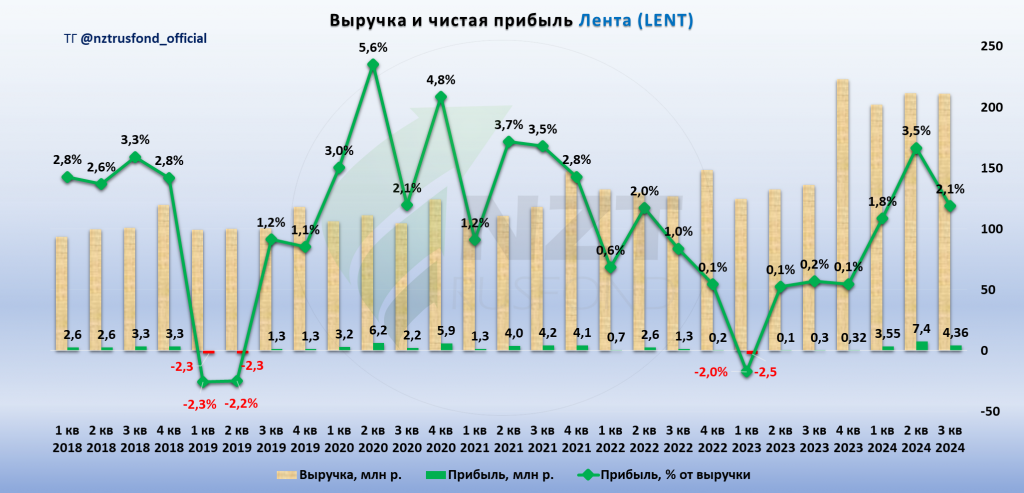

Финансовые показатели

Выручка не показательна на фоне низкой базы, прибыль 4,36 млрд. руб. На первый взгляд значительно хуже наших ожиданий, но в 3 могли быть переоценки отложенного налогового обязательства в размере 2,2 млрд. руб., что занизило прибыль. Скорректированная прибыль 6,6 млрд. руб. полностью соответствует нашим ожиданиям.

Валовая и операционная маржа также на стабильных хороших отметках.

Отношение SG&A к выручке сохраняется на низких и комфортных для компании уровнях. Но помним, что по мере замедления инфляции тут, как во всем секторе, может начаться обратный процесс и расходы относительно выручки подрастут. Но теперь на фоне консолидации Монетки, вряд ли они вырастут к уровням 2022-2023 года, скорее в район 2020-2021.

EBITDA удерживается в маржинальности на высоких уровнях, можно официально заявлять, что покупка Монетки для бизнеса стало прорывом.

Чистый долг стабилен, но как мы писали ранее, на фоне роста EBITDA отношение чистого долга к EBITDA может снизиться даже сильнее, чем до покупки Монетки. Так и произошло. Теперь компания легко может начать задумываться о дивидендах, но об этом позже.

Проценты не растут значительно, как у многих компаний, средневзвешенная ставка долга 10,7% и компания заявляет, что весь долг под фиксированную ставку. При этом, компания очень аккуратно работает с долгом, развитие сети проходит из текущих денежных потоков, долг набирать не нужно, в 3 квартале загасили за счет кэша 15 млрд. руб. кредитов. На 1 полугодие 2024 года 42% кредитов были краткосрочными, после гашения части займов остается только 35%.

Нам заявляли, что дивиденды будут не раньше 2026 года по итогам 2025 года, значит из денежного потока 2025 года могут еще частично загасить краткосрочный долг и сократить его примерно до 25-30 млрд. руб., а вот оставшуюся часть придется перезанимать по рыночным ставкам. Это нарастит процентные расходы, но не существенно. Тем более, у компании остается около 25 млрд. руб. кэша, который также частично могут потратить на гашение долга в моменте. Итого общие расходы на проценты вырастут в пределах 1-2 млрд. руб. в 2025 году при таком раскладе.

Денежные потоки

Компания активно открывает новые магазины Монетка, наращивая CAPEX, сейчас большая часть OCF уходит туда.

С одной стороны, на CAPEX в перспективе будет уходить почти весь OCF, с другой, с появлением Монетки и расширением этой сети, OCF наконец-то сдвинулся с мертвой точки.

Оценка

Форвардный P/E, скорректированный на разовые статьи, как переоценка налоговых обязательств, 4,5. Это достаточно дешево. По итогам 2025 года ждем небольшой рост прибыли, если трафик будет держаться около нуля. Риски значительного снижения трафика, конечно, есть, но мы их предсказать никак не можем. В этом плане X5 выглядит надежнее, там с трафиком исторически все очень хорошо.

Компания до 2016-2017 года оценивалась крайне дорого на фоне высоких темпов роста. Такое же было в Магните и X5. Сейчас видим, что в норме акции дают премию порядка 3-5% к ОФЗ. Сохранение такой премии дает нам основание полагать, что на конец 2025 года акции могут оцениваться на уровне 5,5 P/E.

Дивиденды

В истории компании не было дивидендов, но они могут появиться в 2026 году. Все позволяет начать выплаты, лишь бы был FCF. На данный момент понятно, что если компания не будет наращивать сеть магазинов, то с поддерживающим CAPEX FCF хватит, чтобы на дивиденды пускать 75-100% прибыли. Это дает ориентир 180-240 рублей на акцию по итогам 2025 года и доходность 18-24% к текущей цене.

Однако, учитывая высокую успешность сети Монетка, есть основания полагать, что компания продолжить растить сеть, тогда выплаты могут ограничиться 50% от прибыли или 120 рублей на акцию.

При этом, видим, что оценка компании исторически была на уровне сектора даже не смотря на отсутствие дивидендов, так что есть основания полагать, что вне зависимости от размера будущих выплат, оценка будет соответственная.

Итого:

Пока что все идет отлично, но снижение трафика напрягает, практика показывает, что хронический слабый трафик лечится с трудом и сильно ослабляет показатели ритейла. Компания продолжает наращивать сеть Монетки, но трафик падает даже там, пока что все идет отлично, но надо понимать, что успешная сеть Монетка была создана не менеджерами Ленты, а теперь она попала в другие руки. Это риск, в угаре активного роста успешной сети важно не споткнуться.

Радует аккуратное обращение с долгом, компания выгодно закредитована под 10,7% и имеет средства для гашения большей части краткосрочного долга, чтобы не перезанимать дорого.

Мы приводим цель к оценке 5,5 P/E 2025 года. Ждем, что в 2026 году компания начнет платить дивиденды из расчета от 50% чистой прибыли на акцию.

Сегментная выручка мало информативна на фоне того, что компания не только открывает, но и закрывает магазины, смотрим сопоставимые показатели.

Пока держится хорошо, но уже идет активное замедление. Причем за счет снижения трафика, а не чека. И это очень опасно. Чек растет инфляционно, а вот уход трафика очень негативно влияет на ритейл. У Ленты с этим исторически проблемы.

Торговая площадь гипермаркетов на месте, новых не открывают. Супермаркеты тоже не открывают, рост сосредоточен на Монетке.

Гипермаркеты

Снижение трафика есть, чек тоже падает. Гиперы всегда были слабым местом Ленты

Супермаркеты

Тут все отлично, растут и чек и трафик высокими темпами.

Монетка

Чек растет хорошими темпами, а вот трафик падает 2 квартала подряд и это немного волнует.

Финансовые показатели

Выручка не показательна на фоне низкой базы, прибыль 4,36 млрд. руб. На первый взгляд значительно хуже наших ожиданий, но в 3 могли быть переоценки отложенного налогового обязательства в размере 2,2 млрд. руб., что занизило прибыль. Скорректированная прибыль 6,6 млрд. руб. полностью соответствует нашим ожиданиям.

Валовая и операционная маржа также на стабильных хороших отметках.

Отношение SG&A к выручке сохраняется на низких и комфортных для компании уровнях. Но помним, что по мере замедления инфляции тут, как во всем секторе, может начаться обратный процесс и расходы относительно выручки подрастут. Но теперь на фоне консолидации Монетки, вряд ли они вырастут к уровням 2022-2023 года, скорее в район 2020-2021.

EBITDA удерживается в маржинальности на высоких уровнях, можно официально заявлять, что покупка Монетки для бизнеса стало прорывом.

Чистый долг стабилен, но как мы писали ранее, на фоне роста EBITDA отношение чистого долга к EBITDA может снизиться даже сильнее, чем до покупки Монетки. Так и произошло. Теперь компания легко может начать задумываться о дивидендах, но об этом позже.

Проценты не растут значительно, как у многих компаний, средневзвешенная ставка долга 10,7% и компания заявляет, что весь долг под фиксированную ставку. При этом, компания очень аккуратно работает с долгом, развитие сети проходит из текущих денежных потоков, долг набирать не нужно, в 3 квартале загасили за счет кэша 15 млрд. руб. кредитов. На 1 полугодие 2024 года 42% кредитов были краткосрочными, после гашения части займов остается только 35%.

Нам заявляли, что дивиденды будут не раньше 2026 года по итогам 2025 года, значит из денежного потока 2025 года могут еще частично загасить краткосрочный долг и сократить его примерно до 25-30 млрд. руб., а вот оставшуюся часть придется перезанимать по рыночным ставкам. Это нарастит процентные расходы, но не существенно. Тем более, у компании остается около 25 млрд. руб. кэша, который также частично могут потратить на гашение долга в моменте. Итого общие расходы на проценты вырастут в пределах 1-2 млрд. руб. в 2025 году при таком раскладе.

Денежные потоки

Компания активно открывает новые магазины Монетка, наращивая CAPEX, сейчас большая часть OCF уходит туда.

С одной стороны, на CAPEX в перспективе будет уходить почти весь OCF, с другой, с появлением Монетки и расширением этой сети, OCF наконец-то сдвинулся с мертвой точки.

Оценка

Форвардный P/E, скорректированный на разовые статьи, как переоценка налоговых обязательств, 4,5. Это достаточно дешево. По итогам 2025 года ждем небольшой рост прибыли, если трафик будет держаться около нуля. Риски значительного снижения трафика, конечно, есть, но мы их предсказать никак не можем. В этом плане X5 выглядит надежнее, там с трафиком исторически все очень хорошо.

Компания до 2016-2017 года оценивалась крайне дорого на фоне высоких темпов роста. Такое же было в Магните и X5. Сейчас видим, что в норме акции дают премию порядка 3-5% к ОФЗ. Сохранение такой премии дает нам основание полагать, что на конец 2025 года акции могут оцениваться на уровне 5,5 P/E.

Дивиденды

В истории компании не было дивидендов, но они могут появиться в 2026 году. Все позволяет начать выплаты, лишь бы был FCF. На данный момент понятно, что если компания не будет наращивать сеть магазинов, то с поддерживающим CAPEX FCF хватит, чтобы на дивиденды пускать 75-100% прибыли. Это дает ориентир 180-240 рублей на акцию по итогам 2025 года и доходность 18-24% к текущей цене.

Однако, учитывая высокую успешность сети Монетка, есть основания полагать, что компания продолжить растить сеть, тогда выплаты могут ограничиться 50% от прибыли или 120 рублей на акцию.

При этом, видим, что оценка компании исторически была на уровне сектора даже не смотря на отсутствие дивидендов, так что есть основания полагать, что вне зависимости от размера будущих выплат, оценка будет соответственная.

Итого:

Пока что все идет отлично, но снижение трафика напрягает, практика показывает, что хронический слабый трафик лечится с трудом и сильно ослабляет показатели ритейла. Компания продолжает наращивать сеть Монетки, но трафик падает даже там, пока что все идет отлично, но надо понимать, что успешная сеть Монетка была создана не менеджерами Ленты, а теперь она попала в другие руки. Это риск, в угаре активного роста успешной сети важно не споткнуться.

Радует аккуратное обращение с долгом, компания выгодно закредитована под 10,7% и имеет средства для гашения большей части краткосрочного долга, чтобы не перезанимать дорого.

Мы приводим цель к оценке 5,5 P/E 2025 года. Ждем, что в 2026 году компания начнет платить дивиденды из расчета от 50% чистой прибыли на акцию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба